В силу Российского законодательства организации и ИП могут вести расчеты между собой как в безналичном порядке, так и наличными деньгами.

Однако наличные расчеты организаций и ИП являются исключением из общего правила и объектом контроля государства.

Наиболее распространенные и типичные ошибки, которые допускаются организациями и ИП при работе с денежной наличностью, и меры ответственности за них представлены вашему вниманию в настоящей статье. Итак, приступим.

Граждане, не являющиеся ИП, вправе прибегать к наличным рублям без каких-либо ограничений. Совершенно иная ситуация возникает при расчетах с использованием наличных денег, совершаемых организациями и ИП.

Ошибка № 1 – несоблюдение предельного размера расчетов наличными средствами между юридическими лицами и / или ИП. Представим ситуацию.

СИТУАЦИЯ:

Организация заключила договор поставки с ИП. Сумма договора – 110 000 рублей. ИП настоял на получении причитающейся ему по договору суммы наличными денежными средствами. Организация исполнила свои обязательства и произвела оплату наличными денежными средствами.

Согласно п. 1 ст. 516 ГК РФ покупатель оплачивает поставляемые товары с соблюдением порядка и формы расчетов, предусмотренных договором поставки. Если соглашением сторон порядок и форма расчетов не определены, то расчеты осуществляются платежными поручениями.

В соответствии с п. 2 ст. 861 ГК РФ расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом.

В соответствии со ст. 82.3 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» Банк России устанавливает правила наличных расчетов, включая ограничения наличных расчетов между юридическими лицами, а также расчетов с участием граждан, связанных с осуществлением ими предпринимательской деятельности.

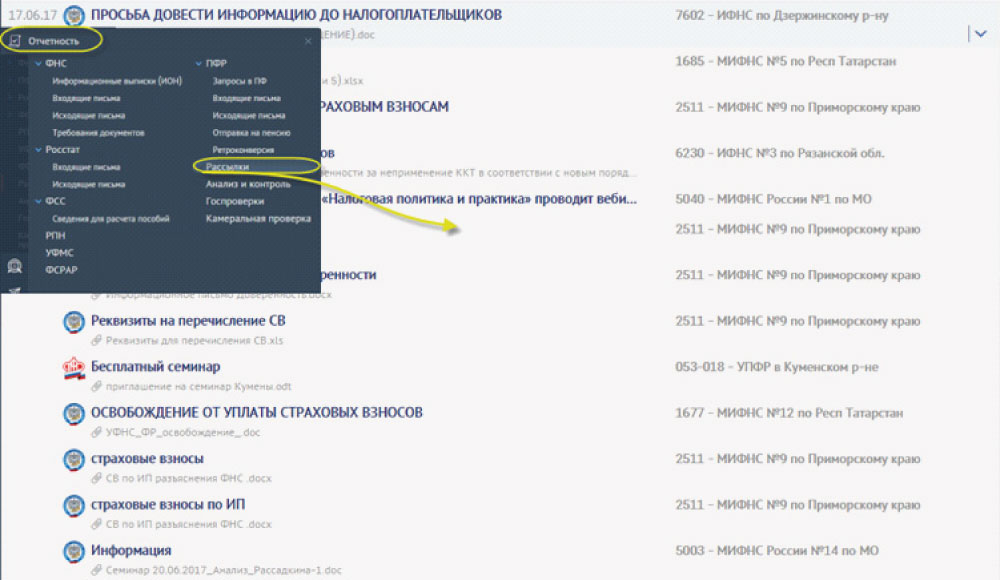

Сегодня правила осуществления наличных расчетов в Российской Федерации в валюте РФ, а также в иностранной валюте с соблюдением требований валютного законодательства Российской Федерации установлены Указанием Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных расчетов» (далее – Указание № 3073-У). См.:

Указание Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных расчетов»

Где найти:

Где найти:

ИБ Версия Проф

Согласно п. 6 Указания № 3073-У наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 000 рублей либо сумму в иностранной валюте, эквивалентную 100 000 рублей по официальному курсу Банка России на дату проведения наличных расчетов. Наличные расчеты производятся в размере, не превышающем предельного размера наличных расчетов при исполнении гражданско-правовых обязательств, предусмотренных договором, заключенным между участниками наличных расчетов, и (или) вытекающих из него и исполняемых как в период действия договора, так и после окончания срока его действия.

Таким образом, при исполнении сторонами обязательств по одному договору поставки лимит расчета наличными денежными средствами составляет 100 000 рублей, который складывается из всех платежей по договору вне зависимости от периода действия договора и его суммы.

ФНС России даны разъяснения о порядке применения положений части 1 ст. 15.1 Кодекса Российской Федерации об административных правонарушениях (далее – КоАП РФ). См.:

Письмо ФНС России от 09.07.2014 № ЕД-4-2/13338 «О порядке ведения кассовых операций и осуществлении наличных расчетов»

Где найти:

Где найти:

ИБ Версия Проф

Данное нарушение может привести к административной ответственности по части 1 ст. 15.1 КоАП РФ. Штраф для организаций составит от 40 000 до 50 000 рублей, а для должностных лиц и ИП – от 4 000 до 5 000 рублей.

Отметим, что суды при рассмотрении вопроса привлечения к ответственности за несоблюдение предельного размера расчетов наличными средствами поддерживают налоговиков. См.:

Постановление Верховного Суда РФ от 31.07.2015 № 307-АД15-8156 по делу № А21-8390/2014

Где найти:

Где найти:

ИБ Решения высших судов

Суд отказал в удовлетворении требования общества, поскольку судом установлено наличие в действиях общества события административного правонарушения в части превышения предельного размера расчетов наличными денежными средствами.

Кроме того, достаточно распространенным является ошибочное мнение о том, что привлекается к ответственности только участник расчетов, непосредственно расплатившийся наличными сверх установленного лимита.

Ошибка № 2. За несоблюдение предельного размера расчетов наличными средствами между юридическими лицами и / или ИП к ответственности привлекается только покупатель (заказчик). Представим ситуацию.

СИТУАЦИЯ:

Организация-поставщик приняла денежные средства в кассу свыше предельного размера. Правомерно ли она привлечена к ответственности за нарушение порядка работы с денежной наличностью?

Часть 1 ст. 15.1 КоАП РФ не называет конкретное лицо, к которому применяется ответственность при нарушении порядка работы с денежной наличностью.

Налоговики считают, что в случае превышения установленного ограничения расчетов наличными деньгами ответственность будет нести не только покупатель, но и продавец.

Судебная практика по данному вопросу неоднозначна.

Есть судебные акты, из которых следует, что к административной ответственности привлекается сторона, расплачивающаяся наличными денежными средствами. См.:

Постановление Восемнадцатого арбитражного апелляционного суда от 19.07.2012 № 18АП-6510/2012 по делу № А07-4987/2012

Где найти:

Где найти:

ИБ 18 Апелляционный суд

В то же время существуют судебные акты с иной позицией: к административной ответственности привлекается сторона, принимающая платеж. См.:

Постановление ФАС Волго-Вятского округа от 30.11.2010 по делу № А28-2959/2010

Где найти:

Где найти:

ИБ Арбитражный суд Волго-Вятского округа

Между продавцом и покупателем осуществлялись расчеты наличными деньгами за поставленный товар с превышением установленного лимита расчетов наличными. Этот факт был выявлен ИФНС при проведении проверки покупателя. Инспекторы выписали продавцу штраф по части 1 ст. 15.1 КоАП РФ. Продавец оспаривал постановление о привлечении его к административной ответственности в суде. По мнению общества, оно не может быть привлечено к административной ответственности, так как сторона, принимающая платеж, не является субъектом вменяемого правонарушения.

Суды всех трех инстанций признали постановление о привлечении к административной ответственности продавца законным.

Определением ВАС РФ от 17.02.2011 № ВАС-793/11 было отказано в передаче дела на пересмотр. См.:

Постановление ФАС Волго-Вятского округа от 27.07.2010 по делу № А28-1778/2010

Где найти:

Где найти:

ИБ Арбитражный суд Волго-Вятского округа

Суд также поддержал налоговиков, подтвердив, что нарушение порядка ведения кассовых операций при расчетах наличными деньгами с другими организациями сверх установленных размеров является основанием для привлечения к ответственности по ст. 15.1 КоАП РФ организации-продавца.

Исходя из вышеуказанных постановлений и положений, можно сделать однозначный вывод: судьи полагают, что расчеты наличными деньгами сверх установленного размера образуют состав административного правонарушения, причем к таким выводам они приходят в обоих случаях:

- со стороны покупателя;

- со стороны продавца.

На практике организации и ИП часть расчетов по договорным отношениям осуществляют через подотчетных лиц. Как правило, это касается небольших покупок для хозяйственных нужд организации, таких как: материалы, канцтовары, картриджи для принтеров и т.п. Но случаются и более крупные покупки.

Ошибка № 3. Организация считает, что наличные расчеты через подотчетных лиц в рамках одного договора можно осуществлять на сумму более 100 000 рублей, полагая, что расчеты осуществляются между физическим и юридическим лицом. Представим ситуацию.

СИТУАЦИЯ:

Организация приобретает оргтехнику у поставщика, с которым ведет расчеты наличными денежными средствами. Для оплаты по договору работнику в подотчет выданы деньги в сумме 120 000 рублей. Возникает ли в данном случае нарушение кассовой дисциплины?

Как мы уже знаем, предельный размер наличных расчетов в рамках одного договора не должен превышать 100 000 рублей (либо сумму в иностранной валюте, эквивалентную 100 000 рублей по официальному курсу Банка России на дату проведения расчетов).

Вышеуказанное ограничение применяется также, если подотчетное лицо покупателя (заказчика) вносит наличные денежные средства в кассу поставщика (подрядчика, исполнителя).

Это объясняется тем, что правоотношения по договору возникают между юридическими лицами.

Подотчетное лицо выступает от имени юридического лица (покупателя, заказчика) по доверенности, которая выдается за подписью его руководителя или иного лица, уполномоченного на это в соответствии с законом и учредительными документами (п. 1 ст. 185, п. 4 ст. 185.1 ГК РФ).

Поэтому при расчете наличными деньгами при покупке оргтехники для организации в размере 120 000 рублей будет превышен предельный размер, установленный Указанием № 3073-У.

Таким образом, в том случае, когда полученные под отчет наличные деньги используются сотрудником при расчетах по договорам, заключаемым им на основании доверенности от имени работодателя или по уже заключенным его работодателем договорам с другими юридическими лицами, ИП, должен соблюдаться предельный размер расчетов наличными деньгами.

Следовательно, в данном случае организация нарушит Указание № 3073-У, что влечет за собой риск привлечения к административной ответственности в виде штрафа по части 1 ст. 15.1 Кодекса РФ об административных правонарушениях.

Однако если работник приобретает товар за свой счет по отдельному договору и работодатель впоследствии компенсирует ему понесенные расходы, то в таком случае стоимость покупки может превышать 100 000 рублей, поскольку договор заключен с физлицом.

Чтобы уложиться в лимит, некоторые организации и ИП идут на небольшую хитрость: заменяют один крупный договор на несколько мелких.

Ошибка № 4 – дробление договора на несколько однородных ради того, чтобы по каждой сделке сумма расчетов наличными не превысила разрешенного предельного значения. Представим ситуацию.

СИТУАЦИЯ:

Индивидуальный предприниматель заключил договор на покупку трех кофемашин на общую сумму более 100 000 рублей. Чтобы уложиться в установленный лимит расчетов наличными, сделка была оформлена в один день тремя отдельными договорами на сумму в пределах 100 000 рублей каждый. Налоговая инспекция привлекла индивидуального предпринимателя к административной ответственности за осуществление наличных расчетов сверх установленного лимита. Правомерны ли действия налогового органа?

Как было сказано выше, лимит расчетов наличными составляет 100 000 рублей (Указание № 3073-У).

Налоговые органы при проверках признают такие сделки притворными и переквалифицируют в один договор, усматривая состав административного нарушения в соответствии со ст. 15.1 КоАП РФ.

Суды относятся к этой проблеме не столь прямолинейно, разбирая каждый случай по существу, и далеко не всегда считают, что в действиях сторон был умысел обойти установленное ограничение. См.:

Постановление ФАС Восточно-Сибирского округа от 26.10.2010 по делу № А78-4550/2010

Где найти:

Где найти:

ИБ Арбитражный суд

Восточно-Сибирского округа

В данном постановлении суд с налоговиками не согласился и на основании представленных документов (договоров, счетов-фактур, товарных накладных) пришел к выводу, что товар был продан в рамках каждого договора. При этом расчеты наличными деньгами по каждой сделке не превысили 100 000 рублей, что подтверждается приходными кассовыми ордерами.

К аналогичным выводам пришли и другие арбитражные суды. См.:

Постановление ФАС Северо-Кавказского округа от 30.04.2009 по делу № А32-171/2009-51/18-9АЖ

Где найти:

Где найти:

ИБ Арбитражный суд

Северо-Кавказского округа

Судьи посчитали, что сам по себе факт заключения схожих по содержанию договоров не может служить основанием для вывода о совершении одной сделки и превышении лимита расчета наличными.

Однако есть судебные решения с противоположной позицией. Согласно им, заключенные договоры не являются самостоятельными, что по существу говорит о недействительности этих договоров. См.:

Постановление ФАС Волго-Вятского округа от 18.03.2008 по делу № А28-9126/2007-60/18

Где найти:

Где найти:

ИБ Арбитражный суд Волго-Вятского округа

Постановление Верховного Суда РФ от 31.07.2015 № 307-АД15-8156

по делу № А21-8390/2014

Где найти:

Где найти:

ИБ Решения высших судов

Суд пришел к выводу, что судом первой инстанции обоснованно не были приняты ссылки общества на заключение в спорный период аналогичных договоров с этим же обществом, поскольку наличие договоров с таким же предметом и таким же кодом клиента свидетельствует о том, что этими договорами оформлена одна сделка.

Таким образом, проанализировав судебную практику, можно сделать вывод, что заключенные аналогичные договоры не являются самостоятельными, что по существу является выводом о недействительности этих договоров.

Следовательно, при оформлении сделки несколькими договорами на сумму в пределах 100 000 рублей каждый у организаций и ИП есть шанс отстоять в суде правомерность своих действий.

В общем, при рассмотрении дела многое будет зависеть от деталей и позиции конкретного суда.

В связи с этим мы рекомендуем с осторожностью относиться к дроблению договоров с целью соблюдения лимита расчетов наличными.

Безопаснее датировать договоры разными днями и по возможности включать в них разные предметы (например, в первом договоре предусмотреть поставку товаров одной номенклатуры, во втором – другой).

Ошибка № 5. Наличную выручку организация или ИП вправе расходовать на любые цели, но в пределах 100 000 рублей по одному договору. Представим ситуацию.

СИТУАЦИЯ:

Выручку, полученную за оказанные услуги наличными средствами, организация выдает из кассы на оплату помещения, взятого в аренду. Нарушает ли она в этом случае кассовую дисциплину?

Кроме того, работа с наличными денежными средствами также регламентирована порядком ведения кассовых операций, утвержденных Указанием Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций ИП и субъектами малого предпринимательства» (далее – Указания № 3210-У). См.:

Указание Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»

Где найти:

Где найти:

ИБ Версия Проф

В соответствии с Указанием № 3073-У организации и ИП вправе расходовать выручку только на следующие цели:

- на выплату зарплаты;

- на выплаты социального характера (например, пособие по беременности и родам, материальную помощь);

- на выдачу наличных под отчет (в том числе на оплату командировочных расходов, включая суточные);

- на оплату товаров (кроме ценных бумаг), работ, услуг;

- на возврат денег покупателям, вернувшим товар, оплаченный наличными.

На любые другие цели расходовать наличную выручку нельзя.

При этом пп. 4, 5 Указания № 3073-У установлено, что наличные расчеты в валюте РФ между участниками наличных расчетов и физическими лицами по договорам аренды недвижимого имущества осуществляются без ограничения суммы за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета.

Кроме того, согласно пп. 4, 5 Указания № 3073-У наличные расчеты в валюте РФ между участниками наличных расчетов и физическими лицами по договорам аренды недвижимого имущества осуществляются без ограничения суммы за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета.

Так как в данном случае расчеты производятся по договору аренды нежилого помещения, т.е. недвижимого имущества, использовать напрямую полученную наличную выручку для расчетов с арендодателем организация не вправе.

Таким образом, сначала организация должна получить в банке сумму, необходимую для расчета по арендной плате, и только потом рассчитаться с арендодателем наличными денежными средствами.

Ответственности за нарушение этого правила в КоАП РФ нет. Можно предположить, что налоговики в таких случаях будут штрафовать за несоблюдение порядка хранения свободных наличных.

Именно так инспекторы поступали до сих пор в случаях нецелевого расходования наличной выручки, и порой суды их поддерживали (Постановление Одиннадцатого арбитражного апелляционного суда от 29.11.2012 по делу № А49-6484/2012).

Субъекты малого предпринимательства (далее – СМП) в соответствии с п. 1, абз. 10 п. 2 Указания № 3210-У могут не устанавливать лимит остатка наличных денег в кассе.

С 01.08.2016 на сайте налоговой службы работает Единый реестр субъектов малого и среднего предпринимательства.

Включение организации и ИП в Реестр означает соответствие критериям СМП, установленным Законом № 209-ФЗ.

Ошибка № 6. Организации, относящиеся к СМП и не внесенные в Реестр, лимит остатка наличных денег в кассе могут не устанавливать. Рассмотрим следующую ситуацию.

СИТУАЦИЯ:

Организация, относящаяся к СМП, воспользовалась правом не устанавливать лимит остатка наличных денег в кассе. Налоговики начислили штраф за сверхлимитный остаток денег в кассе, поскольку организация не внесена в Реестр малых предприятий. Законен ли штраф?

Указание № 3210-У не содержит обязательного требования о том, чтобы юридическое лицо было внесено в Реестр.

В соответствии с п. 1 ст. 3 Закона № 209-ФЗ субъект малого и среднего предпринимательства должен соответствовать условиям, установленным данным Законом.

Условия отнесения к СМП установлены ст. 4 Закона № 209-ФЗ и не содержат такого условия, как включение в Реестр.

Однако в силу ст. 4.1 Закона № 209-ФЗ сведения о вышеуказанных юридических лицах и об индивидуальных предпринимателях вносятся в Реестр.

Таким образом, в Законе № 209-ФЗ прослеживается связь между статусом субъекта малого и среднего предпринимательства и включением сведений в Реестр.

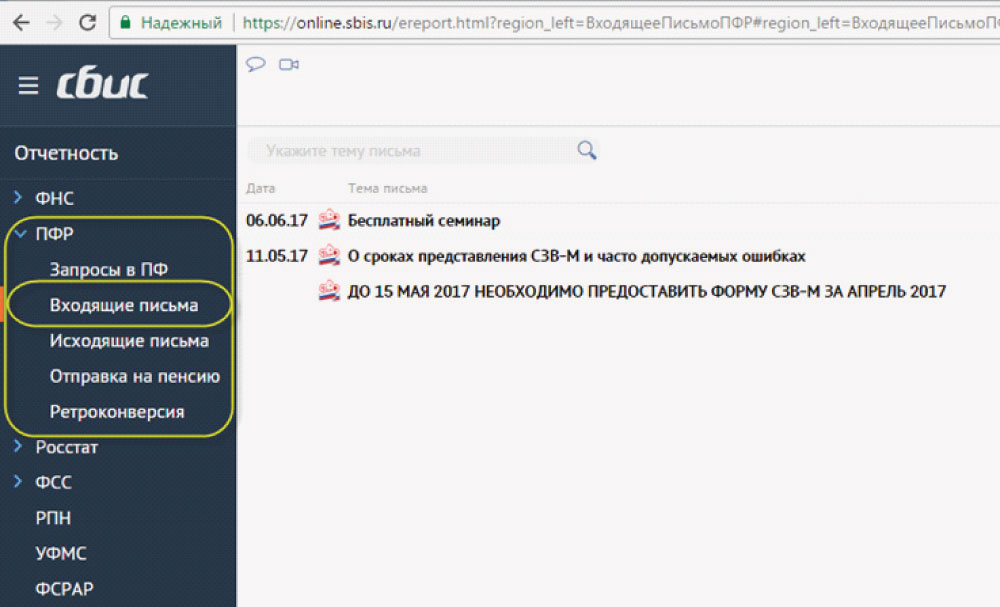

Кроме того, чиновники ФНС России приходят к выводу о том, что подтверждение принадлежности юридического лица или ИП к СМП осуществляется при обращении к Реестру после включения в него сведений о СМП. См.:

Письмо ФНС России от 16.03.2017 № ГД-4-14/4761@

Где найти:

Где найти:

ИБ Финансист

Также существуют судебные решения, в которых суд постановил, что не внесенные в Реестр организации и ИП не вправе применять льготы. См.:

Решение Арбитражного суда Республики Бурятия от 11.09.2015 по делу № А10-1048/2015

Где найти:

Где найти:

Архив решений арбитражных судов

первой инстанции

Однако имеются судебные решения, указывающие на иную позицию. См.:

Постановление ФАС Московского округа

от 22.05.2013 по делу № А40-68950/12-77-681

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Решение Арбитражного суда Тюменской области

от 09.02.2016 по делу № А70-12284/2015

Где найти:

Где найти:

Архив решений арбитражных судов

первой инстанции

Таким образом, можно предположить, что налоговики будут штрафовать организации и ИП за неустановление лимита кассы в связи с отсутствием в Реестре.

Судебная практика неоднозначна и необширна, да и к тому же сложилась до 01.08.2016.

Таким образом, представить поведение налоговых органов сегодня невозможно.

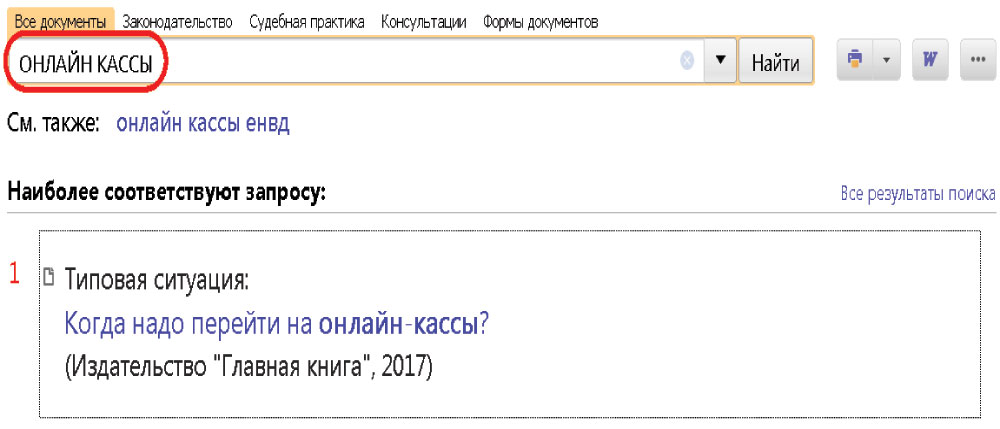

Случается, что ошибки допускаются и при применении ККТ при расчетах наличными денежными средствами.

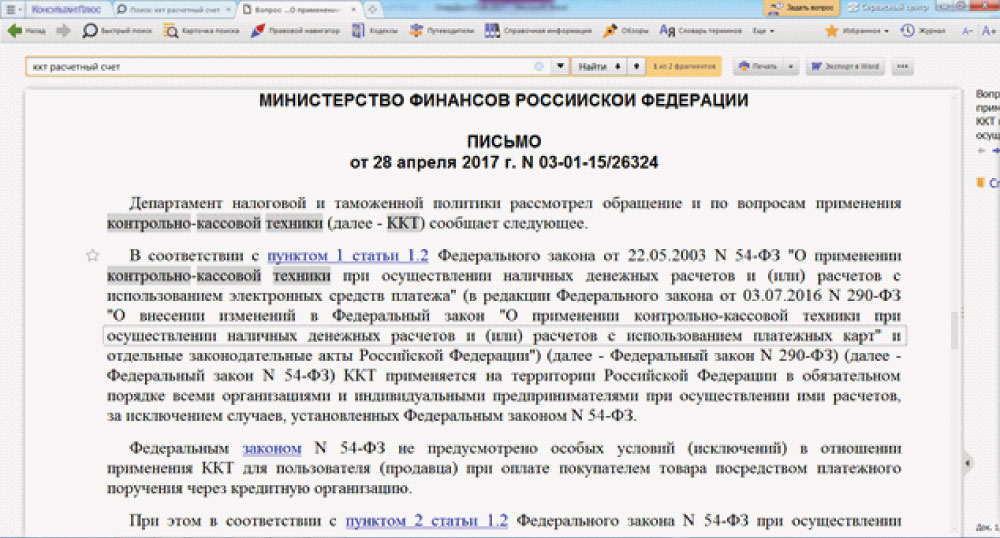

По общему правилу ККТ в обязательном порядке применяется на территории РФ всеми организациями и ИП при осуществлении расчетов (п. 1 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ).

Порядок и условия применения ККТ приведены в ст. 4.3 Федерального закона от 22.05.2003 № 54-ФЗ.

Некоторые организации-заимодавцы полагают, что при получении наличных денег в счет возврата займа необходимо пробивать кассовый чек.

Ошибка № 7 – применение ККТ при осуществлении расчетов по договорам займа.

ВОПРОС:

Нужно ли применять ККТ при проведении расчетов по договорам займа?

Порядок применения ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа регламентирован Федеральным законом от 22.05.2003 № 54-ФЗ.

Данным Законом определено, что под расчетами понимаются прием или выплата денежных средств с использованием наличных и (или) электронных средств платежа за реализуемые товары, выполняемые работы, оказываемые услуги; прием ставок и выплата денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр, а также прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, при приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей.

Отношения, возникающие между заимодавцем и заемщиком при совершении сделок, регулируются гражданским законодательством. И заемные правоотношения рассматриваются не как оказание услуг, а как пользование имуществом, в данном случае – деньгами. Этот факт констатировал в своих письмах Минфин России. См.:

Письмо Минфина РФ

от 10.05.2011 № 03-01-15/3-51

Где найти:

Где найти:

ИБ Финансист

Письмо Минфина России

от 28.05.2012 № 03-01-15/4-104

Где найти:

Где найти:

ИБ Финансист

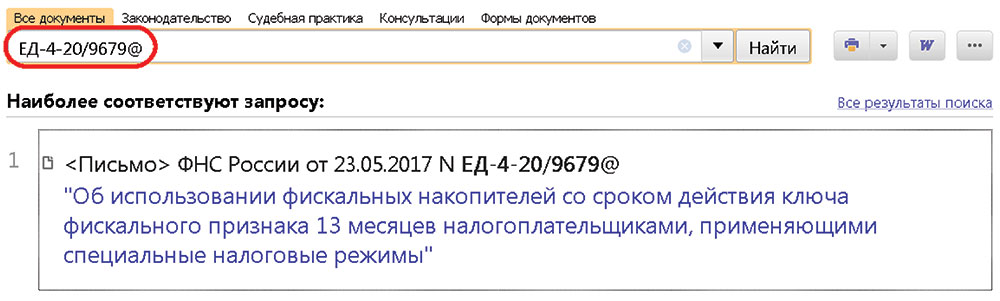

И представители ФНС России также пришли к выводу о том, что расчеты по договорам займа не требуют применения контрольно-кассовой техники. См.:

Письмо ФНС России

от 20.12.2016 № ЕД-4-20/24495

Где найти:

Где найти:

ИБ Финансист

Кроме того, еще в далеком 2004 году ВАС РФ высказался о том, что выдача или возврат денежных займов и процентов по ним реализацией не являются. См.:

Постановление Президиума ВАС РФ

от 03.08.2004 № 3009/04

по делу № А55-9083/03-31

Где найти:

Где найти:

ИБ Решения высших судов

Таким образом, можно с уверенностью сказать, что при осуществлении расчетов по договорам займа ККТ применять не нужно. Не требовалось пробивать чеки в подобных ситуациях и до указанной даты.

Многие российские организации принимают на работу иностранных граждан.

Заработная плата выплачивается работнику в денежной форме в валюте РФ (рублях) (часть 1 ст. 131 ТК РФ). Она может быть выплачена также в неденежной форме при соблюдении определенных условий, что следует из положений части 2 ст. 131 ТК РФ, п. 54 постановления Пленума Верховного Суда РФ от 17.03.2004 № 2.

О том, каким образом должна производиться выдача заработной платы, даны разъяснения в ст. 136 ТК РФ.

Заработная плата выплачивается работнику, как правило, в месте выполнения им работы (то есть из кассы) либо переводится в кредитную организацию, указанную в заявлении работника (то есть сотрудник сам делает выбор в пользу получения денежных средств не из кассы), на условиях, определенных коллективным или трудовым договором. Изложенное соответствует положениям Конвенции Международной организации труда № 95 «Относительно защиты заработной платы».

Таким образом, в силу положений ТК РФ по общему правилу заработная плата должна выплачиваться наличными денежными средствами из кассы организации.

Ошибка № 8 – выплата заработной платы иностранному работнику наличными из кассы организации.

Уважаемые читатели, рассмотрим следующую ситуацию.

СИТУАЦИЯ:

В российской организации работает гражданин Украины, временно пребывающий на территории РФ. Вправе ли работодатель выплачивать иностранцу заработную плату в рублях наличными денежными средствами из кассы организации?

На основании части 2 ст. 14 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (далее – Закон № 173-ФЗ), если иное не предусмотрено настоящим Федеральным законом, расчеты при осуществлении валютных операций производятся юридическими лицами – резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Центральным банком Российской Федерации, а также переводами электронных денежных средств.

При этом на основании части 2 ст. 14 Закона № 173-ФЗ юридические лица – резиденты могут осуществлять без использования банковских счетов в уполномоченных банках расчеты с физическими лицами – нерезидентами в наличной валюте РФ по договорам розничной купли-продажи товаров, а также при оказании физическим лицам – нерезидентам на территории РФ транспортных, гостиничных и других услуг, оказываемых населению.

Таким образом, можно сделать вывод о том, что расчеты по выплате работодателем-резидентом работнику-нерезиденту заработной платы в наличной форме через кассу не входят в разрешенный частью 2 ст. 14 Закона № 173-ФЗ список операций, осуществление которых разрешено без использования банковских счетов в уполномоченных банках.

Согласно пп. 6, 7 части 1 ст. 1 Закона № 173-ФЗ иностранные граждане и лица без гражданства, постоянно проживающие на территории РФ на основании вида на жительства, признаются резидентами, а иностранные граждане и лица без гражданства, временно пребывающие или временно проживающие на территории РФ, признаются нерезидентами в рамках Закона № 173-ФЗ.

Работодатель-резидент обязан выплачивать заработную плату работнику-нерезиденту исключительно в безналичной форме. Исключений для граждан Украины не предусмотрено. К такому выводу пришли чиновники. См.:

Письмо ФНС России от 29.08.2016 № ЗН-4-17/15799

Где найти:

Где найти:

ИБ Финансист

С таким подходом соглашались и суды. См.:

Постановление Четырнадцатого арбитражного апелляционного суда от 10.09.2014 по делу № А52-1002/2014

Где найти:

Где найти:

ИБ 14 Апелляционный суд

Суды пришли к выводу о том, что выплата заработной платы нерезидентам из кассы наличными денежными средствами подпадает под категорию незаконных валютных операций и является административно наказуемым деянием, мера ответственности за совершение которого предусмотрена частью 1 ст. 15.25 КоАП РФ.

Однако на сегодняшний день суды считают, что выплата заработной платы нерезидентам из кассы наличными денежными средствами ввиду малозначительности правонарушения приводит к тому, что привлечение работодателя к ответственности по части 1 ст. 15.25 КоАП РФ признается незаконным и отменяется. См.:

Постановление Четырнадцатого арбитражного апелляционного суда от 10.09.2014 по делу № А52-1002/2014

Где найти:

Где найти:

ИБ 14 Апелляционный суд

Соответственно, выплата заработной платы нерезидентам из кассы наличными денежными средствами является незаконной валютной операцией, за совершение которой наступает административная ответственность по части 1 ст. 15.25 КоАП РФ.

Однако судьи признают данное правонарушение малозначительным, поскольку оно не представляет существенной угрозы общественным отношениям в области валютного регулирования и валютного контроля. Как результат – работодатель освобождается от административной ответственности.

Итак, уважаемые читатели, в данной статье мы с вами рассмотрели наиболее часто встречающиеся ошибки, связанные с расчетами наличными средствами, в примерах и ситуациях.

Искренне надеюсь, что изложенная информация будет вам полезна и вы не допустите этих ошибок в своей работе.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: