Окончание отсрочки на безналичные оплаты

До 1 июля 2019 года организации и ИП могут не применять ККТ (часть 4 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ) в случаях:

- безналичных расчетов с физическими лицами, которые не относятся к ИП (кроме расчетов с использованием электронных средств платежа);

- приема платы за жилое помещение и коммунальные услуги, включая взносы на капитальный ремонт;

- зачета и возврата предоплаты (аванса);

- предоставления займов для оплаты товаров (работ, услуг);

- предоставления или получения иного встречного предоставления за товары (работы, услуги).

Первое, что нужно уяснить, — с 1 июля 2019 года при получении оплаты в безналичном порядке (любым способом) от физических лиц за товары, работы или услуги необходимо будет применять ККТ.

Внимание! До 1 июля 2019 года существует отсрочка в применении ККТ при перечислении денег от физлиц наличными средствами через кассу банка. С 1 июля 2019 года, каким бы способом ни оплатило физическое лицо, — необходимо будет применять ККТ.

При осуществлении безналичных расчетов кассовый чек должен быть сформирован не позднее рабочего дня, следующего за днем осуществления расчета, но не позднее момента передачи товара (п. 5.4 ст. 1.2 Закона № 54-ФЗ). То есть чек пробивается на следующий рабочий день после зачисления денег на расчетный счет. Так, на все поступления от физических лиц, полученные в пятницу (суб-боту, воскресенье), чек необходимо пробить в понедельник.

При безналичных расчетах за товары (работы, услуги) кассовый чек мало пробить, его нужно еще передать покупателю или клиенту одним из следующих способов:

— в электронной форме на абонентский номер или адрес электронной почты, предоставленные покупателем (клиентом), не позднее момента передачи товара (подп. 1 п. 5.3 ст. 1.2 Закона № 54-ФЗ);

— на бумажном носителе вместе с товаром (если чек не направляется в электронной форме) (подп. 2 п. 5.3 ст. 1.2 Закона № 54-ФЗ);

— на бумажном носителе при первом непосредственном взаимодействии клиента и пользователя (его представителя) при расчетах за работы и услуги (если чек в электронной форме не направляется) (подп. 3 п. 5.3 ст. 1.2 Закона № 54-ФЗ).

Обратите внимание! Ненаправление при применении ККТ покупателю (клиенту) кассового чека или БСО в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию в случаях, предусмотренных законом о применении ККТ, может повлечь за собой предупреждение или административный штраф (часть 6 ст. 14.5 КоАП РФ):

— 2 000 рублей для должностных лиц;

— 10 000 рублей для юридических лиц.

Срок давности привлечения к ответственнос-ти, исчисляемый со дня совершения соответствующего правонарушения, за все нарушения, связанные с применением ККТ, составляет один год (часть 1 ст. 4.5 КоАП РФ).

Узнать о том, что организация не выдает чеки, налоговые органы могут в рамках проверок ККТ или получив жалобу на продавца от покупателей через разработанное ФНС бесплатное приложение «Проверка чеков».

Внимание! Штрафа за непробитый чек (неприменение ККТ), за применение ККТ, которая не соответствует установленным требованиям, либо за применение ККТ с нарушением порядка регистрации, перерегистрации и применения, а также за ненаправление (невыдачу) покупателю (клиенту) кассового чека можно избежать, для этого нужно воспользоваться примечанием к ст. 14.5 КоАП РФ. В соответствии с ним нужно (письмо ФНС России от 06.08.2018 № ЕД-4-20/15240@):

1) Пробить кассовый чек коррекции, чем исправить нарушение. Чек должен содержать признак расчета «приход», если кассу не использовали при получении денег, или «расход» — при их выплате. Кроме того, в нем нужно указать дату и описание ошибки, например: «17.05.2019 не сформирован и не выдан кассовый чек». А также реквизиты документа (акта, служебной записки) — основания для коррекции.

2) Через кабинет ККТ сообщить в налоговую инспекцию о нарушении в течение трех рабочих дней с момента оформления чека коррекции. Объяснить причины неприменения кассы, указать сумму непробитого чека, а также реквизиты чека коррекции.

При этом одновременно должны соблюдаться следующие условия:

- на момент получения заявления налоговый орган не знал о совершенном админис-тративном правонарушении;

- представленные сведения и документы подтверждают факт правонарушения.

Отсрочка для ЕНВД и патента

До 1 июля 2019 года при условии выдачи по требованию покупателя (клиента) товарного чека, квитанции или другого документа, подтверждающего факт расчета, ККТ могут не применять (часть 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ):

— организации и ИП — плательщики ЕНВД, которые оказывают услуги, кроме услуг общественного питания (п. 1 части 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ);

— ИП, которые применяют ПСН в отношении видов деятельности, указанных в п. 3 части 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ;

— ИП, уплачивающие ЕНВД (применяющие ПСН), которые продают товары в розницу или оказывают услуги общественного питания при отсутствии у них работников, с которыми заключены трудовые договоры (пп. 2, 4 части 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ).

Обратите внимание: в Госдуме в первом чтении принят проект Федерального закона № 682709-7, по которому индивидуальные предприниматели (независимо от применяемой системы налогообложения), не имеющие работников, с которыми заключены трудовые договоры, при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги до 1 июля 2021 года.

Если индивидуальный предприниматель заключит трудовой договор с работником, то он обязан в течение 30 календарных дней с даты заключения такого трудового договора зарегистрировать контрольно-кассовую технику.

Нужно не забыть, что ИП на ЕНВД или патентной системе налогообложения могут уменьшить свой налог на сумму расходов по приобретению ККТ (п. 2.2 ст. 346.32 НК РФ).

Условия применения данного вычета следующие:

— вычет распространяется только на ИП;

— ККТ должна быть включена в реестр ККТ;

— ККТ используется при расчетах в ходе предпринимательской деятельности, облагаемой ЕНВД, или на ПСН;

— размер вычета — не более 18 000 рублей на каждый экземпляр ККТ;

— уменьшение суммы единого налога производится при исчислении ЕНВД или патента за налоговые периоды 2018 и 2019 годов, но не ранее налогового периода, в котором зарегистрирована соответствующая ККТ;

— ККТ зарегистрирована в налоговых органах с 01.02.2017 до 01.07.2019.

ИП, имеющий работников и занимающийся розницей или общепитом, вправе уменьшить ЕНВД или патент на указанную сумму расходов при условии регистрации соответствующей ККТ с 01.02.2017 до 01.07.2018. Уменьшение единого налога в этом случае могло производиться при исчислении ЕНВД только за налоговые периоды 2018 года, но не ранее налогового периода, в котором ККТ зарегистрирована.

Внимание! Вычет можно получить только по ККТ, зарегистрированной до 1 июля 2019 года. Поэтому, если собираетесь расширять бизнес, например, осенью 2019 года, чтобы воспользоваться вычетом, необходимо купить и зарегистрировать аппарат до 1 июля 2019 года. Если это сделать позже 1 июля 2019 года, вычет уже не положен.

Расчеты с работниками и ККТ

С 1 июля 2019 года заканчивается отсрочка в применении ККТ при предоставлении или получении иного встречного предоставления за товары (работы, услуги). Одним из случаев встречного предоставления ФНС считает удержание из зарплаты работника денежных средств за товары, работы или услуги. Таким образом, с 1 июля 2019 года при удержании де-нег из зарплаты работников за товары, работы или услуги будет необходимо применять ККТ.

Так, ФНС в письме от 14.08.2018 № АС-4-20/15707 пояснила, что если часть зарплаты выдается работнику товаром, расчет в смысле Федерального закона № 54-ФЗ не возникает и, соответственно, обязанность по примене-нию ККТ отсутствует.

Кроме этого, удержание денежных средств из заработной платы сотрудника (в установленных законодательством Российской Федерации лимитах) в счет компенсации затрат, понесенных в связи с трудовой деятельностью, также не образует природы термина «расчеты» в понимании Федерального закона № 54-ФЗ.

Вместе с тем погашение сотрудником задолженности перед организацией за приобретенные товары, работы, услуги в форме удержания организацией из его заработной платы суммы платежей по обязательству образует природу термина «расчеты» в понимании Федерального закона № 54-ФЗ и, следовательно, требует применения ККТ.

Уже стали появляться разъяснения Минфина по случаям, когда ККТ при удержаниях денег из зарплат сотрудников нужно применять, а когда — нет.

Минфин высказал мнение, что в случае исполнения обязательств работника организации по оплате реализуемых ему товаров, в том числе форменной одежды, путем удержания из заработной платы работника соответствующих сумм задолженности организация обязана применять ККТ (письмо от 12.12.2018 № 03-01-15/90372).

По общему правилу в случае исполнения обязательств работников организации по оп-лате реализуемых им товаров путем удержания из их заработной платы соответствующей задолженности организация обязана применять ККТ (письмо Минфина РФ от 30.11.2018 № 03-01-15/86884).

Представим в таблице расчеты с работниками, которые, по мнению финансистов, не относятся к расчетам для целей применения Федерального закона № 54-ФЗ и не требуют применения ККТ.

Случаи расчетов с работниками, при которых ККТ не применяется

|

Документ

|

Ситуация

|

|

Письма Минфина РФ от 12.12.2018 № 03-01-15/90372, от 04.12.2018 № 03-01-15/87763, от 25.01.2019 № 03-01-15/4355

|

Возмещение работником расходов организации-работо-дателя на приобретение бланка трудовой книжки (вкладыша в трудовую книжку).

В обоснование своих выводов Минфин указал на норму ст. 65 ТК РФ, согласно которой при заключении трудового договора впервые трудовая книжка оформляется работодателем. При выдаче работнику трудовой книжки или вкладыша в нее работодатель взимает с него плату, размер которой определяется размером расходов на их приобретение (п. 47 Правил). Взимание платы не предусмотрено при выдаче дубликата трудовой книжки (п. 34 Правил) и в случаях, установленных п. 48 Правил (неправильное первичное заполнение трудовой книжки или вкладыша в нее, порча трудовой книжки или вкладыша в нее не по вине работника).

|

|

ПисьмаМинфина РФ от 04.12.2018 № 03-01-15/87763, от 25.01.2019 № 03-01-15/4355

|

Возмещение работниками:

— расходов на предоставление парковочных мест для их личных автомобилей;

— расходов на оказание услуг связи.

|

|

ПисьмоМинфина РФ от 17.12.2018 № 03-01-15/91852

|

Возмещение членами профсоюза расходов профсоюзной организации на оплату путевок, абонементов, билетов.

|

|

ПисьмоМинфина России от 11.10.2018 № 03-01-15/72951

|

Организация выдает заработную плату, оказывает материальную помощь и осуществляет иные выплаты членам совета директоров.

|

|

Письма Минфина от 11.09.2018 № 03-01-15/65050 и от 08.02.2019 № 03-01-15/789

|

Организация выдает денежные средства под отчет. Неизрасходованные подотчетные денежные средства работники возвращают в кассу организации.

|

|

ПисьмоМинфина России от 11.12.2018 № 03-01-15/89989

|

Организация выдает работникам денежные средства на основании устава организации, трудового (коллективного) договора. В определенных ситуациях работники возвращают соответствующие денежные средства в кассу организации.

|

|

ПисьмоМинфина России от 31.08.2018 № 03-01-15/62431

|

Организация выплачивает работнику денежные средства по договору дарения.

|

|

Письмо Минфина от 04.12.2018 № 03-01-15/87766

|

Организация получает от учредителя — физического лица денежные средства в рамках договора займа, а потом погашает заем.

Специалисты Минфина России указали, что при осуществлении расчетов в отношении займов ККТ применяется заимодавцем. Следовательно, при получении займа от учредителя — физического лица и последующем его погашении у организации отсутствует обязанность применять ККТ.

|

|

Письмо ФНС от 19.10.2018 № ЕД-4-20/20518@

|

Организация предоставляет работникам займы.

В случае предоставления организацией своим работникам займов, а также при погашении таких займов сотрудниками, в том числе процентов по ним, применение контрольно-кассовой техники не требуется. Главное, чтобы такие займы не были связаны с отсрочкой или рассрочкой по оплате за товары, работы или услуги, купленные у этой же организации.

|

|

Письма Минфина России от 06.03.2019 № 03-01-15/14624 (п. 1), от 10.08.2018 № АС-4-20/15566@

|

При выплате денежных средств физлицу в рамках обязательств по гражданско-правовому договору, в том числе по договору аренды.

|

Если вдруг вам не повезло и ваше удержание денежных средств из зарплаты сотрудников требует применения ККТ, то необходимо учесть специфику формирования кассового чека, так как наличного или безналичного поступления денежных средств не происходит. В этом случае сумму удержания из зарплаты нужно показывать по реквизиту чека «Сумма по чеку встречным представлением». Ниже представлена таблица с реквизитами чека при удержании денег у сотрудников.

Реквизиты кассового чека при удержании денег из зарплат сотрудников за реализованные ими товары, работы, услуги

|

Реквизиты кассового чека

|

Значение (описание)

|

|

Признак расчета

|

1 (Приход)

|

|

Признак способа расчета

|

4 (Полный расчет)

|

|

Наименование предмета расчета

|

Наименование товара, работы, услуги

|

|

Цена за единицу предмета расчета с учетом скидок и наценок

|

Цена товара

|

|

Стоимость предмета расчета с учетом скидок и наценок

|

Стоимость товара

|

|

Сумма расчета, указанного в чеке

|

Полная стоимость товара

|

|

Сумма по чеку наличными

|

«0»

|

|

Сумма по чеку безналичными

|

«0»

|

|

Сумма по чеку встречным представлением

|

Удержанная из зарплаты сумма

|

Новые реквизиты кассового чека

В перечень обязательных реквизитов кассового чека и БСО введены дополнительные реквизиты, которые должны применяться с 1 июля 2019 года (п. 2 ст. 4 Закона № 192-ФЗ).

При наличных расчетах или с предъявлением электронных средств платежа между организациями и (или) ИП в чеке дополнительно нужно указывать (п. 6.1 ст. 4.7 Закона № 54-ФЗ):

— наименование покупателя (наименование организации, Ф. И. О. индивидуального предпринимателя);

— ИНН покупателя (клиента);

— сведения о стране происхождения товара (при осуществлении расчетов за товар);

— сумму акциза (если он взимается);

— регистрационный номер таможенной декларации (при осуществлении расчетов за товар).

Введение этих реквизитов не значит, что при любых расчетах между юрлицами необходимо применять ККТ.

Так, согласно п. 9 ст. 2 Федерального закона № 54-ФЗ ККТ не применяется при осуществлении расчетов в безналичном порядке между организациями и (или) индивидуальными предпринимателями, за исключением осуществляемых ими расчетов с использованием электронного средства платежа с его предъявлением.

Таким образом, ККТ должна применяться при расчетах между организациями и индивидуальными предпринимателями наличными денежными средствами либо с предъявлением электронного средства платежа (расчеты с помощью банковских карт).

При осуществлении расчетов подотчетным лицом идентификация покупателя (клиента) как организации происходит на основании предъявляемой доверенности на совершение расчетов от имени организации. Также важным фактором взаимодействия двух организаций является договор. В случае соблюдения указанных условий расчет осуществляется между организациями, при таком расчете применяется одна единица ККТ и формируется один кассовый чек. При этом ККТ применяется лицом, которое реализует товары (работы, услуги), с выдачей (направлением) кассового чека (письмо Минфина от 24.10.2018 № 03-01-15/76387).

Для этого с 1 июля 2019 года и вводят дополнительные реквизиты. Указание данных реквизитов в кассовом чеке позволит оформить расчет одним чеком с идентификацией обеих сторон в качестве организаций.

В случае если продавцом достоверно не установлен статус лица как подотчетного (что, например, могло быть достигнуто предъявлением подотчетным лицом доверенности), ККТ применяется продавцом в порядке, предусмотренном для расчета с покупателем — физичес-ким лицом, т.е. не указывается наименование покупателя — физического лица.

Внимание! Минфин России в письме от 18.02.2019 № 03-03-06/1/10344 отметил, что «обычный» кассовый чек подтверждает только сам факт расчетов. Но он не является документом, который подтверждает экономическую целесообразность хозяйственной операции. Учесть расходы по такому кассовому чеку нельзя.

А вот если кассовый чек будет содержать дополнительные реквизиты, позволяющие идентифицировать факт хозяйственной деятельности организации, то такой чек может являться документом, подтверждающим расходы при расчете налога на прибыль.

Можно предположить, что, пользуясь этим письмом, налоговые органы будут снимать расходы по чекам, в которых организация не указана в качестве покупателя.

Обратите внимание: предельный размер наличных расчетов между организациями и (или) ИП составляет 100 000 рублей наличными по одному договору (п. 6 Указания № 3073-У). Данный лимит действует при оплате оказанных организации услуг как через представителя исполнителя, так и через подотчетное лицо. Раньше это нарушение обнаруживалось только в рамках проверок на местах, а с введением указания продавца и покупателя в чеке его будут обнаруживать автоматически. Настройте ККТ так, чтобы она не формировала кассовый чек на сумму свыше 100 000 рублей наличными, если покупатель юрлицо. Лучше разбивать эти суммы на несколько чеков, раз всё равно нарушаете.

БСО с 1 июля 2019 года

До 1 июля 2019 года использовать БСО для приема наличных без применения ККТ можно при оказании услуг населению, то есть гражданам, включая ИП (часть 8 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ, п. 4 постановления Пленума ВАС РФ от 31.07.2003 № 16). Перечень работ и услуг населению определяется налогоплательщиками в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД 2) ОК 029-2014 (КДЕС Ред. 2) и Общероссийским классификатором продукции по видам экономической деятельности (ОКПД 2) ОК 034-2014 (КПЕС 2008), утвержденными приказом Росстандарта от 31.01.2014 № 14-ст (письмо Минфина России от 10.02.2017 № 03-01-15/7511). Также к услугам населению относятся прямо не поименованные в собирательных группировках, но по своему характеру являющиеся услугами населению (письмо Минфина России от 08.10.2012 № 03-01-15/8-213).

Исключение составляют услуги общественного питания, которые оказывают организации, а также ИП, имеющие работников, с которыми заключены трудовые договоры. Такие организации и ИП не вправе отказаться от применения ККТ.

Исключение составляют услуги общественного питания, которые оказывают организации, а также ИП, имеющие работников, с которыми заключены трудовые договоры. Такие организации и ИП не вправе отказаться от применения ККТ.

С 1 июля 2019 года при расчетах, связанных с оказанием услуг населению, необходимо использовать ККТ, если отсутствуют основания для освобождения от применения кассового аппарата, перечисленные в ст. 2 Закона о применении ККТ (п. 1 ст. 1.2 Закона о применении ККТ, часть 8 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ).

Никакой отсрочки для дальнейшего применения печатных БСО вместо ККТ после 1 июля 2019 года не предвидится.

Но проектом Федерального закона № 682709-7 предлагают: в случае если в соответствии с законодательством Российской Федерации федеральные органы исполнительной власти наделены полномочиями по утверждению форм бланков документов, используемых при оказании услуг населению, и (или) законодательство Российской Федерации предусматривает использование соответствующих бланков документов при оказании услуг населению, обязанность пользователя по выдаче (направлению) клиенту кассового чека (бланка строгой отчетности), помимо обычных способов, может быть исполнена пользователем путем передачи клиенту указанного документа на бумажном носителе с содержащимися на нем реквизитами кассового чека (бланка строгой отчетности), позволяющими идентифицировать этот кассовый чек (бланк строгой отчетности) (QR-код, дата и время осуществления расчета, порядковый номер фискального документа, признак расчета, сумма расчета, заводской номер фискального накопителя и фискальный признак документа).

Кроме того, этим же законопроектом предусмотрено, что пользователи вправе применять ККТ, расположенную вне места совершения расчетов, например при осуществлении расчетов по месту выполнения работы и (или) оказания услуги, которые выполняются (оказываются) пользователем вне торгового объекта, торгового места, здания, строения, сооружения и их части, а также земельного участка, используемого пользователем для выполнения работ и (или) оказания услуг на правах собственности, аренды или иных законных основаниях.

Кроме того, этим же законопроектом предусмотрено, что пользователи вправе применять ККТ, расположенную вне места совершения расчетов, например при осуществлении расчетов по месту выполнения работы и (или) оказания услуги, которые выполняются (оказываются) пользователем вне торгового объекта, торгового места, здания, строения, сооружения и их части, а также земельного участка, используемого пользователем для выполнения работ и (или) оказания услуг на правах собственности, аренды или иных законных основаниях.

Это изменение позволит использовать один кассовый аппарат при оказании услуг с выездом к клиенту (например, сантехникам, таксистам, врачам по вызову и др.).

Например, в такси нельзя с 1 июля 2019 года выдавать печатные квитанции, но если этот законопроект примут, не нужно будет, чтобы в каждой машине был кассовый аппарат, чеки будет формировать диспетчерская служба и отправлять клиенту на почту или номер телефона. Кроме того, в этих случаях теперь разрешено вместо кассового чека или БСО продемонстрировать QR-код на экране мобильного устройства, чтобы покупатель мог его считать.

ККТ при зачете авансов

До 1 июля 2019 года в обязательном порядке ККТ необходимо применять только при взаимодействии с «деньгами» (или электронными средствами платежа) — при получении оплаты либо в качестве аванса, либо при расчете за уже переданные покупателю товары, оказанные работы, выполненные услуги. Обязанность оформлять чеки при зачете авансов в счет реализованных товаров, работ, услуг появится с 1 июля 2019 года (п. 4 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ).

Для облегчения перехода на новый порядок пользователям ККТ на сайте ФНС России публикуют методические рекомендации по формированию кассовых чеков при осуществлении различных видов расчетов. В частности, в письме ФНС России от 20.02.2019 № ЕД-4-20/2929@ «Получение предварительной оплаты за собственный товар, последующий зачет предварительной оплаты за товар и предоставление займа для оплаты товара, а также погашение займа для оплаты товара» рассмотрен порядок оформления кассовых чеков для ФФД 1.05 в ситуации с предоплатой и последующей отгрузкой и погашением долга (то есть всего в этой ситуации оформляется три кассовых чека).

Ниже в таблице разберем реквизиты чеков, которые необходимо заполнять.

Реквизиты кассового чека при продаже товаров в оптовой торговле с предварительной оплатой

|

Реквизиты кассового чека

|

Частичная предварительная оплата

|

Отгрузка товара без оплаты / при частичной оплате

|

Окончательный расчет за товар

|

|

Признак расчета

|

1 (Приход)

|

1 (Приход)

|

1 (Приход)

|

|

Признак способа расчета

|

2 (Предоплата)

|

6 (Передача в кредит) / Частичный расчет и кредит

|

7 (Оплата кредита)

|

|

Наименование предмета расчета

|

«Предоплата за» наименование товара

|

«Отгрузка» наименование товара

|

«Оплата кредита за» наименование товара

|

|

Цена за единицу пред-мета расчета с учетом скидок и наценок

|

Цена фактической оплаты

|

Цена товара

|

Цена фактической оплаты

|

|

Стоимость предмета расчета с учетом скидок и наценок

|

Сумма фактической оплаты

|

Полная стоимость товара

|

Сумма фактической оплаты

|

|

Сумма расчета, указанного в чеке

|

Сумма фактической оплаты

|

Полная стоимость товара

|

Сумма фактической оплаты

|

|

Сумма по чеку наличными

|

Сумма фактической оплаты наличными

|

«0»

|

Сумма фактической оплаты наличными

|

|

Сумма по чеку безналичными

|

Сумма фактической оплаты банковской картой

|

«0»

|

Сумма фактической оплаты безналичным способом

|

|

Сумма по чеку предоплатой (зачетом аванса и (или) предыдущих платежей)

|

—

|

Сумма предоплаты

|

—

|

|

Сумма по чеку постоплатой (кредит)

|

—

|

Сумма оставшейся оплаты

|

—

|

При расчетах в виде зачета или возврата предварительной оплаты и (или) авансов, ранее внесенных физическими лицами, в ряде случаев кассовый чек формируется с некоторыми особенностями. Речь идет о случаях расчетов за:

— услуги в сфере культурно-массовых мероприятий;

— услуги перевозки пассажиров, багажа, грузов и грузобагажа;

— услуги связи;

— услуги в электронной форме, указанные в ст. 174.2 Налогового кодекса (оказание иностранными организациями услуг в электронной форме через информационно-телекоммуникационную сеть, в том числе через Интернет с использованием информационных технологий);

— иные услуги, определенные Правительством РФ.

В этих случаях может быть сформирован один кассовый чек (БСО), в котором содержатся сведения обо всех таких расчетах, совершенных:

— в течение суток;

— либо за расчетный период, не превышающий календарного месяца;

— либо за расчетный период, установленный законодательством РФ (но не позднее первого рабочего дня, следующего за днем окончания расчетного периода), без выдачи (направления) кассового чека (бланка строгой отчетности) клиенту (подп. 2.1 п. 2 ст. 1.2 Закона № 54-ФЗ).

В случае безналичных расчетов в виде зачета или возврата предварительной оплаты и (или) авансов, ранее внесенных физическими лицами в полном объеме, покупателям (клиентам) могут направляться кассовые чеки в электронной форме без выдачи бумажных кассовых чеков (подп. 2.1 п. 2 ст. 1.2 Закона № 54-ФЗ).

Обратите внимание! Планируют расширить перечень услуг, по которым возможно при зачете или возврате авансов оформлять один чек за расчетный период. Так можно будет поступать при оказании услуг:

— ЖКХ, включая услуги ресурсоснабжающих организаций;

— охраны и систем обеспечения безопасности;

— образования.

Кроме того, хотят увеличить срок, в течение которого оформляют такой чек. Это надо будет сделать не позднее пяти календарных дней, следующих за днем окончания расчетного периода. Сейчас — не позднее первого рабочего дня.

ККТ в общественном транспорте

ККТ в общественном транспорте

До 1 июля 2019 года продажа водителем или кондуктором в салоне транспортного средства проездных документов (билетов) и талонов для проезда в общественном транспорте не требует применения ККТ (п. 2 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ, п. 2 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ). Начиная с 1 июля 2019 года указанное освобождение от применения ККТ отменено.

Таким образом, с 1 июля 2019 года водитель или кондуктор при осуществлении расчетов за проезд в общественном транспорте обязан применять контрольно-кассовую технику вне зависимости от способа оплаты (наличными денежными средствами или в безналичном порядке).

Напомним, что для некоторых категорий организаций и ИП предусмотрено освобождение от применения ККТ и после 1 июля 2019 года. Например, при ведении

Напомним, что для некоторых категорий организаций и ИП предусмотрено освобождение от применения ККТ и после 1 июля 2019 года. Например, при ведении  Организации и ИП на

Организации и ИП на

Таким образом, дистанционный работник может выполнять свою работу в любом месте и по смыслу

Таким образом, дистанционный работник может выполнять свою работу в любом месте и по смыслу

Исключение составляют услуги общественного питания, которые оказывают организации, а также ИП, имеющие работников, с которыми заключены трудовые договоры. Такие организации и ИП не вправе отказаться от применения ККТ.

Исключение составляют услуги общественного питания, которые оказывают организации, а также ИП, имеющие работников, с которыми заключены трудовые договоры. Такие организации и ИП не вправе отказаться от применения ККТ. Кроме того, этим же законопроектом предусмотрено, что пользователи вправе применять ККТ, расположенную вне места совершения расчетов, например при осуществлении расчетов по месту выполнения работы и (или) оказания услуги, которые выполняются (оказываются) пользователем вне торгового объекта, торгового места, здания, строения, сооружения и их части, а также земельного участка, используемого пользователем для выполнения работ и (или) оказания услуг на правах собственности, аренды или иных законных основаниях.

Кроме того, этим же законопроектом предусмотрено, что пользователи вправе применять ККТ, расположенную вне места совершения расчетов, например при осуществлении расчетов по месту выполнения работы и (или) оказания услуги, которые выполняются (оказываются) пользователем вне торгового объекта, торгового места, здания, строения, сооружения и их части, а также земельного участка, используемого пользователем для выполнения работ и (или) оказания услуг на правах собственности, аренды или иных законных основаниях. ККТ в общественном транспорте

ККТ в общественном транспорте

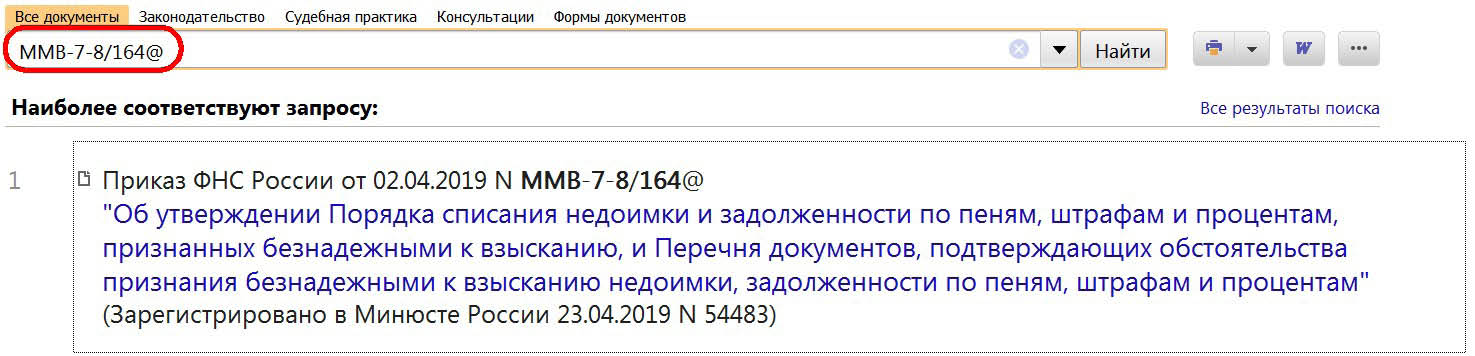

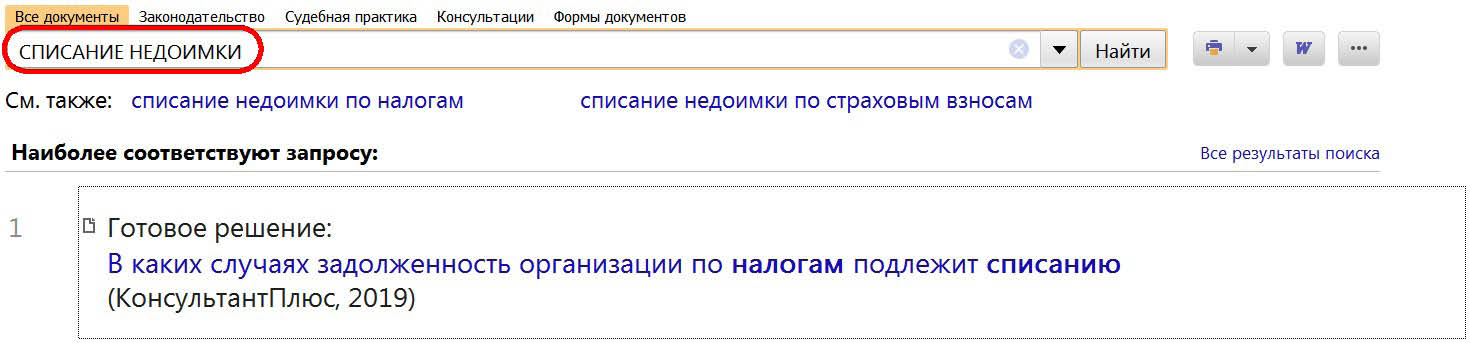

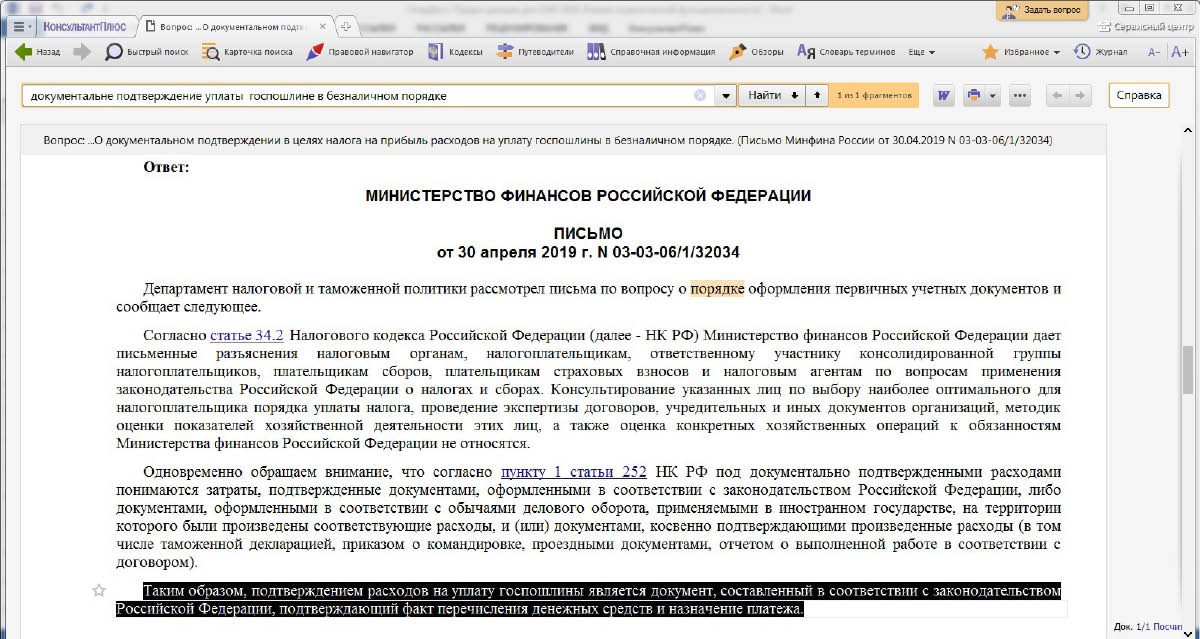

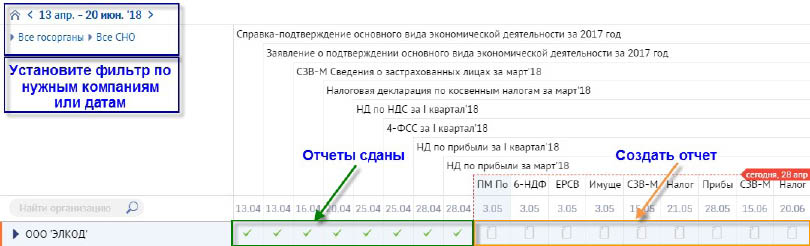

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: