Согласно ст. 14 НК РФ транспортный налог является региональным налогом, формирующим в значительной степени доходную базу региональных и местных бюджетов, соответственно, в федеральный бюджет он не зачисляется. Транспортный налог устанавливается и вводится в действие в соответствии с НК РФ и законами субъектов РФ о налоге и обязателен к уплате на территории соответствующего субъекта РФ. См.:

Письмо Минфина РФ от 31.05.2018 № 03-05-05-01/37154

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Устанавливая налог, органы власти субъектов РФ определяют его ставку, порядок и сроки уплаты. Законами субъектов РФ также могут предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Плательщики транспортного налога — это лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения. Об этом сказано в ст. ст. 357 и 358 НК РФ. Объектом налогообложения признаются зарегистрированные в установленном порядке наземные транспортные средства, в частности автомобили.

Организация рассчитывает транспортный налог самостоятельно, в отличие от физических лиц. Сумма транспортного налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории РФ (п. 1 ст. 362 НК РФ).

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки:

Н = НБ x СН,

где Н — сумма налога, НБ — размер налоговой базы, СН — ставка налога.

Налоговая база в отношении транспортных средств, имеющих двигатели, определяется как мощность двигателя транспортного средства в лошадиных силах.

Налоговые ставки по транспортному налогу устанавливаются законами субъектов РФ в зависимости от мощности двигателя. Их базовые размеры приведены в п. 1 ст. 361 НК РФ. Законами субъектов РФ они могут быть увеличены (уменьшены), но не более чем в десять раз (п. 2 ст. 361 НК РФ).

Налогоплательщики-организации исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки (п. 2.1 ст. 362 НК РФ):

АП = 1/4 x НБ x СН.

Отчетными периодами по транспортному налогу признаются I, II и III квартал (п. 2 ст. 360 НК РФ).

Порядок и сроки уплаты транспортного налога (авансовых платежей) устанавливаются законами субъектов РФ. При этом законодательным (представительным) органам субъектов РФ предоставлено право не устанавливать отчетные периоды по транспортному налогу в соответствующем субъекте РФ (п. 3 ст. 360 НК РФ).

Сумма налога, которую необходимо уплатить по итогам года (Нупл.), определяется как разница между величиной транспортного налога, рассчитанной за год, и совокупностью авансовых платежей по налогу, подлежащих уплате в течение налогового периода (п. 2 ст. 362НК РФ):

Нупл. = Н — (АП1 + АП2 + АП3),

где АП1, АП2, АП3 — суммы исчисленных авансовых платежей по транспортному налогу за I, II и III квартал.

Срок уплаты для годовой суммы транспортного налога, установленный региональным законодательством, не может быть ранее 1 февраля года, следующего за истекшим налоговым периодом (п. 1 ст. 363 НК РФ).

При регистрации транспортного средства до 15-го числа соответствующего месяца включительно или при снятии транспортного средства с регистрации после 15-го числа соответствующего месяца за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства.

Если же регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации произошло до 15-го числа соответствующего месяца включительно, месяц регистрации (снятия с регистрации) транспортного средства не учитывается при определении коэффициента.

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде (п. 3 ст. 362 НК РФ).

Транспортные средства, находящиеся в розыске, не являются объектом налогообложения при условии подтверждения факта их угона (кражи) (подп. 7 п. 2 ст. 358 НК РФ).

Транспортный налог затронула также волна «социальной справедливости», предполагающая, что средства роскоши должны облагаться по повышенной ставке. Федеральным законом от 23.07.2013 № 214-ФЗ «О внесении изменений в ст. 362 части второй Налогового кодекса Российской Федерации» был установлен повышающий коэффициент при расчете транспортного налога для транспортных средств, стоимость которых превышает 3 млн рублей (от 1,1 до 3), в зависимости от года выпуска автомашины. Средняя стоимость рассчитывается Минпромторгом РФ.

Налогоплательщикам-организациям по истечении налогового периода следует представить налоговую декларацию в налоговый орган по месту нахождения транспортных средств.

Напомним, что местом нахождения имущества для транспортных средств признается место нахождения организации. Иной порядок установлен для налогоплательщиков, отнесенных к категории крупнейших. Организация относится к категории крупнейших налогоплательщиков по показателям финансово-экономической деятельности за любой год из предшествующих трех лет, не считая последнего отчетного года. Эти организации представляют налоговые декларации по транспортному налогу в налоговый орган по месту учета в качестве крупнейших налогоплательщиков. См.:

Письмо Минфина РФ от 30.09.2008 № 03-05-05-01/59

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Как применять повышающий коэффициент по транспортному налогу

Повышающий коэффициент Кп применяют при расчете налога по дорогим легковым автомобилям из специального перечня. За сколько и когда автомобиль был куплен вашей организацией и когда поставлен на учет, значения не имеет. См.:

Информация Минпромторга РФ «Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей, подлежащий применению в очередном налоговом периоде (2019 год)»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В последней колонке перечня указан возраст автомобиля. Возраст своей машины считайте с года выпуска. Например, автомобилю, который выпущен в 2017 году, в 2017 году 1 год, в 2018 году — 2 года, в 2019 году — 3 года и т.д. См.:

Письмо Минфина от 18.05.2017 № 03-05-05-04/30334,

письмо ФНС России от 02.03.2015 № БС-4-11/3274@

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Если в перечне ваш автомобиль есть, но возраст у него другой, повышающий коэффициент не применяйте.

Например, в перечне на 2019 год есть автомобиль BMW 430i Cabrio с объемом двигателя 1,998 см³ и 246 л. с., с года выпуска которого прошло от одного до двух лет включительно. Значит, по такому автомобилю, выпущенному в 2017 году, налог за 2019 год платят без коэффициента. См.:

Письмо ФНС России от 11.01.2017 № БС-4-21/149,

письмо Минпромторга от 22.01.2019 № ПГ-20-344

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Если ваш автомобиль есть в перечне, налог за 2019 год платите с повышающим коэффициентом.

|

Группа автомобилей по перечню

|

Год выпуска автомобиля

|

Коэффициент Кп

|

|

От 3 до 5 млн рублей

|

2017 и позже

|

1,1

|

|

От 5 до 10 млн рублей

|

2015 и позже

|

2

|

|

От 10 до 15 млн рублей

|

2010 и позже

|

3

|

|

Свыше 15 млн рублей

|

2000 и позже

|

Пример расчета транспортного налога по дорогому автомобилю за 2019 год:

Легковой автомобиль средней стоимостью от 3 до 5 млн рублей с мощностью двигателя 220 л. с. выпущен и поставлен на учет в 2018 году. Ставка 85 руб./л. с.

Коэффициент Кп — 1,1.

Квартальный авансовый платеж — 5 142 рубля (1/4×220 л. с. x 85 руб./л. с. x 1,1).

Налог за год — 20 570 рублей (220 л. с. x 85 руб./л. с. x 1,1).

Налог к уплате за год — 5 142 рубля (20 570 руб. — 5 142 руб. — 5 142 руб. — 5 142 руб.).

Уплата транспортного налога обособленными подразделениями

Налог по автомобилю, зарегистрированному на обособленное подразделение, платите по месту нахождения ОП (подп. 2 п. 5 ст. 83, п. 1 ст. 363, п. 1 ст. 363.1 НК РФ). См.:

Письмо ФНС России от 30.03.2018 № БС-4-21/6096

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Исключения:

• воздушный транспорт — по нему нужно платить и сдавать отчетность по месту нахождения головной организации (подп. 1.1 п. 5 ст. 83 НК РФ);

• водный транспорт (кроме маломерных судов) — по нему платите и сдавайте отчетность в налоговую инспекцию, за которой закреп-лена территория, где зарегистрировано ТС (например, место или порт приписки) (подп. 1 п. 5 ст. 83 НК РФ).

Крупнейшие налогоплательщики сдают декларацию по особым правилам.

Уплата транспортного налога при платежах в систему «Платон»

До 1 января 2019 года плата в систему «Платон» уменьшала транспортный налог к уплате только по конкретному грузовику и на налог за другие автомобили не влияла. См.:

Письмо Минфина РФ от 13.01.2017 № 03-05-05-04/739

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

По итогам года заплатите в бюджет разницу между налогом и платой за год. Сумму платы возьмите из отчета оператора. Если плата больше налога, налог за этот грузовик не платите (письмо ФНС РФ от 04.05.2017 № ПА-4-21/8499).

В разделе 2 декларации в строке 280 поставьте код 40200, а в строке 290 укажите плату за год. В строке 300 укажите налог, уменьшенный на плату. Если плата больше налога, поставьте 0 (п. 5.27 Порядка заполнения декларации).

Авансовые платежи по транспортному налогу по грузовикам, за которые вносите плату, рассчитайте, но не платите. В декларации их не отражайте (п. 2 ст. 363 НК РФ, п. 4.5 Порядка заполнения декларации).

Исчисленные авансовые платежи в расходах тоже не учитывайте. Если фактические платежи «Платону» за грузовик за квартал больше авансового платежа, учтите в расходах разницу между ними (письмо Минфина РФ от 11.11.2016 № 03-11-06/2/66315).

В налоговом учете учитывайте в расходах только разницу между платой «Платону» и налогом. Например, если налог за год 12 000 рублей, а плата «Платону» — 10 000 рублей, в расходах учтите только 2 000 рублей налога, а плату не учитывайте. Если же налог за год 9 000 рублей, а плата — 10 000 рублей, в расходах учтите 1 000 рублей платы, а налог не учитывайте. См.:

Письмо Минфина РФ от 11.07.2017 № 03-03-10/43987,

письмо ФНС РФ от 20.09.2017 № СД-4-3/18806@

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Однако с 2019 года плата «Платону» не уменьшает транспортный налог. Авансовые платежи и налог считайте и платите в общем порядке, а плату «Платону» включайте в налоговые расходы (часть 4 ст. 2 Федерального закона от 03.07.2016 № 249-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» и Информация ФНС России).

Примечание:

Транспортный налог относится к региональным налогам. Величину налога, порядок и сроки его уплаты, формы отчетности, а также налоговые льготы устанавливают органы законодательной власти субъектов РФ.

Федеральное законодательство определяет объект налогообложения, порядок определения налоговой базы, налоговый период, порядок исчисления налога и пределы налоговых ставок.

Обратите внимание:

Расходы в виде платежей в систему «Платон» можно учесть при расчете налога на прибыль в полном объеме (подп. 49 п. 1 ст. 264 НК РФ) при условии соответствия их критериям, установленным п. 1 ст. 252 НК РФ.

Признание расхода в виде платы в счет возмещения вреда, причиненного автомобильным дорогам общего пользования федерального значения транспортными средствами, подлежит оформлению соответствующими первичными документами (части 1, 3 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Документальным подтверждением служат отчет оператора, в котором указан маршрут транспортного средства, и первичные учетные документы, составленные самим налогоплательщиком, подтверждающие использование данного транспортного средства на соответствующем маршруте. См.:

Письмо Минфина РФ от 11.01.2016 № 03-03-РЗ/64

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Таким образом, отчет оператора или первичные документы владельца транспортного средства, зарегистрированного в реестре транспортных средств системы взимания платы, служат основанием для учета платы в систему «Платон» в расходах по налогу на прибыль.

Уплата транспортного налога в случае реализации транспортного средства

Новый собственник транспортного средства в течение 10 суток с даты заключения договора купли-продажи должен обратиться в регистрационное подразделение ГИБДД с заявлением об изменении регистрационных данных в связи с переходом права собственности на автомобиль (п. 3 постановления Правительства РФ от 12.08.1994 № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории РФ», п. 56.1 Административного регламента МВД РФ по предоставлению государственной услуги по регистрации автомототранспортных средств и прицепов к ним, утвержденного приказом МВД РФ от 07.08.2013 № 605).

Изменение регистрационных данных о собственнике автомобиля при его продаже в органах ГИБДД производится на основании заявления нового собственника (п. 11 приказа МВД РФ от 26.06.2018 № 399).

Органы, осуществляющие регистрацию транспортных средств, обязаны сообщать сведения о транспортных средствах, зарегистрированных в этих органах, и об их владельцах в налоговые органы по месту своего нахождения в течение 10 дней со дня соответствующей регистрации, а также ежегодно до 15 февраля представлять указанные сведения по состоянию на 1 января текущего года.

В связи с этим в случае смены в течение налогового периода собственника транспортного средства налог уплачивается отдельно каждым из этих собственников исходя из количества полных месяцев, в течение которых транспортное средство было зарегистрировано на каждого из них (п. 3 ст. 362 НК РФ).

Прекращение взимания транспортного налога предусмотрено в случае снятия с учета транспортного средства в регистрирующих органах. См.:

Письмо Минфина РФ от 28.11.2017 № 03-05-04-04/78645,

письмо ФНС РФ от 30.03.2018 № БС-4-21/6042@

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Данной точки зрения придерживаются и судьи (апелляционное определение Ростовского областного суда от 30.04.2015 № 33-5423/2015). Следовательно, до момента перерегистрации транспортного средства плательщиком является прежний собственник. При этом дата заключения договора купли-продажи в данном случае значения не имеет.

Уплата транспортного налога при смене юридического адреса

Организация, сменившая место нахождения, должна уплачивать транспортный налог в налоговый орган по новому месту нахождения.

Транспортный налог уплачивается в бюджет по месту нахождения транспорта (п. 1 ст. 363 НК РФ). Организации подлежат постановке на учет в налоговых органах по месту нахождения принадлежащих им транспортных средств (п. 1 ст. 83 НК РФ).

В свою очередь, местом нахождения транспорта признается место нахождения организации или место нахождения ее обособленного подразделения, по которому зарегистрировано транспортное средство (подп. 2 п. 5 ст. 83 НК РФ).

Регистрация транспортных средств за юридическими лицами производится по месту нахождения юридических лиц, определяемому местом их государственной регистрации (п. 28 Правил государственной регистрации автомототранспортных средств и прицепов к ним в ГИБДД МВД РФ, утвержденных приказом МВД РФ от 26.06.2018 № 399).

За организациями закреплена обязанность перерегистрировать транспортное средство по новому адресу в случае смены ее места нахождения (абз. 2 п. 3 постановления Правительства РФ от 12.08.1994 № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории РФ»).

При этом в письме ФНС РФ от 27.06.2018 № БС-4-21/12385@ разъясняется, что организации, на которые зарегистрированы транспортные средства, представляют налоговую декларацию по транспортному налогу и осуществляют уплату транспортного налога в бюджет субъекта Российской Федерации по месту нахождения транспортных средств, указанному в уведомлении о постановке на учет российской организации в налоговом органе.

Это также подтверждается письмом Минфина РФ от 17.04.2018 № 03-05-05-04/25536, согласно которому местом нахождения для наземных транспортных средств признается место нахождения организации, по которому в соответствии с законодательством РФ зарегистрировано транспортное средство. То есть адрес места нахождения организации и адрес места нахождения транспортных средств признаются полностью идентичными и не могут различаться. Таким образом, в налоговые органы должна представляться информация о транспортных средствах организации непосредственно органами ГИБДД. В связи с этим организации в любом случае необходимо перерегистрировать транспортное средство в органах ГИБДД.

Если организация этого не сделает, ей грозит административный штраф (ст. 19.22 КоАП РФ). Если в ГИБДД сведения не представлялись, налоговый орган по прежнему месту нахождения может потребовать уплаты налога в полном объеме и вопрос, вероятно, придется решать в судебном порядке.

Уплата транспортного налога при угоне транспортного средства

Специалисты Федеральной налоговой службы уточнили в Информации от 11.07.2018 позицию касательно того, признается ли угнанный автомобиль объектом обложения транспортным налогом после закрытия дела об угоне в связи с истечением срока давности.

ФНС РФ в письме от 25.06.2018 № БС-4-21/12192@ констатировала, что в НК РФ и изданных в его исполнение нормативных правовых актах РФ отсутствует перечень документов, подтверждающих факт угона (кражи) транспортного средства. Но по мнению налоговиков, к таковым, в частности, относятся справка об угоне (краже) ТС, которая выдается правоохранительными органами, осуществляющими работу по расследованию и раскрытию угонов (краж), и иные документированные сведения, полученные от указанных органов.

Ведомство напомнило также о письме Минфина РФ от 09.08.2013 № 03-05-04-04/32382, в котором указано, что при отсутствии названной справки документом, подтверждающим факт угона (кражи), может быть справка или постановление о возбуждении уголовного дела. Кроме того, информация об угоне (краже) транспортного средства может содержаться во вступивших в законную силу судебных постановлениях, решениях, определениях (ст. 6 Федерального конституционного закона от 31.12.1996 № 1-ФКЗ «О судебной системе Российской Федерации»). Теперь к этому разъяснению появилась «добавка», из которой следует, что для того чтобы избежать начисления транспортного налога за угнанную машину, владельцу следует снять ее с учета. Прекращение дела об угоне означает, что специально машину искать уже не будут. И чтобы за вами не числилось потенциально налогооблагаемое имущество, лучше обратиться в ГИБДД со справкой о прекращении дела об угоне и заявлением о снятии автомобиля с регистрационного учета (Информация ФНС).

Следовательно, при представлении в налоговый орган подлинника указанной справки, подтверждающей факт угона (кражи) ТС, транспортное средство, находящееся в розыске, не рассматривается как объект налого-обложения.

Самого по себе заявления об угоне, поданного налогоплательщиком в ОВД, недостаточно для освобождения от транспортного налога. Оно не свидетельствует о реальности факта угона, как и не подтверждает достоверность данных, послуживших основанием для обращения с таким заявлением. См.:

Постановление ФАС Уральского округа от 03.09.2013 № Ф09-6557/13 по делу № А47-10144/2012

Где найти:

Где найти:

ИБ Арбитражные суды округов

До снятия угнанного транспортного средства с учета налогоплательщик в целях освобождения этого авто от налогообложения должен ежегодно подтверждать факт нахождения угнанного ТС в розыске. См.:

Письмо ФНС РФ от 13.05.2015 № БС-3-11/1919@

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

По угнанному автомобилю налог считайте с коэффициентом Кв. Месяц угона учитывайте как полный месяц владения, если машину угнали после 15-го числа. Если раньше, месяц угона не учитывайте. См.:

Письмо Минфина РФ от 17.03.2016 № 03-05-05-04/14738

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Пример расчета транспортного налога по угнанному автомобилю:

Автомобиль Audi А4 с мощностью двигателя 120 л. с. в угоне с 19 июня. Налоговая ставка 30 руб./л. с.

В течение года организация владела автомобилем 6 месяцев — с января по июнь.

Авансовые платежи:

— за I квартал — 750 рублей (1/4×120 л. с. x 25 руб./л. с.);

— за II квартал — 750 рублей (1/4×120 л. с. x 25 руб./л. с.).

За III квартал авансовый платеж платить не надо.

Коэффициент Кв для расчета налога за год — 0,5 (6 мес. / 12 мес.).

Исчисленная сумма налога за год — 1 500 рублей (120 л. с. x 25 руб./л. с. x 0,5).

Сумма налога к уплате за год — 0 рублей (1 500 руб. — 750 руб. — 750 руб.).

При этом с 15 апреля 2019 года более не являются объектом налогообложения ТС, находящиеся в розыске, с месяца начала розыска до месяца возврата ТС лицу, на которое оно зарегистрировано, а также ТС, розыск которых прекращен. То есть окончание розыска ТС, не приведшего к положительному результату (возврату владельцу), не повлечет возобновления налогообложения. Как и прежде, факты угона (кражи), возврата ТС должны подтверждаться документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85НК РФ*.

* Подробнее об уплате транспортного налога при угоне транспортного средства читайте в материале рубрики «Налоговый консультант рекомендует» на стр. 8.

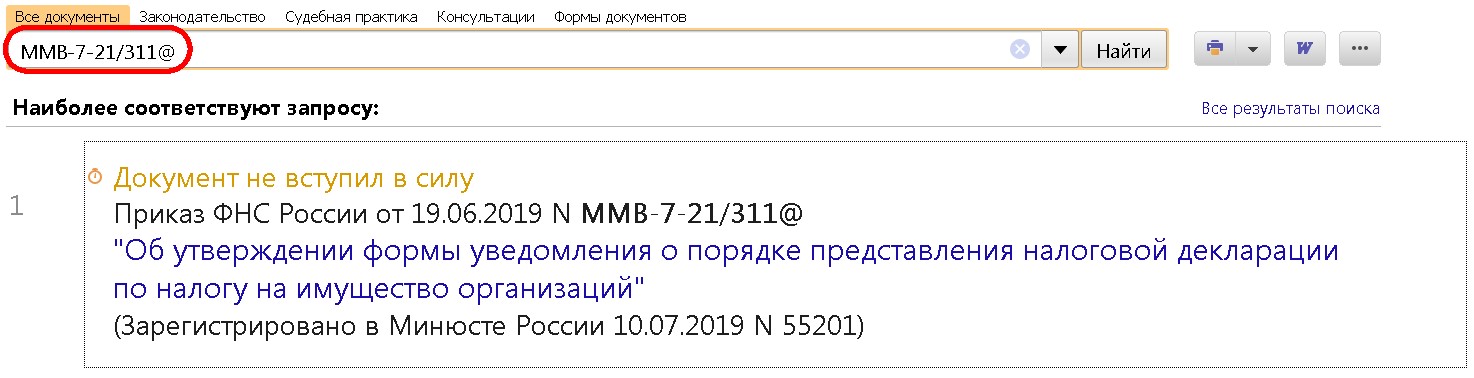

О заполнении и представлении декларации по транспортному налогу за 2019 год

В письме от 19.02.2019 № БС-4-21/2802 ФНС России напомнила, что ни НК РФ, ни Порядком заполнения декларации (приказ ФНС РФ от 05.12.2016 № ММВ-7-21/668@ в редакции приказа ФНС РФ от 26.11.2018 № ММВ-7-21/664@) не предусмотрена возможность представления одной налоговой декларации в отношении всех ТС, сумма налога по которым подлежит уплате в бюджет субъекта РФ, территория которого администрируется различными налоговыми инспекциями. Следовательно, декларации представляются в порядке, предусмотренном ст. 363.1 НК РФ, а именно:

— «обычные» организации подают декларации в налоговый орган по месту нахождения ТС;

— организации, отнесенные к категории крупнейших налогоплательщиков, — в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

При этом в письме ФНС РФ от 19.02.2019 № БС-4-21/2801 дополнительно сообщается, что вторая категория налогоплательщиков в налоговой отчетности указывает код по месту учета крупнейшего налогоплательщика (213), а также код территориального налогового органа по месту уплаты суммы транспортного налога в бюджет по соответствующему коду ОКТМО и КПП на основании уведомления о постановке на учет организации в качестве крупнейшего налогоплательщика.

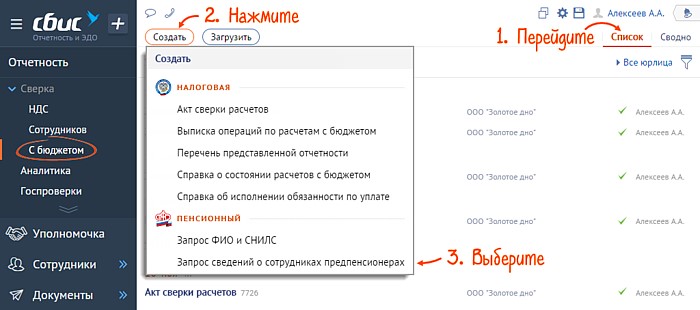

Изменения в администрировании транспортного налога

С отчетности за 2020 год декларацию по транспортному налогу подавать не нужно (п. 17 ст. 1, части 3 и 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ (далее — Закон № 63-ФЗ)). Но при использовании налоговых льгот о них необходимо заявить в налоговый орган. См.:

Письмо ФНС РФ от 17.04.2019 № БС-4-21/7176@

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Сообщение об исчисленной сумме транспортного налога информирует вас о налоге, который рассчитала инспекция на основании имеющихся у нее сведений (подп. «б» п. 16 ст. 1 Закона № 63-ФЗ).

В нем указываются объект налогообложения, налоговая база, налоговый период, ставка налога и сумма исчисленного налога.

Такое сообщение может быть получено по ТКС через оператора электронного документооборота или через личный кабинет налогоплательщика. Если невозможно передать сообщение в электронной форме, инспекция направит его вам по почте или передаст лично руководителю (представителю) вашей организации.

В общем случае сообщение должно быть передано (направлено) вам в течение 10 дней с момента его составления, но не позднее шести месяцев с окончания срока уплаты налога за предыдущий год.

Срок уплаты транспортного налога организацией (как и авансовых платежей) устанавливается законом субъекта РФ. Срок уплаты налога не может быть ранее 1 февраля года, следующего за истекшим налоговым периодом (подп. «а» п. 16 ст. 1 Закона № 63-ФЗ). Если окончание срока приходится на выходной или нерабочий (праздничный) день, перечислить платеж нужно не позднее первого рабочего дня, следующего за ним (п. 7 ст. 6.1 НК РФ).

Сравните сумму налога, исчисленную инспекцией, с суммой, которую вы рассчитали и уплатили сами.

Если они равны, значит, налог был рассчитан и уплачен правильно.

Если суммы различаются, проверьте:

- правильность расчета налога;

- верность сведений, приведенных в сообщении (об объекте налогообложения, налоговой базе, ставке и др.).

Если вы заплатили налог в большей сумме, чем надо, переплату можно вернуть или зачесть в установленном порядке (ст. 78 НК РФ).

Если вы заплатили налог в меньшей сумме, чем нужно, доплатите его и пени за просрочку.

Если, по вашему мнению, инспекция исчислила налог в большей сумме, чем следует, подайте пояснения (документы), которые подтверждают правильность ваших расчетов. Сделать это нужно в течение 10 рабочих дней со дня получения сообщения (п. 6 ст. 6.1 НК РФ, подп. «б» п. 16 ст. 1 Закона № 63-ФЗ).

Ответ налогового органа поступит (будет направлен) вам в течение месяца со дня получения инспекцией пояснений (документов), если срок их рассмотрения не был продлен (подп. «б» п. 16 ст. 1 Закона № 63-ФЗ).

Если инспекция согласится с вашими аргументами, вам направят уточненное сообщение об исчисленной сумме налога.

Если инспекция не согласится с пояснениями или если вы их не подадите, она выставит требование об уплате налога.

Как найти: на сайте elcode.ru раздел «Библиотека» → Электронные приложения

Как найти: на сайте elcode.ru раздел «Библиотека» → Электронные приложения

Где найти:

Где найти:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: