Переход на электронные трудовые книжки проводится в рамках национального проекта «Цифровая экономика». Можно сказать, что активная работа в этом направлении начала происходить именно после появления Указа Президента Российской Федерации от 9 мая 2017 года. См.:

Указ Президента Российской Федерации от 09.05.2017 № 203 «О Стратегии развития информационного общества в Российской Федерации на 2017–2030 годы»

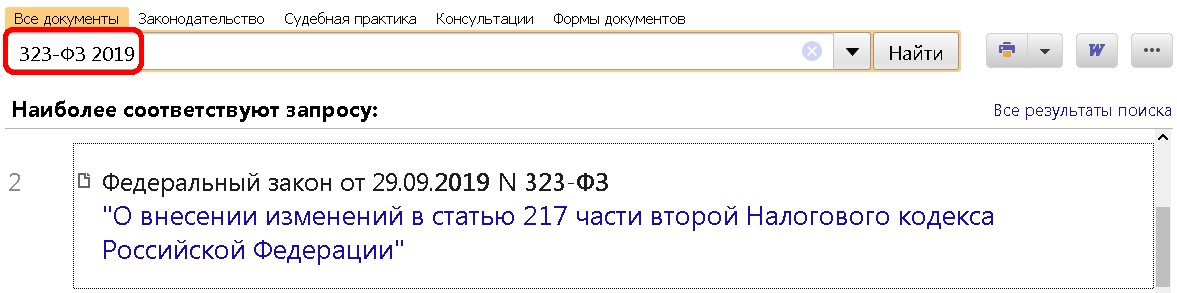

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Однако и ранее в Минтруде России поднимался вопрос об отмене бумажной версии трудовой книжки. Первопричиной обсуждения и дальнейшей реализации перехода на электронное формирование сведений о трудовом стаже работника стали проблемы утраты работниками сведений о трудовой деятельности, а также предупреждение ситуаций, когда из-за нерадивых работодателей, которые не умеют вести трудовые книжки в соответствии с требованиями нормативных правовых актов, Пенсионный фонд отказывал работникам в назначении пенсии. Немаловажным здесь остается вопрос экономических издержек работодателей на приобретение бланков трудовых книжек и вкладышей к ним, а также обеспечение их хранения.

Обратите внимание: именно работодатели сейчас обязаны иметь в наличии необходимое количество бланков трудовых книжек и вкладышей к ним и приобретать их у официального распространителя или напрямую у Гознака. См.:

Постановление Правительства РФ от 16.04.2003 № 225 «О трудовых книжках»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

ВОПРОС:

Какие мероприятия нужно провести работодателям в 2019 году по переходу на электронные трудовые книжки?

Первое, что нужно понять: на дату подготовки тематического сюжета нет ни одного принятого нормативного правового акта, регулирующего данный вопрос. Есть только законопроекты и проекты нормативных правовых актов.

Второе: не будет как таковых электронных трудовых книжек. Это просто название проекта Минтруда России по переходу на электронное формирование сведений о трудовой деятельности работников. По своей сути этим проектом предполагается хранение информации о трудовой деятельности работников в электронном виде в информационных системах Пенсионного фонда РФ.

Третье: никуда спешить, бежать и никакие мероприятия по уведомлению работников проводить в 2019 году не нужно. У работодателей будет целый 2020 год, чтобы проинформировать работников об изменениях в законодательстве и спросить, у кого из работников есть пожелания продолжать вносить сведения в бумажный вариант трудовой книжки. Сложно представить себе работодателя, которому мало и целого года, чтобы провести данные мероприятия.

По тексту проекта Федерального закона № 748684-7 предполагается, что весь 2020 год работодателями будет проводиться организационно-методическая работа, которая будет заключаться в следующем:

- подготовка, принятие или изменение локальных нормативных актов (при необходимости) с учетом мнения выборного органа первичной профсоюзной организации (при его наличии);

- внесение изменений (при необходимости) в соглашения и коллективные договоры в порядке, установленном Трудовым кодексом Российской Федерации;

- обеспечение технической готовности к передаче сведений о трудовой деятельности в электронном виде в информационную систему Пенсионного фонда Российской Федерации;

- уведомление работников в письменной форме об изменениях трудового законодательства, связанных с формированием и ведением сведений о трудовой деятельности в электронном виде, а также о праве работника на ведение работодателем трудовой книжки на бумажном носителе по заявлению работника и о том, что в случае непредставления такого заявления до 1 января 2021 года ведение трудовой книжки на бумажном носителе прекращается и она будет выдана ему на руки.

См.:

Проект Федерального закона № 748684-7 «О внесении изменений в Трудовой кодекс Российской Федерации (в части формирования сведений о трудовой деятельности в электронном виде)»

Где найти:

Где найти:

ИБ Законопроекты

Обратите внимание: из вышеназванных в проекте мероприятий два нужно проводить только при необходимости. То есть вносить изменения в локальные нормативные акты нужно будет только в том случае, если сейчас они регулируют предъявление, ведение, хранение, выдачу трудовой книжки только в бумажном виде. Например, если для чего-то (как правило, работодатели не могут внятно ответить на вопрос — для чего) у работодателя в правилах внутреннего трудового распорядка в разделе «Прием на работу» названа трудовая книжка как документ, предъявляемый при приеме на работу, вероятнее всего, потребуется внесение изменений и изложение данного пункта в новой редакции и замена термина «трудовая книжка» на «сведения о трудовой деятельности на бумажном носителе, заверенные надлежащим образом, или в форме электронного документа, подписанного усиленной квалифицированной электронной подписью».

Из того, что работодатель обязан обеспечить к 2020 году, — техническую готовность сдавать отчетность в Пенсионный фонд РФ со сведениями о трудовой деятельности работников.

Формирование сведений о трудовой деятельности будет осуществляться в форме электронного документа с использованием программно-технических средств, применяемых работодателем для автоматизации своей деятельности, или с использованием электронного сервиса, предоставленного на безвозмездной основе Пенсионным фондом Российской Федерации. Проще говоря, привычными работодателям программами для формирования и представления электронной отчетности.

По проекту Федерального закона № 748744-7 предполагается, что те работодатели, у которых численность работников (застрахованных лиц) за предшествующий отчетный период (месяц) составит 25 и более лиц, должны будут представлять сведения о трудовой деятельности в форме электронного документа, подписанного усиленной квалифицированной электронной подписью в соответствии с Федеральным законом № 63-ФЗ. См.:

Федеральный закон от 06.04.2011 № 63-ФЗ «Об электронной подписи»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В таком же порядке сведения о трудовой деятельности могут представляться работодателем, численность работников у которого за предшествующий отчетный период (месяц) составляет менее 25 лиц. Ключевое слово — могут (не обязаны!), но в Пенсионном фонде РФ не сильно обрадуются бумажной версии такого отчета.

Вторая обязанность работодателей в 2020 году — это уведомление работников. Обратите внимание: в 2019 году уведомлять их не нужно. О чем же следует уведомить работников?

Ответ на этот вопрос содержится в самом проекте Федерального закона № 748684-7:

— в письменной форме работников нужно уведомить об изменениях трудового законодательства (в частности, о начале с 2020 года формирования сведений о трудовой деятельности в электронной форме через предоставление персонифицированной отчетности);

— уведомить о праве на ведение работодателем трудовой книжки на бумажном носителе по заявлению работника, а также о том, что в случае непредставления такого заявления до 1 января 2021 года ведение трудовой книжки на бумажном носителе прекратится и она будет выдана ему на руки.

В настоящее время законодателями обсуждается вопрос возможной унификации состава сведений в данном уведомлении, есть предложения, чтобы Минтруд России подготовил единые рекомендации к форме уведомления. Будет это реализовано или нет, мы узнаем только к началу 2020 года. В связи с этим не рекомендуем спешить и разрабатывать форму сейчас, в октябре — ноябре 2019 года.

ВОПРОС:

Как будет происходить формирование сведений о трудовом стаже работников, как изменится отчетность с 2020 года?

По тексту проекта Федерального закона № 748744-7 планируется, что начиная с 1 января 2020 года работодатели будут представлять новый вид персонифицированной отчетности ежемесячно не позднее 15-го числа месяца, следующего за отчетным периодом (месяцем). Начиная с 1 января 2021 года — ежемесячно не позднее 15-го числа месяца, следующего за отчетным периодом (месяцем), а в случаях приема на работу и увольнения работника работодатель будет представлять сведения о трудовой деятельности данного работника не позднее рабочего дня, следующего за днем издания соответствующего приказа (распоряжения).

Сейчас только готовятся проекты новых форм отчетности — форма СЗИ-ТД и форма СЗВ-ТД для представления сведений о трудовой деятельности работников. Окончательный их вариант мы увидим после появления соответствующих нормативных правовых актов.

Что мы видим из анализа вышеназванных проектов: весь 2020 год мы будем продолжать вести бумажные трудовые книжки для всех работников и параллельно начнем сдавать новую персонифицированную отчетность, которая будет содержать сведения о трудовой деятельности работников. На тех работников, которые напишут заявление в 2020 году с просьбой продолжать вести бумажные трудовые книжки, работодатель будет вести и бумажные трудовые книжки и формировать отчетность. Единственным исключением станут те, кто впервые устроится на работу с 2021 года. У таких граждан все сведения о периодах работы изначально будут вестись только в электронном виде, без оформления бумажной трудовой книжки.

В тексте законопроекта до его внесения в Государственную Думу предполагалось, что будет общий для всех изъявивших желание остаться с бумажной трудовой книжкой переходный период до 2027 года, однако в тексте законопроекта, который был внесен в Государственную Думу, уже нет упоминаний о таком переходном периоде. Важно донести до работников информацию, что переход к новому формату сведений о трудовой деятельности добровольный и будет осуществляться только с согласия работника.

В связи с новшествами возникает еще один вопрос: нужно ли переносить информацию из бумажной трудовой книжки в электронную отчетность, если работник не напишет заявление о ведении трудовой книжки в бумажном виде?

На данный момент перенос информации с бумажных носителей в электронный формат не запланирован. Те работники, которые не напишут заявление о сохранении бумажного оформления трудовых книжек, получат их на руки от работодателей для дальнейшего хранения у себя. Всю ответственность за сохранность сведений в трудовой книжке работники с этого момента берут на себя. Перенос информации с бумажных носителей в базу Пенсионного фонда повлек бы дополнительные нагрузки как на работодателей, так и на Пенсионный фонд. Но тогда возникает вопрос предъявления документов при приеме на работу: нужно ли для подтверждения стажа при приеме на работу представлять два документа — и трудовую книжку, и сведения о трудовой деятельности в электронном виде?

По тексту проекта Федерального закона № 748684-7 планируется, что при приеме на работу будут предъявляться трудовая книжка и (или) сведения о трудовой деятельности, за исключением случаев, когда трудовой договор заключается впервые или работник поступает на работу на условиях совместительства. То есть при приеме на работу какое-то время будут представляться оба документа. Обратите внимание: если поступающий на работу будет утверждать, что он устраивается на работу впервые, с 2021 года больше не будет оформляться трудовая книжка. И сведения будут формироваться исключительно в электронном виде.

В связи с новшествами работодатель обязан предоставить работнику сведения о трудовой деятельности за период работы у работодателя способом, указанным в заявлении работника, — на бумажном носителе, заверенные надлежащим образом, или в форме электронного документа, подписанного усиленной квалифицированной электронной подписью (при ее наличии у работодателя), поданном в письменном виде или направленном в порядке, установленном работодателем, на адрес электронной почты работодателя:

— в период работы — не позднее трех рабочих дней со дня подачи этого заявления;

— при увольнении — в день прекращения трудового договора.

Эта обязанность относится только к случаям, когда у работника нет бумажной трудовой книжки.

Также если в день прекращения трудового договора работодатель не может выдать работнику сведения о трудовой деятельности в связи с отсутствием работника либо его отказом от их получения, то он обязан направить работнику по почте заказным письмом с уведомлением сведения о трудовой деятельности за период работы у работодателя на бумажном носителе, заверенные надлежащим образом. Только со дня направления указанного письма работодатель освобождается от ответственности за задержку выдачи сведений о трудовой деятельности.

Еще один важный вопрос, который волнует работодателей и о котором следует рассказать в уведомлении об изменениях в законодательстве работникам, — это способы получения информации о трудовой деятельности работником и работодателем.

Предполагается, что работник вправе будет получить сведения о трудовой деятельности одним из следующих способов:

- у работодателя по последнему месту работы (за период работы у данного работодателя) — на бумажном носителе, заверенные надлежащим образом, или в форме электронного документа, подписанного усиленной квалифицированной электронной подписью (при ее наличии у работодателя);

- в многофункциональном центре предоставления государственных и муниципальных услуг — на бумажном носителе, заверенные надлежащим образом;

- в Пенсионном фонде Российской Федерации — на бумажном носителе, заверенные надлежащим образом, или в форме электронного документа, подписанного усиленной квалифицированной электронной подписью;

- с использованием Единого портала государственных и муниципальных услуг (функций) — в форме электронного документа, подписанного усиленной квалифицированной электронной подписью.

Работодатель, как мы ранее увидели, будет получать сведения о трудовом стаже работника из трудовой книжки и (или) сведений о трудовой деятельности, которые работник получит от работодателя по последнему месту работы, или в МФЦ, или в ПФ РФ, или с сайта «Госуслуги».

Получается, что пока будут работать работники, у которых есть бумажные трудовые книжки, у работодателей будет двойная работа в части фиксирования сведений о трудовой деятельности и документов, предъявляемых при приеме на работу, станет больше (у большинства это и трудовая книжка, и сведения о трудовой деятельности).

ВОПРОС:

Каким образом выдать работнику, который не напишет заявление, трудовую книжку? Нужно ли в ней производить какие-либо записи?

На данный момент этот вопрос законодательно не урегулирован. У работников будет время до 1 января 2021 года определиться: хотят они, чтобы сведения вносились в трудовую книжку на бумажном носителе, или нет. Свое пожелание о продолжении ведения трудовых книжек в бумажном виде они должны выразить в заявлении. Работодатель обязан вести трудовые книжки на бумажном носителе на работников, которые до 1 января 2021 года подадут об этом работодателю письменное заявление. Иным работникам работодатель обязан будет выдать трудовые книжки. При этом не уточнено, в какой срок после 1 января 2021 года нужно выдать трудовые книжки. Или он будет уточняться в подзаконных актах, или его оставят на усмотрение работодателям. Но выдавать на руки трудовые книжки в 2020 году еще не нужно. Весь 2020 год нужен на адаптацию работодателям и работникам. Если законодатели не уточнят в дальнейшем форму, в которой работодатель делает отметки о выданных трудовых книжках, ее можно разработать самостоятельно (например, журнал) или производить такие отметки в личной карточке работника в разделе «Дополнительные сведения», но желательно под роспись работника.

ВОПРОС:

Нужно ли работодателю приобретать какое-то специальное оборудование для ведения электронной трудовой книжки?

В Интернете для облегчения понимания этого вопроса проект по переходу на электронное формирование сведений о трудовой деятельности назвали «Электронная трудовая книжка — 2020», поэтому может возникнуть ложное понимание, что это некий носитель в электронном виде. Это не так. Выше мы отмечали, что будет происходить именно электронное формирование сведений о трудовой деятельности работников на базе информационных систем Пенсионного фонда РФ в рамках предоставляемой работодателями персонифицированной отчетности. То есть не нужно приобретать и устанавливать какое-то специальное программное обеспечение, передача сведений будет реализована в рамках существующего формата взаимодействия работодателей с территориальными органами Пенсионного фонда.

Таким образом, работодатели смогут предоставлять отчетность в рамках уже используемых ими средств телекоммуникационной связи.

На данный момент Пенсионный фонд РФ на своем сайте предоставляет актуальную информацию о переходе на так называемые электронные трудовые книжки. Например, ознакомиться с такой информацией можно на информационном ресурсе http://www.pfrf.ru/etk.

ВОПРОС:

В чем положительные и отрицательные стороны перехода на электронное формирование сведений о трудовом стаже работника?

Предполагалось, что к положительной стороне данного вопроса будет относиться оптимизация времени: меньше времени на оформление бумажных трудовых книжек, не нужно нести ответственность за сохранность трудовых книжек.

В практике работодателей иногда происходят случаи массовой утраты трудовых книжек работников вследствие пожара, кражи сейфа с трудовыми книжками, и история эта всегда не только печальная, но и сложная по время- и трудозатратам для работодателей и работников в части восстановления стажа из таких массово утраченных трудовых книжек. Электронное формирование сведений о трудовой деятельности — это снижение издержек на самостоятельное приобретение и хранение трудовых книжек. Сейчас есть ряд отчетностей между лицом, ведущим трудовые книжки, и бухгалтерией, также бумажные трудовые книжки ограничивают порой дистанционное взаимодействие работника и работодателя. Но нельзя не отметить, что всё же бумажная версия трудовых книжек является неким сдерживающим дисциплинарным механизмом взаимодействия с работниками. Некоторым работникам важно сохранить хорошую историю трудовой деятельности именно в трудовой книжке. Понятно, что и после перехода на электронное формирование сведений о трудовой деятельности туда будет попадать информация об увольнениях, например, по дисциплинарному основанию, но у ряда российских работников менталитет срабатывает так: нет документа — нет проблем. Из базовых опасений, которые возникают у работников и работодателей, отмечается сохранность сведений в информационных системах Пенсионного фонда РФ. Но если это не ПФ РФ, то уже точно никто. Информационные системы ПФ РФ надежно защищены.

Из явных минусов: для работодателей, у которых работники останутся с бумажной версией, будет дублирование записей в трудовой книжке и в отчетности перед территориальным отделением Пенсионного фонда РФ.

Напомним, что на работников, которые будут поступать на работу впервые с 2021 года, будет формирование сведений о трудовой деятельности только в электронной форме. То есть пока будут работать работники, у которых до 2021 года была заведена трудовая книжка и которые изъявили желание, чтобы в нее по-прежнему вносились записи, у работодателя будет двойная работа. Через несколько десятилетий, когда наше поколение полностью сменят те, кто впервые трудоустраивался в 2021 году, бумажная трудовая книжка останется лишь в истории.

ВОПРОС:

Какие сведения о трудовой деятельности работника будут попадать в Пенсионный фонд РФ? Нужно ли вносить информацию о награждениях?

Сейчас в рамках проекта Федерального закона № 748744-7 в разделе индивидуального лицевого счета «Сведения о трудовой деятельности» планируется указывать следующие сведения:

1) Место работы:

— наименование страхователя и сведения о его переименованиях (основания переименований и реквизиты документов о переименованиях);

— регистрационный номер страхователя.

2) Выполняемая работа и периоды работы:

— сведения о приеме на работу с указанием (при наличии) структурного подразделения страхователя;

— наименование должности (работы), специальности, профессии с указанием (при наличии) квалификации (разряда, класса, категории, уровня квалификации);

— сведения о переводах на другую работу;

— сведения об увольнении и основаниях прекращения трудового договора;

— реквизиты приказов (распоряжений), иных решений или документов, являющихся основаниями для оформления трудовых отношений.

Таким образом, законопроектом не предусмотрено внесение информации о награждениях работника. И этому есть логичное объяснение: как правило, документы, подтверждающие награждение работника, или выдаются ему на руки, или работник в рамках ст. 62 ТК РФ всегда сам может обратиться к работодателю с просьбой выдать копии документов о награждении и предоставить эту дополнительную информацию при трудоустройстве к новому работодателю.

ВОПРОС:

Будет ли предусмотрена какая-либо ответственность для работодателей в рамках реформы «Электронная трудовая книжка»?

В Государственную Думу внесен проект №748758-7, которым планируется внесение изменений в Кодекс об административных правонарушениях РФ и установление административной ответственности для работодателя за нарушение сроков предоставления сведений либо предоставление неполных или недостоверных сведений о трудовой деятельности в информационную систему Пенсионного фонда РФ.

Обратите внимание, что в тематическом сюжете мы приводим информацию исключительно на основании текстов законопроектов, которые к дате написания данной статьи рассмотрены в первом чтении. Возможно, после дальнейшего рассмотрения законопроектов мы увидим какие-то изменения или уточнения.

Подводя итоги, отметим, что в 2019 году не нужно проводить никакую уведомительную или информационную работу среди работников. В 2020 году продолжаем вести бумажные трудовые книжки всем (кроме совместителей и дистанционных работников, если они отказались от ведения трудовых книжек). Только с 1 января 2021 года начнем выдавать трудовые книжки тем, кто не напишет заявление в 2020 году.

налогу на прибыль, налогу на имущество и при упрощенной системе налогообложения. В 2019–2020 годах вступили и вступят в силу множество изменений, которые касаются перечисленных налогов, поэтому лекторы Татьяна Крутякова и Надежда Самкова подготовили для наших слушателей подробные программы по сложным и спорным вопросам применения новелл законодательства.

налогу на прибыль, налогу на имущество и при упрощенной системе налогообложения. В 2019–2020 годах вступили и вступят в силу множество изменений, которые касаются перечисленных налогов, поэтому лекторы Татьяна Крутякова и Надежда Самкова подготовили для наших слушателей подробные программы по сложным и спорным вопросам применения новелл законодательства.  А мы в свою очередь вместо подробного отчета о мероприятии решили предоставить нашим читателям уникальную информацию и коротко пересказать основные и самые важные моменты конференции, на которые бухгалтерам следует обратить особенно пристальное внимание. Надеемся, этот материал продемонстрирует пользу конференций «В помощь бухгалтеру» клиентам компании «ЭЛКОД» и в следующий раз вы обязательно примете решение посетить мероприятие подобного формата. Итак, что же произошло и произойдет в налоговом законодательстве? Читайте подробное описание налоговых нововведений в этом номере журнала «Оперативно и достоверно» на страницах 38–41.

А мы в свою очередь вместо подробного отчета о мероприятии решили предоставить нашим читателям уникальную информацию и коротко пересказать основные и самые важные моменты конференции, на которые бухгалтерам следует обратить особенно пристальное внимание. Надеемся, этот материал продемонстрирует пользу конференций «В помощь бухгалтеру» клиентам компании «ЭЛКОД» и в следующий раз вы обязательно примете решение посетить мероприятие подобного формата. Итак, что же произошло и произойдет в налоговом законодательстве? Читайте подробное описание налоговых нововведений в этом номере журнала «Оперативно и достоверно» на страницах 38–41.

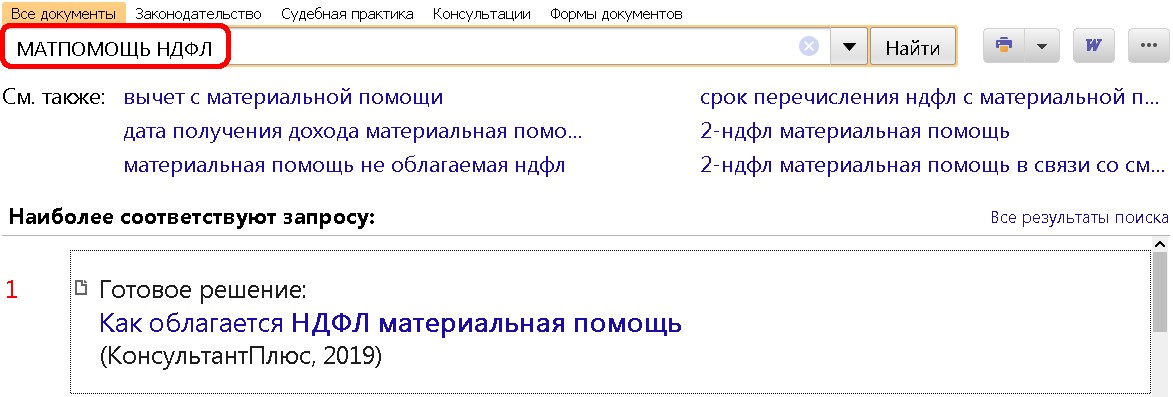

Где найти:

Где найти:

Где найти:

Где найти:

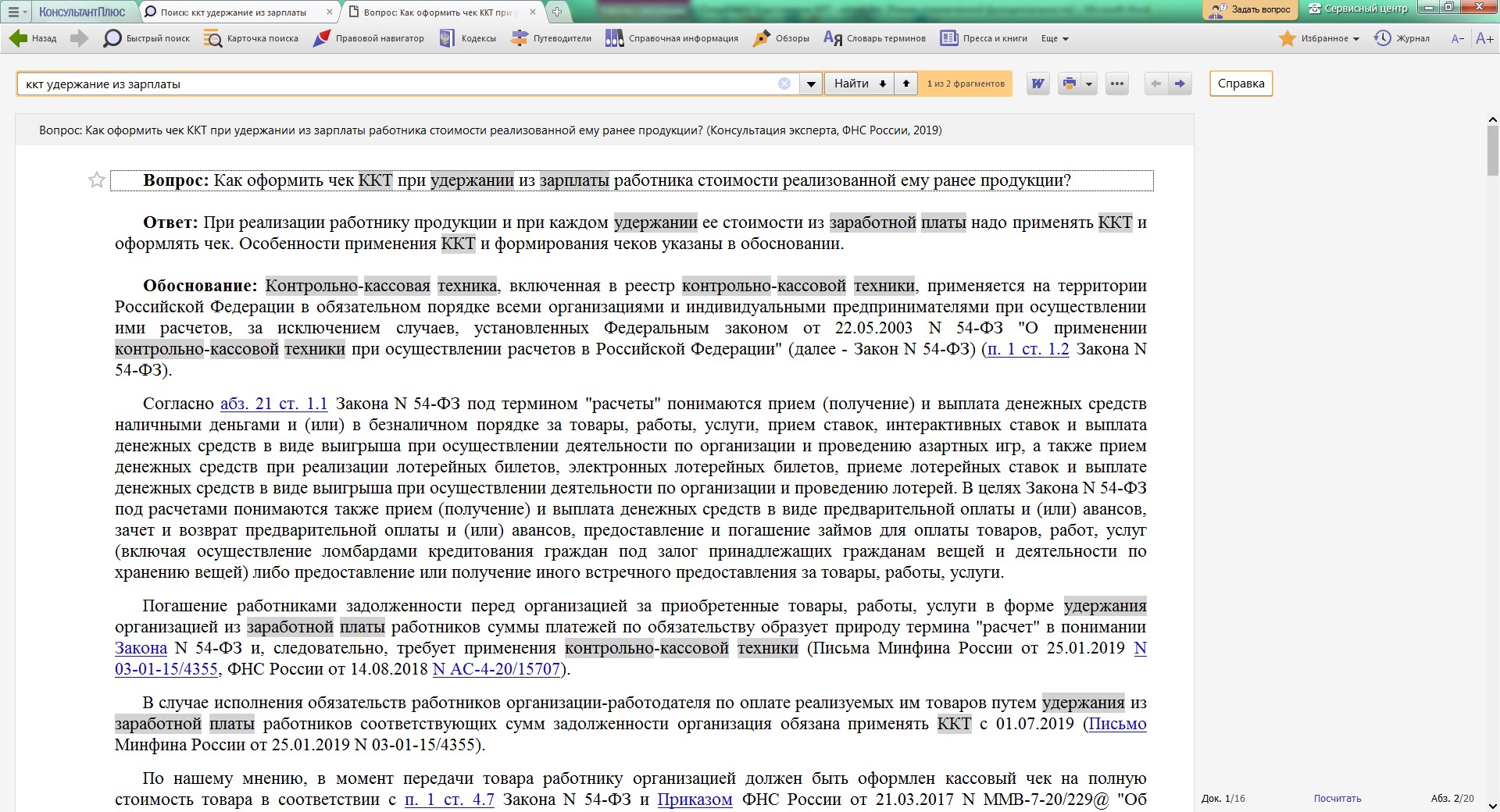

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: