Как мы знаем, учет организации выстраивается на основе операций, осуществляемых организацией в рамках ГК РФ и соответствующих договоров. Глава 42 ГК РФ и параграф 1 этой главы посвящены договору займа. Так, согласно ст. 807 ГК РФ договор денежного займа — это договор, по которому одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги, а заемщик обязуется возвратить заимодавцу такую же сумму денег. Договор займа является реальным, то есть считается заключенным с момента передачи денег (п. 2 ст. 433, п. 1 ст. 807 ГК РФ). Если одной из сторон договора является юридическое лицо, то договор должен быть заключен в письменной форме (п. 1 ст. 808 ГК РФ). При этом срок и порядок возврата данной суммы определяются договором или законом (п. 1 ст. 810 ГК РФ).

Право заимодавца на получение с заемщика процентов на сумму займа установлено п. 1 ст. 809 ГК РФ. Обратите внимание: стороны могут согласовать размер платы за пользование займом не только в процентах от суммы займа, но и в твердой сумме. В таком случае в договорах займа можно видеть условие о выплате вознаграждения, что допустимо, однако для целей налогового учета это может осложнить работу бухгалтера. Условие о размере вознаграждения заимодавца в процентах от суммы займа (ее части) представляет собой указание на порядок расчета суммы, подлежащей уплате заемщиком за пользование займом.

Кроме того, стороны могут освободить заемщика от обязанности по уплате процентов на сумму займа (или вознаграждения в иной форме), т.е. заключить договор беспроцентного займа. Подчеркнем, что Кодекс не запрещает сторонам заключать договор беспроцентного займа, причем независимо от того, являются ли стороны договора взаимозависимыми или аффилированными лицами.

Для согласования размера начисляемых процентов сторонам необходимо указать процентную ставку и период, за который начисляются указанные проценты. Если заем беспроцентный, в договоре необходимо прямо указать, что заемщик не выплачивает заимодавцу вознаграждение за пользование займом, поскольку по общему правилу договор является возмездным.

Основные правила ГК РФ мы вспомнили, теперь обратимся к налоговому учету.

Рассмотрим случай, когда российская организация является заимодавцем. С какими налоговыми рисками может столкнуться хозяйствующий субъект?

При подписании договора займа и осуществлении перечисления тела займа заемщику у организации-заимодавца в целях исчисления налога на прибыль или упрощенного налога (если заимодавец на УСНО) никаких операций нет. Согласно п. 12 ст. 270 НК РФ и п. 2 ст. 346.16 НК РФ расходы в виде средств или иного имущества, которые переданы по договорам кредита или займа, расходом не являются.

Однако операции по передаче заимодавцем заемщику суммы денежных средств не признаются объектом налогообложения по НДС (подп. 1 п. 2 ст. 146, подп. 1 п. 3 ст. 39 НК РФ), и, как следствие, организация-заимодавец в том квартале, в котором осуществляется перечисление тела займа, должна вести раздельный учет НДС. На это неоднократно указывали представители Минфина России и ФНС РФ. См.:

Письма ФНС России от 29.04.2013 № ЕД-4-3/7896, Минфина России от 29.11.2010 № 03-07-11/460

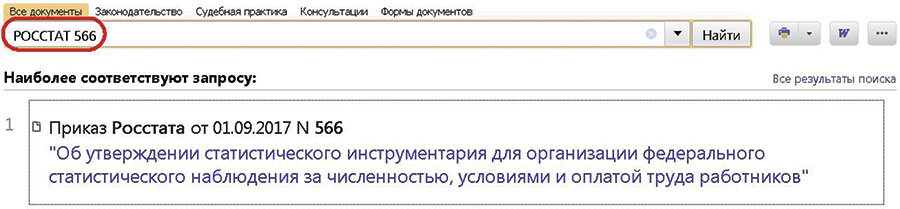

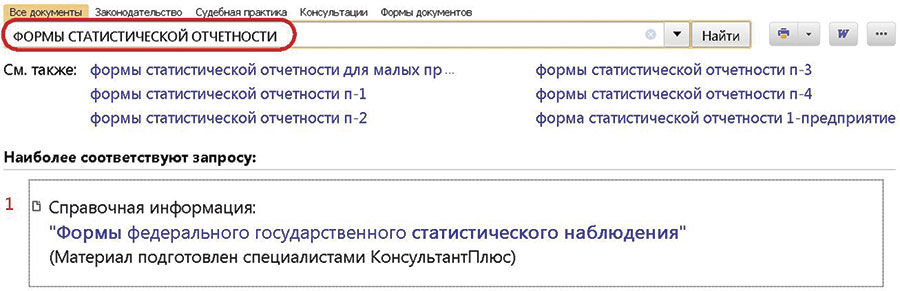

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Вопрос раздельного учета возникнет и тогда, когда заем выдается беспроцентный.

Согласно подп. 15 п. 3 ст. 149 НК РФ выдача займа в денежной форме и ценными бумагами относится к операциям, не облагаемым НДС. Из этого следует, что налогоплательщик обязан вести раздельный учет, если одновременно с операциями по выдаче займа он осуществляет операции, облагаемые НДС. С другой стороны, согласно п. 1 ст. 146 НК РФ объектом налогообложения в целях исчисления НДС является реализация товаров, работ, услуг, однако выдача займа не является услугой (п. 5 ст. 38 НК РФ). Ни ГК РФ, ни НК РФ не установлено, является ли заем услугой. В связи с этим возникает сомнение: можно ли заем, в том числе беспроцентный, рассматривать как необлагаемую операцию в смысле ст. 149 НК РФ, осуществление которой требует ведения раздельного учета?

Минфин России, к сожалению, настаивает на том, что при предоставлении займа в денежной форме возникает обязанность ведения раздельного учета. См.:

Письмо Минфина России от 02.04.2009 № 03-07-07/27

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

При этом для определения пропорции, указанной в п. 4 ст. 170 НК РФ, следует учитывать сумму денежных средств в виде процентов, предусмотренных при предоставлении займа, а сумму самого займа учитывать не следует. Никаких исключений для беспроцентных займов нет.

В судебной практике можно встретить мнение, согласно которому операции по выдаче займа не рассматриваются для целей налогообложения в качестве услуги, следовательно, не происходит реализации. А раз нет реализации (т.е. в результате предоставления займов не возникает операций, освобождаемых от НДС), нет и оснований для применения правил раздельного учета. См.:

Постановление ФАС Московского округа от 09.12.2010 № КА-А40/15475-10 по делу № А40-9168/10-140-103

Где найти:

Где найти: ИБ Арбитражный суд Московского округа

Если заем предполагает проценты по договору, то согласно подп. 15 п. 3 ст. 149 НК РФ от обложения НДС освобождаются операции займа в денежной форме и ценными бумагами, включая проценты по ним. Следовательно, сумма процентов, начисленных по договору займа, не формирует налоговую базу по НДС. Если организация осуществляет операции, не облагаемые НДС по ст. 149 НК РФ (в частности, она предоставляет займы), она обязана вести раздельный учет НДС. См.:

Письмо Минфина от 21.03.2011 № 03-02-07/1-79

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Теперь рассмотрим учет процентов у заимодавца.

Согласно п. 6 ст. 250 НК РФ причитающиеся по договору проценты относятся к внереализационным доходам. Порядок их учета определен несколькими статьями. Во-первых, ст. 328 НК РФ — общей статьей, устанавливающей порядок ведения налогового учета и доходов и расходов в виде процентов по договорам займа. Согласно п. 1 ст. 328 НК РФ сумма дохода (расхода) в виде процентов по долговым обязательствам учитывается в аналитическом учете исходя из установленной по каждому виду долговых обязательств доходности и срока действия такого долгового обязательства в отчетном периоде на дату признания доходов (расходов), определяемую в соответствии с положениями ст. ст. 271–273 НК РФ. Иными словами, величину дохода (вознаграждения) налогоплательщик определяет сам, период отражения дохода зависит от метода налогового учета (метода начисления или кассового метода). Согласно п. 4 ст. 328 НК РФ признание доходов в случае применения метода начисления осуществляется ежемесячно независимо от срока их уплаты, предусмотренного договором, по которому срок его действия приходится на более чем один отчетный (налоговый) период. Данное правило говорит о том, что независимо от того, предусмотрены ли по договору займа проценты или вознаграждение, попадать в налоговую базу организации-заимодавца они должны равномерно в течение всего срока действия договора.

Аналогичная норма прописана и в п. 6 ст. 251 НК РФ: «По договорам займа... срок действия которых приходится на более чем один отчетный (налоговый) период, ...доход признается полученным и включается в состав соответствующих доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) его выплаты, предусмотренной договором».

Из п. 1 ст. 328 НК РФ следует также, что еще одна статья регулирует учет процентов заимодавца в доходах. Это ст. 269 НК РФ в редакции Кодекса от 01.01.2015. Давайте разбираться, какие же правила она устанавливает для заимодавца.

Правило 1. По долговым обязательствам любого вида доходом надо признавать проценты, исчисленные исходя из фактической ставки, если иное не установлено настоящей статьей.

Иными словами, если в ст. 269 НК РФ не найдутся иные условия учета дохода, то в налоговую базу попадают фактические проценты по договору, в том числе 0, если заем беспроцентный.

Правило 2. По долговым обязательствам любого вида, возникшим в результате сделок, признаваемых в соответствии с Кодексом контролируемыми сделками, доходом надо признать процент, исчисленный исходя из фактической ставки с учетом положений раздела V.1 НК РФ, если иное не установлено настоящей статьей.

Это правило говорит о том, что если сделка по выдаче займа будет признаваться конт-ролируемой в соответствии с разделом V.1 НК РФ, то доход заимодавец должен отразить фактический (по фактической ставке), но с оглядкой на указанный раздел, т.е. предполагая, что ставка должна соответствовать «рыночному уровню процентов». Минфин России не раз давал аналогичные комментарии. В базу по налогу на прибыль включаются суммы, исчисленные исходя из фактической ставки с учетом положений НК РФ о трансфертном ценообразовании. Значит, в данном случае будут учитываться суммы, определенные исходя из рыночного уровня процентов. См.:

Письмо Минфина России от 08.12.2015 № 03-01-18/71727

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Правило 3. Если налогоплательщик по контролируемому займу не будет анализировать рыночный уровень процентов, то его доход должен быть отражен в налоговом учете исходя из фактической ставки, только если эта ставка соответствует условию п. 1.1 ст. 269 НК РФ.

На основании пункта 1.1 ст. 269 Кодекса по долговому обязательству, возникшему в результате сделки, признаваемой в соответствии с Кодексом контролируемой сделкой, налогоплательщик вправе признать доходом процент, исчисленный исходя из фактической ставки по таким долговым обязательствам, в рамках установленных интервалов предельных значений процентных ставок по долговым обязательствам.

При несоблюдении условий, установленных абзацами 1–3 вышеуказанного пункта, по долговым обязательствам, возникшим в результате сделок, признаваемых в соответствии с Кодексом контролируемыми сделками, доходом признается процент, исчисленный исходя из фактической ставки с учетом положений раздела V.1 Кодекса. См.:

Письмо Минфина России от 17.02.2017 № 03-03-06/1/9126

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Согласно п. 1.2 ст. 269 НК РФ интервал предельных значений для долговых обязательств, оформленных в рублях, составляет от 75% до 180% (в 2015 году) и от 75% до 125% (начиная с 1 января 2016 года) ставки рефинансирования Банка России. При этом ФНС РФ считает, что «если ставка процентов по сделке находится в границах установленного интервала (выше минимальной и ниже максимальной границ), то она признается рыночной априори». См.:

Информация ФНС России «О вступлении в силу с 1 января 2015 года новых правил для сделок с долговыми обязательствами»

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Таким образом, если выданный заем признается контролируемой сделкой, то фактический (по договору займа) процент формирует доход в налоговом учете, только если эта ставка строго больше рассчитанного максимального процента (0,75 х ключевая ставка). Если это не так, то организация обязана отразить в налоговом учете процент в соответствии с рыночным уровнем. Рекомендуем прислушаться к ФНС РФ, ведь чиновники «подсказали» нам, какую ставку они будут признавать «априори рыночной».

А что же с беспроцентными займами?

Еще до 01.01.2017 беспроцентный заем мог быть признан контролируемой сделкой даже при условии, что стороны договора — российские лица. В разъяснениях Минфина России по применению раздела V.1 НК РФ рассматривался вопрос признания беспроцентного займа контролируемой сделкой. См.:

Разъяснения Минфина РФ «По вопросам применения раздела V.1 Налогового кодекса РФ»

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

С учетом анализа ряда статей раздела V.1, в том числе ст. 105.3 НК РФ, были сделаны выводы о том, что сделки по предоставлению беспроцентного займа между взаимозависимыми лицами или выдаче поручительства в обеспечение исполнения обязательств взаимозависимого лица в случаях, предусмотренных Кодексом, могут признаваться контролируемыми.

Можно сказать, что в случае выдачи беспроцентного займа и признания его контролируемой сделкой учет у заимодавца подчинялся перечисленным нами трем правилам ст. 269 НК РФ. И в случае контролируемости сделки, несмотря на нулевой процент по договору, заимодавец должен был заплатить налог на прибыль с доходов, рассчитанных с учетом «рыночного уровня процентов».

С 01.01.2017 в ст. 105.14 (а именно — в п. 4) были внесены изменения, согласно которым вне зависимости от того, удовлетворяют ли сделки условиям, предусмотренным пп. 1–3 ст. 105.14 НК РФ, не признаются контролируемыми сделки по предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которым является Российская Федерация (подп. 7 п. 4 ст. 105.14 НК РФ). В связи с этим займы, удовлетворяющие условиям подп. 7 п. 4 ст. 105.14, т.е. не признаваемые контролируемыми, подпадают только под правило 1, обозначенное нами выше, то есть доход у заимодавца будет формироваться исходя из фактической ставки по договору, даже если заем беспроцентный. В последнем случае доход будет равен нулю.

Однако ложка дегтя в бочке с медом все-таки присутствует. На протяжении нескольких лет (начиная с 2012 года), как только в НК РФ появились раздел V.1 и ст. 105.3 НК РФ, Минфин России говорил о необходимости применения п. 1 ст. 105.3 НК РФ к договорам безвозмездного займа.

Отвечая на вопросы налогоплательщиков такого плана: «Взаимозависимые российские организации заключили договор беспроцентного займа. Сделка не является контролируемой. Следует ли организации-заимодавцу учитывать для целей исчисления налога на прибыль доход исходя из рыночной процентной ставки за пользование денежными средствами?», чиновники указывали, что «сделки по предоставлению беспроцентного займа между взаимозависимыми лицами могут являться примером создания или установления коммерческих или финансовых условий, отличных от тех, которые имели бы место в сделках, признаваемых в соответствии с разделом V.1 Кодекса сопоставимыми, между лицами, не являющимися взаимозависимыми. В связи с этим считаем, что любые доходы (прибыль, выручка), которые могли бы быть получены одним из взаимозависимых лиц по таким сделкам, но вследствие указанного отличия не были им получены, должны учитываться для целей налогообложения у этого лица». См.:

Письма Минфина России от 27.05.2016 № 03-01-18/30778, от 25.05.2015 № 03-01-18/29936

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Более того, вопрос доначисления налога на прибыль в случае выдачи организацией взаимозависимому заемщику беспроцентного займа в судебной практике 2015–2016 годов весьма популярен.

Так, характерным примером такого спора с налоговиками может служить постановление Арбитражного суда Западно-Сибирского округа от 28.12.2015 № Ф04-27106/2015 по делу № А81-165/2015.

Где найти:

Где найти: ИБ Арбитражный суд Западно-Сибирского округа

Организации был доначислен в том числе налог на прибыль по случаю выдачи взаимозависимому лицу беспроцентного займа. Интересны аргументы, которые были поддержаны судьями, налоговики же ссылались на применение ст. 105.3 НК РФ. Судьи указали, что в соответствии с действующими нормами ГК РФ (ст. 809 ГК РФ) договор займа может быть как возмездным, то есть предусматривающим уплату процентов за пользование заемными средствами, так и безвозмездным, когда исполнение заемщиком обязательства ограничивается лишь возвратом долга; соответствующее условие может быть согласовано в договоре. При этом заключение договоров беспроцентного займа в соответствии с действующим законодательством возможно и между лицами, не являющимися взаимозависимыми. Таким образом, в рассматриваемом случае не соблюдается второе условие, предусмотренное п. 1 ст. 105.3 НК РФ, а именно — создание коммерческих или финансовых условий, отличных от тех, которые имели бы место в сделках, признаваемых сопоставимыми, между лицами, не являющимися взаимозависимыми. Иными словами, судьи не поддержали налоговиков в вопросе применения ст. 105.3 НК РФ, указав, что в названных письмах Минфина России мнение имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в данных письмах.

Аналогичные выводы можно видеть в судебном решении Арбитражного суда Волго-Вятского округа в постановлении от 14.10.2015 № Ф01-3946/2015 по делу № А29-10095/2014 (определением Верховного Суда РФ от 10.02.2016 № 301-КГ15-19116 отказано в передаче дела в Судебную коллегию по экономическим спорам).

В данном судебном акте указано, что инспекцией не представлены доказательства получения обществом необоснованной налоговой выгоды в результате недобросовестного поведения и злоупотребления своими правами. Сделка по предоставлению займа была реально осуществлена, не противоречит гражданскому законодательству и не оспорена; заключение договора беспроцентного займа не привело к уменьшению налоговой обязанности общества. При этом общество и его контрагент не обязаны доказывать налоговому органу экономическую обоснованность в заключении договора займа.

Можно сделать выводы: выдавать беспроцентные займы не запрещено действующим законодательством, но в случае выдачи их взаимозависимому лицу надо быть готовым к спорам с налоговой службой, ведь условие ст. 105.3 НК РФ не претерпело изменений, судебная практика по регионам России лишь доказывает наличие подобных налоговых рисков даже без условий контролируемости займа.

При выдаче займа физическому лицу у бухгалтера возникнет еще ряд задач, благо, не связанных со спорными или неоднозначными вопросами. Речь идет о расчете материальной выгоды и НДФЛ с нее в соответствии с гл. 23 НК РФ.

В соответствии со ст. 212 НК РФ при предоставлении займа (в т.ч. беспроцентного) физическому лицу организации надо рассчитать НДФЛ с материальной выгоды от экономии на процентах. При этом расчет выгоды производится только при одновременном выполнении условий:

- Если ставка по займу, сумма которого определена в рублях, меньше 2/3 ставки рефинансирования (ключевой ставки) ЦБ РФ, при условии займа в иностранной валюте и если ставка по займу меньше 9%.

- Если заем не направлен на покупку или строительство конкретного жилого помещения.

- Если заемщик принес из ИФНС уведомление о подтверждении права на имущественный налоговый вычет по расходам на приобретение жилья, указанного в договоре займа, то расчет материальной выгоды и, соответственно, НДФЛ с нее не производится.

См.:

Письмо ФНС от 11.11.2015 № БС-4-11/19755@

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Не забудьте, что НДФЛ с материальной выгоды исчисляется у любого физического лица, резидента или нерезидента РФ. Расчет материальной выгоды не зависит от статуса физического лица, отличаться будут только налоговые ставки: ставка 35% применяется для резидентов РФ; если заемщик не является налоговым резидентом РФ, применяется ставка 30%.

Также напомним, что с 01.01.2016 сумма материальной выгоды по займам и НДФЛ с нее исчисляется на последнее число каждого месяца пользования займом, в том числе по старым договорам, то есть выданным до 01.01.2016, а также беспроцентным займам. См.:

Письма Минфина от 04.05.2016 № 03-04-06/25687, от 07.04.2016 № 03-04-06/19792, от 18.03.2016 № 03-04-07/15279, от 02.02.2016 № 03-04-06/4762

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Перейдем к вопросам налогового учета у заемщика. Нормы ГК РФ для заемщика такие же, а многие нормы НК РФ зеркальны.

При получении организацией займа согласно подп. 10 п. 1 ст. 251 НК РФ доходы в ви-де средств или иного имущества, которые получены по договорам кредита или займа, не являются доходами, облагаемыми налогом на прибыль или упрощенным налогом (если заемщик применяет УСНО). Иногда организация получает такое финансирование под видом финансовой помощи от участников или учредителей организации. Обратите внимание: финансовая помощь по своей экономической природе будет займом при условии, что организация согласно соглашению или договору о таком финансировании обязана возвратить полученную сумму помощи, т.е. имеет место заем, процентный или беспроцентный — определяет условие о предполагаемых процентах или о выплате вознаграждения по договору.

Если финансовая помощь от участников, учредителей, акционеров получена без условий ее возврата, то такая помощь займом не является. Полученные суммы рассматриваются НК РФ как безвозмездно полученные, и согласно подп. 11 либо подп. 3.4 п. 1 ст. 251 НК РФ при соблюдении указанных в этих подпунктах условий они освобождаются от налогообложения.

Учет процентов по полученному займу во многом аналогичен и зеркален по отношению к учету процентов в доходах у заимодавца. Отдельный и существенно сложный учет процентов ждет организацию, если долговое обязательство согласно пп. 2–13 ст. 269 НК РФ признается контролируемой задолженностью. В нашем сюжете мы не будем рассматривать такие займы. Учет процентов по контролируемой задолженности достоин отдельного внимания и тематического сюжета.

Итак, будем предполагать, что заем не является контролируемой задолженностью.

Если заем получен на условиях, не предполагающих выплату процентов, т.е. получен беспроцентный заем, то первый вопрос, который возникнет у бухгалтера, — надо ли включать в налогооблагаемую базу неуплаченные проценты, так называемую материальную выгоду от неуплаченных процентов. С точки зрения НК РФ, гл. 25 НК РФ не рассматривает материальную выгоду от экономии на процентах за поль-зование заемными денежными средствами как доход, облагаемый таким налогом. И Минфин России, и налоговики не усматривают у организации дополнительных доходов от беспроцентных займов (письмо Минфина России от 24.03.2017 № 03-03-06/2/17311, письмо УФНС РФ по г. Москве от 22.12.2010 № 16-15/134823@).

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Учет процентов в расходах зеркален по отношению к правилам учета процентов в доходах. Так, согласно подп. 2 п. 1 ст. 265 НК РФ расходы в виде процентов по долговым обязательствам любого вида, в том числе по договорам займа, включаются в состав внереализационных расходов. Даже если заем целевой и организация взяла его в целях сооружения или строительства инвестиционного актива, проценты по займу всегда учитываются отдельно и не формируют первоначальную стоимость ОС в целях налогового учета. См.:

Письмо ФНС от 23.03.2015 № ГД-4-3/4568@

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Порядок учета процентов в расходах регулируется несколькими статьями. Так, согласно ст. 328 НК РФ и п. 8 ст. 272 НК РФ «по договорам займа... срок действия которых приходится на более чем один отчетный (налоговый) период», в целях настоящей главы расход признается осуществленным и включается в состав соответствующих расходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) таких выплат, предусмотренных договором.

Иными словами, какими бы ни были условия выплаты процентов по договору, даже если предусмотрено вознаграждение в рамках договора займа, расходы в виде процентов у заемщика должны попадать на период действия договора равномерно.

Величина расходов связана, как и у заимодавца, с правилами ст. 269 НК РФ и условием контролируемости займа.

Так, по долговым обязательствам любого вида расходом признаются проценты, исчисленные исходя из фактической ставки, если иное не установлено настоящей статьей. Это правило 1. То есть, если иных условий в соответствии со ст. 269 НК РФ не наблюдается, в расходы заемщик включает фактически начисленные проценты по договору.

Правило 2 и правило 3, как и у заимодавца, связаны с условием контролируемости займа.

Если заем будет признан контролируемой сделкой, то расходом признается процент, исчисленный исходя из фактической ставки с учетом положений раздела V.1 НК РФ, если иное не установлено настоящей статьей. А это означает, что при выполнении условий подп. 1.1 ст. 269 НК РФ ставка по займу строго меньше максимальной «расчетной» ставки (1,25 х ключевая ставка), заемщик может включить проценты в расходы в полном объеме. Иначе проценты нужно ограничить «рыночной ставкой». Мы помним, какую ставку признают «априори рыночной» налоговики. Это любая ставка, попадающая в диапазон, установленный п. 1.2. ст. 269 НК РФ.

Если заем получен от физического лица (а часто такими заимодавцами являются взаимозависимые физические лица), бухгалтер не должен забыть об НДФЛ.

Согласно п. 1 и п. 2 ст. 226 НК РФ российская организация, от которой или в результате отношений с которой налогоплательщик — физическое лицо получил доходы, за исключением доходов, в отношении которых исчисление сумм и уплата налога производятся в соответствии со ст. ст. 214.3, 214.4, 214.5, 214.6, 226.1, 227 и 228 Кодекса, обязана исчислить, удержать у него и уплатить сумму налога, исчисленную в соответствии со ст. 224 НК РФ.

Таким образом, российская организация, выплачивающая физическому лицу проценты по договору займа, признается налоговым агентом в отношении таких доходов физического лица и обязана исчислить, удержать и уплатить сумму НДФЛ налога на доходы физических лиц, даже если условие о перечислении таких сумм физическим лицом самостоятельно установлено договором. См.:

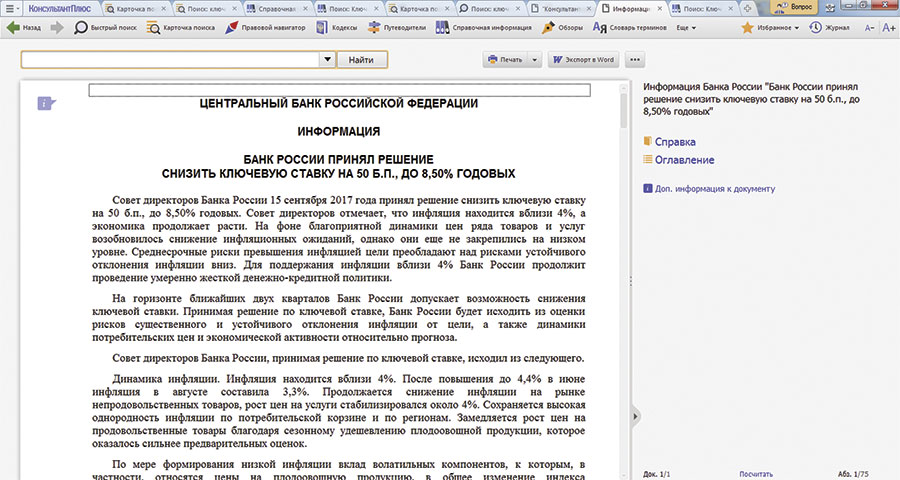

Письмо ФНС России от 26.05.2017 № БС-4-11/9974@ «О выполнении организацией функций налогового агента по НДФЛ при выплате физлицу процентов по договору займа»

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

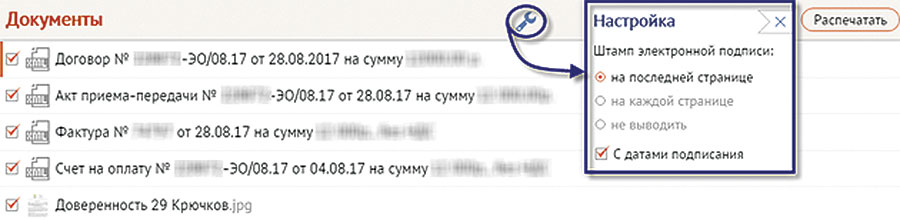

Также организация должна представить в налоговый орган по месту своего учета сведения о доходах физического лица истекшего налогового периода и суммах НДФЛ, исчисленного, удержанного и перечисленного в бюджет за этот налоговый период по такому физическому лицу, по форме 2-НДФЛ.

Где найти: ИБ Финансовые и кадровые консультации

Где найти: ИБ Финансовые и кадровые консультации

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: