Всё чаще в информационном пространстве появляются сообщения о важности дальнейшего продления программы «Материнский капитал», которая зарекомендовала себя в качестве эффективной помощи тем семьям, в которых появляются второй ребенок и последующие дети.

Несмотря на кризисные явления в российской экономике, власти приняли решение не сворачивать программу «Материнский (семейный) капитал», так как она на самом деле позволяет решать демографические вопросы. На сегодняшний день почти со стопроцентной уверенностью можно говорить о том, что она будет работать до 2020 года.

Более того, высказываются предложения о продлении материнского капитала еще на три года.

Что касается конкретных перспектив развития, то сейчас широко обсуждается вариант с доплатой к основной сумме материнского капитала дополнительных 250 000 рублей. Эта сумма будет полагаться тем женщинам, которые до 35 лет родят второго ребенка либо последующих детей.

Первоначально сумма материнского капитала составляла 250 000 рублей, в настоящее время ее размер (благодаря ежегодной индексации) — 453 000 рублей. В последние три года индексация размера сертификата не предусмотрена, так как власти решили немного сэкономить бюджетные ресурсы.

Главная цель программы — повышение рождаемости в стране и стимуляция естественного прироста населения. Получить сертификат на семейный капитал можно сразу после рождения (усыновления) второго (или последующего) ребенка, однако воспользоваться средствами (за исключением отдельных ситуаций) можно только после трехлетия малыша.

Сумма не выдается на руки родителям или детям после их совершеннолетия: это своего рода финансовый актив, который можно использовать лишь на конкретные нужды. Список таких нужд ограничен законодательством. См.:

Апелляционное определение Московского городского суда от 06.07.2015 по делу № 33-17075/2015

Где найти:

Где найти: ИБ Суды общей юрисдикции

Обратите внимание:

- получить пособие одна семья может только один раз (исключение составляют региональные программы, согласно которым можно получить капитал повторно после рождения четвертого или пятого ребенка);

- обратиться в Пенсионный фонд России (ПФР) можно в любое время после рождения второго (или последующего) ребенка;

- изменение размеров капитала в связи с индексацией не является поводом для замены уже полученного сертификата;

- пособие выдается в управление родителям, а не ребенку.

Сертификаты выдаются Пенсионным фондом. Также Фонд занимается всеми решениями относительно целевого использования средств. Именно ПФР дает согласие или отказ на предложения семей об использовании государственных средств.

Семьи, в которых появился второй малыш, могут обратиться сразу после этого события в региональное отделение Фонда по месту пребывания или жительства.

Есть три варианта подачи заявления:

- Лично.

- Через доверенное лицо.

- По почте (в том числе электронной).

Право на владение сертификатом имеют женщины, родившие или усыновившие детей после 1 января 2007 года; мужчины, являющиеся усыновителями или единственными родителями.

Для получения сертификата нужны следующие документы:

- составленное по форме заявление;

- паспорт заявителя;

- свидетельства о рождении всех детей в семье;

- постановление суда об усыновлении.

Заявление рассматривается Фондом в течение месяца (за это время сотрудниками проводится стандартная юридическая проверка), после чего выносится решение о выдаче права на пособие.

Обратите внимание:

капитал выдается только на детей, рожденных (усыновленных) после 01.01.2007. Однако в графе «Дети» нужно указывать всех детей, включая рожденных до этого срока.

В этом случае семья сможет распорядиться средствами сразу после выдачи сертификата, так как три года с момента рождения второго ребенка давно прошли.

Сам сертификат представляет собой ценную бумагу на предъявителя: он недействителен без документа, подтверждающего личность. Бланк имеет несколько степеней защиты, но сама бумага без подтверждения информации в Едином государственном реестре не имеет ценности.

Поэтому подделка документа теряет смысл — получить доступ к средствам, обеспеченным сертификатом, могут лишь те, кто имеет на это законное право. Тем не менее имеет место мошенничество с материнским капиталом. Я расскажу о нем в отдельном разделе нашей статьи.

Можно ли воспользоваться материнским капиталом до трех лет?

Действующее законодательство гласит, что получить право на использование средств, обеспеченных сертификатом, можно лишь после достижения малышом трехлетнего возраста. См.:

«Обзор судебной практики по делам, связанным с реализацией права на материнский (семейный) капитал» (утв. Президиумом Верховного Суда РФ 22.06.2016)

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Поначалу никаких исключений из этого правила не было, но практика показала, что многим семьям нецелесообразно ждать три года, поскольку деньги часто нужны прямо сейчас, а не в ближайшем будущем.

Это особенно актуально для семей, не имеющих собственного жилья или проживающих в тесной квартире с двумя и более детьми. Государственная поддержка важна именно в первые годы жизни второго или следующего ребенка, а не после трех лет.

По этой причине государство пошло навстречу семьям и разрешило в некоторых ситуациях пользоваться материнским капиталом до трех лет.

Досрочное использование денег возможно в следующих случаях:

- если требуется погасить уже имеющийся кредит на жилье;

- если необходимо внести первый взнос по ипотеке;

- если нужно оплатить заем, полученный на строительство жилья или его реконструкцию.

Погасить материнскими деньгами можно как основную сумму займа, так и проценты. А вот пени и штрафы за просрочку платежей оплачивать государственными активами запрещено.

За счет средств материнского капитала допускается погашение основного долга и процентов по кредиту и запрещается уплата сумм штрафов, комиссий, пеней за просрочку исполнения обязательств по кредиту. См.:

Постановление Правительства РФ от 12.12.2007 № 862 (ред. от 25.05.2017) «О Правилах направления средств (части средств) материнского (семейного) капитала на улучшение жилищных условий»

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Во всех случаях решение о переводе финансов на банковские счета принимает Пенсионный фонд. Иногда сотрудники этого учреждения отказывают в досрочном использовании капитала (например, если подозревают обладателей сертификата в нецелевом расходовании средств).

Коллеги, а теперь обратимся к способам использования материнского капитала.

Как использовать материнский капитал: пять популярных способов

При принятии решения об использовании семейных денег родителям следует тщательно обдумать все «за» и «против», поскольку второй раз получить государственные дотации они не смогут.

Семьям, у которых сложилась тяжелая жилищная ситуация (негде жить, теснота, неподобающие условия жилья), особо раздумывать не приходится. Деньги нужно тратить на покупку недвижимости или строительство (реконструкцию) дома.

Если проблем с жилплощадью нет, стоит подумать об образовании детей: инвестиции в развитие ребенка — самый выгодный и перспективный вид вложений.

Рассмотрим подробнее все виды обращения с семейным капиталом.

Способ 1.

Покупка квартиры (дома).

Если у семьи уже есть собственные сбережения, но их недостаточно для покупки квартиры, можно дополнить нужную сумму из средств материнского капитала.

Приобретение недвижимости — самый популярный и актуальный вариант использования государственных средств. Материнский капитал применяется как для единовременной покупки квартиры, так и для приобретения жилья с помощью займа.

Не всякое жилье можно купить на государственные активы.

Требования к объектам недвижимости строго регламентированы:

- квартиры и дома, приобретаемые на средства материнского капитала, должны находиться в России;

- жилье не должно быть ветхим и аварийным;

- недвижимость должна обладать статусом полноценного жилого объекта.

Перевод денег на счет продавца происходит только после положительного ответа ПФР о расходовании средств и оформления акта купли-продажи в Росреестре (Федеральной службе государственной регистрации).

В целях защиты интересов детей сотрудники ПФР обязаны лично проверять приобретаемое жилье на соответствие установленным законом требованиям. Если им покажется, что дом или квартира для проживания детей непригодны, они могут отказать в финансировании сделки.

Обратите внимание на несколько важных фактов:

- При покупке жилье оформляется на всех членов семьи (обычно это папа, мама, два ребенка).

- Необязательно использовать всю сумму капитала — часть средств можно оставить на иные цели.

- Решение о переводе средств принимается Фондом в течение двух месяцев. Обязательно рассчитывайте сроки покупки жилья заранее, чтобы избежать конфликтов и недоразумений с продавцом.

- Приобретать на материнский капитал земельные участки запрещено — землю придется покупать на свои средства.

По факту жилье берется либо в рассрочку (если продавец согласен подождать перевода средств), либо покупатель оформляет заем, переводит деньги бывшему владельцу квартиры, а долг банку оплачивает из материнского капитала.

Способ 2.

Улучшение жилищных условий: реконструкция и строительство.

Улучшить жилищные условия можно, направив средства материнского капитала на приобретение (строительство) жилого помещения и (или) на строительство, реконструкцию объекта ИЖС, находящегося на территории РФ. См.:

Постановление Правительства РФ от 12.12.2007 № 862 (ред. от 25.05.2017) «О Правилах направления средств (части средств) материнского (семейного) капитала на улучшение жилищных условий» (КонсультантПлюс)

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Ранее строить дома на семейные деньги можно было только с привлечением профессиональных строительных организаций. Однако практика показала, что многим семьям выгоднее возводить жилье своими силами, рассчитывая сроки работ и приобретая стройматериалы самостоятельно.

Деньги на постройку можно запросить в ПФР заранее либо возместить затраты задним числом (если вы хотите построить дом до достижения малышом трехлетнего возраста). В последнем случае важно сохранить все чеки и документальные свидетельства ваших трат.

Средства на возведение дома выдаются в два этапа. Сначала перечисляется 50% запрошенных средств, а через полгода на счет падает вторая половина. Важное условие: за шесть месяцев вы должны заложить фундамент, возвести стены и крышу будущего дома.

Теперь о реконструкции жилья. Под этим термином подразумевается действительное изменение технических характеристик жилья с целью повысить их эффективность и функциональность.

Другими словами, традиционный ремонт жилья — смену сантехники, укладку паркета, установку пластиковых окон и натяжных потолков — оплатить государственными средствами не получится.

Что же относится к реконструкции:

- увеличение площади или этажности жилья;

- изменение технических характеристик помещения (например, превращение чердака в мансарду);

- полное обновление несущих конструкций (в частности, увеличение высоты потолков в доме).

Все работы по изменению характеристик здания предварительно согласовываются в соответствующих учреждениях.

Способ 3.

Займы, кредиты и ипотека под материнский капитал.

С помощью материнского капитала можно внести первоначальный взнос по кредиту и погасить основную его часть. Перед обращением в банк по поводу кредитов под материнский капитал следует получить разрешение на использование госдотаций в ПФР.

Только когда сотрудники Фонда дадут добро, стоит договариваться с финансовыми учреждениями о выдаче кредита. Использовать средства самостоятельно в обход ПФР не получится.

Фонд разрешает пользоваться деньгами только с целью улучшения условий жилья. Брать потребительские кредиты под обеспечение материнским капиталом запрещено, хотя в некоторых регионах РФ такое практикуется.

В крупных банках можно получить ипотеку под материнский капитал. Эти деньги используются как первичный взнос или способ уменьшить размер ежемесячных выплат. Для погашения ипотеки допускается использование средств до достижения трехлетнего возраста.

Для положительного решения по выдаче займов, обеспеченных материнским капиталом, заемщики должны иметь постоянный доход, стабильную работу и чистую кредитную историю.

Бывает, что заемщики полагают, что в случае невыплаты по ипотечному кредиту банк не сможет истребовать свой долг в судебном порядке, так как это нарушит права несовершеннолетних детей, проживающих в ипотечном жилье.

На деле же договорный характер ипотеки, заключенной между банком и заемщиками, не препятствует обращению взыскания на заложенную квартиру вне зависимости от того, зарегистрирован в ней несовершеннолетний ребенок или нет. Такая позиция подтверждена судебной практикой. См.:

Апелляционное определение Верховного Суда Республики Башкортостан от 16.07.2015 по делу № 33-9495/2015

Где найти:

Где найти: ИБ Суды общей юрисдикции

Способ 4.

Оплата образования.

Под образованием подразумеваются не только обучение в вузе, но и любые другие обучающие и развивающие программы. Потратить средства на образование можно от трех до 25 лет, используя помощь государства по мере надобности.

Наиболее популярные направления использования материнского капитала:

- оплата детских садов;

- оплата кружков, музыкальных и художественных школ;

- обучение в высших и средних учебных заведениях;

- проживание студентов в общежитии.

С материнским капиталом работают государственные и частные образовательные учреждения. Главное условие — они должны находиться на территории Российской Федерации. Оплатить обучение в европейском вузе средствами господдержки, увы, не получится.

В договоре с образовательным учреждением рекомендуется также указывать сумму средств, направляемых органами ПФР на оплату содержания ребенка в образовательной организации, срок направления средств и возможность возврата образовательной организацией в территориальные органы ПФР неиспользованных средств в случае расторжения или истечения срока действия договора. См.:

Письмо ПФ РФ № ЛЧ-28-24/843, Минобрнауки РФ № МД-36/03 от 27.01.2012 «О реализации постановления Правительства Российской Федерации от 24 декабря 2007 года № 926» (КонсультантПлюс)

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Способ 5.

Перечисление средств в счет пенсии.

Специалисты считают, что направление средств на накопление пенсии матери — выгодное и дальновидное решение. Хотя данным способом пользуются лишь единицы из общего числа обладателей сертификата, перспективы такого варианта довольно многочисленны.

Во-первых, эти деньги вкладываются в общие пенсионные накопления, а значит, включаются в обращение и увеличивают проценты дохода.

Если вы направляете эти финансы в негосударственный пенсионный фонд, то имеете шанс на значительное увеличение средств, поскольку такие организации занимаются не только хранением, но и инвестированием этих денег в выгодные финансовые инструменты при небольших рисках.

Вы также имеете право в любой момент передумать и изъять средства из негосударственного пенсионного фонда вместе с накопленными процентами.

Далее, коллеги, рассмотрим нюансы описанного выше вопроса.

Выделение долей детей и мужа при использовании материнского капитала: советы юриста

Многих обладателей сертификата волнует важный вопрос — как выделить доли мужа и детей при использовании материнского капитала на приобретение недвижимости.

При покупке квартиры и дома включение мужа и всех детей в список владельцев объекта является обязательным условием.

Приобретаемое (построенное, реконструированное) жилое помещение с использованием средств материнского капитала должно быть оформлено в общую собственность владельца сертификата, его супруга, детей (в том числе первого, второго, третьего ребенка и последующих детей) с определением размера долей по соглашению. Законность сделки купли-продажи жилья с использованием средств материнского капитала, в результате которой собственниками жилья становятся только дети владельца сертификата, может быть поставлена под сомнение. См.:

Письмо ФНП от 07.02.2013 № 216/06-11 «О материнском капитале» (КонсультантПлюс)

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Однако сотрудники Пенсионного фонда не выдадут разрешение на использование средств без письменного обязательства родителей включить в число владельцев приобретаемой квартиры всех имеющихся детей (в том числе усыновленных).

Соглашение о выделении долей можно оформить у нотариуса или самостоятельно. Сделать это нужно не позднее чем через полгода после покупки жилья или приобретения его в долг.

Если подобная процедура не была проведена, все последующие сделки с жильем будут считаться незаконными, как, впрочем, и само владение домом или квартирой. Конкретные размеры долей не оговорены законодательством: главное, чтобы все дети были наделены своей частью жилья.

Мошенничество и аферы с материнским капиталом: как избежать обмана

Хотя материнский капитал — это не «живые» наличные деньги, желающих поживиться ими предостаточно. Существуют десятки мошеннических схем, разработанных аферистами с целью использования материнского капитала в своих интересах.

Основные варианты мошенничества:

- незаконное обналичивание капитала;

- получение сертификата людьми, не имеющими на него права;

- аферы с недвижимостью: приобретение несуществующего жилья, фиктивные договоры купли-продажи, реализация долей строительства, приобретенных на материнский капитал;

- аферы чиновников, имеющих доступ к распоряжению активами.

Самая простая схема — прямой обман владельцев сертификата. Преступники обещают «помочь с получением средств на руки» за определенные проценты, но, взяв комиссионные, бесследно исчезают.

Хорошие перспективы мошенникам открывали операции с материнским капиталом через микрофинансовые организации. Однако с 2015 года микрофинансовым организациям официально запрещено работать с материнским капиталом. См.:

Статья 1 Федерального закона от 08.03.2015 № 54-ФЗ «О внесении изменений в статьи 8 и 10 Федерального закона ’’О дополнительных мерах государственной поддержки семей, имеющих детей’’»

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Эта вынужденная мера была принята после того, как некоторые компании с помощью мошеннических схем обналичили несколько миллиардов рублей государственных денег.

Анализ судебной и следственной практик показывает, что в целях незаконного получения мошенниками средств материнского капитала наиболее часто преступления совершаются следующими способами:

- Путем представления заведомо ложных сведений о рождении ребенка.

- Путем оформления чужого ребенка на себя.

- Путем сокрытия факта лишения родительских прав на первого ребенка.

- Путем заключения фиктивного договора займа на приобретение жилья и дальнейшего представления в Пенсионный фонд РФ фиктивного договора купли-продажи жилья.

- Путем приобретения жилья по стоимости ниже, чем выделяемые средства материнского (семейного) капитала, с последующим присвоением себе разницы в цене.

- Путем приобретения жилья, которое непригодно для проживания, завышения его стоимости до размера материнского капитала и представления при этом фиктивного договора купли-продажи.

- Путем оформления ипотечного кредита в пределах средств материнского (семейного) капитала и приобретения квартиры по фиктивному договору купли-продажи.

Махинации по обналичиванию капитала расцениваются правоохранительными органами как мошенничество при получении выплат, совершенное в крупном размере. За это предусмотрено уголовное наказание вплоть до лишения свободы сроком до пяти лет. См.:

Статья 159.2 Уголовного кодекса Российской Федерации от 13.06.1996 № 63-ФЗ (ред. от 29.07.2017)

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Чтобы избежать обмана, советуем владельцам сертификатов действовать только через официальные каналы — Пенсионный фонд России, крупные банки и государственные структуры.

Заключение

1 января 2017 года федеральной программе по выдаче государственного сертификата на материнский капитал, установленной в отношении семей, родивших или усыновивших второго ребенка (или любого последующего), исполнилось десять лет. За прошедшее время материнский капитал стал своеобразным брендом не только демографической (или в целом социальной) программы государства, но и «флагом» всей российской политики.

И сколько бы ни спорили эксперты и рядовые граждане об эффективности самой программы материнского капитала с точки зрения поставленных перед ней целей, самое важное сейчас сводится к тому, что миллионы российских семей уже воспринимают ее как неотъемлемую часть своей повседневной жизни, отслеживая все принимаемые по программе изменения и реализуя предоставленные им возможности.

На конец 2016 года управлениями Пенсионного фонда РФ было выдано более 7,3 миллиона сертификатов, из которых 4,2 миллиона уже были использованы по основным направлениям (из них 3,9 миллиона (93%) — на приобретение и строительство жилья).

Таким образом, в любом случае программа уже успела стать поистине всенародной, почти 4 миллиона семей с помощью сертификата МСК смогли улучшить свои жилищные условия. Из-за этого большое беспокойство вызывала перспектива завершения программы по истечении изначально установленного Законом десятилетнего периода.

Федеральным законом от 30.12.2015 № 433-ФЗ «О внесении изменения в статью 13 Федерального закона ’’О дополнительных мерах государственной поддержки семей, имеющих детей’’» действие программы было продлено до 31 декабря 2018 года. См.:

Федеральный закон от 30.12.2015 № 433-ФЗ «О внесении изменения в статью 13 Федерального закона ’’О дополнительных мерах государственной поддержки семей, имеющих детей’’» (КонсультантПлюс)

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Примечательно, что изменения по переносу сроков окончания программы были внесены в действующий с 2007 года Закон о материнском капитале. Это значит, что материнский капитал продолжает действовать на прежних условиях.

Использование материнского капитала — сложная и обширная тема, которую тяжело полностью осветить в рамках одной статьи. Каждой семье необходимо решить вопрос применения средств господдержки с позиций максимальной эффективности и рациональности.

Необязательно использовать все активы сразу: возможно постепенное расходование средств по мере возникновения насущных потребностей.

Где найти: ИБ Российское законодательство

Где найти: ИБ Российское законодательство

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

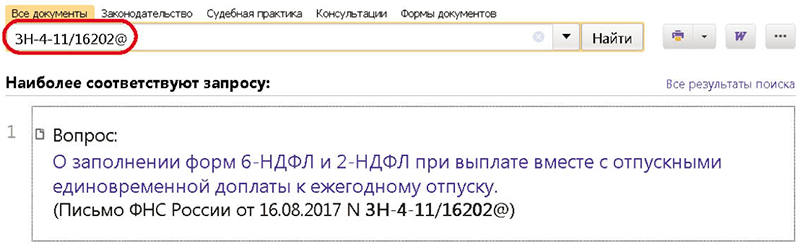

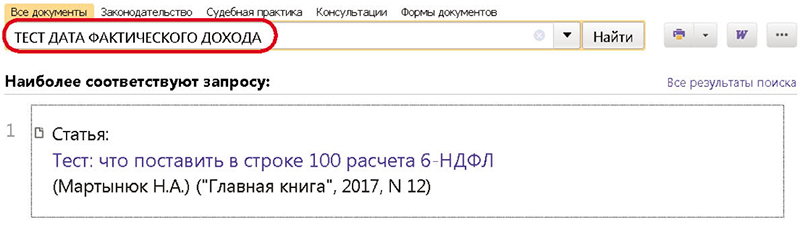

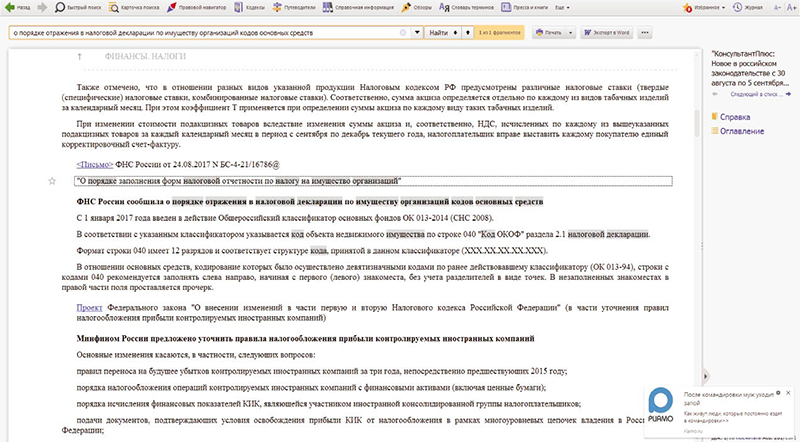

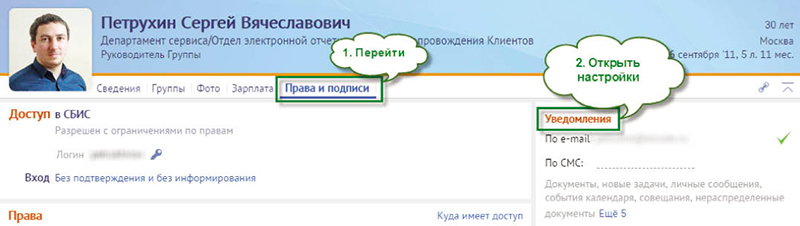

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: