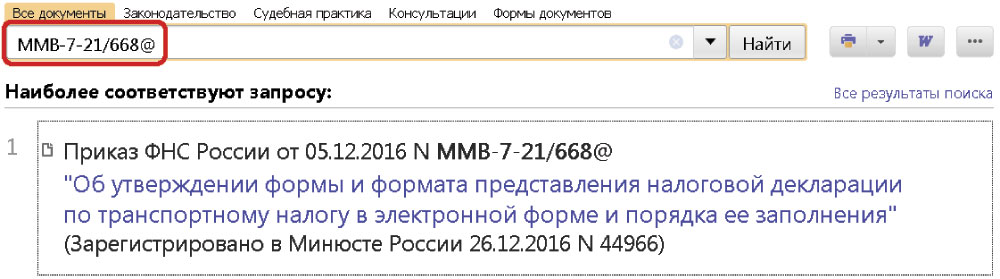

В статье нами будут рассмотрены положения следующих законов, вносящих поправки в Налоговый кодекс:

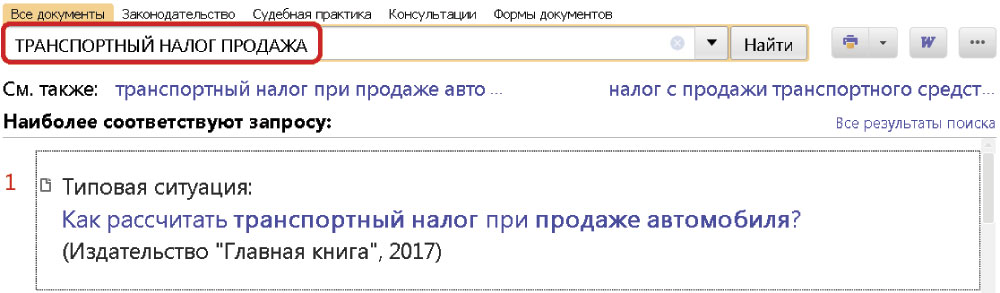

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Новый штраф за непредставление пояснений при камеральной проверке деклараций

За непредставление пояснений ранее в Налоговом кодексе не было специальной ответственности. Но некоторые налоговики всё равно пытались штрафовать организации за подобное деяние.

Так, иногда инспекторы пугали должностных лиц организации административным штрафом в размере от 2 000 до 4 000 рублей в случае непредставления в срок пояснений – как за неповиновение законному требованию (абз. 2 ст. 2.4, часть 1 ст. 19.4 КоАП РФ). При этом отсылка к части 1 ст. 19.4 КоАП РФ могла стоять прямо в требовании о представлении пояснений.

Однако ФНС уже давно разъяснила, что административная ответственность за неповиновение законному требованию ИФНС должна применяться только за неявку (в случае вызова должностных лиц в инспекцию), а не за отказ от дачи пояснений. См.:

Письмо ФНС России от 17.07.2013 № АС-4-2/12837 «О рекомендациях по проведению мероприятий налогового контроля, связанных с налоговыми проверками»

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

И судьи такой подход всецело поддерживали. См.:

Постановление ФАС Восточно-Сибирского округа от 28.08.2012 по делу № А10-355/2012

Где найти:

Где найти:

ИБ Арбитражный суд Восточно-Сибирского округа

В редких случаях инспекторы пугали организации и предпринимателей довольно внушительным – десятитысячным – штрафом по п. 2 ст. 126 НК РФ (как за непредставление налоговому органу сведений о налогоплательщике).

Президиум ВАС еще в 2003 году разъяснил, что этот штраф возможен лишь при запросе у налогоплательщика документов, содержащих сведения о другом налогоплательщике (а не о нем самом),

См.: Информационное письмо Президиума ВАС РФ от 17.03.2003 № 71 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений части первой Налогового кодекса Российской Федерации»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

что само по себе оставляло шанс налогоплательщикам оспорить такие незаконные поборы, но затратив при этом немало сил и времени.

Вместе с тем не возникало никаких сомнений в отношении наказания за несвоевременную передачу инспекции квитанции о приеме электронного требования о представлении пояснений. Если это не было сделано в течение десяти рабочих дней со дня истечения срока, установленного для передачи квитанции (шесть рабочих дней, считая со дня его отправки налоговым органом), ИФНС могла заблокировать расчетный счет в соответствии с п. 6 ст. 6.1, п. 1, подп. 2 п. 3, п. 11 ст. 76 НК РФ.

Некоторые инспекции пытались оштрафовать налогоплательщика за несвоевременную передачу квитанции о приеме требования на 200 рублей на основании п. 1 ст. 126 НК РФ (как за непредставление документов).

Но ФНС сама против такого подхода: ведь «подача пояснений» и «представление документов» – понятия принципиально разные. См.:

Решение ФНС России от 17.03.2016 № СА-3-9/4445@

Где найти:

Где найти:

ИБ Законодательство (Решения госорганов по спорным ситуациям)

Однако в большинстве случаев представление пояснений было (да и остается сейчас) в интересах самого налогоплательщика. Кому, как не ему, важно избежать доначисления налогов по итогам проверки и ненужных споров с проверяющими?

С 2017 года правила ужесточились. Инспекция может оштрафовать вашу организацию на 5 000 рублей за непредставление или несвоевременное представление пояснений в соответствии с п. 1 ст. 129.1, п. 3 ст. 88 НК РФ в следующих случаях:

- в декларации обнаружены ошибки или противоречия (несоответствия) между указанными в ней сведениями и сведениями, содержащимися в иных документах, имеющихся у ИФНС;

- в уточненной декларации по сравнению с ранее представленной уменьшена сумма налога к уплате;

- в декларации по налогу на прибыль или по «доходно-расходной упрощенке» заявлен налоговый убыток.

А в случае повторного (в течение календарного года) непредставления пояснений в рассмотренных случаях грозит еще более серьезный штраф –20 000 рублей (п. 2 ст. 129.1 НК РФ).

Действия при проведении камеральных проверок теперь следующие.

При проведении камеральной проверки деклараций инспекция вправе затребовать пояснения по ней.

Как и прежде, при получении от инспекции такого требования в электронном виде надо не позднее шести рабочих дней (считая со дня его отправки налоговым органом) передать в инспекцию квитанцию о его приеме (п. 6 ст. 6.1, п. 5.1 ст. 23 НК РФ).

После получения требования о представлении пояснений у вас есть пять рабочих дней для отправки таких пояснений либо представления уточненной декларации. Иначе – штраф, если поводом для получения пояснений были указанные выше случаи.

Если же инспекция запросила у вас пояснения по иным причинам (не перечисленным в п. 3 ст. 88 НК РФ), то штрафа за их непредставление быть не должно.

Такие пояснения налоговики могут запросить в связи с заявленными в декларации налоговыми льготами. В качестве оснований для получения таких пояснений в требовании об их представлении должен быть указан п. 6 ст. 88 НК РФ (а не «штрафной» п. 3 этой статьи).

Но учтите, что для проверки права на заявленные льготы налоговики чаще запрашивают не пояснения, а подтверждающие документы. И если такие документы у вас имеются, но вы их не представите, организацию могут оштрафовать на 200 рублей за каждый непредставленный документ.

Если в течение пяти рабочих дней вместо пояснений вы представили в ИФНС уточненную декларацию, то штрафов за неподачу собственно пояснений не будет.

НДС-декларация – электронная, пояснения – в том же формате

С 2017 года пояснения к НДС-декларации необходимо подавать только в электронном виде. Бумажные пояснения налоговики не примут.

Раньше пояснения по НДС-декларации можно было представлять:

- или в свободной форме на бумажном носителе;

- или в формализованном виде по телекоммуникационным каналам связи (ТКС) – в том случае, если возможность передачи такого документа была у разработчика бухгалтерской программы или у оператора электронного документооборота.

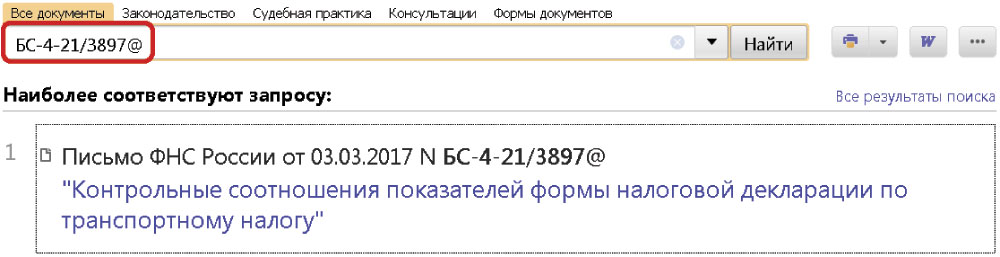

Налоговые органы даже разработали рекомендованные формы таких пояснений, а для их отправки по ТКС предусмотрели специальный формат описи документов. См.:

Письмо ФНС России от 06.11.2015 № ЕД-4-15/19395 «О требовании представить пояснения»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

См.: Приказ ФНС России от 29.06.2012 № ММВ-7-6/465@ (ред. от 28.11.2016) «Об утверждении формата описи документов, направляемых в налоговый орган в электронном виде по телекоммуникационным каналам связи»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Теперь, если НДС-декларацию надо сдавать в электронном виде, то и пояснения к ней требуются тоже только электронные. Их нужно представить в течение пяти рабочих дней (считая со дня получения требования от налоговиков) по телекоммуникационным каналам связи через оператора электронного документооборота, причем надо будет использовать формат, установленный ФНС.

Если же вы представите налоговикам пояснения на бумажном носителе, то они будут считаться непредставленными (абз. 4 п. 3 ст. 88 НК РФ). А значит, вас могут оштрафовать на 5 000 рублей или на 20 000 рублей (пункты 1, 2 ст. 129.1 НК РФ).

Поскольку изменения действуют с 1 января 2017 года, следует представлять пояснения в 2017 году по НДС-декларациям только в электронном виде, даже если они затребованы в рамках камеральной проверки деклараций за периоды 2016 года. Пояснения к декларации по налогу на прибыль и другим налогам (кроме НДС-декларации) по-прежнему можно представлять в бумажном виде и в произвольной форме.

Порядок вынесения решения по результатам рассмотрения материалов налоговой проверки

Порядок вынесения решения по результатам рассмотрения материалов налоговой проверки регулируется ст. 101 НК РФ. Данный порядок уточнен.

Во-первых, дополнено, что по результатам рассмотрения материалов проверки принимается одно из решений, предусмотренных п. 7 ст. 101 НК РФ (о привлечении к ответственности или об отказе в привлечении к ответственности), либо решение о проведении дополнительных мероприятий налогового контроля.

Во-вторых, установлено, что в случае принятия решения о проведении дополнительных мероприятий налогового контроля акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, представленные проверяемым лицом (его представителем), письменные возражения должны быть также рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку. По результатам их рассмотрения руководителем (заместителем руководителя) налогового органа в течение десяти дней со дня истечения срока, указанного в п. 6.1 ст. 101 НК РФ, принимается одно из решений, предусмотренных п. 7 ст. 101 НК РФ.

В-третьих, несколько изменился порядок ознакомления с материалами налоговой проверки.

Лицо, в отношении которого проводилась налоговая проверка (его представитель), вправе ознакомиться с материалами налоговой проверки и дополнительных мероприятий налогового контроля в течение срока, предусмот-ренного для представления письменных возражений п. 6 ст. 100 НК РФ (одного месяца со дня получения акта налоговой проверки), и срока, установленного п. 6.1 ст. 101 НК РФ (десяти дней со дня истечения срока проведения дополнительных мероприятий налогового контроля).

Налоговый орган обязан обеспечить лицу, в отношении которого проводилась налоговая проверка (его представителю), возможность ознакомиться с материалами налоговой проверки и дополнительных мероприятий налогового контроля на территории налогового органа не позднее двух дней со дня подачи таким лицом соответствующего заявления. Уточнено, что ознакомление с материалами проверки осуществляется путем их визуального осмотра, изготовления выписок, снятия копий.

Теперь по окончании ознакомления составляется протокол в соответствии со ст. 99 НК РФ.

Статья 101 НК РФ дополнена п. 6.1, согласно которому лицо, в отношении которого проводилась налоговая проверка (его представитель), в течение десяти дней со дня истечения срока проведения дополнительных мероприятий налогового контроля, указанного в соответствующем решении налогового органа, вправе представить в этот налоговый орган письменные возражения по результатам дополнительных мероприятий налогового контроля в целом или в части. Письменные возражения по результатам дополнительных мероприятий налогового контроля в отношении консолидированной группы налогоплательщиков представляются ответственным участником такой группы. При этом налогоплательщик (ответственный участник консолидированной группы налогоплательщиков) вправе приложить к письменным возражениям документы (их заверенные копии), подтверждающие обоснованность своих возражений.

Новые положения применяются при вынесении решений по результатам налоговых проверок, завершенных после дня вступления в силу Федерального закона № 130-ФЗ.

Подшивка документов для сдачи в налоговую

Изменения коснулись также способа заверения документов, представляемых в адрес налоговой инспекции (п. 2 ст. 93 НК РФ).

До 2 июня 2016 года в НК РФ отсутствовали правила заверения копий документов, представляемых в налоговые органы. Данный пробел восполняли разъяснения Минфина России, суть которых сводилась к возможности заверения не каждого листа документа, а подшивки многостраничных документов, по 150 листов в пачке. См.:

Письмо Минфина России от 29.10.2015 № 03-02-РЗ/62336, Письмо Минфина России от 07.08.2014 № 03-02-РЗ/39142

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В разъяснениях представители финансового ведомства ссылались на порядок, установленный в ГОСТ Р 6.30-2003. См.:

Постановление Госстандарта РФ от 03.03.2003 № 65-ст «О принятии и введении в действие государственного стандарта Российской Федерации»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

При заверении копии документа проставляются запись «Верно», должность и подпись лица, заверившего копию, расшифровка подписи (инициалы, фамилия) и дата заверения.

При рассмотрении споров, связанных с отсутствием каких-либо реквизитов в представленных копиях документов (например, расшифровки подписи лица, заверившего копию документа, или даты ее заверения), суды встают на сторону налогоплательщика, отмечая, что положения НК РФ не содержат определенного порядка заверения копий документов (Решение АС Самарской области от 23.05.2016 № А55-22537/2014).Теперь все спорные вопросы останутся в прошлом. Представлять копии документов в налоговые органы можно в виде подшивки.

Приоткрытая налоговая тайна

Налоговая тайна – это право налогоплательщика на неразглашение информации, которую он передает налоговому органу. Однако на сегодняшний день тенденции таковы, что «секретов», которые должны хранить налоговики, с каждым днем становится всё меньше. И Законом от 01.05.2016 № 134-ФЗ перечень «рассекреченной» налоговой информации существенно расширен – на первый взгляд.

Однако на самом деле это не совсем так. И более того – раскрытие информации в некоторой степени даже пойдет налогоплательщикам на пользу.

Определение понятия «налоговая тайна» дано в ст. 102 Налогового кодекса. Сведения, составляющие налоговую тайну, – это любые полученные налоговым органом, органами внутренних дел, следственными органами, органом государственного внебюджетного фонда и таможенным органом сведения о налогоплательщике. Однако из правил есть исключения. В данном случае, до вступления нового Закона в силу, под него подпадали следующие сведения:

- общедоступная информация, в том числе ставшая таковой с согласия самого налогоплательщика;

- ИНН налогоплательщика;

- сведения о нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения;

- информация, полученная от иностранных налоговых (таможенных или правоохранительных) органов в соответствии с международными договорами (соглашениями) или же в рамках соглашения о взаимном сотрудничестве между налоговыми (таможенными) или правоохранительными органами (в части сведений, предоставленных этим органам);

- сведения, предоставляемые избирательным комиссиям в соответствии с законодательством о выборах по результатам налоговых проверок (информация о доходах, имуществе и т.п. кандидата в депутаты и его супруга);

- сведения о государственных и муниципальных платежах, предоставленные в Государственную информационную систему, предусмотренную Законом от 27.07.2010 № 210-ФЗ;

- сведения о специальных налоговых режимах, применяемых налогоплательщиками, а также об участии налогоплательщика в КГН;

- информация, предоставляемая органам местного самоуправления в целях осуществления контроля за полнотой и достоверностью информации, представленной плательщиками местных сборов, для расчета сборов, а также о суммах недоимки по таким сборам.

Уточнено, что согласие представляется по выбору налогоплательщика в отношении всех сведений или их части, полученных налоговым органом, по форме, формату и в порядке, утверждаемом ФНС. См.:

Письмо ФНС России от 28.03.2014 № ГД-4-3/5719 «Об утилизационном сборе»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Согласно п. 2 ст. 102 Кодекса налоговая тайна не подлежит разглашению налоговыми органами, органами внутренних дел, следственными органами, органами государственных внебюджетных фондов и таможенными органами, их должностными лицами и привлекаемыми специалистами, экспертами, за исключением случаев, предусмотренных федеральным законом.

По идее, такая конструкция нормы, регламентирующая «секретные материалы», носит запретительный характер. То есть всё, что не разрешено к разглашению, должно быть сохранено в тайне. Более того, ст. 183 Уголовного кодекса установлена ответственность за разглашение сведений, составляющих налоговую тайну. А это уже не шутки. См.:

Письмо Минфина России от 16.10.2015 № 03-02-08/59298

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

С другой стороны, в последнее время перечень сведений, с которых полностью или частично снимается режим налоговой тайны, постепенно расширяется. И на это есть свои причины. Сам по себе режим налоговой тайны вводился именно для того, чтобы соблюсти интересы налогоплательщика: он должен быть спокоен, что информация, которую он передает в налоговый орган, не попадет в чужие руки. Очевидно, что в ряде случаев информация об имуществе налогоплательщика, которая станет известна третьим лицам, может нанести ему непоправимый ущерб.

Однако эти сведения могут сослужить и хорошую службу. Незнание дополнительной информации может навредить его добросовестным контрагентам.

«Рассекречивание» информации, некогда составлявшей налоговую тайну, вызвано в том числе и расширением «функционала» налоговых органов. И если ранее их деятельность носила исключительно фискальный характер, то со временем они начали заниматься и регистрацией юрлиц и ИП, представлять интересы государства в делах о банкротстве и т.д. и т.п. При таких обстоятельствах уже сложно хранить тайну, если это вредит интересам бюджета.

Имеющиеся в налоговых органах данные о субъектах предпринимательской деятельности крайне востребованы всеми участниками гражданского оборота – как российскими гражданами и организациями, иностранными компаниями, так и органами государственной власти, органами местного самоуправления. Как, например, можно убедиться в добросовестности контрагента, если ничего о нем не знаешь?

Именно с целью найти своего рода баланс интересов участников гражданского оборота и был принят Закон от 01.05.2016 № 134-ФЗ. Необходимость его разработки объясняется тем, что в России, как и в большинстве стран, наметилась тенденция к раскрытию органами государственной власти сведений об участниках гражданского оборота. И это положительным образом влияет на прозрачность всей экономики страны. В частности, ФНС уже провела большую работу по размещению в открытом доступе данных о недействительных паспортах граждан, зачастую использующихся для государственной регистрации фирм-однодневок, об адресах массовой регистрации юридических лиц и т.д. и т.п.

В связи с этим Законом № 134-ФЗ в первую очередь уточняются уже имевшие место исключения. Речь идет об общедоступной информации. Она может стать таковой с согласия налогоплательщика. А дать его он может по своему желанию как в отношении всех сведений, предоставляемых налоговикам, так и касательно их части. Это позволит налогоплательщику, с одной стороны, что называется, открыться, с другой – сохранить конфиденциальную информацию, которая имеет для него коммерческое значение.

Также Законом № 134-ФЗ уточнено, что более не является налоговой тайной информация не просто о нарушениях законодательства о налогах и сборах, но и непосредственно о суммах недоимки и задолженности по пеням и штрафам при их наличии.

Ну а теперь, собственно, о сведениях, с которых Закон № 134-ФЗ снял режим налоговой тайны. Речь идет о следующей информации:

- о среднесписочной численности работников организации;

- об уплаченных организацией суммах налогов и сборов (по каждому налогу и сбору) без учета сумм налогов (сборов), уплаченных в связи с ввозом товаров на таможенную территорию Евразийского экономического союза, сумм налогов, уплаченных налоговым агентом;

- о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности организации.

Названные сведения, в том числе информация о применяемых компанией режимах налогообложения, о нарушениях законодательства о налогах и сборах, включая суммы недоимки и задолженности по пеням и штрафам при их наличии, будут размещены в открытом доступе на сайте ФНС.

Закон № 134-ФЗ вступил в силу с 1 июня 2016 года. Большая часть информации, которая теперь будет размещаться в открытом доступе, берется по данным отчетности за год, предшествующий ее опубликованию, то есть впервые будет обнародована информация за 2015 год (сведения о среднесписочной численности, о доходах-расходах по данным бухотчетности, о суммах уплаченных налогов и сборов). Для остальных сведений установлены так называемые переходные положения.

Так, информация о применяемых режимах налогообложения будет представлена начиная с 1 января 2016 года. Что касается сведений о налоговых правонарушениях и ответственности за них, то тут порядок следующий: обнародованы будут налоговые правонарушения, решения о привлечении к ответственности за совершение которых вступили в силу с 1 июня 2016 года. А вот недоимка по налогам, пеням и штрафам будет показана образовавшаяся, в том числе и по состоянию на 1 июня 2016 года.

Согласно Информации ФНС России в срок до 01.07.2017 на сайте ФНС будут размещены сведения, которые перестали составлять налоговую тайну в связи с принятием изменений Налогового Кодекса. См.:

Информация ФНС России «О публикации открытых сведений о компаниях»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Законотворцы были уверены, что «обеспечение открытости упомянутых сведений повысит прозрачность экономики, а также предоставит хозяйствующим субъектам реальную возможность проверять добросовестность контрагентов». Будем надеяться, что это действительно так. Ведь ни для кого не секрет, что налоговики в ходе контрольных мероприятий собирают доказательную базу на предмет обоснованности получаемой налогоплательщиком налоговой выгоды. И налогоплательщикам настоятельно рекомендуется проявлять должную осмотрительность при выборе контрагента. С принятием Закона № 134-ФЗ сделать это станет значительно проще. Хотя то, как будет на самом деле, покажет время.

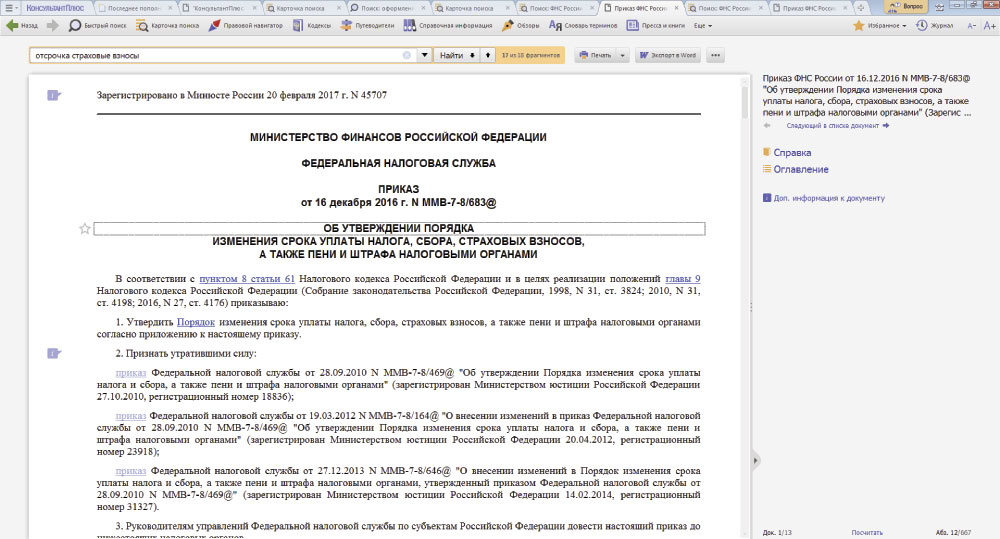

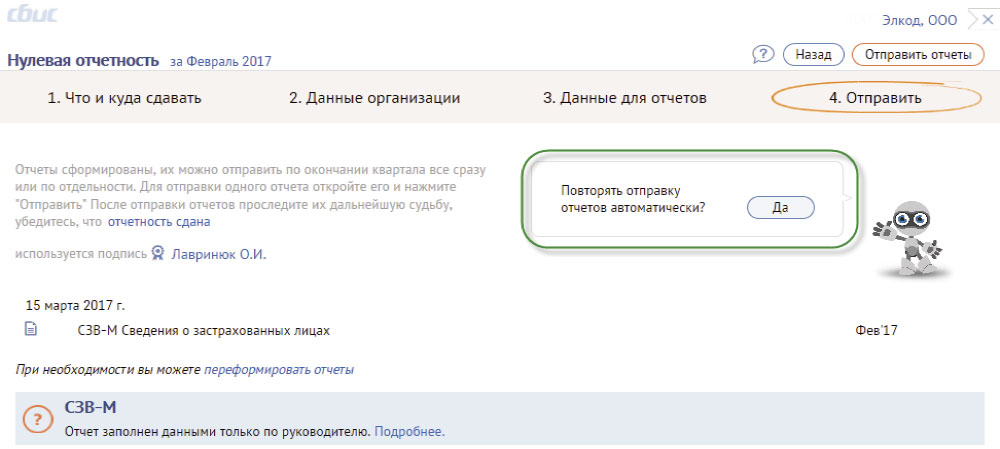

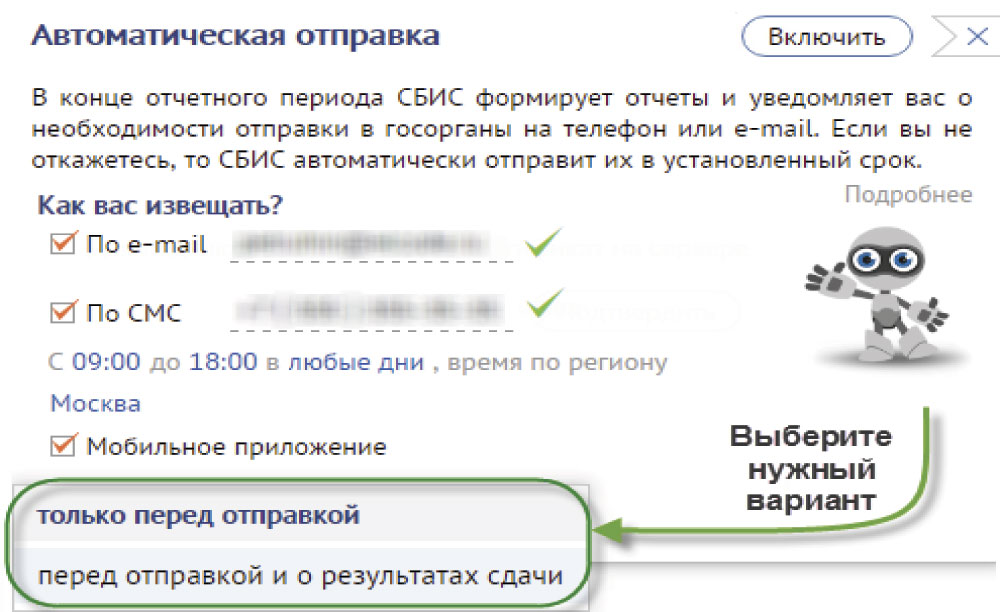

Администрирование страховых взносов

С 01.01.2017 администрирование страховых взносов передано налоговым органам. Соответствующие изменения уже были внесены в часть 1 НК РФ Федеральным законом от 03.07.2016 № 243-ФЗ, но, видимо, было учтено не всё, поэтому Федеральный закон № 401-ФЗ вносит ряд поправок, связанных с администрированием страховых взносов.

Во-первых, ст. 23 НК РФ, в которой прописаны обязанности налогоплательщиков, в том числе плательщиков страховых взносов, уже была дополнена с 2017 года п. 3.4, в котором отдельно установлены обязанности плательщиков страховых взносов. Одной из таких обязанностей является сообщение в налоговый орган по месту нахождения российской организации сведений о наделении обособленного подразделения, созданного на территории Российской Федерации, полномочиями по начислению выплат и вознаграждений в пользу физических лиц в течение одного месяца со дня наделения его соответствующими полномочиями.

Данная норма дополнена: теперь нужно будет в указанный срок сообщать и о лишении обособленного подразделения указанных полномочий. С этой новой обязанностью коррелируется обязанность налоговых органов вести учет названных сообщений по месту учета таких обособленных подразделений (п. 3.1 ст. 84 НК РФ).

Во-вторых, расширены обязанности налоговых органов (подп. 15 п. 1 ст. 32 НК РФ): они будут обязаны передавать в территориальные органы ПФР, ФСС и ФФОМС сведения о наделении обособленных подразделений российских организаций полномочиями и о лишении их полномочий по начислению выплат и иных вознаграждений в пользу физических лиц, об изменении их местонахождения, о прекращении деятельности указанных организаций через такие обособленные подразделения.

В-третьих, действие ст. 46 НК РФ, определяющей порядок взыскания недоимки по налогам и сборам, распространено и на страховые взносы.

Кроме этого, внесены изменения в порядок зачета и возврата страховых взносов ликвидируе-мой организации (п.4 ст. 49 НК РФ). Теперь прописано, что суммы излишне уплаченных ликвидируемой организацией или излишне взысканных с этой организации страховых взносов, соответствующих пеней, штрафов подлежат зачету, возврату налоговым органом в порядке, установленном соответственно п. 1.1, 6.1ст. 78 и п. 1.1 ст. 79 НК РФ. Приведенными нормами установлены следующие особенности возврата страховых взносов:

- сумма излишне уплаченных страховых взносов подлежит зачету по соответствующему бюджету государственного внебюджетного фонда РФ, в который эта сумма была зачислена, в счет предстоящих платежей плательщика по данному взносу, задолженности по соответствующим пеням и штрафам за налоговые правонарушения либо возврату плательщику страховых взносов;

- возврат суммы излишне уплаченных и излишне взысканных страховых взносов на обязательное пенсионное страхование (ОПС) не производится в том случае, если по сообщению территориального органа ПФР сведения о сумме излишне уплаченных страховых взносов на ОПС представлены плательщиком страховых взносов в составе сведений индивидуального (персонифицированного) учета и учтены на индивидуальных лицевых счетах застрахованных лиц в системе ОПС;

- возврат излишне взысканных страховых взносов при наличии задолженности по соответствующим пеням, штрафам производится только после зачета этой суммы в счет погашения указанной задолженности по соответствующему бюджету государственного внебюджетного фонда РФ, в который названная сумма была зачислена.

А вот следующее изменение, внесенное в ст. 88 НК РФ, регулирующее порядок проведения камеральных проверок, совсем не понравится плательщикам страховых взносов: при проведении камеральной налоговой проверки расчета по страховым взносам налоговый орган вправе истребовать в установленном порядке у плательщика страховых взносов сведения и документы, подтверждающие обоснованность отражения сумм, не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов. Это означает, что даже если в расчете по страховым взносам никаких ошибок или расхождений данных с налоговыми органами выявлено не будет, то налоговики вправе требовать представления подтверждающих документов в двух случаях:

- при заявлении сумм, не облагаемых страховыми взносами;

- при применении пониженных тарифов страховых взносов.

Можно предположить, что налоговики будут широко пользоваться предоставленными им полномочиями, поскольку практически всегда бывают суммы, не облагаемые страховыми взносами (например, материальная помощь не более 4 000 рублей), и ряд «упрощенцев» вправе применять пониженные тарифы страховых взносов.

Еще одна норма, касающаяся порядка обжалования акта налогового органа, распространена и на страховые взносы (п. 5 ст. 138 НК РФ): обжалуемое решение налогового органа может быть также приостановлено при наличии банковской гарантии и в случае страховых взносов.

Надеемся, что материалы, изложенные в статье, помогут разобраться в современных реалиях действующего законодательства и с пользой применить полученные знания при взаимодействии с представителями налоговых органов.

Где найти:

Где найти:

13 апреля

13 апреля