Как правило, ни один акт налоговой проверки, ни одно решение суда не обходятся без упоминания той самой необоснованной налоговой выгоды, которая, по мнению налоговых органов, наносит ущерб бюджету. А ведь введено это понятие было уже более 11 лет назад — постановлением Высшего Арбитражного Суда от 12.10.2006 № 53. Высший Арбитражный Суд с тех пор канул в лету, объединившись с Верховным Судом, а выработанная им концепция всё еще жива.

Итак, уважаемые читатели, встречайте: с августа 2017 года вступили в силу положения ст. 54.1 НК РФ «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов», закрепившие на законодательном уровне концепцию необоснованной налоговой выгоды.

Статья содержит признаки добросовестности, при наличии которых налогоплательщик может уменьшить налог к уплате. Впервые в НК РФ сформулированы условия, которым должны отвечать операции налогоплательщика, для того чтобы он мог правомерно пользоваться возможностью уменьшить налоговую базу или сумму налога.

Если говорить кратко, то концепция в рамках ст. 54.1 НК РФ предусматривает следующие ограничения:

- запрещается уменьшение налоговой базы посредством искажения сведений о фактах хозяйственной жизни и об объектах налогообложения;

- уменьшение налоговой базы допускается при условии, что:

- неуплата налога не является основной целью сделки;

- сделка исполняется именно стороной договора или лицом, уполномоченным по договору или закону.

При этом то, что подразумевают эти положения новой статьи, нам разъясняет ФНС РФ. После принятия указанных поправок ФНС РФ издала первое письмо о порядке применения новых норм. См.:

Письмо ФНС России от 16.08.2017 № СА-4-7/16152@ «О применении норм Федерального закона от 18.07.2017 № 163-ФЗ ’’О внесении изменений в часть первую Налогового кодекса Российской Федерации’’»

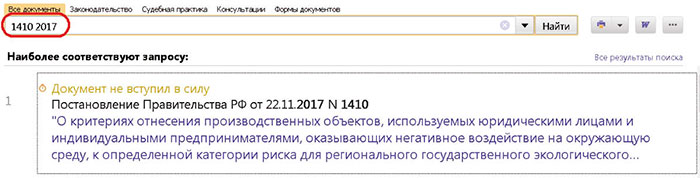

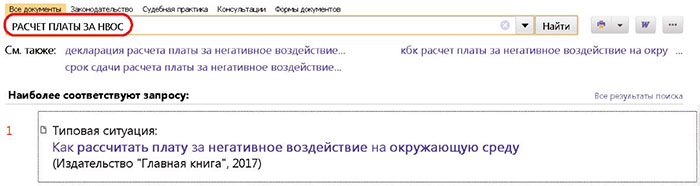

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В конце октября ФНС РФ выпустила еще одно рекомендательное письмо, дополнительно разъясняющее некоторые аспекты нового регулирования, отметив при этом, что это не кодификация старых правил знаменитого постановления ВАС РФ № 53, а новый подход к проблеме налоговых злоупотреблений. См.:

Письмо ФНС России от 31.10.2017 № ЕД-4-9/22123@ «О рекомендациях по применению положений статьи 54.1 Налогового кодекса Российской Федерации»

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Во втором письме обозначены следующие цели и принципы использования нового подхода:

- Цель введения в НК РФ ст. 54.1 — это предотвращение использования «агрессивных» механизмов налоговой оптимизации. Тем самым ФНС подтвердила «антизлоупотребительный» характер статьи.

- Статья 54.1 НК РФ не содержит положений о расширении полномочий налоговых органов по сбору доказательственной базы, и налоговые органы при применении указанной статьи используют уже существующие процедуры сбора, фиксации и оценки доказательств.

- По-прежнему сохраняет силу презумпция добросовестности налогоплательщика как один из важнейших элементов конституционно-правового режима регулирования налоговых отношений и публичного правопорядка в целом.

- В актах и решениях по результатам налоговых проверок налоговики должны правильно квалифицировать выявленные в ходе проверки обстоятельства со ссылкой на конкретный пункт ст. 54.1 НК РФ.

Итак, коллеги, в нашем сюжете обозначим ключевые моменты порядка применения новой нормы НК РФ и с помощью ФНС РФ ответим на интересующие вас вопросы.

Постановление ВАС РФ № 53 или ст. 54.1?

ФНС РФ указала, что ст. 54.1 применяется в отношении деклараций, поданных после дня ее вступления в силу (т.е. после 19 августа 2017 года), а также выездных проверок, решение о назначении которых принято после этой даты. При этом принципы, заложенные в постановлении ВАС РФ № 53, с этой даты уже не применяются.

Таким образом, ФНС РФ рассматривает ст. 54.1 и постановление ВАС РФ № 53 не как дополняющие друг друга источники права, а как правила, применяемые к разным периодам.

Поэтому в актах налоговых проверок устоявшиеся словосочетания «налоговая выгода» и «должная осмотрительность» мы уже не увидим.

Что является «искажением сведений»?

Напомним: п. 1 ст. 54.1 НК РФ предусмотрен запрет уменьшения налогоплательщиком налоговой базы или суммы налога в результате искажения сведений о фактах хозяйственной жизни и об объектах налогообложения.

Целями такого искажения могут быть:

- уменьшение налоговой базы;

- уменьшение суммы подлежащего уплате налога;

- неправильное применение налоговой ставки, налоговой льготы, налогового режима, манипулирование статусом налогоплательщика;

- неудержание (неполное удержание) налоговым агентом сумм налога.

В письме указано, что речь идет об умышленных действиях и о сознательном искажении. При отсутствии доказательств такого умысла у налогоплательщика методологическая (правовая) ошибка сама по себе не может признаваться искажением сведений.

В качестве примеров «искажения» ФНС РФ привела:

- создание схемы «дробления бизнеса», направленной на неправомерное применение специальных режимов налогообложения;

- совершение действий, направленных на искусственное создание условий по использованию пониженных налоговых ставок, налоговых льгот, освобождения от налогообложения;

- создание схемы, направленной на неправомерное применение норм международных соглашений об избежании двойного налогообложения;

- нереальность исполнения сделки (операции) сторонами (отсутствие факта ее совершения).

К числу способов «искажения» сведений об объектах налогообложения могут быть отнесены, например:

- неотражение налогоплательщиком дохода от реализации товаров (работ, услуг), в том числе в связи с вовлечением в предпринимательскую деятельность подконтрольных лиц;

- отражение налогоплательщиком в регистрах бухгалтерского и налогового учета заведомо недостоверной информации об объектах налогообложения.

Какие обстоятельства подлежат обязательному доказыванию налоговиками?

В письме отмечается, что для целей применения п. 1 ст. 54.1 НК РФ налоговые органы должны доказать совокупность следующих обстоятельств:

- существо искажения (то есть то, в чем конкретно оно выразилось);

- причинную связь между действиями налогоплательщика и допущенными искажениями;

- умышленный характер действий налогоплательщика (его должностных лиц), выразившихся в сознательном искажении сведений о фактах хозяйственной жизни, об объектах налогообложения в целях уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога;

- потери бюджета.

Налоговики должны доказать, что сделка не имеет какого-либо разумного объяснения с позиции хозяйственной необходимости ее заключения и совершения. Так что, коллеги, готовим веские обоснования и подробную аргументацию деловой цели заключения своих сделок для предъявления их в ходе проверок налоговикам.

Почему делается акцент на умышленные действия и сознательное искажение?

Статья 122 НК РФ рассматривает умышленную форму вины как отягчающее обстоятельство. В результате штраф вместо обычных сейчас 20% от суммы неуплаченного налога может вырасти до 40%.

Об умышленных действиях налогоплательщика могут свидетельствовать установленные факты юридической, экономической и иной подконтрольности участников, вовлеченных в налоговую схему.

Вместе с тем при выявлении таких фактов налоговый орган должен учитывать, что обстоятельства подконтрольности сами по себе не могут служить основанием для вывода об умышленном характере действий налогоплательщика.

При взаимодействии налогоплательщика с формально независимыми лицами в ряде случаев об умышленности действий могут говорить, например, такие обстоятельства:

- согласованность действий участников хозяйственной деятельности;

- предопределенность движения денежных и товарных потоков;

- совершение ряда неслучайных действий, подчиненных единой цели, — возможности отражения заведомо ложных сведений о фактах хозяйственной жизни;

- создание искусственного документооборота и получение налоговой экономии.

Бремя доказывания умысла налогоплательщика ложится на налоговые органы, при этом ФНС РФ говорит о необходимости доказывать сознательные, намеренные, умышленные действия по искажению фактов, направленные на то, чтобы заплатить меньше налогов.

Важно отметить, что незадолго до вступления в силу ст. 54.1 ФНС РФ и Следственный комитет РФ (далее — СК РФ) разработали методические рекомендации об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налогов (далее — Методические рекомендации).

Эти рекомендации были направлены в налоговые инспекции для применения при проведении налоговых проверок. Целью Методических рекомендаций ФНС РФ и СК РФ является повышение эффективности работы налоговых органов по выявлению и доказыванию случаев именно умышленного уклонения от уплаты налогов. См.:

Письмо ФНС России от 13.07.2017 № ЕД-4-2/13650@ «О направлении методических рекомендаций по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщика, направленном на неуплату налогов (сборов)»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Заметим, что тем налогоплательщикам, которые ожидают в ближайшее время выездную налоговую проверку, будет весьма полезно ознакомиться с этими Методическими рекомендациями. В них налоговым органам предложен подробный алгоритм действий по выявлению фактов, свидетельствующих об умышленной неуплате налогов, описаны распространенные схемы уклонения от уплаты налогов, а также даны развернутые указания, как выявлять эти схемы и собирать доказательства их применения (п. 13 Методических рекомендаций).

Кроме того, с их помощью можно потренировать руководителя и сотрудников организации отвечать на вопросы налоговиков. Так, в Приложении к Методическим рекомендациям имеется перечень вопросов, которые задают сотрудникам организации на допросе в налоговом органе при доказывании схем. Всего их (наводящих, позволяющих прояснить ситуацию и установить виновных должностных лиц) около сорока, например: когда вы приступили к исполнению обязанностей в вашей должности? кто занимается подбором поставщиков? как происходит поиск контрагентов? и т.д.

Когда налогоплательщику можно учесть вычеты и расходы?

Далее ФНС РФ рассмотрела п. 2 ст. 54.1 НК РФ.

Во-первых, сделка должна пройти тест на бизнес-цель. Тест не пройдут сделки, если налоговым органом будет доказано, что они не свойственны предпринимательскому обороту, совершены не в своем интересе и т.д. ФНС РФ указывает, что основной целью сделки должна быть конкретная разумная деловая цель, а не налоговая экономия. Здесь ФНС РФ привела пример — присоединение компании с накопленным убытком без актива при отсутствии экономического обоснования.

Во-вторых, сделка должна быть исполнена лицами, указанными в первичных документах. Хотелось бы обратить внимание на эту часть разъяснений. Если договор будет исполнен субподрядчиком, не указанным в договоре с подрядчиком, то у налоговиков может возникнуть желание для снятия соответствующего расхода, даже если договор полностью исполнен (работа выполнена). В этой связи мы рекомендуем более внимательно относиться к оформлению договорных отношений с контрагентами в свете подхода ФНС РФ.

Однако, по мнению Минфина России, право налогоплательщика учесть расходы и вычеты по сделке при исполнении ее лицом, не указанным в договоре, не должно быть ограничено в случае выполнения обязательства субподрядчиком. Обязательство субподрядчику должно быть передано в рамках договора с подрядчиком. При этом из разъяснений не ясно, достаточно ли договора субподряда. См.:

Письмо Минфина России от 20.10.2017 № 03-03-06/1/68944 «О пределах осуществления прав по исчислению налоговой базы по налогу на прибыль и НДС»

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В целях перестраховки рекомендуется указывать субподрядчиков в основном договоре.

В целях соблюдения налогоплательщиком условия исполнения сделки заявленным контрагентом следует учесть еще одни популярные разъяснения ФНС РФ, вышедшие в марте этого года, которые, можно сказать, «предопределили» появление ст. 54.1 НК РФ. См.:

Письмо ФНС России от 23.03.2017 № ЕД-5-9/547@ «О выявлении обстоятельств необоснованной налоговой выгоды»

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Сутью данного разъяснения ФНС РФ является то, что при отсутствии доказательств подконтрольности контрагентов налоговый орган обязан:

- доказать, что налогоплательщик недобросовестно подошел к выбору контрагента;

- исследовать обстоятельства, свидетельствующие о невыполнении условий сделки контрагентом первого звена.

При этом ФНС РФ отмечает, что недобросовестность контрагентов второго и последующих звеньев сама по себе не может возлагать на налогоплательщика негативные последствия (см. п. 31 Обзора судебной практики № 1 (2017)). Отметим, что этот посыл ФНС РФ имеется также и в первом комментируемом письме ФНС РФ.

В ходе проверок налоговые органы очень часто предъявляют подобные претензии, поскольку сведения стало легко получать с помощью программы АСК НДС-2 (она сама сопоставляет данные об уплате НДС контрагентами).

Итак, в марте ФНС РФ приводит обширный перечень критериев, согласно которым налоговые органы в ходе проверок должны получить ответ на следующий вопрос: достаточно ли мер принял налогоплательщик при проверке контрагента?

Для ответа на этот вопрос приведем основные критерии.

Выбор контрагента. В целях проверки у налогоплательщика запросят: документы, фиксирующие результаты поиска, мониторинга и отбора контрагента; документально оформленное обоснование выбора конкретного контрагента (закрепленный порядок контроля за отбором и оценкой рисков, порядок проведения поиска и др.); деловую переписку.

Взаимодействие с руководством контрагента. Налоговые органы обратят внимание на отсутствие личных контактов руководства поставщика и руководства покупателя при обсуждении условий поставок, а также при подписании договоров.

Наличие информации о контрагенте. У организации должна быть информация о фактическом адресе контрагента, его складах, производственных и торговых помещениях. Также необходимо предоставить источники получения сведений о контрагенте.

Сравнение контрагента с конкурентами. Проверяющие ознакомятся с ценами на аналогичные товары (работы, услуги) других производителей в данной нише и попросят объяснить, почему выбран именно этот контрагент. Для этого запросят результаты мониторинга рынка соответствующих товаров (работ, услуг), изучения и оценки потенциальных контрагентов.

Законность деятельности контрагента. У налогоплательщика должны быть выписка по контрагенту из ЕГРЮЛ и копия лицензии (если деятельность лицензируемая) или свидетельства о допуске к определенному виду работ, выданного СРО (если это необходимо).

И вновь, коллеги, вернемся к октябрьскому письму ФНС РФ, детально разъясняющему новую ст. 54.1 НК РФ, для ответа уже на другой вопрос: можно ли налогоплательщику использовать «выгодный» вариант для налогообложения?

Очень важным является вывод в письме ФНС РФ о том, что НК РФ не ограничивает само право налогоплательщиков строить свою деятельность так, чтобы налоговые последствия были минимальными.

Другими словами, проверяя наличие цели, налоговые органы не должны вмешиваться в способ ее достижения. Никто не запрещает налогоплательщику проводить свои хозяйственные операции так, чтобы налоговые последствия были минимальными, однако, как поясняет ФНС РФ, в избранном налогоплательщиком варианте сделки не должен присутствовать признак искусственности, лишенной хозяйственного смысла. ИФНС, в свою очередь, не вправе навязывать налогоплательщику тот или иной вариант построения хозяйственных операций.

Заметим: в сентябре Минфин России тоже напомнил о том, что налогоплательщик вправе самостоятельно и единолично оценивать эффективность и целесообразность своей финансово-хозяйственной деятельности. См.:

Письмо Минфина России от 06.09.2017 № 03-03-06/1/57120 «О признании расходов экономически обоснованными в целях налога на прибыль»

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Подобные разъяснения неоднократно излагались в практике судов высших инстанций. См.:

Пункт 3 определения Конституционного Суда РФ от 04.06.2007 № 320-О-П, п. 3 определения Конституционного Суда РФ от 04.06.2007 № 366-О-П

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Таким образом, ФНС РФ, по сути, признала право организаций действовать «выгодным» для них образом, но мы всё же рекомендуем оформлять и хранить документы, оправдывающие сделанный вами выбор, исходя прежде всего из бизнес-соображений.

Идем дальше. В свете аргументации налогоплательщиком своих бизнес-соображений необходимо учитывать, что ФНС РФ в своем письме также отвечает и на еще один вопрос: чего ожидать налогоплательщику при проверках?

ФНС РФ сообщает о следующих механизмах, которые должны применять налоговики в ходе налоговых проверок, чтобы опровергнуть реальность спорной сделки:

- получение пояснений от лиц, обладающих информацией об обстоятельствах заключения, совершения, исполнения сделки (операции);

- проведение осмотров территорий, помещений, документов, предметов с применением технических средств;

- сопоставление объема поставляемых товаров и размера складских помещений (территорий);

- инвентаризация имущества;

- анализ и воссоздание полного баланса предприятия (товарного баланса, складского учета и т.п.);

- истребование документов (информации), а в необходимых случаях проведение выемки документов (предметов), проведение экспертиз и другие;

- опросы должностных лиц проверяемого налогоплательщика;

- истребование документов (информации) у заказчиков, а также проведение допросов их должностных лиц и лиц, осуществляющих технический надзор;

- выявление иных («непроблемных») контрагентов, оказывающих налогоплательщику аналогичные работы, услуги, с последующим проведением в отношении них контрольных мероприятий;

- исследование локальных актов об установлении пропускного режима охраняемых объектов, пропусков, журналов регистрации.

Об использовании формального документооборота в целях неправомерного учета расходов и заявления налоговых вычетов могут свидетельствовать факты обналичивания денежных средств проверяемым налогоплательщиком или взаимозависимым (подконтрольным) лицом, а также факты использования таких средств на нужды налогоплательщика, учредителей налогоплательщика, его должностных лиц; использование одних IP-адресов, обнаружение печатей и документации контрагента на территории (в помещении) проверяемого налогоплательщика и др.

Кроме того, ФНС РФ обращает внимание налоговиков на то, что в рамках проведения мероприятий налогового контроля должна учитываться целесообразность применения каждого механизма для сбора информации в отдельности, а не формальное применение полного перечня указанных механизмов.

Что дает ст. 54.1 НК РФ в помощь налогоплательщикам?

Статья выделяет несколько критериев недобросовестности, которые самостоятельно не могут служить основанием для предъявления налоговых претензий (п. 3 ст. 54.1 НК РФ):

- подписание первичных учетных документов неустановленным или неуполномоченным лицом;

- нарушение контрагентом налогового законодательства;

- наличие возможности получения налогоплательщиком того же результата экономической деятельности при совершении иных не запрещенных законодательством сделок (операций).

Как сообщила ФНС РФ в первом письме, данные критерии закреплены в новой статье НК РФ для того, чтобы исключить возможность предъявления налоговыми органами формальных претензий к налогоплательщикам (см. письмо от 16.08.2017 № СА-4-7/16152@).

Что должно быть в акте по итогам проверки?

В актах и решениях по результатам налоговых проверок налоговые органы должны указывать обстоятельства, свидетельствующие о возможности влияния проверяемого налогоплательщика (его должностных лиц) на условия и результат экономической деятельности, манипулирования условиями, сроками и порядком осуществления расчетов по сделкам (операциям), искусственного создания условий для использования налоговых преференций.

Таким образом, коллеги, проверяющие обязаны доказать, что сделка совершена только для получения налоговой выгоды, а не для реальной предпринимательской деятельности, т.е. теперь:

- налоговикам придется тщательнее подходить к вопросу подтверждения невозможности осуществления сделки контрагентом и получения незаконной налоговой выгоды самим налогоплательщиком;

- проверяющие будут вправе полностью исключить расходы по налогу на прибыль.

В целом, кардинальных изменений новые правила налоговых проверок не принесли, но подход к доказыванию необоснованности налоговой выгоды стал более тщательным. А как это в материалах проверки будет на деле, покажут время и судебная практика.

При этом на практике суды уже сейчас упоминают нововведения налогового законодательства, в связи с чем в рамках нашего сюжета проведем свое маленькое исследование по вопросу о том, каковы сейчас тенденции судебной практики по ст. 54.1 НК РФ.

Для начала отметим, что свежая практика применения концепции в некоторых случаях содержит положительные для налогоплательщиков выводы.

А именно — закрепление принципа того, что позиция налогового органа подлежит отклонению, если «в материалах дела не представлены доказательства согласованности действий, направленных на совершение сделки с целью неуплаты налога, отсутствуют доказательства подконтрольности контрагентов, факты имитации хозяйственных связей и / или доказательства взаимозависимости сторон сделки».

Так, первой ласточкой применения судами в качестве аргумента ст. 54.1 НК РФ в пользу налогоплательщика стало постановление Тринадцатого арбитражного апелляционного суда от 13.09.2017. Суд посчитал возможным оперировать положениями ст. 54.1 НК РФ по решению налогового органа, принятому до 19 августа 2017 года. См.:

Постановление Тринадцатого арбитражного апелляционного суда от 13.09.2017 № 13АП-14558/2017 по делу № А56-28927/2016

Где найти:

Где найти:

ИБ Судебная практика

В другом деле для подтверждения правомерности позиции налогоплательщика суд сослался на нормы п. 3 ст. 54.1 НК РФ, причем заметим: еще до ее вступления в силу. См.:

Решение Арбитражного суда г. Москвы от 09.08.2017 по делу № А40-224912/16 (оставлено в силе постановлением Девятого арбитражного апелляционного суда от 16.10.2017 № 09АП-42651/2017)

Где найти:

Где найти:

ИБ Судебная практика

Другой суд, поддерживая налогоплательщика, указывает, что, поскольку пп. 2 и 3 ст. 54.1 НК РФ улучшают положение налогоплательщиков (устанавливают дополнительные гарантии защиты их прав), на основании п. 3 ст. 5 НК РФ они имеют обратную силу. См.:

Постановление Четвертого арбитражного апелляционного суда от 12.10.2017 № 04АП-5202/2017 по делу № А19-19466/2016

Где найти:

Где найти:

ИБ Судебная практика

Вместе с тем имеются и отрицательные для налогоплательщиков судебные решения, согласно которым можно сделать вывод о том, что новая ст. 54.1 НК РФ не отменяет ранее выработанные подходы по проявлению должной осмотрительности и ни в коем случае не исключает необходимость для налогоплательщиков проверять своих контрагентов.

Так, в некоторых из недавних дел налогоплательщики попытались использовать ст. 54.1 НК РФ в обоснование того, что по новому положению они больше не обязаны доказывать факт проявления должной осмотрительности при выборе своего контрагента, однако суд отклонил данные доводы. См.:

Постановление Семнадцатого апелляционного суда от 31.08.2017 № 17АП-10225/2017-АК по делу № А50-4720/2017

Где найти:

Где найти:

ИБ Судебная практика

Многие суды также отклоняют доводы налогоплательщиков по поводу положений ст. 54.1 НК РФ, указывая, что они действуют в отношении выездных налоговых проверок, решения о назначении которых вынесены налоговыми органами после дня их вступления в силу, то есть после 19 августа 2017 года. См.:

Постановление Арбитражного суда Московского округа от 16.11.2017 № Ф05-16710/2017 по делу № А40-235036/2016, постановление Арбитражного суда Уральского округа от 15.11.2017 № Ф09-5410/17 по делу № А60-49834/2016, постановление Девятого арбитражного апелляционного суда от 20.11.2017 № 09АП-49697/2017 по делу № А40-69328/17

Где найти:

Где найти:

ИБ Судебная практика

Таким образом, практика применения ст. 54.1 НК РФ начинает формироваться. Очевидно, что каждое судебное дело будет рассматриваться с учетом имеющихся фактических обстоятельств. Рекомендации, которые ФНС РФ дала нижестоящим налоговым органам в течение этого года, должны применяться ими при проведении проверок уже с августа 2017 года, в связи с чем в завершение нашего сюжета дадим ответ на еще один актуальный вопрос: как налогоплательщику подготовиться к изменениям?

Для обеспечения соответствия новым требованиям законодательства и снижения вероятности споров с налоговыми органами добросовестным налогоплательщикам на данном этапе мы можем посоветовать следующее:

- оформлять и хранить документы, в которых анализируются варианты заключения сделки и видна их привлекательность с точки зрения бизнеса, а не только налогов;

- провести инвентаризацию имеющихся контрагентов и текущего процесса их проверки;

- продолжать поддерживать внутренние процедуры, подтверждающие должную осмотрительность при выборе контрагентов. Новая статья этого не требует, но будем наблюдать далее за развитием этого аргумента в судебной практике.

Итак, коллеги, в целом провозглашенный отказ от формального подхода и привычного нам понятия «непроявление должной осмотрительности» не должен вводить нас в заблуждение и создавать иллюзию того, что положение налогоплательщика заметно улучшилось. Ведь, как видим, новая ст. 54.1 НК РФ с учетом ее толкования ФНС РФ устанавливает достаточно жесткие правила, чтобы признать допустимым уменьшение налоговой базы и суммы налога.

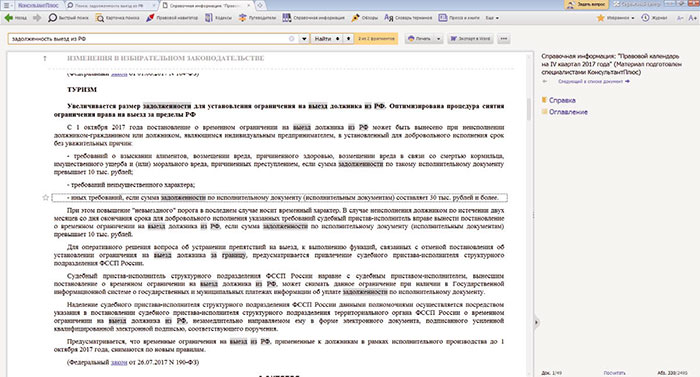

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: