Начнем с того, что к работе с трудовыми книжками нужно допускать только такого сотрудника, который предварительно хорошо изучил и усвоил нормативные правовые акты, регулирующие ведение трудовых книжек. Если бы выполнялось это правило, мы бы не работали сейчас с таким количеством нестандартных ситуаций, связанных с внесением записей в трудовые книжки.

Ниже представлен перечень важнейших нормативных правовых актов, которые необходимо знать сотруднику, которому поручили ведение трудовых книжек:

- Трудовой кодекс Российской Федерации (далее по тексту — ТК РФ).

- Постановление Правительства РФ от 16.04.2003 № 225 «О трудовых книжках» (далее по тексту — постановление Правительства РФ № 225).

- Постановление Минтруда России от 10.10.2003 № 69 «Об утверждении Инструкции по заполнению трудовых книжек».

- Приказ Минздравсоцразвития России от 06.02.2007 № 91 «Об утверждении Правил подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам».

- Приказ Минфина РФ от 22.12.2003 № 117н «О трудовых книжках».

Обратите внимание: первые три располагаются в порядке убывания их юридической силы. Об иерархии нормативных правовых актов специалисту, занимающемуся ведением трудовых книжек, необходимо помнить, так как на практике встретятся вопросы, на которые в разных источниках будут даны противоречащие друг другу ответы.

Первое, с чего необходимо начать проверку работы с трудовыми книжками, — это приказ о назначении уполномоченного лица, ответственного за ведение, учет, хранение. Приказ разрабатывается в произвольной форме. Примерный образец можно посмотреть в ИБ Деловые бумаги (СПС КонсультантПлюс).

Обратите внимание: отсутствие такого приказа может являться основанием для привлечения работодателя к административной ответственности за нарушение п. 45 постановления Правительства № 225. В приказе предусмотрите ответ на следующий вопрос: кто будет вести, учитывать, хранить трудовые книжки в случае временного отсутствия уполномоченного лица. В тех организациях, где сам генеральный директор будет заниматься ведением трудовых книжек, необходимо издать приказ о возложении обязанностей по ведению, учету, хранению трудовых книжек генеральным директором «на себя».

Если ведением трудовых книжек будет заниматься работник, чья трудовая функция не связана с ведением кадрового делопроизводства (например, бухгалтер, офис-менеджер и т.п.), перед изданием приказа необходимо внести соответствующие изменения в трудовой договор и с согласия работника дополнить его условием о ведении, учете, хранении трудовых книжек. Помните: принудительный труд запрещен.

Второй вопрос, который мы берем на контроль, — это приобретение трудовых книжек.

Обратите внимание: в соответствии с п. 44 постановления Правительства РФ № 225 работодатель обязан постоянно иметь в наличии необходимое количество бланков трудовых книжек и вкладышей к ним. Недопустимо, чтобы бланки трудовых книжек приносили сами работники, оформляемые на работу.

Порядок приобретения бланков трудовых книжек и вкладышей к ним утвержден приказом Минфина № 117н. Обеспечение работодателей на платной основе бланками трудовой книжки и вкладыша в трудовую книжку осуществляется на основании договора, заключенного с изготовителем или распространителем.

Внимание: иной способ приобретения бланков трудовой книжки и вкладыша в нее может рассматриваться как административное правонарушение в сфере трудовых отношений, ответственность за которое предусмотрена ст. 5.27 Кодекса об административных правонарушениях Российской Федерации. См.:

Определение Верховного Суда РФ от 06.09.2007 № КАС07-416

Где найти:

Где найти: ИБ Решения высших судов

Третий вопрос: проверка учета бланков трудовых книжек и вкладышей к ним и трудовых книжек работников.

С целью учета трудовых книжек, а также бланков трудовой книжки и вкладыша в нее у работодателей ведутся:

а) приходно-расходная книга по учету бланков трудовой книжки и вкладыша в нее;

б) книга учета движения трудовых книжек и вкладышей в них.

Формы указанных книг утверждены постановлением Минтруда № 69.

Важно: приходно-расходная книга ведется бухгалтерией организации (п. 41 постановления Правительства РФ № 225). Нарушение этого требования также может являться основанием для привлечения работодателя к административной ответственности. Бланки трудовой книжки и вкладыша в нее выдаются лицу, ответственному за ведение трудовых книжек, по его заявке.

По окончании каждого месяца лицо, ответственное за ведение трудовых книжек, обязано представить в бухгалтерию организации отчет о наличии бланков трудовой книжки и вкладыша в нее и о суммах, полученных за оформленные трудовые книжки и вкладыши в них, с приложением приходного ордера кассы организации. Испорченные при заполнении бланки трудовой книжки и вкладыша в нее подлежат уничтожению с составлением соответствующего акта (п. 42 постановления Правительства РФ № 225).

Даже в том случае, когда в течение месяца ответственное лицо не обращалось в бухгалтерию с заявкой о выдаче бланка трудовой книжки, сдается отчет. Все показатели в нем будут нулевыми.

Ну и конечно, нельзя не вспомнить требование п. 41 постановления Правительства РФ № 225 по оформлению приходно-расходной книги и книги учета движения трудовых книжек и вкладышей к ним: они должны быть пронумерованы, прошнурованы, заверены подписью руководителя организации, а также скреплены сургучной печатью или опломбированы. Бумажные пломбы с печатью работодателя недопустимы. См.:

Решение Московского городского суда от 22.09.2014 по делу № 7-8100/14, решение Московского городского суда от 14.11.2014 по делу № 7-4890

Где найти:

Где найти: ИБ Суды Москвы и области

Четвертый вопрос, который работодателям необходимо взять на контроль, — это формы трудовых книжек, которые предъявляются работниками при трудоустройстве и которые в дальнейшем работодатели принимают к ведению и учету. Трудовая книжка должна быть установленного в РФ образца.

В настоящее время на территории Российской Федерации применяются трудовые книжки нового образца (введены в действие в 2004 году), а также ранее установленных образцов, которые обладают одинаковой силой и обмену на новые не подлежат (п. 2 постановления Правительства РФ № 225).

- Трудовые книжки, утвержденные в 1938 году.

Форма трудовой книжки образца 1938 года была утверждена постановлением СНК СССР от 20.12.1938 № 1320.

Где найти:

Где найти: ИБ Документы СССР

При этом данным документом не был предусмотрен вкладыш в трудовые книжки.

Трудовые книжки образца 1938 года должны приниматься работниками кадровых служб или лицами, ответственными за кадровое делопроизводство, для внесения в них предусмотренных трудовым законодательством записей о трудовой деятельности работника.

- Трудовые книжки, утвержденные в 1973 году.

Постановлением Совмина СССР, ВЦСПС от 06.09.1973 № 656

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

были утверждены образцы трудовой книжки и вкладыша в нее, которые были введены в действие с 1 января 1975 года.

Пункт 12 постановления № 656 предусматривал возможность заполнения трудовых книжек и вкладышей к ним на двух языках: на языке союзной, автономной республики, автономной области, автономного округа, на территории которых расположены предприятие, учреждение, организация, и на официальном языке СССР.

- Трудовые книжки, утвержденные в 2003 году.

Действующая в настоящее время форма трудовой книжки и вкладыша в нее была утверждена постановлением Правительства РФ от 16.04.2003 № 225, а введена в действие с 01.01.2004.

ВОПРОС:

Можно ли принимать от работника трудовую книжку колхозника для дальнейшего внесения записей?

По этому вопросу среди экспертов нет единой точки зрения. Однако в соответствии с приказом Минздравсоцразвития России от 06.02.2007 № 91, а также постановлением Совмина СССР от 21.04.1975 № 310

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

трудовая книжка колхозника определяется как документ, подтверждающий период работы члена колхоза, в том числе для включения этого периода в страховой стаж.

Полагаем, что трудовая книжка колхозника, предъявляемая работником, принимается только в целях подсчета его страхового стажа. Однако для внесения записей о приеме на работу следует завести новую трудовую книжку согласно установленной форме.

ВОПРОС:

На работу устраивается иностранный гражданин (гражданин Республики Беларусь) и при трудоустройстве предъявляет трудовую книжку белорусского образца. Вправе ли работодатель в РФ вносить записи в такую трудовую книжку?

Работодатель не может вносить записи и принимать для целей учета такую трудовую книжку. Для внесения записей о трудовой деятельности на территории РФ работодатель оформит такому работнику новую трудовую книжку (установленного в РФ образца). На основании трудовой книжки образца Республики Беларусь работодателю следует учитывать страховой стаж для целей назначения пособий. Согласно ст. 7 договора между РФ и Республикой Беларусь от 24.01.2006 «О сотрудничестве в области социального обеспечения»,

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

ратифицированного Федеральным законом от 07.12.2006 № 227-ФЗ «О ратификации Договора между Российской Федерацией и Республикой Беларусь о сотрудничестве в области социального обеспечения», для установления права на пособия по временной нетрудоспособности, а также определения его размера полностью учитывается страховой (трудовой) стаж, приобретенный в связи с трудовой деятельностью на территориях обеих договаривающихся сторон.

Но если бы работник предъявил трудовую книжку образца 1973 года, двуязычную, которая была заведена в период СССР, такая трудовая книжка считалась бы действительной.

Пятый вопрос, который работодатель берет на контроль при проверке трудовых книжек, — это проверка оформления титульного листа трудовых книжек.

Обратите внимание: фамилия, имя, отчество, дата рождения должны совпадать до буквы / цифры с документом, удостоверяющим личность. Если в трудовой книжке на титульном листе, например, имя не совпадает всего в одной букве, посоветуйте будущему работнику обратиться в суд в порядке особого судопроизводства, предусмотренного гл. 28 Гражданского процессуального кодекса Российской Федерации. Ему нужно будет написать заявление об установлении факта принадлежности трудовой книжки лицу, имя, отчество или фамилия которого, указанные в трудовой книжке, не совпадают с именем, отчеством или фамилией этого лица, указанными в паспорте или свидетельстве о рождении.

Исправления на титульном листе трудовой книжки при ее первичном заполнении не допускаются. Например, нельзя при первичном заполнении трудовой книжки на титульном листе исправить «Наталия» на «Наталья», если имя работника изначально было написано неправильно. Если на титульном листе трудовой книжки при первичном заполнении была сделана ошибка, то это уже испорченный бланк, который подлежит уничтожению. Составьте об этом акт и заполните уже без ошибок новый бланк трудовой книжки. Следует помнить, что за испорченный бланк деньги с работника не взимаются.

ВОПРОС:

Работница четвертый раз меняет фамилию при регистрации брака, на титульном листе трудовой книжки в строке «Фамилия» (и возле нее) закончилось возможное пространство для внесения записи о смене фамилии. Как поступить в такой ситуации работодателю?

Этот вопрос не урегулирован законодательно. Единственный вариант, который представляется возможным в такой практической ситуации, — это вшить вкладыш трудовой книжки для продолжения «хобби» работницы по смене фамилии. При этом в разделе «Сведения о работе» трудовой книжки может быть еще достаточно места для внесения записей. Вкладыш в указанной ситуации вшивается только для отражения информации об изменении фамилии.

Шестое, что проверяем, — это все записи в разделе «Сведения о приеме на работу, переводе на другую постоянную работу, квалификации, увольнении (с указанием причин и ссылкой на статью, пункт закона)», произведенные у вашего работодателя.

Начнем с проверки записей о приеме на работу.

ВОПРОС:

Что делать, если при внесении записей о приеме на работу поторопились и сначала поставили порядковый номер и дату приема на работу, пропустив отражение выше наименования работодателя?

В такой ситуации можно лишь порекомендовать оставить запись без изменений, если по существу она верна, так как порядок исправления записей в этом разделе таков, что, признав недействительной запись за этим номером, вы должны будете написать согласно инструкции правильный вариант, а он будет в точности дублировать запись, которая признается недействительной. Т.е. номер и дата о приеме на работу будут на одной строке с названием организации, а ниже — запись о принятии на работу. При увольнении работника рекомендуется выдать ему для подстраховки копии документов (копии приказов о приеме, увольнении).

Обратите внимание: при внесении записей о приеме на работу в графе 3 указываются лишь информация о принятии в структурное подразделение (при условии, что оно было указано в трудовом договоре), должность, профессия, специальность с указанием квалификации. Записи о работе по срочному трудовому договору, работе на время исполнения обязанностей отсутствующего работника, временно и тому подобное не вносятся.

Важно: в соответствии с п. 2.4 основных положений о вахтовом методе организации работ, утвержденных постановлением Госкомтруда СССР, Секретариата ВЦСПС и Минздрава СССР от 31.12.1987 № 794/33-82,

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

при выполнении работ вахтовым методом в трудовой книжке работника указывается, что работа выполняется вахтовым методом.

ВОПРОС:

Как вносится запись о приеме на работу генерального директора? Нужно ли делать ссылку на протокол участников в графе 4?

По данному вопросу среди экспертов нет единой точки зрения. Специалисты Роструда, например, в письме от 22.09.2010 № 2894-6-1

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

находят возможным при внесении записей в трудовую книжку о назначении генерального директора в графе 4 делать ссылку на решение общего собрания участников (иное решение работодателя) либо на приказ генерального директора о вступлении в должность.

Также существует авторская точка зрения, в соответствии с которой трудовая книжка является документом о трудовом стаже работника, а не о стаже в качестве единоличного исполнительного органа, в связи с чем в трудовую книжку генерального директора вносится запись о приеме на должность генерального директора и в графе 4 производится ссылка только на приказ о приеме на работу.

В трудовую книжку вносится запись о постоянном переводе. Информация о временном переводе в трудовую книжку не вносится. В связи с этим представляется интересным вопрос внесения записи в трудовую книжку в ситуации, когда временный перевод трансформируется в постоянный в соответствии с частью 1 ст. 72.2 ТК РФ: если по окончании срока перевода прежняя работа работнику не предоставлена, а он не потребовал ее предоставления и продолжает работать, то условие соглашения о временном характере перевода утрачивает силу и перевод считается постоянным.

Ни в одном нормативном правовом акте не разъясняется порядок внесения записей в трудовую книжку в такой ситуации.

В 2009 году автор тематического сюжета делал запрос в Роструд по данной ситуации. В соответствии с позицией специалистов Роструда в этом случае следует оформить соглашение к трудовому договору и издать приказ о признании перевода постоянным. В соглашении закрепляется условие о том, что осуществленный ранее временный перевод носит постоянный характер. В приказе работодателя, издаваемом на основании соглашения к трудовому договору, фиксируется, что условие о временном характере перевода утрачивает силу. Поскольку в этом случае утрачивает силу только условие о временном характере перевода, дата перевода не изменяется, перевод следует считать постоянным с первого дня перевода. В этом случае в трудовую книжку работника вносится запись о переводе с указанием даты, с которой этот перевод был осуществлен, а в графе 4 делается ссылка на два приказа (о временном переводе и о признании перевода постоянным).

Пример записи о временном переводе, признанном постоянным

|

№ записи

|

Дата

|

Сведения о приеме на работу, переводе на другую постоянную работу, квалификации, увольнении (с указанием причин и со ссылкой на статью, пункт закона)

|

Наименование, дата и номер документа, на основании которого внесена запись

|

| |

число

|

месяц

|

год

|

|

|

|

1

|

2

|

3

|

4

|

| |

|

|

|

Общество с ограниченной ответственностью «Луч»

|

|

| |

|

|

|

ООО «Луч»

|

|

|

1

|

19

|

10

|

2007

|

Принята в отдел бухгалтерии

|

Приказ от

|

| |

|

|

|

бухгалтером

|

19.10.2007 № 43-к

|

|

2

|

19

|

11

|

2009

|

С 10.11.2008 переведена в

|

Приказ от

|

| |

|

|

|

экономический отдел экономистом

|

10.11.2008 № 57-к

|

| |

|

|

|

|

|

Рассмотрим также в рамках тематического сюжета один из самых распространенных вопросов по оформлению совместительства с основным местом работы.

По вопросу о том, как работодателю оформить переход работника с совместительства на основную работу, существует две позиции.

Позиция 1: переход работника с совместительства на основную работу оформляется через процедуру «увольнение — прием»: трудовой договор о работе по совместительству расторгается, заключается новый трудовой договор по основному месту работы.

Обоснование: увольнение работника-совместителя с основной работы не означает, что его работа по совместительству в этом случае автоматически становится для него основной работой. Это обусловлено тем, что договор о работе по совместительству имеет ряд условий, характерных исключительно для совместительства. Работа по совместительству регулируется специальными нормами. Такой вывод следует из анализа положений части 2 ст. 60.1, гл. 44 ТК РФ. Нормативными правовыми актами не регламентирован порядок внесения записей в трудовую книжку о переходе с совместительства на основную работу.

В связи с вышеизложенным рекомендуется оформлять переход работника с совместительства на основную работу посредством расторжения с ним договора о работе по совместительству и заключения нового трудового договора по основной работе. Это самый безопасный вариант, в том числе с точки зрения инспекционной практики. Стороны вправе так поступить в силу предоставленных им абз. 2 части 1 ст. 21, абз. 2 части 1 ст. 22 ТК РФ прав. Такое же мнение высказано в письме Роструда от 22.10.2007 № 4299-6-1.

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Позиция 2: переход работника с совместительства на основную работу оформляется с помощью дополнительного соглашения об изменении условий трудового договора по совместительству.

Обоснование: совместительство является одним из условий трудового договора, которое включается в него в соответствии с абз. 11 части 2 ст. 57 и части 4 ст. 282 ТК РФ.

Стороны вправе изменить это условие по письменному соглашению сторон в силу ст. 72 ТК РФ. Для перехода с совместительства на основную работу необходимо внести соответствующие изменения в трудовой договор о работе по совместительству, в частности — о признании условия о совместительстве недействующим. Специалисты Роструда в этой ситуации в письме от 22.10.2007 № 4299-6-1 рекомендуют внести в трудовую книжку запись о том, что работа по совместительству стала основной. Однако мы не разделяем указанную позицию.

И седьмой вопрос, который мы успеваем рассмотреть в рамках тематического сюжета, — это проверка внесения записи об увольнении работника.

Запись об увольнении в трудовую книжку работника вносится по следующим правилам (п. 5.1 Инструкции по заполнению трудовых книжек):

- в графе 1 ставится порядковый номер вносимой записи. Нумерация в трудовой книжке сквозная;

- в графе 2 указывается дата увольнения. Даты во всех разделах трудовой книжки вносятся следующим образом: число и месяц — двузначными, год — четырехзначными арабскими цифрами, например, 25.01.2010 (абз. 1 п. 1.1 Инструкции по заполнению трудовых книжек);

- графа 3 предназначена для указания причины и основания увольнения работника. Записи об основании и причине прекращения трудового договора должны точно соответствовать формулировкам Трудового кодекса РФ или иного федерального закона со ссылкой на статью, часть статьи, пункт статьи (часть 5 ст. 84.1 ТК РФ, п. 10 Правил ведения и хранения трудовых книжек);

- в графе 4 проставляются реквизиты приказа (распоряжения) об увольнении. Сокращения не допускаются. Например, нельзя писать «пр.» вместо «приказ», «расп.» вместо «распоряжение» (абз. 2 п. 1.1 Инструкции по заполнению трудовых книжек).

ВОПРОС:

С какой формулировкой следует вносить в трудовую книжку запись об увольнении: «уволен» или «трудовой договор расторгнут (прекращен)»?

В правоприменительной практике не сложилось единого мнения о формулировке записи в трудовой книжке при прекращении трудового договора. Согласно одной точке зрения, нужно использовать формулировку «уволен». Она аргументирована тем, что на основании части 4 ст. 66 ТК РФ в трудовую книжку вносятся сведения об увольнении работника, то есть нужно вносить запись с использованием термина в отношении процесса, который происходит с работником, а не с трудовым договором. Аналогичную точку зрения разделяют специалисты Роструда в письме от 11.12.2006 № 2084-6-1.

Другая точка зрения заключается в том, что целесообразна формулировка «трудовой договор расторгнут» или «трудовой договор прекращен». Это объясняется тем, что согласно части 5 ст. 84.1 ТК РФ запись в трудовую книжку об основании и причине прекращения трудового договора должна точно соответствовать формулировкам Трудового кодекса РФ или иного федерального закона и производиться со ссылкой на статью, часть статьи, пункт статьи указанного Кодекса или иного федерального закона. При этом согласно п. 10 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденных постановлением Правительства РФ от 16.04.2003 № 225, запись об увольнении вносится в трудовую книжку на основании приказа (распоряжения) работодателя и должна точно соответствовать тексту приказа (распоряжения). Форма такого приказа, утвержденная постановлением Госкомстата России от 05.01.2004 № 1, называется «Приказ (распоряжение) о прекращении (расторжении) трудового договора с работником (увольнении)». Следовательно, в тексте приказа прекращение (расторжение) трудового договора и увольнение работника употребляются как тождественные понятия. Таким образом, использование в трудовой книжке формулировки «трудовой договор расторгнут» не нарушает требования о соответствии записи в трудовой книжке тексту приказа, что, кроме того, согласуется с частью 5 ст. 84.1 ТК РФ. Так как ТК РФ выше по юридической силе, чем постановление Минтруда № 69, мы полагаем, что наиболее безопасной формулировкой в настоящее время является запись об увольнении с использованием терминов «трудовой договор расторгнут», «трудовой договор прекращен». Но повторимся: единой точки зрения по этому вопросу в правоприменительной практике не сложилось.

На этом наш тематический сюжет завершен. Желаем, чтобы ваши кадровые документы всегда были в порядке!

Где найти: ИБ Решения высших судов

Где найти: ИБ Решения высших судов

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

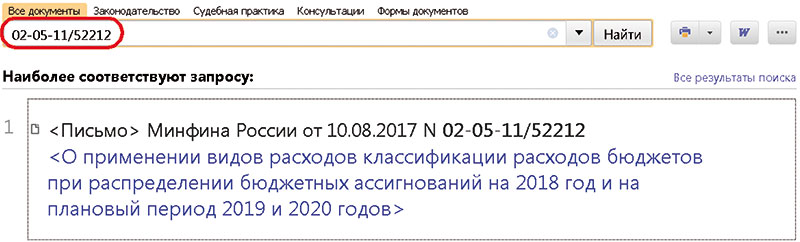

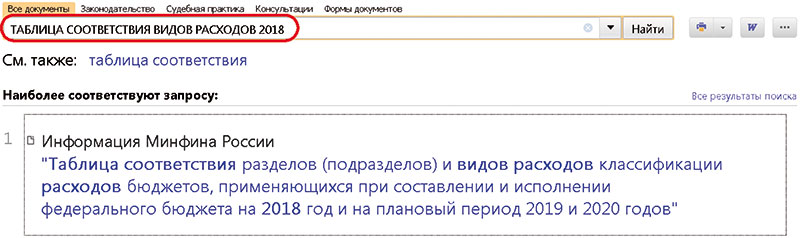

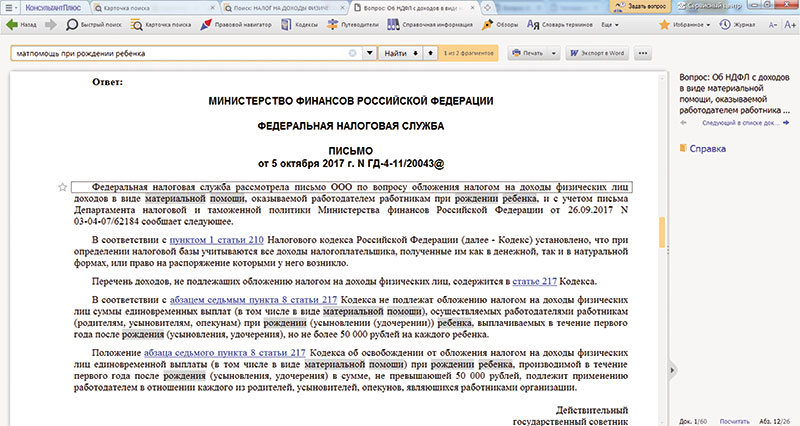

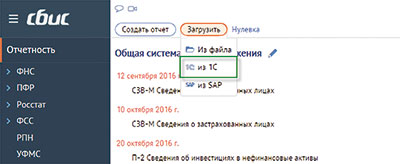

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: