Изменения в Федеральный закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее – Закон о применении ККТ) были приняты 3 июля 2016 года Федеральным законом № 290-ФЗ, который фактически изложил его в новой редакции. Впоследствии Закон о применении ККТ неоднократно редактировали, откладывая обязанность по применению онлайн-кассы некоторыми субъектами на более поздние сроки.

Несомненно, использование новых возможностей информационного развития на практике, в том числе при расчетах между субъектами хозяйственной деятельности, дает шанс для осуществления более качественного налогового администрирования в Российской Федерации. Например, у налоговых органов появилась возможность с помощью операторов фискальных данных отслеживать оборот наличных денег и оплаты с помощью банковских карт. Так, само название Закона о применении ККТ в новой редакции говорит об этом, акцентируя внимание на расчетах с использованием электронных средств платежа.

Под расчетами с использованием электронных средств платежа понимаются все расчеты за исключением расчетов наличными денежными средствами, следовательно, налицо попытка контроля расчетов с физическими лицами. Однако не до конца проработанный механизм, который обязывает применять ККТ во многих случаях, не позволяет субъектам точно определиться, в какой момент необходимо применение онлайн-кассы.

В настоящее время не вызывает споров тот факт, что применение контрольно-кассовой техники обязательно для юридических лиц и индивидуальных предпринимателей при продаже товаров, оказании услуг или выполнении работ, которые оплачиваются наличными денежными средствами. Такая обязанность закреплена в ст. 1.1 и в п. 1 ст. 1.2 Закона о применении ККТ. Напомним, что обязанность по применению онлайн-кассы возложена только на юридических лиц и индивидуальных предпринимателей.

Для осуществления расчетов в порядке безналичного платежа также обязательно применение онлайн-касс. Однако первично необходимо определить, что законодатель имел в виду под понятием «расчеты». Данный термин был конкретизирован только 3 июля 2018 года Федеральным законом от 03.07.2018 № 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации». Итак, согласно ст. 1.1 Закона о применении ККТ, под расчетами понимаются прием (получение) и выплата денежных средств наличными день-гами и (или) в безналичном порядке за товары, работы, услуги, прием ставок, интерактивных ставок и выплата денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр, а также прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей. В целях Закона о применении ККТ под расчетами понимаются также прием (получение) и выплата денежных средств в виде предварительной оплаты и (или) авансов, зачет и возврат предварительной оплаты и (или) авансов, предоставление и погашение займов для оплаты товаров, работ, услуг (включая осуществление ломбардами кредитования граждан под залог принадлежащих гражданам вещей и деятельности по хранению вещей) либо предоставление или получение иного встречного предоставления за товары, работы, услуги.

С 1 июля 2018 года вступили в силу поправки в Закон о применении ККТ, которые расширили круг налогоплательщиков, обязанных применять онлайн-кассу. Однако законодатель предусмотрел случаи, когда онлайн-касса не применяется. В некоторых случаях юридичес-ким лицам и индивидуальным предприни- мателям при расчетах осталась возможность выдавать физическим лицам бланк строгой отчетности без применения ККТ.

В качестве примера рассмотрим ряд ситуаций, в которых не требуется применение кассы.

Так, при безналичных расчетах между юридическими лицами и ИП ККТ не применяется. Также предусмотрены виды деятельности, при которых организациям и индивидуальным предпринимателям разрешается работать без онлайн-кассы. Такие виды деятельности перечислены в ст. 2.2 Закона о применении ККТ, в частности, к ним относятся:

- реализация ценных бумаг;

- сдача в аренду имущества, которое находится в собственности индивидуального предпринимателя;

- прием от физических лиц утильсырья и стеклопосуды.

Также виды деятельности, связанные с торговлей:

- продажа газет и журналов в газетно-журнальных киосках, а также других сопутствующих товаров, которые согласованы с исполнительным органом субъекта;

- торговля на ярмарке, розничном рынке, в выставочных комплексах и других территориях, которые непосредственно отведены для торговли;

- разносная торговля вне стационарной торговой сети (например, в вагонах поезда, на борту самолета);

- торговля в киосках;

- продажа кваса, молока, масла из автоцистерн, а также сезонная торговля овощами и фруктами вразвал;

- торговля изделиями народных художественных промыслов самим изготовителем.

Использование ККТ не предусмотрено и при выполнении ряда работ и оказании услуг:

- предоставление питания учащимся и сотрудникам в образовательных учреждениях;

- услуги по ремонту и окраске обуви;

- уход и присмотр за детьми, больными людьми, престарелыми и инвалидами;

- услуги по вспашке огорода и распилу дров;

- услуги носильщиков на вокзалах и в аэропортах, морских и речных портах;

- продажа в общественном транспорте проездных билетов (освобождение по этому виду деятельности предусмотрено только до 1 июля 2019 года).

Деятельность в отдаленных и труднодоступных местностях, а также деятельность аптечных организаций и обособленных подразделений медицинских организаций освобождается от применения ККТ. Однако для освобождения аптечным организациям и обособленным подразделениям медицинских организаций необходимо соблюсти ряд важных условий. Аптеки должны находиться в сельской местности, в фельдшерских и фельдшерско-акушерских пунктах, а для обособленных подразделений медицинских организаций необходимы:

- лицензия на фармацевтическую деятельность;

- отсутствие в сельской местности аптечных организаций.

Общие правила для двух деятельностей – отсутствие автоматического устройства для расчетов (например, платежный терминал, который не требует присутствие кассира) и отсутствие торговли подакцизными товарами.

В соответствии с п. 6 ст. 2 Закона о применении ККТ от использования кассовых устройств освобождаются лица, осуществляющие ритуальные услуги. Например, осуществляющие проведение религиозных обрядов и торговлю сопутствующими товарами.

Аналогичные правила применяются к осуществлению деятельности на военных объектах, объектах органов ФСБ и внешней разведки, а также к деятельности органов госохраны (в соответствии с п. 7 ст. 2 Закона о применении ККТ).

Деятельность кредитных организаций также может осуществляться без применения ККТ в соответствии с п. 1 ст. 2 Закона о применении ККТ.

В случае продажи товаров, выполнения работ или оказания услуг, при которых расчеты непосредственно с самим покупателем осуществляются через платежного агента, использование онлайн-кассы также не потребуется, поскольку в такой ситуации обязанность по применению ККТ лежит на платежном агенте. Данное правило закреплено ст. 1.1 и п. 2 ст. 1.2 Закона о применении ККТ и ст. 4 Федерального закона от 03.06.2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами»:

- услуги по предоставлению парковочных мест освобождены от применения онлайн-кассы при условии, что денежные средства, полученные за услугу парковки, будут перечислены организацией на счет Федерального казначейства в течение пяти дней (п. 10 ст. 2 Закона о применении ККТ);

- случаи получения займов, равно как и их выдачи, не связанные с оплатой товаров, выполнения работ или оказания услуг, не требуют использования онлайн-кассы, так как это не отвечает понятию расчетов, которое было рассмотрено нами ранее;

- индивидуальные предприниматели, применяющие патентную систему налогообложения, освобождены от применения ККТ при том условии, что они выдают бланки строгой отчетности, но только за исключением тех видов деятельности, которые перечислены в подпунк- тах 3, 6, 9–11, 18, 28, 32, 33, 37, 38, 40, 45–48, 53, 56, 63 п. 2 ст. 346.43 Налогового кодекса РФ.

Отметим, что отсрочку от применения ККТ до 1 июля 2019 года имеют право использовать индивидуальные предприниматели на патентной системе налогообложения и организации и ИП, уплачивающие единый налог на вмененный доход, но при выполнении определенных условий.

Вправе не применять онлайн-кассу предприниматели на ПСН, если они осуществляют виды деятельности, предусмотренные п. 3 части 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ (далее – Закон № 290-ФЗ), а также ИП на ЕНВД или ПСН, которые продают товары в розницу или оказывают услуги общественного питания и у которых нет наемных работников (пп. 2, 4 части 7.1 ст. 7 Закона № 290-ФЗ). Организации и индивидуальные предприниматели на ЕНВД вправе отказаться от использования кассового аппарата до 1 июля 2019 года при оказании услуг, кроме услуг общественного питания, об этом нам указывает п. 1 части 7.1 ст. 7 Закона № 290-ФЗ.

И еще индивидуальные предприниматели, которые в своей деятельности используют торговый автомат и не имеют наемных сотрудников, могут не применять ККТ также до 1 июля 2019 года.

Теперь на конкретных примерах проанализируем положения Закона о применении ККТ и рассмотрим, в каких случаях необходимо выдать чек.

Наиболее очевидна ситуация, в которой физическое лицо рассчитывается с юридическим лицом или индивидуальным предпринимателем путем использования наличных денежных средств. В указанном случае и организация, и индивидуальный предприниматель обязаны выдать чек в момент расчета.

В качестве усложнения представим ситуацию, связанную с расчетом с подотчетными лицами. В рассматриваемом случае возникает обоснованный вопрос о том, кто и в какой момент должен пробить чек. В действительности всё просто: при расчетах с подотчетными лицами не требуется использование ККТ. Когда подотчетное лицо покупает товарно-материальные ценности, никаких чеков оно не пробивает и не обязано иметь при себе кассу, так как применяет ККТ и выбивает чеки всегда продавец (письмо ФНС от 10.08.2018 № АС-4-20/15566@).

Однако ранее позиция регулирующих органов была противоположной. См.:

Письмо УФНС РФ по г. Москве от 14.06.2018 № 17-26/2/125945@,

письмо УФНС РФ по г. Москве от 29.06.2018 № 17-15/138351@

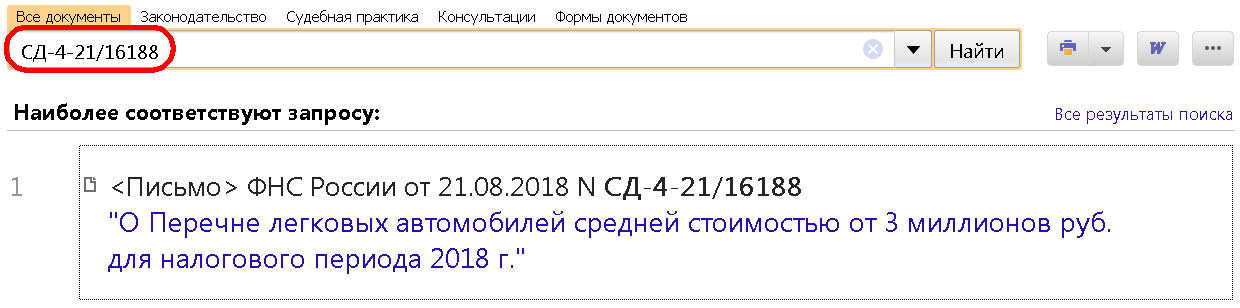

Где найти:

Где найти:

ИБ Законодательство (Версия Проф)

Из вышеуказанных писем следует, что выдача денег из кассы подотчетному лицу не попадает под понятие расчета. При выдаче денежных средств такому лицу применение ККТ не является обязательным. Тем не менее в случаях, когда подотчетное лицо для нужд работодателя приобретает товары и услуги, такое лицо обязано применить ККТ и выбить чек с признаком «Расход». Впоследствии налоговая инспекция признала это письмо несостоятельным.

Обратите внимание: ФНС исключила и необходимость применения ККТ при выдаче заработной платы, равно как и денежных средств подотчетному лицу.

Стоит учесть тот факт, что в настоящее время фискальные органы не обязывают выдавать чек при выплате вознаграждения физическому лицу по договору гражданско-правового характера, обосновывая это тем, что организация или ИП выступает заказчиком услуги, а не исполнителем.

В связи с изложенным при выплате вознаграждения касса не применяется, а это правило распространяется на все выплаты физическим лицам, когда оплачивается их работа или оказанная услуга по договору гражданско-правового характера, поскольку покупателями ККТ не применяется, а физическое лицо выступает продавцом, на которое законодательством не возложена обязанность по применению ККТ. Однако имеется исключение. К примеру, в случаях приема юридическими лицами или индивидуальными предпринимателями металлолома у физических лиц использование ККТ обязательно, поскольку подразумевается, что организация или ИП оказывает услугу по скупке металлолома, а физическое лицо эту услугу приобретает. Таким образом, при выплате денежных средств за принятый металлолом пробивайте чек с признаком «Расход». См.:

Письмо ФНС России от 10.08.2018 № АС-4-20/15566@

Где найти:

Где найти:

ИБ Законодательство (Версия Проф)

Не менее сложная ситуация с агентским договором. В ситуации, когда агент действует от имени принципала и за его счет, онлайн-касса должна применяться принципалом, так как именно у него возникают права и обязанности. А в ситуации, когда агент действует уже от своего имени, но за счет принципала, касса применяется уже агентом, так как он приобретает права и обязанности в такой сделке. Данная позиция изложена в письме ФНС России, которое было выпущено в ответ на обращение организации. См.:

Письмо ФНС России от 09.08.2018 № АС-4-20/15481@

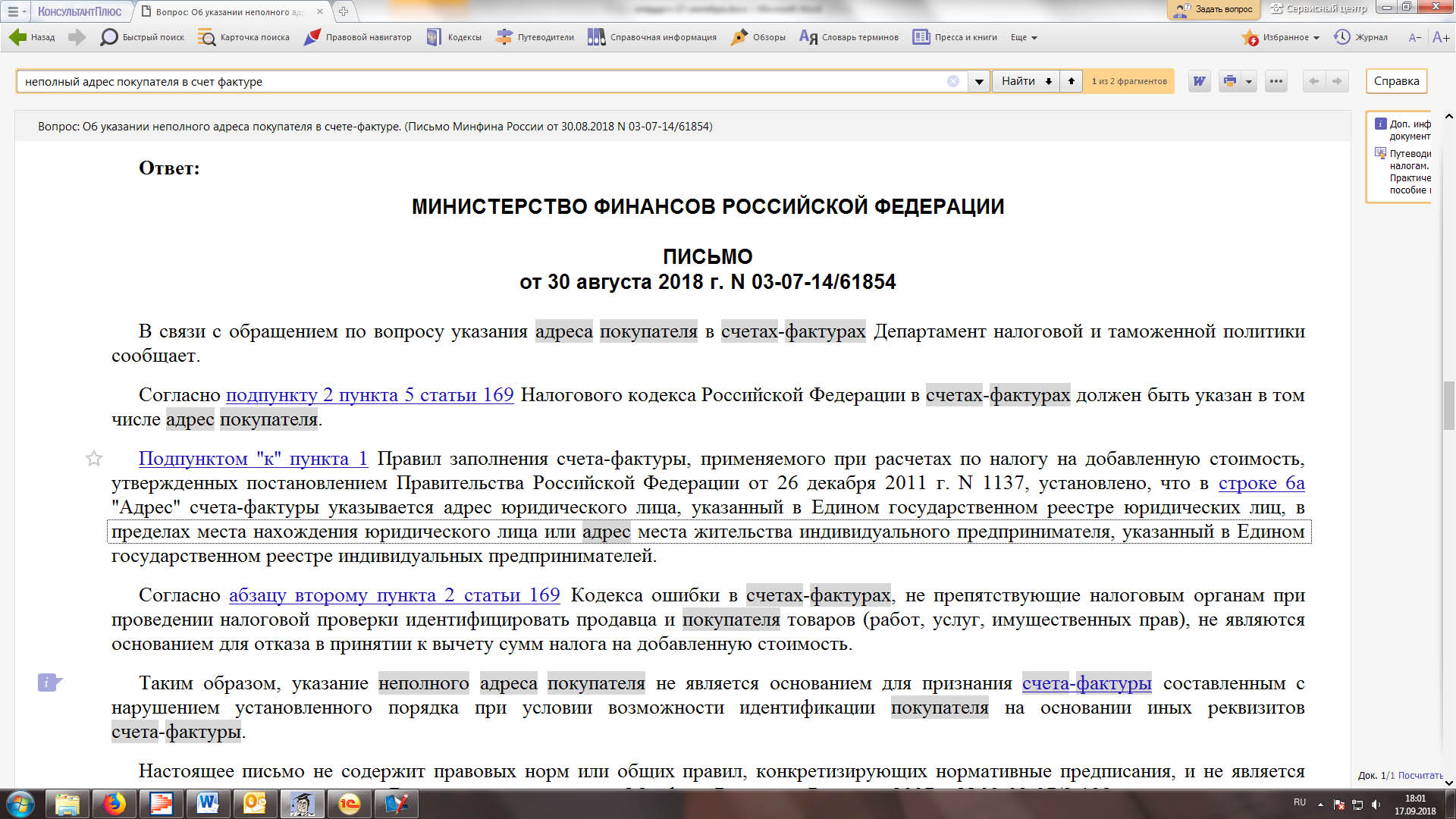

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации / Разъясняющие письма органов власти

В указанном письме налоговики делают акцент именно на нормах гражданского законодательства, обязывая применять контрольно-кассовую технику именно того субъекта, у которого возникают права и обязанности по сделке, хотя на практике такой вариант довольно сложно осуществим. Как правило, принципал и агент оформляют договор аренды ККТ, и по факту чек выбивает именно агент. Налоговые органы отмечают, что онлайн-касса применяется тем лицом, которое осуществляет расчеты с клиентом, за исключением расчета с использованием электронных средств платежа в сети Интернет. По сделке, совершенной агентом от имени принципала и за его счет, обязанным по применению ККТ является именно принципал, так как он назван в сделке и юридически именно он приобретает права и обязанности.

Далее рассмотрим следующую ситуацию: организация выдала заем (процентный) сотруднику на покупку товара (квартиры). Перечисление денежных средств прошло за физическое лицо от заимодавца застройщику. Данная ситуация порождает как минимум следующие вопросы:

- нужно ли применять ККТ (выдавать расходный кассовый чек) при перечислении данного займа?

- при возврате займа наличными денежными средствами в кассу предприятия от сотрудника нужно ли применять ККТ (выдавать приходный кассовый чек)?

Да, в такой ситуации выдача чека обязательна, поскольку такая сделка попадает под понятие расчета, так как заем выдан для приобретения товаров, в рассматриваемом случае – квартиры.

Вместе с тем, в силу п. 4 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ, организация вправе не применять контрольно-кассовую технику до 1 июля 2019 года. Что касается процентов по договору займа, к ним применяются нормы аналогичные возврату займа. То есть, если заем выдан для приобретения товаров (работ, услуг), то при уплате процентов по нему ККТ применяется.

Заем может быть возвращен не только денежными средствами, а, например, товаром, то есть предоставлением отступного. Гражданский кодекс позволяет прекращать обязательства, возникшие, к примеру, по договору займа, путем предоставления отступного (ст. 409 ГК РФ). То есть при получении в счет погашения займа товара организация уже будет являться покупателем этого товара. Ведомство отмечает, что покупатель кассовый чек не пробивает, однако в данном правиле есть исключение – если продавцом выступает физическое лицо, то организация или ИП обязаны применить онлайн-кассу, если покупают у физического лица товары для перепродажи, так как физические лица контрольно-кассовую технику не применяют. См.:

Письмо ФНС России от 14.08.2018 № АС-4-20/15707

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации / Разъясняющие письма органов власти

А если физическое лицо производит возврат денежных средств в пользу юридического лица или индивидуального предпринимателя со своего личного кабинета (например, Сбербанк Онлайн) на расчетный счет такого лица, получающее средства лицо должно применять ККТ.

При получении денежных средств организациями или индивидуальными предпринимателями (в том числе предоплаты (аванса)) путем безналичного расчета за товары (работы, услуги) в общем случае применяется ККТ (ст. 1.1, п. 1 ст. 1.2 Закона о применении ККТ). При получении безналичной оплаты от организации или индивидуального предпринимателя онлайн-касса не применяется, а вот при поступлении безналичной оплаты от физического лица практически всегда необходимо выдать чек.

Рассмотрим данную ситуацию подробнее. Обязанность по выдаче чека при безналичной оплате зависит от ее формы. Если расчеты производятся с помощью электронных средств платежа (например, с банковской карты физического лица, с электронного кошелька, с помощью онлайн-банкинга (будь то Сбербанк Онлайн, аналогичный сервис иного банка или перевод со счета своего мобильного телефона)), онлайн-касса обязательна. Вместе с тем в случае, если физическое лицо будет оплачивать наличными денежными средствами по платежному поручению в отделении банка, то выдача чека не понадобится, поскольку оплата по факту производится уже не самим физичес-ким лицом, а со счета банка.

Аналогичная позиция применима и к той ситуации, когда физическое лицо с помощью электронных средств платежа будет оплачивать товар или оказанную услугу.

Использование онлайн-касс в интернет-магазинах также обязательно. Как правило, покупатели оплачивают товар (работу, услугу) курьеру наличными денежными средствами, либо с помощью электронных средств платежа, либо банковским переводом.

Когда покупатель рассчитывается, в месте проведения расчета используется выданная курьеру переносная касса, в связи с чем именно он выдает чек покупателю.

Если же покупатель для расчета применяет электронное средство платежа, то используется специализированная касса, она предназначена только для безналичных расчетов в сети Интернет. Физически чек она может не печатать, но она обеспечивает передачу чека покупателю в электронном виде – на номер телефона или на электронную почту.

Остановимся более подробно на вопросе о том, когда нам требуется пробить возвратный чек, а когда – чек коррекции.

Итак, чек коррекции пробивается во всех случаях, когда нам нужно исправить ошибку, то есть откорректировать ранее совершенный расчет. Чек коррекции можно пробить за любую дату. Также он используется в случаях, когда мы неправомерно не применили контрольно-кассовую технику при расчетах. В чеке коррекции могут быть признаки расчета только «Приход» или «Расход». Но обращаем ваше внимание на то, что чеки коррекции формируются только при использовании документа фискальных данных версии 1.1. Если используются ФФД версии 1.0. или 1.05, ошибки исправляют возвратными чеками.

Кассовые чеки с признаком «Возврат расхода» или «Возврат прихода» используются при обратных операциях, например, если покупатель возвращает денежные средства за покупку.

С разъяснениями ФНС о порядке формирования чеков коррекции можно ознакомиться в письме ФНС России. См.:

Письмо ФНС России от 06.08.2018 № ЕД-4-20/15240@

Где найти:

Где найти:

ИБ Законодательство (Версия Проф)

Поскольку случаи применения онлайн-касс рассмотрены, не менее важным остается вопрос о том, какую модель контрольно-кассовой техники допустимо использовать в работе организаций и индивидуальных предпринимателей.

Статьей 3 Закона о применении ККТ законодатель наделил Федеральную налоговую службу полномочиями на ведение реестра контрольно-кассовой техники и реестра фискальных накопителей. При приобретении контрольно-кассовой техники необходимо убедиться, включена ли эта модель в реестр. Проверить наличие онлайн-кассы в реестре возможно на сайте налоговой службы (https://www.nalog.ru/rn77/related_activities/registries/reestrkkt/). Последнее обновление реестра было осуществлено 13 сентября 2018 года на основании приказа ФНС России от 13.09.2018 № ЕД-7-20/530@. На сегодняшний день в реестр включено 149 моделей ККТ от 57 производителей, а общая численность аппаратов по России насчитывает более 4 миллионов. Также обращаем ваше внимание на то, что использование кассы, которая не включена в реестр, влечет ответственность в соответствии с частью 4 ст. 14.5 Кодекса об административных правонарушениях в виде предупреждения или штрафа для организаций от 5 000 до 10 000 рублей.

ФНС проверяет контрольно-кассовую технику на соответствие требованиям, предусмотренным в ст. 4 Закона о применении ККТ, и включает либо исключает кассу из реестра. К таким требованиям относятся, в частности, следующие:

- наличие корпуса с нанесенным заводским номером ККТ;

- внутри корпуса обязательно наличие часов реального времени;

- наличие принтера (однако при использовании онлайн-кассы при расчетах в сети Интернет касса может не иметь функции по печати чека);

- способность формировать фискальные документы в электронном виде;

- наличие фискального накопителя;

- способность информировать о сбоях в работе либо об отсутствии подтверждения оператора переданного фискального документа в налоговые органы в электронной форме через оператора фискальных данных.

Большая часть контрольно-кассовых аппаратов универсальна, то есть они способны выдавать и бумажный, и электронный чек. Некоторые же модели не включают в себя принтер. Такие онлайн-кассы подойдут для расчетов в электронном виде, например для интернет-магазинов. Маркировка таких моделей, как правило, заканчивается на букву «с». Есть специальные кассы для вендинговых автоматов, у них название заканчивается на букву «а». В настоящее время для расчетов в сети Интернет аккредитованы налоговым органом все три модели, которые способны формировать поку-пателю чек автоматически. Это модели АТОЛ 42ФС от изготовителя ООО «АТОЛ»; РП Система 1ФС от ООО «РП Система» и MicroPay-ФАС от ООО «Предприятие «МИКРОТЕХ».

При приобретении контрольно-кассовой техники необходимо обратить внимание также на фискальный накопитель, который является ключевым элементом онлайн-кассы. На фискальный накопитель записываются сведения об оформленных электронных чеках. То есть, даже если произойдет сбой в интернет-соединении, все чеки будут записаны на накопитель, а при восстановлении работы будут переданы в налоговый орган. Модели фискальных накопителей рассчитаны на разный срок действия ключа – не менее 13 и не менее 36 месяцев. На сегодняшний день имеется три формата фискальных документов – 1.0, 1.05 и 1.1. Версия формата 1.0 прекращает действие с 1 января 2019 года.

Форматы фискальных документов используются для определения состава и обязательных реквизитов чека, бланка строгой отчетности и других фискальных документов. Форматы фискальных документов отличаются друг от друга перечнем обязательных реквизитов. Первый, самый распространенный, используется для простых операций, таких как оплата и отгрузка в один момент. То есть, если использовать формат 1.0, при поступлении аванса возникнут сложности в формировании чека. Чем выше формат фискальных документов, тем больше возможностей он предоставляет. Поддерживаемые версии форматов фискальных документов доступны на сайте уполномоченного органа.

Следует обратить внимание на выбор фискального накопителя, так как произвольно выбрать его нельзя. Чем меньше срок фискального накопителя, тем он дешевле, но следует учитывать важные условия. Фискальный накопитель со сроком действия ключа не менее 13 месяцев организации и предприниматели вправе использовать только в том случае, если:

- осуществляется торговля подакцизными товарами;

- совмещается общая система налогообложения со спецрежимом;

- осуществляются сезонные работы;

- организация или ИП является платежным агентом либо находится в отдаленной местности.

Во всех иных случаях следует применять фискальный накопитель с действием ключа не менее 36 месяцев. Также обращаем внимание на то, что при неправильном выборе фискального накопителя организации или ИП могут быть привлечены к административной ответственности в соответствии с частью 4 ст. 14.5 КоАП РФ. При этом для организации штраф составит от 5 000 до 10 000 рублей, а для руководителя и индивидуального предпринимателя – от 1 500 до 3 000 рублей. Разъяснения ФНС по вопросу использования фискального накопителя содержатся в письме ФНС России. См.:

Письмо ФНС России от 12.02.2018 № ЕД-4-20/2586

Где найти:

Где найти:

ИБ Законодательство (Версия Проф)

В заключение напомним о том, что с 1 января 2019 года ставка НДС возрастает до 20%, в связи с этим необходимо перепрограммировать ККТ. Ставка НДС – обязательный реквизит чека, при указании неверной ставки есть риск привлечения к ответственности по части 4 ст. 14.5 КоАП РФ. Несмотря на то, что в п. 8 ст. 1.2 Закона о применении ККТ сказано, что при появлении новых требований к кассе или накопителям мы вправе работать еще год со дня, когда такие изменения внесены, безопаснее перенастроить кассу с 1 января 2019 года. Разъяснения контролирующих органов по вопросу привлечения к ответственности за неверное указание ставки НДС с 1 января 2019 года на сегодняшний день отсутствуют.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

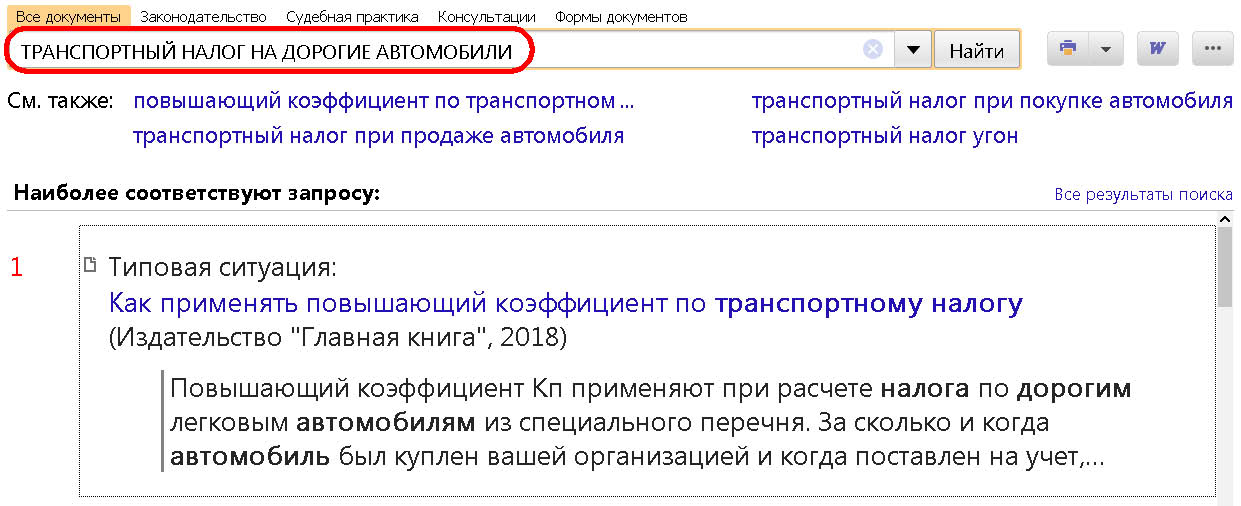

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: