Общий принцип работы с ККТ

Работу с кассовым аппаратом кассир начинает с получения в служебное пользование:

- ключей от денежного ящика;

- разменных денежных средств;

- чековой ленты и иных необходимых аксессуаров для обеспечения работы онлайн-кассы.

Приступив к работе, кассир открывает смену. Данную процедуру необходимо отразить в перечне тех, что регистрируются на онлайн-кассе. В этих целях на кассовом аппарате необходимо распечатать отчет об открытии смены. Как и любой другой фискальный документ, он будет передан в электронном виде в ОФД (оператор фискальных данных). В нем отражаются сведения о самом устройстве и о работнике, который открыл смену. В соответствии с п. 2 ст. 4.3 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее — Закон № 54-ФЗ) отчет об открытии смены формируется перед началом осуществления расчетов с применением контрольно-кассовой техники, следовательно, если у организации расчеты не каждый день, нет смысла открывать смену на кассовом аппарате каждый день. Смену следует открывать тогда, когда начались расчеты.

Если кассиру выданы разменные денежные средства, то их учет ведется вне регистров онлайн-кассы, но с применением кассовой книги, расходных и приходных ордеров на кассе. С переходом на онлайн-кассы больше не оформляются формы КМ-4 (журнал кассира-операциониста) и КМ-6 (справка-отчет кассира-операциониста), а также остальные формы, которые применялись при работе с ККТ.

Выдача разменных денег из кассы организации в операционную кассу как и раньше оформляется расходным кассовым ордером (п. 6 Указания № 3210-У), затем этот расходный ордер вносится в кассовую книгу (подп. 4.6 п. 4 Указания № 3210-У).

Для оформления передачи наличных денег между старшим кассиром (раздатчиком) и кассиром-операционистом можно использовать книгу учета принятых и выданных кассиром денежных средств.

В ходе расчетов с покупателем кассир:

- Открывает чек, делает подсчет суммы чека (с учетом скидок) и называет сумму покупателю.

- Берет от покупателя денежные средства (платежную карту). Готовит сдачу (проводит оплату по карте через эквайринговый терминал).

- Закрывает чек, отдает покупателю сдачу и распечатанный чек.

Если покупатель до момента получения чека выразил желание получить на e-mail или на сотовый телефон электронный кассовый чек, то данную просьбу кассир обязан выполнить. В кассовых программах, прилагающихся к онлайн-кассам производителями, предусмотрены опции для ввода соответствующих контактных данных от покупателя. Отправка чека на e-mail бесплатна для продавца, а вот за отправку чека на сотовый телефон может взиматься плата.

Электронный адрес или номер телефона покупателя при формировании кассового чека отправляется в обслуживающий торговую точку ОФД, который, в свою очередь, направляет на указанные контакты электронную копию чека.

Распространен еще один способ сообщения кассиру контактных данных — с помощью QR-кода на экране мобильного гаджета, где открыто специальное приложение ФНС «Проверка чеков». Рассматриваемый способ позволяет, с одной стороны, ускорить ввод контактов покупателя в кассовую программу (и избежать ошибок при этом), с другой — сохранить конфиденциальность данных покупателя (которые будут зашифрованы в QR-коде).

В электронном чеке, отправляемом покупателю, обязательно должны быть указаны e-mail или номер телефона покупателя.

Стоит учитывать, что чек нужно отправлять в электронном виде, только если его попросили до завершения расчетов, а если покупатель пришел за электронным чеком позднее, продавец не обязан его формировать.

Электронная версия кассового чека приравнивается к кассовому чеку, отпечатанному ККТ на бумажном носителе (п. 4 ст. 1.2 Закона № 54-ФЗ, письмо Минфина России от 21.04.2017 № 03-01-15/24307). Поэтому подотчетным лицам выгодно просить кассовые чеки в электронном виде: такой чек потерять сложнее, чем бумажный, к тому же распечатанный электронный чек не выгорит через какое-то время, как бумажный.

Обратите внимание: если продавец применил ККТ, но не направил покупателю по его требованию кассовый чек или БСО на номер мобильного телефона или на электронную почту (при наличии технической возможности) либо не передал по требованию клиента эти документы в бумажном виде, то продавцу грозит ответственность по части 6 ст. 14.5 КоАП РФ:

- для организаций — предупреждение либо штраф в размере 10 000 рублей;

- для их руководителей или ИП — предупреждение или штраф в размере 2 000 рублей.

Закрыть смену на онлайн-кассе нужно не позднее, чем через 24 часа после того, как она открылась. Если данное условие не будет соблюдено, то ККТ автоматически заблокируется и перестанет выдавать чеки. В этом случае необходимо будет закрыть предыдущую смену и открыть новую.

Как и в случае с открытием смены, при закрытии формируется специальный фискальный документ — отчет о закрытии, отправляемый в ОФД. Данный отчет содержит сведения, в частности:

- о количестве сформированных чеков в течение смены;

- о количестве чеков, сформированных на онлайн-кассе, но не переданных в ОФД;

- о кассире.

После формирования отчета о закрытии смены кассир сдает выручку ответственному сотруднику или человеку, отвечающему за инкассацию. При этом оформляется два приходных ордера. Первый — на полученную выручку, второй — на разменный фонд. После этого они вносятся в кассовую книгу. Если в организации были возвраты денег покупателям, то можно составить один расходный ордер на всю сумму возвратов за смену.

Затем кассир выключает онлайн-кассу и сдает ранее полученное имущество для пользования ККТ.

ККТ при разных видах расчетов

С 1 июля 2018 года появилась обязанность применять ККТ не только при оплате покупателем наличными средствами или с помощью платежной карты, но и при безналичной оплате.

Разберем в таблице, когда нужен чек и с какой даты необходимо применять контрольно-кассовую технику.

|

Способ оплаты за товар или услугу

|

Кто покупатель

|

Должен ли продавец применить ККТ

|

Дата, с которой применяется ККТ

|

|

Наличными деньгами

|

Физлицо, ИП или компания в лице своего представителя

|

Да

|

C 01.07.2017

|

|

Банковской картой, в том числе на интернет-сайте

|

Физлицо

|

Да

|

C 01.07.2017

|

|

В безналичной форме, например платежным поручением или электронными средствами платежа без их предъявления

|

ИП или компания в лице своего представителя

|

Нет

|

—

|

|

Корпоративной картой через POS-терминал

|

ИП или компания в лице своего представителя

|

Да

|

C 01.07.2017

|

|

Через онлайн-банк, электронными деньгами (например, WebMoney, Яндекс.Деньги), через мобильный телефон

|

Физлицо

|

Да

|

C 01.07.2018

|

|

Платежными поручениями через кассу банка

|

Физлицо

|

Да

|

C 01.07.2019

|

При безналичных расчетах за товары (работы, услуги) кассовый чек можно передавать покупателю или клиенту одним из следующих способов:

- в электронной форме на абонентский номер или адрес электронной почты, предоставленные покупателем (клиентом) не позднее момента передачи товара (подп. 1 п. 5.3 ст. 1.2 Закона № 54-ФЗ);

- на бумажном носителе вместе с товаром при расчете за товары (если чек не направляется в электронной форме) (подп. 2 п. 5.3 ст. 1.2 Закона № 54-ФЗ);

- на бумажном носителе при первом непосредственном взаимодействии клиента и пользователя (его представителя) при расчетах за работы и услуги (если чек в электронной форме не направляется) (подп. 3 п. 5.3 ст. 1.2 Закона № 54-ФЗ).

Пробить чек нужно до передачи товара, но не позже следующего рабочего дня после оплаты. Безналичную оплату организации должны определять из выписки, которую теперь нужно получать каждый день. И если организация в выписке обнаружила, что вчера на ее расчетный счет были зачислены средства от физического лица за товары, работы или услуги, причем не через отделение банка с помощью платежного поручения, то организация обязана сегодня пробить кассовый чек и отправить его в электронном виде покупателю. В этом случае в кассовом чеке необходимо выбрать в форме расчета «Электронные средства платежа». Никаких дополнительных проводок в бухучете при получении оплаты безналом не возникает, и «задвоения» выручки, как боятся бухгалтеры, нет.

Если организация из выписки не может определить, как заплатило физлицо — через кассу банка или через онлайн-банк, тогда чеки, по мнению налоговых органов, нужно бить на все оплаты от физических лиц.

Часто бывают ситуации, когда за индивидуального предпринимателя оплачивает физлицо. В этом случае, по мнению УФНС по Москве, при переводе физическим лицом денежных средств за индивидуального предпринимателя (организацию) с использованием электронных средств платежа, а также при переводе банком денежных средств клиента за счет кредита применение контрольно-кассовой техники обязательно (письмо УФНС по г. Москве от 14.08.2018 № 17-15/176342@).

Обратите внимание: неприменение ККТ в установленных законодательством РФ случаях влечет наложение штрафа (часть 2 ст. 14.5 КоАП РФ):

- на должностных лиц (ИП) — в размере от 1/4 до 1/2 суммы расчета без применения ККТ, но не менее 10 000 рублей;

- на организацию — в размере от 3/4 до одного размера суммы расчета без применения ККТ, но не менее 30 000 рублей.

Для субъектов малого и среднего предпринимательства административный штраф заменяется на предупреждение, если неприменение ими ККТ обнаружено впервые (часть 1 ст. 4.1.1, часть 2 ст. 3.4 КоАП РФ).

Штраф за неприменение ККТ, за применение ККТ, которая не соответствует установленным требованиям, либо за применение ККТ с нарушением порядка регистрации, перерегистрации и применения, а также за ненаправление (невыдачу) покупателю (клиенту) кассового чека можно уменьшить до одной трети от его минимального размера (часть 3.4 ст. 4.1 КоАП РФ). Для этого должны соблюдаться следующие условия (часть 4 ст. 28.6 КоАП РФ, подп. 8 п. 1, п. 2, подп. 12 п. 9 Приложения к приказу ФНС России от 29.05.2017 № ММВ-7-20/483@):

- налоговый орган выявил данные, указывающие на совершение организацией (ИП) правонарушения, в ходе автоматизированной проверки (кто-то пожаловался на организацию через приложение «Проверка чеков»);

- организация (ИП) добровольно устранила нарушение до вынесения постановления об административном нарушении;

- организация (ИП) признала факт совершения правонарушения через кабинет ККТ до вынесения постановления об административном нарушении.

Реквизиты чека «признак расчета» и «признак способа расчета»

Законом № 54-ФЗ и приказом ФНС России от 21.03.2017 № ММВ-7-20/229@ предусмотрено два важнейших реквизита кассового чека — «Признак расчета» и «Признак способа расчета». В ходе расчетов с покупателем кассиру необходимо обеспечить, используя интерфейсы кассовой программы (и следуя инструкции по эксплуатации кассы), присутствие на кассовых чеках нужных реквизитов. Если версия фискального накопителя 1.05 и выше, отражение обоих реквизитов в чеке должно быть обязательным.

-

Признак расчета

Реквизит «Признак расчета» отражает:

- Факт получения денежных средств от покупателя (выбирается признак «Приход»). Соответствует приему денежных средств в счет оплаты выбранных товаров или услуг.

- Факт возврата денежных средств покупателю (признак — «Возврат прихода»). Чек, содержащий данный реквизит, выдается, если товар возвращен покупателем (например, если он оказался некачественным товаром или не подошел по размеру).

- Факт выдачи денежных средств посетителю магазина (признак — «Расход»).

- Факт возврата посетителем магазина ранее полученной наличности (признак — «Возврат расхода»).

Данный реквизит в кассовом чеке фиксируется, если купленные у физлица вещи по тем или иным причинам возвращаются ему.

Рассматриваемый реквизит — «Признак расчета» — обязателен для отражения как в электронном, так и в бумажном кассовом чеке.

-

Признак способа расчетов

Еще один важнейший реквизит — «Признак способа расчетов». Он может отражать следующие операции:

-

Получение организацией полной предоплаты за конкретный товар (с известными характеристиками). В бумажном кассовом чеке реквизит приводится в значении ПРЕДОПЛАТА 100% (или цифрой 1), в электронном — с применением кода 1.

В кассовом чеке в этом случае обязательно должны быть наименование товара, работы, услуги, и, при применении общей системы налогообложения, НДС по расчетной ставке (18/118, 10/110).

-

Получение организацией частичной предоплаты за конкретный товар. В бумажном чеке отражается надписью ПРЕДОПЛАТА или цифрой 2, в электронном — кодом 2. В кассовом чеке в этом случае обязательно должно быть наименование товара, работы, услуги.

В случае внесения клиентом (покупателем) предоплаты в реквизите «Цена за единицу предмета расчета с учетом скидок и наценок» указывается не цена товара за единицу предмета расчета с учетом скидок и наценок, а цена предмета платежа, которым является в описываемом случае предоплата. Внесенная предоплата распределяется по товарным позициям пропорционально полной стоимости товаров (работ, услуг).

-

Получение аванса за неопределенный товар (с неизвестными на тот момент характеристиками). В бумажном чеке реквизит приводится в значении АВАНС или цифрой 3, в электронном — кодом 3. В этом случае в наименовании товаров, работ, услуг можно просто указать — аванс. Указывать наименование товара не нужно.

Встречаются ситуации, когда продавец получает аванс в счет предстоящей поставки партии товаров, которая включает как товары, реализация которых облагается по ставке 18%, так и товары, облагаемые по ставке 10%. При этом на момент получения аванса неизвестно, в каком соотношении будут поставлены эти товары. По какой ставке продавцу следует исчислить НДС с суммы предоплаты в таком случае?

Согласно разъяснениям Минфина России продавец в такой ситуации может исчислить НДС по ставке 18/118, применив ее ко всей сумме предоплаты (письмо Минфина России от 06.03.2009 № 03-07-15/39). К аналогичному выводу пришел и Президиум ВАС РФ. При этом судьи указали, что впоследствии при отгрузке товара подавать уточненную декларацию за период, в котором поступила предоплата, нет необходимости. Ведь оснований для этого не возникает. А сумму НДС, уплаченного с аванса, можно принять к вычету в полном объеме в периоде отгрузки (постановление Президиума ВАС РФ от 25.01.2011 № 10120/10).

- Получение магазином оплаты за товар в обычном порядке (либо с учетом уже внесенных предоплат или авансов). В бумажном чеке приводится значение ПОЛНЫЙ РАСЧЕТ либо цифра 4, в электронном — код 4.

- Отпуск товара с частичной оплатой (в то время как по остальной сумме предоставляется кредит). В бумажном чеке реквизит приводится в значении ЧАСТИЧНЫЙ РАСЧЕТ И КРЕДИТ либо цифра 5, в электронном — код 5.

- Отпуск товара полностью в кредит. В бумажном чеке реквизит приводится в значении ПЕРЕДАЧА В КРЕДИТ либо цифрой 7, в электронном — кодом 6.

- Получение организацией оплаты за кредит. В бумажном чеке приводится значение ОПЛАТА КРЕДИТА или цифра 7, в электронном — код 7.

В бумажном чеке рассматриваемый реквизит указывается по желанию магазина. В электронном — аналогично (за исключением схемы, при которой на онлайн-кассах реализована поддержка формата фискальных данных в версии 1.1, когда указание реквизита «Признак способа расчета» обязательно).

Действия кассира при возникновении проблем в работе онлайн-кассы

Речь может идти о следующих ситуациях:

-

Отсутствие связи с Интернетом в момент проведения оплаты.

Эта ситуация не предполагает никаких проблем. Дело в том, что кассовый чек, сформированный на онлайн-кассе, в любом случае прописывается в памяти фискального накопителя, и только после этого отправляется через Интернет в ОФД. Если связь с сетью отсутствует, то чек отправляется оператору при первом же соединении онлайн-кассы с Интернетом.

Главное, чтобы такое соединение было обеспечено в течение 30 календарных дней после формирования кассового чека. Иначе онлайн-касса заблокируется.

-

Отключение электроэнергии (при том что онлайн-касса работает без аккумулятора), поломка онлайн-кассы.

В этом случае невозможно применять онлайн-кассы на практике. По закону в такой ситуации прием платежей от покупателей — нарушение. Поэтому в общем случае при отключении электричества либо поломке онлайн-кассы следует незамедлительно прекратить торговлю.

Если расчеты всё же проводились, после включения электроэнергии необходимо сформировать кассовые чеки коррекции по каждому осуществленному без ККТ расчету (кассовые чеки коррекции, а также отчет о закрытии смены с данными этих чеков подтвердят сумму принятых платежей в период отключения). Такой механизм прописала ФНС в письме от 07.12.2017 № ЕД-4-20/24899.

К кассовому чеку коррекции может потребоваться приложить доказательства того факта, что неосуществление приема платежей имело крайне нежелательную альтернативу. Данные доказательства пригодятся при последующей проверке ФНС.

Исправление ошибок при работе с ККТ

При обнаружении любых ошибок необходимо использовать чек коррекции, но это допустимо при работе с форматами фискальных документов только версии 1.1 (письмо ФНС России от 06.08.2018 № ЕД-4-20/15240@).

Чеки коррекции формируют для корректировки расчетов, которые были произведены без применения ККТ, либо в случае применения ККТ с нарушением требований законодательства о применении ККТ (п. 4 ст. 4.3 Закона № 54-ФЗ).

При использовании форматов фискальных документов версии 1.05 для исправления ошибки в виде некорректно сформированного кассового чека кассовый чек коррекции не применяется, в связи с чем пользователю, например, при корректировке кассового чека с признаком расчета «Приход» необходимо сформировать идентичный ошибочному чеку кассовый чек с признаком расчета «Возврат прихода», в котором отразить фискальный признак ошибочно сформированного кассового чека, а затем сформировать правильный кассовый чек с признаком расчета «Приход». Аналогичным способом корректируется ошибочный кассовый чек с признаком расчета «Расход».

Кроме того, каждая корректируемая сумма расчета должна отражаться в кассовом чеке коррекции отдельной строкой. Указание в кассовом чеке коррекции только общей суммы корректируемых расчетов при корректировке как ранее осуществленных с применением ККТ расчетов с ошибкой, так и при корректировке расчетов, ранее произведенных без применения ККТ, не может являться достаточным для установления события административного правонарушения (поскольку невозможно идентифицировать из такой суммы конкретный расчет).

Сделать один чек коррекции на общую сумму непроведенных операций разрешено только в случае массового технического сбоя в работе ККТ, как, например, произошедшего в декабре 2017 года у одного из производителей ККТ (письмо ФНС России от 20.12.2017 № ЕД-4-20/25867).

В случае корректировки только общей суммы расчетов при использовании фискального накопителя версий 1.05 и ниже, в целях освобождения от административной ответственности на основании примечания к ст. 14.5 КоАП РФ пользователю необходимо в обязательном порядке направить в налоговые органы в дополнение к сформированным кассовым чекам коррекции и (или) новым кассовым чекам, сформированным для исправления некорректных кассовых чеков, сведения и документы, достаточные для установления каждого события административного правонарушения, то есть идентификации каждого конкретного расчета.

При использовании форматов фискальных документов версии 1.1 в дополнение к кассовым чекам коррекции направление таких сведений и документов, достаточных для установления каждого события административного правонарушения, требуется для однозначного применения налоговым органом положений примечания к ст. 14.5 КоАП РФ в части освобождения пользователя от административной ответственности.

Обратите внимание: штрафа за непробитый чек (неприменение ККТ), за применение ККТ, которая не соответствует установленным требованиям, либо за применение ККТ с нарушением порядка регистрации, перерегистрации и применения, а также за ненаправление (невыдачу) покупателю (клиенту) кассового чека можно избежать. Для этого нужно (примечание к ст. 14.5 КоАП РФ):

- добровольно исполнить обязанность, за неисполнение или ненадлежащее исполнение которой предусмотрена административная ответственность, до вынесения постановления об административном правонарушении;

- добровольно в течение трех рабочих дней с момента оформления чека коррекции заявить в налоговый орган через кабинет ККТ о совершенном правонарушении (подп. 7 п. 1, п. 2, подп. 11 п. 9 Приложения к приказу ФНС России от 29.05.2017 № ММВ-7-20/483@).

При этом одновременно должны соблюдаться следующие условия:

- на момент получения заявления налоговый орган не знал о совершенном административном правонарушении;

- представленные сведения и документы подтверждают факт правонарушения.

Чек коррекции можно оформить в любой день. Например, если неприменение ККТ выявлено самостоятельно в течение смены, то чек коррекции можно пробить до формирования отчета о закрытии смены. Если, допустим, излишек денег обнаружен после формирования отчета о закрытии смены, то чек коррекции можно пробить в другой день после формирования отчета об открытии смены.

Рассмотрим ситуацию, как исправить ошибку, например, в неправильно указанной ставке НДС.

1. Формирование исправления неправильной ставки НДС с использованием ФФД 1.1

|

Реквизиты кассового чека

|

Формирование кассового чека коррекции, позволяющего идентифицировать ошибочный расчет

|

Формирование кассового чека коррекции, содержащего правильные фискальные данные

|

|

Наименование документа

|

Кассовый чек коррекции

|

Кассовый чек коррекции

|

|

Признак расчета

|

2 (Возврат прихода)

|

1 (Приход)

|

|

Тип коррекции

|

0 (Самостоятельно)

|

0 (Самостоятельно)

|

|

Описание коррекции

|

Ошибка в указании ставки НДС при применении ККТ

|

Ошибка в указании ставки НДС при применении ККТ

|

|

Дата совершения корректируемого расчета

|

Дата совершения корректируемого расчета

|

Дата совершения корректируемого расчета

|

|

Ставка НДС

|

Повтор неправильной ставки

|

Правильная ставка

|

|

Сумма НДС чека по ставке

|

Повтор неправильной суммы

|

Правильная сумма

|

|

Сумма по чеку наличными

|

Сумма по чеку

|

Сумма по чеку

|

|

Дополнительный реквизит чека (БСО) (Тег 1192)

|

Фискальный признак документа (ФПД) ошибочного чека

|

Фискальный признак документа (ФПД) ошибочного чека

|

2. Формирование исправления неправильной ставки НДС с использованием ФФД 1.05 и 1.0

|

Реквизиты кассового чека

|

Формирование кассового чека, позволяющего идентифицировать ошибочный расчет

|

Формирование кассового чека, содержащего правильные фискальные данные

|

|

Наименование документа

|

Кассовый чек

|

Кассовый чек

|

|

Признак расчета

|

2 (Возврат прихода)

|

1 (Приход)

|

|

Наименование предмета расчета

|

Повтор товара из неправильного чека

|

Повтор товара из неправильного чека

|

|

Ставка НДС

|

Повтор неправильной ставки

|

Правильная ставка

|

|

Сумма НДС чека по ставке

|

Повтор неправильной суммы

|

Правильная сумма

|

|

Сумма по чеку наличными

|

Сумма по чеку

|

Сумма по чеку

|

|

Сумма по чеку электронными

|

Сумма по чеку

|

Сумма по чеку

|

|

Дополнительный реквизит чека (БСО) (Тег 1192)

|

Фискальный признак документа (ФПД) ошибочного чека

|

Фискальный признак документа (ФПД) ошибочного чека

|

Оформление возврата денег покупателям за товары, работы или услуги

При возврате денежных средств покупателю всегда следует применять ККТ (письмо Минфина России от 12.05.2017 № 03-01-15/28914).

Для этого необходимо пробить кассовый чек с признаком расчета «Возврат прихода» (п. 1 ст. 4.7 Закона № 54-ФЗ, письмо Минфина России от 04.07.2017 № 03-01-15/42312). Остальные реквизиты чека те же, что и в первичном кассовом чеке на покупку товара. Чек с признаком «Возврат прихода» оформляется независимо от того, день в день вернули товар или позднее. Акт по форме КМ-3 при возврате товара больше не оформляется (письмо ФНС России от 31.03.2017 № ЕД-4-20/6050).

Чек может быть сформирован на бумажном носителе или направлен покупателю в электронной форме на предоставленный им абонентский номер либо адрес электронной почты (п. 2 ст. 1.2 Закона № 54-ФЗ).

Если в ящике ККТ денег для возврата покупателю недостаточно, то необходимую сумму нужно получить напрямую в кассе организации или через раздатчика (старшего кассира). В кассе организации выдачу денег для возврата покупателю оформляют расходным кассовым ордером (п. 6 Указания № 3210-У).

Прежде чем принять от покупателя товар и вернуть ему деньги, необходимо получить у него заявление о возврате. Организация сама разрабатывает форму заявления на возврат, предусмотрев в ней поля для заполнения покупателем.

В заявлении должны быть указаны:

- Ф. И. О. и паспортные данные покупателя;

- наименование возвращаемого товара;

- причина возврата;

- сумма, уплаченная за товар.

К заявлению прикладывается кассовый чек или другой документ, подтверждающий покупку, если таковой был предъявлен покупателем (п. 1 ст. 502 ГК РФ, п. 1 ст. 25 Закона о защите прав потребителей). Отказать в возврате денег в связи с отсутствием кассового чека нельзя.

Оформлять ли накладную на возврат товара каждая организация решает самостоятельно. Ее обязательное оформление предусмотрено только для случаев возврата некачественного товара. Однако для подтверждения факта возврата товара рекомендуется составлять накладную и на прием качественного товара от покупателя.

Нужно учитывать, что кассовый чек оформляют не только при возврате наличных денежных средств, но и при переводе денежных средств на банковскую карту покупателя.

Для возврата денежных средств на банковскую карту покупателя необходимо:

- получить от покупателя платежную карту, на которую нужно вернуть деньги, чтобы зафиксировать ее реквизиты (письмо УФНС России по г. Москве от 15.09.2008 № 22-12/087134);

- выдать покупателю кассовый чек с признаком расчета «Возврат прихода»;

- представить реестр платежей или электронный журнал с информацией о возврате товара в банк-эквайер, с которым у организации заключен договор на проведение расчетов за товары платежными картами. Порядок предоставления этих документов устанавливается договором эквайринга.

Если оплата была картой, то вернуть деньги наличными из кассы нельзя.

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

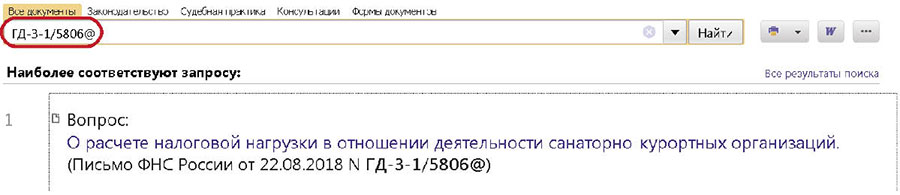

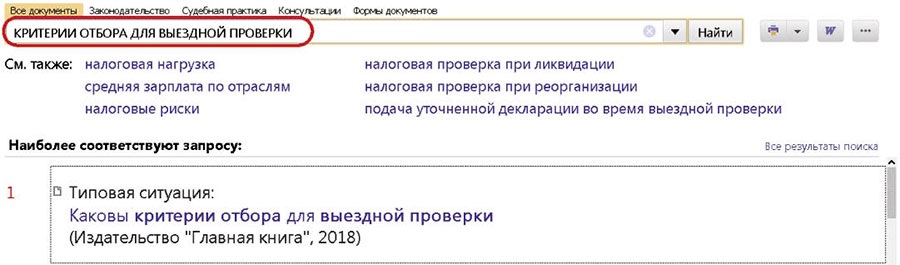

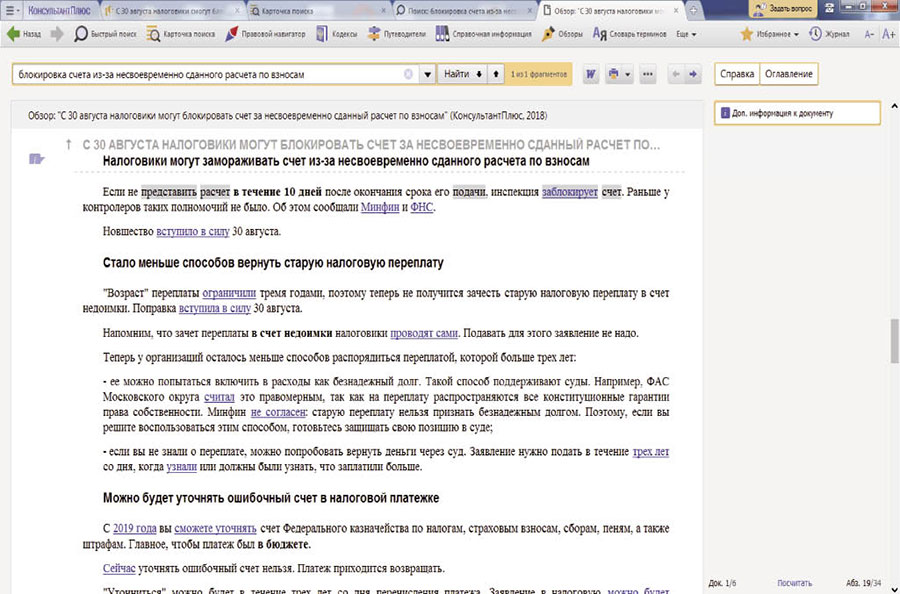

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: