Для хозяйствующих субъектов (налогоплательщиков) – организаций и индивидуальных предпринимателей – характерно стремление к оптимизации или минимизации налоговых платежей.

Процесс такой оптимизации субъектами экономической деятельности может иметь различный характер: с одной стороны, это добросовестное исполнение налоговой обязанности с возможностью использования налоговых преимуществ для налогоплательщика, с другой – применение различных схем ухода от налогообложения, которые формально-юридически подпадают под букву закона, но фактически направлены на получение необоснованной налоговой выгоды. При выявлении признаков агрессивной минимизации налоговых рисков налоговики всячески пытаются доначислить налоги. В данной статье рассмотрим, как обезопасить себя налогоплательщику при минимизации налоговой нагрузки путем выделения на новое лицо отдельного вида деятельности и не попасть в поле зрения налоговых органов.

Понятие «налоговая выгода» приводится в постановлении Пленума Высшего Арбитражного Суда Российской Федерации (ВАС РФ) от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» (далее – Постановление № 53) (не применяется в связи с введением ст. 54.1 Налогового кодекса Российской Федерации).

Как известно, Федеральным законом от 18.07.2017 № 163-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» (далее – Закон № 163-ФЗ) часть первая НК РФ дополнена ст. 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов», в п. 1 которой установлен запрет на уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика. В письме ФНС России от 31.10.2017 № ЕД-4-9/22123@ указано, что характерным примером такого искажения является создание схемы дробления бизнеса, направленной на неправомерное применение специальных режимов налогообложения. В связи с данным дополнением Налогового кодекса с 19 августа 2017 года изменились способы решения проб-лемы злоупотребления налогоплательщиком его правами.

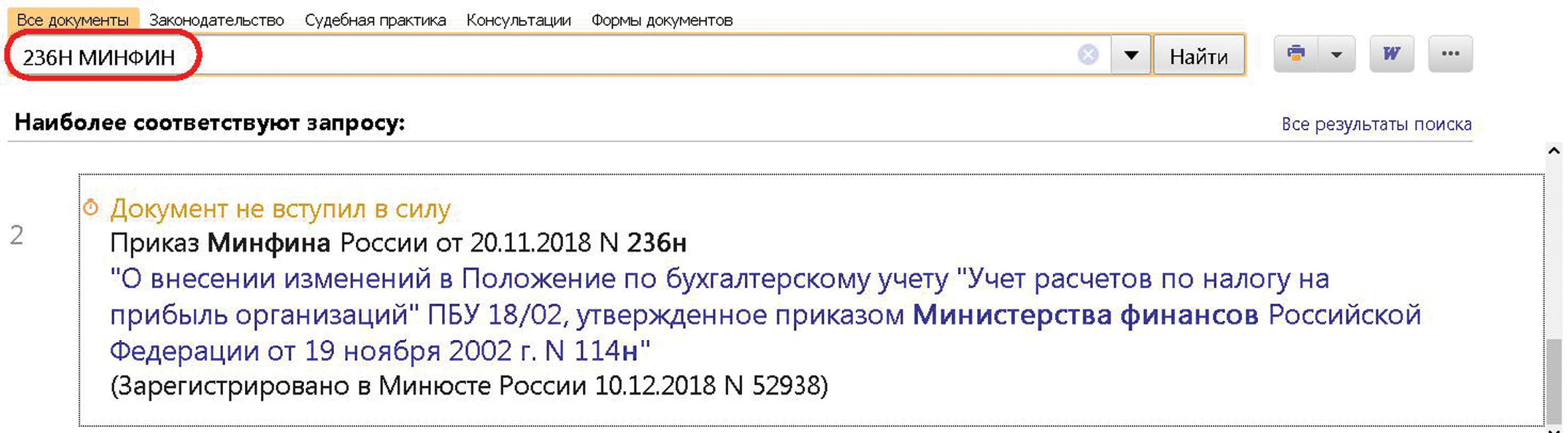

Новая ст. 54.1 НК РФ не кодифицирует правила, сформулированные в Постановлении № 53, а представляет новый подход к проблеме зло-употребления налогоплательщиком его правами, учитывающий основные аспекты сформированной судебной практики. Понятия, отраженные в Постановлении № 53, включая понятие «должная осмотрительность», с момента вступления в силу Закона № 163-ФЗ не используются. См.:

Письмо ФНС России от 31.10.2017 № ЕД-4-9/22123@,

Письмо ФНС России от 28.12.2017 № ЕД-4-2/26807

Где найти:

Где найти:ИБ Разъясняющие письма органов власти

Под налоговой выгодой понимается уменьшение размера налоговой обязанности, в частности уменьшение налоговой базы, получение налогового вычета, налоговой льготы, применение более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета.

Законодательством не предусмотрены правила, которые устанавливали бы пределы дозволенного при оптимизации налогообложения, что дает основание некоторым налогоплательщикам делать вывод: всё, что НК РФ не запрещено, разрешено.

Поэтому любой налогоплательщик всегда стремится оптимизировать собственное налоговое бремя от ведения хозяйственной деятельности. При этом процесс такой оптимизации может иметь разный характер: добросовестное использование предусмотренных законодательством РФ налоговых льгот, вычетов, пониженных налоговых ставок или применение различных окололегальных схем, формально- юридически подпадающих под букву закона, но фактически направленных на получение ничем не обоснованной налоговой выгоды.

Некоторые организации, пытаясь уменьшить свою нагрузку по налогу на прибыль, занимаются дроблением бизнеса. В результате такого дробления вместо одной крупной организации появляется несколько компаний поменьше, которые начинают выполнять часть ее функций. Как правило, эти компании применяют спецрежимы (УСНО или ЕНВД). Нередко дробление бизнеса носит формальный характер и проводится с целью получения необоснованной налоговой выгоды.

Возможные претензии с точки зрения налогового контроля в рамках статьи 54.1 НК РФ

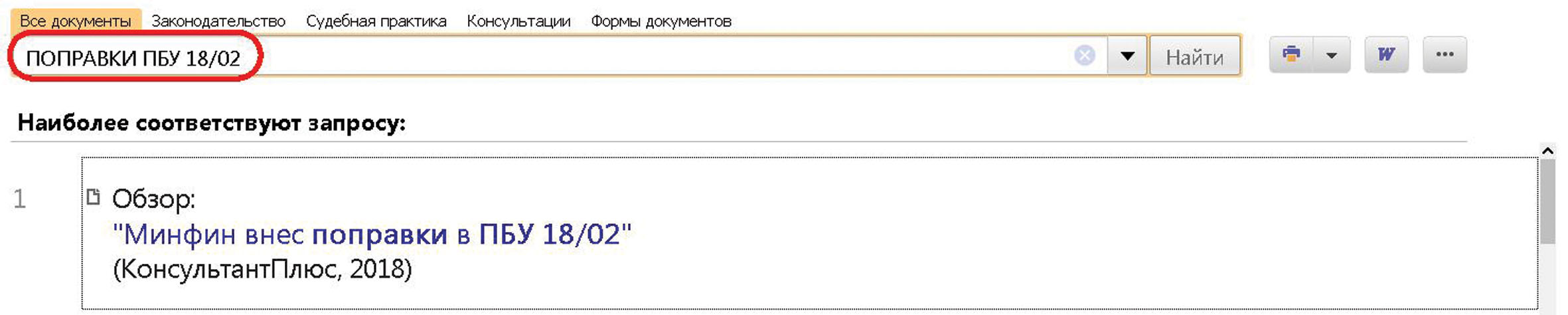

В письме ФНС России представлен обзор судебной практики, связанной с обжалованием налогоплательщиками актов налоговых органов, вынесенных по результатам мероприятий налогового контроля, в ходе которых установлены факты получения необоснованной налоговой выгоды путем формального разделения (дробления) бизнеса и искусственного распределения выручки (далее – Обзор). См.:

Письмо ФНС России от 11.08.2017 № СА-4-7/15895@

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Фискалы в своем Обзоре выделяют шесть разделов:

- Общие признаки, свидетельствующие о согласованности действий участников схем дробления бизнеса с целью ухода от исполнения налоговой обязанности.

- Формальный характер деятельности участников схемы.

- Определение действительного размера налоговых обязательств.

- Позиции, сформулированные судами, применительно к случаям установления осуществления предпринимательской деятельности несколькими субъектами.

- Идентичность осуществляемого вида деятельности.

- Ключевые выводы, свидетельствующие о получении в результате применения такой схемы необоснованной налоговой выгоды путем уменьшения соответствующей налоговой обязанности или уклонения от ее исполнения.

Таким образом, указанный Обзор развивает идеи, которые представлены нижестоящим инспекциям в рекомендациях для применения в работе.

Кроме того, ФНС России в указанном Обзоре также раскрыла определенные признаки, по которым инспекторы определяют незаконное дробление бизнеса:

- Дробление одного бизнеса происходит между несколькими лицами, применяющими специальные системы налогообложения (УСНО или уплата ЕНВД) вместо исчисления и уплаты НДС, налога на прибыль организаций и налога на имущество организаций основным участником, осуществляющим реальную деятельность.

- Применение схемы дробления бизнеса оказало влияние на условия и экономические результаты деятельности всех участников данной схемы, в том числе на их налоговые обязательства, которые уменьшились или практически не изменились при расширении в целом всей хозяйственной деятельности.

- Налогоплательщик, его участники, должностные лица или лица, осуществляющие фактическое управление деятельностью схемы, являются выгодоприобретателями от использования схемы дробления бизнеса.

- Участники схемы осуществляют аналогичные виды экономической деятельности.

- Создание участников схемы в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей и (или) увеличением численности персонала.

- Несение расходов участниками схемы друг за друга.

- Прямая или косвенная взаимозависимость (аффилированность) участников схемы дробления бизнеса (родственные отношения, участие в органах управления, служебная подконтрольность и т.п.).

- Формальное перераспределение между участниками схемы персонала без изменения их должностных обязанностей.

- Отсутствие у подконтрольных лиц принадлежащих им основных и оборотных средств, кадровых ресурсов.

- Использование участниками схемы одних и тех же вывесок, обозначений, контактов, сайта в Интернете, адресов фактического местонахождения, помещений (офисов, складских и производственных баз и т.п.), банков, в которых открываются и обслуживаются расчетные счета, контрольно-кассовых машин, терминалов и т.д.

- Единственным поставщиком или покупателем для одного участника схемы дробления бизнеса может являться другой ее участник, либо поставщики и покупатели у всех участников схемы общие.

- Фактическое управление деятельностью участников схемы одними лицами.

- Единые для участников схемы службы, осуществляющие ведение бухгалтерского учета, кадрового делопроизводства, подбор персонала, поиск и работу с поставщиками и покупателями, юридическое сопровождение, логистику и т.д.

- Представление интересов по взаимоотношениям с государственными органами и иными контрагентами, не входящими в схему дробления бизнеса, осуществляется одними и теми же лицами.

- Показатели деятельности, такие как численность персонала, занимаемая площадь и размер получаемого дохода, близки к предельным значениям, ограничивающим право на применение специальной системы налого-обложения.

- Данные бухгалтерского учета налогоплательщика с учетом вновь созданных организаций могут указывать на снижение рентабельности производства и прибыли.

- Распределение между участниками схемы поставщиков и покупателей, исходя из применяемой ими системы налогообложения.

Хотелось бы отметить, что разделение бизнеса между несколькими организациями (или ИП), в том числе и с последующим переводом некоторых из них на специальные налоговые режимы, само по себе не является незаконным, о чем также сказано в Обзоре ФНС России. Основным критерием отделения законного дробления от незаконного в данном случае выступает именно разумная деловая цель.

Присутствие деловой цели в разделении направлений по видам деятельности не может свидетельствовать об агрессивной направленности на минимизацию с помощью разделения бизнеса.

Налоговые риски для компаний при дроблении с учетом актуальной судебной практики

По мнению Верховного Суда РФ, признаками формального дробления бизнеса, имеющего целью получение необоснованной налоговой выгоды, являются:

- единый товарооборот;

- общие денежные расчеты;

- наличие родственных отношений между руководителями и учредителями организаций;

- наличие одного адреса регистрации;

- открытие расчетных счетов в одном банке;

- представление обществом отчетности организаций;

- оформление магазинов организаций в едином стиле, единая система скидок;

- формирование кадрового состава вновь созданных организаций за счет работников общества;

- возложение на общество расходов рекламного характера, связанных с продвижением товара, а также по найму сотрудников и выплате заработной платы работникам организаций;

- применение вновь созданными организациями упрощенной системы налогообложения;

- отсутствие активов и основных средств для самостоятельного осуществления деятельности;

- признание организации основным источником доходов для вновь созданных организаций при отсутствии и (или) минимальном наличии договорных отношений с другими контрагентами;

- несение вновь созданными организациями расходов только на выплату заработной платы, отсутствие расходов, свойственных субъектам предпринимательской деятельности, в том числе расходов на оплату аренды офиса, аренды оборудования, коммунальных услуг, электро-оборудования и других расходов в зависимос-ти от специфики деятельности организаций. См.:

Определение Верховного Суда РФ от 05.06.2017 № 302-КГ17-2263 по делу № А19-273/2016,

определение Верховного Суда РФ от 29.05.2017 № 303-КГ17-5378 по делу № А59-5390/2015,

определение Верховного Суда РФ от 23.01.2015 № 304-КГ14-7139 по делу № А75-2075/2013

Где найти:

Где найти:

ИБ Решения высших судов

Таким образом, оценивая все указанные обстоятельства в совокупности, Верховный Суд РФ пришел к выводу о доказанности формального дробления бизнеса и отсутствии экономической самостоятельности вновь созданных организаций.

Но сам по себе факт взаимозависимости лиц не может расцениваться в качестве основного доказательства получения необоснованной налоговой выгоды.

В постановлении Арбитражного суда Вол-го-Вятского округа от 27.06.2016 № Ф01-2305/2016 по делу № А28-13390/2014 судьями было установлено, что спорные организации были созданы в разное время, самостоятельно вели учет доходов и расходов, уплачивали налоги, имели собственные производственные и трудовые ресурсы, имели иных заказчиков, помимо основной организации. Таким образом, в данном случае дробление бизнеса приносило экономический эффект, не связанный с уклонением от уплаты налогов. См.:

Постановление Арбитражного суда Волго-Вятского округа от 27.06.2016 № Ф01-2305/2016 по делу № А28-13390/2014

Где найти:

Где найти:

ИБ Арбитражные суды округов

Не удалось налоговикам убедить судей в наличии схемы и в ситуации, когда организация создала отдельное юрлицо, полностью передав ему вид деятельности, которым занималась ранее, а сама осуществлять этот вид деятельности прекратила. См.:

Постановление Президиума ВАС РФ от 09.04.2013 № 15570/12 по делу № А60-40529/2011

Где найти:

Где найти:

ИБ Решения высших судов

Компания предоставляла питание сотрудникам собственными силами. Затем было принято решение о выделении этой непрофильной части бизнеса в отдельное юридическое лицо, которое перешло на применение спецрежима. Инспекторы пытались доначислить налоги, указывая на то, что бизнес был раздроблен намеренно, с целью перевести доходы от оказания услуг общественного питания на спецрежим. Однако судьи обратили внимание на тот факт, что компания после дробления сама подобные услуги оказывать перестала. Также не было доказано, что выручка от услуг по предоставлению питания поступает в основную компанию. У нового юрлица была собственная материально-техническая база и собственный персонал для оказания услуг общественного питания.

В другом деле суды также отклоняют доводы налоговых органов о незаконности разделения бизнеса в ситуации, когда, например, компания, которая занимается исключительно производством и оптовой торговлей лекарствами, создавала сеть из отдельных юридических лиц – аптек для торговли лекарствами в розни-цу. Принимая решение в пользу налогоплатель-щика, суды указали, что в данном случае нельзя говорить о дроблении бизнеса, так как отдельным юридическим лицам передано то направление деятельности, которым существующая организация никогда не занималась.

Так как каждая из созданных аптек имела свой персонал, помещения и вела фактическую деятельность по розничной продаже лекарств, получив для этого соответствующую лицензию, доказательства формальности схемы в данном случае отсутствуют. См.:

Постановление Семнадцатого ААС от 22.06.2017 по делу № А71-7587/2016,

постановление Арбитражного суда Северо-Западного округа от 06.08.2015 № Ф07-4939/2015 по делу № А56-67658/2014

Где найти:

Где найти:

ИБ Арбитражные суды округов

Таким образом, анализ судебной практики свидетельствует о решениях, принятых в пользу налогоплательщиков лишь в случае недоказанности подконтрольности и несамостоятельности ведения предпринимательской деятельности участниками взаимосвязанных хозяйственных операций.

Судебная практика после вступления в силу статьи 54.1 НК РФ

На сегодняшний день судебная практика по применению ст. 54.1 НК РФ в спорах по схеме дробления бизнеса еще не сложилась. Связано это с большим временным зазором между датой налоговой проверки и поступлением дела в суд. Однако сформировалась единообразная практика в части того, что ст. 54.1 НК РФ не действует задним числом, несмотря на содержащиеся в ней нормы, улучшающие положение налогоплательщика.

Согласно п. 2 ст. 2 Закона № 163-ФЗ ст. 54.1 НК РФ применяется к камеральным налоговым проверкам налоговых деклараций (расчетов), представленных в налоговый орган после дня вступления в силу вышеуказанного закона, а также к выездным налоговым проверкам и проверкам полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами, решения о назначении которых вынесены налоговыми органами после дня вступления в силу Закона № 163-ФЗ (то есть с 19.08.2017).

ФНС России с момента принятия Закона № 163-ФЗ жестко стояла на недопустимости использования положений ст. 54.1 НК РФ при оспаривании решений налоговых органов по результатам камеральных и выездных налоговых проверок, начатых до вступления в силу Закона № 163-ФЗ. В настоящее время позиция ФНС России полностью поддержана Верховным Судом РФ, о чем вынесено больше десятка судебных актов, связанных со сроками действия ст. 54.1 НК РФ. См.:

Определение Верховного Суда РФ от 06.08.2018 № 302-КГ18-10825 по делу № А33-8542/2017,

определение Верховного Суда РФ от 05.06.2018 № 309-КГ18-5266 по делу № А71-1959/2017,

определение Верховного Суда РФ от 22.05.2018 № 309-КГ18-5509 по делу № А50-5434/2017

Где найти:

Где найти:

ИБ Решения высших судов

Вне зависимости от вступления в силу ст. 54.1 НК РФ Верховный Суд РФ в п. 4 обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 НК РФ в отношении субъектов малого и среднего предпринимательства, высказался насчет деловых целей, преследуемых при дроблении бизнеса.

Как указал суд, сам по себе факт взаимозависимости налогоплательщика и его контрагентов не служит основанием для консолидации их доходов и для вывода об утрате права на применение УСНО данными лицами, если каждый из налогоплательщиков осуществляет самостоятельную хозяйственную деятельность. Судебный контроль не призван проверять экономическую целесообразность решений, принимаемых субъектами предпринимательской деятельности, возможность достижения того же экономического результата с меньшей налоговой выгодой (при уплате налогов в большем размере) не может являться основанием для признания налоговой выгоды необоснованной, если соответствующая налоговая экономия получена в связи с ведением реальной хозяйственной деятельности.

В разъяснение своих слов Верховный Суд уточнил, что при оценке обоснованности налоговой выгоды судом могут учитываться следующие обстоятельства:

- особенности корпоративной структуры (история создания взаимозависимых лиц, причины их реорганизации и др.);

- практика принятия управленческих решений внутри группы взаимозависимых лиц;

- использование общих трудовых и производственных ресурсов;

- особенности гражданско-правовых отношений внутри группы.

В качестве иллюстрации в обзоре ВС РФ от 04.07.2018 приведено два дела: в первом суд поддержал налогоплательщика, во втором – налоговиков.

В первом деле, удовлетворяя требования налогоплательщика об оспаривании решения инспекции, суд руководствовался такими обстоятельствами. Как следовало из материалов дела, общество являлось единственным дистрибьютором товаров определенной торговой марки на территории нескольких регионов и в силу заключенного с правообладателем соглашения имело право самостоятельно определять, каким образом выстраивать сеть продаж. Несмотря на взаимозависимость общества и его контрагентов – оптовых покупателей, каждый из контрагентов имел свой штат работников, клиентскую базу, а их деятельность осуществлялась раздельно по соответствующим сегментам рынка (оптовые продажи сельскохозяйственным производителям, мобильная торговля среди розничных покупателей, продажи через интернет-сайт). При таком положении сам по себе факт подконтрольности нескольких контрагентов одному лицу не мог служить основанием для консолидации их доходов и, следовательно, не давал достаточных причин для вывода об утрате права на применение УСНО обществом и его контрагентами, поскольку каждый из участников группы компаний ведет самостоятельную хозяйственную деятельность и несет свою часть налогового бремени, относящуюся к этой деятельности.

В другом деле суд согласился с доводами налогового органа, что посредством распределения доходов от реализации товаров между взаимозависимыми лицами налогоплательщик создал ситуацию, при которой видимость действий нескольких юридических лиц прикрывала фактическую деятельность одного хозяйствующего субъекта. Создание каждой последующей организации – контрагента налогоплательщика совпадало по времени с периодом, когда налогоплательщиком и ранее созданными контрагентами достигалось пороговое значение дохода, предусмотренное п. 4 ст. 346.13 НК РФ. Из материалов дела также следовало, что товары хранились на общем складе без фактического разделения мест хранения, используемых в работе погрузочных машин и штата работников. Организации имели общий офис, состоящий из кабинетов директора, бухгалтера и операторов. При таких обстоятельствах у налогового органа имелись основания для определения прав и обязанностей указанных юридических лиц, исходя из подлинного экономического содержания их деятельности путем консолидации доходов и исчисления налогов по общей системе налогообложения применительно к подп. 7 п. 1 ст. 31 НК РФ.

Судебная практика с применением статьи 54.1 НК РФ

Нормами ст. 54.1 НК РФ, а также позицией, отраженной в обзоре ВС РФ от 04.07.2018, руководствовался в принятии решения Арбитражный суд Волгоградской области, рассматривая 13.08.2018 дело № А12-13630/2018:

«Особое значение для доказывания наличия целевой направленности деятельности налогоплательщика на получение необоснованной налоговой выгоды приобретает выявление в его действиях (бездействии) умысла на искусственное создание условий для применения специальных налоговых режимов, следствием чего становится получение необоснованной налоговой выгоды, базирующейся на отражении финансово-хозяйственных операций не в соответствии с их истинным содержанием. Результатом такой умышленной деятельности является уклонение от уплаты действительных налоговых обязательств вследствие искажения сведений о фактах хозяйственной жизни (ст. 54.1 НК РФ). Проявлением недобросовестности (в отличие от согласованности) является создание (выделение) юридического лица или предпринимателя исключительно для уменьшения налоговой нагрузки без цели ведения фактической предпринимательской деятельности и при отсутствии реальной экономической деятельности на ИП».

Из решения № А12-13630/2018 следует, что каждый субъект хозяйственной деятельности самостоятельно ведет учет своих доходов и расходов, использует отдельную контрольно-кассовую технику, самостоятельно несет налоговые обязательства, выплачивает заработную плату персоналу, результаты их предпринимательской деятельности независимы, отсутствует какое-либо перераспределение выручки (налоговой экономии). Отдельные случаи взаимопомощи не могут свидетельствовать об отсутствии самостоятельности в ведении деятельности. Фактически деловой целью налогоплательщика является получение дохода за счет оптимизации производственной и торговой деятельности, а деловой целью ИП является увеличение кредитоспособности и самостоятельное расширение сферы деятельности.

Суд указал на то, что фискалы не обосновали, из каких фактов была установлена руководящая роль общества в схеме дробления бизнеса, что повлекло вывод о фиктивности ИП и последующее отнесение всех доходов на общество. Доказательств подконтрольности налогоплательщику деятельности ИП налоговый орган также не представил, ограничившись предположениями об этом на базе их близкого родства. Таким образом, по мнению суда, не доказана агрессивная цель минимизации. Суд со ссылкой на п. 4 обзора ВС РФ от 04.07.2018 указал, что к деловым целям может относиться в том числе и налоговая оптимизация при условии отсутствия фиктивных отношений.

Рекомендации по минимизации налоговых рисков при дроблении бизнеса

С учетом вышеприведенных признаков и сложившейся судебной практики рекомендуем при принятии решения о дроблении бизнеса оценить возможность соблюдения следующего:

- Наличие аргументированного заключения об экономическом эффекте в связи с дроблением бизнеса. В указанном заключении важно указать, что основной целью является, например, оптимизация хозяйственного процесса и уменьшение предпринимательского риска организации.

- Должна очевидно усматриваться деловая цель подобного дробления. Новые организации (или ИП) должны осуществлять самостоятельные виды деятельности, не являющиеся частью единого торгового процесса, направленного на достижение общего экономического результата организации.

- Вновь созданные общества (или ИП) должны иметь собственное имущество, необходимое для бизнеса, управляться и существовать независимо от организации.

- Наличие у каждого самостоятельного налогоплательщика отдельной материальной (производственной, торговой или технической) базы.

- Вновь созданные организации (ИП) не должны отвечать критериям взаимозависимости, адрес создаваемых в результате дробления организаций должен быть различным.

- Отсутствие взаимной подчиненности и подконтрольности работников разных организаций (любой работник может быть допро- шен в рамках выездных налоговых проверок).

- Полная самостоятельность вновь созданных организаций (ИП) должна быть очевидна. Не должно быть единственного источника их дохода, счетов в одном банке, единых IP-адресов.

- Также рекомендуем в деятельности компаний использовать различные сайты, так как иное может привести к пристальному внима-нию налоговиков.

Соблюдение вышеперечисленных рекомендаций, а также проведение комплекса мер, представленных ранее, обезопасит налогоплательщиков при принятии решения о минимизации налоговой нагрузки. Проведение мероприятий по минимизации налоговой нагрузки российским налоговым законодательством не запрещено; чтобы не вызвать претензий со сто-роны налоговиков, проводить такую минимизацию нужно неагрессивными способами и преследовать деловую цель.

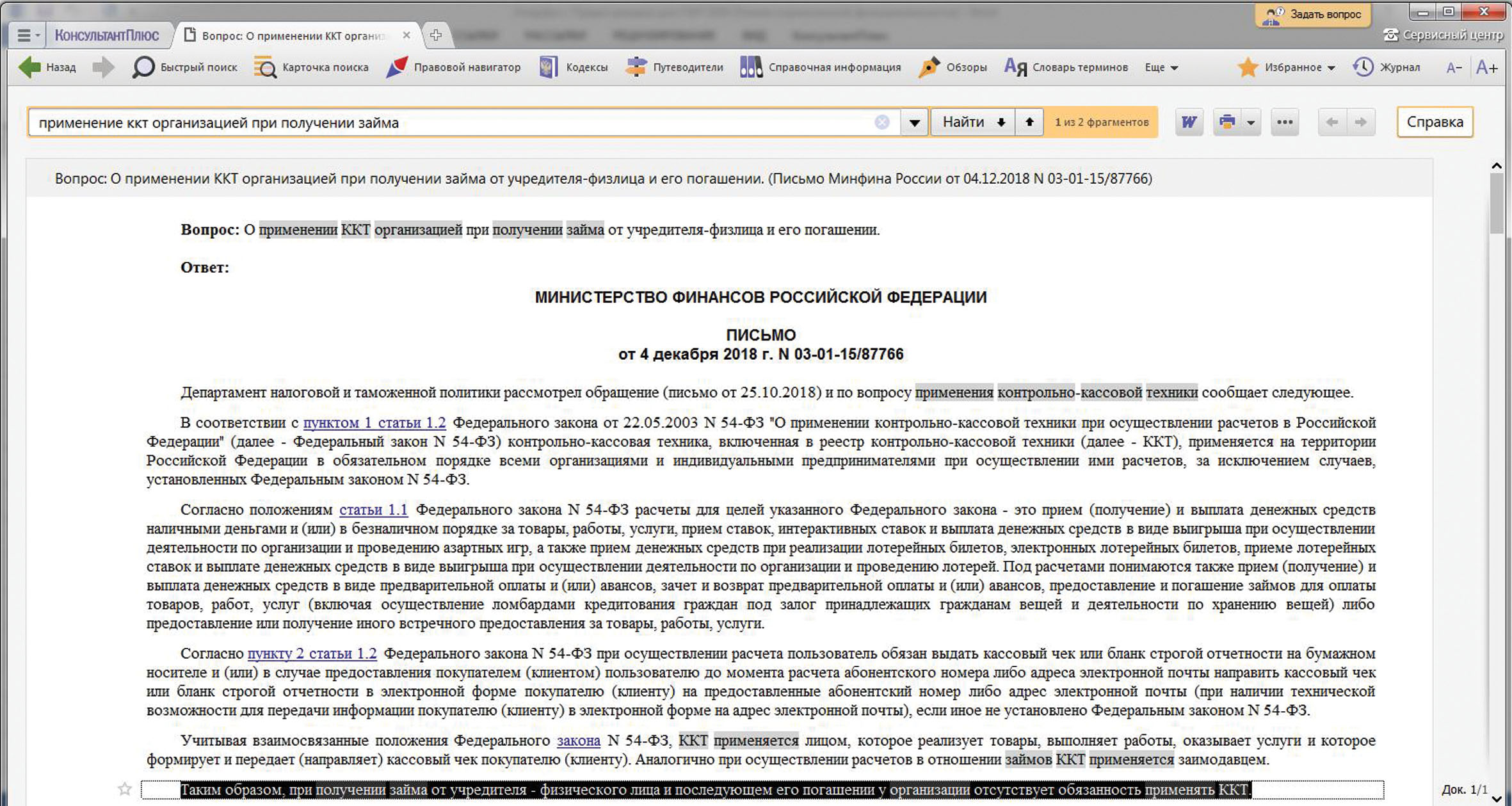

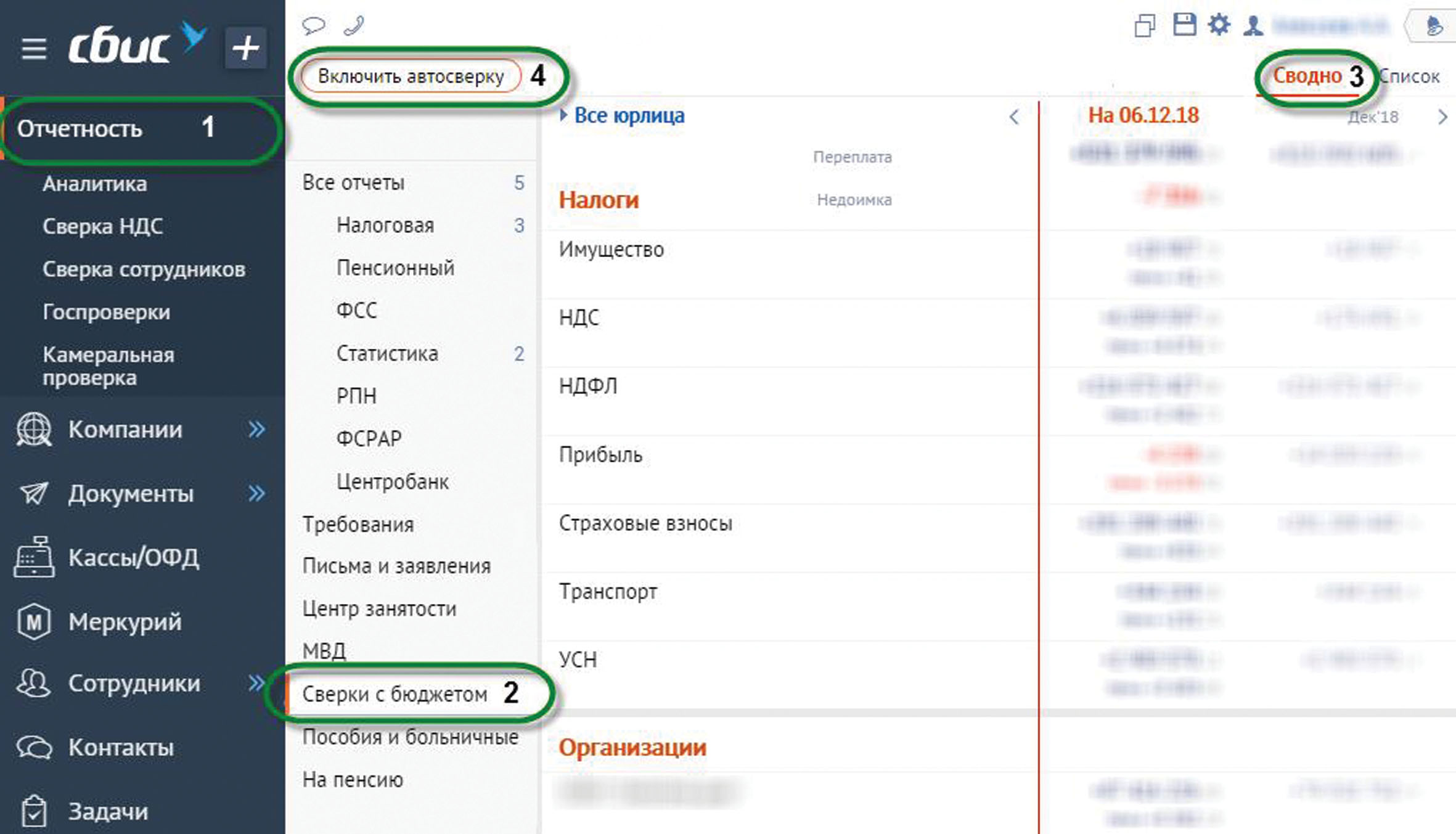

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: