Для начала вспомним, что объектом обложения НДФЛ является доход, полученный как в денежной, так и в натуральной форме, а также материальная выгода. Что собой представляет доход для целей налогообложения, определено в ст. 41 Налогового кодекса Российской Федерации (далее — НК РФ). Итак, доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами НК РФ «Налог на доходы физических лиц» и «Налог на прибыль организаций». Иными словами, для целей налогообложения доход возникает при наличии экономической выгоды и при условии, что правила оценки этой выгоды содержатся в Налоговом кодексе.

Чтобы расставить все точки над «i», хотелось бы найти определение понятия экономической выгоды для целей налогообложения. Однако такого определения НК РФ не содержит. Рискну предположить, что, будь это понятие в кодексе, споров по налогам было бы гораздо меньше. Нам же придется разбираться в том, что есть. Например, Концепция бухгалтерского учета в рыночной экономике России, одобренная Методологическим советом по бухгалтерскому учету при Минфине РФ, Президентским советом ИПБ РФ 29.12.1997 (далее — Концепция), содержит понятие «Будущие экономические выгоды». За неимением большего будем отталкиваться от него. Согласно п. 7.2.1 Концепции будущие экономические выгоды — это потенциальная возможность активов прямо или косвенно способствовать притоку денежных средств в организацию. Даже если опустить слово «будущие», четкие очертания экономической выгоды хорошо просматриваются. Выгода прежде всего связана с притоком денег. А если взглянуть на понятие шире, с притоком и иных благ, в том числе полученных в натуральной форме. Итак, с основными понятиями мы определились. Перейдем к частным случаям.

Интерес интересу рознь

Народная мудрость гласит: «Кадры решают всё». Предположим, ваша организация занимается таким видом деятельности, который требует привлечения высококвалифицированных узкопрофильных специалистов. А профессионалы высокого уровня, как известно, на дороге не валяются. Поэтому приходится таких ценных кадров приглашать из других городов, а в некоторых случаях даже из других стран. Чтобы приглашение было максимально привлекательным, потенциальный работодатель обещает не только приличную зарплату, но и берет на себя расходы на проживание ценного кадра и арендует для него и его семьи квартиру.

С заработной платой всё понятно: это доход, облагаемый НДФЛ. А что с оплатой жилья? Является ли стоимость аренды квартиры экономической выгодой для работника? Давайте разбираться.

Согласно подп. 1 п. 2 ст. 211 НК РФ к доходам, полученным в натуральной форме, относится оплата за физическое лицо организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика.

Из данной нормы мы можем вычленить два условия возникновения дохода. Первое условие — это оплата каких-либо благ за физлицо, второе условие — оплата должна быть произведена в интересах физлица. В нашем случае оплата присутствует, значит, первое условие выполняется, а вот как быть со вторым? Кто заинтересован в оплате жилья? «Конечно, работник, — говорят представители Минфина РФ. — Оплата организацией за работников в их интересах стоимости аренды жилых помещений признается их доходом, полученным в натуральной форме. Суммы данной оплаты включаются в налоговую базу по налогу на доходы физических лиц». См.:

Вопрос: Об НДФЛ, страховых взносах и налоге на прибыль при оплате организацией аренды жилых помещений для иногородних работников (письмо Минфина России от 14.01.2019 № 03-04-06/1153)

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Однако подобное утверждение не бесспорно. Судебная практика показывает, что не всегда получение физическим лицом благ в виде оплаченных за него товаров (работ, услуг) облагается налогом.

Если предоставление таких благ обусловлено прежде всего интересом оплачивающего их лица, а не целью преимущественного удовлетворения личных нужд гражданина, то их оплата не будет облагаться НДФЛ. В обзоре судебной практики указано: «Одно лишь то обстоятельство, что в результате предоставления гражданину оплаченных за него благ в определенной мере удовлетворяются личные потребности физического лица, не является достаточным для вывода о возникновении дохода в натуральной форме, облагаемого налогом». См.:

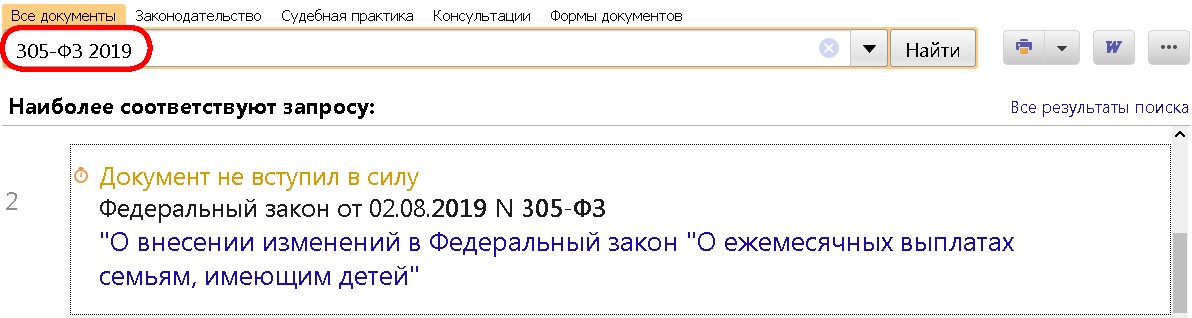

Обзор практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации (утв. Президиумом Верховного Суда РФ 21.10.2015)

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Иными словами, если организация сможет доказать, что оплата проживания была осуществлена в собственных интересах, а не в интересах работника, то ответственности за неудержание НДФЛ можно избежать. Конечно, напрашивается вопрос: как доказать преимущественный интерес работодателя? И я отвечу: для этого необходимо в локальных актах по организации, например в Положении по кадровой политике, зафиксировать обязательное предоставление жилья иногородним. Вполне возможно, что такая привилегия будет предоставляться только отдельным категориям сотрудников. Целесообразно в этом документе определить категорию жилья (желательно, чтобы это жилье не относилось к элитному жилью), можно зафиксировать стоимостной диапазон аренды жилья, его площадь. В трудовом договоре с работником в перечне обязанностей работодателя необходимо зафиксировать обязательства по обеспечению жилья. И непосредственно перед приемом на работу сотрудника издать приказ руководителя о заключении договора аренды квартиры, соответствующей установленным вашими локальными актами параметрам.

Если же в ходе выездной проверки эти доводы не устроили инспектора и он отразил в акте данный факт, как повлекший занижение налоговой базы по НДФЛ, вам необходимо написать акт возражений с приведенными выше аргументами. См.:

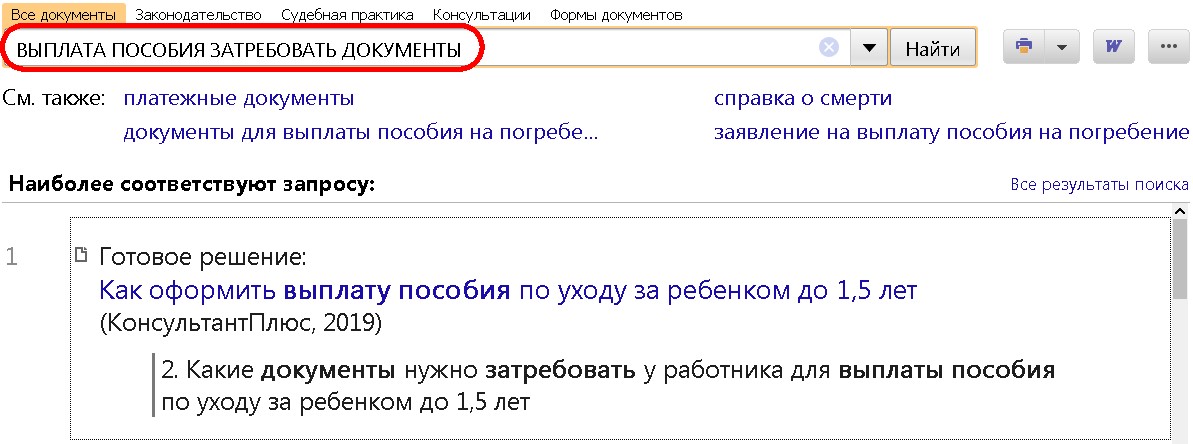

Форма: Возражения по акту выездной налоговой проверки (образец заполнения)

Где найти:

Где найти:

ИБ Деловые бумаги

Вполне возможно, что вы урегулируете этот вопрос на этапе досудебного обжалования. Еще в 2013 году Федеральная налоговая служба Российской Федерации (далее — ФНС РФ) довела до нижестоящих налоговых органов следующие рекомендации: «В случае когда письменные разъяснения Минфина России (рекомендации, разъяснения ФНС России) по вопросам применения законодательства Российской Федерации о налогах и сборах не согласуются с решениями, постановлениями, информационными письмами Высшего Арбитражного Суда Российской Федерации, а также решениями, постановлениями, письмами Верховного Суда Российской Федерации, налоговые органы начиная со дня размещения в полном объеме указанных актов и писем судов на их официальных сайтах в сети Интернет либо со дня их официального опубликования в установленном порядке при реализации своих полномочий руководствуются указанными актами и письмами судов». См.:

Письмо ФНС России от 26.11.2013 № ГД-4-3/21097 «О направлении письма Минфина России» (вместе с письмом Минфина России от 07.11.2013 № 03-01-13/01/47571 «О формировании единой правоприменительной практики»)

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Схожая проблема возникает в рамках гражданско-правовых договоров. В хозяйственной практике имеет широкое распространение привлечение организациями физических лиц для выполнения работ или оказания услуг на основании договора подряда или договора возмездного оказания услуг.

Стоимость выполненных работ по договору подряда, без всяких сомнений, будет являться тем самым доходом физического лица. Организация-заказчик при выплате вознаграждения обязана удержать НДФЛ и перечислить налог в бюджет.

Однако в некоторых случаях специфика задания может потребовать от подрядчика преодоления приличного расстояния для его выполнения. Иными словами, исполнитель, привлекаемый для выполнения работы, должен приехать из другого города и какое-то время находиться в месте выполнения задания. Проезд и проживание, как известно, стоят денег. Зачастую эти расходы берет на себя организация-заказчик и оплачивает проездные билеты и гостиницу для исполнителя. По мнению Минфина РФ, с учетом ст. ст. 41, 211 НК РФ и в этом случае у подрядчика возникает доход в натуральной форме, поскольку оплата осуществляется в личных интересах подрядчика. См.:

Вопрос: Об НДФЛ при оплате (возмещении) организацией стоимости проезда и проживания исполнителя по гражданско-правовому договору (письмо Минфина России от 25.10.2017 № 03-04-06/69945)

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Данный факт еще раз наглядно демонстрирует, что грань между личным и общественным очень зыбка. Однако если вы заинтересованы в доказательстве отсутствия облагаемого НДФЛ дохода, можно использовать вышеуказанные аргументы. Для этого необходимо зафиксировать обязательства заказчика по оплате расходов на проезд и проживание в договоре подряда и сохранить документы, подтверждающие расходы (билеты, счета, платежки и т.п.). В договор подряда в раздел «Обязательства сторон» целесообразно включить пункт следующего содержания: «Заказчик в собственных интересах обязуется оплатить проезд к месту выполнения работ и проживание в гостинице за весь период выполнения работ».

В качестве дополнительного подтверждения можно привести извлечение из постановления ФАС Московского округа: «Основанием для вынесения решения в данной части послужили выводы налогового органа о нарушении положений статей 210 и 211 НК РФ в связи с неисчислением и неудержанием НДФЛ на суммы расходов на проезд, проживание и оформление виз физическим лицам, с которыми были заключены договоры гражданско-правового характера на осуществление синхронных переводов при проведении различных мероприятий.

Признавая недействительным решение инспекции в данной части, суды исходили из того, что спорные расходы являются затратами налогоплательщика, произведены им в собственных интересах и не являются доходом указанных физических лиц.

Поскольку инспекцией не установлен факт использования физическим лицом оплаченных обществом услуг в личных нуждах, судами сделан вывод об отсутствии оснований для предложения удержать и перечислить сумму НДФЛ». См.:

Постановление ФАС Московского округа от 26.03.2013 по делу № А40-37553/12-20-186

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Сколько вешать в граммах?

А теперь давайте представим: ваша организация арендует футбольное поле для занятий футболом корпоративной команды. Причем ни к большому, ни к малому спорту вид деятельности вашей организации не имеет никакого отношения.

В переводе на язык Налогового кодекса организация оплачивает за физических лиц аренду спортивной площади и у счастливых игроков возникает доход, полученный в натуральной форме.

Конечно, и в этой ситуации в обоснование отсутствия налогооблагаемой базы мы можем поискать интересы компании-арендатора, например укрепление корпоративного духа и командообразование. Однако проще пойти другим путем.

Дело в том, что НДФЛ — это персональный налог. База формируется по доходам каждого физического лица, а не группы лиц. Доход необходимо подсчитать до копеечки, причем по правилам Налогового кодекса. В данной ситуации посчитать доход каждого игрока действительно невозможно. Уверена, что Минфин предложил бы разделить арендную плату на количество футболистов, как уже однажды предлагал стоимость корпоративного праздничного мероприятия разделить на количество предполагаемых участников. См.:

Вопрос: Об НДФЛ и страховых взносах при оплате питания работников, в том числе организованного в виде шведского стола (письмо Минфина России от 17.05.2018 № 03-04-06/33350)

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Наверняка будет так, что кто-нибудь из игроков, увидев в расчетном листке при очередной выплате заработной платы величину дохода в натуральной форме, поинтересуется ее происхождением и усомнится в справедливости расчета. А ведь и правда, кто-то стоит на воротах, кто-то гоняет мяч по полю, кто-то сидит на скамейке запасных, а кто-то вообще не пришел на тренировку. Как персонифицировать доход каждого из них? Сделать это невозможно. Поэтому и облагаемого НДФЛ дохода также не возникает, что и подтверждается судебной практикой.

Как указано в п. 5 Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации: «Полученная в натуральной форме выгода подлежит налогообложению, если она не носит обезличенного характера и может быть определена в отношении каждого из граждан, являющихся плательщиками налога. В свою очередь, при отсутствии объективной и практически достижимой возможности разделения дохода между гражданами налоговый агент не может быть привлечен к предусмотренной статьей 123 НК РФ ответственности».

За чей счет банкет?

Следующий блок информации я посвящаю директорам, которые путают свой карман с карманом компании. Чаще с подобной ситуацией приходится сталкиваться, когда директор не просто наемный работник, а еще и собственник бизнеса. Не все собственники понимают, что деньги, размещенные на счете его компании, являются собственностью юрлица до тех пор, пока не распределены и не выплачены дивиденды, даже при условии, что все налоги с прибыли уплачены.

В отдельных случаях дивиденды не распределяются намеренно. «Уж очень не хочется платить НДФЛ с дивидендов, ведь налог с прибыли уже уплачен юридическим лицом», — считают собственники. И тут чью-то светлую голову посещает мысль: «А не выдать ли денежные средства по договору займа?» Кому? А индивидуальному предпринимателю, в качестве которого на всякий случай зарегистрирован наш руководитель — учредитель. Сумма займа не ограничена по закону, срок тоже определяется сторонами, а если он подходит к концу, ничего не мешает его пролонгировать. Красота, да и только. Аппетит, как известно, приходит во время еды. Поступив так единожды, подобная схема начинает применяться на системной основе. Что в итоге? В итоге при проведении налоговой проверки такому господину вменяется получение необоснованной налоговой выгоды и значительные суммы недоимки, пени и штрафы.

Так, в постановлении Арбитражного суда Северо-Западного округа рассматривалась следующая ситуация: по итогам проверки инспекция посчитала, что предприниматель в 2015 году получил доход в виде дивидендов от российских организаций, который должен облагаться НДФЛ по ставке 13%, в связи с чем неправомерно занизил на 140 900 000 рублей налоговую базу по НДФЛ, не отразив в декларации доход, полученный в виде дивидендов от организаций, в которых он является основным учредителем. В обоснование этого вывода налоговый орган сослался на то, что в 2015 году данным предпринимателем как основным учредителем обществ осуществлялась выдача самому себе (как индивидуальному предпринимателю) заемных денежных средств, которые, по сути, являлись дивидендами, а договоры займа были оформлены лишь для вида, с целью сокрытия для целей налогообложения полученного дохода. Таким образом, по мнению налогового органа, для целей налогообложения договоры займа были учтены не в соответствии с их действительным экономическим смыслом, что позволило налогоплательщику получить необоснованную налоговую выгоду. См.:

Постановление Арбитражного суда Северо-Западного округа от 31.01.2019 № Ф07-17466/2018 по делу № А26-3394/2018

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Западного округа

Предпринимателю не удалось убедить судей в чистых помыслах и отменить решение инспекции.

В другом деле рассматривалась схожая ситуация.

По итогам налоговой проверки обществу было доначислено более 4 000 000 рублей НДФЛ по причине того, что при наличии кредитных обязательств и задолженности по выплате дивидендов общество выдавало процентные займы своему учредителю, которые полностью им не возвращены. В суд с иском о взыскании образовавшейся задолженности общество не обращалось. Таким образом, по мнению налогового органа, оформление налогоплательщиком договоров займов с взаимозависимым лицом носило формальный характер, не имело экономической обоснованности и прикрывало выдачу дивидендов учредителю. См.:

Постановление Арбитражного суда Волго-Вятского округа от 18.07.2017 № Ф01-2806/2017 по делу № А38-8616/2016

Где найти:

Где найти:

ИБ Арбитражный суд Волго-Вятского округа

Однако в этом деле компании повезло больше, решение налоговой инспекции в этой части удалось отменить, используя следующие аргументы:

- денежные средства предоставлялись учредителю на определенный срок, на возвратной основе и с обязательством уплаты процентов за пользование данными средствами;

- заемщик производил частичный возврат займов и уплату процентов по ним;

- задолженность предпринимателя по возврату заемных денежных средств отражена в бухгалтерском учете общества;

- внереализационные доходы в виде процентов по займам отражены в составе налоговой базы по налогу на прибыль.

Суды пришли к выводу, что между обществом и его учредителем фактически исполнялись обязательства, возникшие из договоров займов. При этом доказательств того, что стороны, заключив данные договоры, действовали без намерения создать соответствующие правовые последствия, в материалы дела не представлено.

Встречаются ситуации, когда собственники бизнеса, может быть, и не имеют намерения подменить одну сделку другой, а просто направляют средства, полученные от ведения предпринимательской деятельности, на развитие, расширение бизнеса, обновление основных фондов. Однако, не понимая важности соблюдения определенных формальностей, допускают досадные промахи и, как следствие, платят рублем.

Так, индивидуальный предприниматель (далее — ИП) обратился в Арбитражный суд Кемеровской области с заявлением о признании незаконным решения налоговой инспекции о привлечении к ответственности за совершение налогового правонарушения в части вменяемых доходов, квалифицированных как полученные в натуральной форме в виде произведенных за него оплат подконтрольной организацией в сумме более 11 000 000 рублей. См.:

Постановление Арбитражного суда Западно-Сибирского округа от 15.08.2018 № Ф04-3172/2018 по делу № А27-14874/2017

Где найти:

Где найти:

ИБ Арбитражный суд Волго-Вятского округа

Как следует из материалов дела, господин, зарегистрированный в качестве ИП, также являлся руководителем / учредителем в нескольких организациях.

Судами было установлено, что подконтрольные организации в проверяемом периоде оплачивали за ИП приобретение транспортных средств и имущества, охранные услуги офисных помещений, выполнение инженерных работ, приобретение оборудования, услуги оценки имущества, аренду лесных участков, не используемых в производственной деятельности этих организаций. При этом транспортные средства регистрировались на имя ИП.

Налоговый орган квалифицировал такую оплату как доход, подлежащий обложению НДФЛ. ИП настаивал, что оплата за него товаров, работ, услуг является не чем иным, как формой возврата ранее выданных займов. Однако налоговые органы, проанализировав представленные договоры, данные бухгалтерского учета, характер и размеры движения денег по счету, смогли доказать, что ИП просто не располагал денежными средствами в тех объемах, которые якобы возвращались в погашение займов. В результате чего ему была вменена схема перераспределения денежных средств между взаимозависимыми организациями с целью уклонения от уплаты налогов.

В некоторых случаях аренда у руководителя / учредителя имущества, которое не используется для производственной, приносящей доход деятельности, может выйти боком.

Так, одна организация заключила договор аренды административно-оздоровительного комплекса (иными словами, бани) со своим руководителем / учредителем. За период пользования помещением была выплачена арендная плата более 200 000 рублей и понесены расходы на ремонт взятого в аренду комплекса в размере около 5 000 000 рублей. Из материалов дела следует, что представленные обществом документы не подтверждают, что затраты на аренду (обслуживание) и ремонт административно-оздоровительного комплекса, арендованного у директора, связаны с использованием спорного комплекса для осуществления представительских встреч и переговоров. Поэтому налоговая инспекция арендную плату и расходы на ремонт исключила из состава затрат, уменьшающих налоговую базу по налогу на прибыль. Более того, стоимость ремонта включила в облагаемый НДФЛ доход арендодателя — директора. См.:

Постановление Арбитражного суда Северо-Западного округа от 14.06.2018 № Ф07-6203/2018 по делу № А42-7277/2016

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Западного округа

Стоит отметить, что решение в части доначисления НДФЛ удалось отменить.

Проанализировав материалы другого дела, кто-то усмехнется, а кто-то грустно вздохнет.

По итогам выездной налоговой проверки директору / учредителю общества был доначислен доход, полученный в натуральной форме, в виде оплаты с расчетного счета общества итальянского гарнитура, немецкого смесителя, установки радиаторов и напольных покрытий. Суды отметили, что спорные товарно-материальные ценности отражены в бухгалтерском учете общества (оприходованы на счете 10.06), между тем дальнейшая их реализация в проверяемом периоде не установлена, а проведенным осмотром помещений по адресам нахождения заявителя эти ТМЦ не обнаружены. При этом, учитывая, что адресом доставки товаров являлся жилой дом, принадлежащий на праве собственности директору (главному бухгалтеру) общества, суды согласились с выводом налогового органа о том, что им получен доход в натуральной форме.

Кроме того, судами установлено, что общество производило оплату коммунальных платежей по квитанциям за директора и главбуха, денежные средства были выданы из кассы организации в подотчет работникам, однако в дальнейшем не удерживались из заработной платы сотрудников и не вносились ими в кассу либо на расчетный счет общества. См.:

Постановление Арбитражного суда Уральского округа от 11.02.2019 № Ф09-8889/18 по делу № А76-872/2018

Где найти:

Где найти:

ИБ Арбитражный суд Уральского округа

И в заключение несколько слов про подотчетные суммы и риски доначисления НДФЛ. Иногда для тех или иных целей необходимы наличные деньги, например на покупку ГСМ по привлекательной цене или в качестве подарка «нужным» людям.

Как водится, низкая цена объясняется, мягко говоря, «неофициальной покупкой», и как следствие, отсутствием оправдательных документов. А про «подарки» и говорить нечего, какие тут первичные документы. Как правило, для указанных нужд деньги по расходному кассовому ордеру под отчет берет директор. Любая потраченная подотчетная сумма требует подтверждения целевого расходования выданных сумм, составления авансового отче-та с приложением оправдательных документов. В том случае, когда документы отсутствуют, а под отчет деньги брал директор, начинается творчество.

Теоретически и авансовый отчет можно закрыть без оправдательных документов, и задолженность со счета 71 «Расчеты с подотчетными лицами» можно списать на счет 91 «Прочие расходы». Он всё стерпит. Я ни в коем случае не утверждаю, что так делать можно! Это неправильно.

Безусловно, всё описанное выше происходит или по распоряжению руководителя, или как минимум при его одобрении, и каждый бухгалтер знает, что подобные действия рано или поздно до добра не доведут. Но «великие и ужасные» ничего не хотят слушать и требуют решения вопроса, не понимая, что это возможно только при наличии оправдательных документов и отражения в учете операции по оприходованию материальных ценностей.

Даже если расходы не уменьшают базу по прибыли или организация применяет УСН с объектом «доходы», отсутствие документов повлечет доначисление дохода именно тому, кто расписался в расходно-кассовом ордере и в авансовом отчете без оправдательных документов. См.:

Постановление Президиума ВАС РФ от 05.03.2013 № 14376/12 по делу № А53-8405/2011

Где найти:

Где найти:

ИБ Решения высших судов

Итак, подводя итог всему вышесказанному, можно сделать следующий вывод: расходы, очевидно не связанные с деятельностью компании, непреодолимое желание сэкономить, а также смешение денежных потоков из разных сфер бизнеса и пренебрежение к составлению необходимых документов чреваты не только налоговыми последствиями в части налога на прибыль, но и могут больно ударить по карману физического лица. На первый взгляд безобидный НДФЛ может превратиться в страшного монстра.

Как найти: раздел «ПроЭЛКОД» → Электронная библиотека

Как найти: раздел «ПроЭЛКОД» → Электронная библиотека

Где найти:

Где найти:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

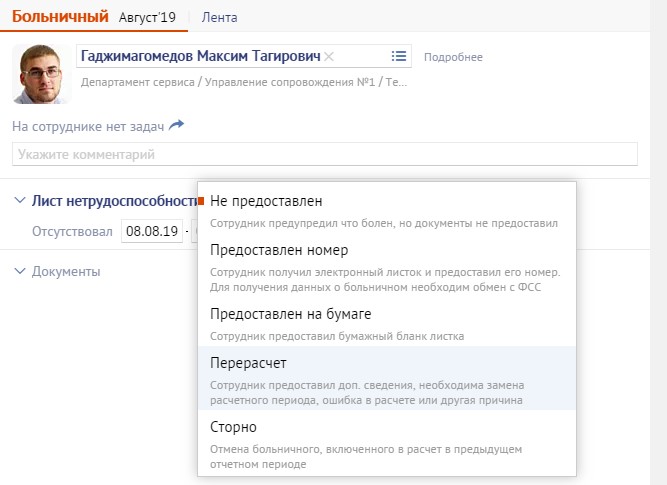

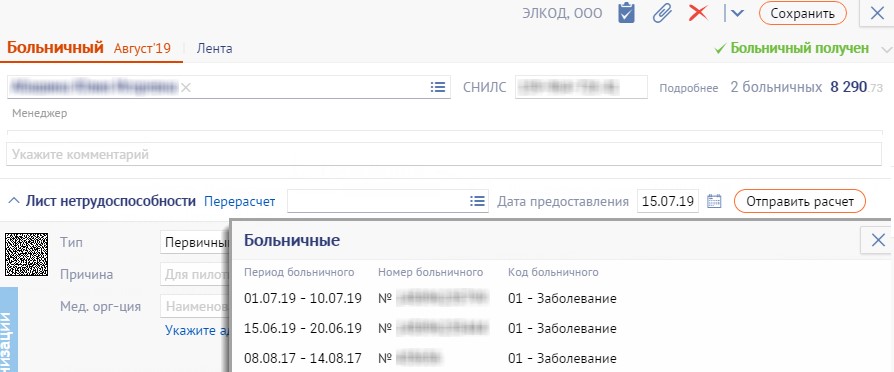

и выберите Больничный.

и выберите Больничный.

и выберите больничный, который нужно перерассчитать.

и выберите больничный, который нужно перерассчитать.

.

.