Миф 1. Убыток отражать в отчетности запрещено. Как только будет представлена налоговая декларация по налогу на прибыль организации с убытком, сразу же будет назначена выездная налоговая проверка.

С точки зрения налогового законодательства, в том случае, если в отчетном (налоговом) периоде налогоплательщиком получен убыток – отрицательная разница между доходами и расходами, определяемыми в соответствии с гл. 25, – в данном отчетном (налоговом) периоде налоговая база признается равной нулю (п. 8 ст. 284 НК РФ). Убытки, полученные организацией в отчетном (налоговом) периоде, принимаются в целях налогообложения в порядке и на условиях, установленных ст. 283 НК РФ. То есть в Кодексе все-таки присутствуют правила, согласно которым убыток вполне возможен, законом его не запрещено отражать в отчетности. Главное условие – все операции в учете отражают реальные факты хозяйственной жизни организации, мнимых и притворных сделок нет, доходы отражены в полном объеме, расходы учтены как экономически обоснованные и документально подтвержденные. Иными словами, учет организации – «идеальный». Как справедливо отмечено ВАС РФ, «…извлечение прибыли является целью предпринимательской деятельности, а не ее обязательным результатом». См.:

Постановление Пленума Верховного суда РФ от 24.10.2006 № 18 «О некоторых вопросах, возникающих у судов при применении Особенной части Кодекса Российской Федерации об административных правонарушениях»

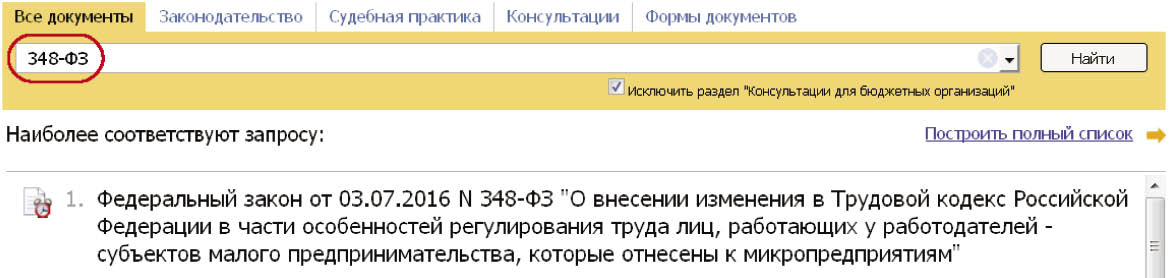

Где найти:

Где найти:

ИБ Российское законодательство

Тогда откуда этот миф?

В обязанности налоговых органов помимо прочего входит функция контроля за соблюдением законодательства о налогах и сборах (ст. 32 НК РФ). Исполняя государственное задание, в целях усиления аналитической составляющей работы налоговой службы в целом, на местах налоговые инспекции формируют так называемые убыточные комиссии. Целью таких комиссий, как официально заявлено письмом ФНС РФ «О работе комиссий налоговых органов по легализации налоговой базы», является увеличение поступлений налогов в бюджет путем побуждения налогоплательщиков, в отношении которых установлены факты (либо имеются достаточные основания полагать о наличии фактов) неполного отражения в учете хозяйственных операций, фальсификации налоговой и бухгалтерской отчетности или отсутствуют объяснимые причины тех или иных результатов деятельности налогоплательщика к самостоятельному уточнению налоговых обязательств и недопущению нарушений налогового законодательства в последующих периодах. См.:

Письмо ФНС России от 17.07.2013 № АС-4-2/12722 «О работе комиссий налоговых органов по легализации налоговой базы»

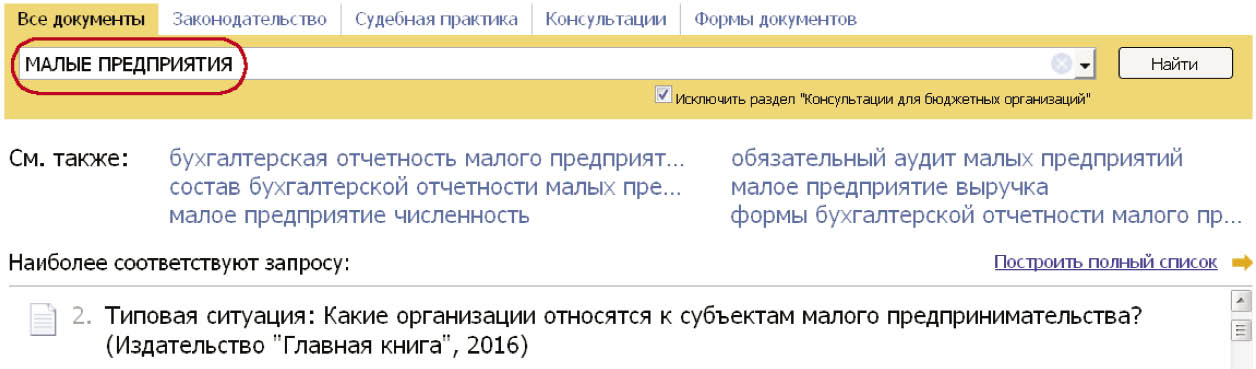

Где найти:

Где найти:

ИБ Российское законодательство

Безусловно, никто и не настаивает на принудительном уточнении данных своих расчетов и деклараций, но если у организации отражен убыток, есть вероятность, что руководителя пригласят на заседание комиссии, где постараются выяснить:

- причины убытка;

- состав основных хозяйственных операций;

- состав и детализацию расходов, в том числе внереализационных;

- характер операций (есть ли агентские схемы, сделки со взаимозависимыми лицами);

- применение схем необоснованного возмещения налога на добавленную стоимость и др.

Иными словами, комиссия будет разбираться: правильно ли сформирована налоговая база, в полном ли объеме исчислен налог налогоплательщиком. Надо отметить, что на комиссию организация также может попасть, если у нее низкая налоговая нагрузка.

Итак, объяснить миф 1 просто: представляя декларацию с убытком, налогоплательщик тем самым провоцирует дополнительное внимание налоговиков к своей деятельности и побуждает их в соответствии с инструкциями вышестоящей налоговой осуществлять с их стороны мероприятия дополнительного налогового контроля до назначения выездной налоговой проверки. Намного проще со стороны налоговиков просто позвонить налогоплательщику и сказать, что убыточный расчет или декларацию сдавать не надо.

Чаще всего налогоплательщику предлагают пересмотреть объем учитываемых косвенных или внереализационных расходов и перенести «лишние» расходы на те периоды, когда будет соответствующая налоговая нагрузка по налогу на прибыль. И требование налоговиков будет настойчивее, если доходов у организации не было вообще. Здесь нелишне будет напомнить, что расходы налогоплательщика должны соотноситься с характером его деятельности, а не с получением прибыли. Согласно разъяснениям УФНС РФ по г. Москве организация учитывает расходы в целях налого-обложения прибыли как в периоде извлечения доходов, так и в периоде, в котором организация доходы не получала, при условии, что осуществляемая деятельность в целом направлена на получение доходов. См.:

Письмо УФНС РФ по г. Москве от 19.10.2010 № 16-15/109224@ «Об учете в целях налогообложения прибыли косвенных и внереализационных расходов»

Где найти:

Где найти:

ИБ Москва Проф

Таким образом, организация вправе учесть расходы в случае, когда ведется деятельность, направленная на получение доходов, но при этом в конкретном отчетном (налоговом) периоде доходы от деятельности отсутствуют.

Например, расходы на ремонт собственных или арендованных ОС, зарплата управленческому персоналу, компенсации работникам за разъездной характер работы, расходы на содержание и обустройство офисного помещения – все эти расходы учесть можно, даже если доходов организация пока не имеет. Глава 25 Кодекса не ставит порядок признания расходов в зависимость от того, были у организации доходы или нет. Все расходы, отнесенные организацией в учетной политике к косвенным, формируют убыток отчетного года. См.:

Письмо ФНС РФ от 21.04.2011 № КЕ-4-3/6494

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Обоснованный выбор объектов для проведения выездных налоговых проверок невозможен без всестороннего анализа всей информации, поступающей в налоговые органы из внутренних и внешних источников. Анализ показателей налоговой и (или) бухгалтерской отчетности организации, позволяющий определить значительные отклонения показателей финансово-хозяйственной деятельности текущего периода от аналогичных показателей за предыдущие периоды или же отклонения от среднестатистических показателей отчетности других аналогичных хозяйствующих субъектов за определенный промежуток времени – это один из уровней общего анализа ведения деятельности налогоплательщика, который проводится с целью выявления необходимости и целесообразности проведения выездной проверки. В общедоступных критериях оценки риска выездной налоговой проверки (Приложение № 2 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@) отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов – это один из 12 критериев отбора, но не единственный и самый существенный. См.:

Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок»

Где найти:

Где найти:

ИБ Российское законодательство

Поэтому отражение убытка в налоговой отчетности (тем более впервые и обоснованно) – еще не повод выездной налоговой проверки.

Миф 2. Статья 54 НК РФ дает право организации переносить расходы из одного налогового периода в другой, даже если в текущем периоде получается убыток.

Напомним, что ст. 54 НК РФ с 01.01.2010 дает право организации выявленные в текущем отчетном (налоговом) периоде ошибки или искажения, относящиеся к прошлым налоговым (отчетным) периодам, скорректировать в текущем налоговом (отчетном) периоде, если допущенные ошибки (искажения) привели к излишней уплате налога, то есть корректировку можно провести без представления «уточненки». Если организация не учла по ошибке расходы и при этом в периоде искажения (ошибки) не было убытка, то корректировку можно сделать в текущем расчете (декларации). Для этих целей в декларации (расчете) по налогу на прибыль организации предусмотрена строка 400 Приложения № 2 Листа 2. Расчет налога (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@). См.:

Приказ ФНС России от 26.11.2014 № ММВ-7-3/600@ «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме»

Где найти:

Где найти:

ИБ Российское законодательство

Обратите внимание на то, что порядок заполнения декларации предусматривает не отражение расходов прошлых периодов в текущем, а корректировку налоговой базы текущего периода. И хотя математический расчет дает один и тот же результат, правильным будет говорить о корректировке текущей налоговой базы, а не о переносе расходов.

Согласно разъяснениям Минфина РФ неотражение в целях налогообложения прибыли организаций расходов, возникших в прошлых налоговых периодах, но выявленных в текущем отчетном (налоговом) периоде в результате получения первичных документов, является искажением налоговой базы предыдущего налогового периода, следовательно, на указанные операции распространяются положения ст. 54 НК РФ. См.:

Письмо Минфина России от 13.04.2016 № 03-03-06/2/21034

Где найти:

Где найти:

ИБ Финансист

Однако исправить текущим периодом ошибку прошлого отчетного (налогового) периода, то есть зачесть расходы в текущем периоде, можно, только если в текущем периоде получена прибыль. Ведь если получен убыток, то согласно п. 8 ст. 274 НК РФ налоговая база признается равной нулю. То есть в данном случае перерасчет налоговой базы текущего отчетного (налогового) периода невозможен.

Так что учтите, что зачесть (условно перенести) расходы можно только тогда, когда и в том периоде, когда расходы не были учтены, и в том периоде, в котором они учитываются, нет убытка.

Согласно разъяснениям Минфина России и мнению контролеров, выявленные расходы в текущем отчетном (налоговом) периоде, расходы, относящиеся к прошлым налоговым (отчетным) периодам, могут быть учтены в налоговом периоде их обнаружения при соблюдении условий, установленных ст. 54 НК РФ с учетом положений ст. 78 НК РФ. Объясняют это так: в силу нормы п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога, в том числе вследствие перерасчета налоговой базы, повлекшей излишнюю уплату налога, может быть подано в течение трех лет со дня уплаты указанной суммы, поэтому ст. 54 НК РФ должна применяться в совокупности со ст. 78 НК РФ, то есть исправить искажение (ошибку) можно, если не прошло три года с момента ее совершения. См.:

Письмо Минфина России от 04.08.2010 № 03-03-06/2/139

Где найти:

Где найти:

ИБ Финансист

Судебная практика показывает, что это миф. Обратимся к делу, рассмотренному Арбитражным судом Западно-Сибирского округа. Организация не включила в расходы 2005 года амортизационную премию по основному средству, введенному в эксплуатацию. Зато включила ее в расходы 2010 года, посчитав, что новая редакция ст. 54 НК РФ дает на это право. Налоговый орган посчитал такие действия налогоплательщика неправомерными. Ведь три года прошло. Суд признал, что организация действовала в соответствии со ст. 54 НК РФ, указав на следующее:

- «…положения абзаца третьего пункта 1 статьи 54 Налогового кодекса Российской Федерации в редакции, вступившей в силу с 01.01.2010, предоставили налогоплательщику право корректировать налоговую базу в том периоде, в котором обнаружены ошибки, даже если такие ошибки допущены в предшествующих периодах, но при условии, что они привели к излишней уплате налога;

- указанная норма права устанавливает дополнительные гарантии защиты прав налогоплательщиков, в том числе право на учет переплаты, образовавшейся вследствие неотражения в более раннем периоде спорных расходов, и освобождает от необходимости представления уточненной налоговой декларации по соответствующему налогу при выявлении указанных выше ошибок;

- статья 54 Налогового кодекса Российской Федерации не устанавливает сроков давности для возможности исправления ошибок (искажений) в исчислении налоговой базы;

- абзац третий пункта 1 статьи 54 Налогового кодекса Российской Федерации не устанавливает ограничений учета налоговой выгоды в зависимости от периода ее возникновения и не содержит прямого указания на то, что положения статьи 54 Кодекса применяются в совокупности с положениями статьи 78 Налогового кодекса Российской Федерации и, в частности, с учетом правила об ограничительном трехлетнем сроке зачета или возврата сумм излишне уплаченных налогов». См.:

Постановление Арбитражного суда Западно-Сибирского округа от 20.07.2015 № Ф04-21208/2015 по делу № А81-4348/2014

Где найти:

Где найти:

ИБ Арбитражный суд Западно-Сибирского округа

Миф 3. Убыток организации, полученный при применении УСНО, можно перенести на период применения общего режима, если организацию на УСНО присоединить к организации, исчисляющей налог на прибыль.

Этот миф – прямое противоречие действую-щему законодательству по налогам и сборам. Согласно абз. 8 п. 7 ст. 346.18 НК РФ убыток, полученный налогоплательщиком при применении иных режимов налогообложения, не принимается при переходе на УСНО, а убыток, полученный в период применения УСНО, не принимается при переходе на иные режимы налогообложения. Согласно п. 1 ст. 283 НК РФ при исчислении налоговой базы по налогу на прибыль организаций возможно учесть только тот убыток, который сформирован по правилам гл. 25 НК РФ. Только на убыток, исчисленный в соответствии с указанной главой в предыдущем налоговом периоде или в предыдущих налоговых периодах, организация вправе уменьшить налоговую базу текущего налогового периода. В том числе это касается и случаев, когда организация-правопреемник получает убыток от присоединенной организации. См.:

Письмо Минфина России от 25.09.2009 № 03-03-06/1/617

Где найти:

Где найти:

ИБ Финансист

Миф 4. Убыток организации, полученный на общем режиме налогообложения при переходе на УСНО, теряется, то есть при возврате организации на ОСНО учесть убыток нельзя, так как срок учета убытка (десять лет) был прерван.

И это утверждение – заблуждение налогоплательщиков. Действительно, согласно пп. 2 и 3 ст. 283 НК РФ налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. Не перенесенный на ближайший следующий год убыток может быть перенесен целиком или частично на следующий год из последующих девяти лет с учетом положений абз. 2 п. 2 ст. 283 Кодекса. Очередность переноса убытка должна быть соблюдена, то есть если организация понесла убытки более чем в одном налоговом периоде, перенос таких убытков на будущее производится в той очередности, в которой они (убытки) понесены. Иных условий переноса убытков Кодексом не установлено, а следовательно, нет и запрета на перенос убытка после применения иного режима налогообложения, например, «упрощенки». С аналогичными выводами вы можете ознакомиться в письме Минфина России. См.:

Письмо Минфина РФ от 25.10.2010 № 03-03-06/1/657

Где найти:

Где найти:

ИБ Финансист

Напомним, что переносить убыток можно как по итогам отчетного периода, так и по итогам года. В налоговой декларации предусмотрено специальное Приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» к Листу 2, которое представляется лишь дважды в год: в составе деклараций за I квартал и налоговый период. В декларациях за все другие отчетные периоды сумма убытка, уменьшающего налоговую базу, вписывается в строку 110 Листа 2.

Миф 5. Организация-правопреемник может перенести на будущее убытки, полученные реорганизованной организацией, на основании налоговых регистров, налоговых деклараций и передаточных актов реорганизованного юридического лица.

И это очередное заблуждение. Согласно п. 5 ст. 283 НК РФ правом переноса убытков на будущее могут воспользоваться в том числе организации – правопреемники реорганизованных организаций, которые прекратили свою деятельность. Заметим, что при реорганизации в форме выделения реорганизуемая организация не прекращает своей деятельности, а значит, организация, выделившаяся из состава реорганизуемой, не вправе учитывать в целях налогообложения ее убытки (письмо Минфина России от 24.06.2010 № 03-03-06/1/428).

Налогоплательщик-правопреемник вправе уменьшать налоговую базу в порядке и на условиях, которые предусмотрены ст. 283 НК РФ, на сумму убытков, полученных реорганизуемыми организациями до момента реорганизации. Например, убыток от реализации амортизируемого имущества, не списанный реорганизованной организацией, может учесть организация-правопреемник. См.:

Письмо ФНС России от 16.02.2015 № ГД-4-3/2251@

Где найти:

Где найти:

ИБ Финансист

Без соответствующих первичных документов, на основании которых ведется бухгалтерский и налоговый учет, учесть такой убыток правопреемнику не удастся. Налоговые декларации, регистры налогового учета и иные аналитичес-кие документы не могут быть признаны достаточным доказательством осуществления затрат, сформировавших убыток. Логика здесь проста: несмотря на общее правило хранения документов, предусмотренное подп. 8 п. 1 ст. 23 НК РФ (оно устанавливает обязанность хранить документы не менее четырех лет), при исчислении налога на прибыль налогоплательщикам предоставлено право учесть убыток при исчислении указанного налога при условии соб-людения установленных законом требований. К их числу п. 4 ст. 283 Кодекса отнесена обязанность налогоплательщиков хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков. См.:

Постановление Президиума ВАС РФ от 24.07.2012 № 3546/12

Где найти:

Где найти:

ИБ Решения высших судов

В случае отражения в налоговой декларации убытка без соответствующих подтверждающих первичных документов на основании регистров налогового учета и иных аналитических документов порядок, установленный п. 4 ст. 283 Кодекса, нельзя признать соблюденным. Как отметили судьи, «...Кодекс не содержит исключений и для случаев заявления в налоговых декларациях убытка, полученного правопредшественником проверяемого налогоплательщика».

Если при реорганизации было образовано новое юридическое лицо, например, проведена реорганизация в формах преобразования, слияния или разделения организаций, то возникнет еще один спорный вопрос, решать который придется в суде.

Налоговики нередко отказывают правопреемнику в переносе убытка реорганизованной организации, если убыток зачтен в том же календарном году, что и проведенная реорганизация. Контролеры настаивают, что право на учет такого убытка возникает у правопреемника только с начала года, следующего за датой реорганизации. Суды с такими выводами не соглашаются, и аргументация у них такая.

Согласно пп. 2 и 3 ст. 55 НК РФ для реорганизованной организации последний налоговый период определен с начала календарного года до даты реорганизации, для правопреемника (вновь созданной организации) первый налоговый период исчисляется с момента даты реорганизации до окончания календарного года. Следовательно, последний налоговый период реорганизованной организации является по сути предыдущим налоговым периодом для правопреемника, а потому для переноса убытков не нужно ждать начала следующего года. Кстати, Минфин России придерживается такой же логики: правопреемник вправе учесть убыток реорганизованного юридического лица в форме преобразования в текущем отчетном (налоговом) периоде. См.:

Письмо Минфина России от 22.06.2015 № 03-03-06/1/35875

Где найти:

Где найти:

ИБ Финансист

Миф 6. Убыток от реализации амортизированного имущества можно учесть в полном объеме, если продать его после перевода на консервацию или если на момент реализации оно не использовалось в деятельности, приносящей доход.

Это ошибочное мнение, приводящее к завышению расходов периода реализации основного средства.

При продаже амортизируемого имущества по стоимости ниже остаточной с учетом расходов, связанных с реализацией, формируется убыток, учет которого особенный. Порядок учета такого убытка установлен п. 3 ст. 283 НК РФ. Сумму убытка нужно признавать в составе прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования имущества и фактическим сроком его эксплуатации до момента реализации. Аналогичный порядок учета убытка будет применяться и в том случае, если непосредственно до реализации основное средство временно не использовалось или находилось на консервации, причем период консервации никак не уменьшает срок для списания убытка.

Согласно п. 3 ст. 256 НК РФ временное неиспользование имущества в указанной деятельности не является основанием для исключения данного имущества из состава амортизируемого. Более того, при этом указанные положения не предусматривают требование о прекращении начисления амортизации в случае отсутствия дохода от использования амортизируемого имущества в какой-либо промежуток времени. Следовательно, произвольное исключение амортизируемого имущества, в том числе по критерию временного неполучения дохода, положениями НК РФ не предусмотрено. А следовательно, убыток, полученный от его реализации, учитывается для целей налогообложения прибыли организации согласно п. 3 ст. 268 НК РФ. То есть убыток распределяется на период оставшегося срока полезного использования основного средства. См.:

Письмо ФНС России от 12.04.2013 № ЕД-4-3/6818@

Где найти:

Где найти:

ИБ Финансист

Миф 7. Нельзя учитывать убыток в виде безнадежного долга, если компания-должник – взаимозависимая организация.

Резервировать и списывать как безнадежные долги дебиторскую задолженность организации, если она взаимозависима с кредитором, опасно. Так рассуждают многие, и их выводы подкрепляются обширной судебной практикой. Суды утверждают, что факт взаимозависимости между контрагентами сам по себе не может поставить налогоплательщика в худшее положение по сравнению с другими налогоплательщиками. Кодекс не ограничивает права на убыток от безнадежного долга в случае взаимозависимости кредитора и должника. При учете задолженности, возникшей у взаимозависимых лиц, сумма такой задолженности резервируется в общем порядке. См.:

Постановление ФАС Западно-Сибирского округа от 19.10.2011 № А27-15219/2010 (определением ВАС РФ от 24.02.2012 № ВАС-1772/12 отказано в передаче дела № А27-15219/2010 в Президиум ВАС РФ для пересмотра в порядке надзора данного постановления)

Где найти:

Где найти:

ИБ Арбитражный суд Западно-Сибирского округа

Однако если будет доказан факт создания организацией формального документооборота для признания задолженности безнадежной к взысканию и отнесения ее в состав расходов для целей налогообложения прибыли, если будет установлена согласованность действий общества и ликвидируемых организаций, то такой убыток исключат из внереализационных расходов организации. И несмотря на тот факт, что Кодексом не установлены ограничения по учету такого убытка в составе безнадежных долгов, при наличии доказательств схемы, направленной на уменьшение налоговой базы и получение необоснованной выгоды в отношении сумм дебиторской задолженности, суд не поддержит организацию. См.:

Постановление Арбитражного суда Западно-Сибирского округа от 18.08.2014 по делу № А45-17467/2013

Где найти:

Где найти:

ИБ Арбитражный суд Западно-Сибирского округа

В заключение напомним, что с 01.01.2015 убытки, полученные кредитором при реализации права требования долга, учитываются по-новому.

Особенности определения налоговой базы при уступке (переуступке) права требования установлены ст. 279 НК РФ, согласно которой отрицательная разница между доходом от реализации права требования долга и стоимостью реализованных товаров (работ, услуг) признается убытком налогоплательщика. До 1 января 2015 года в случае реализации права требования долга после наступления срока платежа половина убытка учитывалась на момент продажи права требования долга, остальная часть – через 45 дней. После изменения 2015 года убыток по сделке уступки права требования признается на дату уступки права требования, то есть единовременно.

Подтверждением убытка, полученного налогоплательщиком-кредитором при реализации права требования (при уступке) долга третьему лицу, прежде всего служат документы, удостоверяющие наличие долга перед кредитором, право требования которого им было реализовано. Это могут быть договоры, акты приема-передачи, акты сверки, копии решений судов, вступивших в законную силу.

Такое мнение высказано в письме ФНС России. См.:

Письмо ФНС России от 01.12.2015 № СД-4-3/20885@

Где найти:

Где найти:

ИБ Финансист

Отсутствие надлежащих документов, удостоверяющих предмет договора уступки, превращает убыток в неподтвержденный, в связи с чем такой убыток не подлежит учету при определении налоговой базы по налогу на прибыль как не удовлетворяющий требованиям, предъявляемым к расходам ст. 252 НК РФ.

Где найти:

Где найти: