Вопросы гражданско-правовых отношений, возникающих при заключении договора аренды недвижимости, как мы знаем, регулируются гл. 34 «Аренда» Гражданского кодекса Российской Федерации (далее — ГК РФ), а именно параграфом 1 «Общие положения по аренде» и параграфом 4 «Аренда зданий и сооружений». Принимая во внимание то, что нежилое помещение является объектом недвижимости, отличным от здания или сооружения, в котором оно находится, но неразрывно с ним связанным, и то, что в ГК РФ отсутствуют какие-либо специальные нормы об аренде именно нежилых помещений, исходим из того, что нормы по аренде зданий, сооружений применяются в том числе и к аренде нежилых помещений. Поэтому, говоря об объекте недвижимости в статье, мы будем подразумевать, что речь может идти и о недвижимости как о здании в целом (например, о торговом центре), так и об офисном помещении. Информационные письма ВАС РФ позволяют нам сделать такие выводы. См.:

Информационное письмо Президиума ВАС РФ от 01.06.2000 № 53 «О государственной регистрации договоров аренды нежилых помещений»

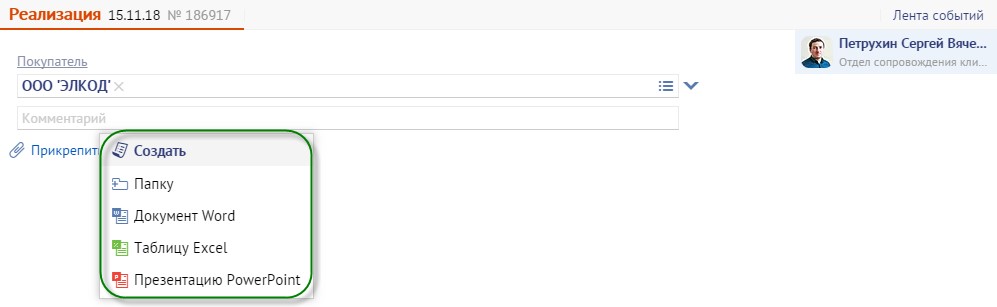

Где найти:

Где найти:

ИБ Российское законодательство

Из положений гл. 34 «Аренда» ГК РФ следует, что арендатор может проводить в арендуемом помещении ремонтные работы, а также производить отделимые и неотделимые улучшения. Улучшениям арендованного имущества посвящена ст. 623 ГК РФ. Согласно п. 1 ст. 623 ГК РФ отделимые улучшения арендованного имущества являются собственностью арендатора, если иное не предусмотрено договором аренды. Если арендатор произвел с согласия арендодателя улучшения арендованного имущества, неотделимые от этого имущества без вреда, арендатор после прекращения договора имеет право на возмещение стоимости этих улучшений, если иное не предусмотрено договором аренды (п. 2 ст. 623 ГК РФ). Стоимость неотделимых улучшений, произведенных арендатором без согласия арендодателя, возмещению не подлежит (п. 3 ст. 623 ГК РФ).

Так что же такое улучшение отделимое и неотделимое? В ГК РФ, как видим, четкого определения этих понятий нет. Поищем нужную нам терминологию в Налоговом кодексе Российской Федерации (далее — НК РФ). Словосочетание «неотделимые улучшения» в гл. 25 НК РФ встречается дважды. В ст. 256 НК РФ сказано, что к амортизируемому имуществу налогоплательщика также относятся капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя. В ст. 251 НК РФ (подп. 32 п. 1) указывается на необлагаемый доход арендодателя в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором. Самого же определения неотделимого улучшения в НК РФ мы также не найдем. Именно поэтому в практике бухгалтера на первом этапе учета расходов на улучшения арендованного объекта недвижимости нередко возникают сложности с правильной квалификацией результата работ. И здесь нам может помочь судебная практика.

Обычно отделимые улучшения являются собственностью арендатора и по окончании договора аренды арендодателю не передаются: арендатор перемещает оборудование, кондиционер или иные отделимые улучшения на другое место и продолжает их эксплуатировать сам. Как правило, отделимые улучшения — это собственный актив арендатора, а значит, его учет аналогичен либо учету ОС, либо учету МПЗ. Нередко на практике арендаторы полагают, что признаком отделимости улучшений является возможность использовать такие улучшения обособленно от арендованного объекта. Однако данная позиция ошибочна, о чем свидетельствуют судебные решения, поскольку возможность использовать указанные улучшения обособленно от арендованного объекта не свидетельствует об их отделимости в смысле ст. 623 ГК РФ.

Суды же считают, что под неотделимыми улучшениями понимаются не любые работы капитального характера, а только те, которые изменяют качественные характеристики арендованного объекта, повышают его технические и (или) функциональные характеристики. То есть улучшения всегда связаны с модернизацией, реконструкцией, достройкой, дооборудованием арендованного основного средства. См.:

Постановление Арбитражного суда Центрального округа от 03.05.2017 № Ф10-1666/2017 по делу № А62-3606/2016

Где найти:

Где найти:

ИБ Арбитражные суды округов

Улучшения объекта недвижимости будут классифицироваться как неотделимые, если это улучшения, которые невозможно без вреда отделить от арендованного имущества (вредом, в частности, может быть повреждение отделки помещения или конструкций, следы от креплений). Можно сказать, что именно такие описательные понятия используются специалистами Минфина России при определении неотделимых улучшений.

Амортизируются только те неотделимые улучшения в арендованное имущество, которые носят капитальный характер, то есть связаны с реконструкцией, модернизацией. Если расходы осуществляются с целью текущего поддержания основных средств в рабочем состоянии, то такие затраты единовременно учитываются в составе прочих расходов как расходы на ремонт согласно положениям ст. 260 НК РФ. См.:

Письмо Минфина России от 11.09.2019 № 03-03-06/1/69963 «О начислении амортизации на капитальные вложения в арендованные ОС, произведенные с согласия арендодателя, в целях налога на прибыль»

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Еще одним характерным примером из практики является ситуация, когда арендатор берет в аренду помещение, требующее доведения до состояния готовности. Собственники сдают только что построенные офисные, торговые центры в «голом» состоянии, возлагая все отделочные работы на будущих арендаторов. Отделочные работы, выполненные арендатором в таком помещении, являются его улучшением, поскольку после окончания работ изменяются характеристики помещения — появляется возможность фактически использовать его в деятельности арендатора. И несмотря на то что иные существенные показатели для определения типа улучшений не поменялись (новые этажи никто не достраивал, мансарду не сооружал, новые дверные или оконные проемы не появились, площадь помещений также осталась неизменной), в учете арендатора будут неотделимые улучшения в арендованное имущество.

Обратите внимание, что на практике налоговые службы могут попытаться переквалифицировать ремонтные работы в неотделимые улучшения. Напомним, чем отличается ремонт от работ по улучшению имущества. В данном вопросе исходить следует не из объема работ, не из стоимости и тем более не из времени выполнения работ, а из их цели. Ремонт — это текущее поддержание объекта в рабочем состоянии. При капремонте арендованного объекта восстанавливают утраченные первоначальные характеристики этого объекта, основные же технико-экономические показатели остаются неизменными. А вот при реконструкции и т.д. улучшаются характеристики объекта аренды, у объекта появляются новые качества или свойства, меняется назначение объекта аренды.

Приведем несколько примеров решения спорных вопросов «ремонт или реконструкция». В постановлении ФАС Восточно-Сибирского округа от 04.12.2008 № А33-1122/ 08-Ф02-6062/08 по делу № А33-1122/08 налоговая инспекция квалифицировала как неотделимые улучшения работы по устройству бетонного пола в арендованном помещении. Однако арбитры решили, что это не так: устройство бетонных полов относится к капитальному ремонту.

В другом деле организация отремонтировала раздевалки, в ходе чего была заменена дверь вместе с дверной коробкой (проем в стене), установлена дополнительная кирпичная перегородка и дополнительная металлическая перегородка для одного офисного рабочего места. Налоговый орган квалифицировал эти работы как неотделимые улучшения арендованного имущества. Однако судьи в постановлении ФАС Московского округа от 11.01.2007, 18.01.2007 № КА-А40/13128-06-2 по делу № А40-22339/06-143-16 подтвердили, что ремонтные работы не вызвали изменения технологического или служебного назначения здания и его помещений, не связаны с повышенными нагрузками и (или) получением других новых качеств, поэтому все работы являются текущими ремонтными работами.

Отметим, что понятия реконструкции и капитального ремонта содержатся и в Градостроительном кодексе РФ. Они также помогут бухгалтеру определиться с характером работ, проведенных арендатором. Так, согласно п. 14 ст. 1 ГрК РФ под реконструкцией объектов капитального строительства понимается изменение параметров (высоты, площади, объема, количества этажей) объекта или его частей, в том числе надстройка, перестройка, расширение объекта, а также полная замена или восстановление несущих строительных конструкций.

Еще одним основанием признать работы неотделимыми улучшениями в арендованное имущество будет изменение служебного назначения арендованного помещения.

Примером такой спорной ситуации является постановление АС Уральского округа от 05.03.2019 по делу № А71-22407/2017. Организация арендовала несколько нежилых помещений, в которых после ремонта начала торговлю. Ранее для этого помещения не были приспособлены. Стоимость части работ компания признала неотделимыми улучшениями и начала их амортизировать. В неотделимые улучшения попали работы по монтажу систем вентиляции, видеонаблюдения, охранно-пожарной и тревожной сигнализаций. Остальные работы организация списала единовременно. Это были ремонтно-строительные работы, монтаж алюминиевых конструкций, электромонтажные работы и монтаж системы озвучки. Именно к этим расходам у инспекции возникли претензии. Проверяющие сочли, что эти работы изменяют служебное назначение помещений, а значит, их стоимость нужно списывать через амортизацию. Суд решил, что проведено переустройство арендованных помещений. Ведь у них изменилось служебное назначение, появились новые качества. Только после проведения данных работ компания смогла вести в этих помещениях торговую деятельность. А значит, организация ошибочно единовременно списала расходы в качестве ремонтных.

Итак, первый шаг арендатора, самый главный и существенный для дальнейшего учета, — определиться с характером работ: или выполнен ремонт, или проведены улучшения. Если все-таки улучшения, то отделимые они или неотделимые.

Если в результате работ арендатор ставит к учету отделимые улучшения, то их бухгалтерский и налоговый учет ничем не отличается от учета ОС или МПЗ. Определение первоначальной стоимости, СПИ, амортизация — всё стандартно, как если бы вы ставили к учету собственное ОС. Главное, чтобы арендатор не забыл после окончания договора аренды и подписания акта приема-передачи объекта аренды отразить либо выбытие объекта учета, либо его демонтаж. В случае если отделимое улучшение остается в арендованном объекте недвижимости, то есть организация-арендатор или его отдает безвозмездно, или продает (с арендодателем согласуется размер компенсации стоимости улучшений), в учете арендатора отражается НДС облагаемая операция (подп. 1 п. 1 ст. 146, ст. 39 НК РФ). Или рыночная стоимость улучшений (при безвозмездной передаче), или согласованная с арендодателем стоимость улучшений будет формировать налоговую базу по НДС. По сути, в учете арендатора происходит самая обыкновенная реализация ОС, а значит, проблем с ее отражением быть не должно.

В учете неотделимых улучшений есть нюансы.

Из положений ст. 623 ГК РФ следует, что затраты арендатора на производство неотделимых улучшений могут компенсироваться или не компенсироваться арендодателем. Рассмотрим, как влияет этот факт на учет затрат у арендатора.

Неотделимые улучшения арендованной недвижимости являются собственностью арендодателя, ведь они неотделимы от самого объекта, а значит, компенсации подлежат только согласованные с арендодателем улучшения (п. 2 ст. 623 ГК РФ). Обратите внимание, судьи подчеркивают не только важность самого факта согласования с собственником работ, но и указывают на необходимость согласования также их объема и стоимости, так как в силу перехода к арендодателю прав на неотделимые улучшения изменяется и бремя содержания принадлежащего ему имущества (в связи с его приращением). См.:

Постановление Арбитражного суда Центрального округа от 03.05.2017 № Ф10-1666/2017 по делу № А62-3606/2016

Где найти:

Где найти:

ИБ Арбитражные суды округов

Рассмотрим ситуацию, когда арендодатель компенсирует арендатору стоимость неотделимых улучшений.

Арендодатель может компенсировать расходы арендатора на производство согласованных неотделимых улучшений сразу по окончании работ или по завершении (расторжении) договора аренды и возврате объекта аренды вместе с неотделимыми улучшениями. В случае если арендатор осуществляет неотделимые улучшения арендованного имущества с согласия арендодателя, что должно быть отражено в договоре аренды либо в дополнении к указанному договору, и арендодатель возмещает арендатору понесенные им расходы, то указанные затраты могут быть учтены арендатором как расходы, связанные с выполнением работ для арендодателя в соответствии с гл. 25 НК РФ при условии их соответствия требованиям п. 1 ст. 252 НК РФ. См.:

Письмо Минфина России от 05.04.2017 № 03-03-06/1/2024

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Передача результатов выполненных работ одним лицом для другого лица в целях налогообложения считается реализацией (п. 1 ст. 39 НК РФ) и признается объектом налогообложения по НДС (подп. 1 п. 1 ст. 146 НК РФ).

Если арендодатель принимает улучшения по окончании договора аренды вместе с возвращенным объектом аренды, выполненные арендатором улучшения являются капитальными вложениями в арендованный объект, компенсируемыми арендодателем. Учет капитальных вложений как амортизируемое имущество описан в ст. 258 НК РФ. Так, согласно п. 1 ст. 258 НК РФ капитальные вложения, стоимость которых возмещается арендатору, амортизируются арендодателем. Исходя из этой нормы, арендатор в целях исчисления налога на прибыль не включает неотделимые улучшения в состав своего амортизируемого имущества. Иными словами, в период действия договора аренды амортизация по улучшениям у арендатора не начисляется. Но при передаче неотделимых улучшений по окончании договора аренды происходит их реализация (п. 1 ст. 39 НК РФ). Согласно подп. 2 п. 1 ст. 268 НК РФ при реализации прочего имущества (не относящегося к амортизируемому) полученные доходы уменьшаются на цену создания (приобретения) этого имущества. Таким образом, затраты на неотделимые улучшения арендатор сможет учесть в расходах по окончании (расторжении) договора аренды, когда арендодатель примет неотделимые улучшения вместе с объектом аренды. Полученную компенсацию арендатор включит в доходы от реализации. При передаче неотделимых улучшений также нужно будет начислить НДС (подп. 1 п. 1 ст. 146 НК РФ).

Теперь рассмотрим ситуацию с учетом неотделимых улучшений, стоимость которых не возмещается арендодателем. В соответствии со ст. 623 ГК РФ не подлежат компенсации согласованные с арендодателем неотделимые улучшения, если такое условие предусмотрено договором аренды, а также неотделимые улучшения, которые не согласованы с арендодателем. НК РФ ставит прямую зависимость между возможностью амортизации неотделимых улучшений арендованного имущества с обязанностью их согласования с собственником в соответствии с ГК РФ. Так, если арендатор улучшения не согласовывал, их учет при исчислении налога на прибыль для арендатора будет невозможен. Минфин России придерживается именно такой трактовки ст. 258 НК РФ. См.:

Письмо Минфина России от 17.12.2015 № 03-07-11/74085

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Если арендатор согласовал стоимость капитальных вложений в форме неотделимых улучшений, амортизировать их в своем учете возможно. Но с учетом особых «правил». Во-первых, амортизировать неотделимые улучшения можно исключительно в период действия договора аренды. Естественно, речь идет о том оставшемся сроке аренды, который приходит-ся на период с месяца, следующего за месяцем ввода улучшений в эксплуатацию (п. 3 ст. 259.1 НК РФ), до месяца окончания договора. Размер ежемесячной амортизации определяется как произведение стоимости улучшений и нормы амортизации (п. 2 ст. 259.1 НК РФ), рассчитанной либо исходя из СПИ объекта аренды, либо исходя из СПИ улучшения, определяемого в соответствии с классификатором ОС. При заключении краткосрочного договора аренды, в том числе на срок менее 1 года, в большинстве случаев капитальные вложения не успеют самортизировать. Действительно, неотделимые улучшения имеют, как правило, существенную стоимость, а срок аренды организации любят устанавливать менее года, ведь регистрировать такой договор аренды ГК РФ не требует (ст. 651 НК РФ). При этом, если СПИ арендованного объекта больше срока договора аренды и часть стоимости капитальных вложений в виде неотделимых улучшений не будет самортизирована, по окончании срока договора аренды арендатор должен прекратить начисление амортизации по произведенным неотделимым улучшениям арендованного имущества. Писем с такими неутешительными выводами накопилось достаточно много. См.:

Письмо Минфина России от 31.07.2018 № 03-03-06/1/63831

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Планируя долгосрочные отношения с арендодателем, стоит избегать перезаключения договора аренды. Формальное окончание договора аренды, в период которого были проведены неотделимые улучшения, и заключение нового договора аренды не позволит без налоговых рисков продолжать амортизировать улучшения. Вместе с новым договором у арендатора появится новый акт приема-передачи объекта аренды, что будет, хоть и формально, означать, что по первому договору аренды объект с улучшениями был передан, а по второму договору был получен уже с улучшениями. При этом начисление амортизации по выбывшим объектам ОС прекращается с 1-го числа месяца, следующего за месяцем их выбытия (пп. 4, 5 ст. 259.1 НК РФ).

Налоговики будут непреклонны: если между арендодателем и арендатором заключается новый договор аренды, начисление амортизации по неотделимым улучшениям в целях налогообложения прибыли должно быть прекращено в порядке, определенном гл. 25 НК РФ, то есть с 1-го числа месяца, следующего за месяцем окончания срока действия первого договора аренды. См.:

Письмо УФНС РФ по г. Москве от 25.08.2010 № 16-15/089245@

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Что же делать арендатору в этой ситуации для минимизации налоговых претензий? Можно посоветовать воспользоваться правилами пролонгации договоров. В большинстве своем письма Минфина России указывают, что, в случае если арендатор продолжает пользоваться имуществом после истечения срока договора аренды при отсутствии возражений со стороны арендодателя, договор считается заключенным на неопределенный срок, а арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество в установленном порядке. См.:

Письмо Минфина России от 31.07.2018 № 03-03-06/1/53831

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Именно пролонгация на неопределенный срок поможет арендатору списать стоимость неотделимых улучшений. Есть также возможность пролонгации договора путем подписания новых соглашений. В письме УФНС России по г. Москве от 13.08.2009 № 16-15/083987 налоговики согласились с тем, что, если договор аренды пролонгирован либо возобновлен в порядке, предусмотренном гражданским законодательством, организация вправе продолжать начисление амортизации по амортизируемому имуществу в виде капитальных вложений в форме неотделимых улучшений.

Однако налоговые риски, по нашему мнению, на сегодняшний момент всё же присутствуют. И вот почему. Налоговики могут посчитать, что заключение допсоглашения к краткосрочному договору аренды — это перезаключение договора. То есть каждое новое соглашение может рассматриваться ими как новый договор аренды. Позиция налоговых органов основана на выводах, сделанных в информационном письме Президиума ВАС РФ от 16.02.2001 № 59 (п. 10). Соответственно, если после такой «пролонгации» арендатор продолжает начислять амортизацию по улучшениям, произведенным до «пролонгации», это может привести к спору с налоговым органом.

Не всё так гладко в учете неотделимых улучшений арендатора и по НДС: неотделимые улучшения арендованного имущества при возврате арендодателю облагаются НДС.

Как же так? Можно подумать, что передача неотделимых улучшений как части арендованного имущества облагается НДС лишь в случае перехода права собственности на них. Поскольку перехода собственности не было, то арендованное недвижимое имущество с неотделимыми улучшениями не может быть признано объектом обложения НДС. К сожалению, такую логику ни налоговики, ни суды не поддерживают. В силу гл. 21 НК РФ неотделимые улучшения имеют стоимостную и физическую характеристику, безвозмездная передача их арендодателю признается реализацией и образует самостоятельный объект налогообложения НДС. Вывод ФНС России согласуется с правовой позицией ВС РФ. См.:

Определение Верховного Суда РФ от 18.09.2017 № 305-КГ17-12166 по делу № А41-72870/16

Где найти:

Где найти:

ИБ Решения высших судов

Согласен с такой позицией контролеров и Минфин России: передача арендатором арендодателю на безвозмездной основе результатов работ по улучшению арендованного имущества, неотделимых от данного имущества, облагается НДС в общеустановленном порядке (письмо Минфина России от 10.07.2019 № 03-07-11/51062).

Следующий закономерный вопрос: с какой же суммы арендатору требуется начислить НДС при возврате объекта аренды? С остаточной? К сожалению, нет. Операции по безвозмездной передаче ОС признаются объектом налогообложения по НДС (подп. 1 п. 1 ст. 146 НК РФ). Налоговая база определяется исходя из рыночной цены неотделимых улучшений арендованного объекта ОС (п. 2 ст. 154 НК РФ). Более того, НДС, исчисленный при безвозмездной передаче неотделимых улучшений, является расходом, связанным с такой передачей, и в состав расходов для целей налогообложения прибыли также не включается (п. 16 ст. 270 НК РФ). Аналогичные выводы можно увидеть в письмах Минфина России. См.:

Письмо Минфина России от 08.07.2019 № 03-03-06/3/50014

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Судебная практика последних лет по данному вопросу противоречива. Однако в большинстве случаев суды принимают решения в пользу налоговых органов, подтверждая необходимость уплаты НДС при передаче неотделимых улучшений арендодателю.

Так, например, АС Центрального округа в постановлении от 27.11.2018 № Ф10-4865/2018 по делу № А09-6981/2017 пришел к выводу, что передачу неотделимых улучшений арендованного имущества арендатором арендодателю на безвозмездной основе следует рассматривать как передачу результатов выполненных работ на безвозмездной основе, которая в силу подп. 1 п. 1 ст. 146 НК РФ признается объектом налогообложения НДС. Правомерность этого судебного решения подтверждена определением ВС РФ от 27.03.2019 № 310-ЭС19-2428. И похожих судебных «историй» немало.

Подведем итог. Проводя капитальные работы, неотделимые от объекта аренды, арендатор должен быть готов к следующему: стоимость улучшений он полностью, скорее всего, не спишет, в периоде возврата объекта аренды придется «отдать» НДС с рыночной стоимости работ по улучшениям, определяемой на дату передачи.

На этом налоговая история неотделимых улучшений не заканчивается.

Неотделимые капитальные вложения в объекты недвижимого имущества не являются самостоятельными недвижимыми вещами, а представляют собой неотъемлемую составную часть объекта недвижимого имущества. Следовательно, неотделимые капитальные вложения в арендованный объект недвижимого имущества (помещения), учитываемые у арендатора в качестве основных средств, подлежат обложению налогом на имущество организаций в силу п. 1 ст. 374 НК РФ, в том числе в случае включения объекта недвижимого имущества субъектом РФ в перечень объектов недвижимого имущества, облагаемых по кадастровой стоимости в рамках ст. 378.2 НК РФ, до их выбытия из состава основных средств.

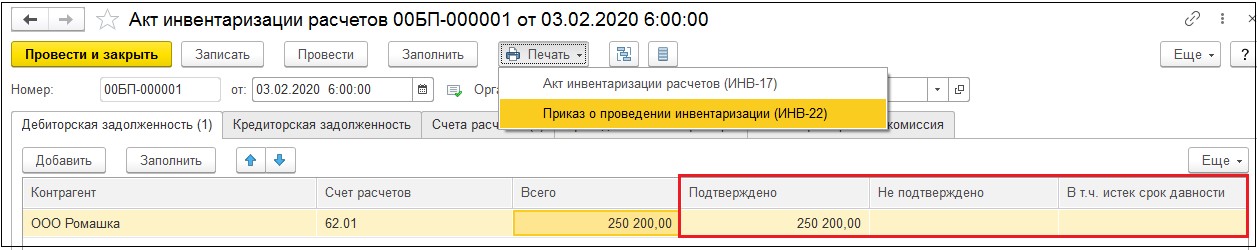

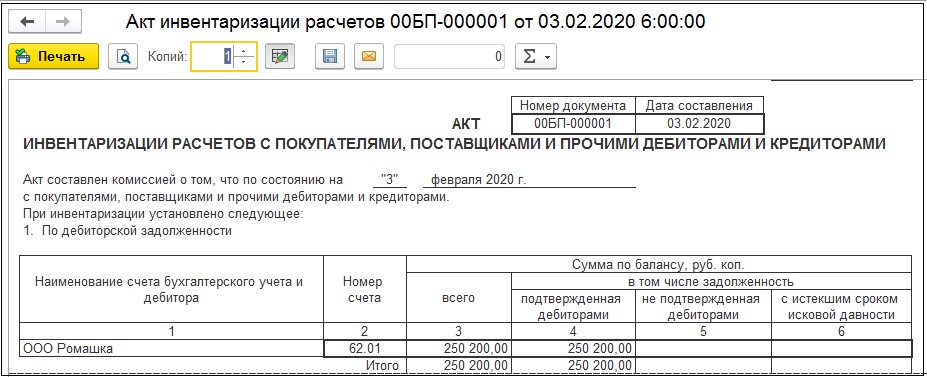

Иными словами, если арендованное имущество облагается налогом на имущество организаций, то его неотделимые улучшения, которые выполнил арендатор, также облагаются налогом. ФНС РФ для налогоплательщиков подготовила официальное письмо, разъясняющее вопросы налогообложения улучшений и заполнения налоговой декларации по налогу на имущество организаций. См.:

Письмо ФНС России от 15.08.2019 № АС-4-21/16183@

Где найти:

Где найти:

ИБ Российское законодательство

Так как в последнее время не было существенных изменений в ст. 374 НК РФ в части формирования объекта налогообложения по налогу на имущество, то и в 2020 году практика исчисления налога с неотделимых улучшений у арендатора не поменяется. Независимо от порядка налогообложения самого объекта аренды, с кадастровой или со среднегодовой стоимости недвижимого имущества рассчитывается налог к уплате, неотделимые капитальные вложения в арендованный объект недвижимого имущества (например, помещения торгового центра), учитываемые у арендатора в качестве основных средств, подлежат обложению налогом на имущество организаций на основании п. 1 ст. 374 НК РФ до их выбытия из состава основных средств арендатора исходя из среднегодовой стоимости имущества, даже в случае налогообложения объекта аренды в рамках ст. 378.2 НК РФ (письмо Минфина России от 16.04.2019 № 03-05-05-01/27085). Следовательно, чем быстрее арендатор отдаст улучшения арендодателю, тем меньше налоговое бремя.

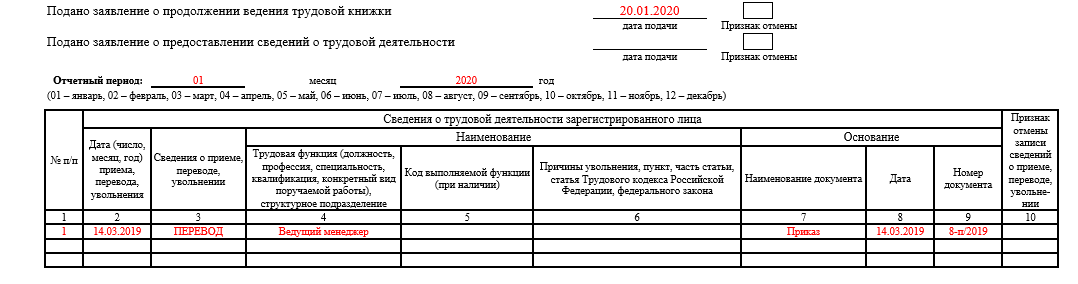

Лектор-эксперт по трудовому праву Евгения Конюхова разработала авторский материал, где приведены ВСЕ необходимые алгоритмы действий и образцы форм, приказов, заявлений и других документов, которые работодателям будет необходимо составлять в переходный период.

Лектор-эксперт по трудовому праву Евгения Конюхова разработала авторский материал, где приведены ВСЕ необходимые алгоритмы действий и образцы форм, приказов, заявлений и других документов, которые работодателям будет необходимо составлять в переходный период. Как найти: на сайте elcode.ru раздел «Сервисы» → Библиотека → Электронные приложения

Как найти: на сайте elcode.ru раздел «Сервисы» → Библиотека → Электронные приложения

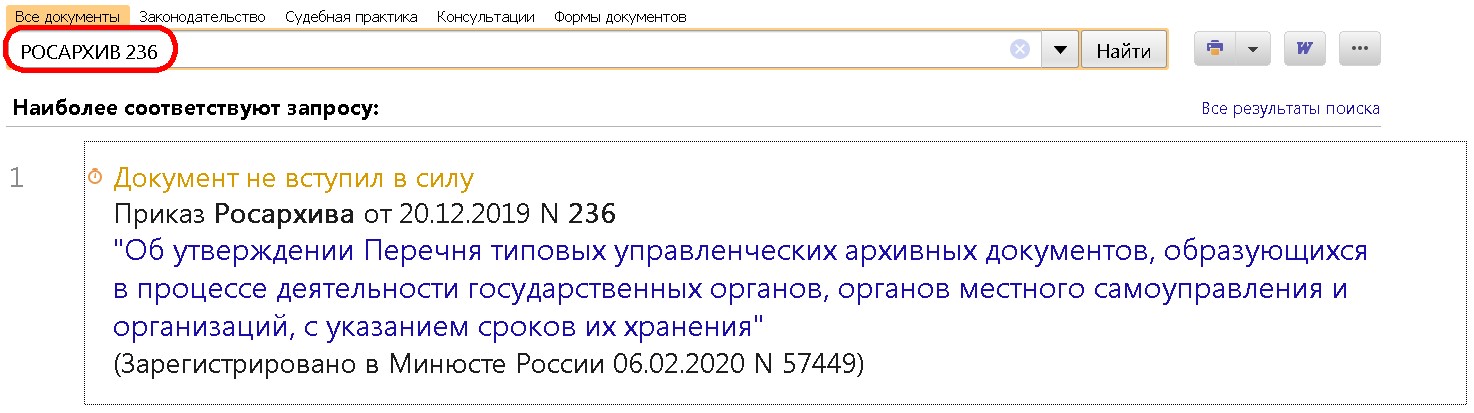

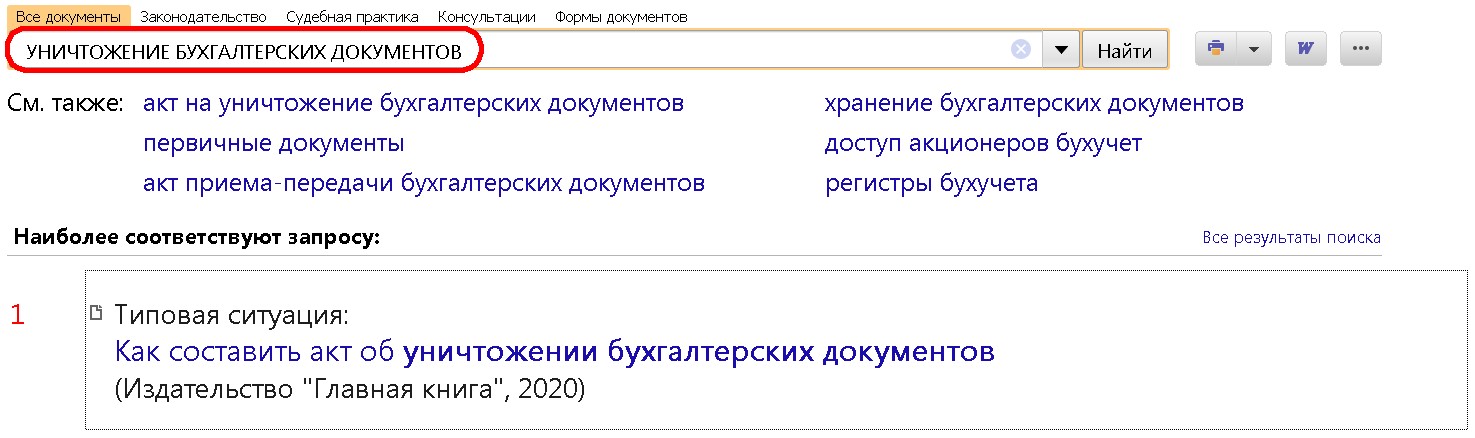

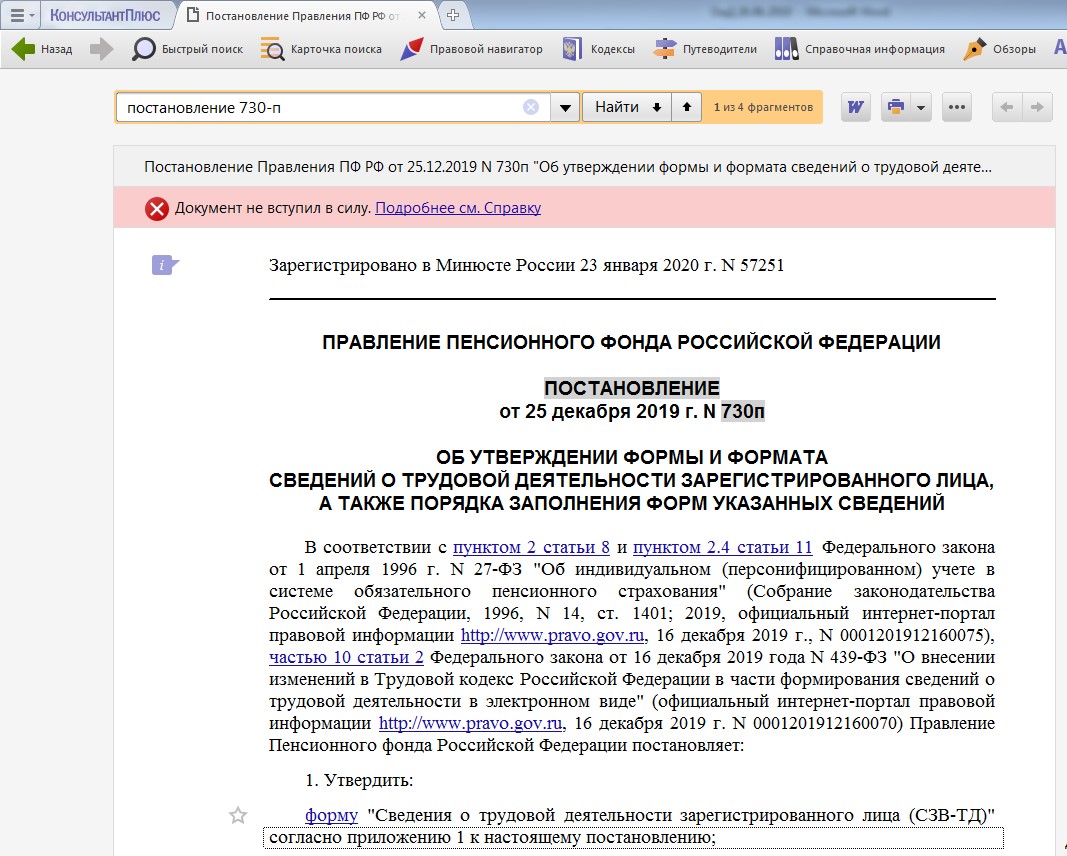

Где найти:

Где найти:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

.

.

:

: