По общему правилу, когда работник находится в отпуске, он не работает. Отпуск — это время его отдыха. Единственное исключение из этого правила — отпуск по уходу за ребенком до достижения им возраста трех лет. В соответствии с частью 3 ст. 256 Трудового кодекса РФ (далее по тексту — ТК РФ) по заявлению матери или отца ребенка, бабушки, дедушки, другого родственника или опекуна, фактически осуществляющего уход за ребенком, они могут работать на условиях неполного рабочего времени или на дому с сохранением права на получение пособия по государственному социальному страхованию.

Вся соль проблемы в том, как толковать термин «неполное рабочее время». Что есть в трудовом законодательстве по этому вопросу?

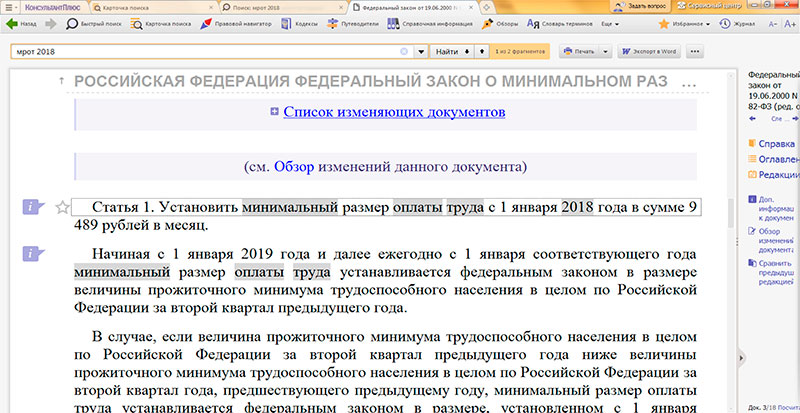

В части 2 ст. 91 ТК РФ установлено, что нормальная продолжительность рабочего времени не может превышать 40 часов в неделю.

В ст. 93 ТК РФ прописаны лишь порядок установления неполного рабочего времени и его виды.

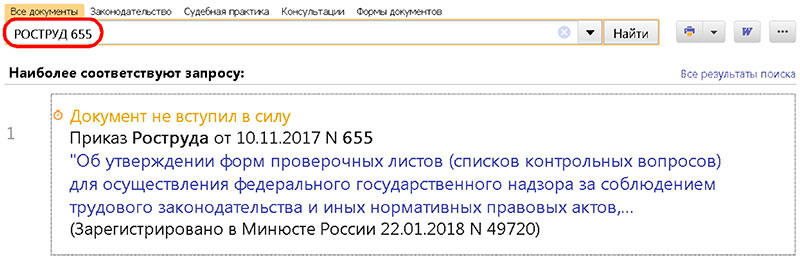

Еще в 2007 году представители Роструда высказывали свою точку зрения по вопросу толкования неполного рабочего времени. При разъяснении данного вопроса в Роструде отталкивались от сложившейся на тот момент практики применения трудового законодательства, а также от положений Конвенции МОТ от 24.06.1994 № 175 «О работе на условиях неполного рабочего времени».

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

По их мнению, неполным рабочим временем следует считать рабочее время, продолжительность которого меньше, чем нормальная продолжительность рабочего времени. См.:

Письмо Роструда от 08.06.2007 № 1619-6

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Но при таком толковании мы попадаем в замкнутый круг, так как неясно, что можно считать нормальной продолжительностью рабочего времени. Ее определение в Трудовом кодексе тоже отсутствует.

Споры между работодателями и ФСС по вопросу максимально допустимой продолжительности неполного рабочего времени работникам, находящимся в отпуске по уходу за ребенком и получающим соответствующее пособие, были и до 2017 года. Но практика была крайне неоднозначна. Работодателям играла на руку позиция Роструда с толкованием неполного рабочего времени как продолжительности меньшей, чем нормальная продолжительность рабочего времени. Зачастую работодатели приходили в суд с математическими расчетами: например, 39 часов 50 минут меньше по продолжительности, чем 40 часов в неделю, следовательно, это можно считать неполным рабочим временем.

Так, в постановлении ФАС Уральского округа от 08.07.2009 № Ф09-4211/09-С2 по делу № А60-37546/2008-С9

Где найти:

Где найти:

ИБ Арбитражный суд Уральского округа

судьи рассматривали спор, когда работнице было установлено неполное рабочее время таким образом, что рабочий день в понедельник был сокращен на один час, и, соответственно, продолжительность ее рабочей недели составила 39 часов. Проверяющие территориального ФСС не приняли к зачету сумму пособия по этой работнице, посчитав, что такая продолжительность рабочего времени не может обеспечить возможность ухода за ребенком.

Судья при рассмотрении данного спора согласился с доводами работодателя: 39 часов меньше по продолжительности, чем 40 часов в неделю, соответственно, такой режим отвечает признакам неполного рабочего времени.

В 2013 году ВАС РФ признал неправомерным отказ Фонда в зачете пособия, выплаченного работнику, который трудился 39 часов в неделю вместо 40. В расчете на день сокращение составляло те же 12 минут. Тогда судьи исходили из того, что законодательство не устанавливает, на какое время должна быть уменьшена продолжительность рабочего дня, чтобы соблюдался режим неполного рабочего времени. См.:

Определение ВАС РФ от 11.04.2013 № ВАС-4041/13 по делу № А21-620/2012

Где найти:

Где найти:

ИБ Решения высших судов

Однако позиция ФСС в подобных спорах тоже понятна: пособие по уходу за ребенком имеет целевое назначение — возместить частично утраченный заработок в связи с необходимостью ухаживать за ребенком. В одном из определений судьи Конституционного Суда РФ разъяснили следующее: ежемесячное пособие по уходу за ребенком, не достигшим возраста полутора лет, выполняет задачу компенсации определенной части заработка трудоспособного лица с целью создания, насколько это возможно в конкретный период, благоприятных условий для ухода за малолетним ребенком и для его воспитания, при этом предоставляя этому лицу возможность продолжать трудовую деятельность, сочетать такую деятельность с уходом за ребенком и сохранять право на получение указанного пособия. См.:

Определение Конституционного Суда РФ от 13.05.2014 № 983-О

Где найти:

Где найти:

ИБ Решения высших судов

У ФСС официальная позиция по вопросу продолжительности неполного рабочего времени была крайне расплывчато высказана в письме от 22.03.2010 № 02-03-13/08-2498.

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В своей аргументации они ссылались на необходимость учитывать Положение о порядке и условиях труда женщин, имеющих детей и работающих неполное рабочее время, утвержденное постановлением Госкомтруда СССР, Секретариата ВЦСПС от 29.04.1980 № 111/8-51.

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Но разъяснение сводилось лишь к минимальной продолжительности работы — четыре часа в день. Это во-первых. А во-вторых, с декабря 2016 года постановление Госкомтруда СССР, Секретариата ВЦСПС признано утратившим силу. И территориальные ФСС потеряли вместе с ним ключевое обоснование продолжительности рабочего времени работников во время отпуска по уходу за ребенком.

Уже в 2017 году Конституционный Суд РФ рассматривал жалобу, в которой разбиралась ситуация, когда работнику была установлена продолжительность рабочего дня 7 часов 30 минут. ФСС отказал в зачете денежных средств на выплату пособия, и суды поддержали такой подход. Но установление продолжительности рабочего дня в 6 часов удовлетворило и ФСС, и судей. См.:

Определение Конституционного Суда РФ от 28.02.2017 № 329-О

Где найти:

Где найти:

ИБ Решения высших судов

Второе дыхание ситуация с установлением максимально возможной продолжительности рабочего времени при неполном рабочем времени получила после выхода в свет определения Верховного Суда РФ от 18.07.2017: работник взял отпуск по уходу за ребенком до полутора лет. Одновременно он обратился к работодателю с просьбой установить ему неполный рабочий день (7,92 часа в день вместо 8) с сохранением детского пособия. Мать ребенка являлась безработной, отпуск по уходу не оформляла и пособие не получала.

Организация выплатила работнику пособие, но Фонд не признал расходы. Чиновники сочли, что уменьшение рабочего дня на 4 минуты 12 секунд носит формальный характер — для того, чтобы необоснованно получать пособие дополнительно к полному заработку. При такой продолжительности рабочего времени родитель не может ухаживать за ребенком в оставшееся от полного рабочего дня время (0,08 часа в день). В такой ситуации ежемесячное пособие теряет функцию компенсации утраченного заработка и является, по сути, дополнительным доходом работника, имеющего ребенка в возрасте до полутора лет.

Суды трех инстанций встали на сторону работодателя. Аргументация следующая: право на ежемесячное пособие по уходу за ребенком сохраняется в том случае, если лицо, находящееся в отпуске по уходу за ребенком, работает, в частности, на условиях неполного рабочего времени. Об этом сказано в п. 43 Порядка и условий назначения и выплаты пособий, утв. приказом Минздравсоцразвития России от 23.12.2009 № 1012н.

Где найти:

Где найти:

ИБ Решения высших судов

При этом самих понятий «неполный рабочий день (смена)» и «неполная рабочая неделя» Трудовой кодекс не содержит. Но из буквального толкования термина «сокращенный» следует, что сокращение означает установление более короткого рабочего времени по сравнению с иным режимом работы.

В соответствии со ст. 91 Трудового кодекса РФ нормальная продолжительность рабочего времени не может превышать 40 часов в неделю.

Соответственно, неполным рабочим временем является время, продолжительность которого меньше, чем установленная положениями Трудового кодекса РФ.

Таким образом, установленный режим работы (39,6 часа вместо 40 часов) с оплатой пропорционально отработанному времени, по мнению судей, отвечает признакам сокращенной рабочей недели. Следовательно, работник имел право на получение пособия, а у Фонда не было оснований для отказа в принятии к зачету расходов.

Однако представители Верховного Суда РФ с позицией нижестоящих коллег не согласились. В данном случае режим работы сотрудника составляет 99% занятости рабочего времени. При такой продолжительности рабочего времени родитель не может ухаживать за ребенком в оставшееся от полного рабочего дня время. По сути, ежемесячное пособие теряет функцию компенсации утраченного заработка и является дополнительным доходом работника, имеющего ребенка в возрасте до полутора лет. Указанные обстоятельства свидетельствуют о том, что организация злоупотребила своим правом на предоставление сотруднику дополнительного материального обеспечения, возмещаемого за счет средств Фонда. См.:

Определение Верховного Суда от 18.07.2017 № 307-КГ17-1728 по делу № А13-2070/2016

Где найти:

Где найти:

ИБ Решения высших судов

В другом определении — от 01.12.2017 № 309-КГ17-17691 — ВС РФ снова подтвердил, что формально уменьшить рабочий день недостаточно. Из постановления Арбитражного суда Уральского округа от 14.08.2017 № Ф09-2710/17 по делу № А50П-505/2016,

Где найти:

Где найти:

ИБ Арбитражный суд Уральского округа

пересматривать которое отказался Верховный Суд РФ, следует, что работница ежедневно трудилась на 12 минут меньше. В такой ситуации пособие становится не компенсацией утраченного заработка, а дополнительным доходом работника.

В территориальном ФСС по г. Москве на частные запросы работодателей по вопросу максимально допустимой продолжительности неполного рабочего времени ответ дается в неоднозначной форме. В частности, даются разъяснения не о максимально возможной продолжительности рабочего времени при работе на условиях неполного рабочего времени, а, как говорится, от обратного.

В ФСС обращают внимание на то, что максимальная продолжительность рабочего времени для работника, желающего выйти на работу и продолжающего находиться в отпуске по уходу за ребенком, законодательством об обязательном социальном страховании не регламентирована.

Отмечается, что в соответствии с ТК РФ продолжительность рабочего времени исчисляется в часах (в расчете на неделю). В ФСС разъясняют: сокращение рабочего времени на 5, 10, 30, 60 минут в день не может расцениваться как мера, позволяющая продолжать осуществлять уход за ребенком, повлекшая утрату заработка. В данной ситуации пособие по уходу за ребенком уже не является компенсацией утраченного заработка, а приобретает характер дополнительного материального стимулирования работника, что свидетельствует о злоупотреблении правом. Аналогичная позиция была высказана в письме ФСС от 19.01.2018 № 02-08-01/17-04-13832л.

Из подобных разъяснений ясно только одно: при сокращении рабочего дня работнику, находящемуся в отпуске по уходу за ребенком и претендующему на пособие, споров работодателю не избежать.

На региональном сайте ФСС по Удмуртской Республике от 27.10.2017 была размещена информация с более конкретными рекомендациями по продолжительности неполного рабочего времени в отпуске по уходу за ребенком. Но к моменту подготовки тематического сюжета эта страница на сайте ФСС по Удмуртской Республике уже была удалена. Поэтому далее автор воспроизведет сохраненную копию разъяснений.

Ссылаясь на целевое назначение пособия и на судебную практику, в ФСС по Удмуртской Республике разъясняли, что неполное рабочее время, устанавливаемое работнику в отпуске по уходу за ребенком, не должно составлять больше 60% от нормальной продолжительности его рабочего времени. В противном случае пособие по уходу за ребенком до полутора лет платить не положено. Например, 60% составят 5 часов при восьмичасовом рабочем дне при неполном рабочем дне и три дня в неделю при предоставлении неполной рабочей недели.

Чиновники неслучайно осторожны в своих высказываниях: в настоящий момент проблема с отсутствием определения неполного рабочего времени в трудовом законодательстве так и не решена. Следовательно, этот вопрос по-прежнему будет разрешаться правоприменительной практикой. Оптимально, в целях предупреждения возможных споров, работодателям самостоятельно уточнять в территориальном ФСС рекомендованную максимально допустимую продолжительность рабочего времени работникам, находящимся в отпуске по уходу за ребенком и работающим неполное рабочее время. Чаще всего такие рекомендации составляют 5–6 часов в день или 2–3 дня в неделю.

Но повторимся, что при ответе на вопрос о максимально допустимой продолжительности рабочего времени при неполном рабочем времени для работников, находящихся в отпуске по уходу за ребенком и претендующих на получение пособия по уходу за ребенком до достижения им возраста полутора лет, невозможно дать четкого однозначного ответа. Продолжительность должна быть в разумных пределах, позволяющих сохранить для работника возможность ухаживать за ребенком.

Следующая ситуация, которую мы рассмотрим как спорную, возникла еще в 2009 году, но ее отголоски слышны и по сей день.

ВОПРОС:

Нужно ли при проведении процедуры сокращения штата или численности работников предлагать как вакантную должность работника, находящегося в отпуске по уходу за ребенком?

Источником неразберихи в этом вопросе послужило письмо Роструда от 29.07.2009 № 2263-6-1.

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В этом письме специалисты Роструда высказали свое предположение в той части, что работодатель может предложить увольняемому в связи с сокращением штата работнику должность работника, находящегося в отпуске по уходу за ребенком.

С правовой точки зрения такая позиция может показаться абсурдной. Во-первых, за работником, находящимся в отпуске по уходу за ребенком, сохраняется место работы (должность) (часть 4 ст. 256 ТК РФ).

Во-вторых, трудовым законодательством не предусмотрен механизм трансформации трудового договора, заключенного на неопределенный срок, в срочный. Наоборот — да, это положение части 4 ст. 58 ТК РФ. Соответственно, если работник работал по трудовому договору, заключенному на неопределенный срок, и ему предлагают должность работника, находящегося в отпуске по уходу за ребенком, трудовой договор с таким работником переходит в категорию срочного, что невозможно с правовой точки зрения.

Но мы не поднимали бы этот вопрос, если бы не было очевидной проблемы: письма Роструда, как оказалось, читают судьи. И, несмотря на то, что письма не являются нормативными правовыми актами и в самом письме высказывается лишь мнение, а не инструкция, обязательная к действию, после 2009 года начала появляться судебная практика, поддерживающая подход, предложенный специалистами Роструда. См.:

Определение Санкт-Петербургского городского суда от 15.03.2012 № 33-3894/2012, апелляционное определение Московского городского суда от 14.12.2016 по делу № 33-50039/2016, определение Московского городского суда от 13.07.2017 № 4г-7554/2017

Где найти:

Где найти:

ИБ Суды общей юрисдикции

И эта проблема в судебной практике возникла также из-за отсутствия определений в Трудовом кодексе, в частности, вакантной работы.

Напомним: в соответствии с частью 3 ст. 81 ТК РФ увольнение по основанию, предусмотренному п. 2 (сокращения численности или штата работников организации, индивидуального предпринимателя) или п. 3 части 1 ст. 81 ТК РФ, допускается, если невозможно перевести работника с его письменного согласия на другую имеющуюся у работодателя работу (как вакантную должность или работу, соответствующую квалификации работника, так и вакантную нижестоящую должность или нижеоплачиваемую работу), которую работник может выполнять с учетом его состояния здоровья. При этом работодатель обязан предлагать работнику все отвечающие указанным требованиям вакансии, имеющиеся у него в данной местности. Предлагать вакансии в других местностях работодатель обязан, если это предусмотрено коллективным договором, соглашениями, трудовым договором.

Так что такое вакантная работа? Можно ли считать должность работника, находящегося в отпуске по уходу за ребенком, вакантной?

По нашему мнению, нет. Нам очень импонирует определение вакантной работы, которое мы встретили еще в апелляционном определении Московского городского суда от 28.09.2012 по делу № 11-2984/2012.

Где найти:

Где найти:

ИБ Суды Москвы и области

Вакантная должность — это свободная должность, которая есть в штатном расписании, никем не занятая и не обремененная правами других лиц, то есть по ней на данный момент не заключен трудовой договор (в том числе с работником, находящимся в отпуске по уходу за ребенком, и с совместителем).

В случае возникновения споров рекомендуем придерживаться этой аргументации. См.:

Апелляционное определение Московского городского суда от 22.12.2015 по делу № 33-46071/2015, апелляционное определение Московского городского суда от 26.05.2017 по делу № 33-20400/2017, апелляционное определение Московского городского суда от 20.11.2017 по делу № 33-46256/2017

Где найти:

Где найти:

ИБ Суды Москвы и области

Позже Роструд в докладе с руководством по соблюдению обязательных требований, дающих разъяснения, какое поведение является правомерным, а также разъяснения новых требований нормативных правовых актов за II квартал 2017 года,

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

сообщает о том, что при увольнении в связи с сокращением численности или штата организации работодатель не обязан предлагать увольняемым работникам должности, которые заняты работниками, находящимися, например, в отпуске по беременности и родам. Такие должности не являются вакантными (свободными). На период отпуска по беременности и родам, а также ежемесячного отпуска по уходу за ребенком за сотрудником сохраняется место работы (должность).

И с таким подходом уже сложно не согласиться.

Таким образом, должность работника, находящегося в отпуске по уходу за ребенком, не является вакантной, но из-за отсутствия определения вакантной работы в трудовом законодательстве в случае возникновения спора работодателю необходимо будет подбирать аргументацию.

Следующий вопрос, который мы рассмотрим в рамках тематического сюжета, — это заключение срочного трудового договора на время исполнения обязанностей отсутствующей работницы, находящейся сначала в отпуске по беременности и родам, а затем в отпуске по уходу за ребенком.

Текстом ниже мы скорее хотим предостеречь работодателей, в частности, работников кадровых служб, от необдуманных формулировок в таком договоре.

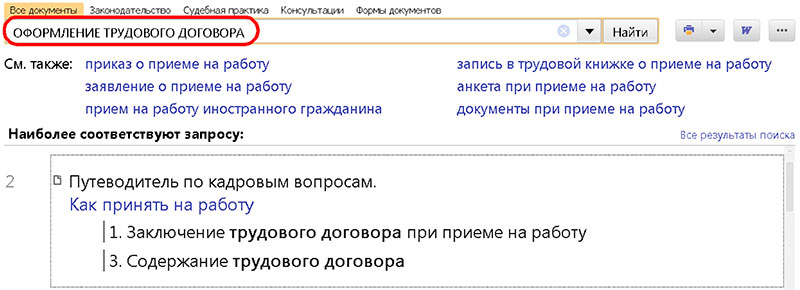

В соответствии с частью 2 ст. 57 ТК РФ обязательными для включения в срочный трудовой договор являются не только срок его действия, но и обстоятельства (причины), послужившие основанием для заключения срочного трудового договора в соответствии с ТК РФ или иным федеральным законом.

Во-первых, срок окончания трудового договора, заключаемого на время исполнения обязанностей отсутствующего работника, не указывается датой. Это обязательное правило, т.к. написав, например, предполагаемую дату окончания отпуска по уходу за ребенком отсутствующей работницы, можно в итоге «получить» двух работников на одной ставке. Это возможно, когда работница, ушедшая в отпуск, выходит ранее, чем ребенок достигнет возраста трех лет. Поэтому срок окончания трудового договора в этой ситуации прописывается событием — выходом на работу отсутствующего работника.

Во-вторых, мы не пишем причины отсутствия отсутствующего работника. Всё, что нужно отразить в таком трудовом договоре, — это причины (обстоятельства), послужившие основанием для заключения срочного трудового договора, со ссылкой на такое основание в ТК РФ или ином федеральном законе. Очень частый вопрос на семинарах, консультациях: мы оформили срочный трудовой договор и написали в нем, что трудовой договор заключен на время исполнения обязанностей отсутствующей такой-то работницы, находящейся в отпуске по беременности и родам. А отсутствующая работница сразу после отпуска по беременности и родам уходит в отпуск по уходу за ребенком. Как внести изменения в такой трудовой договор?

Правильного ответа на вопрос, в котором изначально неправильная ситуация, не существует. Всё, что нужно было написать, — причины для заключения срочного трудового договора. Возможный вариант формулировки таков: «Настоящий срочный трудовой договор заключен согласно части 1 ст. 59 Трудового кодекса РФ на время исполнения обязанностей менеджера по продажам Алексеевой Марии Николаевны, за которой в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, трудовым договором сохраняется место работы. Трудовой договор прекращается с выходом Алексеевой Марии Николаевны на работу».

ВОПРОС:

Можно ли заключить срочный трудовой договор с условием, что работник будет принят на время отсутствия нескольких работников в разные периоды?

Согласно ст. 59 ТК РФ срочный трудовой договор заключается на время исполнения обязанностей одного отсутствующего работника, т.е. функции выполняются по конкретной должности или по конкретной работе. Поэтому нельзя принимать работника, чтобы он замещал поочередно нескольких отсутствующих (например, на время их отпусков).

В данной ситуации необходимо каждый раз расторгать срочный трудовой договор при выходе основного работника и заключать новый на время отсутствия другого. В соответствии с частью 3 ст. 79 ТК РФ трудовой договор, заключенный на время исполнения обязанностей отсутствующего работника, прекращается с выходом этого работника на работу.

ВОПРОС:

Можно ли уволить работника в связи с истечением срока трудового договора, заключенного на время отсутствия основного работника, если работница, находящаяся в отпуске по уходу за ребенком, приступила к работе на условиях неполного рабочего времени?

Трудовые отношения с работником, принятым в соответствии с частью 1 ст. 59 ТК РФ на условиях срочного трудового договора, прекращаются в связи с выходом на работу основного работника (часть 3 ст. 79 ТК РФ). При этом режим рабочего времени, в котором будет трудиться работник, приступивший к работе, не имеет значения.

На период отсутствия работника, находящегося в отпусках по беременности и родам и по уходу за ребенком, работодатель вправе принять другого работника на условиях срочного трудового договора (часть 1 ст. 59 ТК РФ).

В свою очередь, работник в период отпуска по уходу за ребенком вправе работать на условиях неполного рабочего времени (часть 3 ст. 256 ТК РФ). Фактически работник одновременно будет находиться в отпуске по уходу за ребенком (т.е. будет освобожден от исполнения трудовых обязанностей ст. ст. 106, 107 ТК РФ), а вместе с тем будет выполнять свою трудовую функцию. Но при этом у него меняется режим рабочего времени (ст. 93, часть 1 ст. 100 ТК РФ). Данный факт должен подтверждаться соответствующими обозначениями в табеле учета рабочего времени.

Статья 79 ТК РФ связывает прекращение трудового договора в данном случае именно с выходом основного работника на работу, а не с прекращением его отпуска.

Представляется, что трудовые отношения с другим работником должны быть прекращены в связи с выходом на работу другого работника, за которым законодательством сохраняется место работы (часть 3 ст. 79, ст. 256 ТК РФ).

В заключение нашего тематического сюжета обратим внимание еще на одну ситуацию, которая зачастую приводит работодателей к нарушению трудового законодательства.

Если на работу выходит женщина, имеющая детей в возрасте до полутора лет, то, помимо перерыва для отдыха и питания, ей предоставляются дополнительные перерывы для кормления ребенка (детей) не реже чем через каждые три часа, продолжительностью не менее 30 минут каждый (часть 1 ст. 258 ТК РФ). При этом не имеет значения, будет ли такая женщина работать на условиях неполного рабочего времени в отпуске по уходу за ребенком или, прервав отпуск, выйдет на полный рабочий день.

С выполнением требования ст. 258 ТК РФ связано одно серьезное заблуждение работодателей: перерывы предоставляются только по заявлению женщины.

Это не так. Норма части 1 ст. 258 ТК РФ императивная: независимо от желания работницы работодатель обязан предоставлять эти перерывы. Несмотря на то, что перерывы для кормления ребенка приравниваются к рабочему времени, рассчитываются они в размере среднего заработка. Поэтому в табеле учета рабочего времени (формы № Т-12 или № Т-13) такие перерывы должны отражаться отдельно.

Постановлением Госкомстата России от 05.01.2004 № 1 не предусмотрен цифровой или буквенный код для обозначения перерывов для кормления ребенка. В связи с этим необходимо издать приказ о дополнении табеля условным обозначением.

Обратите внимание: такими перерывами могут воспользоваться в том числе работающие по совместительству:

- отцы и другие лица, воспитывающие детей без матерей;

- опекуны несовершеннолетних (ст. 264 ТК РФ).

В рамках тематического сюжета мы рассмотрели только четыре ситуации, связанные с предоставлением отпуска по уходу за ребенком, но очевидно, что это далеко не полный перечень ситуаций, которые требуют максимальной внимательности работодателей при выполнении требований законодательства.

На этом наш тематический сюжет завершен.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

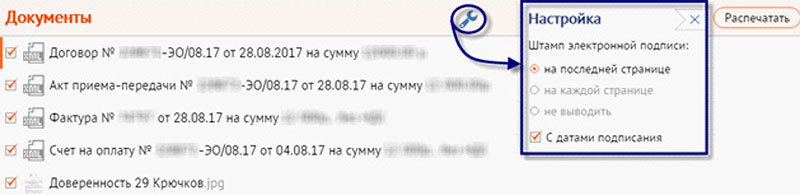

. В правой части экрана появится страница с выбором необходимых для печати документов (по умолчанию выбраны все документы), а также с настройками печати шильдика отметки электронной подписи:

. В правой части экрана появится страница с выбором необходимых для печати документов (по умолчанию выбраны все документы), а также с настройками печати шильдика отметки электронной подписи:

.

. , выберите оптимальный вариант отображения штампа ЭП.

, выберите оптимальный вариант отображения штампа ЭП. для вызова контекстного меню:

для вызова контекстного меню: