Вместе с тем есть случаи, когда нет однозначности в признании расходов в виде процентов по кредитам и займам.

Итак, коллеги, рассмотрим несколько типичных ситуаций, когда у практикующих специалистов и представителей контролирующих ведомств могут возникнуть сомнения в правомерности признания расходов и их соответствии положениям ст. 252 НК РФ. Один блок ситуаций касается острых моментов при использовании заемных средств на различные цели. Другой блок затронет случаи признания расходных процентов в нестандартных ситуациях.

Кредит (заем) использован для выдачи беспроцентных займов другим лицам

Официальная позиция по данному вопросу сводится к тому, что учесть проценты при исчислении налога на прибыль в данной ситуации нельзя. В Письме УФНС России по г. Москве от 28.02.2005 № 20-12/12463

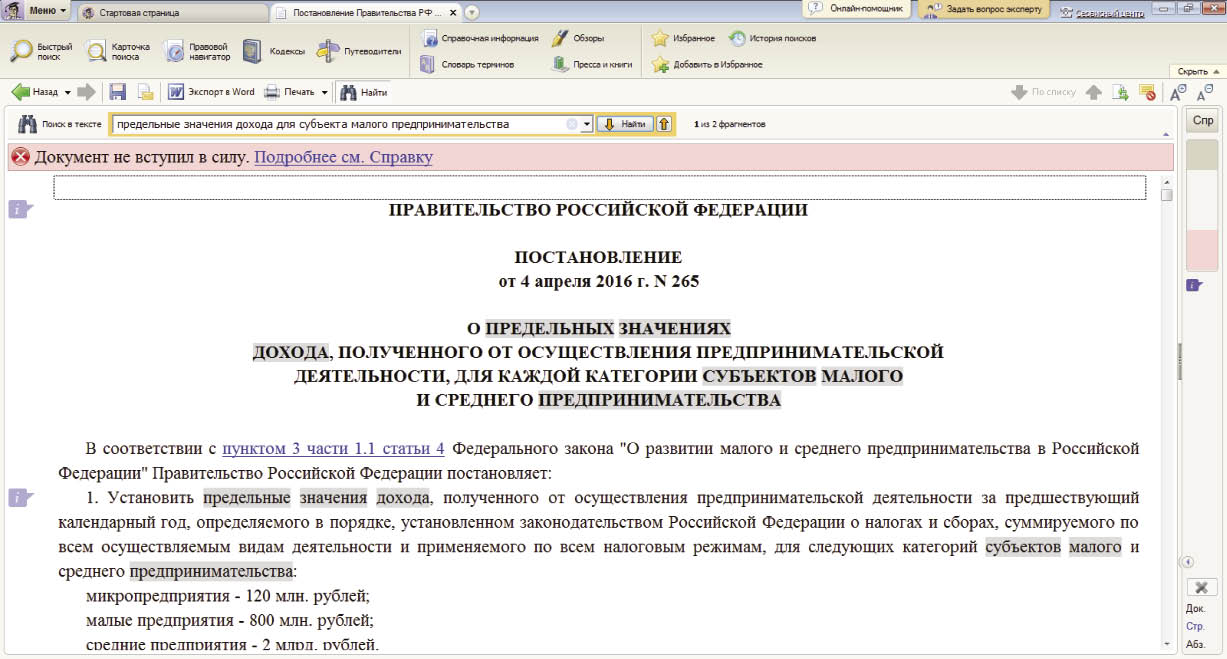

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

выражено мнение, что расходы в виде процентов за полученные кредиты и займы в случае их использования для предоставления беспроцентных займов другим организациям не могут быть рассмотрены в качестве внереа-лизационных расходов и уменьшать налоговую базу по налогу на прибыль в порядке и на условиях, предусмотренных ст. 269 НК РФ, так как эти расходы не соответствуют критериям, приведенным в п. 1 ст. 252 НК РФ.

По мнению налоговиков, расходы не могут быть учтены для целей налогообложения в том случае, если направлены на осуществление деятельности, в результате которой налогоплательщик не просто не получает доход, но и не планирует его получение в будущем.

Иногда такое мнение поддерживают и некоторые суды (Постановление ФАС Западно-Сибирского округа от 29.08.2012 по делу № А46-12960/2011).

Однако в рассматриваемой ситуации имеются шансы отстоять свою позицию в пользу налогоплательщиков, но конкретное разрешение спора судебными инстанциями зависит от обстоятельств дела.

Так, есть судебные акты, в которых сделаны выводы, что беспроцентный заем может опосредованно принести хозяйствующему субъекту доход в будущем. См.:

Постановление ФАС Восточно-Сибирского округа от 20.03.2014 по делу № А58-2180/2013, Постановление ФАС Восточно-Сибирского округа от 18.02.2010 № А33-5756/2009

Где найти:

Где найти:

ИБ Арбитражный суд Восточно-Сибирского округа (Версия Проф)

Кредит (заем) использован для выдачи займов другим лицам под более низкий процент

В налоговом плане в такой ситуации организациям рискованно использовать займы, полученные под проценты. Официальной позиции по этому вопросу нет. В соответствии с Определением Верховного суда РФ от 30.01.2015 № 305-КГ14-3233

Где найти:

Где найти:

ИБ Решения высших судов

проценты по кредиту, истраченному на выдачу займа под меньший процент, включить в расходы нельзя. Выводы и аргументы Верховного суда РФ сводятся к следующему: такие сделки лишены экономического содержания, действия инспекторов правомерны. Они не направлены на получение доходов, так как заведомо являются убыточными (п. 1 ст. 252 НК РФ). Поэтому проценты по займам и кредитам, которые организация использовала для перевыдачи займов под меньший процент, не включаются в налоговые расходы.

До этого решения Верховного суда РФ арбитры по-разному относились к таким сделкам. Некоторые суды разрешали учесть проценты по первоначальному займу. В судебных решениях было указано, что налогоплательщик вправе учесть расходы на выплату процентов по кредиту, даже если этот кредит был направлен на выдачу займа под более низкий процент, но только при условии, что организация подтвердила выгоду от перевыдачи займа под меньший процент. См.:

Постановление ФАС Московского округа от 23.12.2010 № КА-А40/15995-10, постановление ФАС Московского округа от 16.11.2007 № КА-А40/11648-07

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Но были решения и в пользу налоговиков, когда согласно судебному акту выдача займов под более низкий процент являлась экономически неоправданной операцией (Постановление ФАС Московского округа от 16.11.2011 № А40-1037/11-99-5). Суд пришел к выводу, что проценты, выплачиваемые налогоплательщиком заимодавцу, не уменьшают налоговую базу по налогу на прибыль, то есть их нельзя учесть во внереализационных расходах. И теперь такие решения будут преобладать.

Кредит (заем) использован на приобретение (строительство) амортизируемого имущества

Для целей налогообложения прибыли проценты по займу (кредиту) на приобретение ОС – всегда внереализационные расходы, учитываемые в последний день месяца, за который они начислены. См.:

Письмо Минфина России от 10.03.2015 № 03-03-10/12339 (направлено ФНС России для сведения и использования в работе Письмом ФНС от 23.03.2015 № ГД-4-3/4568@)

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Минфин России дал разъяснения по вопросу об учете в целях налогообложения прибыли процентов по долговым обязательствам, полученным для приобретения (сооружения, достройки, дооборудования, реконструкции и т.п.) объектов основных средств.

По мнению ведомства, в силу подп. 2 п. 1 ст. 265 НК РФ к внереализационным расходам относятся расходы в виде процентов по долговым обязательствам любого вида с учетом особенностей, предусмотренных ст. 269 НК РФ. В первоначальную стоимость (измененную стоимость) амортизируемого имущества проценты по долговым обязательствам не включаются.

ФНС России и УФНС России по г. Москве придерживаются аналогичной позиции. См.:

Письмо ФНС России от 29.09.2014 № ГД-4-3/19855

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Имеются судебные акты, в которых сделаны аналогичные выводы. См.:

Постановление ФАС Северо-Западного округа от 14.11.2013 по делу № А26-7196/2011

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Западного округа

Кредит (заем) был внесен в качестве взноса в уставный капитал другой организации либо использован на приобретение доли в другом юридическом лице, на приобретение акций других организаций

По мнению Минфина России, проценты по кредиту, внесенному в качестве взноса в уставный фонд общества или направленному на приобретение доли в другой организации, учитываются в расходах. См.:

Письмо Минфина России от 27.02.2013 № 03-08-05/5690

Где найти:

Где найти:

ИБ Бухгалтерская пресса и книги

Сложившаяся судебная практика подтверждает данный подход. Суды выносят решения о правомерности признания в составе расходов процентов по займу (кредиту), направленному на приобретение долей в другом обществе (Постановление ФАС Московского округа от 11.07.2011 № КА-А40/6415-11 по делу № А40-105226/10-13-567, постановление ФАС Восточно-Сибирского округа от 05.05.2012 по делу № А10-248/2011). Подобное использование заемных средств не противоречит положениям гражданского и налогового законодательства.

А вот по вопросу использования кредита (займа) на приобретение акций других организаций позиция неоднозначная.

Проценты по долговым обязательствам, направленным на приобретение акций других организаций, учитываются в составе внереализационных расходов на основании подп. 2 п. 1 ст. 265 НК РФ (письмо Минфина России от 27.02.2013 № 03-08-05/5690, Постановление ФАС Восточно-Сибирского округа от 05.05.2012 по делу № А10-248/2011, постановление ФАС Московского округа от 14.07.2011 № КА-А40/7188-11 по делу № А40-90437/10-107-463). Как указали суды, подобное использование заемных средств не противоречит гражданскому законодательству.

В то же время есть судебный акт, в соответствии с которым налогоплательщик не вправе учитывать в составе расходов проценты по долговым обязательствам, направленным на приобретение акций других юридических лиц. В Постановлении ФАС Московского округа от 01.02.2007 № КА-А40/13043-06 по делу № А40-19882/ 06-142-159 (определением ВАС РФ от 20.04.2007 № 3693/07 отказано в передаче данного дела в Президиум ВАС РФ)

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

суд указал, что налогоплательщик неправомерно учитывал в составе расходов проценты по кредиту, который был направлен на приобретение акций другого юридического лица. Налогоплательщик не обосновал, каким образом понесенные расходы благотворно повлияют на его экономическое положение в будущем, в том числе с точки зрения исполнения обществом обязанностей налогоплательщика.

Кредит (заем) использован для выплаты дивидендов

Выплачиваемые участникам хозяйственных обществ дивиденды представляют собой распределяемую между ними прибыль, полученную в результате осуществления предпринимательской деятельности. В связи с этим обязательство по выплате дивидендов не может расцениваться как обязательство, принимаемое вне связи с деятельностью, направленной на получение дохода.

Как известно, существует перечень расходов, которые не принимаются для целей налогообложения. Этот перечень установлен ст. 270 НК РФ.

При этом положения п. 1 ст. 270 НК РФ, исключающие из состава расходов, учитываемых для целей налогообложения, суммы начисленных дивидендов, не могут быть расценены как устанавливающие одновременно и предписание о недопустимости учета в составе расходов затрат, понесенных налогоплательщиком в связи с выплатой этих дивидендов. Невключение дивидендов в состав расходов, учитываемых для целей налогообложения, обусловлено не квалификацией данных расходов как не связанных с деятельностью, направленной на получение дохода, а тем, что дивиденды представляют собой сумму чистой прибыли, оставшуюся после налогообложения и распределяемую между участниками. Как подчеркивается в Письме Минфина России от 24.07.2015 № 03-03-06/1/42780 и Письме Минфина России от 03.11.2015 № 03-03-06/1/63388,

Где найти:

Где найти:

ИБ Бухгалтерская пресса и книги

положения действующего налогового законодательства РФ не содержат каких-либо ограничений, кроме установленных ст. 269 НК РФ, для учета в целях налогообложения расходов в виде процентов по долговым обязательствам любого вида в рамках деятельности, направленной на получение дохода. В этой норме, так же как и в ст. 269 НК РФ, отсутствуют и какие-либо ограничения для учета названных расходов, возникших в связи с выплатой дивидендов. Поэтому расходы на выплату процентов по кредиту, использованному на выплату дивидендов, можно учесть при расчете налога на прибыль. Аналогичная позиция изложена в Постановлении Президиума ВАС РФ от 23.07.2013 № 3690/13

Где найти:

Где найти:

ИБ Бухгалтерская пресса и книги

и Письме ФНС России от 24.12.2013 № СА-4-7/23263.

В более ранних письмах, изданных до принятия постановления Президиума ВАС РФ, Минфин России занимал другую позицию. Согласно ей, проценты по долговым обязательствам, направленным на выплату дивидендов, учесть в расходах нельзя.

Кредит (заем) использован на уплату задолженности по налогам и сборам

Бывают случаи, когда заемные средства организации направляют на уплату или погашение недоимки по налогам и сборам. ФНС России допускает возможность учета процентов по таким долговым обязательствам в составе расходов (письмо ФНС России от 04.02.2010 № 3-2-09/15). Ведь это поможет налогоплательщику, испытывающему финансовые затруднения, избежать банкротства и продолжить вести свою деятельность. А значит, такие расходы обоснованны, направлены на получение доходов в соответствии с п. 1 ст. 252 НК РФ, и при наличии документального подтверждения их можно учесть для целей налога на прибыль.

Следовательно, проценты, начисленные по данным заемным средствам, могут быть учтены в составе внереализационных расходов на основании подп. 2 п. 1 ст. 265 НК РФ ввиду их соответствия критерию направленности на получение дохода, установленному п. 1 ст. 252 НК РФ. Подтверждается данный вывод и судебными инстанциями. См., например:

Постановление ФАС Московского округа от 08.10.2010 № КА-А40/11775-10 по делу № А40-5379/10-140-61

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Аналогичный подход, на мой взгляд, можно применять в тех случаях, когда кредит (заем) был взят для погашения задолженности по взносам во внебюджетные фонды.

Следует отметить, что есть более раннее Письмо УМНС России по г. Москве от 11.12.2003 № 26-12/69502 с противоположным выводом: проценты по кредитному договору, направленному на уплату налога, в расходах учесть нельзя, так как такие затраты необоснованны. В нем разъясняется, что в случае уплаты налога на прибыль за счет средств, полученных по кредитному договору, затраты налогоплательщика в виде процентов по такому договору в расходах не учитываются как не соответствующие п. 1 ст. 252 НК РФ.

Вместе с тем судебная практика по этому вопросу сложилась в пользу налогоплательщиков. В частности, суды указывают, что уплата налогов в бюджет является необходимым условием осуществления организацией предпринимательской деятельности и связана с получением дохода. Поэтому в таких случаях проценты по кредиту являются обоснованными и включаются в состав расходов (постановления ФАС Московского округа от 06.05.2009 № КА-А40/3332-09, от 05.05.2008 № КА- А40/3517-08, ФАС Центрального округа от 09.11.2009 № А35-1323/08-С10).

Таким образом, если для уплаты или погашения задолженности по налогу (сбору) налогоплательщик использовал заемные средства (например, кредит в банке), то соответствующие процентные расходы вы вправе учесть для целей налога на прибыль. А если у налоговой инспекции возникнут претензии, то с учетом сложившейся арбитражной практики можно отстоять свою позицию в суде.

Целевой кредит (заем) использован не по назначению

О том, является ли препятствием для признания расхода использование кредита не по целевому назначению, в ст. 265 НК РФ не сказано.

Официальная позиция заключается в том, что независимо от цели получения кредита (займа) проценты по долговым обязательствам признаются внереализационным расходом (Письмо Минфина России от 18.08.2006 № 03-03-04/ 1/633). Финансовое ведомство разъяснило, что в целях налогообложения прибыли расходом признаются проценты по долговым обязательствам любого вида независимо от целевого назначения таких заимствований.

Однако если целевой кредит (заем) использован не по назначению, имеется вероятность претензий со стороны проверяющих. Налоговая инспекция может настаивать на том, что расходы организации в виде процентов за кредиты нельзя квалифицировать как оправданные ни с точки зрения экономической обоснованности, ни с точки зрения связи с производством и реализацией.

Примером положительного для хозяйствующего субъекта разрешения дела, когда суд с таким подходом не согласился, может являться решение Арбитражного суда Вологодской области от 21.10.2010 № А13-10593/2008.

Как указал суд, нормы действующего налогового законодательства РФ не предусматривают, что проценты по долговым обязательствам могут быть включены в состав расходов только в случае использования кредитных денежных средств в соответствии с целевым назначением, определенным условиями кредитного договора. Поэтому если договором предусмотрено целевое использование кредита, а кредит использован не по назначению, но при этом для осуществления деятельности, направленной на получение дохода, то это обстоятельство дает налогоплательщику право на включение процентов в состав расходов, ведь фактическое получение от банка спорных кредитов, а также наличие у налогоплательщика документов, подтверждающих его расходы, инспекция в данной ситуации оспорить не может.

В дальнейшем инспекция пыталась обжаловать решение суда первой инстанции, однако оно не было изменено (см. Постановление ФАС Северо-Западного округа от 25.05.2011 по делу № А13-10593/2008).

Также к аналогичному выводу суд пришел в Постановлении ФАС Московского округа от 04.08.2010 № КА-А41/8345-10 по делу № А41-33343/09. Для включения в расходы процентов по кредиту не имеет правового значения, на какие цели заем предоставлен и на какие цели использован.

Разница (дисконт) между номиналом векселя и суммой, полученной при его досрочном погашении

Согласно подп. 2 п. 1 ст. 265 НК РФ внереализационными расходами признаются расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам.

Положением п. 3 ст. 43 НК РФ предусмотрено, что процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления).

Согласно официальной позиции Минфина России убыток в виде разницы между номиналом векселя и суммой, полученной при его досрочном предъявлении, уменьшает налоговую базу по операциям с ценными бумагами в соответствии с п. 10 ст. 280 НК РФ (Письмо Минфина России от 04.03.2013 № 03-03-06/1/6365).

В то же время есть судебные акты, согласно которым разница между номиналом векселя и суммой, полученной при его досрочном погашении, признается внереализационным расходом (Постановление ФАС Центрального округа от 15.02.2007 по делу № А09-3503/06-22).

До какого момента налогоплательщик, в отношении которого возбуждено дело о несостоятельности (банкротстве), вправе учитывать для целей налога на прибыль проценты по непогашенным долговым обязательствам

Налоговый кодекс РФ не содержит разъяснений относительно данной ситуации.

Минфин считает, что налогоплательщик, в отношении которого возбуждено дело о несостоятельности (банкротстве), вправе учитывать в расходах проценты по долговым обязательствам до даты принятия арбитражным судом решения о признании его банкротом и об открытии конкурсного производства (Письмо Минфина России от 16.06.2011 № 03-03-06/2/97). По мнению финансового ведомства, с даты открытия конкурсного производства проценты, предусмотренные условиями долгового обязательства, не начисляются и не выплачиваются. Следовательно, после этого оснований для учета указанных процентов в расходах для целей налогообложения прибыли нет. Видимо, налоговики считают, что налогоплательщик не может начислять проценты после введения наблюдения, поскольку проценты присоединяются к сумме займа и включаются в реестр требований кредиторов в общей сумме, размер которой впоследствии не изменяется.

В то же время есть судебный акт, из которого следует, что должник, признанный банкротом, не освобождается от обязанности начислять и учитывать проценты по непогашенным долговым обязательствам (Постановление ФАС Северо-Западного округа от 28.10.2011 по делу № А56-10459/2011). Суд указал, что введение процедуры наблюдения не прекращает обязательств налогоплательщика, вытекающих из условий кредитных договоров, а лишь устанавливает особый порядок их исполнения. Нормами налогового законодательства не предусмотрено особенностей учета процентов по долговым обязательствам в данной ситуации.

Следовательно, в целях налогового учета налогоплательщик обязан начислять указанные проценты и после введения в отношении его процедуры конкурсного производства.

Обязательства по кредиту (займу) перешли по договору о переводе долга

Использование конструкции договора о переводе долга дает возможность участникам гражданского оборота заменить в обязательстве одного должника другим. В соответствии с п. 2 ст. 391 ГК РФ перевод должником своего долга на другое лицо допускается с согласия кредитора и при отсутствии такого согласия является ничтожным. Если кредитор дает предварительное согласие на перевод долга, этот перевод считается состоявшимся в момент получения кредитором уведомления о переводе долга.

Долг, который взял на себя новый должник, для целей применения ст. 265 НК РФ является долговым обязательством. Следовательно, для него нет никаких препятствий для учета процентов по кредиту (займу) при налогообложении прибыли (п. 1 ст. 269 НК РФ, письма Минфина России от 20.08.2010 № 03-03-06/1/563 и от 21.05.2010 № 03-03-06/1/342).

Проценты, которые кредитор начислил до оформления соглашения о переводе долга, учитывает в расходах прежний должник. А суммы, начисленные после заключения сделки о переводе долга, образуют расходы нового должника. Таким образом, проценты по кредиту (займу) новый должник вправе учесть в расходах только с даты, когда договор о переводе долга вступит в силу. Аналогичный вывод следует из положений Письма Минфина России от 22.10.2013 № 03-03-06/1/44094 и письма ФНС России от 05.09.2013 № ЕД-4-3/16086@.

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Однако практика показывает, что рассматриваемые операции довольно часто оказываются объектом пристального внимания контролирующих ведомств. Иногда налоговым органам удается доказать, что соответствующие расходы по процентам не отвечают критерию экономической оправданности, поскольку не направлены на получение дохода.

Так, например, по материалам одного из дел в суде специалисты налоговой инспекции указали, что сделки по переводу долга по кредитным договорам изначально носили безвозмездный характер и были заведомо убыточными для хозяйствующего субъекта. В соглашениях о переводе долга не были прописаны условие о выплате вознаграждения за их заключение и условие погашения заемщиками переводимой суммы долга, накопленной из текущих процентов по кредитам. Заемными средствами организация фактически не пользовалась, соответственно, расходы налогоплательщика в виде начисленных процентов нельзя признать произведенными для осуществления деятельности, направленной на получение дохода. См.:

Постановление Арбитражного суда Северо-Западного округа от 02.12.2014 № А56-60369/2013

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Западного округа

Беспроцентный заем выдан физическому лицу

При получении беспроцентного займа у заемщика не возникает дохода в целях налогообложения, поскольку предоставление такого займа не является безвозмездно оказанной услугой (п. 8 части 2 ст. 250 НК РФ). При этом у заемщика – физического лица в такой ситуации возникает материальная выгода от экономии на процентах.

В начале 2016 года Минфин РФ выпустил несколько писем, разъясняющих порядок определения и налогообложения доходов в виде материальной выгоды, полученной физическим лицом от экономии на процентах при получении заемных (кредитных) средств начиная с 1 января 2016 года, вне зависимости от даты заключения заемного (кредитного) договора. См.:

Письмо Минфина РФ от 18.03.2016 № 03-04-07/15279

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Письмо Минфина РФ от 15.02.2016 № 03-04-05/7920, Письмо Минфина РФ от 15.02.2016 № 03-04-06/9399, Письмо Минфина РФ от 02.02.2016 № 03-04-06/4762

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В случае если организацией выдаются беспроцентные кредиты (займы), то фактической датой получения доходов в виде материальной выгоды следует считать соответствующие даты возврата заемных средств.

При этом согласно подп. 1 п. 2 ст. 212 Кодекса при получении налогоплательщиком дохода в виде материальной выгоды, указанной в подп. 1 п. 1 ст. 212 Кодекса, налоговая база определяется как превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях, исчисленной исходя из двух третьих действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора.

В настоящее время значение ставки рефинансирования Банка России приравнивается к значению ключевой ставки Банка России, определенному на соответствующую дату, и составляет 11%.

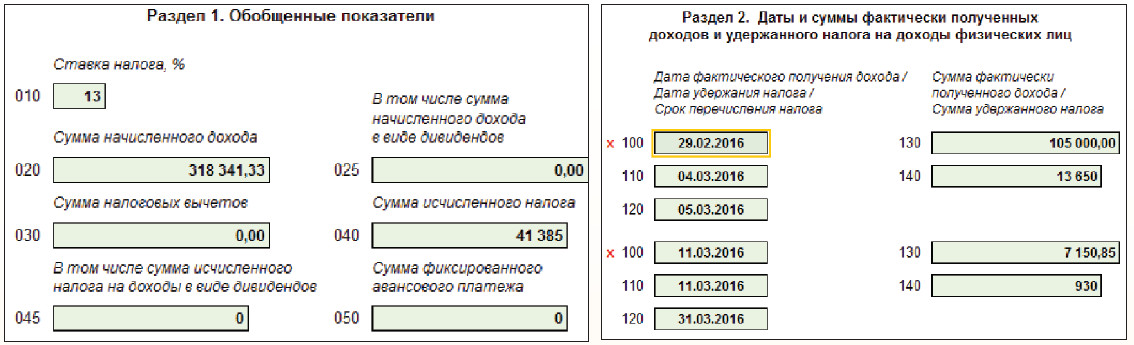

Согласно подп. 7 п. 1 ст. 223 Кодекса (в редакции Федерального закона от 02.05.2015 № 113-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в целях повышения ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах») при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, дата фактического получения дохода определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства.

Таким образом, доход в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами с 2016 года, определяется в последний день каждого месяца, в котором действовал договор займа (кредита), вне зависимости от даты получения такого займа (кредита), а также вне зависимости от того, в какой из дней месяца было прекращено долговое обязательство.

Исходя из изложенного, делаем вывод, что если в 2012-м, 2013-м, 2014-м и 2015 годах погашения задолженности по беспроцентному займу не производилось, дохода в виде материальной выгоды, подлежащего налого-обложению налогом на доходы физических лиц, в данных налоговых периодах не возникает.

Итак, уважаемые коллеги, наш тематический сюжет подошел к концу. В заключение хотелось бы обратить внимание читателей на то, что в налоговом плане в некоторых ситуациях организациям рискованно использовать займы, полученные под проценты. Несмотря на все вышеприведенные разъяснительные документы, налоговики всё же могут попытаться исключить из внереализационных расходов сумму спорных процентов по займу (кредиту).

Однако надеюсь, рекомендации данного сюжета помогут снизить налоговые риски при учете расходов в виде процентов по договорам займа (кредита).

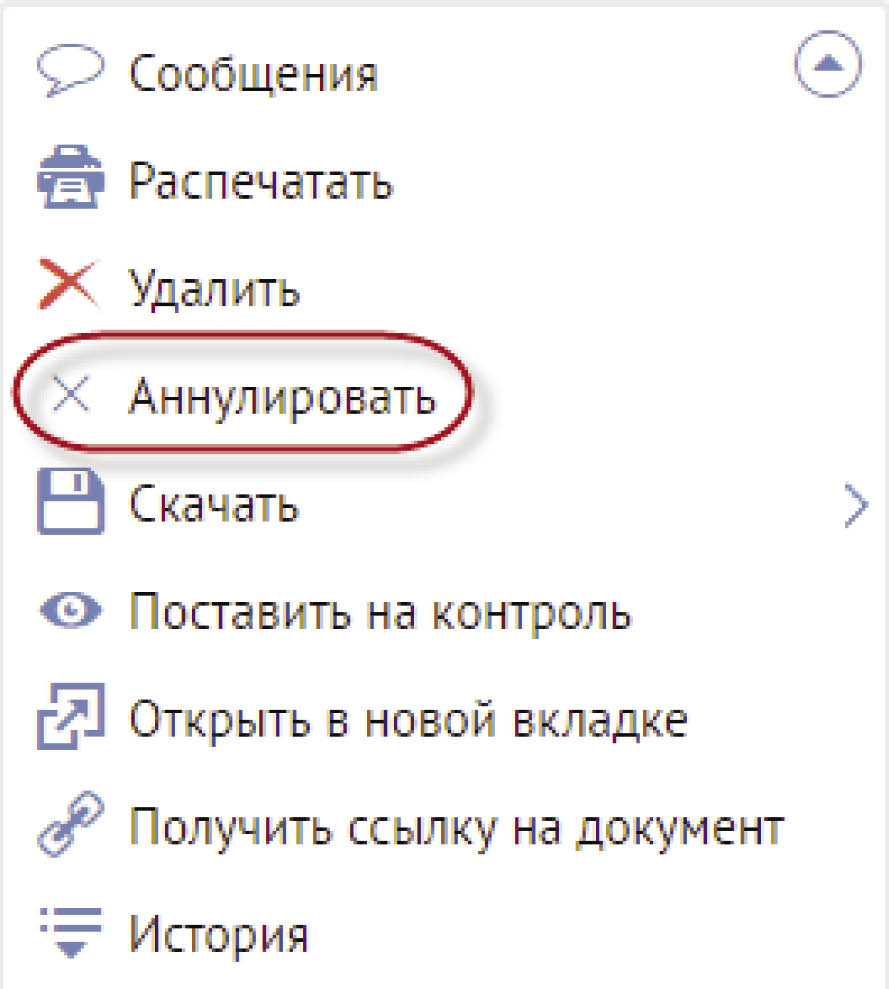

Где найти:

Где найти:

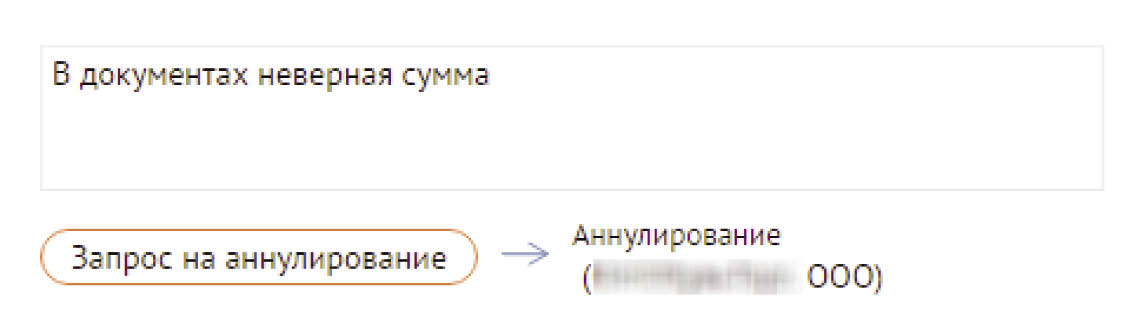

.

.

, а в окне документа – состояние Аннулирован.

, а в окне документа – состояние Аннулирован.