С чего начинается учет основных средств? Конечно, с идентификации объекта. Критерии признания имущества основным средством и критерии признания имущества амортизируемым в целях налогового учета установлены в ст. ст. 256–257 НК РФ соответственно. В редакции Налогового кодекса 2016 года под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 рублей. Аналогично и в определении амортизируемого имущес-тва (п. 1 ст. 256 НК РФ) изменился стоимостной критерий: теперь он равен 100 000 рублей. Обратите внимание, что положения ст. ст. 256 и 257 НК РФ применяются к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 1 января 2016 года. А это значит, что если первичные документы, подтверждающие ввод в эксплуатацию актива, составлены в 2015 году, то критерий по такому имуществу остается старым – 40 000 рублей. К сожалению, стоимостной критерий для целей бухгалтерского учета в ПБУ 6/01 остался прежним: активы, в отношении которых выполняются условия, предусмотренные в п. 4 ПБУ и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов. Получается, что по активам, введенным в эксплуатацию в 2016 году и стоимостью от 40 000 до 100 000 рублей, бухгалтерский и налоговый учет «разойдутся» и применение ПБУ 18/02 неизбежно? Скажем сразу, что снизить критерий в налоговом учете до 40 000 рублей нельзя. Ни ст. 256, ни ст. 257 Кодекса не дают права налогоплательщику устанавливать любой критерий, даже если он меньше 100 000 рублей. В бухгалтерском учете условия ПБУ 6/01 также четкие: можно установить любой иной критерий, но не более 40 000 рублей. Как же сблизить учет, не нарушая законодательство?

Вспомним новшества 2015 года, внесенные в гл. 25 «Налог на прибыль организаций». Порядок списания имущества, не являющегося амортизируемым, установлен ст. 254 НК РФ, а именно, подп. 3 п. 1. Инструмент, инвентарь, приборы, лабораторное оборудование, спецодежда и другое имущество, не являющееся амортизируемым, может включаться в состав материальных расходов либо в полной сумме по мере ввода его в эксплуатацию, либо может списываться в течение более одного отчетного периода. Организация вправе самостоятельно определить порядок признания материальных расходов в виде стоимости такого имущества с учетом срока его использования или иных экономически обоснованных показателей. Итак, если мы хотим сблизить налоговый и бухгалтерский учет имущества стоимостью от 40 000 до 100 000 рублей, нам надо определить своей учетной политикой «равномерный способ списания с учетом срока использования объекта для целей амортизации в бухгалтерском учете».

Для того чтобы поставить на учет ОС, нам также надо определиться, из каких частей оно состоит. Если объект представляет собой единое целое, например, ноутбук, то проблем нет. А если объект имеет сложную составную конструкцию, то есть имущество представляет собой обособленный комплекс нескольких предметов одного назначения, которые требуют технического монтажа в качестве единого комплекса, наладки, настройки? И вот здесь придется задуматься, так как в Налоговом кодексе про конструктивно-сочлененные объекты ничего не сказано. Обратимся к бухгалтерскому законодательству. В соответствии с п. 6 ПБУ 6/01 «…единицей бухгалтерского учета ОС является инвентарный объект, которым признается объект основных средств со всеми приспособлениями и принадлежностями или отдельно конструктивно обособленный предмет, предназначенный для выполнения отдельных самостоятельных функций, или обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы. В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект». Иными словами, если сам по себе без иных узлов, агрегатов, предметов объект функционировать не может, более того, необходимо провести комплекс работ по их монтажу, наладке, установке, то принять к учету надо такое имущество как единый комплекс. Как показывает судебная практика, именно эти правила бухгалтерского учета берут за основу налоговики. Минфин России в своих письмах делает аналогичные выводы. Так, в письме Минфина РФ от 10.03.2011 № 03-03-10/18 рассматривали ситуацию по учету грузовых вагонов и их крупногабаритных комплектующих – железнодорожных колесных пар.

Специалисты Минфина России свой ответ аргументировали следующим образом: выделение отдельного объекта амортизируемого имущества в качестве единицы учета в целях налогообложения прибыли возможно на основе анализа функционального содержания его использования (способности выполнения своих функций каждого из составляющих его компонентов по отдельности, их функциональной или конструктивной взаимосвязи).

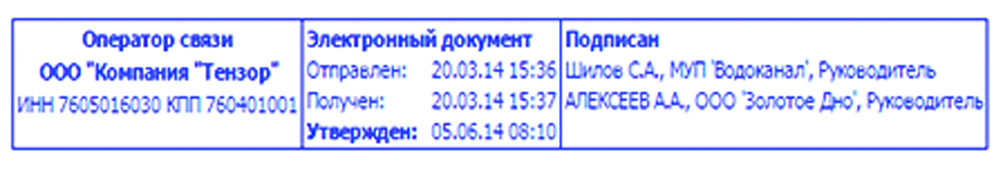

Письмо Минфина России от 10.03.2011 № 03-03-10/18

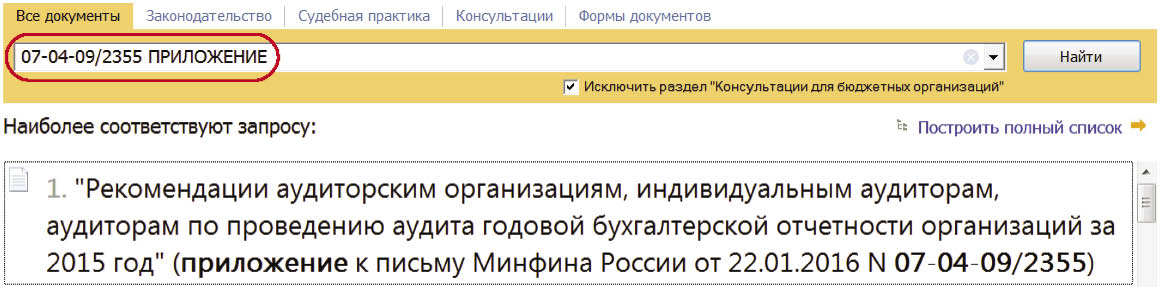

Где найти:

Где найти:

ИБ Финансист

Грузовой вагон как средство труда в производственном процессе по осуществлению грузовых перевозок, очевидно, не может быть введен в эксплуатацию и эксплуатироваться без колес. Колеса, не смонтированные с вагоном, также невозможно использовать в качестве средств труда. Отсюда вывод, что грузовой вагон, укомплектованный колесами (равно как и всеми другими сменными узлами и деталями, такими как, например, автосцепное, автотормозное оборудование вагона, тележки), следует учитывать в целях налогообложения как единый объект амортизируемого имущества.

Заложенный бухгалтерским стандартом принцип комплектации объекта из частей, которые сами по себе использоваться как средство труда не могут, является основополагающим и для целей налогового учета. Пытаясь доказать обратное, как показывает судебная практика, налогоплательщики не всегда находят поддержку у судей. Приведем примеры нескольких судебных решений.

Постановление Арбитражного суда Московского округа от 17.07.2015 № Ф05-8766/2015 по делу № А40-29510/14

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Среди прочего предприятие пыталось доказать право единовременно учесть расходы на приобретение автоматической цифровой телефонной станции. Стоимость станции вместе с дополнительными комплектующими (цифровые телефоны) составила 881 208 рублей (без НДС).

На начальной стадии спора судьи Девятого арбитражного апелляционного суда поддержали организацию. Было отмечено, что в соответствии с Общероссийским классификатором основных средств, утвержденным постановлением Госкомстата России № 359 от 26.12.1994, телефонные станции и телефонные аппараты относятся к разным группам. А так как для каждой группы установлен свой срок полезного использования, то отдельные принадлежности мини-АТС могут рассматриваться как самостоятельные объекты основных средств.

Несмотря на это, в вышестоящей инстанции сделали иные выводы: согласно представленным документам входящие в него оборудование и комплектующие приняты к учету как единый инвентарный объект и фактически используются в качестве одной сложной вещи. Комплект автоматической телефонной станции является основным средством и амортизируемым имуществом. Поэтому в силу ст. ст. 256, 258 НК РФ налогоплательщик неправомерно включил

в состав расходов всю стоимость АТС едино-временно.

Нельзя сказать, что судебная практика сложилась однозначно. Вот пример в пользу налогоплательщика.

Постановление Арбитражного суда Уральского округа от 17.02.2012 № Ф09-383/12 по делу № А76-10751/11

Где найти:

Где найти:

ИБ Арбитражный суд Уральского округа

Суд пришел к выводу о правомерном начислении амортизации в отношении информационных (ценовых) стел как по самостоятельным объектам основных средств, а не в составе сложного объекта основных средств (АЗС). Убедило суд следующее: информационные стелы обществом не приобретались в составе инвентарных объектов АЗС, следовательно, не могли быть приняты к учету в его составе как комплекс конструктивно сочлененных предметов. Более того, работы по установке стел, как и сами стелы, не рассматривались судом как модернизация основного средства (АЗС). Монтаж новых ценовых стел не был связан с совершенствованием работы АЗС, повышением технико-экономических показателей, не осуществлялся в целях увеличения производственных мощностей, улучшения качества или изменения номенклатуры продукции, то есть работы по демонтажу и установке новых ценовых стел не соответствуют критериям п. 2 ст. 257 НК РФ.

Однако замену топливораздаточных колонок на новые суд квалифицировал как модернизацию АЗС. Соответственно, учитывать топ-ливораздаточные колонки обособленно, как самостоятельные объекты ОС, неправомерно.

Сделаем выводы: принимая объекты, которые не могут выполнять свои функции обособленно от других, к учету как отдельные ОС, организация несет риски. Снизить их поможет учетная политика организации, где закреплены принципы комплектования «конструктивно-сочлененных» ОС, перечень комплектующих, входящих в состав конкретных основных средств, утвержденный генеральным директором в соответствии с их технологическим описанием. Аргументировать отдельный учет таких объектов можно возможностью демонтажа и перемещения по иным сложным объектам в зависимости от их технологических пот-ребностей, технического и морального состояния. Также, как аргумент в пользу отдельного учета, можно привести положения п. 6 ПБУ 6/01: если у одного объекта есть несколько частей с разным сроком использования, то каждую из них учитывают как самостоятельный инвентарный объект. При этом в его состав должны включаться любые предметы, которые имеют общее управление и могут работать только в составе комплекса, а не самостоятельно. Поэтому налогоплательщик вправе самостоятельно решать, как учитывать то или иное комплектующее – в составе основного средства или как самостоятельный инвентарный объект.

Приказ Минфина РФ от 30.03.2001 № 26н «Об утверждении Положения по бухгалтерскому учету ''Учет основных средств'' ПБУ 6/01»

Где найти:

Где найти:

ИБ Российское законодательство

Следующая проблема, которая всегда волнует бухгалтера: когда нужно начать амортизировать основное средство и можно ли амортизировать ОС, если оно «временно» не используется в деятельности организации.

Начнем с того, что вспомним правила начала амортизации в налоговом учете.

Согласно п. 4 ст. 259 НК РФ амортизация начисляется с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию. Более того, с 1 января 2013 года аналогичный порядок применяется также в отношении основных средств, права на которые подлежат государственной регистрации. Перечень случаев, при которых амортизация прекращается, закрытый и он установлен в п. 3 ст. 256 НК РФ. К этим случаям относятся:

- передача ОС по договорам в безвозмездное пользование;

- перевод по решению руководства организации ОС на консервацию продолжитель-ностью свыше трех месяцев;

- длительная (свыше 12 месяцев) консервация ОС по решению руководства.

Замечание: зарегистрированные в Российском международном реестре судов суда на период нахождения их в Российском международном реестре судов мы не рассматриваем.

Как указывают контролирующие органы, самостоятельно исключать имущество из состава амортизируемого налогоплательщик не может.

<Письмо> ФНС России от 22.05.2013 № ЕД-4-3/9165@ «О направлении письма Минфина России от 28.02.2013 № 03-03-10/5834» (вместе с <письмом> Минфина России от 28.02.2013 № 03-03-10/5834)

Где найти:

Где найти:

ИБ Финансист

Поэтому даже если ОС временно не используется, например, по причине простоя, то это не мешает вам применять амортизацию.

Момент начала использования имущества в деятельности организации следует считать моментом ввода его в эксплуатацию. Следовательно, именно с момента ввода его в эксплуатацию налогоплательщикам предоставлено право уменьшения его стоимости посредством амортизации.

Прекращение начисления амортизации происходит в случае физического выбытия или полного списания стоимости объекта амортизируемого имущества (положения ст. ст. 259.1 и 259.2 НК РФ). Если имущество соответствует критериям п. 3 ст. 256 НК РФ, то оно исключается из состава амортизируемых активов. В иных случаях амортизировать объект налогоплательщик имеет право.

Письмо Минфина России от 07.06.2013 № 03-03-06/1/21209

Где найти:

Где найти:

ИБ Финансист

Отметим, что на сегодняшний момент присутствуют налоговые риски в части учета амортизации по объектам недвижимости, введенным в эксплуатацию до 1 декабря 2012 года, но по которым по состоянию на 1 января 2013 года не была проведена государственная регистрация прав собственности. Напомним читателям «Оперативно и достоверно», что до 1 января 2013 года в ст. 258 НК РФ (п. 11) присутствовало отдельное правило начала амортизации объектов ОС, требующих государственной регистрации права собственности. Основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, включались в состав соответствующей амортизационной группы исключительно с момента документально подтвержденного факта подачи документов на регистрацию указанных прав.

А так как амортизировать имущество можно только после того, как определена амортизационная группа объекта, то и амортизировать такое имущество можно было только после того, как документы представили на регистрацию прав собственности.

Письмо Минфина РФ от 14.12.2011 № 03-03-06/1/823

Где найти:

Где найти:

ИБ Финансист

Однако никаких переходных положений Закон, отменивший п. 11 ст. 258 НК РФ, не содержал, поэтому было неясно, по каким правилам должна начисляться амортизация в отношении объектов, которые были введены в эксплуатацию до 1 января 2013 года, если документы на госрегистрацию права собственности на них были поданы уже после 1 января 2013 года. Позднее такие переходные положения были введены Федеральным законом от 23.07.2013 № 215-ФЗ. Появилась «переходная» ст. 3.1, согласно которой начисление амортизации по объектам амортизируемого имущества, права на которые подлежат государственной регистрации в соответствии с законодательс-твом РФ и которые введены в эксплуатацию до 1 декабря 2012 года, начинается с 1-го числа месяца, следующего за месяцем подачи документов на регистрацию указанных прав. Примером несогласия с указанными правилами амортизации служит постановление Арбитражного суда Восточно-Сибирского округа от 11.06.2015 № Ф02-2595/2015 по делу № А10-4672/2014.

Где найти:

Где найти:

ИБ Арбитражный суд Восточно-Сибирского округа

Как было установлено судом, налоговым органом не оспаривался сам факт использования спорных объектов основных средств в деятельности налогоплательщика.

Объекты не были зарегистрированы до 1 января 2013 года обществом, однако акты о вводе в эксплуатацию были датированы 2004–2006, 2008-м годами.

Суд указал, что как до 1 января 2013 года, так и после указанной даты момент начисления амортизации связан только с моментом введения объекта в эксплуатацию и не зависит от даты подачи документов на государственную регистрацию. Свою точку зрения суд обосновал постановлением Президиума ВАС РФ от 30.10.2012 № 6909/12 по делу № А27-6735/2011.

Закон № 215-ФЗ установил новое условие для начисления амортизации, которое ранее

не существовало, и тем самым ухудшил положение налогоплательщиков. Следовательно, в силу пп. 1, 2 ст. 5 НК РФ, такое условие не должно распространяться на предыдущие налоговые периоды.

Теперь поговорим о ремонте и модернизации (реконструкции) основного средства.

Как мы знаем, ремонт (текущий или капитальный) основного средства учитывается в составе прочих расходов, связанных с производством и реализацией, и учитывается согласно п. 1 ст. 260 НК РФ в том отчетном (налоговом) периоде, в котором работы были осуществлены, в размере фактических затрат.

Расходы на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение основного средства увеличивают первоначальную стоимость основных средств, а, следовательно, списываются не единовременно, а через механизм амортизации (п. 2 ст. 257 НК РФ). Безусловно, признать свои расходы ремонтом ОС организации выгоднее. Да и механизм расчета новой суммы амортизации после всех работ, перечисленных в п. 2 ст. 257 НК РФ, в налоговом учете отличается от правил, установленных в бухгалтерском учете (см. п. 60 Методических рекомендаций по бухгалтерскому учету основных средств, утвержденных приказом Минфина РФ от 13.10.2003 № 91н).

<Письмо> УФНС РФ по г. Москве от 16.06.2006 № 20-12/53521@ <О порядке учета в целях налогообложения прибыли амортизации по модернизируемым объектам>

Где найти:

Где найти:

ИБ Финансист

Правильное толкование работ и оценка тех характеристик основного средства, которые изменились после проведенных с ним манипуляций, гарантируют обоснованный учет соответствующих расходов.

Что такое «ремонт»? Ремонт – это устранение неисправности для поддержания ОС в рабочем состоянии, то есть работы, направленные на восстановление работоспособности ОС.

НК РФ к работам по достройке, дооборудованию, модернизации относит работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируе-мых основных средств, повышенными нагрузками и (или) другими новыми качествами. Иными словами, после таких работ происходит расширение или изменение возможностей ОС, у ОС появляются новые качества, улучшаются его характеристики.

К реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей. К техническому перевоору-жению относится комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным.

Полного списка работ, которые могут быть признаны ремонтом ОС, конечно, нет. Но по отношению к недвижимости организации могут быть полезны документы, регламентирующие данные работы в строительстве:

- положение о проведении планово-пре-дупредительного ремонта производственных зданий и сооружений МДС 13-14.2000, утвержденное постановлением Госстроя СССР от 29.12.1973 № 279;

- ведомственные строительные нормативы (ВСН) № 58-88 (Р) «Положение об организации и проведении реконструкции, ремонта и технического обслуживания зданий, объектов коммунального и социально-культур-ного назначения», утвержденные приказом Госкомархитектуры при Госстрое СССР от 23.11.1988 № 312;

- письмо Минфина СССР от 29.05.1984 № 80 «Об определении понятий нового строительства, расширения, реконструкции и технического перевооружения действующих предприятий».

И, несмотря на почтенный «возраст» перечисленных выше документов, их рекомендуют специалисты Минфина России и суды.

Письмо Минфина РФ от 25.02.2009 № 03-03-06/1/87

Где найти:

Где найти:

ИБ Финансист

Можно сделать вывод, что ремонт ОС (в том числе капитальный) отличается от реконструкции, модернизации и дооборудования ОС целями и результатами. А подтвердить цели ремонта можно, составив первичные документы, подтверждающие поломку или иные дефекты (например, акт о выявленных дефектах или дефектную ведомость).

Однако не всегда, даже при поломке и восстановлении работоспособности основного средства, налоговики считают проведенные работы как ремонт. В первую очередь это касается случаев ремонта, при которых поломанные (дефектные) части основного средства заменяются на более совершенные, влекущие улучшение характеристик объекта.

По мнению Минфина России, в таком случае данные расходы надо признать техническим перевооружением. А следовательно, списать их единовременно в расходах как ремонт нельзя.

Письмо Минфина России от 18.04.2006 № 03-03-04/1/358

Где найти:

Где найти:

ИБ Финансист

Однако судебная практика не так категорична. Приведем пример судебного решения 2015 года.

Постановление Арбитражного суда Восточно-Сибирского округа от 01.12.2015 № Ф02-6375/2015 по делу № А78-3907/2015

Где найти:

Где найти:

ИБ Арбитражный суд Восточно-Сибирского округа

Налоговый орган в ходе проверки пришел к выводу о том, что общество неправомерно включило в состав расходов, учитываемых при исчислении налога на прибыль в 2012 году, затраты на проведение текущего ремонта экскаватора шагающего в размере 8 353 038,83 рубля. По мнению налоговиков, был проведен не ремонт, а техническое перевооружение экскаватора. А следовательно, стоимость произведенных работ должна погашаться согласно ст. 256 НК РФ путем начисления амортизации.

Причина переквалификации работ – общество заменило неисправные детали на более современные запчасти. При этом эксплуатационные показатели объекта улучшились.

Судьи всех инстанций поддержали организацию, указав следующее.

Основным признаком для квалификации произведенных работ в соответствии с п. 2 ст. 257 НК РФ как при модернизации, так и при техническом перевооружении являются технические изменения (улучшения), которые приводят к положительным экономическим последствиям (повышению производительности).

Факт замены неисправных деталей оборудования на новые (более современные) сам по себе не является квалифицирующим признаком модернизации (технического перевооружения), если данные изменения не привели к повышению производительности основного средства, на которое они устанавливаются.

При квалификации работ в качестве капитального ремонта или реконструкции необходимо учитывать, в том числе, обстоятельства, в связи с которыми возникла необходимость их проведения, то есть цель работы. Главной целью ремонта является замена изношенных или неисправных деталей конструкции, устранение выявленных неисправностей, наличие которых делает затруднительной эксплуатацию основного средства. При этом новые детали, установленные на место изношенных, могут быть более современными и улучшать эксплуатационные характеристики самого объекта.

Судебная практика по переквалификации ремонта в реконструкцию или модернизацию очень обширна, особенно если речь идет о зданиях, сооружениях или оборудовании. Так, например, работы, изменяющие назначение помещений, изменения параметров здания (расширение внутренних площадей или появление сообщения между ними) будут квалифицированы как реконструкция.

Постановление Арбитражного суда Московского округа от 20.11.2014 № Ф05-7231/2014 по делу № А40-5898/14, постановление Арбитражного суда Волго-Вятского округа от 20.04.2015 № Ф01-1106/2015 по делу № А79-1600/2014

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа, Волго-Вятского округа

Сделаем выводы: подтвердить характер работ как ремонтных поможет обоснование отсутствия изменений, улучшающих (повышающих) нормативные показатели, параметры ОС (срок полезного использования, площадь, назначение использования ОС, объем, этажность, мощность, объем выпуска и т.п.). В случае возникновения претензий со стороны налоговой инспекции по вопросу квалификации выполненных работ можно посоветовать провести их независимую экспертизу.

Возможна еще одна проблемная ситуация, которая может вызвать вопросы у налоговиков – списание основного средства до окончания срока его использования, например, при отсутствии необходимости в его использовании, при физическом или моральном износе, при факте хищения или порчи. В таких случаях налогоплательщик вынужден списывать (ликвидировать) ОС. Причем, согласно подп. 8 п. 1 ст. 265 НК РФ, как непосредственно расходы на ликвидацию выводимых из эксплуатации основных средств, так и суммы недоначисленной амортизации учитывать разрешено в составе внереализационных расходов, если использовался линейный вариант амортизации ОС.

Проблема списания остаточной стоимости, как правило, кроется в обосновании самого факта выбытия основного средства. И если факт хищения или порчи имущества доказать несложно, то моральный или физический износ – затруднительно.

Так, например, в постановлении ФАС СЗО от 27.07.2006 № А56-44532/2005 налогоплательщик отразил во внереализационных расходах суммы недоначисленной амортизации по основным средствам, которые были списаны как морально устаревшие.

Постановление ФАС Северо-Западного округа от 27.07.2006 по делу № А56-44532/2005

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Западного округа

Налоговики исключили остаточную стоимость ОС из расходов, посчитав, что факт морального износа не подтвержден документально, так как обществом не представлено

соответствующее заключение эксперта. Суд не поддержал налоговиков, указав, что экспертное заключение не является единственным документом, который мог бы подтвердить моральный износ. Организация представила в суд иные доказательства морального устаревания оборудования.

Еще одно судебное решение свидетельствует о возможных проблемах со списанием ОС с ненулевой остаточной стоимостью.

Постановление Арбитражного суда Северо-Кавказского округа от 08.10.2014 по делу № А63-11961/2013

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Кавказского округа

Организация списала ОС (остаточную стои-мость) по ликвидируемому объекту, до этого находящемуся на длительной консервации. Консервация ОС была обусловлена отсутствием необходимости в использовании данного ОС.

В итоге суд отклонил довод налогового органа о том, что положения указанной нормы не могут быть применены, поскольку ликвидируемое основное средство не использовалось в процессе производства, а находилось на консервации. Как указал суд, подп. 8 п. 1 ст. 265 НК РФ не ограничивает право налогоплательщика на учет внереализационных расходов в виде остаточной стоимости ОС в зависимости от состояния ОС непосредственно до процедуры ликвидации.

Мы рассмотрели наиболее актуальные вопросы, которые могут вызвать проблемы по учету ОС. Полагаем, что анализ судебной практики последних лет поможет бухгалтеру этот объем проблем сократить, а если и не убережет от претензий налоговиков, то поможет с грамотным обоснованием «своей» точки зрения по применению налогового законодательства.

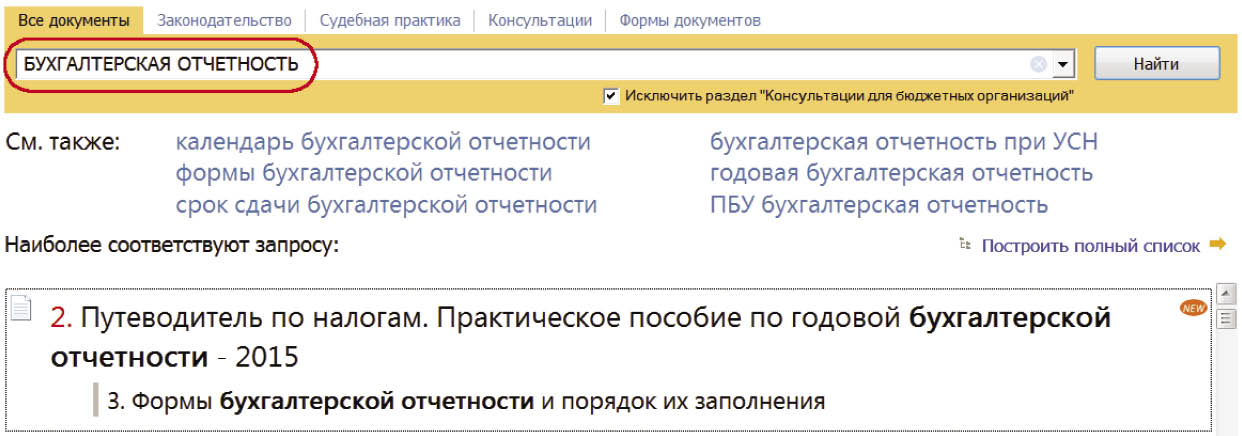

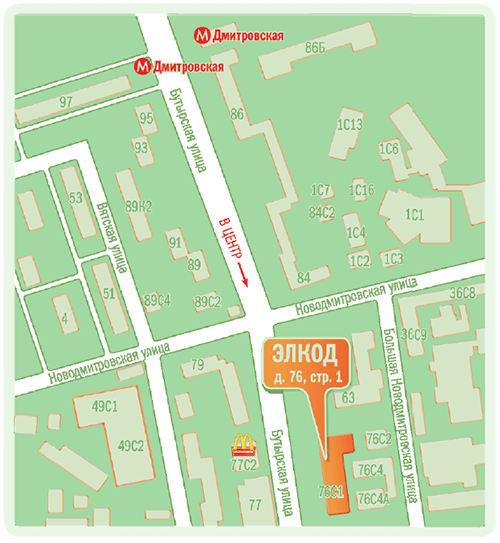

Где найти:

Где найти: