Налог на прибыль

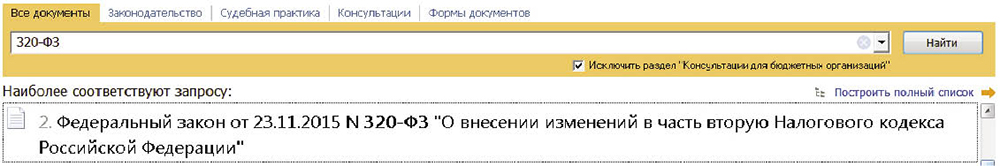

Итак, с 01.01.2016 в налоговом учете амортизируемым признается имущество с первоначальной стоимостью свыше 100 тысяч рублей. Данное нововведение внесено в п. 1 ст. 56 НК РФ. В настоящий момент к амортизируемому имуществу относятся объекты, первоначальная стоимость которых превышает 40 000 рублей (п. 1 ст. 56, п. 1 ст. 57 НК РФ).

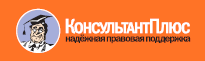

Федеральный закон от 08.06.2015 № 150-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

Свыше указанной даты только те объекты, первоначальная стоимость которых превысит 100 000 рублей, для целей налога на прибыль можно будет включить в состав амортизируемого имущества, основных средств (при соблюдении иных условий, предусмотренных гл. 5 НК РФ).

Напомним: для того чтобы имущество и объекты признать амортизируемым имуществом, они должны соответствовать, помимо стоимости, следующим характеристикам:

Во-первых, это имущество и объекты должны принадлежать вам на праве собственности (за некоторыми исключениями, которые предусмотрены гл. 5 НК РФ).

Во-вторых, вам нужно их использовать для извлечения дохода.

В-третьих, срок их полезного использования должен превышать 12 месяцев.

Новые требования будут применяться к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 1 января 2016 года (часть 7 ст. 5 Федерального закона от 08.06.2015 № 150-ФЗ). Следовательно, для объектов, введенных в эксплуатацию до 2016 года, возможности пересмотра их отнесения к амортизируемому имуществу в связи с данными изменениями не предусмотрено.

Увеличение стоимости амортизируемого имущества было предусмотрено в проекте Основных направлений налоговой политики на 2016–2017 годы в качестве меры поддержки бизнеса с учетом изменившейся стои-мости основных средств. Данное новшество позволит списывать в затраты стоимость относительно недорогого оборудования единовременно в момент его ввода в эксплуатацию, а не через механизм начисления амортизации.

В бухгалтерском учете соответствующие изменения пока не были внесены в ПБУ 6/01 «Учет основных средств». Как и прежде, актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются условия п. 4 ПБУ 6/01. В силу норм абз. 4 п. 5 ПБУ 6/01 внеоборотные активы стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 рублей за единицу, могут отражаться в бухгалтерском учете в составе материально-производственных запасов. Таким образом, амортизируемое имущество стоимостью в интервале от 40 000 до 100 000 рублей в бухгалтерском учете признается ОС.

В связи со вступлением в силу поправок об увеличении стоимости амортизируемого имущества нет необходимости с 1 января 2016 года вносить изменения в учетную политику для целей налогового учета.

Следующее нововведение, также предусмотренное Федеральным законом от 08.06.2015 № 150-ФЗ, – увеличится количество налогоплательщиков, уплачивающих только квартальные авансовые платежи по налогу на прибыль.

Это связано с увеличением с 10 до 15 млн рублей предельной суммы среднего квартального дохода от реализации, исчисляемого на основе четырех предыдущих кварталов (п. 3 ст. 86 НК РФ в новой редакции).

Поскольку определять порядок уплаты авансовых платежей налогоплательщики будут в I квартале 2016 года, руководствоваться они должны правилами, вступившими в силу с 1 января 2016 года. Следовательно, те налогоплательщики, у которых средний ежеквартальный доход от реализации (ст. 49 НК РФ) за 015 год не превысит 15 млн рублей (т.е. выручка от реализации за 015 год не превысит 60 млн рублей), будут обязаны уплачивать только квартальные авансовые платежи по итогам отчетного периода. Такой вывод подтверждает и письмо ФНС России от 14.04.2011 № КЕ-4-3/ 985. В нем налоговые органы давали разъяснения применительно к ситуации, когда с 1 января 2011 года также повышалось значение средней квартальной величины доходов.

Таким образом, организации, у которых в 2015 году средний доход за квартал не превысит 15 млн рублей, не должны уплачивать ежемесячные авансовые платежи в I квартале 2016 года, даже если данный показатель будет более 10 млн рублей.

Для вновь созданных организаций также предусмотрены изменения в порядке уплаты налога на прибыль. Согласно п. 5 ст. 87 НК РФ в действующей редакции вновь созданные организации уплачивают квартальные авансовые платежи за соответствующий отчетный период при условии, что выручка от реализации не превышала 1 млн рублей в месяц либо 3 млн рублей в квартал. В случае превышения таких ограничений налогоплательщики начиная с месяца, следующего за месяцем, в котором произошло такое превышение, уплачивают авансовые платежи в порядке, предусмотренном п. 1 ст. 87 с учетом требований п. 6 ст. 86 НК РФ, т.е. ежемесячные авансовые платежи. В 2016 году данные показатели изменяются и составят 5 млн рублей в месяц либо 15 млн рублей в квартал. Таким образом, вновь созданные в 2016 году организации будут уплачивать авансовые платежи поквартально при условии, что выручка от реализации не превысила 5 млн рублей в месяц либо 15 млн рублей в квартал.

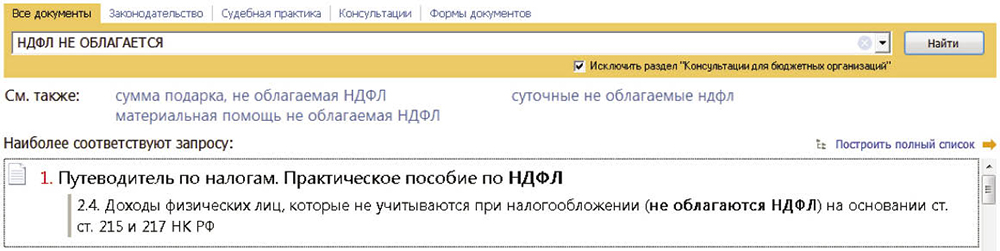

Налог на доходы физических лиц

Перейдем к изменениям в гл. 3 НК РФ «Налог на доходы физических лиц». Федеральным законом от 02.05.2015 № 113-ФЗ утверждена новая обязанность налоговых агентов ежеквартально представлять отчет о суммах начисленного НДФЛ. Для этих целей разработана специальная форма отчетности 6-НДФЛ. См.:

Федеральный закон от 02.05.2015 № 113-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

При этом обязанность предоставления справки по -НДФЛ сохранится. Таким образом, в 2016 году налоговые агенты будут обязаны отчитаться по НДФЛ в налоговую инспекцию в следующие сроки:

| |

1 квартал

|

Полугодие

|

9 месяцев

|

Год

|

|

2-НДФЛ

|

–

|

–

|

–

|

Отчет о невозможности удержать НДФЛ – не позднее 1 марта года, следующего за налоговым периодом. Отчет о доходах, с которых удержан НДФЛ, – не позднее 1 апреля

|

|

6-НДФЛ

|

Не позднее 30 апреля

|

Не позднее 30 июля

|

Не позднее 30 октября

|

Не позднее 1 апреля года, следующего за налоговым периодом

|

В форме 6-НДФЛ отражается обобщенная информация по всем физическим лицам: суммы начисленных и выплаченных доходов, предоставленные сотрудникам вычеты, исчисленные и удержанные суммы налога, а также другие данные, которые нужны для определения суммы НДФЛ.

6-НДФЛ представляется в электронной форме, за исключением налоговых агентов, у которых численность физлиц, получивших доходы за год, составит до 5 человек. В таком случае работодатели могут подать отчет на бумажном носителе (абз. 7 п. ст. 30 НК РФ).

Согласно приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) и порядка по ее заполнению, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в электронной форме» отчет по форме 6-НДФЛ состоит из титульного листа и двух разделов.

При заполнении 6-НДФЛ не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать на бумажном носителе;

- скрепление листов, приводящее к порче бумажного носителя.

При заполнении полей формы 6-НДФЛ должны использоваться чернила черного, фио-летового или синего цвета.

В форме расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»).

Текстовые и числовые поля формы расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты – индивидуальные предприниматели, которые состоят на учете по мес-ту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности.

Остановимся подробнее на отдельных разделах формы 6-НДФЛ.

Титульный лист. В нем указываются ИНН и КПП организации, если сведения заполняются на лиц, получающих доходы от обособленного подразделения, КПП проставляется по месту нахождения подразделения. По строке «налоговый агент» указывается сокращенное наименование (в случае отсутствия – полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например: «Школа № 351» или «ОКБ «Звезда») располагается с начала строки.

В разделе 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если налоговый агент выплачивал доходы, облагаемые по разным ставкам, раздел 1 заполняется для каждой из ставок налога.

Если показатели соответствующих строк раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

В разделе указываются по всем физическим лицам суммы начисленного дохода и исчисленного налога на доходы физических лиц нарастающим итогом с начала налогового (отчетного) периода по соответствующим ставкам, предусмотренным ст. 24 НК РФ.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100–140 Раздела заполняются по каждому сроку перечисления налога отдельно.

Подведя итог, можно отметить, что основная цель новой формы налоговой отчетности – представить дополнительную информацию в налоговые органы для усиления контроля за поступлением сумм налога.

Приказ ФНС России от 14.10.2015 № ММВ-7-11/450@

Где найти:

Где найти:

ИБ Российское законодательство

Уважаемые читатели, изменяется срок перечисления удержанного НДФЛ. В соответствии с действующей редакцией п. 6 ст. 26 НК РФ суммы НДФЛ должны быть перечислены в бюджет не позднее дня фактического получения налоговым агентом в банке наличных денежных средств, предназначенных для выплаты дохода, или даты перечисления дохода со счетов налогового агента в банке на счета физлица (по его поручению на счета третьих лиц). В иных случаях для доходов, в частности, в денежной форме суммы налога перечисляются в бюджет не позднее даты, следующей за днем фактического получения налогоплательщиком дохода.

Налоговые агенты обязаны будут перечислять в бюджет суммы исчисленного и удержанного НДФЛ не позднее даты, следующей за днем, когда физлицу выплачен доход. Такая норма закреплена в новой редакции п. 6 ст. 26 НК РФ (в редакции Федерального закона от 02.05.2015 № 113-ФЗ).

Кроме того, с 2016 года для двух видов до-ходов будет установлен специальный срок перечисления НДФЛ в бюджет, а для всех остальных – срок будет единый (подп. «б», «г» п. ст. Закона № 113-ФЗ):

- при выплате работникам пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных суммы исчисленного и удержанного с этих доходов НДФЛ надо будет перечислять в бюджет не позднее последнего числа месяца, в котором эти доходы выплачивались. Президиум ВАС еще в 012 году решил, что НДФЛ с отпускных нужно перечислять не позднее дня получения в банке денег для их выплаты (постановление Президиума ВАС РФ от 07.02.2012 № 11709/11, Письма Минфина России от 6.01.2015 № 03-04-06/2187; ФНС России от 4.10.2013 № БС-4-11/19079О);

- по всем остальным доходам исчисленный и удержанный с них НДФЛ нужно будет перечислять в бюджет не позднее дня, следующего за днем выплаты дохода физлицу.

В соответствии с Федеральным законом от 9.11.2014 № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» с 2016 года изменяется порядок уплаты НДФЛ с доходов от продажи недвижимого имущества.

Данным законом предусматривается увеличение до пяти лет минимального предельного срока владения объектом недвижимого имущества, доходы от продажи которого освобождаются от налогообложения НДФЛ. При этом субъектам Российской Федерации предоставляется право уменьшать вплоть до нуля минимальный предельный срок владения объектом недвижимого имущества.

Итак, минимальный срок нахождения в собственности объекта недвижимости (долей в нем), по достижении которого продажа данного имущества физлицом освобождается от НДФЛ, будет составлять, по общему правилу, пять лет.

Минимальный предельный срок владения объектом недвижимого имущества, доходы от продажи которого освобождаются от налогообложения, составляет три года, если право собственности на объект недвижимого имущества получено налогоплательщиком:

- в порядке наследования от лиц, признаваемых согласно Семейному кодексу РФ членами семьи и (или) близкими родственниками налогоплательщика;

- по договору дарения от лиц, признаваемых согласно Семейному кодексу РФ членами семьи и (или) близкими родственниками налогоплательщика;

- в результате приватизации;

- в результате передачи налогоплательщику как плательщику ренты имущества по договору пожизненного содержания с иждивением.

Предусмотренный Федеральным законом № 382-ФЗ порядок налогообложения доходов физических лиц от продажи недвижимого имущества будет применяться в отношении объектов недвижимого имущества, приобретенных в собственность физических лиц после 1 января 2016 года.

Указанный порядок обложения налогом доходов от продажи жилья будет применяться ко всем объектам независимо от того, является ли продаваемое жилье единственным.

Письмо Минфина России от 02.07.2015 № 03-04-05/38226

Где найти:

Где найти:

ИБ Финансист

Если налогоплательщик будет продавать объект недвижимого имущества, срок владения которым на дату реализации не достигнет минимального предельного срока, то с полученного дохода налогоплательщику необходимо будет уплатить НДФЛ.

Чтобы определить размер дохода от прода-жи объекта недвижимого имущества, учитыва-емый в целях исчисления НДФЛ, нужно будет сравнить две величины: сумму полученного продавцом дохода и кадастровую стоимость этого объекта по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект, умноженную на понижающий коэффициент 0,7. Данное правило будет применяться, если кадастровая стоимость по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на указанный объект, определена. Если размер дохода, полученного от продажи недвижимости, будет ниже, чем произведение кадастровой стоимости этого объекта и коэффициента 0,7, то налог необходимо будет исчислить из величины указанного произведения (п. 5 ст. 17.1 НК РФ). Если на 1 января года, в котором произошел переход права собственности на квартиру, ее кадастровая стоимость не определена, в базу по НДФЛ будет включаться договорная стоимость сделки. Данные изменения касаются объектов недвижимого имущества, приобретенных в собственность после 1 января 2016 года.

Напомним, что в настоящее время доходы от продажи имущества, полученные физлицами – налоговыми резидентами РФ за соответствующий налоговый период, не облагаются НДФЛ, если оно находилось в собственности продавца не менее трех лет (п. 17.1 ст. 17 НК РФ).

Продолжаем:

Коллеги, при продаже доли в уставном капитале налогоплательщик вправе уменьшить доход на сумму документально подтвержденных расходов, связанных с ее приобретением.

Федеральный закон от 08.06.2015 № 146-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

Согласно подп. п. ст. 20 НК РФ (в редакции Федерального Закона № 146-ФЗ) при продаже доли (ее части) в уставном капитале общества, при выходе из состава участников общества, при передаче средств (имущества) участнику общества в случае ликвидации общества, при уменьшении номинальной стои-мости доли в уставном капитале общества, при уступке прав требования по договору участия в долевом строительстве (по договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством) налогоплательщик вправе уменьшить сумму своих облагаемых НДФЛ доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (имущественных прав).

В состав расходов налогоплательщика, связанных с приобретением доли в уставном капитале общества, могут включаться следующие расходы:

- расходы в сумме денежных средств и (или) стоимости иного имущества, внесенных в качестве взноса в уставный капитал при учреждении общества или при увеличении его уставного капитала;

- расходы на приобретение или увеличение доли в уставном капитале общества.

При отсутствии документально подтвержденных расходов на приобретение доли в уставном капитале общества имущественный налоговый вычет предоставляется в размере доходов, полученных налогоплательщиком в результате прекращения участия в обществе, не превышающем в целом 50 000 рублей за налоговый период.

Затраты, связанные с приобретением имущественных прав, также учитываются, когда уменьшается номинальная стоимость доли в уставном капитале или участнику при ликвидации общества передается имущество (подп. п. ст. 20 НК РФ в новой редакции 2016 года).

Уважаемый читатель, если организация сос-тоит на учете в нескольких ИФНС, будет действовать специальный порядок перечисления НДФЛ и представления отчетности обособленными подразделениями.

Так, с будущего года предоставить отчетность по НДФЛ за работников обособленного подразделения нужно по месту его нахождения. Это правило применяют российские организации, имеющие обособленные подразделения, при подаче расчета по НДФЛ (форма 6-НДФЛ) и сведений о доходах физических лиц по форме -НДФЛ. Сейчас нет единой позиции по вопросу о месте подачи справок по форме -НДФЛ в отношении работников обособленных подразделений. Теперь же с нового года порядок предоставления отчетов по НДФЛ обособленными подразделениями будет закреплен в абз. 4 п. ст. 30 НК РФ (изменения предусмотрены Федеральным законом от 02.05.2015 № 113-ФЗ).

Также, в отношении организаций, имеющих обособленные подразделения, в гл. 3 НК РФ уточнено, что сумма НДФЛ, подлежащая уплате в бюджет по месту нахождения ОП, определяется исходя из суммы дохода, начисляемого и выплачиваемого физлицам по договорам, заключенным с этим подразделением (подп. «д» п. ст. Закона № 113-ФЗ). То есть НДФЛ за физических лиц, которые трудятся в подразделении и которым оно выплачивает доходы, нужно перечислять в бюджет по месту нахождения ОП только в том случае, если договор (трудовой или гражданско-правовой) заключен именно между обособленным подразделением и физлицом.

У организаций, отнесенных к категории крупнейших налогоплательщиков, есть выбор. Они могут представлять отчетность и перечислять НДФЛ в отношении физлиц, получивших доходы от их «обособок», либо в ИФНС по месту учета в качестве крупнейшего налогоплательщика, либо в ИФНС по месту учета каждого ОП (подп. «а» п. 3 ст. Закона № 113-ФЗ).

Далее, уважаемые коллеги, с нового года от утверждения авансового отчета о командировке зависит день фактического получения дохода.

Согласно поправкам, предусмотренным Федеральным законом от 02.05.2015 № 113-ФЗ, датой получения дохода при расчете НДФЛ будет считаться последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (подп. 6 п. 1 ст. 23 НК РФ). Сейчас особых правил для этого вида дохода нет. Из разъяснений Минфина России и ФНС России следует, что датой получения дохода в виде суточных, выплаченных сверх необлагаемого размера, является дата утверждения авансового отчета работника.

Письмо Минфина России от 7.03.2015 № 03-04-07/17023

Где найти:

Где найти:

ИБ Финансист

Однако ранее Минфин России придерживался иного мнения: датой получения дохода в виде суточных в размере, превышающем предусмотренный в п. 3 ст. 17 НК РФ, является дата выплаты суточных.

Письмо Минфина России от 5.06.2010 № 03-04-06/6-135

Где найти:

Где найти:

ИБ Финансист

Обратите внимание, для некоторых доходов физического лица определен день, который признается датой их фактического получения. Этим днем будет признаваться дата зачета встречных однородных требований или списания безнадежного долга компанией, а для доходов в виде материальной выгоды от экономии на процентах по заемным средствам – последний день каждого месяца в течение срока, на который они выданы (подп. 4, 5, 7 п. 1 ст. 23 НК РФ в редакции Федерального закона от 02.05.2015 № 113-ФЗ).

Согласно действующей редакции до 31.12.2015 материальная выгода опреде-ляется на дату уплаты процентов (подп. 1 п. ст. 12, подп. 3 п. 1 ст. 23 НК РФ), а при беспроцентных займах есть две точки зрения. Согласно разъяснениям Минфина России и УФНС России по г. Москве датой получения дохода в виде материальной выгоды при беспроцентном займе следует считать день возврата заемных средств.

Письмо Минфина России от 8.10.2014 № 03-04-06/54626

Где найти:

Где найти:

ИБ Финансист

Однако в письме Минфина России от 01.02.2010 № 03-04-08/6-18 указано, что при выдаче займа, по которому не предусмотрена уплата процентов, дохода в виде материальной выгоды, облагаемой НДФЛ, не возникает. В связи с этим организации и предприниматели, выдавшие беспроцентные займы физическим лицам, вправе не уплачивать в бюджет НДФЛ с сумм материальной выгоды в виде экономии на процентах.

С нового года датой фактического получения дохода в виде материальной выгоды является последний день каждого месяца в течение срока, на который были предоставлены заемные средства (подп. 7 п. 1 ст. 23 НК РФ).

Таким образом, доход в виде материальной выгоды, полученной от экономии на процентах за пользование займом, включается в налоговую базу по НДФЛ ежемесячно вне зависимости от того, произведена уплата процентов по займу заемщиком или нет.

Переходных положений по долговым обязательствам, возникшим до 2016 года, законодательством не установлено. Следовательно, материальная выгода определяется по новым правилам и по договорам займа, выданным до 2016 года, т.е. на 31 января 2016 года, 9 фев-раля 2016 года, 31 марта 2016 года и т.д.

В отношении дохода в виде материальной выгоды, полученного физическим лицом – налоговым резидентом РФ, применяется налоговая ставка 35 процентов (для налоговых нерезидентов – 30 процентов) (пп. , 3 ст. 24 НК РФ).

Заимодавец обязан удержать начисленную сумму НДФЛ из доходов заемщика (абз. 1 п. 4 ст. 26 НК РФ). С 1 января 2016 года такое удержание при получении заемщиком дохода в виде материальной выгоды производится за счет любых доходов, выплачиваемых заимодавцем заемщику в денежной форме (абз. п. 4 ст. 26 НК РФ).

Далее, коллеги, обратите внимание, налогоплательщик получит возможность использовать по месту работы право на социальные вычеты по НДФЛ на лечение и обучение.

В настоящее время без подачи налоговой декларации и обращения в налоговые органы до окончания налогового периода налогоплательщик может получать социальные вычеты по расходам на добровольное пенсионное страхование, уплату дополнительных страховых взносов и добровольное страхование жизни.

С нового года физическое лицо, потратившее средства на лечение или обучение, может обратиться в налоговый орган и получить соответствующее уведомление.

Форма уведомления утверждена приказом ФНС России от 7.10.2015 № ММВ-7-11/473@ «Об утверждении формы уведомления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами и 3 пункта 1 статьи 19 Налогового кодекса Российской Федерации».

Право на получение налогоплательщиком указанных социальных налоговых вычетов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи налогоплательщиком в налоговый орган письменного заявления и документов, подтверждающих право на получение социальных налоговых вычетов, предусмотренных подп. , 3 п. 1 ст. 19 НК РФ. Социальные налоговые вычеты на лечение и обучение предоставляются налогоплательщику налоговым агентом начиная с месяца, в котором физическое лицо обратилось к налоговому агенту за их получением.

Таким образом, дожидаться окончания календарного года и подавать налоговую декларацию для возврата НДФЛ будет не нужно. Соответствующие изменения в п. ст. 19 НК РФ предусмотрены Федеральным законом от 06.04.2015 № 85-ФЗ (ст. 1, часть ст. 4 Федерального закона от 06.04.2015 № 85-ФЗ).

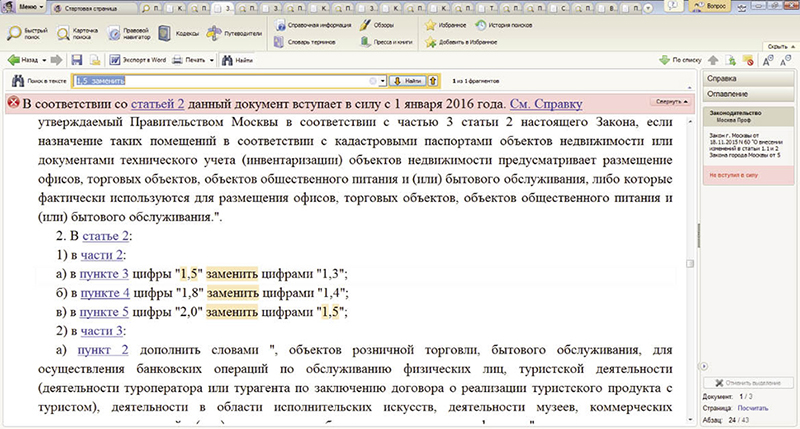

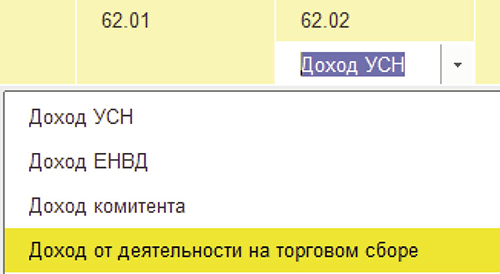

Упрощенная система налогообложения

С 1 января 2016 года региональным властям предоставлено право устанавливать ставку налога для организаций и индивидуальных предпринимателей, применяющих УСН с объектом «доходы» от 1 до 6 процентов. Размер ставки может зависеть от категорий налогоплательщиков.

Федеральный закон от 13.07.2015 № 32-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

В настоящее время регионы по общему правилу могут изменять ставку налога, перечисляемого при применении УСН с объектом «доходы минус расходы».

Федеральный закон от 06.04.2015 № 84-ФЗ внес ряд поправок в гл. 6.2 «Упрощенная система налогообложения» НК РФ.

Так, будет отменен запрет на применение упрощенной системы налогообложения организациями, имеющим представительства. Таким образом, не смогут применять УСН только организации, имеющие филиалы. Такие изменения внесены в ст. 346.12 НК РФ.

В общем случае налогоплательщики на УСН не признаются плательщиками НДС (п. ст. 346.11 НК). Но, выставив счет-фактуру с выделенным налогом, в силу положений п. 5 ст. 173 НК РФ «упрощенец» должен со-ответствующую сумму заплатить в бюджет. При этом сумму НДС, уплаченную в бюджет, надо учесть в доходах при применении УСН. Для применяющих УСН с объектов «Доходы минус расходы» п. 1 ст. 346.16 НК РФ установлен закрытый перечень учитываемых расходов. Соответственно, суммы НДС, выделенные в счетах-фактурах, выставленных покупателям товаров (работ, услуг) налогоплательщиками, применяющими УСН, и уплаченные ими в бюджет, при определении налоговой базы в составе расходов не учитываются (письма Минфина России от 1.09.2012 № 03-11-11/280, от 14.04.2008 № 03-11-02/46, от 13.03.2008 № 03-11-04/51, письма Минфина России от 1.09.2012 № 03-11-11/280, УФНС России по г. Москве от 03.02.2009 № 16-15/008584).

С нового года внесены изменения в ст. 346.15 и ст. 346.16 НК РФ, регулирующие порядок определения доходов и расходов при применении УСН. Из состава доходов, учитываемых при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения, исключаются суммы налога на добавленную стоимость, уплаченные налогоплательщиками – покупателями товаров, работ и услуг в связи с выставлением счетов-фактур. Суммы НДС, уплаченные в со-ответствии с п. 5 ст. 173 НК РФ, не будут включаться в расходы при исчислении налога, уплачиваемого в связи с применением УСНО.

Уплата и взыскание налогов, привлечение к налоговой ответственности

Далее давайте поговорим об изменениях в порядке привлечения к налоговой ответственности. С 1 января 2016 года в отношении налоговых агентов за предоставление налоговому органу недостоверных сведений установлена ответственность в виде штрафа в размере 500 рублей за каждый документ (ст. 126.1 НК РФ, п. 8 ст. 1, часть 3 ст. 4 Федерального закона от 02.05.2015 № 113-ФЗ). Налоговый агент будет освобожден от ответственности, если самостоятельно выявит ошибки и представит в налоговый орган уточненные расчеты до момента, когда он узнает об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

Положения ст. 126.1 НК РФ об ответственности могут применяться только в отношении налоговых правонарушений, допущенных после 31 декабря 015 года, таким образом, при предоставлении в 2016 году справок -НДФЛ за 015 год с недостоверными данными налоговые агенты могут быть привлечены к ответственности по ст. 126.1 НК РФ.

В связи с введением новой формы отчетности по НДФЛ – расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ), за непредставление данной формы отчетности введена самостоятельная ответственность. Непредставление налоговым агентом в установленный срок формы 6-НДФЛ в налоговый орган по месту учета влечет взыскание штрафа с налогового агента в размере 1 000 рублей за каждый полный или неполный месяц, со дня, установленного для его представления (п. 1.2 ст. 126 НК РФ, подп. «б» п. 7 ст. 1, часть 3 ст. 4 Федерального закона от 02.05.2015 № 113-ФЗ). Налоговый орган вправе принять решение о приостановлении операций по счетам в банке и переводов электронных денежных средств в том случае, если 6-НДФЛ не будет представлен в течение 10 дней после окончания установленного срока (п. 3.2 ст. 76 НК РФ).

Статьей Федерального закона от 02.05.2015 № 113-ФЗ внесены изменения в п. 5 ст. 26 НК РФ, согласно которым при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога. Таким образом, по мнению ФНС России, налоговый агент обязан сообщить о невозможности удержания налога на доходы физических лиц за налоговый период 015 года не позднее 1 марта 2016 года.

Письмо ФНС России от 19.10.2015 № БС-4-11/18217

Где найти:

Где найти:

ИБ Финансист

Согласно Федеральному закону от 13.07.2015 № 46-ФЗ «О внесении изменений в Федеральный закон ''О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля''» с 1 января 2016 года по 31 декабря 018 года не будет проводиться ряд плановых проверок в отношении субъектов малого предпринимательства. А вот на внеплановые проверки ограничение не распространяется. Например, если работник пожалуется в инспекцию по труду о нарушении своих прав, работодателя ждет внеплановая проверка. Освобождение от плановых проверок не действует в отношении налогового контроля, а также проверок внебюджетных фондов: ПФР и ФСС РФ.

Напомним критерии субъектов малого предпринимательства (п. 1, подп. «б» п. , п. 3 части 1, часть 3 ст. 4 Закона № 09-ФЗ, п. 1 постановления Правительства РФ от 13.07.2015 № 702):

- предельное значение суммарной доли участия в уставном капитале организации РФ, субъектов РФ, муниципальных образований, общественных, религиозных организаций, фондов составляет 5%;

- предельное значение суммарной доли участия в уставном капитале организации иностранных организаций составляет 49%;

- предельное значение суммарной доли учас-тия в уставном капитале организации других организаций, не являющихся субъектами малого и среднего предпринимательства, составляет 49%;

- средняя численность работников за предшествующий календарный год не должна превышать 100 человек;

- выручка от реализации товаров (работ, услуг) без учета НДС за предшествующий календарный год не превышает 800 млн рублей.

Заранее узнать о предстоящей внеплановой налоговой проверке можно на сайте https://proverki.gov.ru/. Это единый реестр плановых и внеплановых проверок МЧС, ФМС, трудовой инспекции и других служб. Чтобы получить информацию, в специальных графах нужно указать ИНН, название компании и нажать кнопку «Найти». Информация о внеплановых проверках появится не позднее трех рабочих дней после издания распоряжения о проверке. Но есть исключение – если контролеры приходят после жалобы потребителей или угрозы чьей-либо жизни и здоровью. Тогда сведения о проверке появятся в реестре уже после того, как она началась.

Данные изменения также не распространяются:

- в отношении юридических лиц и индивидуальных предпринимателей, осуществляющих виды деятельности, перечень которых устанавливается Правительством РФ согласно части 9 ст. 9 Федерального закона № 94-ФЗ;

- если имеется информация о том, что в отношении субъекта малого предпринимательства ранее было вынесено вступившее в законную силу постановление о назначении административного наказания за совершение грубого нарушения, определенного в соответствии с КоАП РФ, или административного наказания в виде дисквалификации или административного приостановления деятельности либо принято решение о приостановлении и (или) аннулировании лицензии, выданной Федеральным законом от 04.05.2011 № 99-ФЗ «О лицензировании отдельных видов деятельности», и с даты окончания проведения проверки, по результатам которой вынесено такое постановление либо принято данное решение, прошло менее трех лет.

Страховые взносы

С 1 января 2016 года при заполнении платежных поручений на уплату страховых взносов (пеней и процентов по ним) необходимо будет указывать новые коды бюджетной классификации (КБК). Новые коды утверждены приказом Минфина России от 08.06.2015 № 90н. Так, например, в настоящее время для уплаты взносов на пенсионное страхование предусмотрен один КБК, а с 2016 года таких кода будет два: один для перечисления взносов с выплат работникам в пределах лимита, второй – для перечисления взносов с выплат, превышающих лимит. Также изменения касаются КБК для уплаты пеней и процентов по взносам в ФСС РФ, кодов для перечисления взносов по дополнительным тарифам в отношении работников, имеющих право на досрочную пенсию, кодов для уплаты фиксированных платежей индивидуальными предпринимателями.

Приказ Минфина России от 08.06.2015 № 90н

Где найти:

Где найти:

ИБ Российское законодательство

Акцизы

С нового года вырастут ставки акцизов на некрепкий алкоголь, табачные изделия, автомобили и бензин. Повышение касается ставок на вино, пиво, сигареты, автомобили с мощностью двигателя свыше 90 л.с. Увеличится ставка на автомобильный бензин, причем для всех классов она станет одинаковой. Снижается ставка акциза на прямогонный бензин и моторные масла. Такие положения содержатся в п. 1 ст. 193 НК РФ.

Федеральный закон от 4.11.2014 № 366-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

На этом наш сюжет закончен. Надеемся, что материал, изложенный в статье, поможет бухгалтерам подготовиться к новому году. Не забывайте, что по итогам первого квартала необходимо будет отчитаться по НДФЛ по новой форме, а также обратите внимание на КБК при заполнении платежных поручений на уплату страховых взносов. И, конечно же, хотелось бы поздравить наших читателей с наступающими праздниками. Пожелать творческих успехов, хорошего настроения, пусть новый год принесет много светлых моментов, позитивных эмоций, ярких впечатлений, искренних улыбок, приятных сюрпризов и наполнит каждый день радостью и счастьем!

Где найти:

Где найти: