Основные положения Закона от 03.07.2016 № 243-ФЗ регламентируют новый порядок исчисления и уплаты страховых взносов во внебюджетные фонды в связи с передачей функций по их администрированию Федеральной налоговой службе. Поэтому отчасти в тени остались поправки, внесенные этим же Законом в ст. ст. 346.12 и 346.13 Налогового кодекса РФ (далее – НК РФ). А для налогоплательщиков, которые предполагают вести расчеты с бюджетом в рамках УСН, они имеют огромное значение. См.:

Федеральный закон от 03.07.2016 № 243-ФЗ (далее – Закон от 03.07.2016 № 243-ФЗ) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование»

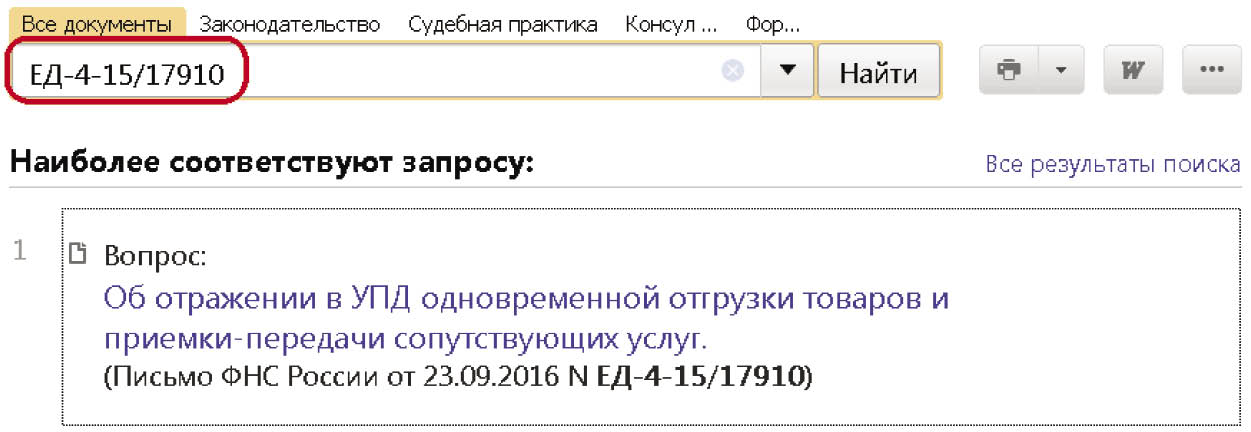

Где найти:

Где найти:

ИБ Версия Проф

Допуск к УСН

«Упрощенка» – это льготный режим налогообложения, и вводился данный спецрежим изначально для компаний и ИП, которые не относятся к крупному бизнесу. Условия, которые должны быть соблюдены для перехода на УСН, установлены пп. 2 и 3 ст. 346.12 НК РФ.

Так, перейти на «упрощенку», в частности, не могут:

- организации, имеющие филиалы;

- банки;

- страховщики;

- негосударственные пенсионные фонды;

- инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

- организации, осуществляющие деятельность по организации и проведению азартных игр;

- нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

- организации, являющиеся участниками соглашений о разделе продукции;

- организации и ИП, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельхозналог) в соответствии с гл. 26.1 Кодекса;

- организации, в которых доля участия других организаций составляет более 25%;

- казенные и бюджетные учреждения;

- микрофинансовые организации;

- частные агентства занятости;

- иностранные организации.

Возможность перехода на УСН зависит не только от вида осуществляемой налогоплательщиком деятельности, но и от значения иных показателей. Таких ограничителей три.

Во-первых, значение показателя среднесписочной численности сотрудников, определяемой в порядке, установленном Росстатом, не должно превышать 100 человек.

Во-вторых, бухгалтерская остаточная стоимость ОС, которые подлежат амортизации и признаются амортизируемым имуществом по правилам гл. 25 НК РФ, должна укладываться в лимит в 100 млн рублей.

В-третьих, доходы за девять месяцев предшествующего переходу на УСН года не должны превышать 45 млн рублей без НДС, увеличенных на коэффициент-дефлятор. Для индивидуальных предпринимателей, желающих перейти на «упрощенку», ограничений по размеру доходов п. 2 ст. 346.12 НК РФ не предусматривает.

В свою очередь организация и ИП утрачивают право на применение УСН, если по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со ст. 346.15 и подпунктами 1 и 3 п. 1 ст. 346.25 Кодекса, превысили 60 млн рублей и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным пп. 3 и 4 ст. 346.12 и п. 3 ст. 346.14 Кодекса.

Приведенные предельные величины – 45 и 60 млн рублей – подлежат ежегодной индексации на коэффициент-дефлятор (на 2016 год его размер составляет 1,329).

Если организация собирается перейти на УСН с 2017 года, то ее доходы за январь – сентябрь 2016 года (девять месяцев 2016 года) не должны превысить 59 805 000 рублей (45 млн рублей x 1,329). При этом не учитываются доходы от деятельности, по которой организация платила ЕНВД (п. 4 ст. 346.12 НК РФ). См.:

Приказ Минэкономразвития от 20.10.2015 № 772, Информация ФНС

Где найти:

Где найти:

ИБ Версия Проф

Если организация уже применяет УСН

В 2016 году доходы компании, применяющей УСН, не должны превышать 79 740 000 рублей (60 млн рублей x 1,329). При этом не учитываются доходы от деятельности, по которой организация платит ЕНВД, и полученные организацией дивиденды (Письма Минфина от 25.08.2014 № 03-11-06/2/42282, от 08.08.2013 № 03-11-11/32071). См.:

Приказ Минэкономразвития от 20.10.2015 № 772

Где найти:

Где найти:

ИБ Версия Проф

Повышен предельный уровень дохода

Налогоплательщики не раз предлагали увеличить предельный размер доходов при УСН, но представители Минфина были против этого. Они считают, что существующий предельный уровень доходов, ограничивающий право субъектов малого предпринимательства на применение УСН, не является сдерживающим фактором для применения данного специального налогового режима, поскольку по результатам проведенного ФНС анализа уровня доходов налогоплательщиков, применявших УСН в 2013 году, из 2,48 млн организаций и индивидуальных предпринимателей доход до 20 млн рублей получили 2,37 млн (95,6%) налогоплательщиков, а доход до 50 млн рублей – 2,46 млн (99,2%) налогоплательщиков.

Количество налогоплательщиков, применяющих УСН и получивших доход, граничивший с пороговым значением (от 50 до 60 млн рублей), составляет всего 0,8%.

Из приведенных цифр делался вывод, что величина предельного размера дохода, ограничивающая право налогоплательщиков на применение УСН, не является сдерживающим фактором для применения данного специального налогового режима. См.:

Письма Минфина России от 30.12.2015 № 03-11-11/77673, от 20.05.2016 № 03-11-11/29186

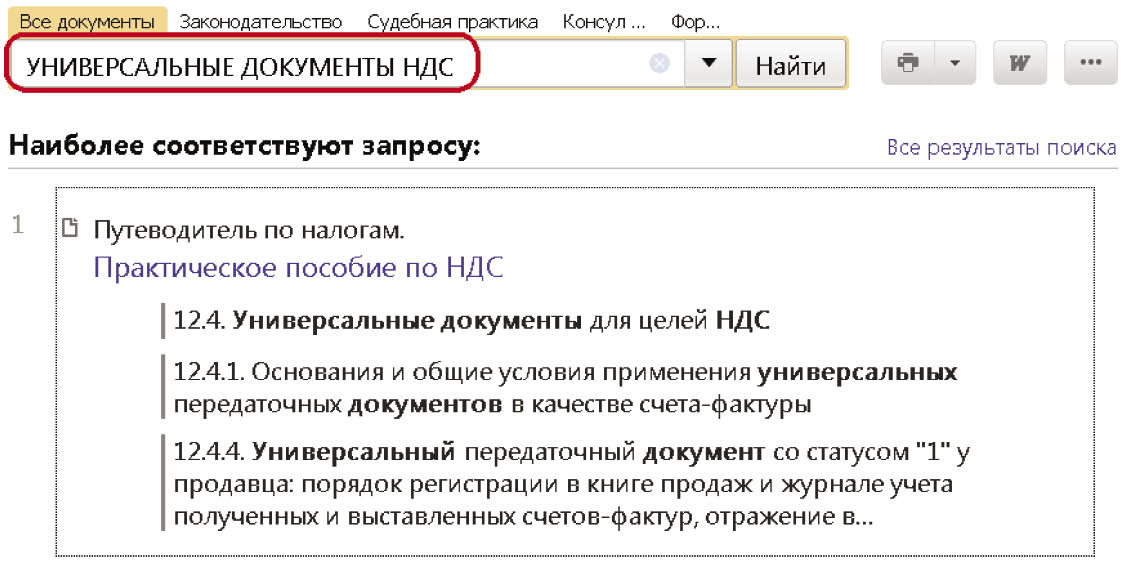

Где найти:

Где найти:

ИБ Финансист

При этом критерии отнесения к субъектам малого бизнеса следующие: предельные значения дохода, полученного от осуществления предпринимательской деятельности за предшествующий календарный год, определяемого в порядке, установленном законодательством РФ о налогах и сборах, суммируемого по всем осуществляемым видам деятельности и применяемого по всем налоговым режимам, для микропредприятий должны быть равны 120 млн рублей. См.:

Постановление Правительства РФ от 04.04.2016 № 265 «О предельных значениях дохода, полученного от осуществления предпринимательской деятельности, для каждой категории субъектов малого и среднего предпринимательства»

Где найти:

Где найти:

ИБ Версия Проф

И «упрощенцы» неоднократно предлагали увеличить предельный размер доходов при УСН до 120 млн рублей, что соответствует критериям отнесения к микропредприятиям по величине доходов.

Наконец плательщики были услышаны: с 2017 года предельный размер доходов при УСН будет равен 120 млн рублей. Соответствующие изменения вносятся в пп. 4 и 4.1 ст. 346.13 НК РФ: 60 млн рублей будут заменены на 120 млн рублей.

Следовательно, размер доходов для перехода на УСН пропорционально увеличивается до 90 млн рублей, поправки вносятся в п. 2 ст. 346.12 НК РФ.

Но действие механизма индексации предельного размера доходов приостанавливается до 1 января 2020 года. При этом на 2020 год сразу установлен коэффициент-дефлятор, необходимый в целях применения гл. 26.2 НК РФ, равный 1.

Таким образом, с 1 января 2017 года до 31 декабря 2020 года предельный размер доходов при УСН будет равен 120 млн рублей, соответственно, для целей перехода на УСН доход за девять месяцев предшествующего такому переходу года не должен превысить 90 млн рублей.

К сведению: принятие рассматриваемых изменений является реализацией пп. 74 и 75 Плана действий Правительства Российской Федерации, направленных на обеспечение стабильного социально-экономического развития Российской Федерации в 2016 году, утвержденного Председателем Правительства РФ Д.А. Медведевым 1 марта 2016 года № 1349п-П13, которыми и были предусмотрены увеличение пороговых значений для применения специальных налоговых режимов (до 120 млн рублей) и повышение предельного размера стоимости основных средств, используемого в целях применения УСНО. См.:

План действий Правительства Российской Федерации, направленных на обеспечение стабильного социально-экономического развития Российской Федерации в 2016 году (утв. Правительством РФ 01.03.2016)

Где найти:

Где найти:

ИБ Версия Проф

Повышена предельная стоимость основных средств

Еще одним важным ограничением для применения УСН является величина остаточной стоимости основных средств.

Согласно подп. 16 п. 3 ст. 346.12 НК РФ не вправе применять УСН организации, у которых остаточная стоимость основных средств, определяемая в соответствии с законодательством РФ о бухгалтерском учете, превышает 100 млн рублей. В данном случае учитываются основные средства, которые подлежат амортизации и признаются амортизируемым имуществом на основании положений гл. 25 НК РФ.

В отличие от предельной величины доходов при УСН ограничение по остаточной стоимости основных средств не менялось ни разу начиная с 2002 года – года введения в НК РФ гл. 26.2. Это ограничение является препятствием для применения УСН организациями и индивидуальными предпринимателями, которые имеют дорогостоящие основные средства или занимаются фондоемкими видами деятельности, особенно если вспомнить о ценах на коммерческую недвижимость или производственные здания в крупных городах.

В связи с этим предприниматели не раз обращались в Минфин с просьбой увеличить размер остаточной стоимости основных средств, называлась цифра – 1 млрд рублей.

Однако, с точки зрения финансистов, принятие решения о повышении ограничения по остаточной стоимости основных средств со 100 млн до 1 млрд рублей для применения УСНО может привести к сокращению поступлений в бюджетную систему РФ. Соответственно, увеличивать размер ограничения по остаточной стоимости основных средств со 100 млн до 1 млрд рублей для применения юридическими лицами УСНО в настоящее время нецелесообразно. См.:

Письмо от 12.05.2016 № 03-11-11/27340

Где найти:

Где найти:

ИБ Финансист

В итоге остаточная стоимость основных средств для целей применения УСН увеличена в полтора раза – до 150 млн рублей (подп. «б» п. 4 ст. 2 Федерального закона № 243-ФЗ).

Напомним, что, по сложившейся практике, предельную величину остаточной стоимости основных средств при переходе на УСНО проверяют только по отношению к организациям. А вот утратить право на УСНО по итогам отчетного (налогового) периода может и индивидуальный предприниматель, если превысит установленный предел. Это следует из п. 4 ст. 346.13 НК РФ, который определяет, при нарушении каких требований право на УСНО утрачивают налогоплательщики, то есть не только организации. К указанным в данном пункте требованиям относятся и те, которые перечислены в п. 3 ст. 346.12 НК РФ, включая остаточную стоимость основных средств. Рассчитывать эту остаточную стоимость предприниматель должен наравне с организациями по правилам бухгалтерского учета. См.:

Письма Минфина России от 20.01.2016 № 03-11-11/1656, от 27.03.2015 № 03-11-12/16911

Где найти:

Где найти:

ИБ Финансист

Напомним, что НК РФ не содержит требования о соблюдении лимита остаточной стоимости ОС ни на 1 октября года подачи уведомления, ни на саму дату подачи уведомления. Поэтому для перехода на УСН с начала нового года достаточно, чтобы лимит не был превышен по состоянию на 31 декабря года, предшествующего началу применения УСН.

Остаточную стоимость ОС по состоянию на 1 октября года, предшествующего году перехода на УСН, организациям необходимо отразить в уведомлении (п. 1 ст. 346.13 НК РФ).

Важно учитывать, что превышение организацией установленного лимита остаточной стоимости ОС на 1 октября года подачи уведомления или на день его представления не препятствует переходу на УСН. Однако подача уведомления о переходе на УСН, в котором по состоянию на 1 октября года, предшествующего году перехода, остаточная стоимость основных средств превышает установленный лимит, может вызвать повышенное внимание к вам налоговой инспекции. Поэтому во избежание возможных претензий рекомендуем соблюдать лимит, установленный подп. 16 п. 3 ст. 346.12 НК РФ, как на 1 октября, так и на 31 декабря года, предшествующего году перехода.

Как работают новые ограничения

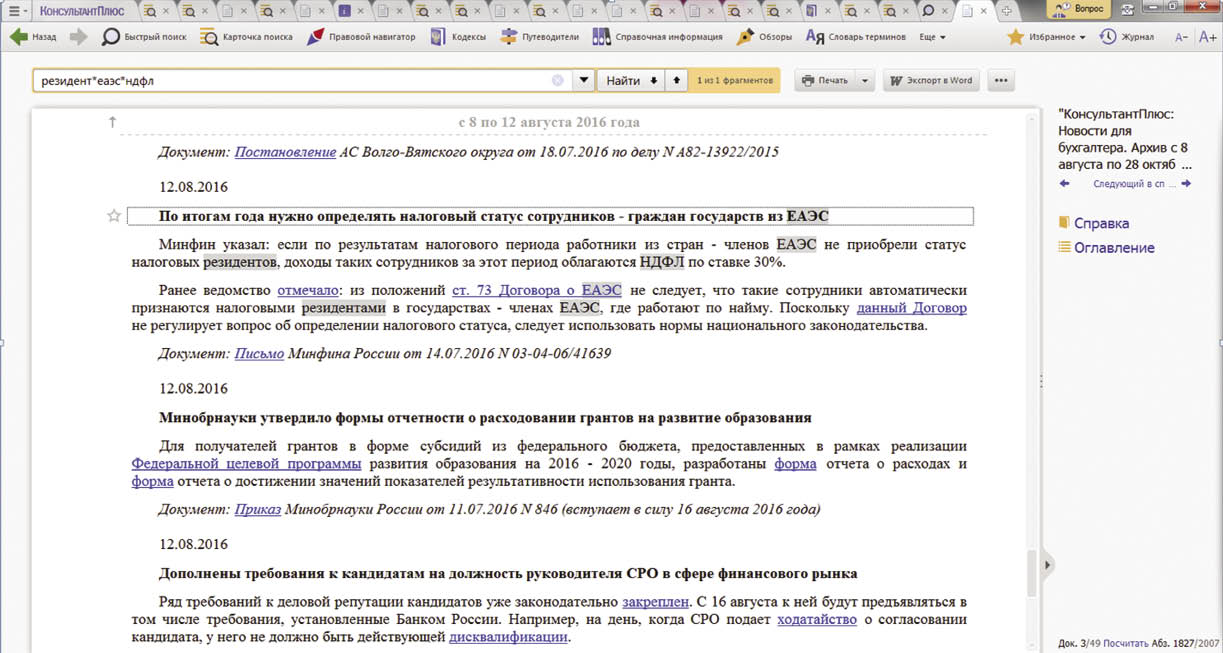

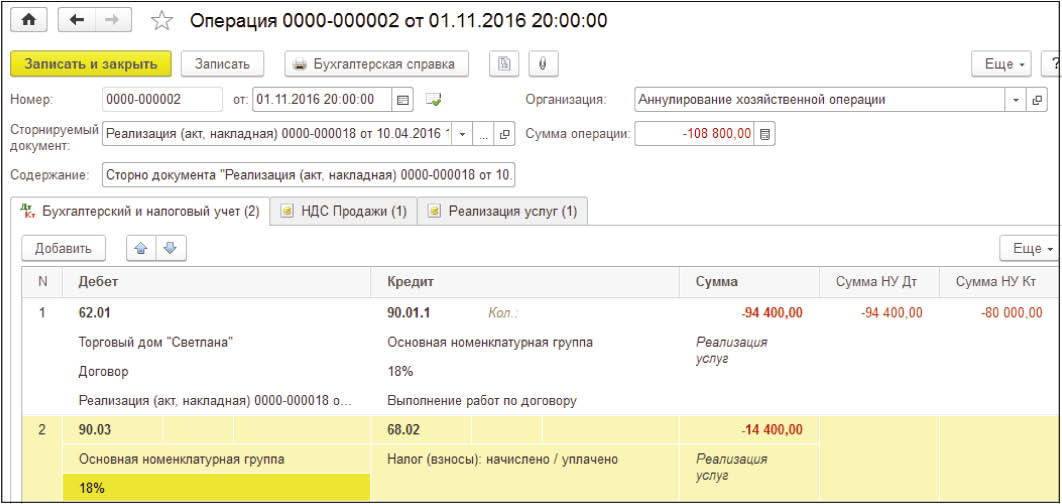

Ну а теперь осталось только разобраться, с какого момента нужно применять новые лимиты. Что касается новых предельных значений на доходы, то в этой части нет никаких разночтений. Дело в том, что Закон № 243-ФЗ вступает в силу только с 1 января 2017 года. Соответственно, для целей перехода на УСН с 1 января 2017 года, о котором нужно уведомить налоговый орган заранее, следует руководствоваться старыми правилами, так как акты законодательства о налогах и сборах, улучшающие положение налогоплательщиков, могут иметь обратную силу только в том случае, если прямо предусматривают это (п. 4 ст. 5 НК РФ). А закон, вносящий поправки в главу про УСН, никаких оговорок на этот счет не содержит. То же самое касается и предельного размера доходов, которые допускается «заработать» в рамках УСН. То есть новые лимиты следует использовать только при переходе на УСН с 1 января 2018 года и при разрешении вопроса, не утратили ли ИП или организация право на УСН.

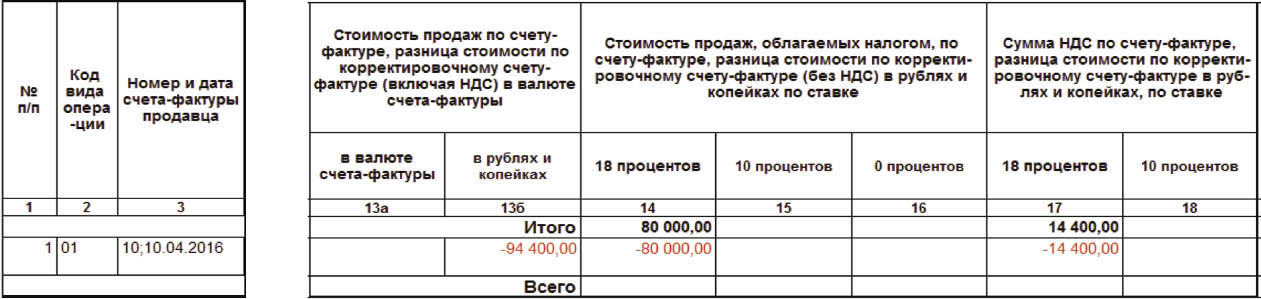

|

Показатель / лимиты по выручке для целей УСН

|

Переход на УСН с 1 января 2017 года и применение «упрощенки» в 2016 году

|

Переход на УСН с 1 января 2018 года и применение «упрощенки» в 2017 году

|

|

Предельный размер доходов за девять месяцев

|

59,805 млн рублей (Приказ Минэкономразвития от 20.10.2015 № 772, Информация ФНС)

|

90 млн рублей (Закон № 243-ФЗ)

|

|

Предельный размер доходов за налоговый период

|

79,74 млн рублей (Приказ Минэкономразвития от 20.10.2015 № 772, Информация ФНС)

|

120 млн рублей (Закон № 243-ФЗ)

|

Что касается лимита на величину остаточной стоимости основных средств, то, думается, его нового значения (150 млн рублей) следует придерживаться при рассмотрении вопроса о возможности применять УСН уже с 1 января 2017 года. Дело в том, что согласно ст. 346.12 НК РФ право на УСН зависит от значения показателя выручки организации за девять месяцев, предшествующих году, в котором предполагается применение УСН. Аналогичной нормы, согласно которой нужно с этой же целью проверять и значение остаточной стоимости ОС также по состоянию на девять месяцев предшествующего года, гл. 26.2 НК РФ не содержит. В то же время налогоплательщик утрачивает право вести расчеты с бюджетом в рамках «упрощенки», если значение остаточной стоимости ОС превысит установленный лимит. Очевидно, что если мы говорим о применении УСН в 2017 году, то такая «сверка» должна проводиться с учетом лимита, установленного на этот год.

Пример: доходы организации за январь – сентябрь 2016 года составили 27,185 млн рублей без НДС. По расчетам бухгалтера, остаточная стоимость ОС на 1 января 2017 года составит 135 млн рублей. Вправе ли компания перейти на УСН с 1 января 2017 года?

Ответ на этот вопрос в данном случае будет положительным. Ведь размер доходов, полученных компанией по итогам девяти месяцев 2016 года, меньше установленного предельного значения (59,85 млн рублей). При этом и значение остаточной стоимости ОС укладывается в новый лимит, действующий с 1 января 2017 года (150 млн рублей).

Обратите внимание: уведомить налоговый орган о переходе на УСН с 1 января 2017 года организации и ИП должны до 31 декабря 2016 года (п. 1 ст. 346.13 НК РФ).

Вновь созданная организация может перейти на УСН со дня ее государственной регистрации. Уведомление о переходе на УСН надо подать в течение 30 календарных дней с даты постановки на налоговый учет, указанной в свидетельстве о постановке на учет (п. 2 ст. 346.13 НК РФ).

Порядок перехода с ЕНВД на УСН зависит от того, продолжает ли организация вести деятельность, по которой уплачивался ЕНВД. См.:

Письмо Минфина от 28.12.2012 № 03-11-06/2/150

Где найти:

Где найти:

ИБ Финансист

Если организация продолжает вести эту деятельность, но хочет перестать платить по ней ЕНВД, то перейти на УСН можно только с начала нового года. Для этого в ИФНС надо подать:

- уведомление о переходе на УСН – не позднее 31 декабря предшествующего года (п. 1 ст. 346.13 НК РФ);

- заявление о снятии с учета в качестве плательщика ЕНВД – в течение первых пяти рабочих дней года, с которого организация применяет УСН (п. 3 ст. 346.28 НК РФ).

Если же организация прекратила вести деятельность, облагаемую ЕНВД, то перейти на УСН можно с 1-го числа месяца, в котором вы перестали ею заниматься. Для этого в ИФНС надо подать (п. 2 ст. 346.13, п. 3 ст. 346.28 НК РФ, Письмо Минфина от 12.09.2012 № 03-11-06/2/123):

- заявление о снятии с учета в качестве плательщика ЕНВД – в течение пяти рабочих дней со дня прекращения деятельности, облагаемой ЕНВД;

- уведомление о переходе на УСН, в котором указан выбранный объект налогообложения, – в течение 30 календарных дней с даты прекращения деятельности, облагаемой ЕНВД, указанной в заявлении о снятии с учета в качестве плательщика ЕНВД.

Например, организация прекратила деятельность, облагаемую ЕНВД, с 01.04.2016 (эта дата указана в заявлении о снятии с учета в качестве плательщика ЕНВД). В этом случае заявление о снятии с учета в качестве плательщика ЕНВД она должна подать не позднее 08.04.2016, а уведомление о переходе на УСН – не позднее 04.05.2016, так как последний день 30-дневного срока (01.05.2016) попадает на выходной день (п. 7 ст. 6.1 НК РФ).

Уточнение налоговых ставок

И еще два важных изменения для «упрощенцев» касаются индивидуальных предпринимателей, получивших право на применение нулевой ставки по налогу при УСНО (п. 6 ст. 2 Федерального закона № 243-ФЗ).

Эта ставка может быть установлена законом субъекта РФ для налогоплательщиков – индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу такого закона и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ).

Во-первых, уточняется, что это право распространяется на индивидуальных предпринимателей вне зависимости от того, какой объект налогообложения они выбрали: «доходы» или «доходы минус расходы». В действующей редакции рассматриваемой нормы не сказано, о каком объекте налогообложения идет речь. Финансисты разъясняли, что ограничений на применение налоговой ставки в размере 0% для налогоплательщиков – индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ и перешедших на УСНО, в зависимости от выбранного ими объекта налогообложения не предусмотрено. Внесенные в п. 4 ст. 346.20 НК РФ поправки исключают какое-либо двоякое толкование этой нормы. См.:

Письмо от 05.05.2016 № 03-11-11/26185

Где найти:

Где найти:

ИБ Финансист

Во-вторых, уточнено также, что в период действия данной ставки не уплачивают минимальный налог те предприниматели, у которых объект налогообложения – «доходы минус расходы». Собственно, и обязанность уплачивать минимальный налог имеется только у предпринимателей с таким объектом налого-обложения, а при объекте налогообложения «доходы» этой обязанности нет (см. п. 6 ст. 346.18 НК РФ).

Данное изменение внесено в абз. 2 п. 4 ст. 346.20 НК РФ, причем из данного абзаца исчезло указание на то, что названные налогоплательщики могут применять нулевую ставку со дня их государственной регистрации в качестве индивидуальных предпринимателей непрерывно в течение двух налоговых периодов. Получается, что такую ставку можно будет применять после регистрации в течение более чем двух налоговых периодов, но не бесконечно, ведь согласно п. 3 ст. 2 Федерального закона от 29.12.2014 № 477-ФЗ с 01.01.2021 п. 4 ст. 346.20 НК РФ применяться не будет.

Изменения УСН в 2017 году для объекта «доходы минус расходы»

Расширен перечень расходов, которые можно учесть при применении УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

Так, можно будет уменьшить полученный доход на расходы на проведение независимой оценки квалификации работников. Соответствующие дополнения внесены в подп. 33 п. 1 ст. 346.16 НК РФ Федеральным законом от 03.07.2016 № 251-ФЗ. Отметим, что это новый вид расходов. Он может появиться у работодателей с 1 января 2017 года. С этой даты Федеральным законом от 03.07.2016 № 238-ФЗ вводится независимая оценка квалификации работников и лиц, претендующих на осуществление определенного вида трудовой деятельности. Она представляет собой процедуру подтверждения соответствия квалификации соискателя положениям профессионального стандарта или квалификационным требованиям, установленным федеральными законами и иными нормативными правовыми актами РФ, проводимую Центром оценки квалификаций. Оплачивать процедуру проверки квалификации может как сам работник, так и работодатель. В последнем случае он сможет учесть затраты в расходах на основании новой редакции подп. 33 п. 1 ст. 346.16 НК РФ.

Изменения УСН в 2017 году для объекта «доходы»

Предприниматели на объекте «доходы» смогут без риска уменьшать налог на все взносы, которые они платят за себя, в том числе и взносы по тарифу 1%, которые предприниматели перечисляют с доходов свыше 300 000 рублей. С 1 января 2017 года обе части взносов за себя как с доходов, не превышающих 300 000 рублей, так и со сверхдоходов (в размере 1% с «излишка») теперь именуются «взносами на обязательное пенсионное страхование в фиксированном размере». А это снимает проблему их учета в составе налогового вычета при исчислении упрощенного налога. См.:

Закон от 03.07.2016 № 243-ФЗ

Где найти:

Где найти:

ИБ Версия Проф

Установлено дополнительное условие для применения пониженных тарифов взносов «упрощенцами»

Плательщики страховых взносов, применяю-щие УСН, основным видом деятельности которых является один из перечисленных в подп. 5 п. 1 ст. 427 НК РФ (их перечень соответствует приведенному сейчас в подп. 8 п. 1 ст. 58 Закона № 212-ФЗ), смогут применять пониженные тарифы страховых взносов, только если их доходы за налоговый период не превышают 79 млн рублей (подп. 3 п. 2 ст. 427 НК РФ). Отметим, что сейчас таких ограничений по доходам для плательщиков УСН нет.

Поправками не предусмотрено, что новые положения распространяются на правоотношения истекших периодов. Новая глава НК РФ о страховых взносах начнет действовать с 1 января 2017 года. В связи с этим полагаем, что именно с этой даты следует учитывать величину полученных при УСН доходов для определения правомерности расчета взносов по пониженным тарифам.

Другими словами, даже если по итогам 2016 года доходы превысят упомянутый предел, взносы не придется пересчитывать по общеустановленным тарифам.

Таким образом, с 2017 года вступают в силу следующие изменения:

- Лимит для перехода на УСН равен 90 млн рублей (подп. «а» п. 4 и п. 5 ст. 2 Федерального закона от 03.07.2016 № 243-ФЗ).

Если компания решит сменить общую систему на «упрощенку» с 2017 года, то она должна ориентироваться на ныне действующий лимит – 59 805 000 рублей. Новый предельный доход – 90 000 000 рублей – надо применять в 2017 году, если вы решите перейти на спецрежим с 2018 года. Для бизнесменов не установлены ограничения по размеру доходов, позволяющих перейти на УСН (п. 2 ст. 346.12 НК РФ).

- Лимит для применения УСН – 120 млн рублей (подп. «а» п. 4 и п. 5 ст. 2 Федерального закона от 03.07.2016 № 243-ФЗ).

Фирмы и ИП вправе в 2017 году применять УСН, пока доходы начиная с 1 января 2017 года не превысят 120 млн рублей.

- Действие механизма индексации предельного размера доходов приостанавливается до 1 января 2020 года.

При этом на 2020 год сразу установлен коэффициент-дефлятор, необходимый в целях применения гл. 26.2 НК РФ, равный 1.

- Стоимость основных средств, которыми можно владеть на «упрощенке», – 150 млн рублей (ст. 2 Федерального закона от 03.07.2016 № 243-ФЗ).

На 1 января 2017 года и в течение налогового периода остаточная стоимость основных средств не должна превышать 150 млн рублей. Если же на конец отчетного или налогового периода стоимость окажется больше указанной величины, нужно перейти на общий режим с начала квартала, в котором лимит превышен. В 2016 году лимит составляет 100 млн рублей.

- Уточнены положения п. 4 ст. 346.20 «Налоговые ставки» НК РФ в части применения ставки 0%.

Применение нулевой ставки не зависит от объекта налогообложения, в период действия данной ставки предприниматели не уплачивают минимальный налог.

- Пенсионные взносы с доходов, превышающих 300 000 рублей, будут называться фиксированными взносами. В результате ИП на «упрощенке» с объектом «доходы» смогут заявлять такие взносы в качестве налогового вычета. До 2017 года правомерность такого вычета была спорной.

- Компании на «упрощенке» с объектом «доходы минус расходы» смогут списывать затраты на экзамены работников по профстандартам (Федеральный закон от 03.07.2016 № 251-ФЗ).

- Для пониженных тарифов взносов при УСН установлен лимит – 79 млн рублей. Введено ограничение на льготную ставку взносов 20% для УСН в 2017 году. Как только лимит доходов за год превысит 79 млн рублей, «упрощенец» должен будет перейти на ставку взносов 30%. Для плательщиков УСН, осуществляющих отдельные виды деятельности, в 2017 году появится дополнительное ограничение. Пониженным тарифом смогут воспользоваться лишь те организации и индивидуальные предприниматели, у которых доходы за текущий год не превысили 79 млн рублей (абз. 2 подп. 3 п. 2 ст. 427 НК РФ).

Таким образом, можно констатировать, что в связи с принятыми изменениями больше предприятий смогут применять УСН.

Но в то же время добавлена и «ложка дегтя»: до 2020 года будет приостановлено применение коэффициента-дефлятора к лимитам упрощенного дохода и выручки для перехода на УСН. То есть фактически лимитные суммы вырастут не в два раза, а чуть меньше (так, согласно п. 4 ст. 5 Федерального закона № 243-ФЗ коэффициенты-дефляторы не будут применяться до 01.01.2020 (на этот период приостановлено действие абз. 2 п. 2 ст. 346.12 и абз. 4 п. 4 ст. 346.13 НК РФ)).

То есть в течение нескольких лет предельные уровни доходов меняться не будут, как бы инфляция ни разбушевалась. Да и в 2020 году, хотя с этого года и вернется прежний порядок их индексации, предельные уровни останутся равными указанным 90 000 000 и 120 000 000 рублей в соответствии с п. 4 ст. 4 Федерального закона № 243-ФЗ, согласно которому коэффициент-дефлятор, необходимый в целях применения гл. 26.2 НК РФ, на названный год будет равен 1.

Но, надо признать, по крайней мере в отношении 2017 года рост этих предельных уровней окажется существенным.

Где найти:

Где найти: