Длительное отсутствие хотя бы одного работника очень редко проходит для организации бесследно. Как правило, при этом требуется внесение изменений в рабочий процесс, в первую очередь связанных с необходимостью замены этого работника, перераспределения его обязанностей между другими членами коллектива. Всё это не лучшим образом отражается как на деятельности структурного подразделения, где числится отсутствующий работник, так и нередко на деятельности организации в целом.

Естественно, любой работодатель начинает искать выход из сложившейся ситуации. Как показывает практика, в качестве наиболее оптимального решения работодателям видится увольнение пропавшего работника.

В данной статье мы рассмотрим процедуру увольнения за прогул, проанализируем судебные решения по вопросу правомерности увольнения за прогул.

Практика расторжения трудового договора показывает, что большинство работодателей предпочитают увольнять таких работников, применив основание, предусмотренное подп. «а» п. 6 части 1 ст. 81 Трудового кодекса Российской Федерации (далее — ТК РФ), то есть квалифицируя их отсутствие на работе как прогул.

Возможен и другой вариант — увольнение работника в связи с признанием его судом безвестно отсутствующим. Такое основание предусмотрено п. 6 части 1 ст. 83 ТК РФ.

Правомерность увольнения таких работников обычно не вызывает сомнений у работодателей, однако «процедурные вопросы» возникают. Ведь соблюдение установленного законом порядка увольнения работника имеет немаловажное значение в рамках дисциплинарной ответственности в целом. Аналогичное мнение выражено в разъяснениях Пленума Верховного Суда: если во время судебного разбирательства выяснится, что отсутствие работника на рабочем месте хоть и было вызвано неуважительной причиной, но работодатель нарушил порядок увольнения, суд может взыскать в пользу работника средний заработок со дня издания приказа об увольнении. См.:

Постановление Пленума Верховного Суда Российской Федерации от 17.03.2004 № 2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации» (ред. от 24.11.2015)

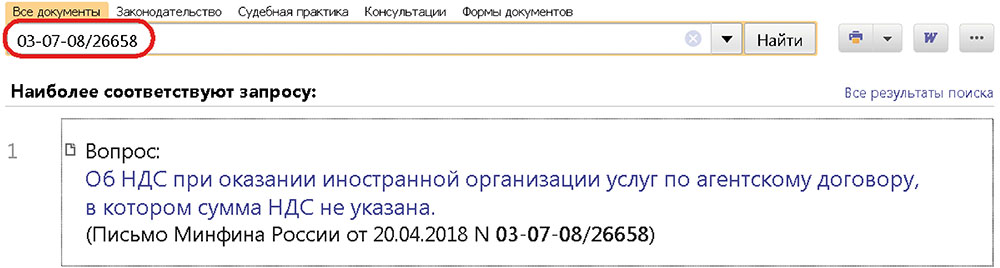

Где найти:

Где найти:

ИБ Законодательство

Существует много нюансов по процедуре оформления увольнения таких работников. Действительно, оформление и подготовка кадровых документов содержит не только целый ряд особенностей, но и немало спорных моментов, по которым порой нет единого мнения как у работодателей, так и у юристов.

Итак, вариант первый — увольнение за прогул.

Работника можно уволить в случае прогула (подп. «а» п. 6 части 1 ст. 81 ТК РФ). Согласно постановлению Пленума Верховного Суда РФ от 17.03.2004 № 2 прогулом признаются следующие действия работника:

- невыход на работу, то есть отсутствие на работе без уважительных причин в течение всего рабочего дня (независимо от его продолжительности);

- нахождение работника без уважительных причин более четырех часов подряд в течение рабочего дня вне пределов рабочего места;

- оставление без уважительной причины работы лицом, заключившим трудовой договор на неопределенный срок, без предупреждения работодателя о расторжении договора, а равно и до истечения двухнедельного срока предупреждения (часть 1 ст. 80 ТК РФ);

- оставление без уважительной причины работы лицом, заключившим трудовой договор на определенный срок, до истечения срока договора либо срока предупреждения о его досрочном расторжении (ст. 79, часть 1 ст. 80, ст. 280, часть 1 ст. 292, часть 1 ст. 296 ТК РФ);

- самовольное использование дней отгулов, а также самовольный уход в отпуск (основной, дополнительный).

Длительный прогул следует рассматривать как единый дисциплинарный проступок, который непрерывно продолжается в течение значительного отрезка времени. Поэтому иногда такой прогул называют длящимся. Нужно учесть, что судебная практика выработала такое понятие, как «длящийся прогул», которое предполагает, что моментом обнаружения прогула является не тот день, в который было обнаружено отсутствие работника, а момент выяснения причин его отсутствия. См.:

Кассационное определение Красноярского краевого суда от 19.01.2011 по делу № 33-145

Где найти:

Где найти:

ИБ Судебная практика / Суды общей юрисдикции / СОЮ Сибирского федерального округа

Применение дисциплинарного взыскания в виде увольнения за прогул является всего лишь правом работодателя. Поэтому работодатель может ограничиться выговором либо замечанием или вообще не применять взыскание к такому работнику.

Работодателю до применения дисциплинарного взыскания необходимо затребовать письменные объяснения о причинах отсутствия работника на рабочем месте.

Трудовой кодекс РФ не содержит перечня уважительных причин отсутствия работника на работе. Поэтому работодатель вправе самостоятельно в каждом отдельном случае (с учетом конкретных обстоятельств) определять, являются ли те или иные причины отсутствия на рабочем месте уважительными. См.:

Определение Конституционного Суда РФ от 17.10.2006 № 381-О

Где найти:

Где найти:

ИБ Законодательство / Российское законодательство<

Исходя из анализа судебной практики, уважительными причинами могут признаваться (п. 6 Обзора судебной практики Верховного Суда Российской Федерации за III квартал 2013 года, утв. Президиумом ВС РФ 05.02.2014, определение Московского городского суда от 22.10.2010 № 33-33169):

- временная нетрудоспособность работника;

- исполнение общественных или государственных обязанностей;

- сдача крови (ее компонентов), а также проведение связанного с этим медицинского обследования;

- участие в забастовке;

- чрезвычайные ситуации, повлекшие транспортные проблемы (отмена или задержка рейса, если работник возвращался на работу из отпуска либо из командировки);

- задержка выплаты зарплаты более чем на 15 дней (при условии письменного уведомления работодателя).

Определение Московского городского суда от 22.10.2010 № 33-33169

Где найти:

Где найти:

ИБ Судебная практика / Суды общей юрисдикции / СОЮ Центрального федерального округа

Обратите внимание, что, выясняя причины отсутствия работника, работодатель должен использовать все имеющиеся у него возможности: попытаться связаться с работником по телефонам, которые есть у работодателя, через социальные сети, по электронной почте; провести опрос коллег работника на предмет наличия у них какой-либо информации; найти близких родственников и связаться с ними, при необходимости можно выехать по месту жительства работника; в случае подозрения на несчастный случай или какие-либо иные чрезвычайные обстоятельства обратиться в учреждения здравоохранения, а при необходимости — и в полицию. Эти шаги работодателя должны быть подтверждены документально: актами, справками, докладными записками, квитанциями и т.п. Ведь не исключен риск, что в дальнейшем они могут стать частью доказательственной базы правомерности увольнения работника.

Уважительная причина отсутствия на работе также должна быть подтверждена документами. Такими подтверждающими документами могут быть листки нетрудоспособности, справки. Работодатель вправе проверить подлинность такого документа, обратившись с запросом в организацию, которая выдала данный документ. Как показывает практика, возможны и иные виды доказательств, например, свидетельские показания. Подтверждением самой частой уважительной причины отсутствия работника на рабочем месте в большинстве случаев является выданный в установленном порядке листок нетрудоспособности. Однако также в практике есть ситуации, когда в качестве подтверждения болезни признавались, в том числе свидетельские показания лечащего врача.

В случае принятия окончательного решения об увольнении работника за прогул работодатель должен четко соблюсти установленный ст. 193 ТК РФ порядок применения дисциплинарных взысканий. Конечно, в отношении работников, которые длительное время отсутствуют на работе, выполнить требования закона трудно, но всё же возможно.

Одним из важных и ключевых элементов процедуры привлечения работника к дисциплинарной ответственности является фиксирование выявленного дисциплинарного проступка.

ВОПРОС

Как оформить акт об отсутствии работника на рабочем месте, в том числе при прогуле?

Унифицированного документа, который нужно составить при отсутствии работника на рабочем месте, нет. Как правило, отсутствие оформляется соответствующим актом. В нем нужно указать:

- фамилию, имя, отчество и должность работника;

- дату и точное время отсутствия на работе (по возможности рекомендуется отразить, когда работник пришел и ушел);

- точное время составления акта;

- фамилии, имена, отчества и должности работников, подписывающих акт. При этом желательно, чтобы акт подписали как минимум трое работников — это придаст документу большую значимость в случае судебного спора.

Также важной частью процедуры привлечения работника к дисциплинарному взысканию является обязанность работодателя затребовать от работника письменное объяснение причин его отсутствия на рабочем месте. Порядок истребования объяснения отсутствующего работника имеет ряд существенных особенностей.

До издания приказа об увольнении за прогул от работника необходимо затребовать письменное объяснение (ст. 193 ТК РФ).

Соответственно, работнику предоставляется возможность указать причины отсутствия на рабочем месте. Трудовой кодекс РФ не уточняет, в какой именно форме нужно затребовать данное объяснение. Уведомление о необходимости предоставить объяснения лучше оформить письменно и вручить работнику под подпись, поскольку иной способ затребования объяснений может быть признан нарушением порядка применения дисциплинарного взыскания.

Отсутствующему работнику уведомление направляется по месту его жительства, указанному в личной карточке. Работодателю необходимо серьезно относиться к ведению карточек. Особенно к тому, чтобы они в обязательном порядке были подписаны работниками. Подпись работника свидетельствует о его согласии с указанным в карточке адресом. Если в карточке имеется несколько адресов (например, место фактического проживания и место жительства согласно паспортным данным), уведомления необходимо направить по данным адресам.

Отметим, что если работодатель попытается получить от работника объяснения причин отсутствия на работе, направив по месту его постоянной регистрации комиссию, но дверь ей никто не откроет, то акты, составленные в отсутствие работника, не будут служить доказательством истребования объяснений. В данном случае будет нарушено право работника объяснить причину прогула, и увольнение признают незаконным. См.:

Постановление Московского городского суда от 24.01.2018 по делу № 33-1728/2018

Где найти:

Где найти:

ИБ Судебная практика / Суды общей юрисдикции / СОЮ Центрального федерального округа

Если по истечении двух рабочих дней со дня затребования у работника объяснения он его не предоставил, то оформляется соответствующий акт (часть 1 ст. 193 ТК РФ).

При наличии такого акта и документа, свидетельствующего о том, что объяснение у работника было затребовано и им получено, увольнение по подп. «а» п. 6 части 1 ст. 81 ТК РФ возможно и без письменного объяснения работника. Такой вывод следует из анализа частей 1, 2 ст. 193 ТК РФ.

Законодатель не предусматривает ознакомление с актом самого работника. Но в данной ситуации работодателю крайне целесообразно известить работника о составлении подобного акта. И главное, это надо сделать для того, чтобы работник был извещен по инкриминируемому ему дисциплинарному проступку. Один экземпляр акта необходимо направить работнику также почтовым отправлением с описью вложения и уведомлением о вручении.

В соответствии со ст. 193 ТК РФ дисциплинарное взыскание применяется не позднее одного месяца со дня обнаружения проступка (не считая периода временной нетрудоспособности работника, его пребывания во всех видах отпусков и времени, необходимого на учет мнения представительного органа работников). Нельзя применить дисциплинарное взыскание позднее шести месяцев со дня совершения проступка, за исключением случаев, установленных законом.

Согласно имеющейся правоприменительной практике, описанной выше, днем обнаружения длительного прогула очень часто рассматривается не первый день отсутствия работника на работе, а тот день, когда работодателю стало достоверно известно, что работник отсутствует без уважительной причины и данный факт можно расценивать как дисциплинарный проступок. С этого дня и начинается месячный срок, отводимый законом для применения взыскания (ст. 193 ТК РФ). Данный подход является вполне логичным. Но в любом случае работодателю не следует тянуть время с увольнением работника. И как только будет подтверждена неуважительная причина его отсутствия, необходимо как можно скорее оформить увольнение.

ВОПРОС

Можно ли уволить пропавшего работника за длительный прогул, если с ним невозможно связаться, в том числе по почте?

В данной ситуации велика вероятность, что увольнение будет признано незаконным.

Увольнение за прогул является дисциплинарным взысканием (часть 3 ст. 192 ТК РФ). При его применении следует соблюдать требования ст. ст. 192, 193 ТК РФ. В частности, до применения дисциплинарного взыскания необходимо затребовать от работника письменное объяснение (часть 1 ст. 193 ТК РФ). При наложении взыскания должны учитываться тяжесть совершенного проступка и обстоятельства, при которых он был совершен (часть 5 ст. 192 ТК РФ).

Если письменного объяснения нет, определить, была ли причина отсутствия работника на рабочем месте неуважительной (то есть имел ли место прогул), затруднительно.

Работник может отсутствовать на рабочем месте по уважительной причине и не иметь возможности по независящим от него обстоятельствам связаться с работодателем (в том числе получить от него корреспонденцию). Есть судебная практика, когда увольнение за прогул было признано незаконным, так как выяснилось, что работник всё время своего отсутствия находился под стражей. См.:

Постановление Президиума Московского областного суда от 13.10.2004 № 631

Где найти:

Где найти:

ИБ Судебная практика / Суды общей юрисдикции / СОЮ Центрального федерального округа

Существуют и иные ситуации, когда работник физически не имеет возможности получать корреспонденцию (например, в связи с тяжелой болезнью).

Суд, оценивая соблюдение процедуры привлечения к ответственности, учитывает конкретные обстоятельства дела. В отдельных случаях увольнение работника за прогул признается законным, если с ним не удалось связаться, но установлено, что работник сознательно уклонялся от предоставления объяснений, и работодатель располагает доказательствами его недобросовестности (см., например, Апелляционное определение Верховного суда Республики Татарстан от 14.01.2016 по делу № 33-572/2016, Апелляционное определение Московского городского суда от 28.07.2014 по делу № 33-29793/14, Апелляционное определение Ульяновского областного суда от 15.07.2014 по делу № 33-2339/2014).

Апелляционное определение Верховного суда Республики Татарстан от 14.01.2016 по делу № 33-572/2016

Где найти:

Где найти:

ИБ Судебная практика / Суды общей юрисдикции / СОЮ Приволжского федерального округа

С учетом изложенного рекомендуем не увольнять работника за прогул, если причина его отсутствия неизвестна и работодатель не имеет возможности соблюсти установленный порядок увольнения. При данных обстоятельствах велика вероятность, что увольнение будет признано незаконным и работодатель, как следствие, должен будет восстановить работника на работе и выплатить ему средний заработок за всё время вынужденного прогула.

Если работодатель все-таки решил уволить данного работника, то необходимо оформить расторжение трудового договора в связи с прогулом.

При применении к работнику дисциплинарного взыскания работодатель должен соблюдать общие принципы юридической ответственности: гуманизма, справедливости, законности, равенства, вины, соразмерности.

Следовательно, обязанность работодателя — представить доказательства, которые свидетельствуют не только о совершении работником дисциплинарного проступка (прогула), но и об учете при наложении взыскания тяжести этого проступка, обстоятельств, при которых он был совершен, предшествующего поведения работника и его отношения к труду. И если при рассмотрении дела по иску уволенного работника о восстановлении на работе суд придет к выводу, что проступок действительно был совершен, но увольнение было произведено работодателем без учета этих обстоятельств, суд может встать на сторону работника (п. 53 постановления Пленума Верховного Суда Российской Федерации от 17.03.2004 № 2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации» (ред. от 24.11.2015)).

Только после того, как работодатель выполнит требования законодательства и примет все необходимые меры для выяснения причин отсутствия работника на рабочем месте, можно составить приказ о наложении дисциплинарного взыскания в виде увольнения. Рекомендуем оформить приказ днем выяснения причин отсутствия работника на рабочем месте, несмотря на то, что по общему правилу во всех случаях днем увольнения работника является последний день его работы. См.:

Письмо Роструда от 11.07.2006 № 1074-6-1

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации / Разъясняющие письма органов власти

При увольнении работника за прогул днем его увольнения будет последний день его работы, то есть день, предшествующий первому дню прогула. При этом работодателю необходимо учитывать, что если уволить работника днем до совершения прогула, то фактически не будет соблюдена процедура увольнения работника, предусмотренная ст. ст. 192, 193 ТК РФ.

Таким образом, рекомендуем приказ об увольнении издать датой, которой была установлена неуважительная причина отсутствия на работе.

В табеле учета рабочего времени дни отсутствия работника на работе до выявления причин отмечаются кодом «НН» (неявка по невыясненным причинам) или цифровым кодом «30» (постановление Госкомстата России от 05.01.2004 № 1). Такая отметка ставится с первого дня отсутствия. Если же работник покинул рабочее место в течение рабочего дня, то в табеле нужно указать количество отработанных часов (при этом ставится отметка «Я» или цифровой код «01» (постановление Госкомстата России от 05.01.2004 № 1)).

После того как будет установлено, что работник отсутствовал по неуважительным причинам (то есть после издания приказа о применении дисциплинарного взыскания), отметку «НН» можно изменить на отметку «ПР» (прогул) или цифровой код «24» (постановление Госкомстата России от 05.01.2004 № 1). Для этого отметка «НН» зачеркивается, а сверху проставляется «ПР». Исправления заверяются подписью работника, заполнившего форму, а также согласовываются и подписываются всеми лицами, ответственными за содержание документа.

Обращаем внимание, что при возникновении спора о правомерности увольнения за прогул табель учета рабочего времени будет принят судом как доказательство совершения работником дисциплинарного проступка, так как данный документ ведется в том числе и для контроля за соблюдением работниками установленного режима рабочего времени (постановление Госкомстата России от 05.01.2004 № 1). При отсутствии в табеле отметок о неявке на работу увольнение за прогул может быть признано незаконным, а работник подлежит восстановлению на работе.

Общий порядок оформления расторжения трудового договора в связи с прогулом, закрепленный в ст. 84.1 ТК РФ, предусматривает обязанность ознакомить работника с приказом (распоряжением) работодателя об увольнении под личную подпись. При увольнении за прогул, при котором работник на рабочем месте после длительного отсутствия так и не появился, ознакомить работника с данным приказом невозможно. Поэтому в данной ситуации применяется норма ст. 84.1 ТК РФ о необходимости указания на приказе факта невозможности ознакомления с содержанием приказа работника по причине его отсутствия.

Законодатель не устанавливает каких-либо специальных требований к форме и содержанию записи, а также не определяет круг лиц, которые вправе ее производить. Данный порядок можно установить внутренними локальными документами.

В трудовой книжке работника делается запись: Уволен за прогул, подпункт «а» пункта 6 части первой статьи 81 Трудового кодекса Российской Федерации — и делается ссылка на соответствующий приказ работодателя.

Работодатель обязан направить работнику уведомление о необходимости явиться за трудовой книжкой либо дать согласие на отправление ее по почте. Следует учитывать, что в соответствии с частью 6 ст. 84.1 ТК РФ при увольнении работника за прогул работодатель освобожден от ответственности (в том числе и материальной) за задержку выдачи трудовой книжки в случаях, когда не совпадает дата последнего дня работы с днем оформления расторжения трудового договора.

Уволенному работнику обязательно следует направить заверенную копию приказа о его увольнении. Сделать это нужно также почтовым отправлением с описью вложения и уведомлением о вручении.

В случае если работник после увольнения письменно обратится к работодателю с просьбой выдать трудовую книжку, работодатель обязан выдать ее не позднее трех рабочих дней со дня обращения.

Второй вариант — расторжение трудового договора в связи с признанием работника безвестно отсутствующим.

В соответствии с п. 6 части 1 ст. 83 ТК РФ основаниями прекращения трудового договора являются смерть работника, а также признание данного лица умершим или безвестно отсутствующим.

Если работник отсутствует на рабочем месте длительный период, но работодатель в результате всех предпринятых действий по его розыску и выяснению причины отсутствия так и не смог получить достоверного подтверждения неуважительной причины, то увольнение за прогул производить нельзя.

Но и в этом случае у работодателя есть возможность прекратить трудовые отношения на основании судебного решения о признании такого работника безвестно отсутствующим. Правда, путь этот более длительный и трудоемкий, чем увольнение за прогул, однако положительного результата всё же добиться можно.

Решение суда о признании работника безвестно отсутствующим будет являться основанием для расторжения трудового договора по п. 6 части 1 ст. 83 ТК РФ.

В соответствии со ст. 42 Гражданского кодекса Российской Федерации для признания гражданина безвестно отсутствующим необходимо, чтобы в течение одного года в месте его жительства не было сведений о месте его пребывания. Признание юридического факта безвестного отсутствия осуществляется судом по заявлению заинтересованных лиц.

Законодатель не указывает, кто именно может являться заинтересованным лицом. В силу части 1 ст. 3 Гражданского процессуального кодекса РФ заинтересованное лицо вправе в порядке, установленном законодательством о гражданском судопроизводстве, обратиться в суд за защитой нарушенных либо оспариваемых прав, свобод и законных интересов.

Когда заявителем выступает работодатель, заявление подается в суд по месту его нахождения. В соответствии со ст. 277 Гражданского процессуального кодекса Российской Федерации в заявлении указываются:

- цель признания гражданина безвестно отсутствующим;

- обстоятельства, подтверждающие его безвестное отсутствие.

В ходе подготовки дела к судебному разбирательству судья выясняет, кто может сообщить сведения об отсутствующем гражданине, направляет соответствующие запросы по месту жительства работника, в органы внутренних дел об имеющихся о нем сведениях.

Поскольку прекращение трудовых отношений с основным работником на основании п. 6 части 1 ст. 83 ТК РФ возможно только после того, как суд признает работника безвестно отсутствующим, работодатель в этой ситуации будет являться заинтересованным лицом.

Работодателю следует получить заверенную надлежащим образом копию решения, которая прикладывается к личному делу уволенного работника.

Прекращение трудового договора с работником в связи с его смертью или признанием судом умершим или безвестно отсутствующим оформляется приказом (часть 1 ст. 84.1 ТК РФ). Для этого используется унифицированная форма № Т-8 (утв. постановлением Госкомстата России от 05.01.2004 № 1) или форма, разработанная работодателем самостоятельно.

Основанием для издания приказа, как уже говорилось выше, является свидетельство о смерти работника либо решение суда, которым гражданин объявлен умершим или признан безвестно отсутствующим (ст. 68 Федерального закона от 15.11.1997 № 143-ФЗ, ст. ст. 42, 45 ГК РФ, письмо Роструда от 05.09.2006 № 1552-6). Дата издания приказа о прекращении трудового договора будет совпадать с датой представления работодателю данного свидетельства, а датой прекращения трудового договора будет день смерти работника. См.:

Письмо Роструда от 05.09.2006 № 1552-6

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации / Разъясняющие письма органов власти

Если решение суда не было обжаловано, оно вступает в законную силу по истечении срока на апелляционное обжалование (часть 1 ст. 209 ГПК РФ). Этот срок составляет один месяц со дня принятия решения судом в окончательной форме (ст. 321 ГПК РФ). В случае подачи апелляционной жалобы решение суда, если оно не отменено, вступает в законную силу после рассмотрения дела судом апелляционной инстанции.

На приказе о прекращении трудового договора делается запись о том, что в связи с признанием работника безвестно отсутствующим ознакомить его под подпись с данным документом невозможно (часть 2 ст. 84.1 ТК РФ).

В трудовой книжке работника делается запись: Трудовой договор прекращен в связи с признанием судом работника безвестно отсутствующим, пункт 6 части первой статьи 83 Трудового кодекса Российской Федерации — и делается отсылка на соответствующий приказ работодателя.

В соответствии с п. 37 постановления Правительства РФ от 16.04.2003 № 225 «О трудовых книжках» трудовая книжка после внесения в нее соответствующей записи выдается одному из родственников работника под расписку или высылается по почте (по письменному заявлению одного из родственников).

Итак, в данном сюжете мы с вами рассмотрели спорные и неоднозначные моменты увольнения пропавших сотрудников, оптимальные пути прекращения трудового договора и особенности оформления увольнения пропавших работников. Искренне надеюсь, что изложенный материал поможет вам не совершить ошибок и избежать негативных последствий в будущем.

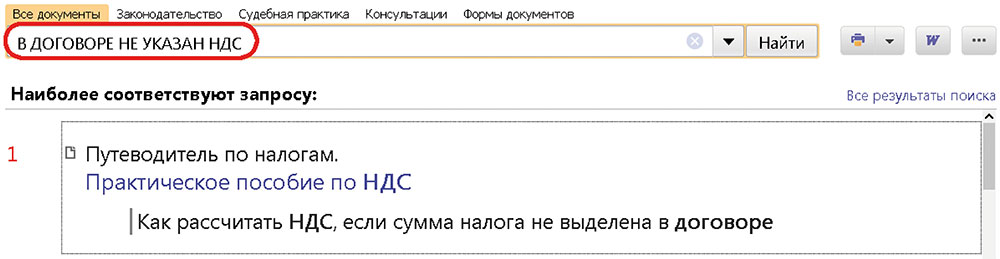

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

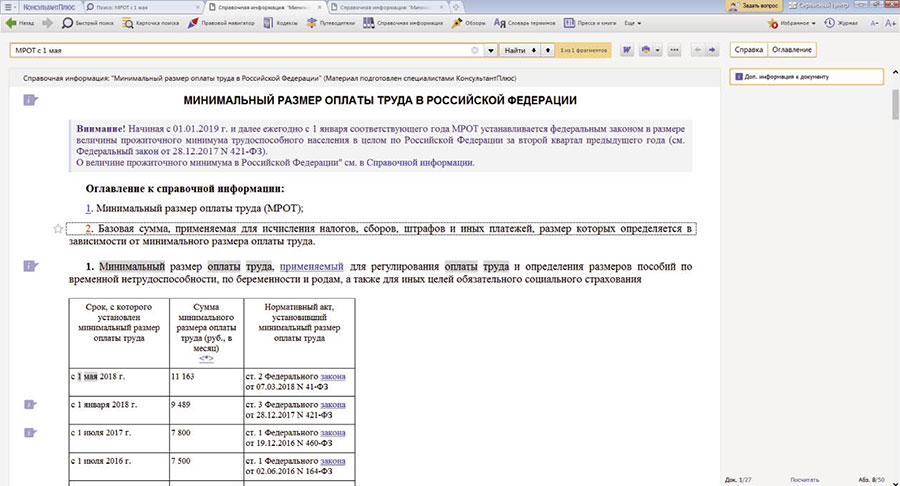

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: