Как известно, Налоговый кодекс РФ не содержит статьи, которая называлась бы «Льгота по налогу на прибыль». Зато в оглавлении к части 2 НК РФ можем увидеть аналогичную статью под порядковым номером 251, а именно — «Доходы, не учитываемые при определении налоговой базы», в которой содержится перечень доходов, не подлежащих налогообложению налогом на прибыль.

Данные изменения затронули ситуацию получения денежных средств и имущества на безвозмездной основе от акционеров или участников хозяйствующего субъекта. Если организация получает безвозмездно денежные средства или имущество, то полученное имущество (в том числе денежные средства) подлежит налогообложению налогом на прибыль. Но Налоговый кодекс в ст. 251 содержал условия, когда такое получение не облагалось налогом, и эти ситуации предусмотрены подп. 3.4 п. 1 ст. 251. И вот этот подпункт сильно меняется. До 1 января 2018 года данная «льгота» применялась: «если налогоплательщик получает безвозмездно денежные средства или имущество на увеличение чистых активов, то тогда полученное имущество (денежные средства) на безвозмездной основе не облагается налогом на прибыль при условии, что передающей стороной является участник или акционер общества».

Данной льготой пользовалось в своей работе очень большое количество хозяйствующих субъектов, она была удобна тем, что в ней не было требования к размеру уставного капитала участника. Любой участник мог для помощи обществу передать любую денежную сумму или любое имущество, и эта сумма не облагалась налогом на прибыль на основании подп. 3.4 п. 1 ст. 251 НК РФ. Теперь же, т.е. с 2018 года, подп. 3.4 остался, но претерпел серьезные изменения.

Во-первых, в соответствии с подп. 3.4 п. 1 ст. 251 НК РФ (в ред. Федерального закона от 30.09.2017 № 286-ФЗ) не учитываются при налогообложении доходы в виде невостребованных участниками хозяйственного общества или товарищества дивидендов либо части распределенной прибыли хозяйственного общества или товарищества, восстановленных в составе нераспределенной прибыли хозяйственного общества или товарищества.

Указанное положение содержалось в подп. 3.4 п. 1 ст. 251 НК РФ и в предыдущих редакциях. Однако до 2018 года данный пункт также позволял не облагать налогом любые поступления от учредителей, направленные на увеличение чистых активов. В настоящее время данные правила не действуют. Таким образом, законодатель резко ограничил случаи применения подп. 3.4 п. 1 ст. 251 НК РФ.

Во-вторых, согласно подп. 3.7 п. 1 ст. 251 НК РФ (в ред. Федерального закона от 30.09.2017 № 286-ФЗ) не подлежат налогообложению поступления в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством Российской Федерации.

При этом следует учитывать, что к вкладам в имущество общества гражданским законодательством предъявляются определенные требования, которые необходимо учитывать и при налогообложении.

Таким образом, с 2018 года при взаимоотношениях между участниками и обществом к необлагаемым поступлениям относятся:

То есть законодатели учли произошедшие за последние годы изменения гражданского законодательства и привели в соответствие им подп. 3.4 п. 1 ст. 251 НК РФ, который с 01.01.2018 звучит так: не учитываются для целей налогообложения доходы в виде невостребованных участниками хозяйственного общества или товарищества дивидендов либо части распределенной прибыли, восстановленных в составе нераспределенной прибыли хозяйственного общества или товарищества.

Такое изменение связано с приведением НК РФ в соответствие нормам гражданского законодательства (ст. 66.1 ГК РФ).

Еще в 2014 году в ГК РФ была введена ст. 66.1, согласно которой вкладом участника хозяйственного товарищества или общества в его имущество могут быть денежные средства, вещи, доли (акции) в уставных (складочных) капиталах других хозяйственных товариществ и обществ, государственные и муниципальные облигации. Таким вкладом также могут быть подлежащие денежной оценке исключительные, иные интеллектуальные права и права по лицензионным договорам, если иное не установлено законом.

Согласно п. 1 ст. 27 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» участники общества обязаны, если это предусмотрено уставом общества, по решению общего собрания участников общества вносить вклады в имущество общества. Вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества (п. 4 ст. 251 НК РФ). См.:

Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Для внесения вклада в имущество хозяйственного общества не требуется каких-либо регистрационных действий (внесения изменений в ЕГРЮЛ).

Для наглядности покажем изменения ст. 251 НК РФ в таблице:

|

Редакция НК РФ, действовавшая до 01.01.2018

|

Редакция НК РФ, действующая с 01.01.2018

|

|

Пункт 1. При определении налоговой базы не учитываются следующие доходы:

|

|

Подп. 3: в виде имущества, имущественных прав или неимущественных прав, имеющих денежную оценку, которые получены в виде взносов (вкладов) в уставный (складочный) капитал (фонд) организации (включая доход в виде превышения цены размещения акций (долей) над их номинальной стоимостью (первоначальным размером))

|

|

Редакция НК РФ, действовавшая до 01.01.2018

|

Редакция НК РФ, действующая с 01.01.2018

|

|

Подп. 3.4: в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые переданы хозяйственному обществу или товариществу в целях увеличения чистых активов, в том числе путем формирования добавочного капитала и (или) фондов, соответствующими акционерами или участниками. Данное правило распространяется также на случаи увеличения чистых активов хозяйственного общества или товарищества с одновременным уменьшением либо прекращением обязательства хозяйственного общества или товарищества перед соответствующими акционерами или участниками, если такое увеличение чистых активов происходит в соответствии с положениями, предусмотренными законодательством РФ или положениями учредительных документов хозяйственного общества или товарищества, либо явилось следствием волеизъявления акционера или участника хозяйственного общества, товарищества, и на случаи восстановления в составе нераспределенной прибыли хозяйственного общества или товарищества невостребованных акционерами или участниками хозяйственного общества, товарищества дивидендов либо части распределенной прибыли хозяйственного общества или товарищества

|

Подп. 3.4: в виде невостребованных участниками хозяйственного общества или товарищества дивидендов либо части распределенной прибыли хозяйственного общества или товарищества, восстановленных в составе нераспределенной прибыли хозяйственного общества или товарищества.

Подп. 3.7: в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством РФ

|

Соответственно, подп. 3.4 п. 1 ст. 251 НК РФ в редакции, действующей до 01.01.2018, устанавливал порядок налогообложения (исключение из налогообложения прибыли) доходов принимающей стороны — хозяйственного субъекта, которому передавалось имущество в целях увеличения чистых активов. Использование понятия «имущество, которое передано» было несколько некорректным, поскольку под доходом понимается экономическая выгода (поступление имущества). И, как следствие, при передаче имущества в целях увеличения чистых активов возникала экономическая выгода у принимающей стороны. В свою очередь, у участника (передающей стороны) происходит выбытие имущества, которое отвечает признакам расхода (не учитывается при налогообложении прибыли на основании п. 16 ст. 270 НК РФ в связи с безвозмездностью передачи). Следовательно, говорить о том, что стоимость имущества, переданного участником обществу, должна (может) облагаться налогом на прибыль у учредителя, некорректно.

Изложенные выше изменения фактически привели положения НК РФ в соответствие нормам ГК РФ.

Как видим, порядок налогообложения как у стороны, принимающей имущество, вносимое в качестве вклада в имущество, так и у стороны, передающей его, с 2018 года не изменился. Этот порядок не зависит от размера доли участника в уставном капитале. См.:

Письмо Минфина РФ от 08.12.2015 № 03-03-06/1/71620

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Таким образом, внесенными изменениями законодатель скорректировал перечень доходов, которые не учитываются для целей налого-обложения прибыли, а именно — подп. 3.4 п. 1 ст. 251 НК РФ. Данная норма приведена в соответствие изменениям гражданского законодательства.

Согласно редакции, действующей до 01.01.2018, подп. 3.4 п. 1 ст. 251 НК РФ в целях исчисления налога на прибыль не учитывались доходы в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые переданы хозяйственному субъекту или товариществу в целях увеличения чистых активов соответствующими акционерами или участниками. Данное правило распространялось также на случаи увеличения чистых активов с одновременным уменьшением либо прекращением обязательства перед акционерами или участниками, а также на случаи восстановления в составе нераспределенной прибыли невостребованных дивидендов либо части распределенной прибыли хозяйственного общества или товарищества.

После внесения Законом № 286-ФЗ изменений в подп. 3.4 п. 1 ст. 251 НК РФ в составе неучитываемых доходов сохранены невостребованные участниками хозяйственного общества или товарищества дивиденды либо часть распределенной прибыли хозяйственного общества или товарищества, восстановленные в составе нераспределенной прибыли.

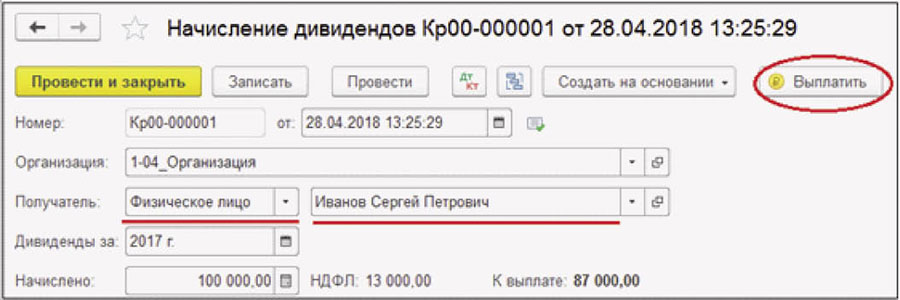

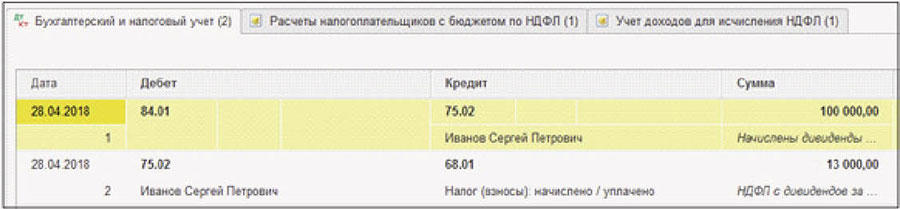

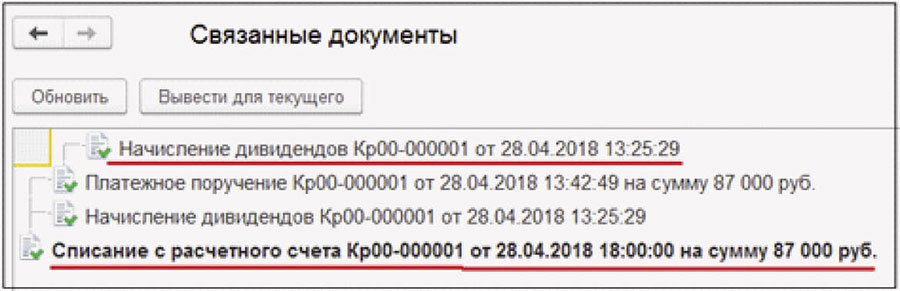

На дату принятия решения о выплате дивидендов организация в бухгалтерском учете делает запись:

Дебет 84 Кредит 75 — начислены дивиденды участнику общества.

Хозяйственное общество должно выплатить дивиденды своим участникам — организациям и физическим лицам — в срок, установленный уставом общества или решением о выплате дивидендов. Если ни уставом, ни решением срок выплаты дивидендов не установлен, то их надо выплатить в течение 60 календарных дней со дня принятия решения о такой выплате.

Дивиденды, начисленные, но не выплаченные участнику, надо восстановить, если он не потребовал их выплаты в течение трех лет со дня окончания срока выплаты. Организация в своем уставе может предусмотреть больший срок, но не более пяти лет.

Налог на прибыль или налог на доходы физических лиц с дивидендов удерживают только при их выплате. Если дивиденды не востребованы, то восстанавливаются они в той же сумме, что и начислялись ранее:

Дебет 75 Кредит 84 — восстановлены обществом невостребованные участником дивиденды.

В отдельный подп. 3.7 выделены доходы в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном Гражданским кодексом РФ.

Если же по решению участника чистые активы общества будут увеличены за счет ранее переданного займа и при этом одновременно будут прекращены обязательства организации перед участником, то с 2018 года на сумму прощенного долга организация-налогоплательщик должна будет увеличить налогооблагаемый доход общества.

При этом следует принимать во внимание, что с 01.01.2018 сокращен перечень доходов, подпадающих под действие подп. 3.4 п. 1 ст. 251 Налогового кодекса РФ (п. 1 ст. 1, часть 1 ст. 5 Федерального закона от 30.09.2017 № 286-ФЗ). Соответственно, на основании данной нормы не будут облагаться лишь доходы в виде невостребованных участниками хозяйственного общества или товарищества дивидендов либо части распределенной прибыли хозяйственного общества или товарищества, восстановленных в составе нераспределенной прибыли хозяйственного общества или товарищества. Наряду с этим на основании подп. 3.7 п. 1 ст. 251 НК РФ с 2018 года не будут облагаться налогом на прибыль доходы в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством РФ.

Соответственно, бухгалтерам необходимо обратить пристальное внимание на данное изменение. Исключение из необлагаемых доходов ряда случаев и четкое отслеживание налогового законодательства поможет бухгалтерам снизить налоговые риски и, как следствие, доначисление налогов.

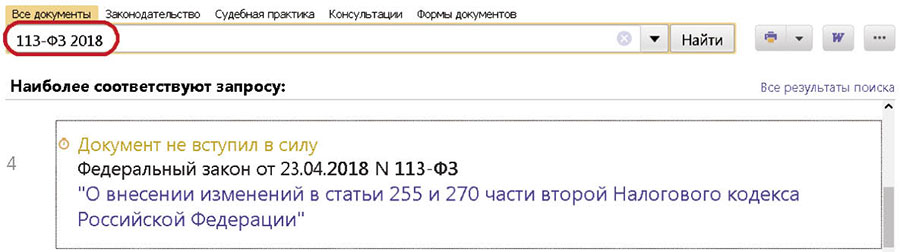

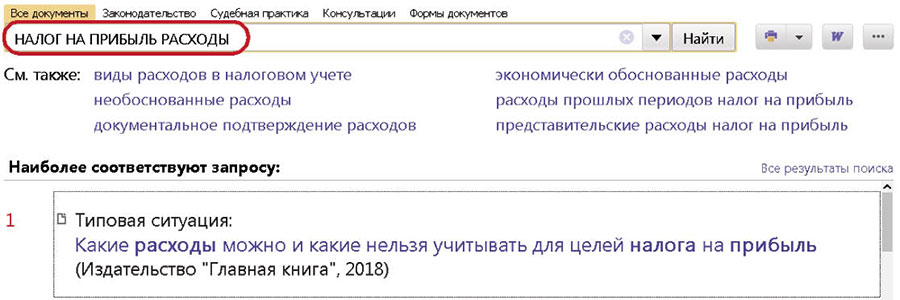

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: