Общие положения

Применять специальный налоговый режим «Налог на профессиональный доход» смогут физические лица, в том числе зарегистрированные индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент.

При переходе на данный спецрежим физическое лицо должно указать субъект Российской Федерации, на территории которого им будет вестись деятельность, подпадающая под спецрежим. Например, если ИП зарегистрирован в Смоленской области, но основную деятельность ведет в Москве, то он может перейти в статус самозанятого и использовать специальный налоговый режим на территории Москвы. Если физлицо работает через интернет, важно, где находится он сам, а не его заказчик.

Если физическое лицо (или ИП) ведет деятельность на территориях нескольких субъектов Российской Федерации, для целей применения специального налогового режима физическое лицо самостоятельно выбирает субъект Российской Федерации, на территории которого им ведется деятельность, и вправе изменять место ведения деятельности не чаще одного раза в календарный год. Это актуально для физлиц, одновременно оказывающих услуги и в Москве, и в Московской области.

Если физическое лицо прекращает вести деятельность на территории выбранного субъекта Российской Федерации, то оно должно выбрать другой субъект Российской Федерации, включенный в эксперимент, на территории которого физическим лицом будет вестись деятельность. Сделать это нужно не позднее окончания месяца, следующего за месяцем такого прекращения. В новом субъекте РФ он считается ведущим деятельность начиная с месяца, в котором он выбрал этот субъект Российской Федерации.

Физические лица для применения данного спецрежима не обязаны регистрироваться в качестве индивидуальных предпринимателей. Но если на спецрежим перешел предприниматель, то нужно понимать, что на нем он не зарабатывает себе право на пенсию.

Для целей данного спецрежима профессиональным доходом является доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества.

Не до конца понятно, как будет трактоваться эта норма. Если, допустим, физлицо печет торты по заказам физлиц и при этом работает где-то бухгалтером, у него есть работодатель, но не по тому доходу, который он хочет заявить как самозанятый. В этой ситуации неясно, можно ли будет физлицу перейти на данный налог. По мнению автора — можно. Ждем официальных разъяснений.

В отношении доходов, полученных физическим лицом в рамках данного спецрежима, физлица освобождаются от налогообложения налогом на доходы физических лиц. Поэтому этот налог выгоден физлицам, сдающим свое жилье: ИП регистрировать не нужно и не нужно платить 13% НДФЛ, как обычное физлицо, а уплатить только налог от доходов по ставке 4%.

Если же на спецрежим перешел индивидуальный предприниматель, то он не признается налогоплательщиком налога на добавленную стоимость, за исключением ввозного НДС. При этом индивидуальные предприниматели, применяющие специальный налоговый режим, не освобождаются от исполнения обязанностей налогового агента, установленных законодательством Российской Федерации о налогах и сборах (то есть при аренде госимущества он будет являться налоговым агентом по НДС).

Самая большая выгода данного спецрежима для ИП в том, что они не признаются плательщиками страховых взносов за период применения специального налогового режима. Поэтому возникает значительная экономия на уплате фиксированных страховых взносов. Только в 2019 году она составит порядка 37 тысяч рублей.

Налоговая декларация по данному спецрежиму в налоговые органы не представляется, что тоже является преимуществом, например перед упрощенной системой налогообложения.

Налогоплательщики

Налогоплательщиками налога на профессиональный доход признаются физические лица, в том числе индивидуальные предприниматели, перешедшие на специальный налоговый режим.

Спецрежим не смогут применять те, кто:

- получил в текущем календарном году доходы, учитываемые при определении налоговой базы, в размере, превышающем 2 400 000 рублей. Этот размер законодатели не смогут изменить, пока идет эксперимент, то есть 10 лет (это в среднем 200 тысяч рублей в месяц, но в законе нет запрета получать доход выше 200 тысяч рублей в месяц);

- реализует подакцизные и маркированные товары;

- перепродает товары (кроме личных вещей) и имущественные права;

- перепродает товары (кроме личных вещей) и имущественные права;

- добывает или реализует полезные ископаемые;

- ведет посредническую деятельность (то есть работает по агентским, посредническим договорам и договорам комиссии);

- доставляет товары с приемом платежей в пользу других лиц (кроме такой доставки с применением ККТ, которую зарегистрировал продавец товаров);

- применяет иные режимы налогообложения (то есть нельзя будет совмещать НПД с УСН, ЕНВД и даже ОСНО);

- ведет предпринимательскую деятельность, облагаемую НДФЛ (например, няни и гувернантки, которые в этом году уже заявились в налоговых органах как плательщики НДФЛ).

В проекте есть перечень доходов, к которым спецрежим не применяется. Например, это:

- поступления от продажи недвижимости и транспорта;

- поступления от передачи имущественных прав на недвижимость (кроме аренды или найма жилья);

- поступления от реализации долей в уставном капитале, паев в паевых фондах кооперативов и ПИФов, ценных бумаг и производных финансовых инструментов;

- поступления от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад;

- доходы от уступки (переуступки) прав требований;

- доходы в натуральной форме.

Мобильное приложение «Мой налог»

Для работы на спецрежиме «Налог на профессиональный доход» необходимо будет скачать на ПК, телефон или планшет мобильное приложение «Мой налог». Оно сейчас разрабатывается и будет бесплатным.

Порядок использования мобильного приложения «Мой налог» должен быть размещен на официальном сайте ФНС.

Через это приложение налогоплательщики будут становиться и сниматься с учета в качестве плательщиков налога. В нем будет вестись учет полученных доходов, через приложение налоговая инспекция будет выставлять уведомление на уплату налога.

При работе через приложение документы по почте налоговая инспекция отправлять не будет. Датой представления (получения) лицами, применяющими специальный налоговый режим, документов и сведений считается дата их получения (направления) налоговым органом.

В законе заранее прописали действия в случае возникновения в информационных системах налоговых органов технологического сбоя, влекущего невозможность работы через приложение. В этом случае действия по отражению доходов налогоплательщика считаются исполненными без нарушения срока при условии, что они исполнены не позднее дня, следующего за днем устранения указанного сбоя.

Порядок и условия начала и прекращения применения специального налогового режима

Физические лица, в том числе ИП, захотевшие перейти на специальный налоговый режим, обязаны встать на учет в налоговом органе в качестве налогоплательщика.

Постановка на учет в налоговом органе гражданина Российской Федерации в качестве налогоплательщика осуществляется налоговым органом на основании представления заявления о постановке на учет, сведений из паспорта гражданина Российской Федерации и фотографии физического лица. Если россиянин имеет доступ к личному кабинету налогоплательщика, то для постановки на учет представление сведений из паспорта гражданина Российской Федерации и фотографии физического лица не требуется. Для граждан ЕАЭС постановка на учет в налоговом органе осуществляется налоговым органом на основании заявления о постановке на чет при использовании доступа к личному кабинету налогоплательщика.

Заявление о постановке на учет, сведения из паспорта гражданина Российской Федерации, фотография физического лица формируются с использованием мобильного приложения «Мой налог».

Граждане Российской Федерации и граждане ЕАЭС вправе уполномочить банк на представление в налоговый орган заявления о постановке на учет и (или) снятии с учета. В таком случае соответствующее заявление представляется с применением усиленной квалифицированной электронной подписи кредитной организации. При этом фотография физического лица не представляется.

Если налоговая инспекция выявит противоречия между представленными физическим лицом документами или сведениями, то налоговый орган через мобильное приложение «Мой налог» уведомит физическое лицо об отказе в постановке на учет в качестве налогоплательщика с указанием причин отказа не позднее дня направления заявления о постановке на учет.

Если налоговая инспекция выявит, что физлицо по специфике своей деятельности не может перейти на спецрежим (например, торгует подакцизными товарами или занимается посреднической деятельностью и др.), то уведомить об отказе в постановке на учет с указанием причин отказа налоговая инспекция должна не позднее дня, следующего за днем направления заявления о постановке на учет.

Если же все сведения, поданные в налоговую инспекцию, верны и несоответствий не выявлено, налоговый орган осуществляет постановку на учет физического лица в качестве налогоплательщика и уведомляет физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией) о такой постановке.

Датой постановки на учет физического лица в качестве налогоплательщика является дата направления в налоговый орган соответствующего заявления. Законодательно не предусмотрено никаких ограничений на подачу заявлений, то есть подать заявление можно в любой момент.

Сняться с учета также возможно в любой момент: это можно сделать добровольно (например, решил больше не работать) или принудительно (например, с начала года заработал свыше 2 400 000 рублей).

После снятия с учета повторно применять данный спецрежим можно при отсутствии у налогоплательщика недоимки по налогу, задолженности по пеням и штрафам по налогу.

Снятие налогоплательщика с учета в налоговом органе, так же как и постановка, осуществляется через мобильное приложение «Мой налог». Для этого через него нужно будет подать заявление о снятии с учета. Датой снятия физического лица с учета в качестве налогоплательщика является дата направления в налоговый орган заявления о снятии с учета. О снятии с учета налогоплательщика должна уведомить налоговая инспекция не позднее дня, следующего за днем направления налогоплательщиком заявления о снятии с учета.

Если налоговая инспекция получит информацию о несоответствии налогоплательщика ограничениям по применению спецрежима (например, доходы превысили 2 400 000 рублей), то его снимут с учета в одностороннем порядке по инициативе налогового органа даже при отсутствии заявления налогоплательщика о снятии с учета. О снятии с учета в этом случае налоговая инспекция обязана уведомить через приложение «Мой налог». Причем право на применение спецрежима утрачивается со дня выявления несоответствий.

Индивидуальные предприниматели, применяющие спецрежимы, могут перейти на налог на профессиональный доход в любой момент. Если они решат отказаться от этого спецрежима, то смогут вернуться на другой спецрежим сразу после отказа.

Порядок признания доходов

Объектом налогообложения данного спецрежима признаются доходы от реализации товаров (работ, услуг, имущественных прав).

Для признания доходов применяется кассовый метод, то есть датой получения доходов от реализации товаров (работ, услуг, имущественных прав) признается дата получения соответствующих денежных средств или дата поступления таких денежных средств на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Индивидуальные предприниматели, ранее применявшие иные специальные налоговые режимы, при переходе на специальный налоговый режим не признают в составе доходов при исчислении налога доходы от реализации товаров (работ, услуг, имущественных прав), оплата (частичная оплата) которых произведена после перехода на специальный налоговый режим, если указанные доходы подлежат учету при налогообложении в соответствии с иными специальными налоговыми режимами в период до перехода на уплату налога.

Налоговой базой признается денежное выражение дохода, полученного от реализации товаров (работ, услуг, имущественных прав), являющегося объектом налогообложения. Налоговая база определяется отдельно по видам доходов, в отношении которых установлены различные налоговые ставки.

Ставок предусмотрено две, и они зависят от вида лица, оплатившего доход:

- 4% — в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) физическим лицам;

- 6% — в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям для использования в предпринимательской деятельности и юридическим лицам.

Доходы учитываются нарастающим итогом с начала налогового периода.

В случае возврата налогоплательщиком сумм, ранее полученных в счет оплаты (предварительной оплаты) товаров (работ, услуг, имущественных прав), на сумму возврата уменьшаются доходы того налогового периода, в котором получен доход.

Например: ИП получил в счет оказания будущих услуг в январе 2019 года предоплату, но клиент передумал, расторг договор и затребовал назад предоплату в марте 2019 года. В этом случае придется корректировать базу января 2019 года.

Для проведения такой корректировки также пользуются приложением «Мой налог». Корректировку доходов можно будет сделать в двух случаях:

- возврат ранее учтенных авансов;

- некорректный ввод сведений в программу «Мой налог».

Если налоговая инспекция выявит, что корректируют доходы неуполномоченные лица, то работа с программой будет ограничена. Восстановить работу можно будет только после подачи налогоплательщиком пояснений корректировки базы с подтверждающими документами.

Скорее всего, так придется делать при любой корректировке базы во избежание проблем с налоговыми органами.

Переплаченный налог, возникший при корректировке базы, можно будет зачесть в счет будущих платежей или возвратить. В этом случае будет работать порядок, предусмотренный ст. 78 НК РФ.

Налоговым периодом для данного спецрежима признается календарный месяц.

Первым налоговым периодом признается период времени со дня постановки физического лица на учет в налоговом органе в качестве налогоплательщика до конца календарного месяца, следующего за месяцем, в котором оно поставлено на учет. А при снятии налогоплательщика с учета в налоговом органе последним налоговым периодом признается период времени с начала календарного месяца, в котором осуществляется снятие с учета, до дня такого снятия с учета.

Порядок исчисления и уплаты налога

Сумма налога исчисляется налогоплательщику налоговым органом самостоятельно, на основании сведений, отраженных в приложении «Мой налог».

Считают они налог как соответствующую налоговой ставке процентную долю налоговой базы, а при применении разных ставок — как сумму, полученную в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз, с учетом уменьшения соответствующей суммы налога на сумму налогового вычета.

Налоговый орган уведомляет налогоплательщика через мобильное приложение «Мой налог» не позднее 12-го числа месяца, следующего за истекшим налоговым периодом, о сумме налога, подлежащей уплате по итогам налогового периода, с указанием реквизитов, необходимых для уплаты налога. В случае если сумма налога, подлежащая уплате по итогам налогового периода, составляет менее 100 рублей, указанная сумма добавляется к сумме налога, подлежащей уплате по итогам следующего налогового периода.

Уплату налога необходимо произвести не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. Налог уплачивается по месту ведения налогоплательщиком деятельности.

За налогоплательщика налог может уплатить уполномоченное лицо, тогда налоговая инспекция будет выставлять налог к уплате уполномоченному лицу. Уполномоченными лицами могут являться операторы электронных площадок и (или) кредитные организации.

Налогоплательщик вправе через мобильное приложение «Мой налог» предоставить налоговому органу право на направление в банк поручений на списание и перечисление средств с банковского счета налогоплательщика в счет уплаты в установленный срок налога, исчисленного за соответствующий период. В этом случае налоговый орган направляет в банк поручение на списание и перечисление суммы налога, подлежащей уплате по итогам соответствующего налогового периода, не ранее чем за десять дней и не позднее чем за три дня до дня истечения установленного срока уплаты налога.

В случае неуплаты налога в срок налоговый орган не позднее десяти календарных дней со дня истечения срока уплаты налога направляет налогоплательщику через мобильное приложение «Мой налог» требование об уплате налога, о сумме задолженности по налогу, размере пеней, начисленных на день направления требования, сроке исполнения требования, а также мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком.

Налоговый вычет

Лица, применяющие специальный налоговый режим, имеют право на уменьшение суммы налога на сумму налогового вычета в размере не более 10 000 рублей, рассчитанную нарастающим итогом. Сумма налогового вычета, на которую может быть уменьшена сумма налога, определяется в следующем порядке:

- В отношении налога, исчисленного по налоговой ставке 4%, сумма налогового вычета определяется как соответствующая налоговой ставке в размере 1% процентная доля налоговой базы.

- В отношении налога, исчисленного по налоговой ставке 6%, сумма налогового вычета определяется как соответствующая налоговой ставке в размере 2% процентная доля налоговой базы.

В случае если физическое лицо снято с учета в качестве налогоплательщика, а впоследствии вновь поставлено на учет в качестве налогоплательщика, остаток неиспользованного налогового вычета восстанавливается. Срок использования налогового вычета не ограничен. Налоговый вычет после его использования повторно не предоставляется.

Уменьшение суммы налога на сумму налогового вычета осуществляется налоговым органом самостоятельно.

В статье не указано, что вычет действует заново каждый год или каждый месяц, соответственно, по мнению автора, он применяется с момента постановки на учет и до его полного использования. После полного использования вычета налог рассчитывается налоговыми органами без него.

Пример расчета налога с использованием вычета

Допустим, физическое лицо оказывает юридические услуги физлицам и юрлицам.

За январь 2019 года его доход, полученный от физических лиц, составил 100 000 рублей, а от юридических лиц — 200 000 рублей. Рассчитаем сумму налога к уплате по сроку уплаты 25 февраля 2019 года.

1. Доходы от физических лиц:

100 000 рублей х 4% — 100 000 рублей х 1% = 3 000 рублей.

2. Доходы от юридических лиц:

200 000 рублей х 6% — 200 000 рублей х 2% = 8 000 рублей.

3. Итого налог к уплате за январь составит 11 000 рублей.

В январе был использован вычет в размере 5 000 рублей, остаток на следующий месяц составит 5 000 рублей. Значит, при таком уровне доходов физлицо полностью использует свой вычет за два месяца.

Порядок передачи сведений при произведении расчетов

При получении доходов, облагаемых в рамках спецрежима, налогоплательщик должен с помощью мобильного приложения «Мой налог» передать сведения о полученных доходах в налоговый орган, сформировать чек и обеспечить его передачу покупателю (заказчику).

Состав передаваемых сведений о расчетах и порядок их передачи через мобильное приложение «Мой налог» устанавливаются порядком использования мобильного приложения «Мой налог».

На данном спецрежиме можно являться доверителем, принципалом и комитентом. При этом если посредник, действующий от имени налогоплательщика, сам применяет ККТ и передает фискальные данные в налоговые органы, то обязанность по передаче данных будет считаться выполненной и сам налогоплательщик налога на профессиональный доход не должен будет направлять данные через приложение.

Если же посредник не применяет ККТ, налогоплательщик обязан передать в налоговый орган сведения о произведенных за налоговый период расчетах по каждой операции реализации или сводные сведения и сформировать чеки (сводные чеки) по проведенным операциям не позднее 9-го числа месяца, следующего за месяцем, в котором осуществлены расчеты с покупателями.

Чек должен быть сформирован налогоплательщиком данного спецрежима и передан покупателю (заказчику) в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа. При иных формах денежных расчетов в безналичном порядке чек должен быть сформирован и передан покупателю (заказчику) не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты (например, при оплате через операциониста в банке).

Чек может быть передан покупателю (заказчику) в электронной форме или на бумажном носителе.

В электронной форме чек может быть передан следующими способами:

- путем направления чека покупателю (заказчику) на абонентский номер или адрес электронной почты, представленные покупателем (заказчиком);

- путем обеспечения покупателю (заказчику) возможности в момент формирования чека в месте продажи считать компьютерным устройством (мобильным телефоном, смартфоном или компьютером, включая планшетный компьютер) QR-код, содержащийся на чеке.

В чеке должны быть указаны:

- наименование документа;

- дата и время осуществления расчета;

- фамилия, имя, отчество (при наличии) налогоплательщика-продавца;

- идентификационный номер налогоплательщика-продавца;

- указание на применение специального налогового режима «Налог на профессиональный доход»;

- наименования реализуемых товаров, выполненных работ, оказанных услуг;

- сумма расчетов;

- идентификационный номер налогоплательщика — юридического лица или индивидуального предпринимателя — покупателя (заказчика) товаров (работ, услуг, имущественных прав) в случае осуществления реализации указанным лицам. Обязанность по сообщению идентификационного номера налогоплательщика возлагается на покупателя (заказчика);

- QR-код;

- идентификационный номер налогоплательщика уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

- наименование уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

- уникальный идентификационный номер чека — номер записи в автоматизированной информационной системе налоговых органов, который присваивается чеку в момент его формирования.

Особенности применения отдельных налогов, страховых взносов и специальных налоговых режимов при проведении эксперимента

Индивидуальный предприниматель, перешедший на данный спецрежим, освобождается от уплаты фиксированных платежей, но с даты прекращения применения данного режима он опять обязан будет начать уплачивать фиксированные платежи за себя.

Если физическое лицо получило доходы от юридических лиц или ИП и на эти доходы сформировало для них кассовый чек, эти выплаченные доходы у плательщика не будут признаваться объектом обложения страховыми взносами.

Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, при условии соблюдения требований к налогоплательщикам вправе отказаться от их применения и перейти на специальный налоговый режим.

ИП обязан в течение одного месяца со дня постановки на учет в качестве налогоплательщика направить в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) уведомление о прекращении применения УСН, ЕСХН, ЕНВД. В этом случае налогоплательщик считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве налогоплательщика налога на профессиональный доход.

Если не уведомить налоговую инспекцию в течение месяца о переходе на данный спецрежим, постановка данного лица на учет в качестве налогоплательщика на спецрежиме для самозанятых аннулируется.

Лица, утратившие право на применение специального налогового режима, вправе уведомить налоговый орган по месту жительства о переходе на УСН, ЕСХН и (или) подать в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) заявление о постановке на учет в качестве налогоплательщика ЕНВД в течение 20 календарных дней с даты снятия с учета в качестве налогоплательщика налога на профессиональный доход и считаются перешедшими на выбранный ими спецрежим.

Штрафы

Для спецрежима частью первой Налогового кодекса предусмотрены два штрафа.

Первый введен ст. 129.13 НК РФ за нарушение порядка и (или) сроков передачи налогоплательщиками сведений о произведенном расчете, связанном с получением дохода от реализации товаров (работ, услуг, имущественных прав), являющегося объектом налогообложения налогом на профессиональный доход, и предполагает взыскание штрафа в размере 20% от суммы такого расчета. За повторные нарушения, совершенные в течение шести месяцев, предусмотрено взыскание штрафа в размере суммы такого расчета.

Второй штраф вводится ст. 129.14 НК РФ. За нарушение порядка и (или) сроков передачи сведений о произведенных расчетах операторами электронных площадок и кредитными организациями с них возьмут штраф в размере 20% от суммы такого расчета, но не менее 200 рублей за каждый расчет, сведения о котором не переданы в налоговый орган.

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

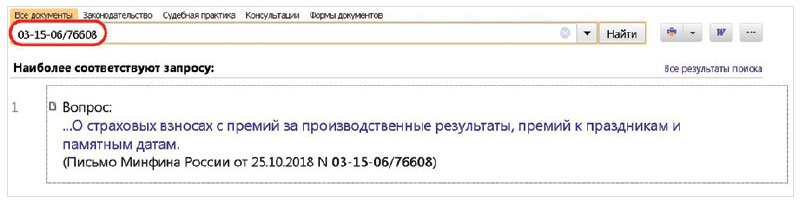

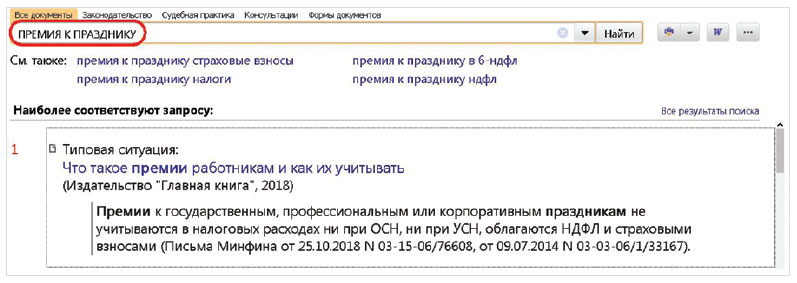

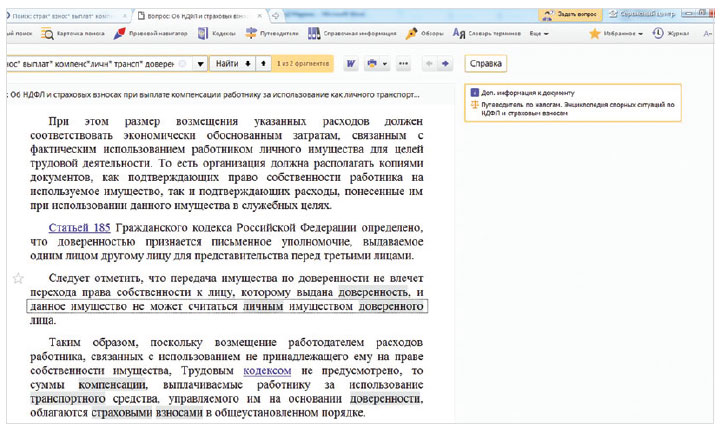

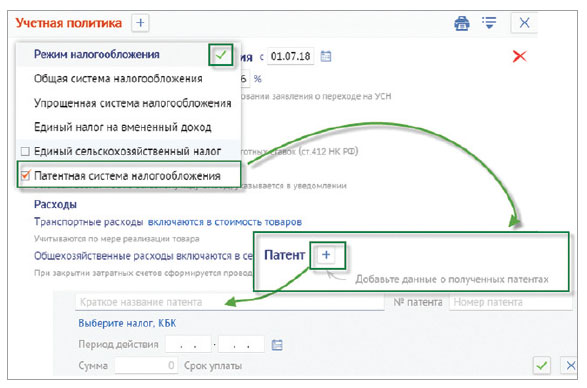

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: