Итак, коллеги, приступим.

Истребование документов

Одним из наиболее популярных методов налогового контроля, который помогает налоговым инспекторам получить необходимую информацию об уплате налогов и сборов хозяйствующим субъектом, является истребование документов. Право истребовать документы и иную информацию у налогоплательщика налоговым органам предоставляет п. 1 ст. 93.1 НК РФ.

В соответствии с п. 2 ст. 93.1 НК РФ должностные лица имеют право истребовать документы в отношении конкретной сделки у участников этой сделки или у иных лиц, располагающих документами об этой сделке, если вне рамок проведения налоговых проверок у инспекции возникает обоснованная необходимость получения таких документов. Если требование направлено в рамках налоговой проверки (п. 1 ст. 93.1 НК РФ), то срок его исполнения составляет пять рабочих дней. Требование, направленное вне рамок налоговой проверки, исполняется в течение десяти рабочих дней (п. 5 ст. 93.1 НК РФ). В те же сроки необходимо уведомить о том, что налогоплательщик не располагает необходимыми документами.

Порядок представления истребуемых документов отражен в пп. 2 и 5 ст. 93 НК РФ. В свою очередь, порядок подачи уведомления установлен п. 3 ст. 93 НК РФ.

Требование о представлении документов должно содержать основание для истребования документов:

- проведение выездной или камеральной налоговой проверки;

- информация по сделке;

- осуществление иных мероприятий налогового контроля.

По вопросу отсутствия в требовании указания конкретной формы налогового контроля высказались судебные органы. См.:

Определение Верховного Суда РФ от 14.04.2017 № 310-КГ17-3551 по делу № А09-6454/2016

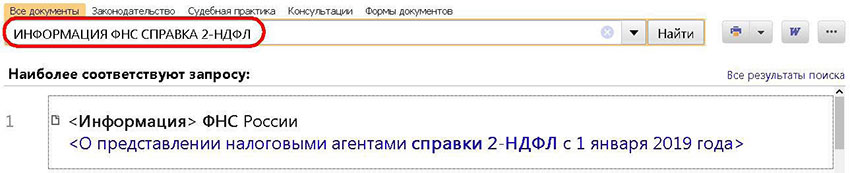

Где найти:

Где найти:

ИБ Решения высших судов

Судьи обоснованно пришли к выводу о том, что отсутствие в требовании указания на проведение конкретного мероприятия налогового контроля не пресекает полномочия налогового органа, которые прямо предусмотрены п. 2 ст. 93.1 НК РФ, и не свидетельствует о недействительности требования, поскольку данный недостаток носит формальный характер.

Перечисление необходимых документов для налогового контроля допускается в свободной формулировке, но при этом обязательно должно быть наименование документа и дата или период его составления. Запрашивая документы, проверяющий имеет право указывать только родовые признаки документа. Иными словами, налоговики могут затребовать все договоры за 2018 год. Свободу формулировки допускают и суды. См.:

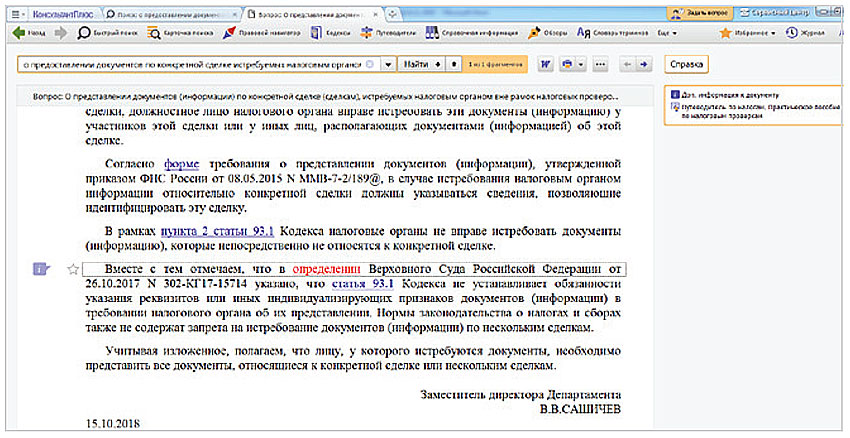

Письмо Минфина России от 15.10.2018 № 03-02-07/1/73833

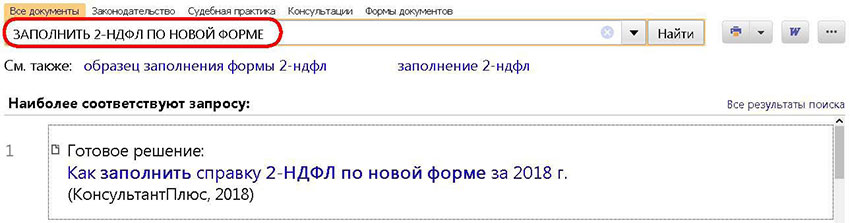

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Специалисты Минфина, сославшись на определение Верховного Суда Российской Федерации от 26.10.2017 № 302-КГ17-15714, указали, что ст. 93.1 Кодекса не устанавливает обязанности указания реквизитов или иных индивидуализирующих признаков документов (информации) в требовании налогового органа об их представлении. Нормы законодательства о налогах и сборах также не содержат запрета на истребование документов (информации) по нескольким сделкам.

Аналогичная точка зрения нашла свое отражение и в судебных решениях. См.:

Постановление АС ЗСО от 20.02.2017 по делу № А27-12126/2016

Где найти:

Где найти:

ИБ Арбитражный суд Западно-Сибирского округа

При рассмотрении материалов дела судьи пришли к выводу о том, что при направлении требования налоговый орган не располагает информацией, какие конкретно документы и когда оформлены налогоплательщиком при проведении хозяйственных операций, равно как и о видах операций. Поэтому не может указать в требовании наименование каждого истребованного документа, его реквизиты и количество. Выставленные инспекцией требования оформлены надлежащим образом.

Кроме вышеуказанного, направляемое налогоплательщику требование может не содержать конкретного количества документов. К такому выводу пришел судебный орган в следующем судебном решении. См.:

Постановление Арбитражного суда Дальневосточного округа от 08.11.2017 № Ф03-4291/2017 по делу № А37-576/2017

Где найти:

Где найти:

ИБ Арбитражный суд Дальневосточного округа

Судьи постановили: ст. 93.1 НК РФ не устанавливает обязанности указания реквизитов или иных индивидуализирующих признаков документов (информации) в требовании налогового органа об их представлении. Налоговый орган в силу объективных причин может и не располагать сведениями о реквизитах первичных учетных документов, что не исключает его права истребовать необходимые документы (информацию), указав идентифицирующие признаки соответствующих сделок.

При этом требование инспекции изложено таким образом, что позволяет определить конкретно, какие документы и информацию за какой период общество обязано было представить в инспекцию.

Также необходимо отметить письмо ФНС России от 25.07.2013 № АС-4-2/13622, из которого следует, что объем документов, исследуемых в ходе выездной проверки, определяется ИФНС самостоятельно.

Непредставление запрашиваемых документов чревато ответственностью. См.:

Постановление АС СКО от 22.02.2017 № Ф08-500/2017

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Кавказского округа

Если требование о представлении документов содержит все признаки, позволяющие индивидуализировать запрошенные документы, но налогоплательщик не представляет запрашиваемые документы, то на него будет возложена ответственность по ст. 126 НК РФ.

Коллеги, обращаю ваше внимание на то, что в связи с вступлением в силу Федерального закона от 03.08.2018 № 302-ФЗ внесены существенные изменения в п. 5 ст. 93 НК РФ. Теперь (с 3 сентября 2018 года) именно проверяемое лицо обязано уведомить налоговый орган о том, что истребуемые документы уже были представлены ранее. Сделать это необходимо в срок, определенный для представления соответствующих документов. В этом уведомлении нужно указать реквизиты документа, которым они были представлены, и наименование налогового органа, в который они были представлены. Порядок представления нового уведомления изложен в п. 3 ст. 93 НК РФ. Заметьте формулировку п. 5 ст. 93 НК РФ: даже если документы ранее истребовались вне рамок контрольных мероприятий, теперь их не нужно повторно представлять «независимо от оснований для их представления».

Выемка документов и предметов

Продолжая разговор об истребовании документов, нельзя не упомянуть о таком мероприятии, как выемка документов и предметов.

Как следует из положений п. 4 ст. 93 НК РФ, должностное лицо ИФНС, проводящее выездную налоговую проверку, вправе произвести выемку необходимых документов в порядке, предусмотренном ст. 94 НК РФ, если проверяемое лицо отказалось представлять или не представило эти документы в установленные сроки.

Право на проведение такой выемки подтверждают и суды. См.:

Постановление ФАС СКО от 27.01.2012 № А53-27001/2010

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Кавказского округа

Суды признавали обоснованной выемку документов при проведении дополнительных мероприятий налогового контроля в целях проведения почерковедческой экспертизы.

Обратимся к постановлению АС МО от 12.09.2017 № Ф05-12882/2017, в котором суды обоснованно пришли к выводу о том, что п. 8 ст. 94 НК РФ предполагает субъективную оценку налоговым органом обстоятельств проведения проверки и проявление определенного усмотрения со стороны налогового органа в части наличия перечисленных оснований в каждом конкретном случае и их достаточности для решения вопроса о проведении выемки.

Кроме того, мотивация в постановлении о производстве выемки не может иметь формальный характер. См.:

Постановление ФАС Московского округа от 19.09.2013 по делу № А40-150985/12-140-1096

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

В ходе судебного заседания суд постановил, что ИФНС в постановлении о выемке не отразила мотивы возможного уничтожения документов, их сокрытия, исправления, изменения или замены. Указание только на формулировки норм НК РФ без приведения фактических обстоятельств не свидетельствует о том, что у инспекции имелись основания для выемки.

Коллеги, для проведения выемки документов у налоговиков должны быть веские основания. Такие основания поименованы в подп. 3 п. 1 ст. 31 и п. 8 ст. 94 НК РФ. Так, непредставление налогоплательщиком документов по требованию является основанием для проведения выемки, когда у налогового органа есть обоснованные доводы предполагать, что подлинники непредставленных документов могут быть уничтожены, сокрыты, исправлены и заменены. См.:

Определение Верховного Суда РФ от 28.10.2016 № 305-КГ16-13774 по делу № А40-174193/15

Где найти:

Где найти:

ИБ Решения высших судов

Как указал суд, признавая позицию налогового органа обоснованной, поскольку согласно п. 8 ст. 94 НК РФ одним из случаев, позволяющих произвести изъятие документов, является недостаточность наличия в распоряжении проверяющих копий документов, постановление о выемке документов является правомерным.

Обращаю ваше внимание и на письмо ФНС России от 10.07.2018 № ЕД-4-15/13247 «О профилактике нарушений налогового законодательства», которое в свое время наделало много шума, но в последствии было отозвано письмом Федеральной налоговой службы от 02.11.2018 № ЕД-4-15/21496@ «Об отзыве письма ФНС России от 10.07.2018 № ЕД-4-15/13247@».

В данном беспрецедентном письме налоговики лишний раз обратили наше с вами внимание на важность проведения дополнительных мероприятий налогового контроля. В наших же интересах разобраться в тех, на которые налоговики обращают особе внимание, помимо вышеизложенных. А именно:

- допрос свидетелей (руководителя юридического лица, индивидуального предпринимателя и иных лиц);

- осмотр помещений по адресу юридического лица;

- проведение экспертизы документов, а также экспертизы информации на машинных носителях.

Продолжая наш сюжет, предлагаю подробнее рассмотреть такое мероприятие, как допрос.

Допрос

В качестве свидетеля для предоставления показаний может быть вызвано любое физическое лицо, которому известны какие-либо обстоятельства, имеющие существенное значение для осуществления налогового контроля. Такое право контролерам предоставляет п. 1 ст. 90 НК РФ. Кроме того, действующее налоговое законодательство не запрещает налоговым инспекторам проводить допрос свидетелей вне рамок налоговых проверок. Фискалы при рассмотрении материалов налоговой проверки имеют право исследовать документы, которые были получены до начала налоговой проверки в соответствии с абз. 2 п. 4 ст. 101 НК РФ. См.:

Постановление Арбитражного суда Западно-Сибирского округа от 26.01.2016 № Ф04-28564/2015 по делу № А45-19355/2014

Где найти:

Где найти:

ИБ Арбитражный суд Западно-Сибирского округа

Суд отклонил довод организации о том, что, в частности, протоколы допросов свидетелей, полученные не в ходе проведения выездной проверки, не могут являться относимыми и допустимыми доказательствами по делу.

В силу разъяснений Пленума ВАС РФ, изложенных в п. 27 постановления от 30.07.2013 № 57, налоговый орган на основании п. 4 ст. 101 НК РФ при рассмотрении материалов проверки вправе исследовать документы, полученные в установленном Налоговым кодексом РФ порядке, до момента ее начала. Таким образом, использовать доказательства, полученные вне рамок налоговой проверки, допустимо.

В то же время имеется и противоположная точка зрения. См.:

Постановление АС ПО от 13.02.2017 № Ф06-7969/2016 по делу № А55-11768/2015

Где найти:

Где найти:

ИБ Арбитражный суд Поволжского округа

Суды сделали вывод о том, что проведение допроса свидетелей после окончания выездной проверки является нарушением установленного законом порядка сбора доказательств, и признали протокол допроса недопустимым доказательством.

Напомню, ст. 128 НК РФ установлена ответственность свидетеля за неявку или уклонение от явки, а также за неправомерный отказ от дачи показаний или за дачу заведомо ложных показаний: штраф 1 000 и 3 000 рублей соответственно. О такой ответственности свидетеля должно предупредить должностное лицо ИФНС перед началом допроса. Свидетель должен своей подписью удостоверить отметку в протоколе о том, что он уведомлен об ответственности. При этом стоит отметить, что административная и уголовная ответственность свидетеля по делу о налоговом правонарушении не предусмотрена.

Коллеги, вернемся к Федеральному закону от 03.08.2018 № 302-ФЗ. С 3 сентября 2018 года по правилам п. 6 ст. 90 НК РФ контролеры обязаны вручить под роспись свидетелю копию протокола допроса. До указанной даты такого правила не было. Если же свидетель отказывается получать такую копию, об этом делается соответствующая отметка в протоколе.

Рассмотрим вопросы, которые, я уверен, заинтересуют многих: кто не может быть свидетелем? кого могут допросить в качестве свидетеля? может ли быть допрошен директор организации?

Как уже было указано ранее, в качестве свидетеля для предоставления показаний может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, которые могут иметь существенное значение для осуществления налогового контроля.

В силу действующего законодательства физические лица в некоторых случаях вправе отказаться от дачи показаний. Например, согласно части 1 ст. 51 Конституции РФ никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников, круг которых определяется законом (близкие родственники: супруг, супруга, родители, дети, усыновители, усыновленные, родные братья и родные сестры, дедушки, бабушки, внуки).

По вопросу применения части 1 ст. 51 Конституции РФ в рамках проведения мероприятий налогового контроля судебные органы высказали свою позицию. См.:

Кассационное определение Тюменского областного суда от 15.02.2012 № 33-760/2012

Где найти:

Где найти:

ИБ Суды общей юрисдикции

В ходе судебного заседания судьи пришли к выводу: в удовлетворении заявления о признании незаконным решения налогового органа о привлечении лица к ответственности за неправомерный отказ от дачи показаний отказано правомерно, поскольку задаваемые истцу вопросы, касающиеся финансово-хозяйственной деятельности общества, не выходили за рамки правомочий налогового органа.

В качестве свидетеля могут выступать незаинтересованные лица. По вопросу отнесения директора организации к заинтересованным лицам имеется позиция ФНС. См.:

Письмо ФНС России от 17.07.2013 № АС-4-2/12837"О рекомендациях по проведению мероприятий налогового контроля, связанных с налоговыми проверками«

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В п. 5.1 письма ФНС рекомендует квалифицировать протокол допроса директора, главного бухгалтера проверяемого налогоплательщика, опрошенных в качестве свидетелей и заведомо заинтересованных в исходе дела, как документ, которым оформлены пояснения налогоплательщика на основании подп. 4 п. 1 ст. 31 НК РФ.

Как показывает практика, некоторые ИФНС, проводя допрос директоров организаций и составляя протокол, используют последний в качестве доказательства нарушений этими организациями действующего законодательства о налогах и сборах, с чем категорически не согласны проверяемые налогоплательщики. См.:

Постановление АС ВВО от 17.05.2018 № Ф01-1539/2018 по делу № А43-24714/2017

Где найти:

Где найти:

ИБ Арбитражный суд Волго-Вятского округа

По мнению налогоплательщика, ИФНС в ходе проведения камеральной проверки не имела правовых оснований для допроса руководителя общества в качестве свидетеля, так как он является лицом, заинтересованным в исходе дела. Налогоплательщик полагает, что опрос генерального директора нарушает предусмотренные подпунктами 10, 11 п. 1 ст. 21 НК РФ права налогоплательщика. Суд, руководствуясь ст. ст. 31, 32, 82, 90 НК РФ, пришел к выводу, что оспариваемые действия совершены налоговым органом в соответствии с нормами действующего законодательства, в пределах предоставленных ему полномочий, и отказал в удовлетворении требований налогоплательщика о признании незаконными действий инспекции по допросу руководителя налогоплательщика.

Кроме того, в данном судебном решении судьи напомнили о том, что в соответствии с п. 2 ст. 90 НК РФ не могут допрашиваться в качестве свидетеля:

- лица, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля;

- лица, которые получили информацию, необходимую для проведения налогового контроля, в связи с исполнением ими своих профессиональных обязанностей, если подобные сведения относятся к профессиональной тайне этих лиц (в частности, адвокат, аудитор).

При этом, стоит заметить, ст. 90 НК РФ не содержит ограничений на привлечение директора проверяемого лица к допросу в качестве свидетеля, даже если он является заинтересованным в результатах проверки лицом.

Иными словами, в связи с вышеизложенным, налоговики вправе устроить допрос директору, если будут соблюдены необходимые для этого условия, а именно:

- свидетелю разъяснены положения ст. 51 Конституции РФ;

- свидетелю разъяснены права и обязанности, установленные ст. 90 НК РФ;

- руководитель проверяемой организации не заявил каких-либо жалоб и возражений и не воспользовался правом на отказ от дачи показаний;

- протокол допроса составлен по утвержденной форме.

Вывод: директор может быть допрошен в качестве свидетеля.

Коллеги, следующим мероприятием налогового контроля предлагаю изучить осмотр помещений.

Осмотр помещений

В рамках вышеуказанного письма ФНС России от 10.07.2018 № ЕД-4-15/13247 может проводиться осмотр помещений по адресу юридического лица в пределах места нахождения юридического лица в целях проверки достоверности сведений об адресе, внесенном в ЕГРЮЛ.

Как следует из п. 3.1 ст. 7 Федерального закона от 21.03.1991 № 943-1 «О налоговых органах Российской Федерации» и подп. 6 п. 1 ст. 31 НК РФ, в целях осуществления мероприятий налогового контроля налоговики могут производить осмотр любых помещений и территорий, предметов и документов, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения. Порядок проведения осмотра определен в ст. 92 НК РФ.

Проведение осмотра возможно в следующих случаях:

- В рамках выездной налоговой проверки.

- В рамках камеральной налоговой проверки декларации по НДС с учетом поправок, вступивших в силу в 2015 году:

- в декларации заявлена сумма НДС к возмещению;

- в декларации выявлены противоречия между сведениями о заявленных в ней операциях;

- сведения об операциях в декларации налогоплательщика не соответствуют данным деклараций или журналов учета счетов-фактур его контрагентов.

При этом поводом для осмотра являются не любые противоречия и нестыковки, а только те, что свидетельствуют о занижении налога к уплате либо о завышении суммы к возмещению.

В остальных случаях представители ИФНС не вправе проводить осмотр помещений проверяемого налогоплательщика.

Необходимо помнить, что главная цель проведения осмотра в рамках камеральной налоговой проверки — это пресечение незаконного возмещения НДС.

Напомню, согласно п. 3 ст. 92 НК РФ при проведении осмотра вправе присутствовать лицо, в отношении которого осуществляется налоговая проверка, или его представитель, а также специалисты. При этом не разъяснено, должна ли инспекция уведомить налогоплательщика о проведении осмотра.

Судебная практика в своем большинстве поддерживает налогоплательщика. Так, в случае если ИФНС не уведомила своевременно налогоплательщика о планируемом проведении осмотра и его представитель в связи с этим не смог принять участие в этом мероприятии, то такие результаты осмотра будет невозможно использовать в материалах налоговой проверки.

Заметьте, коллеги, если проверяемый налогоплательщик дал свое согласие на проведение осмотра или документы и предметы были получены налоговиками в результате ранее произведенных действий налогового контроля, осмотр может проводиться и вне рамок налоговых проверок.

По окончании процедуры составляется протокол осмотра территорий, помещений, документов, предметов. Протокол составляется в одном экземпляре, выдача его копии по результатам проведенного осмотра законодательством не предусмотрена. При этом протокол осмотра будет приложен к акту налоговой проверки, только если он служит доказательством совершения налогового правонарушения.

Я уверен, что вас, так же как и меня, интересует вопрос, могут ли налоговики произвести осмотр компьютера. Итак, давайте разберемся.

Осмотр ПК

Что понимается под предметами, попадающими под осмотр налоговыми органами, НК РФ не раскрывает. Фискалы относят к предметам, в частности, компьютеры, серверы, жесткие диски, флеш-накопители и прочее. Под осмотром компьютера налоговые органы понимают ознакомление с данными, которые хранятся в его памяти, а не его визуальный осмотр. Из этого исходят как инспекторы, так и судьи. См.:

Постановление АС ВСО от 14.03.2017 № Ф02-94/2017

Где найти:

Где найти:

ИБ Арбитражный суд Восточно-Сибирского округа

Суды отмечают, что если бы проверяющие довольствовались визуальным осмотром компьютера, это не отвечало бы целям налогового контроля, поскольку сам по себе компьютер как техническое устройство не несет информации. Поэтому при осмотре компьютера инспекторы вправе изучить сведения, представленные в электронно-цифровой форме и содержащиеся в автоматизированной системе хранения данных.

Налоговики прибегают к осмотру компьютеров в основном в целях поиска доказательств фиктивности сделок, незаконных выплат и т.д. Под пристальным вниманием проверяющих оказываются нелицензионное бухгалтерское ПО, электронные документы, составленные с нарушениями, проекты деклараций аффилированных организаций.

Полученные в ходе осмотра ПК сведения могут быть использованы как в совокупности с другими доказательствами, так и в качестве основного доказательства, на основании которого могут быть произведены налоговые доначисления.

Стоит иметь в виду, что в ходе мероприятий налогового контроля осмотру и изъятию подлежит любой объект, который вызовет подозрения у проверяющего. Действующее законодательство не содержит ограничений в рамках данного вопроса. Единственный момент, которым можно в данном случае руководствоваться, указан в п. 1 ст. 94 НК РФ: выемка документов или предметов должна быть мотивированной. Коллеги, выемку документов и предметов налоговики вправе провести исключительно при проведении выездной проверки. Но в то же время распечатать документы из бухгалтерской программы могут и в ходе осмотра.

Обратите внимание: сотрудники полиции тоже могут изъять у компании электронные носители или данные с жестких дисков в ходе оперативно-разыскных мероприятий. Согласно п. 3 ст. 82 НК РФ, если окажется, что эта информация свидетельствует о возможных налоговых правонарушениях, полицейские направят ее налоговикам в рамках межведомственного обмена.

Инспекторы вправе использовать такую информацию в качестве доказательств по делу о налоговом правонарушении, если ее изъятие полицейские оформили в соответствии с требованиями Федерального закона от 12.08.1995 № 144-ФЗ «Об оперативно розыскной деятельности». Иначе полученные материалы рассматриваются только как сведения об источниках фактов. И чтобы закрепить такие сведения должным образом, инспекция должна провести собственные контрольные мероприятия (п. 45 постановления Пленума ВАС от 30.07.2013 № 57; п. 1.7 письма ФНС России от 17.07.2013 № АС-4-2/12837).

Завершая нашу обзорно-информационную статью, я хотел обратить внимание читателей на изменения, которые вступили в силу после 3 сентября 2018 года. Данные изменения затронут проверки, которые завершились после указанной даты. Теперь фискальные органы обязаны исключить ситуацию, когда проверяемому лицу давали возможность ознакомиться с материалами проверки или дополнительных мероприятий непосредственно в день их рассмотрения. Налогоплательщику обязаны предоставить такую возможность до рассмотрения материалов инспекцией. Если этого не произойдет, то на основании пп. 1, 2, 4 ст. 101 НК РФ (ред., действ. с 03.09.2018) такие материалы не должны учитываться в процессе рассмотрения материалов проверок или дополнительных мероприятий.

Кроме того, после 3 сентября 2018 года в абз. 2 п. 1 ст. 101 появилась отсылка к п. 6.2 этой же статьи, в которой говорится об обязанности контролеров в течение 15 дней со дня окончания всех дополнительных мероприятий налогового контроля оформить дополнение к акту налоговой проверки. В соответствии с положениями п. 5 ст. 4 названного закона пп. 1, 2, 4, 6.1 и 6.2 ст. 101 НК РФ в редакции Закона № 302-ФЗ применяются при вынесении решений по результатам налоговых проверок, завершенных после дня его вступления в силу.

Таким образом, после окончания проведения всех дополнительных мероприятий налогового контроля, которые были необходимы для налоговых проверок, завершенных после 3 сентября 2018 года, налоговый орган обязан оформлять дополнение к акту налоговой проверки. Данный документ доложен быть составлен не позднее 15 дней с даты завершения указанных мероприятий. Акт должен содержать:

- даты начала и завершения дополнительных мероприятий налогового контроля;

- сведения о мероприятиях налогового контроля, проведенных при осуществлении этих дополнительных мероприятий;

- полученные дополнительные доказательства для подтверждения факта совершения нарушений законодательства о налогах и сборах или отсутствия таковых;

- выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи НК РФ в случае, если кодексом предусмотрена ответственность за эти нарушения.

Специалисты ИФНС обязаны вручить акт проверяемому налогоплательщику не позднее 5 дней со дня его оформления. Действующее налоговое законодательство предоставляет налогоплательщику возможность прислать свои возражения в течение 15 рабочих дней с даты его получения. За образец можно взять форму возражений на акт проверки. Рекомендованная форма предложена в Информации ФНС России от 16.04.2018.

На основании п. 6.1 ст. 101 НК РФ в редакции Закона № 302-ФЗ налогоплательщик вправе приложить к ним документы или их заверенные копии, подтверждающие обоснованность возражений.

На этом наш сюжет завершен. Надеюсь, предложенная к изучению информация окажется полезной вам в работе и поможет подготовиться к проведению в отношении вашей организации мероприятий налогового контроля.

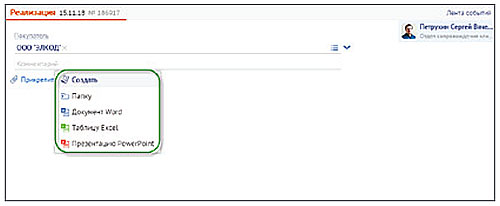

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: