Инвентаризация расчетов — это сверка сумм дебиторской и кредиторской задолженности по данным вашей организации и данным ее контрагентов.

Согласно Федеральному закону № 402-ФЗ «О бухгалтерском учете», а именно — части 1 ст. 11 — организации обязаны проводить инвентаризацию своих активов и обязательств.

В соответствии с частью 3 ст. 11 Закона № 402-ФЗ экономические субъекты сами устанавливают случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации. Но есть одно исключение: некоторые активы и обязательства подпадают под проведение обязательной инвентаризации, которая устанавливается законодательством РФ, федеральными и отраслевыми стандартами.

Процесс проведения инвентаризации устанавливает правильность и обоснованность отражения сумм дебиторской и кредиторской задолженности путем документальной проверки.

Основные принципы проведения инвентаризации установлены приказом Минфина России от 13.06.1995 № 49 «Методические указания по инвентаризации имущества и финансовых обязательств».

Количество инвентаризаций в отчетном году, а также дата их проведения, перечень имущества и финансовых обязательств, проверяемых объектов устанавливаются руководителем организации (п. 2.1 Методических указаний), за исключением случаев, предусмотренных в пп. 1.5 и 1.6 Методических указаний по инвентаризации.

В соответствии с п. 4 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утв. приказом Минфина России от 06.10.2008 № 106н, формируя учетную политику, организация утверждает порядок проведения инвентаризации своих активов и обязательств.

Таким образом, сроки и периодичность проведения инвентаризаций устанавливаются экономическим субъектом самостоятельно и закрепляются в учетной политике в соответствии со спецификой деятельности организации.

Согласно пп. 27, 77, 78 Положения по бухучету № 34н инвентаризация расчетов обязательно проводится (см. письмо Минфина РФ от 14.01.2015 № 07-01-06/188):

- при списании дебиторской и кредиторской задолженности;

- перед составлением годовой бухгалтерской отчетности;

- при создании резерва по сомнительным долгам.

Порядок проведения инвентаризации таков: бухгалтеру необходимо составить справку о задолженности (дебиторской или кредиторской). В справке указываются сведения, отраженные в бухгалтерском учете о задолженности. Также справка должна содержать информацию о наименовании дебиторов и кредиторов организации, основания возникновения задолженности, период возникновения задолженности и реквизиты подтверждающих ее документов. Для удобства суммы задолженности в справке группируются в разрезе бухгалтерских счетов.

На основании справки о задолженности (дебиторской или кредиторской), а также актов сверок с контрагентами или иных документов, в которых дебиторы и кредиторы подтверждают наличие и размер задолженности, составляется акт (пп. 73, 74 Положения по бухучету № 34н; Указания, утв. постановлением Госкомстата № 88).

Акт составляется на основании унифицированной формы № ИНВ-17. Организация вправе разработать и свой собственный документ для учета результатов инвентаризации. Но необходимо помнить, что такой документ должен содержать все реквизиты, установленные в ст. 9 Закона № 402-ФЗ, и его форма должна быть утверждена руководителем. Это можно сделать в приложении к учетной политике по бухгалтерскому учету.

Если акт сверки организация решит не создавать, то подтвердить согласование суммы задолженности можно письмом контрагента о признании им своего долга.

Суммы задолженности, признанные и не признанные дебиторами и кредиторами, а также суммы нереальных к взысканию долгов с истекшим сроком исковой давности или по ликвидированным контрагентам отражаются в акте отдельно.

По выявленной в ходе инвентаризации безнадежной дебиторской или кредиторской задолженности необходимо подготовить приказ руководителя о списании безнадежных долгов.

Итак, по итогам проведенной инвентаризации организация может выявить безнадежные дебиторские и кредиторские задолженности, которые подлежат списанию.

Дебиторская задолженность

Дебиторская задолженность — это имущественное требование организации к её должникам, возникшее в силу действия заключенного договора или правовой нормы. Возникновение дебиторской задолженности обусловлено невыполнением договорных обязательств.

Просроченной дебиторской задолженностью признается задолженность, которая не погашена в установленный срок. Задолженность числится на балансе организации до тех пор, пока не будет погашена дебитором или признана нереальной к взысканию.

Взыскать просроченную дебиторскую задолженность организация вправе в пределах срока исковой давности. Согласно ст. 195 ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено.

Дебиторская задолженность признается безнадежной и подлежащей списанию с баланса в полной сумме, в том числе с НДС, если наступило одно из следующих обстоятельств:

- истек срок исковой давности;

- должник ликвидирован;

- должник исключен из ЕГРЮЛ как недействующее юридическое лицо;

- судебный пристав-исполнитель вынес постановление об окончании исполнительного производства и возвращении исполнительного листа взыскателю в связи с невозможностью взыскания.

В соответствии с п. 77 Положения № 34н на основании проведенной инвентаризации дебиторская задолженность с истекшим сроком исковой давности, а также задолженность, нереальная к взысканию по иным основаниям, списывается в расходы по каждому обязательству, а также в соответствии с письменным обоснованием и приказом руководителя организации.

Дебиторская задолженность списывается за счет средств созданного резерва по сомнительным долгам либо на финансовые результаты, если резерв не создавался в порядке, предусмотренном п. 70 Положения № 34н.

Списание дебиторской задолженности в убыток при непогашении задолженности и истечении срока исковой давности не является основанием для аннулирования задолженности в целом. Задолженность должна отражаться за бухгалтерским балансом в течение пяти лет с момента списания. Это необходимо для наблюдения за возможностью ее взыскания.

Согласно пп. 4 и 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 сумму списываемой дебиторской задолженности включают в состав прочих расходов.

Прочие расходы отражаются на счете 91 «Прочие доходы и расходы» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина России от 31.10.2000 № 94н).

Порядок списания дебиторской задолженности в бухгалтерском учете

На дату признания дебиторской задолженности нереальной к взысканию, то есть на дату истечения срока исковой давности, делается запись на сумму созданного резерва:

Дебет 63 «Резервы по сомнительным долгам» Кредит 62 «Расчеты с покупателями и заказчиками» (60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с прочими дебиторами и кредиторами» и др.) — нереальный для взыскания долг списан за счет резерва.

Если созданного резерва недостаточно, оформляются проводки:

Дебет 91 «Прочие доходы и расходы» Кредит 62 (60, 76 и др.) — списан нереальный для взыскания долг.

Дебет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» — учтена нереальная к взысканию задолженность для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

Если должник в дальнейшем все-таки уплатит долг, в учете будут сделаны записи:

Дебет 51 «Расчетные счета» Кредит 62 (60, 76 и др.) — поступили денежные средства от должника.

Дебет 62 (60, 76 и др.) Кредит 91 — полученный долг включен в состав прочих доходов.

Кредит 007— списан безнадежный долг, погашенный должником.

В налоговом учете

В соответствии с п. 2 ст. 266 НК РФ безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности (три года со дня возникновения задолженности, ст. 196 ГК РФ), а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Долгами, нереальными к взысканию, также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве», в случае возврата взыскателю исполнительного документа.

Долги прекратившей деятельность фирмы являются безнадежными с даты ее исключения из ЕГРЮЛ (см. письма Минфина России от 25.03.2016 № 03-03-06/1/16721, от 05.10.2015 № 03-03-06/2/56751, от 11.09.2015 № 03-03-06/2/52390, от 24.07.2015 № 03-01-10/42792; постановления Арбитражного суда Московского округа от 24.02.2015 № Ф05-413/2015, Арбитражного суда Центрального округа от 18.06.2015 № Ф10-1693/2015).

При списании задолженности по причине ликвидации организации-должника необходимо также иметь документ, подтверждающий ликвидацию организации-должника, — выписку из ЕГРЮЛ. См.:

Письмо Минфина России от 14.03.2014 № 03-03-06/1/11063

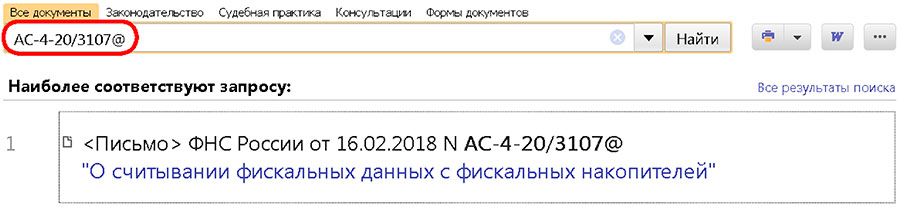

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Таким образом, основанием для списания задолженности может быть истечение трех лет с даты возникновения задолженности, или задолженность может быть списана на основании постановления судебного пристава-исполнителя об окончании исполнительного производства (в связи с тем, что у должника отсутствует имущество, на которое может быть обращено взыскание, невозможно установить место нахождения должника, его имущества и т.д.), либо это ликвидация организации, либо исключение организации из ЕГРЮЛ.

Согласно подп. 2 п. 2 ст. 265 НК РФ дебиторская задолженность с истекшим сроком исковой давности списывается в состав внереализационных расходов.

Необходимо помнить, что одним из обязательных условий включения безнадежного долга в состав налоговых расходов является наличие первичных документов, подтверждающих образование дебиторской задолженности с истекшим сроком исковой давности. См.:

Письмо Минфина России от 08.04.2013 № 03-03-06/1/11347

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Хозяйствующему субъекту необходимо иметь документы, подтверждающие факт возникновения задолженности, документы, свидетельствующие о течении срока исковой давности.

Образование безнадежных долгов, а также суммы и сроки могут быть подтверждены:

- договором, в котором указана дата срока платежа;

- накладными на передачу ценностей, актами приемки оказанных услуг (при их оформлении в соответствии с условиями договора);

- платежными поручениями, а также актом инвентаризации дебиторской задолженности на конец отчетного (налогового) периода, свидетельствующим о том, что на момент списания указанная задолженность не погашена;

- приказом руководителя о списании дебиторской задолженности в качестве безнадежных долгов. См.:

письмо УФНС России по г. Москве от 13.04.2011 № 16-15/035618.1@

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Также документами, подтверждающими факт возникновения дебиторской задолженности, могут быть любые соответствующие требованиям Закона № 402-ФЗ первичные документы о совершении хозяйственной операции, в результате которой образовался долг контрагента перед налогоплательщиком (накладные на передачу ценностей, акты приемки-сдачи работ (услуг), платежные документы и др.). См.:

письмо ФНС России от 06.12.2010 № ШС-37-3/16955

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

В соответствии с п. 7 ст. 272 НК РФ дата признания внереализационных расходов для целей налогообложения прибыли установлена. Согласно данной статье Налогового кодекса РФ, расходы в виде безнадежной задолженности, по которой истек срок исковой давности, учитываются в составе внереализационных расходов в последний день того отчетного периода, в котором истекает названный срок. См.:

Письмо Минфина России от 06.02.2015 № 03-03-06/1/4995

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Нормы Налогового кодекса РФ не предоставляют налогоплательщику право на произвольный выбор налогового периода (по своему усмотрению), в котором в состав расходов включается безнадежная к взысканию дебиторская задолженность.

Хозяйствующий субъект, проводя инвентаризацию по состоянию на последнюю дату отчетного (налогового) периода, должен по итогам проведения инвентаризации определить сумму дебиторской задолженности, нереальную к взысканию дебиторскую задолженность (например, по которой срок исковой давности истек) и произвести списание данной задолженности. Такой алгоритм действий приведен Президиумом ВАС РФ в постановлении от 15.06.2010 № 1574/10 по делу № А56-4354/2009. При этом содержащееся в нем толкование правовых норм является общеобязательным и подлежит применению при рассмотрении арбитражными судами аналогичных дел.

Соответственно, безнадежную дебиторскую задолженность, возникшую в марте 2015 года, налогоплательщик может учесть в качестве безнадежного долга для целей налогообложения прибыли по состоянию на 31 марта 2018 года.

Просроченная задолженность будет включена в состав внереализационных расходов в марте 2018 года.

Во избежание споров с проверяющими списание дебиторской задолженности, безнадежной к взысканию, необходимо отражать именно в том периоде, в котором она стала безнадежной (п. 2 ст. 266 НК РФ). Переносить безнадежную дебиторскую задолженность в расходы на следующий налоговый или отчетный период очень рискованно. См.:

Письмо Минфина России от 06.04.2016 № 03-03-06/2/19410

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Постановление ВАС РФ от 15.06.2010 № 1574/10

Где найти:

Где найти: ИБ Решения высших судов

В налоговом учете порядок списания безнадежной задолженности зависит от наличия резерва по сомнительным долгам. Если его нет — спишите весь безнадежный долг в расходы. Если резерв создавался — спишите долг за счет резерва, то есть уменьшите резерв на безнадежную задолженность. Если же резерва не хватит, остаток долга включите в расходы (подп. 2 п. 2 ст. 265 НК РФ; письмо Минфина от 16.01.2018 № 03-03-06/2/1551).

Кредиторская задолженность

Кредиторская задолженность — это долги к уплате. Кредиторская задолженность возникает, когда от покупателей получен аванс, а товары (работы, услуги) еще не реализованы, или если от поставщика получены товары (работы, услуги), а денежные средства за них еще не выплачены.

С одной стороны, кредиторская задолженность представляет собой средства, привлеченные для ведения хозяйственной деятельности, причем, как правило, без уплаты процентов. Это положительная сторона кредиторской задолженности.

Вместе с тем просроченная кредиторская задолженность может привести к необходимости уплаты штрафных санкций, предъявлению судебных исков, в худшем случае — к признанию предприятия банкротом.

Кредиторская задолженность, которая не может быть взыскана в силу истечения срока исковой давности, списывается на увеличение финансового результата.

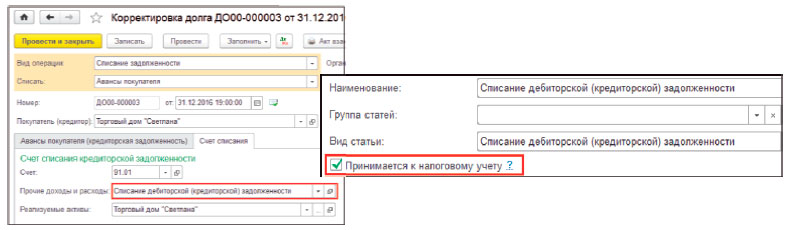

Порядок списания кредиторской задолженности в бухгалтерском учете организации регулируется Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н (далее — ПБУ 9/99), и Положением № 34н.

Согласно пп. 7, 10.4 ПБУ 9/99 сумма кредиторской задолженности, нереальная к взысканию, по которой истек срок исковой давности, является прочим доходом и включается в доход организации в сумме, в которой эта задолженность была отражена в бухгалтерском учете.

Суммы кредиторской задолженности, по которым срок исковой давности истек, в соответствии с п. 78 Положения № 34н списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на финансовые результаты у хозяйствующих субъектов.

Таким образом, документы для списания кредиторской задолженности аналогичны документам для списания дебиторской задолженности.

Суммы кредиторской задолженности, по которым истек срок исковой давности, согласно Плану счетов находят свое отражение по кредиту счета 91 «Прочие доходы и расходы» в течение отчетного периода — в корреспонденции со счетами учета кредиторской задолженности.

Списание суммы кредиторской задолженности с истекшим сроком исковой давности в бухгалтерском учете организации отражается следующим образом:

Дебет 60, 62, 76 Кредит 91, субсчет «Прочие доходы» — списана кредиторская задолженность.

Суммы кредиторской задолженности в соответствии с п. 18 ст. 250 НК РФ учитываются в составе внереализационных доходов в полной сумме (с учетом НДС).

При наличии задолженности, указанной в подп. 21 п. 1 ст. 251 НК РФ, она не включается в состав доходов, формирующих налоговую базу по налогу на прибыль.

Кредиторская задолженность с истекшим сроком исковой давности учитывается в составе внереализационных доходов по данным инвентаризации, письменному обоснованию и приказу руководства организации.

Дата признания внереализационных доходов для целей налогообложения прибыли установлена п. 4 ст. 271 НК РФ. Доход в виде кредиторской задолженности, по которой истек срок исковой давности, учитывается в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности. См.:

письмо Минфина от 28.01.2013 № 03-03-06/1/38,

письмо УФНС России по г. Москве от 04.07.2008 № 20-12/063584

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Как отметил Президиум ВАС РФ, «хозяйствующий субъект должен учесть суммы требований кредиторов, по которым истек срок исковой давности, в составе внереализационных доходов в определенный налоговый период (год истечения срока исковой давности), а не в произвольно выбранный организацией (п. 18 ст. 250 НК РФ). Эта обязанность подлежит исполнению вне зависимости от того, проводилась ли организацией инвентаризация задолженности и был ли издан по ее результатам приказ руководителя о списании задолженности». См.:

Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09 по делу № А26-5933/2008

Где найти:

Где найти: ИБ Арбитражные суды округов

В постановлении Президиума ВАС Российской Федерациии от 15.07.2008 № 3596/08 по делу № А57-10603/06-6 сказано, что «порядок списания кредиторской задолженности регламентирован Положением № 34н. Поэтому при отсутствии приказа (распоряжения) руководителя о списании кредиторской задолженности оснований для начисления инспекцией налога на прибыль, а также пеней и штрафа на сумму кредиторской задолженности не было».

С учетом вышеизложенного рекомендуем более щепетильно подходить к данному вопросу, тщательнее отслеживать наличие кредиторских задолженностей организации и особое внимание уделять сроку их давности (нахождения на балансе), для того чтобы составить все необходимые документы вовремя и списать в необходимом периоде.

Во избежание налоговых рисков рекомендуем приказ о списании кредиторской задолженности издавать в том отчетном (налоговом) периоде, в котором истек срок исковой давности.

В том же налоговом (отчетном) периоде необходимо учесть внереализационный доход от списания задолженности. Если организация пропустит дату списания кредиторской задолженности в связи с истечением срока исковой давности, то безопаснее внести исправления в тот отчетный (налоговый) период, когда срок исковой давности истек, и подать уточненную декларацию (п. 1 ст. 54, ст. 81 НК РФ), но необходимо помнить, что перед подачей уточненной декларации необходимо уплатить задолженность и пени, чтобы избежать штрафов со стороны контролируемых органов.

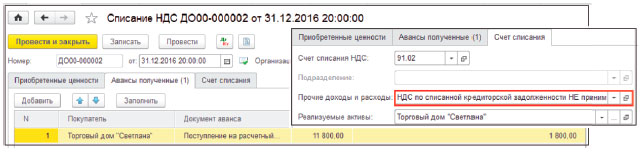

НДС

При получении налогоплательщиком оплаты в счет предстоящих поставок товаров (работ, услуг) налоговая база по НДС определяется исходя из суммы полученной оплаты с учетом НДС (п. 1 ст. 154 НК РФ).

В соответствии с п. 8 ст. 171 НК РФ вычетам подлежат суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг).

Согласно п. 6 ст. 172 НК РФ установлено, что вычеты сумм НДС производятся с даты отгрузки соответствующих товаров (работ, услуг).

Также вычетам подлежат суммы НДС, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих ТРУ, реализуемых на территории РФ, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (п. 5 ст. 171 НК РФ).

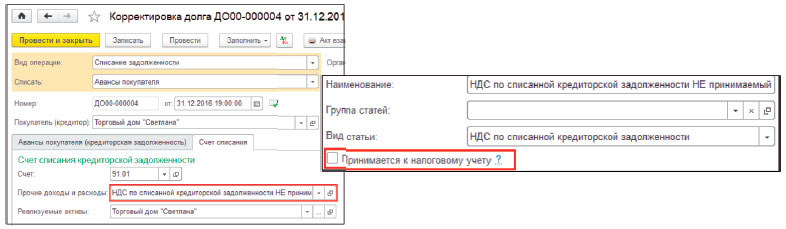

При списании продавцом по истечении срока исковой давности сумм невостребованной кредиторской задолженности, образовавшейся по суммам авансовых платежей, полученных в счет предстоящих поставок товаров (работ, услуг) и не возвращенных покупателю, отсутствуют основания для принятия к вычету сумм НДС, исчисленных и уплаченных им в бюджет с сумм авансовых платежей. См.:

письмо Минфина России от 07.12.2012 № 03-03-06/1/635

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

В соответствии с п. 18 ст. 250 НК РФ внереализационными доходами признаются доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям, за исключением случаев, предусмотренных подп. 21 п. 1 ст. 251 НК РФ.

Согласно подп. 14 п. 1 ст. 265 НК РФ «в состав внереализационных расходов, не связанных с производством и реализацией, включаются расходы в виде сумм налогов, относящихся к поставленным материально-производственным запасам, работам, услугам, если кредиторская задолженность (обязательства перед кредиторами) по такой поставке списана в отчетном периоде в соответствии с п. 18 ст. 250 НК РФ».

Соответственно, хозяйствующий субъект имеет право уменьшить налоговую базу по налогу на прибыль на сумму НДС только по кредиторской задолженности по материально-производственным запасам, работам, услугам, списанной в отчетном периоде в соответствии с п. 18 ст. 250 НК РФ в состав внереализационных доходов.

При этом возможность учесть в составе внереализационных расходов суммы НДС по полученным авансам, списанным в связи с истечением срока исковой давности, гл. 25 НК РФ не предусмотрена. См.:

письмо Минфина России от 07.12.2012 № 03-03-06/1/635,

письмо Минфина России от 10.02.2010 № 03-03-06/1/58

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Следовательно, по мнению Министерства финансов РФ, НДС, исчисленный с полученного аванса, включается в доходы в составе списываемой кредиторской задолженности и в расходах не учитывается, при этом к вычету он также не принимается.

Хотелось бы отметить, что суды также поддерживают данную точку зрения, выраженную Минфином РФ. См.:

Постановление ФАС Поволжского округа от 07.11.2012 по делу № А57-7766/2011,

постановление Арбитражного суда Московского округа от 05.03.2015 № Ф05-15737/2014 по делу № А40-179957/13

Где найти:

Где найти: ИБ Арбитражные суды округов

Таким образом, в соответствии с п. 2 ст. 266 НК РФ отражать списание дебиторской задолженности, нереальной к взысканию, безопаснее именно в том периоде, в котором она стала безнадежной, не стоит переносить ее признание в расходах на следующий налоговый период (письмо Минфина России от 06.04.2016 № 03-03-06/2/19410; постановление ВАС РФ от 15.06.2010 № 1574/10).

Дебиторская задолженность должна быть подтверждена первичными документами, свидетельствующими о совершении операции, в результате которой образовался долг. Это могут быть договоры, в которых указаны даты сроков платежей; товарные накладные; акты выполненных работ и т.д. Нелишними будут акт инвентаризации дебиторской задолженности, а также приказ руководителя о списании дебиторской задолженности в качестве безнадежной. См.:

Письмо УФНС России по г. Москве от 13.04.2011 № 16-15/035618.1@

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Организациям, которые примут решение списывать безнадежную дебиторскую задолженность в расходах позже последнего числа отчетного (налогового) периода, в котором наступило событие, необходимо быть готовыми к спорам с инспекторами.

В соответствии с п. 18 ст. 250, п. 4 ст. 271 НК РФ безнадежную кредиторскую задолженность нужно отразить в доходах в последний день того квартала или года, в котором она стала безнадежной. Причем неважно, издавал ли руководитель приказ о списании просроченных долгов. См.:

Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09,

постановление Арбитражного суда МО от 02.02.2016 № Ф05-19082/2015

Где найти:

Где найти: ИБ Арбитражные суды округов

Если организация пропустила период отражения кредиторской задолженности во внереализационных доходах, то ей придется подавать уточненную декларацию, предварительно доплатив налог и пени (п. 1, подп. 1 п. 4 ст. 81 НК РФ). См.:

Письмо ФНС России от 08.12.2014 № ГД-4-3/25307@,

письмо Минфина России от 25.04.2016 № 03-03-06/1/23695

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Где найти: ИБ Вопросы-ответы (Финансист)

Где найти: ИБ Вопросы-ответы (Финансист)

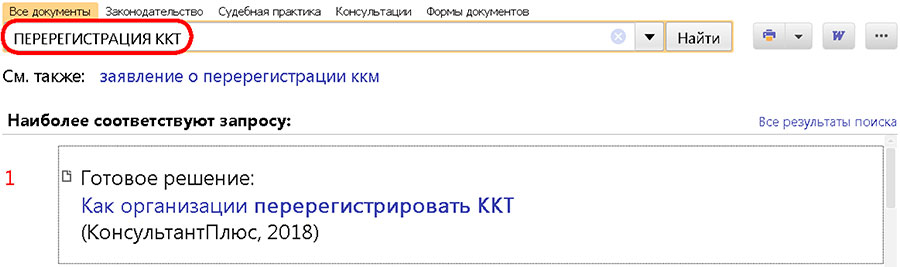

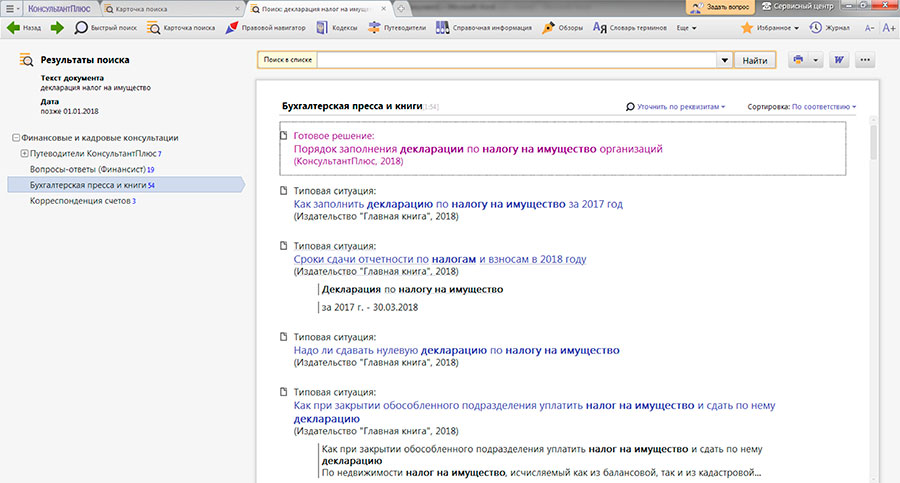

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: