Согласно подп. 28 п. 1 ст. 264 Налогового кодекса Российской Федерации (далее — НК РФ) к прочим расходам, связанным с производством и реализацией, относятся расходы на рекламу производимых и реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, с учетом положений п. 4 ст. 264 НК РФ.

Для начала давайте вспомним определение рекламы. Реклама — это информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке. См.:

Федеральный закон от 13.03.2006 № 38-ФЗ «О рекламе» (далее — Закон «О рекламе»)

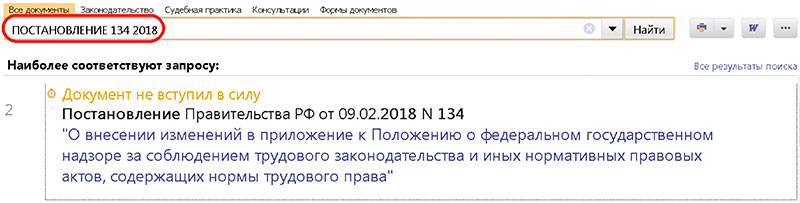

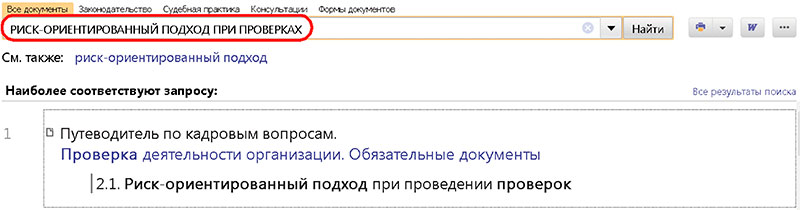

Где найти:

Где найти:

ИБ Российское законодательство

На первый взгляд кажется, что всё предельно просто и понятно. Однако те, кто однажды столкнулись со сложностями учета расходов на рекламу, с подобным мнением не согласятся. Как показала практика, для того чтобы снять все проблемы, одного понятия рекламы недостаточно. Возьмем такой обязательный признак рекламы, как предназначенность для неопределенного круга лиц. Кем или чем этот круг лиц не может быть определен? Непонятно. Отсюда субъективный подход и, как следствие, проблемы при проверках, о которых мы поговорим ниже.

Федеральная антимонопольная служба (далее — ФАС РФ), уполномоченная контролировать соблюдение законодательства о рекламе, попыталась восполнить этот пробел и дала вполне логичные разъяснения:

«...под неопределенным кругом лиц понимаются те лица, которые не могут быть заранее определены в качестве получателя рекламной информации и конкретной стороны правоотношения, возникающего по поводу реализации объекта рекламирования. Такой признак рекламной информации, как предназначенность ее для неопределенного круга лиц, означает отсутствие в рекламе указания о неком лице или лицах, для которых реклама создана и на восприятие которых реклама направлена». См.:

Письмо ФНС РФ от 25.04.2007 № ШТ-6-03/348@

«О направлении писем Федеральной антимонопольной службы от 23.01.2006 № АК/582 «О рекламе на сувенирную продукцию», от 30.10.2006 № АК/18658 «О рекламной продукции» и от 05.04.2007 № АЦ/4624 «О понятии "неопределенный круг лиц"»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Мнение ФАС не лишено логики. В нем усматривается, что неопределенность имеет место в том случае, когда при изготовлении рекламной продукции неизвестно, для кого конкретно предназначается информация. А тот факт, что распространяться эта информация будет среди существующих или потенциальных контрагентов, вторичен, — главное, чтобы в рекламе не было указано на то лицо или лица, для кого она предназначена. Такой подход вполне укладывается в концепцию распространения рекламы по сетям электросвязи. Согласно п. 1 ст. 18 Закона «О рекламе» распространение рекламы по сетям электросвязи, в том числе посредством использования телефонной, факсимильной, подвижной радиотелефонной связи, допускается только при условии предварительного согласия абонента или адресата на получение рекламы. При этом реклама признается распространенной без предварительного согласия абонента или адресата, если рекламораспространитель не докажет, что такое согласие было получено.

В чем же тогда заключается неопределенность круга лиц?

Ответить на этот вопрос попытались арбитры в постановлении Девятого арбитражного апелляционного суда от 15.07.2011 № 09АП-13978/2011 по делу № А40-114231/10-146-667.

Где найти:

Где найти:

ИБ 9 апелляционный суд

Суть проблемы заключалась в следующем: некая госпожа, устав от рассылок СМС-сообщений сети магазинов «Л’Этуаль», никак не желающих исключить ее телефон из списка счастливчиков, обратилась с жалобой в ФАС. По факту поступления жалобы в отношении организации была проведена проверка, закончившаяся привлечением к ответственности за нарушение Закона «О рекламе». Компания попыталась оспорить штрафные санкции, ссылаясь на то, что «...распространяемые СМС-сообщения не обладают признаком направленности неопределенному кругу лиц, поскольку адресованы только клиентам», совершившим какую-либо покупку, заполнившим соответствующую анкету и получившим накопительную дисконтную карту «Л’Этуаль». Более того, круг получателей СМС-рассылок может быть дополнительно определен по территориальному принципу (федеральная рассылка / региональная рассылка / рассылка по конкретному городу), номиналу накопительной дисконтной карты (от 5% до 25%) либо по иным критериям.

До момента передачи данных специализированному агенту, осуществляющему услуги СМС-рассылок, заявителем определяется итоговый список конечных получателей, и тем самым полностью исключается какой-либо фактор неопределенности круга лиц, а следовательно, направляемые СМС-сообщения не являются рекламными и не подпадают под сферу действия законодательства о рекламе.

Однако суд не поддержал подобные умозаключения, настаивая на том, что рекламная информация была адресована неопределенному кругу лиц — пользователей связи, что делает информацию неперсонифицированной, при этом невозможно определить заранее, какие конкретно лица будут выступать в качестве получателя данной информации, поскольку пользователем телефонного номера может быть не сам абонент, а его родственник, знакомый, которому передано право пользования, а следовательно, получатели информации не могут быть определены. Компания была оштрафована за совершение нарушения, предусмотренного ст. 14.3 КоАП РФ, на 80 000 рублей.

Аналогичные выводы были сделаны в постановлении Верховного Суда РФ от 18.08.2015 № 305-АД15-9121 по делу № А40-111324/14.

Где найти:

Где найти:

ИБ Решения высших судов

Таким образом, мы можем сделать вывод: несмотря на наличие обязательного согласия получателя, информация может носить рекламный характер и соответствовать понятию рекламы. Минфин РФ, в свою очередь, также не против учета расходов на СМС-сообщения в качестве нормируемых рекламных расходов. См.:

Письмо Минфина России от 28.10.2013 № 03-03-06/1/45479

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Надо заметить, что подобный подход к понятию неопределенного круга лиц в иных ситуациях будет сопровождаться налоговыми рисками. Например, представители УФНС РФ по г. Москве в письме от 30.04.2008 № 20-12/ 041966.2 выразили следующее мнение: если сувенирная продукция с символикой компании вручается во время официального приема представителям организаций-контрагентов, участвующим в переговорах в целях установления и поддержания взаимного сотрудничества, ее стоимость при исчислении налоговой базы по налогу на прибыль рассматривается в качестве представительских расходов и подлежит нормированию в установленном для этой категории расходов порядке.

Где найти:

Где найти:

ИБ Москва Проф

ИБ Вопросы-ответы (Финансист)

Достаточно часто приходится сталкиваться с ситуацией, когда в рамках договоров поставки производители обеспечивают своих контрагентов-оптовиков типографской продукцией или сувенирами со своей символикой или символикой торговой марки.

Цель такой передачи вполне понятна — производитель также, как и оптовик, заинтересован в привлечении конечного потребителя, для которого и предназначается вся эта, по мнению производителя, рекламная продукция. Чем обернулись условия договора об отгрузке в адрес оптовика сувенирной и полиграфической продукции, ярко демонстрирует постановление арбитражного суда Московского округа от 14.06.2017 № Ф05-7994/2017 по делу № А40-101493/2016.

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Согласно положениям коммерческих условий работы, к договорам купли-продажи товара, заключенным между производителем обоев и контрагентами-покупателями, продавец взял на себя обязательство предоставить определенное количество каталогов с образцами продукции, пакетов со своей символикой, шариковых ручек, рекламных проспектов, интерьерных фото. Свои обязательства по поставке продавец выполнил, принял к вычету входной НДС и признал затраты при исчислении налога на прибыль в качестве рекламных расходов. При проведении налоговой проверки компании была вменена недоимка по налогу на прибыль и НДС, поскольку передачу рекламно-информационных материалов налоговики признали безвозмездной. В силу положений подп. 16 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходы, связанные с такой передачей.

Компания настаивала на том, что рекламные материалы были адресованы неопределенному кругу лиц конечных потребителей его продукции (обоев), направлены на привлечение внимания к продукции и на продвижение обоев на российском рынке. Однако подобные доводы не были услышаны, и суд согласился с тем, что в данном случае имела место безвозмездная передача контрагентам товара.

«...Об обоснованности данного вывода свидетельствует совокупность следующих обстоятельств, которые были установлены и оценены судами:

— каталоги с образцами обоев реализовывались конкретным покупателям, с которыми у заявителя уже имелись долгосрочные договорные отношения, следовательно, основной критерий понятия "реклама" — реализация товара неопределенному кругу лиц — в рассматриваемом случае отсутствовал;

— передача каталогов с образцами обоев не являлась разовой рекламной акцией, а носила регулярный характер и зависела от факта реализации конкретной серии (коллекции) обоев в адрес определенных контрагентов-покупателей;

— каталоги с образцами обоев для покупателей заявителя являлись товаром, который использовался ими в предпринимательской деятельности при оформлении салонов магазинов и выставочных стендов (то есть фактически данные каталоги передавались в интересах покупателей заявителя, которые использовали их как инструмент для реализации товара (обоев), наравне со стендами, стойками и другими необходимыми атрибутами магазина или выставочного стенда).

Таким образом, следует согласиться с выводом судов о том, что инспекция обоснованно установила завышение расходов на приобретение каталогов, учитываемых при исчислении налога на прибыль, а также доначислила сумму налога на добавленную стоимость с операций по безвозмездной передаче каталогов в адрес покупателей».

Давайте проанализируем, как можно обезопасить себя от подобных претензий.

Например, можно заключить договор с покупателем-оптовиком на оказание услуг по распространению рекламной продукции среди неопределенного круга лиц или включить в стоимость приобретаемой продукции рекламную «сувенирку». Однако первый вариант может не устроить покупателя, поскольку сопровождается необходимостью признания выручки от реализации и, как следствие, увеличения базы по НДС и налогу на прибыль, а второй не всегда совместим с техническими возможностями учетных программ, в которых цена завязана с прайсом. Как видим, оба варианта содержат и плюсы, и очевидные минусы.

Надо отметить, что четырьмя годами ранее, на мой взгляд, по схожему эпизоду ФАС Московского округа вынес решение в пользу налогоплательщика. См.:

Постановление ФАС Московского округа от 28.08.2013 по делу № А40-44613/12-107

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

В ходе рассмотрения дела судами было установлено, что общество на основании заключенных типовых партнерских договоров с магазинами розничной торговли оказывало им поддержку в виде передачи рекламных конструкций (стоек для шин и дисков, магазинных стоек, рекламных щитов и вывесок магазинов), выполненных силами подрядчиков.

Согласно условиям договоров, ООО «Бриджстоун СНГ» оказывает партнерам поддержку при открытии магазинов в виде несения части затрат на изготовление стоек для шин и дисков.

Условия поддержки согласованы сторонами путем подписания соглашений о поддержке, в которых определены виды поддержки и их размер, в том числе размер расходов на изготовление спорных рекламных конструкций.

Рекламные конструкции передавались в собственность магазинам на условиях их использования только в целях реализации продукции группы «Бриджстоун СНГ» и не использовались обществом.

Суд посчитал обоснованным учет расходов на изготовление рекламных конструкций в виде расходов на рекламу в соответствии с подп. 28 п. 1 ст. 264 НК РФ, не акцентируя внимание на условии о неопределенном круге лиц.

О чем это говорит? О стечении обстоятельств, формировании новой тенденции при вынесении решений по спорам с налогоплательщиками? Сложно делать выводы, не располагая полной информацией по каждому делу. Однако факт налицо: коммерческие условия, партнерские соглашения могут принести не только пользу, подтверждая экономическую обоснованность затрат, но и нанести серьезный ущерб. Поэтому при формировании условий договоров мы должны четко ответить на вопрос: какова цель?

Как правило, цель — обосновать расходы. Но прежде чем обосновывать расходы, необходимо ответить еще на один вопрос: к какой категории затрат вы собираетесь относить эти расходы? И если это реклама — в первую очередь позаботьтесь об отсутствии персонализации.

Сходная ситуация возникает и с образцами продукции, которые передаются, как правило, постоянным или потенциальным клиентам. Многие бухгалтеры рассматривают расходы, связанные с приобретением или изготовлением такой продукции, рекламными расходами, логично рассуждая, что такая передача связана с продвижением новой продукции на рынке. Спорить с последним бессмысленно, а вот по поводу рекламного характера такой передачи можно порассуждать, поскольку в этом случае опять хромает та самая неопределенность лиц, на привлечение внимания которых рассчитана акция. Представители налоговых органов и Минфина РФ неоднократно указывали на то, что расходы, связанные с передачей образцов контрагентам, не относятся к рекламным. Минфин на протяжении многих лет придерживается мнения, что подобная передача является безвозмездной и расходы не уменьшают базу по налогу на прибыль на основании подп. 16 ст. 270 НК РФ. См.:

Письмо Минфина РФ от 15.12.2010 № 03-03-06/1/777

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Утверждения Минфина, как всегда, очень категоричны. Ведомство не учитывает, во-первых, что согласно п. 2 ст. 248 НК РФ имущество считается полученным безвозмездно, если получение этого имущества не связано с возникновением у получателя обязанности передать имущество передающему лицу или выполнить для передающего лица работы, оказать передающему лицу услуги. Во-вторых, налоговое законодательство не использует понятие экономической целесообразности и не регулирует условия ведения финансово-хозяйственной деятельности, а потому обоснованность расходов, учитываемых при налогообложении, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате предпринимательской деятельности. То есть для признания затрат в составе налоговых расходов приоритет имеют именно намерения и цель этой деятельности, а не ее конечный результат. См.:

Определение Конституционного Суда РФ от 04.06.2007 № 320-О-П,

определение Конституционного Суда РФ от 04.06.2007 № 366-О-П

Где найти:

Где найти:

ИБ Решения высших судов

Для того чтобы уйти от безвозмездности, можно предусмотреть в положениях маркетинговой политики условие о том, что образцы передаются при отгрузке продукции только тем контрагентам, с которыми заключен договор. Или в договоре поставки прописать условие о том, что стоимость передаваемых образцов включена в цену товара. Или третий вариант — заключить договор с контрагентом на оказание услуг по тестированию продукции.

Безусловно, все предложенные варианты требуют оформления дополнительных бумаг и согласований с контрагентами, но без этого вы рискуете потерять расходы для целей налога на прибыль.

Целесообразность подобных действий подтверждают представители налоговых органов. Инспекторы УФНС по г. Москве считают, что расходы могут быть признаны экономически оправданными, если передача образцов способствовала заключению договоров на поставку с конкретной организацией, которой были переданы образцы, и следовательно, могут быть учтены для целей налогообложения прибыли как прочие расходы на основании п. 1 ст. 252 НК РФ. См.:

Письмо УМНС РФ по г. Москве от 22.03.2004 № 26-12/18582

Где найти:

Где найти:

ИБ Москва Проф

Помимо экономической обоснованности, документального подтверждения и направленности на получение доходов — основных критериев признания затрат, установленных ст. 252 НК РФ, налоговым органам свойственно устанавливать дополнительные критерии. В частности, для учета расходов на рекламу налоговики считают необходимым соблюдение требований отраслевого законодательства.

Следует отметить внимание налоговых органов к соблюдению законодательства в области права пользования товарными знаками. Так, об этом представители ФНС РФ напоминают в письме от 25.06.2012 № ЕД-4-3/10308@.

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

На основании п. 1 ст. 1489 Гражданского кодекса Российской Федерации (далее — ГК РФ) по лицензионному договору одна сторона — обладатель исключительного права на товарный знак (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования товарного знака в определенных договором пределах с указанием или без указания территории, на которой допускается использование, применительно к определенной сфере предпринимательской деятельности.

Пунктами 1 и 2 ст. 1484 Гражданского кодекса предусмотрено, что под использованием товарного знака следует понимать размещение товарного знака:

- на товарах, в том числе на этикетках, упаковках товаров, которые производятся, предлагаются к продаже, продаются, демонстрируются на выставках и ярмарках или иным образом вводятся в гражданский оборот на территории Российской Федерации, либо хранятся или перевозятся с этой целью, либо ввозятся на территорию России;

- при выполнении работ, оказании услуг;

- на документации, связанной с введением товаров в гражданский оборот;

- в предложениях о продаже товаров, о выполнении работ, об оказании услуг, а также в объявлениях, на вывесках и в рекламе;

- в сети Интернет, в том числе в доменном имени и при других способах адресации.

В связи с этим затраты на проведение рекламных кампаний с использованием товарного знака, в отношении которого организация обладает неисключительным правом, могут быть учтены в составе расходов для целей налогообложения прибыли при условии, что право пользования товарным знаком оформлено с учетом требований ГК РФ.

Несложно догадаться, что в том случае, когда компания использует товарный знак, право пользования которым не оформлено, у нее возникают серьезные сложности по признанию затрат. Зачастую речь идет об очень крупных суммах. Яркий тому пример — в материалах постановления ФАС Московского округа от 11.03.2012 по делу № А41-43832/09.

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

«В ходе проверки инспекцией установлено, что в проверяемом периоде заявитель понес расходы на рекламу в СМИ, на телевидении, на наружную рекламу, проведение рекламных мероприятий и т.д., производимых, реализуемых товаров, а также своей деятельности. Расходы учитывались обществом при исчислении налога на прибыль, а соответствующие суммы НДС принимались к вычету.

Основанием вынесения решения в оспариваемой части послужит вывод налогового органа о неправомерном учете обществом в 2007 году расходов на рекламу в размере 66 422 184 рублей, а также принятии к вычету НДС в размере 16 444 197 рублей, поскольку общество фактически осуществляло рекламу чужого товарного знака, так как у общества отсутствует лицензионный договор на использование товарного знака LG. Кроме того, расходы в размере 35 958 676 рублей относятся к расходам 2006 года. По мнению инспекции, фактически налогоплательщиком рекламировался не товар, произведенный обществом, а товарная марка LG, в связи с чем обществом неправомерно включены в состав затрат расходы на рекламу с использованием товарного знака LG, принадлежащего другому юридическому лицу».

В этом случае здравый смысл восторжествовал. Суд отменил решение налоговой инспекции, указывая на то, что организация осуществляла расходы на рекламу производимой и приобретенной продукции, а не на рекламу товарного знака LG. Следовательно, расходы являются экономически оправданными и связанными с предпринимательской деятельностью заявителя, имеющей своей целью получение прибыли. Факт несения расходов не оспаривается, при этом отсутствие лицензионного договора не влияет на право общества учесть расходы на рекламу при исчислении налога на прибыль.

Это далеко не все налоговые риски, которые могут возникать при пользовании товарным знаком.

Дело в том, что согласие правообладателя на использование товарного знака может быть оформлено не только лицензионным договором, а иным документом, в котором прямо или косвенно выражено его согласие на использование (дистрибьюторским договором, агентским договором, письмом и т.п.). Это подтверждается судебной практикой. См.:

Постановление Семнадцатого арбитражного апелляционного суда от 30.08.2010 № 17АП-7699/2010-ГК по делу № А71-1525/2010

Где найти:

Где найти:

ИБ 17 апелляционный суд

Постановление Двенадцатого арбитражного апелляционного суда от 20.02.2013 по делу № А57-16608/2012

Где найти:

Где найти:

ИБ 12 апелляционный суд

Предположим, что согласие правообладателя оформлено соглашением, однако о стоимости вы не договорились, т.к. обоюдно заинтересованы в конечном результате. Чаще всего такие ситуации характерны для холдинговых структур, когда исключительное право принадлежит материнской компании, а использование осуществляется дочерней компанией. Что из этого может получиться, ярко иллюстрирует постановление ФАС Северо-Западного округа от 10.04.2014 № Ф07-1687/2014 по делу № А56-30538/2013.

Где найти:

Где найти:

ИБ Арбитражный суд

Северо-Западного округа

«Основанием для принятия решения о привлечении к ответственности послужил вывод налогового органа о том, что организацией в нарушение п. 8 ст. 250 НК РФ в составе внереализационных доходов не был учтен доход в виде безвозмездно полученных имущественных прав, а именно — права использования товарного знака KNAUF, в результате чего занижена налоговая база по налогу на прибыль за 2009 год на сумму 21 661 902 рубля, за 2010 год — на сумму 37 886 263 рубля, что привело к неполной уплате налога на прибыль за 2009 год на сумму 3 357 595 рублей и за 2010 год — на сумму 7 577 253 рубля.

Организация в рамках своей основной деятельности производила строительные материалы из гипса (гипсокартонный лист, пазогребневые плиты, сухие гипсовые смеси, а также сопутствующие материалы (профиль)). При производстве организация размещала на некоторых видах продукции и на их упаковке товарный знак KNAUF.

Согласно свидетельству № 490449 Всемирной организации интеллектуальной собственности, правообладателем указанного товарного знака является компания "Кнауф Гипс КГ" (ФРГ).

При этом организация использовала товарный знак KNAUF на основании письменного согласия компании "Кнауф Гипс КГ" (ФРГ), не заключая с последней лицензионный договор и не уплачивая лицензионные платежи».

Организации удалось выиграть спор и отменить решение о привлечении к ответственности. Основным аргументом было отсутствие безвозмездной передачи в понимании ст. 248 НК РФ со стороны компании «Кнауф Гипс КГ» (ФРГ). Организация сумела доказать, что использовала товарный знак KNAUF под контролем правообладателя, использование товарного знака связано с обязательствами по оплате товаров и услуг, необходимых для производственного процесса по договорам с правообладателем. Кроме того, компания «Кнауф Гипс КГ» получает от передачи заявителю права на использование товарного знака KNAUF экономическую выгоду в виде увеличения объема закупок товаров и услуг.

Оба эпизода ярко демонстрируют, что отступление от принятых правил, пусть даже не имеющих прямого отношения к нормам налогового законодательства, могут обернуться как минимум потерей огромного количества времени, сил и нервов, необходимых для отстаивания своей позиции, а как максимум — реальными суммами доначислений.

Мы рассмотрели несколько случаев, связанных с учетом расходов на рекламу. Все спорные ситуации возникли на почве применения норм отраслевого законодательства. В первом случае — законодательства о рекламе, во втором случае — законодательства, регулирующего использование прав на объекты интеллектуальной собственности. Во всех эпизодах объем претензий налоговых органов более чем существенный. Поэтому, анализируя возможные риски и последствия заключаемых договоров, недостаточно руководствоваться только нормами Налогового кодекса и тем более — житейской логикой.

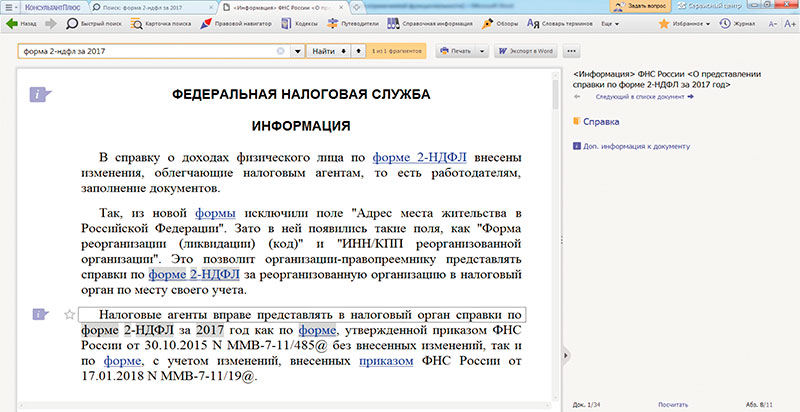

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: