Отправной точкой законодательной иници-ативы стал Указ Президента РФ от 15.01.2016 № 13, предписывающий совершенствовать порядок исчисления и уплаты (перечисления) страховых взносов во внебюджетные фонды в целях укрепления платежной дисциплины при осуществлении расчетов с этими фондами. Процесс передачи функций был дополнен дорожной картой «Создание единого механизма администрирования страховых взносов на обязательное пенсионное и социальное страхование», представленной в письме ФНС России от 02.02.2016 № БС-4-11/1539@ «О проекте Дорожной карты».

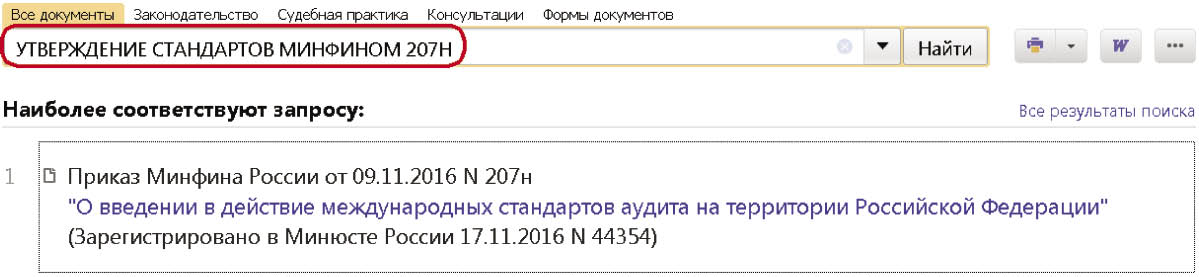

Где найти:

Где найти:

ИБ Законодательство (Эксперт-приложение)

Причина принятия данных документов – повышение собираемости взносов. Небольшой экскурс в историю: Федеральная налоговая служба ранее администрировала начисле- ния на зарплату работников – до 1 января 2010 года существовал единый социальный налог, который и был заменен на страховые взносы. Теперь произошел обратный процесс передачи функций администрирования. Но, в отличие от единого социального налога, который был федеральным налогом, страховые взносы не являются налоговыми платежами, для них формируется своя законодательная база, и, скорее всего, зачет между страховыми взносами и налогами провести будет нельзя.

Необходимые изменения внесены в несколько правовых актов Федеральным законом от 03.07.2016 № 250-ФЗ, Федеральным законом от 03.07.2016 № 243-ФЗ.

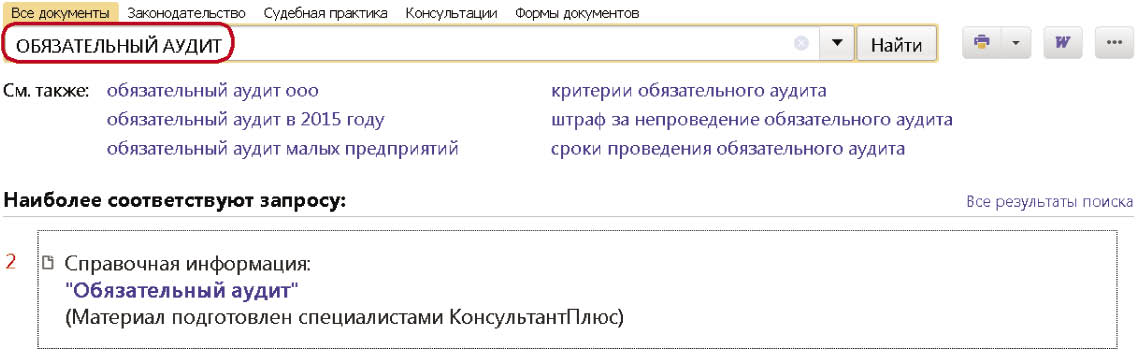

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Закон № 243-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование» передает функции сбора страховых взносов от внебюджетных фондов Федеральной налоговой службе, в связи с чем в Налоговый кодекс РФ добавляются новый раздел (разд. XI «Страховые взносы в Российской Федерации») и глава (гл. 34 «Страховые взносы»). Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» утрачивает силу с 1 января 2017 года в связи с принятием Федерального закона «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона от 03.07.2016 № 250-ФЗ ''О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование''».

Теперь вопросы исчисления и уплаты страховых взносов на обязательное пенсионное и медицинское страхование, а также на страхование на случай временной нетрудоспособности и в связи с материнством будут регулироваться Налоговым кодексом РФ, новой гл. 34 «Страховые взносы». Работа с неплательщиками, взыскание страховых взносов, осуществление зачетов и возвратов переплаты по ним, а также иные вопросы, связанные с админис-трированием страховых взносов и прямо не определенные гл. 34 НК РФ, будут регулироваться положениями части 1 НК РФ. Соответствующие дополнения внесены, например, в ст. ст. 45, 46, 47, 48, 78 НК РФ.

ФНС России уже разработала новую форму расчета по страховым взносам, которую в 2017 году будут сдавать плательщики вместо привычных РСВ-1 ПФР и 4-ФСС.

Из истории вопроса

Система обязательного социального страхования претерпела значительные изменения с момента образования внебюджетных фондов в 1991 году до настоящего времени, а сами страховые взносы переходили из разряда неналоговых платежей в налоговые и обратно.

В 2002 году в России был запущен механизм пенсионной реформы, основой для которой стала пенсионная модель Швеции. Пенсионная реформа была направлена на изменение существовавшей распределительной системы начисления пенсий, дополняя ее накопительной частью и персонифицированным учетом страховых обязательств государства перед каждым гражданином. Основные задачи реформы, которые были поставлены, – это достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обес-печения граждан и формирование стабильного источника дополнительных доходов для социальной системы.

Реформа была призвана коренным образом изменить взаимоотношения между работником и работодателем. С одной стороны, задачей было повысить ответственность работников за обеспечение своей старости, а с другой стороны – повысить ответственность работодателя за уплату страховых взносов за каждого работника.

Современное законодательство о страховых взносах во внебюджетные фонды появилось в 2010 году. До этого момента финансовым источником для обеспечения выполнения социальных обязательств государства являлись средства, собираемые в качестве единого социального налога (ЕСН).

Отмена единого социального налога является одним из мероприятий по реализации разработанной Правительством РФ Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года (распоряжение Правительства РФ от 17.11.2008 № 1662-р). Переход от налогового к страховому принципу формирования доходов пенсионной системы был осуществлен путем упразднения ЕСН. Вместо него были введены страховые взносы на обязательное пенсионное страхование по единому для всех работодателей тарифу независимо от отраслевой принадлежности.

Нужно отметить, что в 2002 году, когда в нашем государстве впервые появился ЕСН (вместо взносов на обязательное социальное страхование), у такой меры было много противников. Связано это было прежде всего с различной правовой природой налоговых платежей и страховых взносов.

В рамках действующего законодательства страховые взносы – это не налоги. Общим признаком у страховых взносов и налогов является только обязательность уплаты. Вместе с тем имеются принципиальные отличия. Целью уплаты налогов в соответствии со ст. 8 НК РФ является финансовое обеспечение деятельности государства и (или) муниципальных образований, в то время как страховые взносы обеспечивают право конкретного застрахованного лица на получение соответствующего вида социального обеспечения (пенсии и т.д.).

Один из основных признаков налога – индивидуальная безвозмездность. Это означает, что, заплатив сегодня 1 000 рублей налога, плательщик не получает права потребовать от государства оказания каких-либо государственных услуг на сумму 1 000 рублей. При этом государство в отношении плательщика реализует свои функции (социальную, правоохранительную и т.д.), которые осуществляются в равной мере в отношении любого плательщика вне зависимости от размера уплаченных налогов.

Страховые взносы носят индивидуально-возмездный характер. В основе системы обязательного социального страхования лежат прежде всего страховые принципы: для того чтобы получить страховое возмещение при наступлении страхового случая, обязательно должны быть уплачены страховые взносы. Страховым случаем является, в частности, наступление пенсионного возраста.

Таким образом, уплаченные сегодня страховые взносы в конечном итоге возвращаются в виде пенсий, пособий и т.д. В этой связи формирование доходов системы социального обеспечения по страховому принципу представляется обоснованным, поскольку именно он обеспечивает эквивалентность размера выплачиваемой пенсии по обязательному пенсионному страхованию сумме страховых взносов, учтенной на индивидуальном лицевом счете застрахованного лица.

Итак, с 01.01.2017 плательщики страховых взносов станут участниками налоговых правоотношений наравне с налогоплательщиками и плательщиками сборов (п. 1 ст. 9 НК РФ). В этом есть и плюс, так как при разрешении спорных вопросов плательщики взносов могут смело ссылаться на обновленную редакцию п. 7 ст. 3 НК РФ, согласно которой все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов, плательщика страховых взносов, налоговых агентов). Похожей нормы в Законе о страховых взносах не было, что лишало плательщика данных взносов дополнительной защиты, согласующейся с презумпцией невиновности налогоплательщика.

Передача функций администрирования страховых взносов позволит осуществлять проверки и доначисления в рамках одного контрольного мероприятия. Для налоговиков это плюс, для налогоплательщиков – минус, так как в результате комплексной проверки налогов и страховых взносов можно выявить взаимосвязанные ошибки. Раньше двум разным контролерам-налоговикам и должностным лицам внебюджетных фондов было сложнее сделать это. Скоро, как во времена ЕСН, в акте налоговой проверки будут указываться претензии по налогам и страховым взносам, которые иногда имеют определенную взаимосвязь, и занижение одних говорит об ошибках в расчете других.

Еще одна задумка связана с тем, что НК РФ установлен обязательный досудебный порядок урегулирования налоговых споров, который выработан с учетом многолетней практики по рассмотрению споров и позволяет быстро и эффективно разрешать разногласия с налоговым органом, не прибегая к судебной процедуре. Это также должно помочь плательщику избежать затрат. Но последнее утверждение достаточно спорно, особенно если разбирательство с налоговиками в итоге разрешится не в пользу налогоплательщика.

Как бы там ни было, теперь данный порядок будет распространен и на страховые взносы, а значит, спор по исчислению взносов будет решаться в первую очередь в налоговом органе, и только не достигнув консенсуса, стороны будут искать правду в суде.

Кстати, еще один важный момент – поправка к Закону РФ от 21.03.1991 № 943-1 (ред. от 03.07.2016) «О налоговых органах Российской Федерации».

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В редакции Федерального закона от 03.07.2016 № 250-ФЗ налоговики вправе приостанавливать операции по счетам налогоплательщиков, плательщиков сборов, страховых агентов и налоговых агентов в банках и налагать арест на имущество данных лиц. Таким образом, у налоговиков имеются рычаги воздействия на плательщиков страховых взносов, равно как и на недобросовестных налогоплательщиков. То есть передача налоговикам контроля за уплатой страховых взносов скорее будет в пользу бюджета, чем в пользу организаций, которые являются плательщиками и налогов, и взносов.

Далее отметим, что законодательством предусмотрен механизм перехода: согласно дорожной карте, до 1 февраля 2017 года фонды должны организовать проведение сверки со всеми плательщиками страховых взносов по состоянию на 01.01.2017, к 1 марта 2017 года фонды обязаны передать территориальным органам ФНС России соответствующие документы:

- реестр плательщиков страховых взносов по установленной форме (по состоянию на 1 января 2017 года);

- реестр застрахованных физических лиц;

- предварительное сальдо расчетов плательщиков страховых взносов по итогам 2016 года;

- акты сверки сумм задолженности плательщиками страховых взносов за 2016 год;

- первичные документы, подтверждающие обоснованность сумм задолженности / переплаты, а также своевременность и полноту принятия мер по их урегулированию и взысканию.

Таким образом, Федеральная налоговая служба получит в свое распоряжение информацию по всем платежам страхователей, а затем сможет сопоставить поступления от страховых взносов и налога на доходы физических лиц. Если в ходе данного анализа выявится недоначисление страховых взносов, то налоговая служба сможет провести выездную проверку с привлечением представителей Пенсионного фонда и Фонда социального страхования РФ. Данные проверки возможны с 1 января 2017 года и будут проводиться таким же образом, как и налоговые проверки: организации будут иметь все права и нести все обязанности, предусмотренные Налоговым кодексом РФ. Проверки будут как камеральные, так и выездные. Расчеты по страховым взносам, в том числе уточненные, за отчетные (расчетные) периоды, истекшие до 1 января 2017 года, представляются в соответствующие органы ПФР и ФСС РФ в порядке, действовавшем до указанной даты (ст. ст. 23, 24 Федерального закона от 03.07.2016 № 250-ФЗ).

Контроль за исчислением и уплатой страховых взносов за отчетные (расчетные) периоды, истекшие до 1 января 2017 года, осуществляют соответствующие органы ПФР, ФСС РФ в порядке, действовавшем до названной даты (ст. ст. 20, 24 Федерального закона от 03.07.2016 № 250-ФЗ).

Следует отметить, что многие основные вопросы расчета и уплаты страховых взносов существенно не изменятся: в этой части новая глава Налогового кодекса совпадает с Федеральным законом № 212-ФЗ. В частности:

- порядок отнесения выплат к объекту обложения страховыми взносами для лиц, производящих выплаты и иные вознаграждения физическим лицам (подп. 1 п. 1 ст. 419, пп. 1, 2 ст. 420 НК РФ);

- порядок определения базы для начисления страховых взносов плательщиками, производящими выплаты и иные вознаграждения физическим лицам (подп. 1 п. 1 ст. 419, ст. 421 НК РФ);

- перечень необлагаемых выплат (ст. 422 НК РФ);

- размеры тарифов страховых взносов, в том числе пониженные и дополнительные (ст. ст. 425–429 НК РФ);

- общие сроки уплаты страховых взносов (п. 3 ст. 431, п. 2 ст. 432 НК РФ).

Согласно ст. 431 НК РФ срок уплаты взносов в 2017 году останется прежним – не позднее 15-го числа следующего месяца (к примеру, страховые взносы за январь нужно уплатить не позднее 15 февраля 2017 года). Страховые взносы, в отличие от налогов, уплачиваются в рублях и копейках. При этом сумма страховых взносов исчисляется и уплачивается отдельно в отношении каждого вида страхового взноса (ст. 431 НК РФ). Таким образом, уважаемые читатели, данные новации повлекут увеличение объема работы: к обязательной сверке платежей с Пенсионным фондом и Фондом социального страхования добавится еще одна форма отчетности в налоговую инспекцию, а количество подаваемых форм отчетности в фонды сохранится.

Отчетность по страховым взносам в 2017 году

Рассмотрим подробнее изменения, которые ожидают плательщиков страховых взносов в следующем году.

В первую очередь новации привели к изменению в отчетности – разработке единой отчетной формы. С 2017 года вместо форм, подаваемых в Фонд социального страхования РФ (4-ФСС) и в Пенсионный фонд РФ (РСВ-1 ПФР), появится единая форма налоговой отчетности по единому страховому взносу (единый расчет), по которой предприятия будут отчитываться в налоговые инспекции.

В этом виде отчетности будут отражаться начисления и выплаты в три внебюджетных фонда – Пенсионный, обязательного медицинского страхования и социального страхования. Расчетным периодом по страховым взносам так же, как и раньше, признается календарный год, а отчетными периодами – I квартал, полугодие, девять месяцев. Соответственно, форма будет ежеквартальная.

Статья 423 НК РФ устанавливает обязанность плательщиков страховых взносов представлять ежеквартальную отчетность по начисленным и уплаченным взносам в Пенсионный фонд, ФФОМС и Фонд социального страхования в налоговый орган по месту учета. Новая форма расчета по страховым взносам и порядок ее заполнения утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Представление расчетов по страховым взносам и их уплата должны будут производиться организациями по месту их нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты и иные вознаграждения в пользу физических лиц.

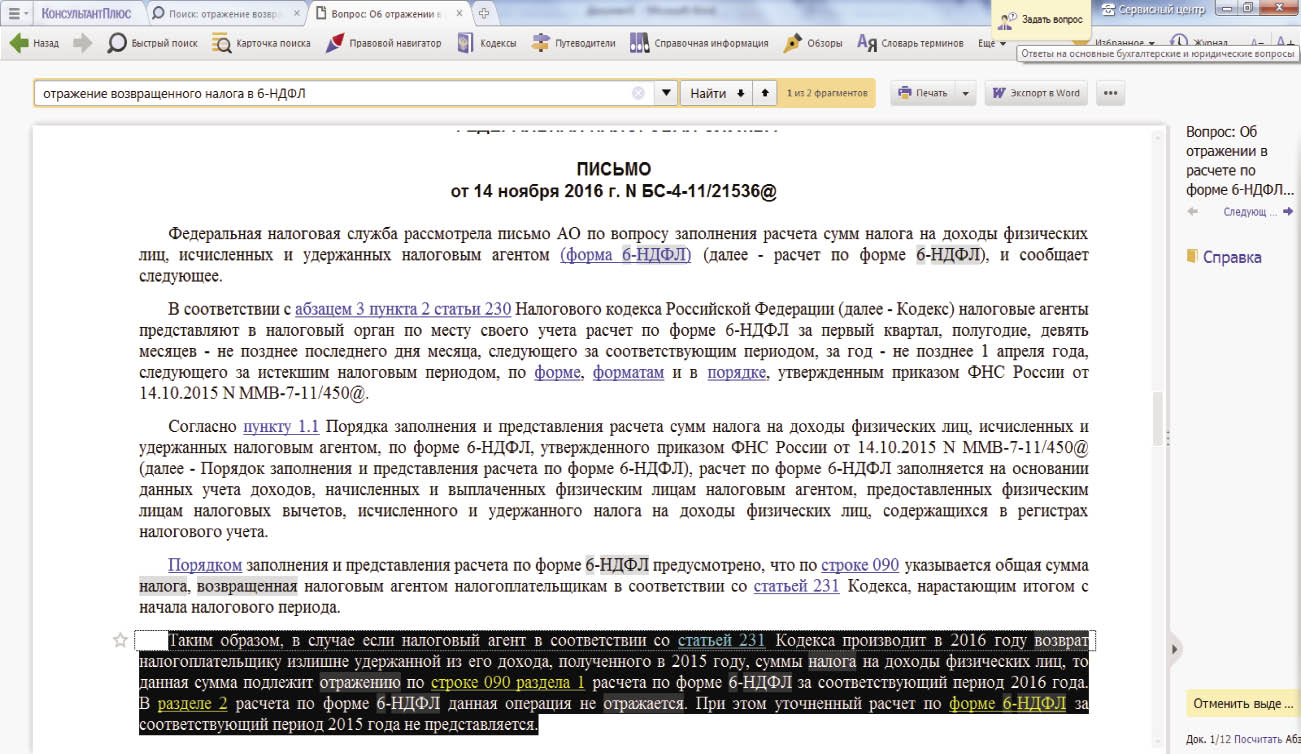

В письме ФНС России от 08.11.2016 № БС-3-11/5185@

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации (Вопросы-ответы)

разъяснено, какие формы отчетности заменяет новый расчет по страховым взносам.

Данный расчет, так же как и остальная отчетность, может подаваться в бумажном либо электронном виде, а для организаций со среднесписочной численностью более 25 человек – только в электронном виде. При этом следует помнить, что в соответствии со ст. 431 Налогового кодекса, если в представленном расчете сведения об общей сумме страховых взносов на обязательное пенсионное страхование не будут соответствовать указанной в этом же расчете сумме исчисленных страховых взносов по каждому застрахованному физическому лицу, такой расчет будет считаться непредставленным, о чем плательщику не позднее дня, следующего за днем представления расчета, должно быть направлено со стороны налогового органа соответствующее уведомление. У организации в этом случае есть пять рабочих дней на представление исправленного расчета, и только в случае соблюдения этих сроков датой подачи будет считаться дата представления расчета, признанного первоначально непредставленным. Важно соблюдать данный срок, особенно в случае сдачи отчета в последние дни срока.

Как уже понятно, в новый расчет попадут все взносы, кроме взносов на травматизм. Последние по-прежнему будет контролировать ФСС РФ. Как и раньше, Соцстрах будет определять тариф исходя из основного вида деятельности и выделять средства для предупредительных мер. По взносам на травматизм отчетность по форме 4-ФСС необходимо будет сдавать в ФСС. Форма отчета тоже изменится.

Несмотря на то, что три вида взносов будет администрировать один государственный орган, главного из обещанных плательщикам преимуществ – возможности сдавать отчетность в единственный контролирующий орган – не произошло. То есть отчетности по страховым взносам в 2017 году меньше не станет. Плательщики страховых взносов будут отчитываться не только в налоговую инспекцию, но и в фонды.

Основные отчеты по страховым взносам в Пенсионный фонд РФ и Фонд социального страхования – формы 4-ФСС и РСВ-1 ПФР – со следующего года будут отменены, ведь в них плательщик отчитывался о начисленных и уплаченных страховых взносах в соответствующий фонд. Однако появление новой формы не освобождает бухгалтеров от отчетности перед фондами.

Пенсионный фонд продолжит осуществ-лять полномочия по назначению и выплате пенсий. Это означает, что контролировать достоверность сведений о заработке будут налоговики, а проверять достоверность сведений о стаже – сотрудники ПФР. В Пенсионный фонд в связи с этим плательщики будут сдавать два расчета – введенные в этом году ежемесячные сведения о застрахованных лицах по форме СЗВ-М и отчет о стаже каждого сотрудника страхователя, на вознаграждения которым начисляются страховые взносы. То есть форма СЗВ-М останется. Ее страхователи должны будут сдавать в том же порядке, что и сейчас. Несколько изменятся сроки сдачи сведений.

Данные, которые работодатели сейчас подают раз в квартал в составе РСВ-1 ПФР, нужно будет направлять в ПФР ежегодно (не позже 1 марта следующего года). Исключение – информация о величине облагаемого дохода и размере взносов в ПФР. Периодичность представления этих сведений останется прежней, однако представлять их необходимо будет в налоговый орган.

Фонд социального страхования продолжит администрировать взносы на страхование от несчастных случаев и на травматизм. Так же, как и раньше, Фонд будет проверять, корректно ли рассчитаны и перечислены взносы, насколько правильно выплачены пособия. Выплата пособий также остается за ФСС.

Плательщики будут сдавать в ФСС отдельную форму отчета. Форма 4-ФСС, которую надо будет сдавать за расчетные периоды начиная с 1 января 2017 года, изменена.

Таким образом, фондам оставлена обязанность персонифицированного учета застрахованных лиц. Пенсионный фонд по-прежнему будет отвечать за начисление и выплату пенсий, Фонд социального страхования – за выплату пособий, а также администрирование взносов на травматизм. В Пенсионный фонд необходимо будет сдавать два отчета: один ежемесячный (форма СЗВ-М (утверждена постановлением Правления ПФР от 01.02.2016 № 83п), письмо ФНС России от 02.02.2016 № БС-4-11/1539@ «О проекте Дорожной карты») и новый отчет о стаже своих работников. А в Фонд социального страхования бухгалтерам будет необходимо по-прежнему отчитываться по взносам на травматизм.

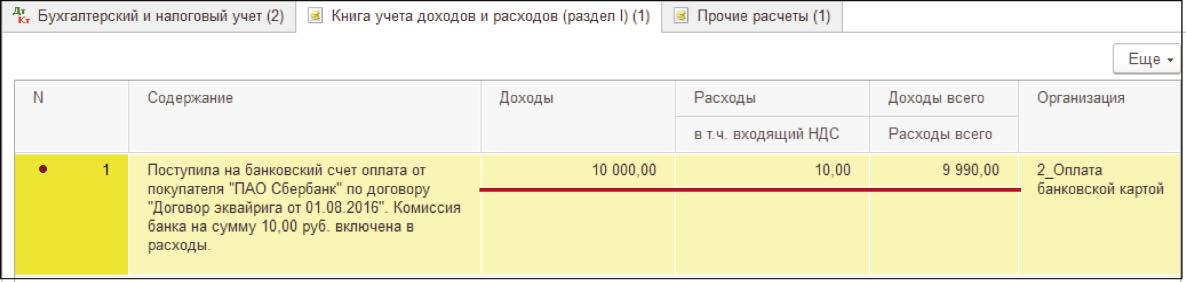

Общая информация о видах отчетности по страховым взносам в фонды и налоговые органы представлена в Таблице 1.

Таблица 1

Виды отчетности по страховым взносам с 2017 года

|

Куда отчитываться

|

Какой отчет подавать

|

В какие сроки подавать отчет

|

|

ИФНС России

|

Единый расчет по страховым взносам (кроме взносов на травматизм)

|

Ежеквартально – не позднее 30-го числа следующего месяца:

2 мая 2017 года (30 апреля – выходной);

31 июля 2017 года (30 июля – выходной);

30 октября 2017 года;

30 января 2018 года.

|

|

Территориальный орган ПФР

|

СЗВ-М

|

Ежемесячно: не позднее 15-го числа следующего месяца.

|

|

Территориальный орган ПФР

|

Отчет о страховом стаже

|

Ежегодно: не позднее 1 марта следующего года.

|

|

Территориальный орган ФСС РФ

|

Расчет по взносам на травматизм

|

Ежеквартально: на бумаге – не позднее 20-го числа следующего месяца, электронно – не позднее 25-го числа следующего месяца.

|

Уплата страховых взносов в 2017 году

Еще одним из звучавших обещаний было упрощение уплаты страховых взносов. Однако п. 6 ст. 431 НК РФ закрепил действующее в этом году правило: сумма страховых взносов исчисляется и уплачивается плательщиками отдельно в отношении страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, страховых взносов на обязательное медицинское страхование.

Срок уплаты страховых взносов не изменится. Как и сейчас, их надо будет перечислять не позднее 15-го числа месяца, следующего за месяцем, за который они начислены. Но поскольку сменится администратор, то изменятся и КБК страховых взносов.

Полагаем, что с 1 января 2017 года уплачивать страховые взносы необходимо будет на новые КБК. Кроме того, заполнять платежные поручения по налогам и страховым взносам придется по-новому. См.:

Приказ Минфина России от 12.10.2016 № 180н

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Поскольку с 1 января 2017 года страхователи начнут платить страховые взносы налоговикам, платежные поручения по взносам нужно будет заполнять так же, как по налогам. См.:

Приложение № 2 к приказу от 12.11.2013 № 107н

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Штрафы по страховым взносам в 2017 году

И штрафные санкции по страховым взносам будут теперь «налоговыми». Штрафовать за нарушение срока сдачи расчета налоговые инспекторы будут в соответствии с нормами Налогового кодекса РФ – ст. 119 НК РФ. С этой целью и в наименование статьи, и в текст диспозиции были внесены дополнения, четко предусматривающие возможность ее применения за нарушение срока представления расчета по страховым взносам. Следовательно, за опоздание со сдачей нового расчета налоговики оштрафуют на 5% от не уплаченной за каждый месяц суммы. Максимум – 30% этой суммы. Минимальный штраф составит 1 000 рублей (ст. 119 НК РФ).

За непредставление других документов по взносам налоговики смогут оштрафовать на 200 рублей за каждый документ, которого не хватает (ст. 126 НК РФ). Кроме того, теперь плательщикам грозит приостановление операций по счетам в связи с несдачей отчетности. Ведь у органов внебюджетных фондов не было такого права, а налоговики смогут заблокировать счет в банке за опоздание с расчетом. Сейчас в ст. 76 НК РФ говорится только о декларациях, но новая редакция этой статьи, которая вступит в силу с 2017 го- да, дополнена новыми положениями о том, что она распространяется и на расчеты по страховым взносам.

Неуплата страховых взносов, грубое нарушение правил учета доходов и расходов, если они повлекли занижение базы для исчисления взносов, грозят штрафом 20% от неуплаченной суммы (п. 3 ст. 120, ст. 122 НК РФ).

Проверки по страховым взносам в 2017 году

Начиная с периода 2017 года проверять правильность расчета и уплаты страховых взносов налоговики будут по правилам налоговых проверок. Соответственно, на выездной проверке налоговики проверят сразу и налоги, и взносы. Инспекторы смогут доначислять взносы, если отчисления по ним будут меньше НДФЛ. Поэтому в зону риска попадут компании, у которых будут выявлены значительные расхождения по базам для НДФЛ и страховых взносов. Специалисты ФСС будут выходить на выездные проверки вместе с налоговиками – проверять выплату пособий по временной нетрудоспособности, в то время как налоговики будут проверять уплату страховых взносов в ФСС.

Однако еще раз подчеркнем, что в таком режиме будет проверяться правильность уплаты взносов начиная с периода 2017 года.

Контроль за исчислением и уплатой страховых взносов за отчетные (расчетные) периоды, истекшие до 1 января 2017 года, осуществляют соответствующие органы ПФР, ФСС РФ в порядке, действовавшем до названной даты (ст. ст. 20, 24 Федерального закона от 03.07.2016 № 250-ФЗ).

Разъяснения по спорным вопросам о порядке исчисления и уплаты страховых взносов с 1 января 2017 года

До 2017 года органом, уполномоченным давать разъяснения по спорным вопросам, связанным со страховыми взносами, было Министерство труда РФ. Начиная со следующего года письменные разъяснения плательщикам страховых взносов по вопросам применения законодательства РФ о налогах и сборах, в том числе по взиманию страховых взносов, обязан давать Минфин России (п. 1 ст. 2, п. 1 ст. 34.2 НК РФ). Налоговые органы также обязаны информировать плательщиков об их правах и обязанностях, о других вопросах применения законодательства РФ о налогах и сборах (подп. 4 п. 1, п. 2.1 ст. 32 НК РФ).

Вероятно, спорные вопросы плательщикам необходимо задать, поскольку неоднократно возникали ситуации, когда мнения Минфина и Минтруда по аналогичным вопросам не совпадали. Полагаем, что до выхода новых разъяснений можно руководствоваться существующими разъяснениями уполномоченных органов по вопросам исчисления и уплаты страховых взносов в той части, в которой они не противоречат положениям Налогового кодекса РФ.

* * *

В завершение следует сказать, что бухгалтеру предприятия нужно быть готовым к новому виду налогового мониторинга. Новая гл. 34 НК РФ носит название «Страховые взносы». В нее перейдут ключевые положения Закона № 212-ФЗ. Однако, как и в 2010 году, когда вся страна переходила от ЕСН к страховым взносам, всем нам потребуется большая работа и для внимательного изучения текстов законов, и для ознакомления с новыми формами и форматами отчетности.

На Руси говорили: «Январь-батюшка год начинает, зиму величает», а мы с вами после новогодних праздников готовимся вливаться в работу и применять на практике поправки, которые вступят в силу с 1 января 2017 года. Не забыть о важных изменениях вам поможет электронное приложение

На Руси говорили: «Январь-батюшка год начинает, зиму величает», а мы с вами после новогодних праздников готовимся вливаться в работу и применять на практике поправки, которые вступят в силу с 1 января 2017 года. Не забыть о важных изменениях вам поможет электронное приложение

Где найти:

Где найти: