В статье мы подробнее рассмотрим эти изменения, а также разберем нестандартные ситуации, которые подчас возникают при выдаче денежных средств в подотчет.

Итак, напомним, что подотчет — это денежные средства, выданные сотруднику для осуществления расходов в интересах компании или индивидуального предпринимателя, выдавших их, за которые сотруднику необходимо впоследствии отчитаться. Другими словами, денежные суммы, выданные подотчетным лицам, называются подотчетными суммами.

Исходя из требований Указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее — Указание № 3210-У) с изменениями, внесенными Указанием ЦБ РФ от 19.06.2017 № 4416-У (далее — Указание № 4416-У), выдача подотчетных сумм происходит путем составления расходного кассового ордера. А основанием для его оформления является либо письменное заявление подотчетного лица, содержащее проставленные руководителем юридического лица (индивидуальным предпринимателем) сумму и срок, на который выдаются наличные деньги, подпись и дату либо распорядительный документ юридического лица или индивидуального предпринимателя (подп. 6.3 п. 6 Указания № 3210-У).

Причем форма заявления не установлена в нормативном документе, поэтому составляется оно в произвольной форме с указанием всех необходимых сведений либо утверждается в локальном нормативном акте организации.

При подготовке распорядительного документа юридическое лицо может руководствоваться Государственным стандартом Российской Федерации ГОСТ Р 6.30-2003 «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов», введенным в действие постановлением Государственного комитета Российской Федерации по стандартизации и метрологии от 03.03.2003 № 65-ст (письмо Банка России от 13.10.2017 № 29-1-1-ОЭ/24158). Таким распорядительным документом является приказ руководителя, который оформляется на каждую выдачу денег. Он должен содержать фамилию, имя и отчество (при наличии) работника, подотчетную сумму, срок ее возврата, а также дату и регистрационный номер приказа (письмо Банка России от 06.09.2017 № 29-1-1-ОЭ/20642).

Внесение такой поправки в подп. 6.3 п. 6 Указания № 3210-У знаменательно тем, что теперь в одном документе (приказе руководителя), на основании которого оформляется расходный кассовый ордер 0310002 для выдачи наличных денег под отчет, могут указываться несколько работников с указанием по каждому подотчетному лицу суммы наличных денег и срока, на который они выдаются (письмо Банка России от 13.10.2017 № 29-1-1-ОЭ/24158). Это будет удобно, например, при направлении в командировку одновременно нескольких работников.

Как правило, срок, на который выдаются подотчетные суммы, зависит от того, для каких целей были предусмотрены эти средства. Если расходы связаны с поездкой в командировку, то деньги выдаются на срок командировки. Если деньги были выданы на хозяйственные нужды, то обычно этот срок составляет месяц. В любом случае ограничения в отношении срока выдачи денег под отчет отсутствуют. По-этому данный срок следует установить в локальном нормативном акте организации (например, в положении о документообороте в организации или инструкции по составлению авансового отчета).

Нередко, когда сам директор едет в командировку или планирует закупить для компании что-либо за наличные, возникает вопрос: должен ли руководитель писать заявление на выдачу подотчетных сумм?

Ответ будет однозначным. Указанием № 3210-У исключений и особенностей в порядке оформления кассовых документов при выдаче подотчетных сумм руководителю юридического лица не предусмотрено. В соответствии с частью 6 ст. 11, частью 1 ст. 273 Трудового кодекса РФ руководитель является работником организации, трудовая функция которого состоит в руководстве организацией, в том числе в выполнении функций ее единоличного исполнительного органа. Следовательно, для выдачи наличных денег на командировочные расходы или на хозяйственные нужды директору следует написать заявление, поскольку у организации с руководителем действует такой же трудовой договор, как и с остальными работниками. А чтобы заявление не выглядело так, будто директор сам себе выдает деньги в подотчет, рекомендуем составить заявление не на имя директора, а на имя компании, а вместо формулировки «Прошу выдать» сделать запись «Необходимо выдать».

Иногда возникает необходимость выдать наличные деньги внештатному сотруднику, заключившему с организацией гражданско-правовой договор (например, договор оказания услуг или договор подряда). В п. 5 Указания № 3210-У установлено, что прием наличных денег юридическим лицом, индивидуальным предпринимателем, в том числе от лица, с которым заключен трудовой договор или договор гражданско-правового характера (далее — работник), проводится по приходным кассовым ордерам. Следовательно, под работником для целей Указания № 3210-У понимается не только лицо, с которым заключен трудовой договор, но также и лицо, с которым заключен договор гражданско-правового характера. Кроме этого, согласно письму Банка России от 02.10.2014 № 29-Р-Р-6/7859, поскольку внештатные сотрудники приравниваются к работникам организации, выдача денег под отчет и окончательный расчет с ними осуществляются в таком же порядке, что и со штатными сотрудниками.

Еще одно важное изменение в порядок ведения кассовых операций упростило работу организаций и индивидуальных предпринимателей. Связано оно с отменой условия о выдаче подотчетных сумм при обязательном погашении работником предыдущего долга. Указанием № 4416-У признан утратившим силу абз. 3 подп. 6.3 п. 6 Указания № 3210-У. Именно в этом абзаце содержалось требование, согласно которому выдача наличных денег под отчет производилась при условии полного погашения подотчетным лицом задолженности по ранее полученной им под отчет сумме наличных денежных средств.

А это значит, что с 19 августа можно выдавать деньги под отчет, не дожидаясь, пока работник отчитается по ранее полученным суммам.

Традиционно выдача сотрудникам подотчетных сумм связана с наличными денежными средствами и, соответственно, с оформлением кассовых документов.

Однако в последние годы перечисление подотчетных сумм с расчетного счета компании на личную банковскую карту сотрудника (с последующим снятием наличных или оплатой расходов непосредственно с использованием платежной карты) практикуется гораздо чаще.

В письме Минфина России № 02-03-10/37209 и Федерального казначейства № 42-7.4-05/5.2-554 от 10.09.2013 сделан вывод о том, что в целях минимизации наличного денежного обращения возможно перечисление средств на банковские счета физических лиц — работников организаций в целях осуществления ими с использованием карт физических лиц, выданных в рамках зарплатных проектов, оплаты командировочных расходов и компенсации работникам документально подтвержденных расходов.

Обращение банковских карт в Российской Федерации регулируется утвержденным Банком России Положением об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт от 24.12.2004 № 266-П, в соответствии с п. 2.3 которого клиент — физическое лицо (держатель банковской карты) вправе использовать банковские карты для проведения любых операций в валюте РФ, в отношении которых законодательством РФ не установлен запрет (ограничение) на их совершение.

Кроме этого, по мнению Минфина России, изложенному в письме от 05.10.2012 № 14-03-03/728, преимуществом такой формы платежа, как безналичные расчеты с подотчетными лицами с применением расчетных (дебетовых) банковских карт, являются повышение эффективности платежных процессов и автоматизация сверки расчетов и контроля за поступлением (зачислением) средств и их использованием.

О возможности перечисления денежных средств, выдаваемых под отчет, на банковские карты сказано в письме Минфина России от 21.07.2017 № 09-01-07/46781.

Выдача денежных средств под отчет работникам с использованием электронных средств платежа (в том числе банковских карт) относится к безналичным расчетам (п. 19 ст. 3 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе»). На такие операции не распространяются нормы вышеназванного Указания № 3210-У об оформлении подтверждающих документов. Поэтому при выдаче денег под отчет необходимо руководствоваться разъяснениями контролирующих ведомств, данными в письме Минфина России от 25.08.2014 № 03-11-11/42288.

Из него следует, что организации нужно:

- предусмотреть в учетной политике порядок расчетов с подотчетными лицами с применением банковских карт;

- получить от работника письменное заявление о перечислении подотчетных сумм на его банковскую карту с указанием ее реквизитов (что позволит избежать разногласий с налоговыми органами, которые при проведении проверки могут расценить такие суммы, как иные доходы (например, как материальную помощь или беспроцентный заем), с которых надо удержать НДФЛ и доначислить страховые взносы);

- при перечислении денег отдельным платежным поручением указать в нем, что средства являются подотчетными (например, «Аванс на оплату командировочных расходов», «Аванс на хозяйственные нужды»);

- получить авансовой отчет работника с приложенными документами, подтверждающими расходные операции по банковской карте.

Отчитаться по полученным под отчет суммам сотрудники должны не позднее трех рабочих дней (подп. 6.3 п. 6 Указания № 3210-У, п. 26 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749):

- после дня истечения срока, на который выданы деньги под отчет;

- после возвращения из командировки;

- после выхода на работу из отпуска или после болезни, если срок, на который выданы деньги, истек в этот период.

Подотчетному лицу необходимо составить и сдать в бухгалтерию авансовый отчет.

Напомним, что авансовый отчет — это документ, который подтверждает расход средств, связанных с осуществлением деятельности юридического лица и выданных в качестве аванса. Лицо, получившее денежные средства, указывает в отчете сумму, полученную под отчет, фактически произведенные расходы, а также остаток или перерасход денег. К авансовому отчету необходимо приложить документы, подтверждающие понесенные подотчетным лицом расходы (п. 6.3 Указания № 3210-У).

Форма авансового отчета (№ АО-1) утверждена постановлением Госкомстата России от 01.08.2001 № 55. Однако с 2013 года она не является обязательной к применению, по-этому организация может самостоятельно разработать соответствующую форму с учетом требований к обязательным реквизитам согласно части 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Бухгалтер должен контролировать, чтобы сотрудники отчитывались о полученных и истраченных денежных средствах в положенный срок. Это важно делать для того, чтобы у проверяющих не было оснований квалифицировать данные суммы как доход вашего работника.

Исходя из положений ст. 137 Трудового кодекса РФ выданные под отчет денежные средства, по которым работником своевременно не представлен авансовый отчет, признаются задолженностью работника перед организацией. Данные суммы могут быть удержаны из заработной платы работника. Работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, что работник не оспаривает оснований и размеров удержания.

В том случае, когда работодатель принимает решение не удерживать упомянутые суммы, данные суммы рассматриваются как выплаты в пользу работников в рамках трудовых отношений и будут облагаться страховыми взносами в общеустановленном порядке. Такие разъяснения были даны ФСС РФ в приложении к письму от 14.04.2015 № 02-09-11/06-5250, а также Министерством труда и социальной защиты Российской Федерации в письме от 12.12.2014 № 17-3/В-609. Несмотря на то что с 1 января 2017 года администрирование страховых взносов осуществляют налоговые органы, подход к этой проблеме не изменился.

Кроме этого, налоговый орган также сможет доначислить НДФЛ. При этом датой получения такого дохода является день списания долга (ст. 210 НК РФ, подп. 5 п. 1 ст. 223 НК РФ, письмо Минфина России от 15.03.2011 № 03-04-05/6-127).

Итак, подробнее остановимся на документах, подтверждающих расходы подотчетного лица. Это важно, потому что без оправдательных документов утверждать авансовый отчет нельзя. Правомерность доначисления в таких случаях налоговым органом НДФЛ подтверждает и судебная практика (постановления Президиума ВАС РФ от 05.03.2013 № 14376/12 по делу № А53-8405/2011, № 13510/12 по делу № А53-270/11, постановление ФАС Западно-Сибирского округа от 19.02.2014 № А45-25321/2012).

Напомним, что произведенные подотчетным лицом расходы учитываются при налогообложении прибыли при условии соответствия этих расходов требованиям п. 1 ст. 252 НК РФ, согласно которым произведенные расходы должны быть обоснованными и документально подтвержденными. При этом обоснованными расходами являются экономически оправданные затраты, оценка которых выражена в денежной форме, а документально подтвержденными — затраты, которые подтверждены документами, оформленными в соответствии с законодательством РФ. Если расходы были произведены в иностранном государстве, то документы могут быть оформлены также в соответствии со стандартами делового оборота этого государства. Такими документами могут быть и косвенно подтверждающие произведенные расходы.

Обычно командировочные расходы подтверждают:

- счет из гостиницы и документ о его оплате (например, кассовый чек или чек электронного терминала в случае использования банковской карты);

- проездные билеты, распечатки электронных билетов, посадочные талоны.

Расходы на хозяйственные нужды и иные аналогичные расходы (в частности, на приобретение горюче-смазочных материалов, канцелярских товаров, санитарно-гигиенических средств и т.п.) подтверждают:

- товарные чеки, накладные, акты, счета, счета-фактуры, т.е. документы, содержащие информацию о приобретении товаров, выполнении работ, оказании услуг;

- кассовые чеки, бланки строгой отчетности и т.п., т.е. документы, подтверждающие оплату.

Считаем необходимым отметить, что наличие ошибок в оформленных первичных документах, приложенных к авансовому отчету, может повлечь негативные последствия как для организации, так и для физического лица.

В определении ВС РФ от 09.03.2016 № 302-КГ16-450 арбитры постановили, что при наличии ошибок в товарных чеках, приложенных к авансовым отчетам, подотчетные суммы необходимо включить в доход работника.

К ошибкам, в частности, судьи отнесли отсутствие информации о лице, подписавшем чеки, о дате их составления, а также незаполнение граф «Количество», «Цена товара», «Подпись продавца».

Заметим, что судебная практика по вопросу удержания НДФЛ в ситуации, когда первичные документы оформлены с нарушениями, неоднозначна. В частности, в постановлении ФАС Поволжского округа от 01.04.2013 № А55-15647/2012 указано, что налоговый орган не вправе переквалифицировать денежные средства, выданные обществом своим работникам под отчет, в доходы работников, тем более в случае, когда не истек срок давности для взыскания этих сумм в судебном порядке.

Однако с учетом неоднозначности позиции высших судебных инстанций работодателям следует требовать от работников своевременного представления авансовых отчетов и внимательно проверять прилагаемые к ним подтверждающие первичные документы.

Рассмотрим еще одну нестандартную ситуацию.

ВОПРОС:

Работник оформил визу для служебной командировки и оплатил ее с банковской карты жены. Обязана ли организация в этом случае возместить работнику затраты и учесть произведенные им расходы в целях налога на прибыль?

ОТВЕТ:

Чтобы ответить на этот вопрос, обратимся к нормам трудового законодательства, а также семейного права.

Согласно ст. 168 Трудового кодекса РФ, подп. «а» п. 23 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, работодатель при направлении сотрудника в командировку обязан возмещать работнику расходы, произведенные им с разрешения или ведома работодателя.

В письме ФНС России от 22.06.2011 № ЕД-4-3/9876 была рассмотрена аналогичная ситуация, когда командировочные расходы сотрудника банка были оплачены третьим лицом. После возвращения из командировки наряду с иными документами, подтверждающими произведенные во время командировки расходы, сотрудник банка в качестве подтверждения понесенных им расходов дополнительно представил расписку иного лица с подтверждением того, что сотрудником банка возмещены иному лицу соответствующие расходы, произведенные с использованием его банковской карты. При таких обстоятельствах налоговая служба позволила подобные расходы учесть в целях налогообложения прибыли при соблюдении критериев, установленных п. 1 ст. 252 НК РФ.

В приведенном нами примере третьим лицом является супруга работника, поэтому считаем, что требовать подтверждения возмещения расходов какой-либо распиской необязательно, так как в соответствии с п. 1 ст. 34 Семейного кодекса РФ, п. 1 ст. 256 Гражданского кодекса РФ имущество, нажитое супругами во время брака, является их совместной собственностью. И владение, пользование и распоряжение общим имуществом супругов осуществляются по их обоюдному согласию (п. 1 ст. 35 Семейного кодекса РФ).

На основании п. 2 ст. 253 Гражданского кодекса РФ, п. 2 ст. 35 Семейного кодекса РФ, если один из супругов совершает сделку по распоряжению совместной собственностью, предполагается, что он действует с согласия другого супруга.

Таким образом, на основании подп. 12 п. 1 ст. 264 НК РФ организация вправе при налогообложении прибыли учесть в расходах сумму возмещенных сотруднику затрат на оформление визы, оплаченной банковской картой его жены, при предоставлении этим сотрудником вместе с авансовым отчетом копии свидетельства о браке, а также слипа и чека электронного терминала с банковской карты супруги подотчетного лица.

Данная позиция подтверждается также письмом Минфина России от 13.12.2011 № 03-03-07/60, в котором указано, что при проведении операций с использованием банковской карты, держателем которой является супруг (супруга) подотчетного лица, слипы и чеки электронных терминалов с такой банковской карты могут являться подтверждением расходов подотчетного лица. В то же время следует иметь в виду, что слипа банковской карты (квитанции электронного терминала) может быть недостаточно для документального подтверждения затрат работника. Так, в п. 2 письма от 25.11.2011 № ЕД-4-3/19756@ Федеральная налоговая служба настаивает на том, что документы, подтверждающие расходы, связанные с командировками, должны содержать не только информацию о размере оплаченных сумм, но и информацию, позволяющую однозначно подтвердить наименование оплаченной операции (услуги).

В случае отсутствия в слипе банковской карты или квитанции электронного терминала информации о наименовании оплаченной услуги для подтверждения затрат работника на оформление визы могут понадобиться дополнительные документы. Например, в письме Минфина России от 04.06.2010 № 03-03-06/1/384 указано, что допустимым дополнительным косвенным подтверждением командировочных расходов могут являться копия страницы паспорта работника, в которой проставлена виза, приказ о направлении работника в страну с визовым режимом, сведения с сайта посольства о стоимости визы.

Кроме этого, в постановлении ФАС Уральского округа от 20.02.2008 по делу № А76-5296/07 (в передаче дела в Президиум ВАС РФ отказано определением от 09.06.2008 № 7332/08) указано, что расходы, оплаченные из средств, выданных подотчетному лицу, даже при совершении хозяйственных операций на основе устных договоренностей, но при обоснованности понесенных расходов могут быть признаны подтвержденными, несмотря на то что оформлены они не на подотчетное лицо.

Хотелось бы обратить внимание на тот факт, что технологические возможности развиваются, наряду с бумажными документами в нашей жизни всё чаще используются электронные документы. Они также могут быть юридически значимыми и в полной мере подтверждать произведенные подотчетным лицом расходы. Главное — чтобы в таких электронных документах использовалась электронная цифровая подпись. На сегодняшний день нормативным правовым актом, регулирующим отношения в области использования электронной подписи как при заключении гражданско-правовых сделок, так и при оказании государственных и муниципальных услуг, исполнении государственных и муниципальных функций, а также при совершении иных юридически значимых действий в этой области, является Федеральный закон от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Причем авансовый отчет тоже может быть составлен как на бумажном носителе, так и в виде электронного документа, подписанного электронной подписью (часть 5 ст. 9 Федерального закона № 402-ФЗ, письмо Минфина России от 12.04.2013 № 03-03-07/12250).

С 1 июля 2017 года при наличных расчетах и расчетах с использованием электронных средств платежа в обязательном порядке используются онлайн-кассы. И в соответствии с п. 2 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее — Закон № 54-ФЗ) покупателю выдается кассовый чек на бумажном носителе и (или) в случае предоставления покупателем (клиентом) пользователю до момента расчета абонентского номера либо адреса электронной почты направляется кассовый чек в электронной форме (при наличии технической возможности).

Следовательно, если продавец использует онлайн-кассу, то, как правило, чек ККТ, полученный в бумажном виде, может быть проверен и получен в электронном виде через мобильное приложение, размещенное на сайте ФНС России. Чек можно проверить, отсканировав QR-код либо введя реквизиты чека вручную.

Обращаем внимание на то, что в ст. 4.7 Закона № 54-ФЗ перечислены обязательные реквизиты чека онлайн-кассы. Ошибки в онлайн-чеке не делятся на существенные и несущественные. Поэтому при отсутствии в нем любого из обязательных реквизитов чек не будет являться документом, подтверждающим затраты подотчетного лица.

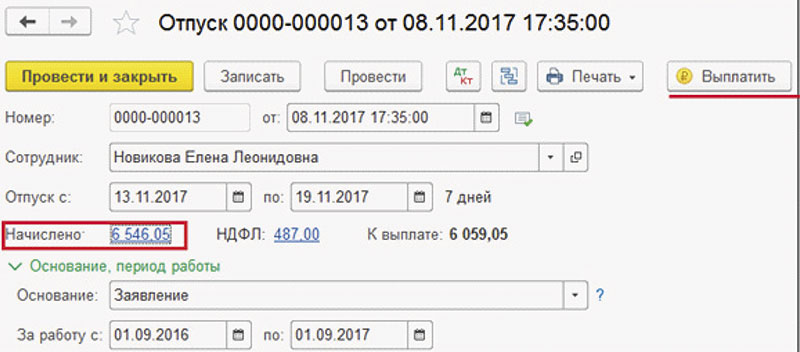

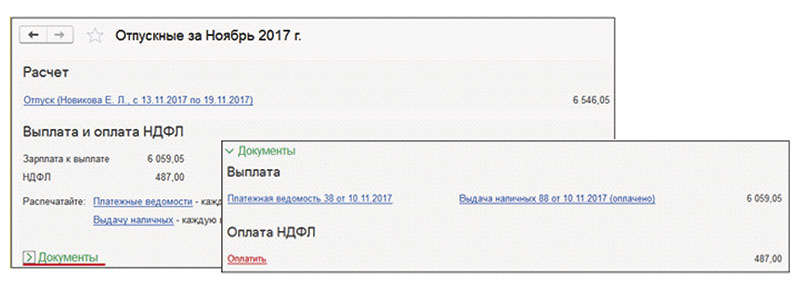

Достаточно редко встречаются случаи, когда работник представляет авансовый отчет на ту сумму, которую он получил под отчет. Как правило, бывают ситуации, когда денег, выданных работнику под отчет, не хватает для осуществления необходимых расходов, он вынужден доплачивать необходимую сумму из своих личных средств. В таком случае в авансовом отчете указывается сумма перерасхода полученных денег, которая выплачивается работнику по расходному кассовому ордеру после утверждения авансового отчета руководителем организации или перечисляется на зарплатную карту подотчетного лица.

В свою очередь, неиспользованный остаток подотчетных сумм работник обязан сдать в кассу организации по приходному кассовому ордеру.

Списываются подотчетные денежные суммы только после утверждения отчета.

Еще одно новое правило введено Указанием № 4416-У.

Теперь кассовые документы (такие как расходный и приходный кассовые ордеры) могут оформляться по окончании проведения кассовых операций на основании фискальных документов, предусмотренных абз. 27 ст. 1.1 Закона № 54-ФЗ, а именно — кассового чека, бланка строгой отчетности.

В соответствии с новыми правилами, закрепленными в подп. 5.1 Указания № 3210-У, при оформлении приходного кассового ордера в электронном виде квитанцию к нему можно направить вносителю наличных денег по его просьбе на предоставленный им адрес электронной почты.

В случае оформления расходного кассового ордера в электронном виде получатель наличных денег может проставить электронную подпись (подп. 6.2 Указания № 3210-У).

Правила о проверке кассиром наличия подписи главного бухгалтера (бухгалтера) или руководителя организации на приходном и расходном кассовых ордерах теперь применяются только при оформлении этих кассовых документов на бумажном носителе (подпункты 4.4, 6.1 Указания № 3210-У).

В заключение отметим, что рассмотренные в статье изменения значительно упрощают организациям и индивидуальным предпринимателям порядок выдачи работникам денег под отчет и составления кассовых документов.

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

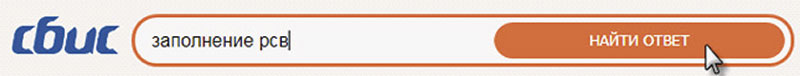

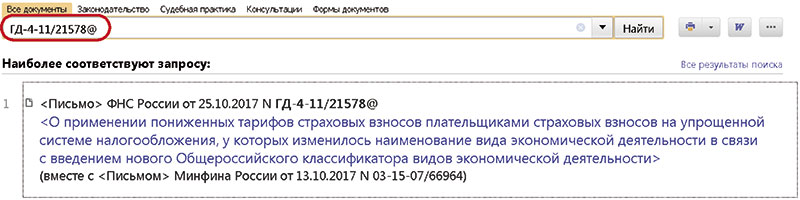

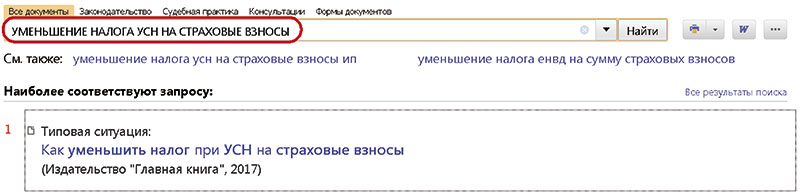

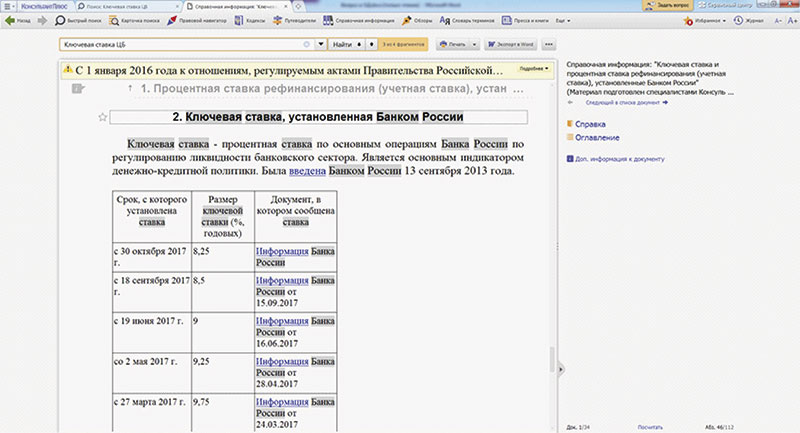

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

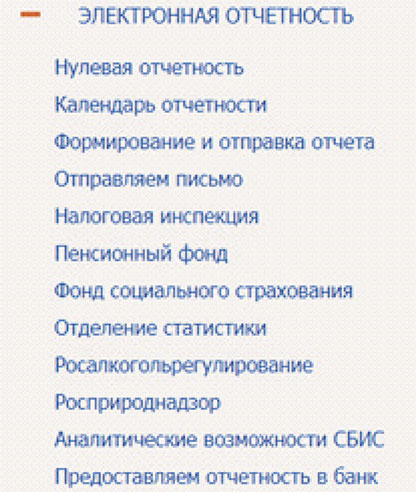

откроется подробный список разделов справки:

откроется подробный список разделов справки: