Согласно ст. 123 ТК РФ очередность предоставления оплачиваемых отпусков определяется ежегодно в соответствии с графиком отпусков не позднее чем за две недели до наступления нового календарного года. Для оформления ежегодного отпуска, предоставляемого в соответствии с графиком отпусков, необходимо:

- не позднее чем за две недели до начала отпуска уведомить работника под роспись о начале отпуска (часть 3 ст. 123 ТК РФ). Это могут быть отдельные извещения, ознакомительные листы или ведомости. Также представители Минтруда считают допустимым внести изменения в график отпусков (форму № Т-7), дополнив ее графами. В одной из них работник сможет расписаться в том, что дата начала отпуска ему известна, а в другой указать дату уведомления о начале отпуска;

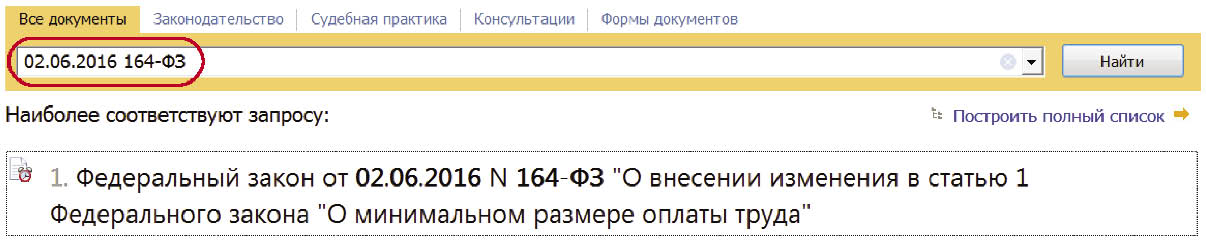

Письмо Роструда от 30.07.2014 № 1693-6-1

Где найти:

Где найти:

ИБ Финансист

- оформить приказ о предоставлении отпуска работнику (форма № Т-6);

- отметить дни ежегодного основного оплачиваемого отпуска в табеле учета рабочего времени (форма № Т-12 или № Т-13) буквенным кодом «ОТ» или цифровым кодом «09»;

- сделать отметку об отпуске в разд. VIII личной карточки работника (форма № Т-2).

В соответствии со ст. 136 ТК РФ выплатить отпускные работнику нужно не позднее чем за три календарных дня до начала отпуска.

Например, если отпуск предоставляется работнику с 27.06.2016, отпускные нужно выплатить не позднее 23.06.2016.

Отдельно хотелось бы отметить, что если отпускные будут выплачены позже или работник будет предупрежден о времени начала этого отпуска позднее чем за две недели до его начала, то работодатель по письменному заявлению работника обязан перенести ежегодный оплачиваемый отпуск на другой срок, согласованный с работником (ст. 124 ТК РФ).

Встречаются ситуации, когда сотрудник просит предоставить ежегодный оплачиваемый отпуск вне графика отпусков, например, со следующего дня. Но удовлетворять такую просьбу работодателю рискованно, поскольку ст. 136 ТК РФ носит императивный характер и исключений не содержит. За нарушение сроков выплаты отпускных работнику организацию и ее руководителя могут привлечь к административной ответственности в соответствии с частью 1 ст. 5.27 КоАП РФ. См.:

Письмо Минтруда от 26.08.2015 № 14-2/В-644

Где найти:

Где найти:

ИБ Финансист

В соответствии со ст. 120 ТК РФ нерабочие праздничные дни, поименованные в ст. 112 ТК РФ, приходящиеся на период отпуска, в число календарных дней отдыха не включаются. Но при попадании в период отпуска перенесенных выходных дней они включаются в период отпуска наравне с обычными выходными днями. Так, например, сотруднику был предоставлен ежегодный отпуск с 29 февраля 2016 года на 14 календарных дней. Постановлением Правительства РФ от 24.09.2015 № 1017 выходной день с воскресенья 3 января перенесен на понедельник 7 марта. На основании вышеизложенного в число календарных дней отпуска не войдет только 8 марта, и работник должен выйти на работу 15 марта.

Иногда сотрудники просят предоставить отпуск с нерабочего праздничного дня. Количество дней ежегодного отпуска, подлежащих оплате, будет зависеть от формулировки, указанной в заявлении. Например, работник просит предоставить ему отпуск с 1 января 2016 года. Так, если в заявлении указано определенное количество календарных дней, то праздники продлевают отпуск. Например, в заявлении указано: «Прошу предоставить ежегодный оплачиваемый отпуск с 1 января 2016 года на десять календарных дней». В этом случае он должен выйти на работу 19 января. Но если работник написал в своем заявлении конкретные даты, например, с 1 января по 15 января 2016 года, то он использует не 15 календарных дней отпуска, а только семь дней.

Теперь, уважаемые читатели, перейдем к порядку расчета отпускных, который установлен ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства РФ от 24.12.2007 № 922 «Об особенностях порядка исчисления средней заработной платы» (далее – Положение о среднем заработке).

В соответствии с п. 9 Положения о среднем заработке для всех случаев расчета отпускных используется следующая формула:

Сумма отпускных = Средний дневной заработок x Количество дней отпуска.

Для расчета Среднего дневного заработка необходимо определить средний заработок работника за расчетный период и количество дней, отработанных в этом периоде.

Расчетный период – это, как правило, 12 календарных месяцев, предшествующих месяцу, в котором начинается отпуск (п. 4 Положения о среднем заработке).

Например, работник идет в отпуск с 27 июня 2016 года, расчетным периодом для него будет период с 1 июня 2015 года по 31 мая 2016 года.

При этом не имеет значения, за какой год работник использует отпуск.

Но если сотрудник проработал в организации меньше года, то расчетный период будет начинаться с первого дня работы и заканчиваться последним календарным днем месяца, предшествующим месяцу начала отпуска (п. 4 Положения о среднем заработке).

Например, сотрудник идет в отпуск с 27 июня 2016 года, но работает он в организации с 16 ноября 2015 года. В этом случае расчетным периодом для него будет период с 16 ноября 2015 года по 31 мая 2016 года.

Если весь расчетный период состоит из исключаемых периодов, то для расчета используются предшествующие им 12 месяцев, в которых у работника были отработанные дни (п. 6 Положения о среднем заработке). Данное правило в основном применяется, если работница находилась в отпуске по беременности и родам, а затем в отпуске по уходу за ребенком в возрасте до трех лет.

Поясним на примере:

Работнице предоставляется ежегодный оплачиваемый отпуск с 27 мая 2016 года. С 12 декаб-ря 2013 года по 30 апреля 2014 года она находилась в отпуске по беременности и родам, а с 1 мая 2014 года по 26 мая 2016 года – в отпуске по уходу за ребенком до трех лет. Так как работница организации не имела фактически начисленной заработной платы и отработанных дней в расчетном периоде – в 12 календарных месяцах до очередного отпуска (а именно – с 1 мая 2015 года по 30 апреля 2016 года), то бухгалтеру для расчета среднедневного заработка для выплаты отпускных следует учесть период фактической работы и заработную плату до начала отпуска по беременности и родам с декабря 2012 года по ноябрь 2013 года.

Если расчетный период отработан полнос-тью, средний дневной заработок для оплаты отпуска, предоставляемого в календарных днях, рассчитывается по формуле (ст. 139 ТК РФ, п. 10 Положения о среднем заработке):

Средний дневной заработок = Выплаты, включаемые в расчет среднего заработка / 12 / 29,3.

Если расчетный период отработан не полностью или содержит периоды, исключаемые из расчета среднего заработка, то средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженную на количество полных календарных месяцев, и количество календарных дней в неполных календарных месяцах (ст. 139 ТК РФ, пп. 5, 10 Положения о среднем заработке).

Средний дневной заработок = Выплаты, включаемые в расчетный период / (29,3 x Число полностью отработанных календарных месяцев + Количество отработанных дней в не полностью отработанных месяцах).

Количество отработанных дней в не полностью отработанных месяцах = 29,3 / Число календарных дней в не полностью отработанном месяце x (Число календарных дней в не полностью отработанном месяце – число дней, приходящихся на исключаемые в этом месяце периоды).

ПРИМЕР:

Работник идет в ежегодный оплачиваемый отпуск с 27 мая 2016 года. Расчетным периодом для него будет период с 1 мая 2015 года по 30 апреля 2016 года. С 7 по 15 сентября 2015 года он находился на больничном. Фактическая заработная плата за расчетный период составила 750 000 рублей. Количество отработанных календарных дней в сентябре 2015 года составляет 21 день (30 дней – 9 дней болезни). Среднемесячное количество отработанных календарных дней в не полностью отработанном месяце (сентябре) сос- тавит 20,51 (29,3 / 30 дней x 21 день). Средний дневной заработок для расчета отпускных равен 2 187,80 рубля (750 000 рублей / ((29,3 x 11 месяцев) + 20,51 дня)).

Теперь рассмотрим, какие выплаты включают- ся в расчет отпускных. Выплаты, учитываемые при расчете среднего заработка, перечислены в п. 2 Положения о среднем заработке. К ним, в частности, относятся: заработная плата, начисленная работнику по тарифным ставкам, окладам (должностным окладам) за отработанное время; заработная плата, выданная в неденежной форме; премии и вознаграждения, предусмотренные системой оплаты труда, и т.д.

В соответствии с п. 3 Положения о среднем заработке не учитываются для расчета среднего заработка выплаты социального характера и иные выплаты, не относящиеся к оплате труда. К таким выплатам относятся материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и т.д.

Время и выплаты, исключаемые из расчетного периода, перечислены в п. 5 Положения о среднем заработке. Так, не учитываются при расчете среднего заработка для оплаты отпускных следующие периоды:

- за работником сохранялся средний заработок в соответствии с законодательством РФ. Например, при предоставлении работнику ежегодного или учебного отпуска, при направлении работника в служебную командировку, при прохождении работником обязательного медицинского осмотра, при направлении работника на профессиональное обучение или дополнительное профессиональное образование с отрывом от работы, при переводе на другую работу беременных женщин и женщин, имеющих детей в возрасте до полутора лет, при прохождении беременными женщинами обязательного диспансерного обследования в медицинских организациях, при оплате времени вынужденного прогула и т.д.;

- работник получал пособие по временной нетрудоспособности или пособие по беремен- ности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации. См.:

Постановление Правительства РФ от 24.12.2007 № 922

Где найти:

Где найти:

ИБ Российское законодательство

Коллеги, отдельно хотелось бы обратить внимание на учет премий при расчете отпускных.

В соответствии с подп. «н» п. 2 Положения о среднем заработке при расчете среднего заработка в состав учитываемых выплат нужно включить премии, но необходимо отметить, что премии учитываются в особом порядке, установленном п. 15 Положения о среднем заработке.

Ежемесячная премия, начисленная в расчетном периоде, включается в расчет по одной за каждый показатель премирования за каждый месяц расчетного периода.

ПРИМЕР:

Работнику предоставляется ежегодный отпуск с 27.06.2016. Расчетный период – 12 месяцев (с июня 2015 года по май 2016 года). Ежемесячно ему начисляются три премии: одна за количество заявок и две за выполнение плана. Следовательно, в расчет отпускных можно включить не более 12 премий за количество заявок и не более 12 премий за выполнение плана.

Премии за период работы, превышающий один месяц (квартальные, полугодовые), но не больше расчетного, фактически начисленные в расчетном периоде за каждый показатель, включаются в расчет по одной за каждый показатель.

Если премия начислена в месяце, не входящем в расчетный период, ее нельзя учитывать (абз. 3 п. 15 Положения о среднем заработке). При этом не имеет значения, входят месяцы, за которые начислена премия, в расчетный период или нет.

ПРИМЕР:

Сотруднику предоставляется ежегодный отпуск с 27.06.2016. Расчетный период – 12 месяцев (с июня 2015 года по май 2016 года). Работнику в расчетном периоде были выплачены следующие квартальные премии:

- за II квартал 2015 года – 31 июля 2015 года;

- за III квартал 2015 года – 31 октября 2015 года;

- за IV квартал 2015 года – 31 января 2016 года;

- за I квартал 2016 года – 30 апреля 2016 года.

Таким образом, при расчете отпускных можно учесть все вышеперечисленные премии. Если же 31 июля будет начислена премия за II квартал 2016 года, то так как данная выплата начислена за пределами расчетного периода, ее нельзя включить в расчет.

Годовая премия за календарный год, предшествующий году, в котором начался отпуск, учитывается полностью независимо от того, начислена она в расчетном периоде или уже после него, в том числе после отпуска.

ПРИМЕР:

Сотруднику предоставляется ежегодный отпуск с 27.06.2016. В июне ему была начислена премия за 2015 год. Данная премия будет учитываться при расчете отпускных, хотя в расчетный период с июня 2015 года по май 2016 года она не попадает.

Если премия за год начислена после начала отпуска, отпускные нужно пересчитать с учетом годовой премии и доплатить. См.:

Письмо Роструда от 03.05.2007 № 1253-6-1

Где найти:

Где найти:

ИБ Финансист

Премия за любой другой год, начисленная в расчетном периоде, при расчете отпускных не учитывается (абз. 4 п. 15 Положения о среднем заработке).

Разовые премии могут быть выплачены как за трудовые достижения или добросовестную работу, так и не связанные с трудовой деятельностью, например, премии к юбилею, Новому году или 8 Марта.

Разовые премии можно учесть при расчете среднего заработка только в том случае, если они предусмотрены системой оплаты труда и начислены в расчетном периоде. В противном случае названные суммы исключаются из расчета.

В письме Минфина России от 22.03.2012 № 03-03-06/1/150 финансовое ведомство разъясняет, что в расчет среднего заработка включаются премии и вознаграждения (в том числе выплаты в связи с празднованием профессиональных праздников, юбилейных и памятных дат и по итогам работы), которые отражены в положениях об оплате (премировании) работников организации. Аналогичное мнение выражено в письме Минздравсоцразвития РФ от 13.10.2011 № 22-2/377012-772.

Разовые премии, которые выплачиваются на основании приказа руководителя и не предусмот-рены положением об оплате труда, трудовым договором, относятся к выплатам, не включае-мым в систему оплаты труда (апелляционные определения Московского городского суда от 04.09.2013 № 11-28140, от 08.07.2013 № 11-13403/13, Верховного суда Республики Саха (Якутия) от 13.05.2013 № 33-1616/2013).

Таким образом, в расчет среднего заработка будут включаться премии и вознаграждения (в том числе выплаты в связи с празднованием профессиональных праздников, юбилейных и памятных дат и по итогам работы), которые отражены в положениях об оплате (премировании) работников организации, при условии начисления их в расчетном периоде.

Довольно распространенная ситуация, когда расчетный период отработан не полностью, например, работник болел, находился в командировке или был принят на работу менее года назад. В этом случае необходимо провести две корректировки суммы годовой премии: во-первых, определить, какая часть годовой премии со-ответствует времени, в течение которого в периоде премирования действовали трудовые отношения. А во-вторых, необходимо определить долю премии с учетом фактически отработанного времени.

ПРИМЕР:

Сотрудник П.С. Иванов работает в организации с 01.07.2015. Ему предоставляется ежегодный отпуск с 27.06.2016. Расчетный период отработан не полностью: с 09.11.2015 по 13.11.2015 он находился на больничном. В марте 2016 сотруднику выплачена годовая премия за 2015 год в размере 17 000 рублей. Рассчитаем размер премии, учитываемой при расчете отпускных.

Годовую премию, начисленную в расчетном периоде в твердой сумме, нужно будет скорректировать в зависимости от времени работы в расчетном периоде.

В 2015 году сотрудник П.С. Иванов состоял в трудовых отношениях 131 рабочий день из 247 рабочих дней по производственному календарю на 2015 год (с 1 июля по 31 декабря 2015 года). Поэтому фактически он бы заработал годовую премию в размере не 17 000 рублей, а 9 016 рублей (17 000 рублей / 247 рабочих дней x 131 рабочий день).

Во-вторых, необходимо учесть время фактической работы в расчетном периоде. Так как расчетный период содержит исключаемое время, то при расчете отпускных можно учесть годовую премию в размере 8 777,70 рубля (9 016 рублей / 227 рабочих дней x (227 рабочих дней – 6 рабочих дней)), где 227 – количество рабочих дней в расчетном периоде с 01.07.2015 по 31.05.2016, а 6 – количество рабочих дней, когда П.С. Иванов находился на больничном.

В соответствии с п. 16 Положения о среднем заработке средний заработок для расчета отпускных подлежит пересчету при повышении оплаты труда всех работников компании или структурного подразделения (филиала, отдела, цеха и т.д.), а не конкретного работника. См.:

Письмо Роструда от 31.10.2008 № 5920-ТЗ

Где найти:

Где найти:

ИБ Финансист

Порядок индексации зависит от периода повышения зарплаты.

- в течение расчетного периода;

- после расчетного периода, но до наступления события, с которым связано сохранение среднего заработка;

- после наступления события, с которым связано сохранение среднего заработка.

Если повышение заработной платы произош-ло в расчетном периоде, то выплаты, начисленные в расчетном периоде за предшествующий повышению период времени, увеличивают на коэффициент (К):

К = Новый размер тарифной ставки, оклада / Размер тарифной ставки, оклада до повышения

ПРИМЕР:

Сотрудник идет в ежегодный отпуск с 27.06.2016 на 28 календарных дней. Расчетный период – с 01.06.2015 по 31.05.2016. С 01.01.2015 ему установлен оклад 20 000 руб- лей, а с 01.01.2016 работодатель повысил оклады всем работникам до 25 000 рублей. Предположим, что расчетный период отработан полностью. В этом случае коэффициент, на который необходимо увеличить зарплату, составит:

К = 25 000 / 20 000 = 1,25.

При исчислении среднего заработка учитываемые выплаты составят 300 000 рублей (20 000 x 1,25 x месяц + 25 000 x 5 месяцев).

Если повышение оклада произошло после расчетного периода, но до наступления отпуска, то увеличивается средний заработок, исчисленный за расчетный период.

Воспользуемся предыдущим примером, только повышение оклада произошло с 01.06.2016.

В этом случае средний дневной заработок за расчетный период составит 682,60 рубля ((20 000 x 12 месяцев) / (12 x 29,3)).

Средний заработок: 19 112,80 рубля (682,60 рубля x 28 дней).

Коэффициент индексации: 1,25 (25 000 рублей / 20 000 рублей).

Отпускные выплаты составят 23 891 рубль (19 112,80 рубля x 1,25).

Если повышение произошло во время отпус-ка, то корректируется часть отпускных, которая приходится на период отпуска со дня повышения должностных окладов (тарифной ставки) до окончания отпуска.

Изменим предыдущий пример: повышение окладов произошло 01.07.2016. Сотрудник идет в отпуск с 27.06.2016 по 24.07.2016. В этом случае работнику необходимо будет доплатить за 24 календарных дня отпуска с 01.07.2016 по 24.07.2016 4 095,60 рубля ((682,60 рубля x 1,25 – 682,60) x 24 дня).

Перейдем к так называемым зарплатным налогам. В общем случае налоговые агенты по НДФЛ обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Однако с 1 января 2016 года в отношении НДФЛ с отпускных действуют иные правила. В силу п. 6 ст. 226 НК РФ при выплате налогоплательщику доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Например, если отпускные перечислены работнику 24.06.2016, организация как налоговый агент обязана перечислить удержанный НДФЛ в бюджет не позднее 30.06.2016.

При этом если отпуск приходится сразу на два месяца, делить отпускные для целей уплаты НДФЛ нет необходимости. НДФЛ должен быть уплачен в том месяце, когда выплачены отпускные.

Не считается нарушением, если НДФЛ будет перечислен в бюджет в день выплаты отпускных. В соответствии со ст. 123 НК РФ ответственность предусмотрена за перечисление НДФЛ позже установленного Налоговым кодексом срока. Таким образом, работодатель может перечислять НДФЛ, удержанный с отпускных, начиная с даты их выплаты и до последнего дня месяца включительно.

В справке 2-НДФЛ отпускные указываются с кодом дохода 2012.

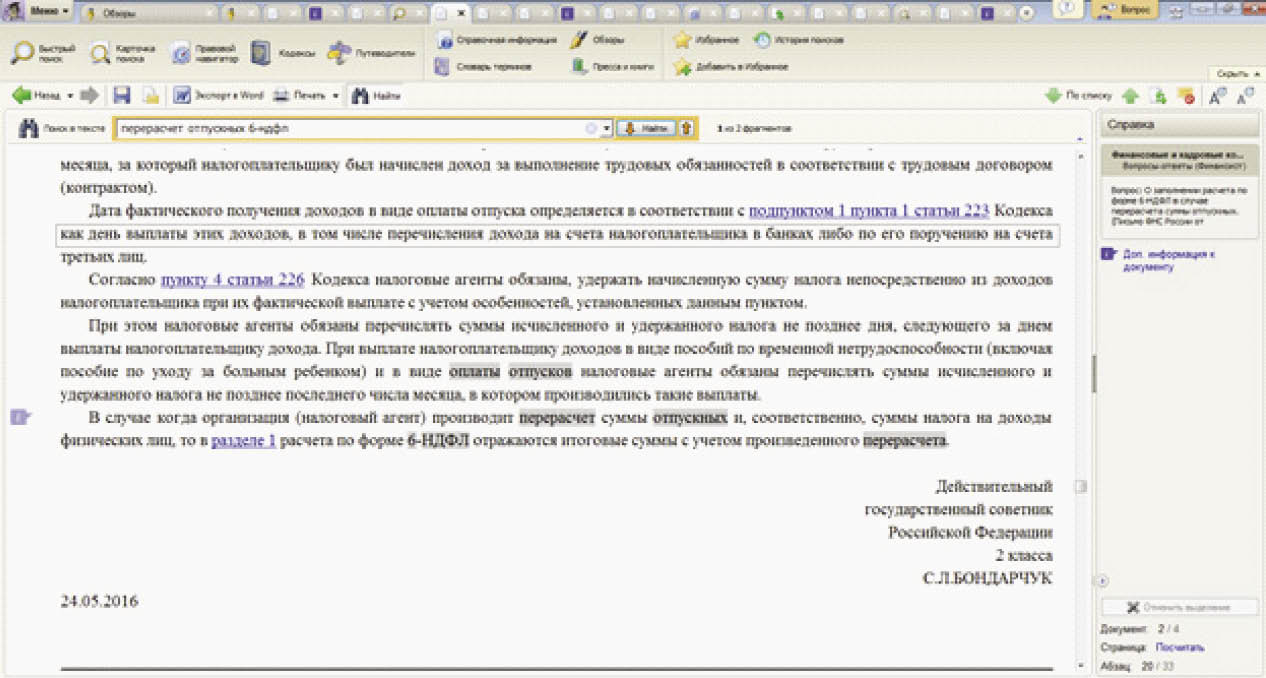

В связи с появлением в 2016 году новой формы отчетности 6-НДФЛ у читателей могут возникнуть вопросы, связанные с правильным отражением отпускных в данном расчете.

В письме ФНС России от 24.11.2015 № БС-4-11/20483@ разъясняется, что налоговые агенты с 1 января 2016 года обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ. См.:

Приказ ФНС России от 14.10.2015 № ММВ-7-11/450@

Где найти:

Где найти:

ИБ Российское законодательство

В соответствии с п. 4.2 Порядка заполнения расчета по форме 6-НДФЛ в разд. 2 указывается:

- по строке 100 – дата фактического получения доходов, отраженных по строке 130;

- по строке 110 – дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

- по строке 120 – дата, не позднее которой должна быть перечислена сумма налога;

- по строке 130 – обобщенная сумма фактичес-ки полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

- по строке 140 – обобщенная сумма удержанного налога в указанную в строке 110 дату.

В целях исчисления НДФЛ датой фактичес-кого получения дохода в виде отпускных считается день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подп. 1 п. 1 ст. 223 НК РФ).

ПРИМЕР:

Работнику 25.03.2016 были начислены и вып- лачены отпускные в размере 30 000 рублей, а также удержан НДФЛ в размере 3 900 руб-лей. Раздел 2 расчета 6-НДФЛ за I квартал 2016 будет заполнен следующим образом:

- строка 100 «Дата фактического получения дохода» – 25.03.2016;

- строка 110 «Дата удержания налога» – 25.03.2016;

- строка 120 «Срок перечисления налога» – 31.03.2016;

- строка 130 «Сумма фактически полученного дохода» – 30 000 рублей;

- строка 140 «Сумма удержанного налога» – 3 900 рублей.

Отпускные начисляются работнику в рамках трудовых отношений, поэтому они облагаются страховыми взносами в ФСС, ПФР и ФФОМС в общем порядке (часть 1 ст. 7, часть 1 ст. 8 Федерального закона № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», пп. 1, 2 ст. 20.1 Федерального закона № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Срок уплаты – не позднее 15-го числа месяца, следующего за месяцем, в котором начислены отпускные (часть 5 ст. 15 Закона № 212-ФЗ, п. 4 ст. 22 Закона № 125-ФЗ).

Исчисление страховых взносов осуществляется работодателем в том периоде, в котором были начислены отпускные, в том числе когда начисление отпускных производится в одном периоде, а отпуск начинается в другом. См.:

Письмо Минтруда России от 17.06.2015 № 17-4/В-298

Где найти:

Где найти:

ИБ Финансист

ПРИМЕР:

Работник уходит в отпуск с 01.07.2016. Отпускные, в соответствии с трудовым законодательством, будут выплачены 27.06.2016. Учитывая данные разъяснения, страховые взносы на начисленные работнику отпускные следует исчислить в этом же месяце и включить в отчетность по страховым взносам за полугодие 2016 года.

В соответствии с п. 7 ст. 255, подп. 1 п. 1 ст. 264 НК РФ отпускные выплаты, а также начисленные страховые взносы учитываются в расходах при расчете налога на прибыль.

Согласно п. 4 ст. 272 НК РФ расходы на оплату труда учитываются ежемесячно исходя из суммы, начисленной в соответствии со ст. 255 НК РФ.

Отпускные выплачиваются сотруднику в полном объеме за три дня до начала отпуска вне зависимос-ти от того, приходится отпуск на один месяц или же переходит с одного месяца на другой. Поэтому до сих пор спорным остается вопрос учета в расходах так называемых переходящих отпускных.

По мнению Минфина России, переходящие отпускные должны распределяться по соответствующим периодам, на которые фактически приходится отпуск сотрудника (письма от 09.06.2014 № 03-03-РЗ/27643, от 09.01.2014 № 03-03-06/1/42, от 09.06.2014 № 03-03-РЗ/27643, от 09.01.2014 № 03-03-06/1/42, от 23.07.2012 № 03-03-06/1/356). См.:

Письмо Минфина России от 12.05.2015 № 03-03-06/27129

Где найти:

Где найти:

ИБ Финансист

В судебной практике встречается противоположная точка зрения. Отпускные, приходящиеся на несколько месяцев, учитываются единовременн о в том отчетном периоде, в котором они выплачены (постановления ФАС Западно-Сибирского округа от 07.11.2012 по делу № А27-14271/2011, ФАС Московского округа от 24.06.2009 № КА-А40/4219-09 по делу № А40-48457/08-129-168). Но, учитывая мнение Минфина, такой подход может привести к спорам с налоговыми органами.

Например, работнику предоставлен отпуск с 27.06.2016 на 14 календарных дней. Сумма отпускных составила 15 000 рублей. В этом случае, руководствуясь позицией Минфина, во II квартале организация должна учесть в расходах 4 285,72 рубля (15 000 рублей / 14 дней x 4 дня), а за III квартал – 10 714,28 (15 000 рублей: 14 дней х десять дней).

Налоговая служба в письме ФНС России от 06.03.2015 № 7-3-04/614@ пояснила, что Налоговый кодекс РФ не содержит правил, предписывающих учет отпускных пропорционально дням отпуска, приходящимся на каждый отчетный период. Таким образом, расходы на выплату отпускных, приходящихся на нес-колько месяцев, учитываются единовременно в том отчетном периоде, в котором они сформированы и выплачены. Правомерность применения подобного подхода подтверждается судебной практикой (постановление ФАС Московского округа от 24.06.2009 по делу № А40-48457/08-129-168, постановление ФАС Московского округа от 07.08.2007 по делу № А40-13934/06-80-77 и др.).

Налогоплательщики, применяющие УСН с объектом «доходы минус расходы», в соответствии с подп. 6 п. 1 ст. 346.16 НК РФ могут уменьшать полученные доходы на расходы на оплату труда. При УСН затраты признают после их фактической оплаты (п. 2 ст. 346.17 НК РФ). В связи с этим суммы отпускных учитываются в расходах при УСН на дату их выплаты независимо от того, что отпуск может начинаться в одном периоде, а заканчиваться в другом, либо отпуск начинается в одном месяце, а отпускные выданы в предыдущем.

В бухгалтерском учете начисление и выплата отпускных отражаются следующим образом:

- Начислены отпускные работнику – Д 20 (26,44 и др.) К 70.

- Начислены страховые взносы с отпускных – Д 20 (26,44 и др.) К 69.

- Удержан НДФЛ с отпускных – Д 70 К 68.

- Выплачены отпускные – Д 70 К 50 (51).

На этом наш сюжет закончен. В данной статье мы рассмотрели основные вопросы, с которыми сталкивается бухгалтер при расчете отпускных. Надеемся, что данный материал поможет вам не ошибиться с расчетами.

Где найти:

Где найти: