ВОПРОС:

Фирма имеет кредиторскую задолженность в размере 10 млн рублей, срок исковой давности истек в 2017 году. Директор не разрешил списывать в доход данную задолженность, мотивируя тем, что для уплаты такого большого налога нет средств. Если не будет выездной налоговой проверки, можем ли мы вообще не трогать эту кредиторскую задолженность? И как без выездной проверки налоговая инспекция может узнать про нашу кредиторскую задолженность?

Достаточно часто вопрос о списании кредиторской задолженности начинается с оглашения ее размера, который как раз и препятствует без ущерба для кармана компании навсегда расстаться с этим долгом в учете. Однако положения Налогового кодекса Российской Федерации (далее — НК РФ) непреклонны. Согласно п. 18 ст. 250 НК РФ внереализационными доходами признаются доходы в виде сумм кредиторской задолженности, списанной в связи с истечением срока исковой давности или по другим основаниям. Для определения срока исковой давности необходимо обратиться к положениям Гражданского кодекса Российской Федерации (далее — ГК РФ).

В соответствии с п. 1 ст. 196 ГК РФ общий срок исковой давности составляет три года. По истечении срока исковой давности кредиторская задолженность должна быть отражена в составе внереализационных доходов. Сделать это необходимо в том отчетном периоде, в котором истек срок исковой давности. Предварительно необходимо провести инвентаризацию, по итогам которой руководитель должен подписать приказ о списании задолженности. См.:

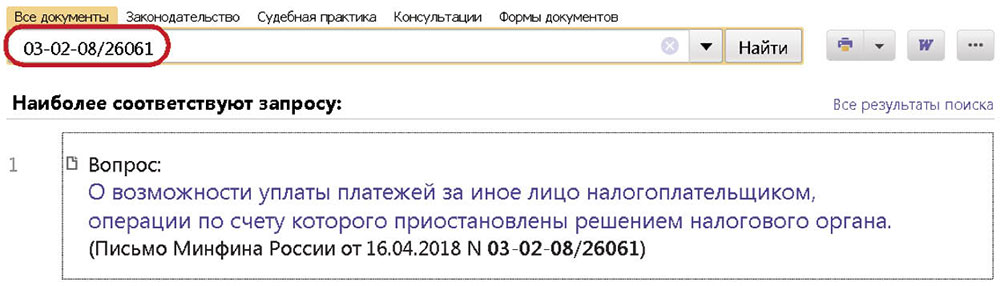

Письмо Минфина РФ от 27.12.2007 № 03-03-06/1/894

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Отсутствие данных инвентаризации или распоряжения руководителя не будет являться аргументом при возникновении спора. Судебная практика по этому вопросу уже давно выработала следующую позицию: налогоплательщики вне зависимости от наличия приказа руководителя о списании кредиторской задолженности обязаны включать сумму этой задолженности в состав внереализационных доходов по истечении срока исковой давности.

Нарушение названного правового регулирования, выразившееся в неисполнении обязанности по проведению инвентаризации обязательств в установленный законом срок и издании соответствующего приказа, не может рассматриваться в качестве основания для невключения кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных доходов того налогового периода, в котором истек срок исковой давности. См.:

Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09 по делу № А26-5933/2008

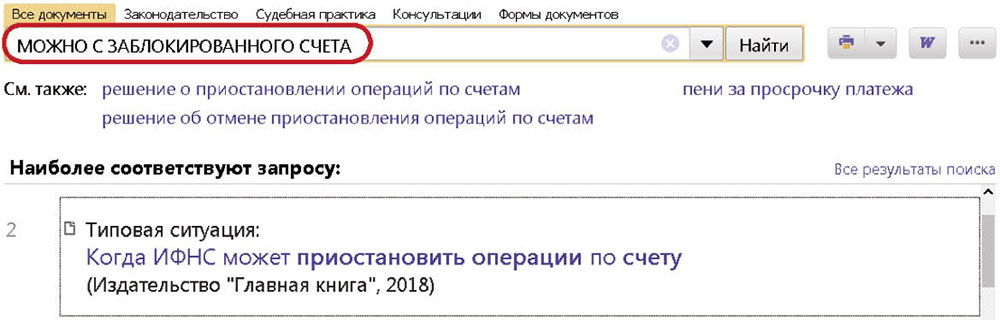

Где найти:

Где найти:

ИБ Решения высших судов

Как видите, ни положения НК РФ, ни судебная практика не учитывают размеры задолженности. Следовательно, вы должны были отразить доходы в виде сумм списанной кредиторской задолженности в отчетности за 2017 год.

Согласно п. 1 ст. 113 НК РФ если со дня совершения правонарушения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года, налогоплательщик не может быть привлечен к ответственности.

В случае грубого нарушения учета доходов и расходов или неполной уплаты налога исчисление срока давности начинается со следующего дня после окончания соответствующего налогового периода. При толковании данной нормы судам рекомендовано принимать во внимание следующее: поскольку исчисление налоговой базы и суммы налога осуществляется налогоплательщиком после окончания того налогового периода, по итогам которого уплачивается налог, срок давности, определенный ст. 113 Кодекса, исчисляется в таком случае со следующего дня после окончания налогового периода, в течение которого было совершено правонарушение в виде неуплаты или неполной уплаты налога. См.:

Постановление Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации»

Где найти:

Где найти:

ИБ Решения высших судов

Давайте определим срок давности привлечения к ответственности за неуплату налога на прибыль в случае невключения в состав внереализационных доходов кредиторской задолженности в 2017 году. Налог на прибыль по итогам 2017 года должен быть уплачен не позднее 28 марта 2018 года. Следовательно, срок, в течение которого организацию могут привлечь к ответственности, будет рассчитываться с 1 января 2019 года по 31 декабря 2021 года. Всё это время вы будете находиться в зоне серьезного риска.

Как инспекторы могут обнаружить «зависшую» кредиторскую задолженность? Прежде всего, проанализировав данные бухгалтерской и налоговой отчетности. Просроченную кредиторскую задолженность необходимо отразить в таблице 5.4 Пояснений к бухгалтерскому балансу. В декларации по налогу на прибыль суммы доходов в виде списанной кредиторской задолженности не выделены из общего количества внереализационных доходов и отражаются по строке 100 приложения 1 к листу 02 декларации. Проанализировав данные бухгалтерской отчетности в динамике и налоговой отчетности, может возникнуть закономерный вопрос о соотношении размера внереализационных доходов, отраженных в декларации по налогу на прибыль.

ВОПРОС:

Какими документами подтверждается организацией-должником признание претензии по возмещению ущерба? Можно ли данную сумму задолженности организации-кредитору списать как безнадежный долг, если контрагент не погасит свои обязательства по возмещению ущерба?

В соответствии с п. 3 ст. 250 НК РФ в составе внереализационных доходов учитываются доходы в виде сумм возмещения убытков или ущерба. Причем если организация применяет метод начисления, доход необходимо отразить в том отчетном периоде, когда должник признал основания и размер причиненного им ущерба, либо на дату вступления в законную силу решения суда (подп. 4 п. 4 ст. 271 НК РФ). В декларации по налогу на прибыль эти суммы отражаются в приложении 1 листа 02 по строке 100 без расшифровки в общей сумме внереализационных доходов.

Факт признания должником причиненного ущерба должен быть документально подтвержден. Это может быть письмо, акт сверки, а если таковые отсутствуют, то платежное поручение на перечисление средств в счет возмещения ущерба. Следовательно, доход должен быть признан на наиболее раннюю из дат составления любого перечисленного документа. См.:

Письмо ФНС России от 10.01.2014 № ГД-4-3/108

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Как видим, денег мы можем не получить, а доход признать обязаны. Если должник так и не возместит сумму причиненного ущерба, после того как задолженность приобретет статус безнадежной, ее можно списать в составе внереализационных расходов (п. 2. ст. 266 НК РФ). Предварительно, как и в случае с кредиторской задолженностью, необходимо провести инвентаризацию, зафиксировать факт возникновения безнадежного долга и на основании приказа руководителя списать на затраты.

В декларации по налогу на прибыль суммы безнадежных долгов отражаются по строке 300 с последующим выделением по строке 302 приложения № 2 к листу 02 декларации по налогу на прибыль организаций.

ВОПРОС:

Наша организация является оптовым поставщиком продуктов питания. Согласно положениям учетной политики мы формируем резервы по сомнительным долгам и в бухгалтерском, и в налоговом учете. В большинстве договоров с контрагентами предусмотрено условие об отсрочке платежа. Один из контрагентов значительно нарушил сроки по оплате поставленного товара. Имеем ли мы право включить дебиторскую задолженность по этому контрагенту в состав резерва по сомнительным долгам и в бухгалтерском, и в налоговом учете?

Отсрочка платежа имеет широкое распространение в хозяйственной практике. И правовые основания для этого есть. Согласно п. 1 ст. 488 ГК РФ в случае, когда договором купли-продажи предусмотрена оплата товара через определенное время после его передачи покупателю, покупатель должен произвести оплату в срок, предусмотренный договором, а если такой срок договором не предусмотрен, в срок, определенный в соответствии со ст. 314 ГК РФ. Иными словами, продавец имеет полное право продать товар в кредит. Рискованно, конечно, и очень хотелось бы работать только по предоплате, чтобы избежать проблем с дебиторкой. Но... «Кто ж с нами тогда будет работать?» — вздыхают поставщики. И вот у покупателей возникают финансовые сложности и кассовые разрывы, а у поставщиков — желание законно сэкономить на налогах. Что тоже сродни ходьбе по минному полю.

Одним из способов законной оптимизации является возможность формировать резервы по сомнительным долгам, уменьшая налоговую базу по налогу на прибыль в составе внереализационных расходов. В налоговом учете состав сомнительных долгов ограничен. Организация не может включить в состав резерва абсолютно все просроченные долги. Словосочетание «любая задолженность» согласно п. 1 ст. 266 НК РФ относится только к долгам, возникшим в связи с реализацией товаров, выполнением работ, оказанием услуг. Причем эта задолженность не должна быть обеспечена залогом, поручительством либо банковской гарантией. Казалось бы, если в договоре прямо не указаны обеспечительные меры, перечисленные выше, то после наступления срока платежа задолженность может быть признана сомнительной. Не тут-то было. Подвох таится в п. 5 ст. 488 ГК РФ. Оказывается, если иное не предусмотрено договором купли-продажи, с момента передачи товара покупателю и до его оплаты товар, проданный в кредит, признается находящимся в залоге у продавца для обеспечения исполнения покупателем его обязанности по оплате товара. Раз товар в силу закона находится в залоге, то формирование резерва в этом случае будет сопровождаться рисками доначислений по итогам налоговой проверки. Судебная практика по данному вопросу немногочисленна, однако единого подхода при вынесении решений, к сожалению, выявить не удалось.

Приведем пример:

По итогам проверки инспекцией сделан вывод, что общество в нарушение п. 1 ст. 266 НК РФ неправомерно завысило внереализационные расходы на сумму созданного резерва по сомнительным долгам в размере 18 019 019 рублей, что привело к занижению налога на прибыль организаций за 2009 год на сумму 3 603 804 рубля. По мнению налогового органа, реализованные обществом товары по спорным договорам поставки находятся в залоге, и, соответственно, создание обществом по дебиторской задолженности резерва по сомнительным долгам противоречит действующему законодательству.

Налоговый орган по итогам выездной налоговой проверки вынес решение о привлечении к ответственности за неправомерное завышение внереализационных расходов на сумму созданного резерва по сомнительным долгам в размере 18 019 019 рублей. Налогоплательщик обратился в суд и на этапе рассмотрения в первой и второй инстанциях перевес был на его стороне. Суды подтверждали неправомерность доначислений. Однако инспекция обратилась в кассацию. И не зря. Суд кассационной инстанции посчитал такой вывод ошибочным, акцентируя внимание на том, что для признания задолженности сомнительным долгом необходимо два условия: нарушение срока возврата долга и отсутствие залога, поручительства, банковской гарантии. Однако задолженность, образовавшаяся по договорам поставки, была обеспечена залогом. Несмотря на то, что положения ст. 488 ГК РФ относятся к общим положениям о договоре купли-продажи, их можно применить и к договорам поставки, и даже возможное изменение собственника имущества не влияет на установление залоговых отношений. См.:

Постановление ФАС Московского округа от 29.08.2013 по делу № А40-136097/12-140-966

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Позднее Высший Арбитражный Суд Российской Федерации отказал налогоплательщику в передаче дела в Президиум ВАС РФ.

Существует и противоположная точка зрения. Довод инспекции, что обществом неправомерно в состав внереализационных расходов включена сумма резерва по сомнительным долгам в размере 316 166 547 рублей, поскольку товар находится в залоге у покупателей не на договорной основе, а в силу закона, является несостоятельным, поскольку, исходя из условий договоров, залог имущества не возник, так как в договорах согласованы сроки расчетов сторон по оплате поставленных товаров (работ, услуг), а не иные обязательства, и товарный кредит обществом покупателям не предоставлялся. Кроме того, из договоров купли-продажи однозначно следует отсутствие у сторон намерения обеспечить оплату товаров залогом. Из положений договоров не следует, что стороны согласовали предоставление кредита и возникновение залоговых правоотношений. Положениями договоров установлены только форма и способы расчетов сторон. См.:

Постановление ФАС Московского округа от 11.03.2012 по делу № А41-43832/09

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Учитывая подобную практику, можно сделать вывод, что формирование резерва в данном случае не столь безобидно. Однако если вы настроены решительно, возьмите на вооружение опыт коллег и включите в договор пункт о том, что товар не находится в залоге. Условие может быть сформулировано следующим образом: «С момента передачи Товара Покупателю и до его оплаты Товар, проданный в кредит, не признается находящимся в залоге у Продавца».

В бухгалтерском учете сомнительной считается дебиторская задолженность организации, которая не погашена или даже с высокой степенью вероятности не будет погашена в сроки, установленные договором, и так же не обеспечена соответствующими гарантиями (п. 70 приказа Минфина России от 29.07.1998 № 34н). Под гарантиями понимаются те же способы обеспечения, что и для целей налогового учета: залог, задаток, поручительство, банковская гарантия. При наличии в договоре условия о том, что товар не находится в залоге, вы вправе рассматривать эту задолженность как сомнительную. См.:

Письмо Минфина РФ от 15.10.2003 № 16-00-14/316 «О сомнительном долге организации»

Где найти:

Где найти:

ИБ Российское законодательство

Версия Проф

ВОПРОС:

Обязательно ли составлять акт инвентаризации расчетов при списании дебиторской задолженности с истекшим сроком исковой давности, например, если она списывается не в конце года и всего по одному контрагенту? Если всё же нужен акт инвентаризации расчетов, то можно ли его составить по одному контрагенту, по которому будет списана такая задолженность?

Списание дебиторской задолженности в налоговом учете — это ни что иное, как признание затрат в уменьшение налоговой базы по налогу на прибыль. Поэтому, как и в любом другом случае, признание расходов должно быть экономически обосновано и документально подтверждено. Согласно положениям ст. 313 НК РФ налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов. Операция по списанию дебиторской задолженности тоже должна быть оформлена первичными документами. В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29.07.1998 № 34н, списанию с бухгалтерского баланса подлежит дебиторская задолженность по каждому долгу и обязательству, которые выявляются по данным проведенной инвентаризации расчетов, при наличии письменного обоснования и приказа руководителя организации.

Порядок проведения инвентаризации расчетов с покупателями и поставщиками регулируется методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13.06.1995 № 49 (далее — Порядок проведения инвентаризации).

Результаты инвентаризации могут оформляться с использованием унифицированных форм документов по учету результатов инвентаризации, утвержденных постановлением Госкомстата РФ от 18.08.1998 № 88. Как правило, используется форма № ИНВ-17 — акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами, а также приложение к акту — справка к акту инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами. Отсутствие акта инвентаризации может быть расценено проверяющими как препятствие для признания затрат. См.:

Постановление Арбитражного суда Московского округа от 17.07.2015 № Ф05-8766/2015 по делу № А40-29510/14

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Согласно п. 2.1. Порядка проведения инвентаризации количество инвентаризаций в отчетном году, дата их проведения, перечень имущества и финансовых обязательств, проверяемых при каждой из них, устанавливаются руководителем организации. Следовательно, порядок проведения инвентаризации организация определяет самостоятельно, и составление акта инвентаризации по одному контрагенту не противоречит законодательству.

Хочу напомнить, что помимо вышеперечисленных документов, факт возникновения задолженности и ее объем так же должны быть подтверждены первичными документами. Такими документами могут быть накладные на передачу ценностей, акты приемки-сдачи работ, платежные документы и др. То есть должны быть именно первичные документы, подтверждающие факт возникновения задолженности, одних регистров бухгалтерского учета и актов сверок с контрагентами будет недостаточно. См.:

Письмо Минфина России от 08.04.2013 № 03-03-06/1/11347

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

ВОПРОС:

Наша организация сотрудничает в рамках договора поставки с одним контрагентом уже несколько лет. Три года назад мы обратились с иском в суд по причине нарушения нашим контрагентом сроков оплаты. Иск выиграли. Мы по-прежнему работаем с этим контрагентом, он погасил перед нами задолженность по оплате, однако пени и штраф платить отказывается. Можем ли мы списать эту задолженность как безнадежный долг?

Вспомним положения Налогового кодекса РФ. Безнадежными долгами, подлежащими списанию в составе внереализационных расходов, признаются долги, по которым истек срок исковой давности, те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или в случае ликвидации контрагента.

Как мы видим, контрагент жив-здоров и, судя по всему, неплохо себя чувствует, акт госоргана о невозможности исполнения тоже отсутствует. Остается срок исковой давности. Напомню, согласно положениям ст. 195 ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено. В нашем случае имеет место факт вступления в законную силу решения суда, и если должник игнорирует исполнение решения суда, то взыскание задолженности осуществляется в принудительном порядке, установленном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве». Именно поэтому Минфин РФ указывает на невозможность взыскания задолженности, в отношении которой имеется вступившее в силу решение суда, в рамках гражданского законодательства в режиме истечения срока исковой давности. См.:

Письмо Минфина России от 29.05.2013 № 03-03-06/1/19566

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Учитывая данный подход, без рисков можно списать такую задолженность только на основании постановления судебного пристава-исполнителя об окончании исполнительного производства в случае возврата в вашу организацию исполнительного листа, при невозможности установить место нахождения должника, его имущества либо при отсутствии у должника имущества, на которое может быть обращено взыскание, и если все принятые судебным приставом-исполнителем допустимые законом меры по отысканию этого имущества оказались безрезультатными.

Судя по всему, ваша компания не собирается обращаться к судебным приставам, установить место нахождения должника также не составляет труда, следовательно, те суммы пени и штрафов, которые вы признали в составе доходов на дату вступления решения суда, не будут уменьшать налоговую базу по налогу на прибыль.

ВОПРОС:

Наша организация заключила договор строительного подряда. По договору мы являемся заказчиком. Договор предполагает внесение предоплаты в размере 30% от стоимости работ по договору. Мы перечислили предоплату в установленные договором сроки в IV квартале 2017 года. НДС с предоплаты мы заявили к вычету. Во II квартале 2018 года мы подписали тройственное соглашение, по которому меняется исполнитель по договору. Предоплата нам возвращена не будет. Аудиторы настаивают на восстановлении НДС с перечисленного аванса, мотивируя тем, что изменились условия договора. Должны ли мы восстановить НДС с предоплаты во II квартале 2018 года?

Основания для восстановления НДС, ранее правомерно принятого к вычету, предусмотрены п. 3 ст. 170 НК РФ. В отношении выданных авансов работает следующее правило: если вы перечислили предоплату и заявили НДС к вычету, налог необходимо восстановить в том периоде, когда вы получили право на вычет НДС со стоимости выполненных работ, то есть в том периоде, когда вы подпишете акт. Если же работы так и не будут выполнены, необходимость восстановить НДС возникает в том налоговом периоде, в котором произошло изменение условий либо расторжение соответствующего договора и возврат соответствующих сумм оплаты (подп. 3 п. 3 ст. 170 НК РФ).

И вот здесь начинается самое интересное. С одной стороны, учитывая зеркальный характер НДС, заказчик должен восстановить налог в том периоде, когда ему будут возвращены ранее перечисленные им суммы предоплаты подрядчику при изменении или расторжении договора. Это объясняется тем, что у подрядчика право на вычет НДС с аванса полученного возникает только в том случае, если договор будет изменен или расторгнут и он, в свою очередь, вернул деньги заказчику. До тех пор, пока обязательство по возврату денежных средств не будет прекращено, подрядчик не имеет права на вычет. Всё логично. Однако у фискальных органов логика немного другая. Налоговые инспекторы видят в подп. 3 п. 3 ст. 170 НК РФ не два основания для восстановления ранее принятого к вычету НДС с аванса, а целых три. Какие? Первое — приемка выполненных работ, второе — изменение условий договора и третье — расторжение договора и возврат авансовых платежей. Согласитесь, подход весьма интересный. Так, в одном из споров налоговики посчитали, что перевод долга является основанием для восстановления налога.

Однако суд не согласился с таким подходом. Как правомерно указали арбитры: «...подпункт 3 пункта 3 статьи 170 НК РФ предусматривает обязанность организации по восстановлению НДС, принятого к вычету с суммы аванса, в случае, если аванс был возвращен, а договор, на основании которого аванс был уплачен, расторгнут или изменен.

Законом предусмотрено обязательное наличие двух условий для восстановления НДС (изменение или расторжение договора и реальный возврат денежных средств). Статьей 391 Гражданского кодекса Российской Федерации допускается перевод должником своего долга на другое лицо с согласия кредитора. Поскольку перевод долга влечет правопреемство (замену должника), обязательство первоначального должника переходит к новому в полном объеме. В результате совершения сделки перевода долга обязательство не прекращается, изменяется только его субъектный состав». См.:

Постановление Арбитражного суда Поволжского округа от 03.09.2014 по делу № А72-13403/2013

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Аналогичные выводы вы сможете найти еще в одном постановлении Арбитражного суда Западно-Сибирского округа от 06.06.2017 № Ф04-1481/2017 по делу № А27-4581/2016:

«Признавая неправомерным решение налогового органа по эпизоду, связанному с восстановлением НДС в размере 1 087 120,67 рубля с аванса, перечисленного ООО „Нефтьэнергострой“ в IV квартале 2012 года, суды первой и апелляционной инстанций с учетом положений подп. 3 п. 3 ст. 170 НК РФ, согласно которым для восстановления НДС законом предусмотрено обязательное наличие двух условий (изменение условий договора или расторжение договора и реальный возврат денежных средств), принимая во внимание, что договор подряда от 01.10.2012 № 931 расторгнут не был (произведена замена стороны договора на стороне подрядчика), возврат аванса не производился, пришли к выводу об отсутствии оснований для восстановления НДС в IV квартале 2012 года.

Довод налогового органа о том, что в результате заключения соглашения от 24.12.2012 о замене стороны по договору произошло расторжение договора подряда от 01.10.2012 № 931, соответственно, общество должно было восстановить НДС, ранее заявленный к возмещению с перечисленного в декабре 2012 года в адрес ООО „Нефтьэнергострой“ аванса, отклоняется судом кассационной инстанции как несостоятельный. В случае замены стороны в договоре само обязательство не прекращается, изменяется лишь его субъектный состав».

К сожалению, это далеко не все случаи возникновения споров по итогам налоговых проверок. Обнадеживает тот факт, что отрицательных решений на данный момент обнаружить не удалось. Суды придерживаются мнения, что оснований для восстановления все-таки два, а не три, как считают налоговики. Однако настораживает, что подобные споры возникают регулярно и, как вы понимаете, далеко не все готовы отстаивать свои интересы в суде. Поэтому рекомендации аудиторов имеют право на жизнь. И как поступить в данной ситуации — решать только вам. Закон на вашей стороне.

Обратите внимание: в случае списания дебиторской задолженности, возникшей в результате перечисления аванса, который так и не был закрыт отгрузкой, при проверке от вас также потребуют восстановить НДС, если ранее вы воспользовались правом на вычет. См.:

Письмо Минфина России от 17.08.2015 № 03-07-11/47347

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Мы рассмотрели только шесть ситуаций, связанных с учетом кредиторской и дебиторской задолженности. Надеемся, что опыт коллег и наши рекомендации позволят вам предупредить возможные риски и не допустить досадных ошибок при подготовке отчетности.

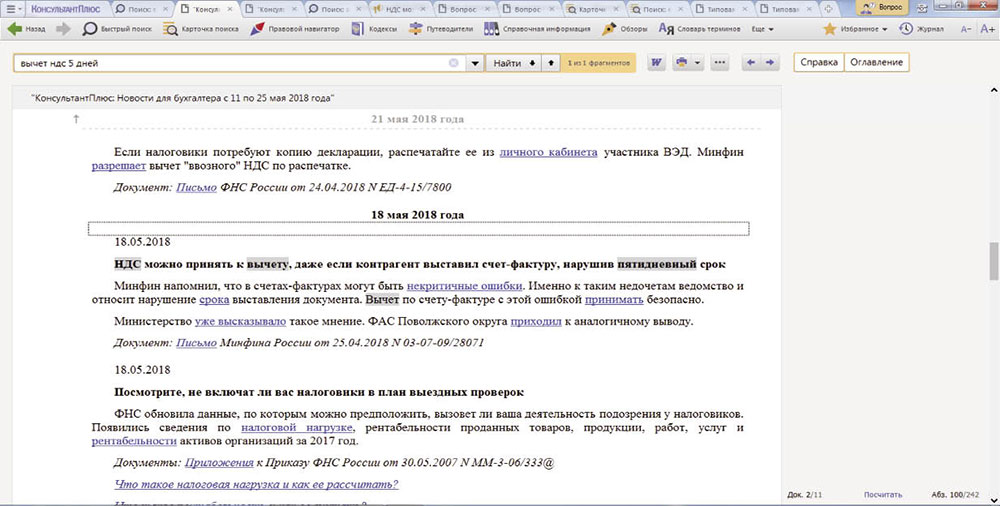

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: