Трансфертное ценообразование — это применение нерыночных цен в сделках с взаимозависимыми лицами. Как правило, такие цены позволяют сэкономить большую часть налогов и распределить прибыль между зависимыми компаниями.

Поскольку налогоплательщик пытается занизить налоговую базу, а бюджет рискует недополучить существенную часть поступлений, налоговые органы тщательно проверяют цены в контролируемых сделках. И тут мы подошли к вопросу: какие же сделки признаются контролируемыми?

Контролируемые сделки — это сделки с взаимозависимыми лицами, отвечающие условиям и суммовым критериям, которые установлены ст. 105.14 Налогового кодекса Российской Федерации (далее — НК РФ). Некоторые виды сделок, например с резидентами офшорных зон, приравниваются к сделкам между взаимозависимыми лицами. На основании заявления ФНС суд также может признать сделку контролируемой, о чем сказано в п. 10 ст. 105.14 НК РФ.

Взаимозависимыми называют лица, которые могут повлиять на условия сделок в силу своих родственных связей, должностных полномочий либо участия в уставном капитале.

Если совершены сделки с взаимозависимым лицом либо приравненным к нему, то необходимо понимать, будет ли сделка контролируемой.

С 1 января 2019 года критерии признания сделок контролируемыми были скорректированы федеральными законами от 03.08.2018 № 302-ФЗ и от 19.07.2018 № 199-ФЗ. По новым правилам увеличили порог доходов по сделке — 1 млрд рублей. Так, если доход не превышен, то сделка не контролируется, несмотря на то что она будет отвечать всем признакам, которые перечислены в п. 2 ст. 105.14 НК РФ. Критерии также были поправлены. Добавили критерий по пониженной ставке по налогу на прибыль: если стороны применяют разные ставки от деятельности, в рамках которой заключена сделка, то она будет контролируемой. Если сторона является плательщиком налога на дополнительный доход от добычи углеводородного сырья, то сделку также признают контролируемой. А вот критерий участия стороны в региональном инвестиционном проекте убрали.

Еще положительным изменением стало то, что сделки из п. 1 ст. 105.14 НК РФ (например, через посредников) контролируются, если доходы по ним за год превышают 60 млн рублей. Напомним, ранее такие сделки контролировались вне зависимости от размера доходов.

Вкратце обозначим остальные критерии для признания сделок контролируемыми, которые действовали и ранее, до внесения изменений в НК РФ:

• одна из сторон — плательщик НДПИ, использующий ставку в процентах, и объект сделки — добытое полезное ископаемое (подп. 2 п. 2 ст. 105.14 НК РФ);

• одна из сторон применяет спецрежим (ЕСХН или ЕНВД) (подп. 3 п. 2 ст. 105.14 НК РФ), в данной ситуации действует суммовой критерий — 100 млн рублей;

• одна из сторон освобождена от обязанностей налогоплательщика налога на прибыль организаций (подп. 4 п. 2 ст. 105.14 НК РФ);

• одна из сторон — плательщик налога, чья деятельность связана с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, а другая сторона не подпадает под такие условия (подп. 6 п. 2 ст. 105.14 НК РФ);

• одна из сторон является исследовательским корпоративным центром по проекту «Сколково» или участником проекта по Федеральному закону от 29.07.2017 № 216-ФЗ, применяющим освобождение по НДС (подп. 8 п. 2 ст. 105.14 НК РФ);

• одна из сторон применяет инвестиционный налоговый вычет (ИНВ) по налогу на прибыль (подп. 9 п. 2 ст. 105.14 НК РФ).

Сделки в области внешней торговли товарами мировой биржевой торговли по перечню, утвержденному Минпромторгом России, приравниваются к сделкам между взаимозависимыми лицами (подп. 2 п. 1, пп. 5, 6 ст. 105.14 НК РФ). К таким товарам относятся:

— нефть и товары, выработанные из нефти;

— черные и цветные металлы;

— минеральные удобрения;

— драгоценные металлы и драгоценные камни.

Такие сделки признают контролируемыми при превышении суммового критерия в 60 млн рублей (пп. 3, 7 ст. 105.14 НК РФ).

И совсем немного остановимся на порядке определения доходов по контролируемым сделкам. Для того чтобы определить доход, следует сложить все доходы за календарный год по сделке, причем не только свои, но и доход второй стороны, так как возможно превышение именно по совокупному доходу, что также может повлечь за собой признание сделки контролируемой.

Все доходы определяются по правилам гл. 25 НК РФ (п. 9 ст. 105.14 НК РФ), то есть методом начисления, при этом не учитываются доходы, указанные в ст. 251 НК РФ.

При определении суммы доходов по контролируемым сделкам ФНС вправе проверить соответствие сумм доходов, полученных по сделкам, рыночному уровню с учетом положений глав 14.2 и 14.3 НК РФ (п. 9 ст. 105.14 НК РФ). Это как раз то, что мы будем рассматривать с вами в данной статье, поскольку чаще всего в этих моментах налогоплательщики совершают ошибки, которые приводят к доначислениям и, соответственно, проигрышу в суде.

Доначисления могут быть по таким налогам, как (пп. 4–5 ст. 105.3 НК РФ, подп. «а» п. 2 ст. 1, часть 3 ст. 3 Федерального закона от 19.07.2018 № 199-ФЗ):

— налог на прибыль организаций;

— НДФЛ;

— НДС;

— НДПИ;

— налог на дополнительный доход от добычи углеводородного сырья (в случае проверок за 2019 год и более поздние периоды).

Вопрос трансфертного ценообразования освещен в первой части Налогового кодекса — в разделе V.1, где закреплены методы определения цен по контролируемым сделкам (п. 1 ст. 105.7 НК РФ):

— метод сопоставимых рыночных цен;

— метод цены последующей реализации;

— затратный метод;

— метод сопоставимой рентабельности;

— метод распределения прибыли.

Каждый из методов содержит определенный алгоритм действий и расчетов. Единая цель всех методов — подтверждение цены, используемой в сделке.

Немного остановимся на том, что представляет собой каждый метод и в каких случаях он применяется.

Метод сопоставимых рыночных цен (далее — метод СРЦ) — наиболее популярный метод подтверждения цены. Чаще всего данный метод применяют в сделках с сырьевыми товарами, но далее мы с вами убедимся, что налоговые органы придерживаются именно этого метода в большинстве споров. Метод СРЦ наиболее чувствителен к различиям между рассматриваемыми товарами.

Метод цены последующей реализации используется в основном дистрибьюторами, позволяет оценить рыночный уровень закупочных цен через уровень наценки, который дистрибьютору удалось получить при дальнейшей реализации товара. Слабое место этого метода — функционал дистрибьютора.

Затратный метод позволяет оценить рыночный уровень цены через уровень наценки, который поставщик применяет к сумме понесенных им затрат. Данный метод может быть ненадежен в том случае, если применяются разные способы учета расходов, функционал и процесс исполнителя, это может привести к разным данным при анализе.

Метод сопоставимой рентабельности — лидер среди налогоплательщиков, именно его часто используют компании, поскольку он позволяет оценить рыночный уровень цены через отношение прибыли от продаж по сделке к выбранному базовому показателю: это могут быть затраты, выручка или коммерческие и управленческие расходы. Данный метод менее чувствителен к учету затрат по РСБУ.

Метод распределения прибыли позволяет оценить рыночный уровень цены через разделение прибыли между участниками сделки. То есть как распределилась бы прибыль между сторонами сделки на рыночных условиях. Этот способ используют реже всего. Обратите внимание на некоторые аспекты этого метода:

— В основном он используется в специфичных сделках, то есть когда сложно найти схожую сторону для обоснования цены, это сложные технологические процессы, когда раздельное рассмотрение операций способно привести к сильному искажению результата анализа.

— Наиболее гибок в применении, что, в свою очередь, требует наиболее глубокого анализа взаимодействия сторон по сделке, также возможны сложности при различиях в учете анализируемых компаний.

В обзоре, который ФНС подготовила по трансфертному ценообразованию, она как раз настаивала на применении метода СРЦ, а в некоторых спорах — на дополнительном приме-нении затратного метода.

Как мы видим, часто налоговые органы и налогоплательщики применяют разные методы, что приводит к существенным различиям по ценам и многочисленным доначислениям. По данной ситуации имеется высказывание суда: «Поскольку целью налогового контроля является определение соответствия примененных цен рыночным, а рыночные цены предполагаются объективно сформированными, при применении любого из методов, предусмотренных п. 1 ст. 105.7 НК РФ, результат также должен быть объективно примерно одинаковым, укладываться в допустимое расхождение, соответствовать рыночному уровню. Налогоплательщик и налоговый орган применили разные методы определения соответствия рыночной цене, в результате чего получили существенные расхождения результатов определения размера налоговых обязательств» (постановление Арбитражного суда Московского округа от 14.03.2018 № Ф05-21385/2017 по делу № А40-29025/2017). Далее в статье мы подробнее остановимся на этом деле.

Как уже было сказано, цены проверяются в контролируемых сделках только управлением ФНС, однако налоговые органы подчеркнули, что в случае если будет подозрение на получение налогоплательщиком необоснованной налоговой выгоды, территориальные органы в рамках камеральной проверки могут также применить методы ТЦО. Данный вывод поддержали Минфин (письмо Минфина России от 25.02.2016 № 03-01-11/10321) и ВС РФ (Обзор практики рассмотрения судами дел, связанных с применением отдельных положений раздела V.1 и статьи 269 Налогового кодекса Российской Федерации (утв. Президиумом Верховного Суда РФ 16.02.2017)).

Принимая во внимание данный факт, статья будет интересна не только тем налогоплательщикам, которые совершают контролируемые сделки, но и тем, которые имеют дело со сделками на безвозмездной основе, а также с взаимозависимыми лицами, при условии, что цена сделки многократно отклонена от рыночного уровня и имеются признаки необоснованной налоговой выгоды (например, дробление бизнеса, особый учет расходов и др.).

А теперь перейдем непосредственно к обзору судебной практики. Разберем три дела, которые включены в обзор ФНС: дела с ПАО «Тольяттиазот», ПАО «Уралкалий» и ООО «ТД «РИФ». Рассмотрим, какие ошибки были допущены налогоплательщиками, какой был выбран метод определения цен и какие могут быть рекомендации.

Итак, во всех делах было уделено особое внимание доказыванию взаимозависимости сторон, даже в тех случаях, где формально взаимозависимости не было, а также доказыванию экономической обоснованности доначислений с точки зрения доходов бенефициаров (как в деле ООО «ТД «РИФ»). Налоговый орган применял метод сопоставимых рыночных цен, а где он был неприменим — затратный метод (в деле ООО «ТД «РИФ»). Налогоплательщики же использовали метод сопоставимой рентабельности (оценка рентабельности продаж трейдера), но при этом не было представлено конкретных расчетов фактической рентабельности сделок трейдера, таким образом, налоговые органы не перепроверяли используемый метод налогоплательщика, а сразу переходили к методу СРЦ, в чем суд их поддержал.

А теперь по порядку.

Первым делом, которое мы разберем, будет дело ПАО «Уралкалий». См.:

Постановление Арбитражного суда Московского округа от 07.08.2019 по делу № А40-29025/2017

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Предметом спора был экспорт хлористого калия в адрес трейдера, период проверки — 2012 год, сумма к доплате — 980 млн рублей.

Суд не принял методику налогоплательщика, а именно применение метода сопоставимой рентабельности, поскольку у Uralkali Trading SA имелись последующие взаимозависимые покупатели, что не позволяло достоверно оценить фактическую рентабельность; не были представлены документы расчета фактической рентабельности. Отчет, представленный налогоплательщиком, был сделан по деятельности в целом, а не по конкретной сделке или по совокупности однородных сделок, на что указал суд.

На что следует обратить внимание в данном деле: суд не поддерживает четвертый метод — метод сопоставимой рентабельности, используемый налогоплательщиками, а налоговые органы делают основной упор на первый метод — метод СРЦ. Хотя в изначальной позиции суд поддержал налогоплательщика и заявил, что применение первого метода с использованием котировок информационно-ценовых агентств (далее — ИЦА) некорректно ввиду того, что калийные удобрения не являются товаром биржевой торговли, а также того, что котировки не учитывают всех нюансов конкретных условий поставки, однако при новом рассмотрении дела отказался от своих аргументов, признав, что различия в группах товаров не являются существенными, а условия договоров совпадают с исходными данными для котировок Argus Media. Также не возмутил суд и тот факт, что при расчете котировок Argus Media учитывались как сделки взаимозависимого с обществом трейдера (Белорусской калийной компании), так и сделки самого Uralkali Trading SA, т.е. сделки второго порядка по перепродаже товара трейдером. Фактически применение этих цен к поставкам первого порядка (от производителя к трейдеру) означает полное исключение какого-либо участия трейдера из порядка ценообразования при продажах конечному потребителю.

В данном деле налоговые органы не проверяли метод налогоплательщика ввиду отсутствия необходимых данных и сразу перешли к приоритетному методу СРЦ. Но при иных обстоятельствах налоговый орган изначально должен доказать неприменимость выбранного налогоплательщиком метода и только потом переходить к приоритетному. Как раз такой порядок был применен в деле «Тольяттиазота», которое мы также будем рассматривать далее.

Итак, выводы по делу:

- Не стоит игнорировать первый метод СРЦ, особенно в сделках с сырьевыми товарами, по которым есть котировки бирж и ценовых агентств. Даже если налогоплательщик применяет другой метод, то этот также должен присутствовать при анализе сделок.

- При выборе компаний и сделок для анализа и обоснования цен следует более тщательно выбирать сферу деятельности, сопоставимость по активам и функциям. В данном деле видно, что налогоплательщик не учел фактор взаимозависимости, выбранные компании не совпадали по видам деятельности, недостаточно информации по активам и капиталам.

- В документации по трансфертному ценообразованию необходимо проводить полный финансовый анализ с учетом прозрачных расчетов, доказывающих действительность используемых данных, в частности, произвести расчет финансовых показателей с обоснованием примененного подхода и предоставить налоговым органам надлежащим образом оформленные первичные документы, подтверждающие расходы по контролируемым сделкам, а также надлежащее обоснование относимости расходов к сделкам.

Следующее для рассмотрения — дело ПАО «Тольяттиазот». См.:

Постановление Арбитражного суда Поволжского округа от 26.02.2019 по делу № А55-1621/2018

Где найти:

Где найти:

ИБ Арбитражный суд Поволжского округа

Предмет спора — экспорт аммиака и карбамида в адрес трейдера, период проверки — 2012–2013 годы, сумма доначислений — 973 млн рублей.

Метод налогоплательщиком был выбран такой же, как и в деле ПАО «Уралкалий», — метод сопоставимой рентабельности. Налоговые органы, как несложно догадаться, использовали метод СРЦ.

В данном деле суд выделил несколько вопросов: критерии взаимозависимости сторон (налогоплательщик оспаривал данный факт), а также разные аспекты применения первого и четвертого методов ценообразования.

Прямой взаимозависимости в данной сделке не было (доля участия Nitrochem Distribution AG в уставном капитале ПАО «Тольяттиазот» — менее 25%), поэтому суд признал компании взаимозависимыми по иным основаниям, были установлены признаки «взаимозависимости посредством сложной схемы номинального владения, доверительного управления и депозитарного хранения акций общества», поскольку владение последними, по мнению суда, специально было организовано через сеть взаимосвязанных компаний и доверительных управляющих, при этом вся сеть управлялась из одного центра.

Итак, применение четвертого метода и в данном деле не увенчалось успехом, основными претензиями также было отсутствие первичных документов, подтверждающих достоверность произведенных расчетов; показатели рентабельности строились на основании двух договоров, а не по деятельности в целом или по конкретным сделкам, в отношении которых могли применятся разные цены и условия.

Исходя из этого, судом был применен первый метод на основе котировок агентств Argus Media и Fertecon.

Как мы видим, дела ПАО «Тольяттиазот» и ПАО «Уралкалий» очень схожи между собой, в том числе в ошибках: налогоплательщик как в первом, так и во втором деле выбирает метод сопоставимой рентабельности, а налоговый орган стремится только к первому с использованием котировок ценовых агентств.

Это дело интересно еще и тем, что сделка проходила между невзаимозависимыми компаниями. Однако запутанная структура не спасла налогоплательщика, и суд признал компанию и трейдера взаимозависимыми по косвенным обстоятельствам. Одним из аргументов были устоявшиеся отношения между налогоплательщиком и его трейдером, а также общность предполагаемых бенефициаров.

Завершающим для рассмотрения будет дело ООО «ТД «РИФ». См.:

Постановление Арбитражного суда Московского округа от 29.08.2019 № Ф05-13449/2019 по делу № А40-241026/2018

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

Предметом спора был экспорт зерна (пшеница, ячмень, кукуруза) в адрес трейдера. Данное дело примечательно тем, что налогоплательщик не использовал методы ТЦО, а только представил пояснения.

Налоговый орган оспорил цены по сделке между налогоплательщиком и GTCS Trading JLT — компанией, зарегистрированной в ОАЭ, доначислил 65 млн рублей налога на прибыль и 19 млн рублей пени. Штраф не был начислен, хотя налогоплательщик не подготавливал документацию по контролируемым сделкам с обоснованием методов определения доходов. Еще одной особенностью дела является то, что налоговый орган, помимо первого метода СРЦ, использовал в деле комбинацию с четвертым методом ценообразования, а где отсутствовали данные по котировкам, был использован затратный метод. Благодаря этому были сделаны значительные корректировки в пользу налогоплательщика.

Итак, перейдем к обстоятельствам, заслуживающим внимания. Налоговый орган доказал взаимозависимость сторон (хотя для признания сделки контролируемой этого не требовалось), а также указал на факты выплаты существенных дивидендов на уровне GTCS Trading JLT. Тем самым было доказано, что общество посредством трансфертных цен перераспределяло прибыль в пользу GTCS Trading JLT, являющуюся резидентом низконалоговой юрисдикции, с целью ее распределения конечному бенефициару.

Для анализа цен были выбраны сделки налогоплательщика (5 поставок пшеницы 3-го и 4-го классов) с независимой турецкой компанией. Они были признаны сопоставимыми с контролируемой сделкой, несмотря на существенную разницу в общем объеме поставок. Налоговый орган основывался на том, что товары отгружались партиями, сопоставимыми по объему поставок, на условиях FOB Азов и Ростов-на-Дону. Суд поддержал данную позицию налогового органа.

По поставке кукурузы, пшеницы 3-го и 4-го классов и ячменя (с августа 2014 года) налоговый орган применил цены агентств ИКАР и Platts в качестве сопоставимых, несмотря на то что данные агентства публикуют усредненные значения рыночных цен, которые даже при выполнении всех корректировок не могут отражать их минимальные значения. Однако налоговый орган для определения минимальных цен предложил применить корректировку на максимальную маржинальность (рентабельность) компаний, сопоставимых по отношению к трейдеру — GTCS Trading JLT. Такая максимальная рентабельность была определена на основе выборки сопоставимых компаний в базе данных Bureau van Dijk — Orbis. Суд поддержал методику расчета минимальных рыночных цен, предложенную налоговым органом.

По поставке ячменя (с января по июль 2014 года) и пшеницы 5-го класса налогоплательщик не раскрыл информацию о ценах последующей реализации товаров GTCS Trading JLT, а также о конечных покупателях этих товаров. Налоговый орган не смог получить эту информацию из ОАЭ, а также не смог рассчитать рентабельность продаж GTCS Trading JLT по контролируемым сделкам на основе ее отчетности. Соответственно, был сделан вывод о невозможности применить метод цены последующей реализации и применен затратный метод (расчет на основе валовой рентабельности затрат). В качестве тестируемой стороны был выбран налогоплательщик, рыночный интервал рентабельности был рассчитан с использованием базы данных ASTRA (система СПАРК).

Налоговый орган успешно применил затратный метод, несмотря на отсутствие информации о составе расходов, отражаемых сопоставимыми компаниями в составе себестоимости. Логика обоснования подхода налогового органа следующая: себестоимость продаж в отчете о финансовых результатах налогоплательщика представляла собой исключительно себестоимость товаров, поэтому, даже если сопоставимые организации учитывали в составе аналогичного показателя, помимо стоимости товаров, иные расходы, рентабельность затрат налогоплательщика не должна быть ниже минимального значения интервала валовой рентабельности затрат сопоставимых организаций. Суд не принял возражения налогоплательщика по составу компаний, признанных сопоставимыми, и поддержал налоговый орган.

Таким образом, данное дело отражает наличие широкого набора методов определения цены, чего ранее не было в практике, показывая, что такой подход тоже имеет право на существование.

Также данное решение говорит о том, что нельзя пренебрегать затратным методом толь-ко лишь из-за отсутствия данных учетной политики или из-за расхождения учета затрат.

И стоит отметить, что наличие налоговых выгод у бенефициаров или налогоплательщика косвенно свидетельствует о нерыночности ценообразования. В деле это выражено аргументами инспекции и суда о том, что бенефициар налогоплательщика являлся президентом компании «ТД «РИФ» в 2015 году, его оклад составлял 10 000 рублей, а в трейдере ОАЭ — 3 млн долларов в год, что говорит о выводе налогооблагаемой прибыли в низконалоговую юрисдикцию путем применения трансфертных цен.

Предполагаем, что данное дело привлечет наибольшее внимание у налогоплательщиков, особенно у тех, кто в данный момент является участником спора по ТЦО.

Как мы видим, налоговый орган активно использует котировки ИЦА, поэтому обратим ваше внимание на то, какие котировки можно использовать в расчетах.

На основании действий ФНС мы можем выявить некоторые критерии, по которым отбирались котировки:

— котировки являются общедоступными и сформированы на основании разработанной методологии, которая также находится в общем доступе;

— котировки отражают информацию об идентичных или однородных сделках (что отвечает требованию абз. 2 п. 3 ст. 105.7 НК РФ);

— котировки должны содержать такие сведения о сделках, как объем партии, период поставки, условия поставки и валюта платежа. Также сделки должны быть совершены на основных рынках сбыта либо в географически близких портах.

Рассмотрев последнее дело с ООО «ТД «РИФ», налоговая служба всё равно своим фаворитом считает первый метод — метод СРЦ. Безусловно, Россия вышла на новый уровень в сфере трансфертного ценообразования, что показывает работа налоговых органов: специалисты анализируют все условия сделок, методологию ИЦА, вызывают на допрос экспертов и развивают международный обмен информацией. В связи с этим хотелось бы обратить внимание налогоплательщиков на следующие факторы:

- Во внешнеэкономических сделках (в основном экспорт сырьевого товара) следует использовать метод СРЦ, поскольку применение метода сопоставимой рентабельности успешно оспаривается налоговыми органами на основании котировок ИЦА.

- Стоит заручиться полным пакетом первичных документов по ТЦО, подтверждающих произведенные расчеты.

- Необходимо провести самостоятельный анализ экспортных цен, а также анализ котировок ИЦА с учетом необходимых корректировок в отношении своей сделки.

- Следует оценить, насколько сильно на ваши расчеты могут повлиять данные, которые могут получить налоговые органы в рамках международного обмена о данных трейдера и его деятельности.

В завершение отметим, что из рассмотренных трех дел снизить налоговые последствия налогоплательщик мог бы в деле ООО «ТД «РИФ» за счет оспаривания произведенных корректировок, однако налогоплательщик на одно заседание не явился, по существу позицию налогового органа не оспаривал, не делал самостоятельные запросы в ИЦА и в результате получил соответствующее решение.

Также, безусловно, следует готовить документацию по трансфертному ценообразованию, чего не было в деле ООО «ТД «РИФ». Не представив документацию с обоснованием выбранного метода определения цены, налогоплательщик фактически лишается права на оспаривание примененного налоговыми органами метода, а они, в свою очередь, преимущественно применяют метод СРЦ. Поскольку налоговым органам не требуется проводить анализ примененного налогоплательщиком метода, время рассмотрения дела существенно сокращается. Мы это можем проследить по рассмотренным делам. ПАО «Уралкалий» (период проверки — 2012 год), ПАО «Тольяттиазот» (период проверки — 2012–2013 годы) и ООО «ТД «РИФ» (период проверки — 2014 год): дела завершились почти одновременно, но последнее дело было рассмотрено быстрее, полагаем, как раз за счет того, что отсутствовала документация по трансфертному ценообразованию.

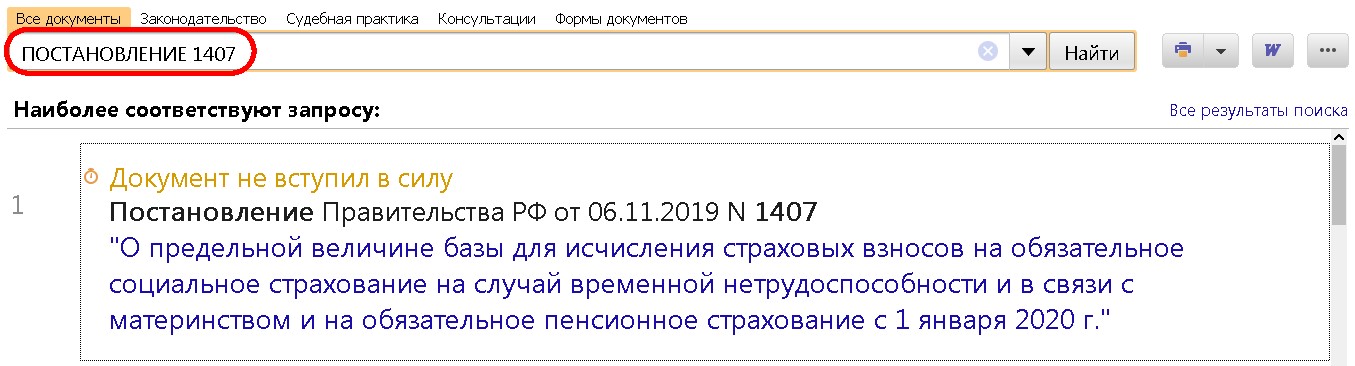

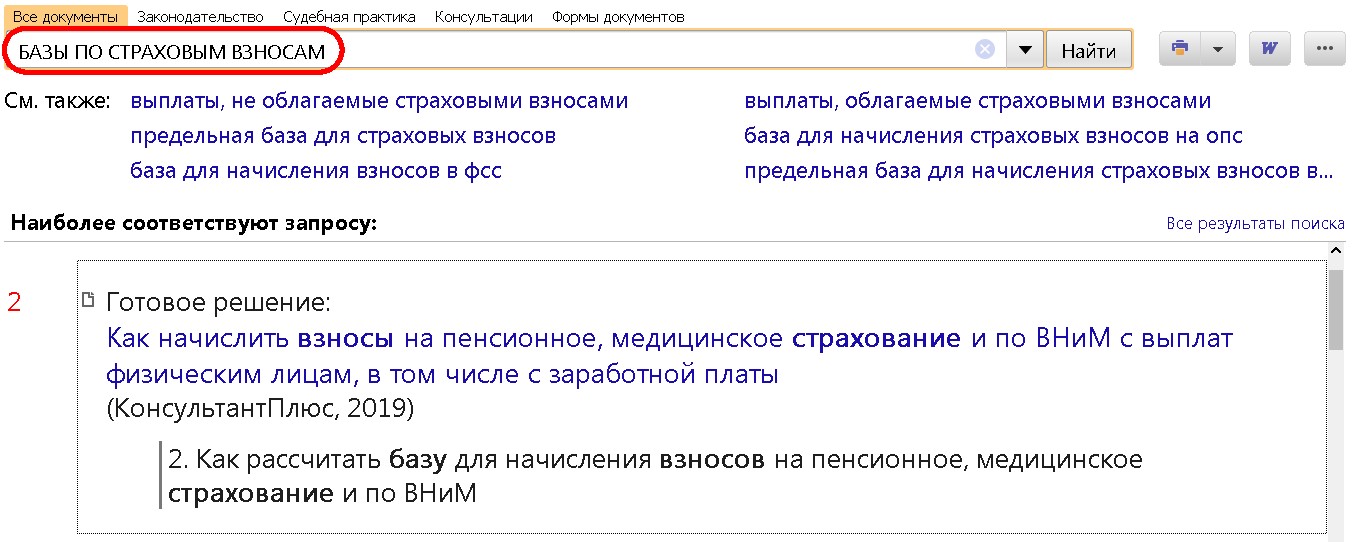

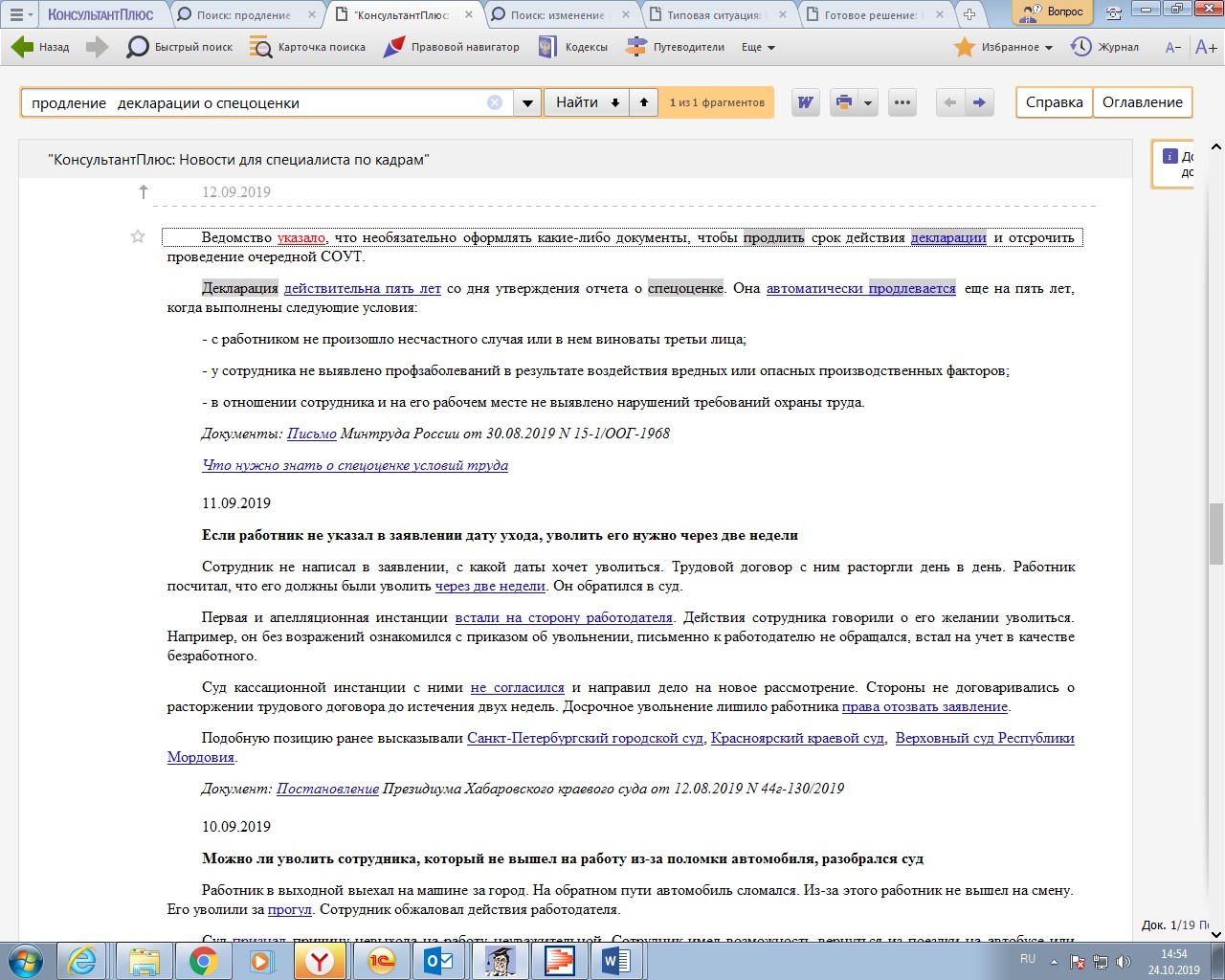

Где найти:

Где найти:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

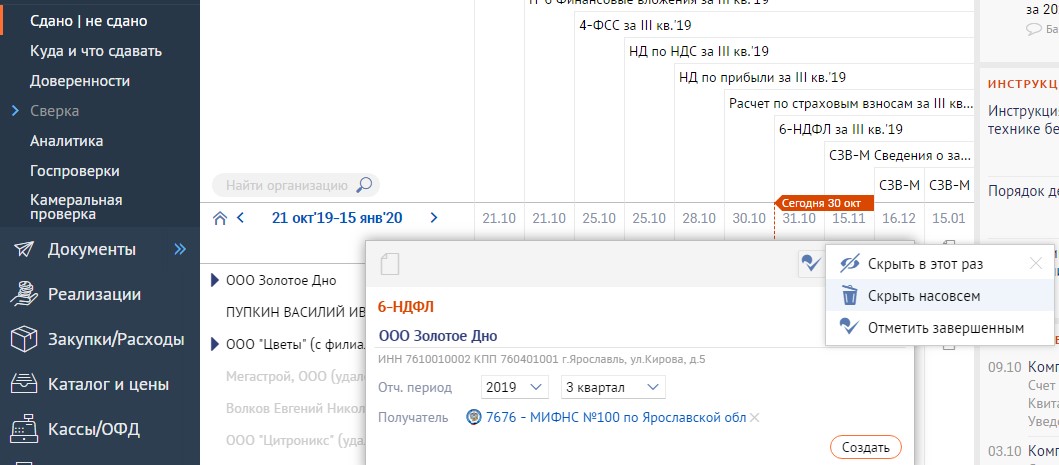

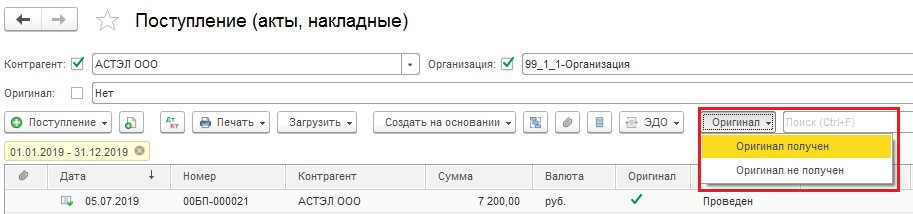

, в открывшейся мини-карточке кликните:

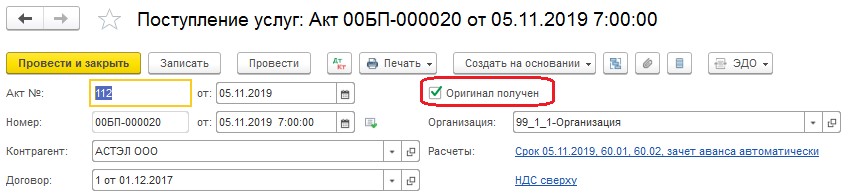

, в открывшейся мини-карточке кликните: , чтобы указать, что отчет сдан;

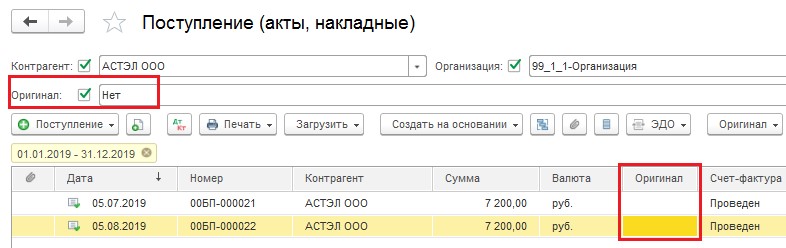

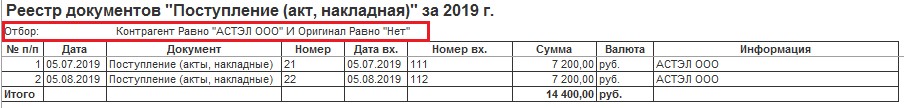

, чтобы указать, что отчет сдан; , чтобы убрать лишние отчеты. Вы можете выбрать:

, чтобы убрать лишние отчеты. Вы можете выбрать: Скрыть в этот раз, если нужно удалить форму только на текущий отчетный период.

Скрыть в этот раз, если нужно удалить форму только на текущий отчетный период. Скрыть насовсем, если хотите убрать форму навсегда.

Скрыть насовсем, если хотите убрать форму навсегда.