Подобным схемам налоговые органы стараются активно противодействовать, постоянно совершенствуя способы сбора сведений и их интерпретации в качестве доказательной базы налогового правонарушения. В совокупности все эти факторы порождают множество судебных разбирательств, при помощи которых арбитры пытаются установить истину и пополнить бюджет. Учитывая, что налоговые органы пристально следят за тенденциями и правовыми позициями высшего судебного органа, ведь именно они задают направление для совершенствования работы налоговых органов при формировании доказательственной базы, предлагаем изучить некоторые судебные процессы и выявить опасные места в налоговом планировании компаний и налоговые риски при использовании определенных методов налоговой оптимизации.

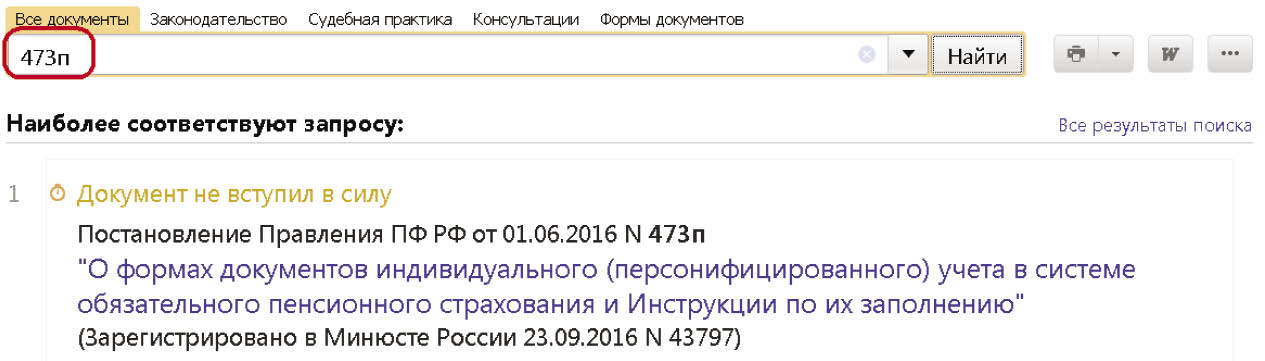

Начиная наш тематический сюжет, сразу хотел бы обратить ваше внимание на то, что ни понятие «схема», ни понятие «дробление бизнеса» ни в одном налоговом нормативном акте не применяется. Необходимо помнить, что налоговый орган пытается квалифицировать полученную налогоплательщиком налоговую выгоду как необоснованную в соответствии с критериями, изложенными в Постановлении Пленума ВАС РФ. См.:

Постановление Пленума ВАС РФ от 12.10.2006 № 53

«Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды»

Где найти:

Где найти:

ИБ Версия Проф

Основополагающий тезис данного постановления отражен в п. 1: судебная практика разрешения налоговых споров исходит из презумпции добросовестности налогоплательщиков и иных участников правоотношений в сфере экономики. В связи с этим предполагается, что действия налогоплательщика, имеющие своим результатом получение налоговой выгоды, экономически оправданы, а сведения, содержащиеся в налоговой декларации и бухгалтерской отчетности, – достоверны.

Представление налогоплательщиком в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах, в целях получения налоговой выгоды является основанием для ее получения, если налоговым органом не доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны и (или) противоречивы.

Согласно п. 3 постановления № 53 налоговая выгода может быть признана необоснованной, в частности, если для целей налогообложения учтены операции:

- не в соответствии с их действительным экономическим смыслом;

- не обусловленные разумными экономическими или иными причинами (целями делового характера).

В соответствии с п. 4 постановления № 53 налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности.

Согласно положениям пп. 2, 11 постановления № 53 при рассмотрении в арбитражном суде налогового спора налоговый орган может представить доказательства необоснованного возникновения у налогоплательщика налоговой выгоды. Признание судом такой выгоды необоснованной влечет отказ в удовлетворении требований налогоплательщиков, связанных с ее получением.

В п. 5 постановления № 53 перечислены обстоятельства, наличие которых должно быть подтверждено налоговым органом, свидетельствующие о необоснованности выгоды:

- невозможность реального осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг;

- отсутствие необходимых условий для достижения результатов соответствующей экономической деятельности в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- учет для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для данного вида деятельности также требуются совершение и учет иных хозяйственных операций;

- совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

Пленум ВАС в п. 6 постановления № 53 подчеркнул, что судам необходимо иметь в виду следующие обстоятельства, которые сами по себе не могут служить основанием для признания налоговой выгоды необоснованной:

- создание организации незадолго до совершения хозяйственной операции;

- взаимозависимость участников сделок;

- неритмичный характер хозяйственных операций;

- нарушение налогового законодательства в прошлом;

- разовый характер операции;

- осуществление операции не по месту нахождения налогоплательщика;

- осуществление расчетов с использованием одного банка;

- осуществление транзитных платежей между участниками взаимосвязанных хозяйственных операций;

- использование посредников при осуществлении хозяйственных операций.

Перечисленные выше обстоятельства в совокупности и взаимосвязи с иными обстоятельствами, в частности, указанными в п. 5 постановления № 53, могут быть признаны свидетельствующими о получении налогоплательщиком необоснованной налоговой выгоды.

Обратите внимание на то, что в соответствии с п. 9 постановления № 53 установление судом наличия разумных экономических или иных причин (деловой цели) в действиях налогоплательщика осуществляется с учетом оценки обстоятельств, свидетельствующих о его намерениях получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

При применении модели структурирования бизнес-процессов между различными формально независимыми вновь созданными субъектами необходимо помнить, что Конституционный Суд РФ достаточно давно сформулировал свою позицию по поводу оценки целесообразности деятельнос- ти налогоплательщиков. См.:

Определение Конституционного суда РФ от 04.06.2007 № 320-О-П,

определение Конституционного суда РФ от 04.06.2007 № 366-О-П

«Об отказе в принятии к рассмотрению жалобы…»

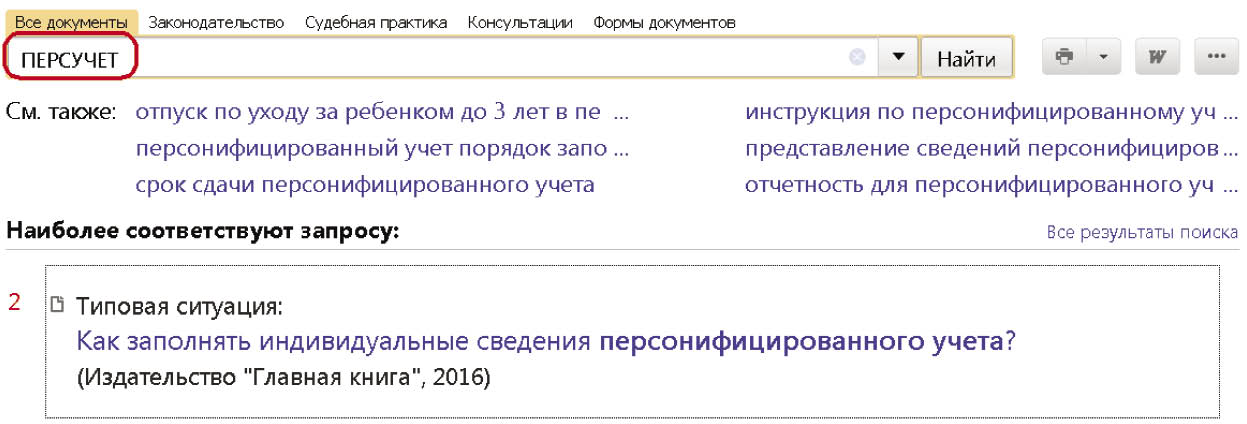

Где найти:

Где найти:

ИБ Версия Проф

Ни налоговый орган, ни суд не могут оценивать обоснованность расходов плательщика, уменьшающих в целях налогообложения полученные доходы. В частности, не могут они оценивать целесообразность, рациональность, эффективность деятельности плательщика или понесенных им расходов с точки зрения полученного результата. Исходя из принципа свободы экономической деятельности, налогоплательщик самостоятельно и единолично оценивает ее эффективность и целесообразность.

Тем не менее не так давно ФНС разъяснила, как доказать факт дробления бизнеса. См.:

Письмо ФНС России от 19.01.2016 № СА-4-7/465@

«О направлении для использования в работе»

Где найти:

Где найти:

ИБ Версия Проф

В Письме ФНС России на примере разъяснила, как доказывать схему дробления. Служба направила налоговым органам на местах Определение ВС РФ. См.:

Определение ВС РФ от 27.11.2015 № 306-КГ15-7673 по делу № А12-24270/2014

Где найти:

Где найти:

ИБ Решения высших судов

Основанием доначисления организации спорных сумм налога на прибыль, соответствующих пеней и штрафов по п. 1 ст. 122 НК РФ послужил вывод инспекции, согласно которому посредством согласованных действий с индивидуальным предпринимателем, применяющим ЕНВД, организацией была разработана схема уклонения от налогообложения путем формального заключения договоров поручения, по условиям которых организация и предприниматель от имени друг друга могли совершать действия по оформлению сделок купли-продажи с покупателями товаров.

Налоговики решили, что денежные средства, полученные предпринимателем от реализации организацией товаров предпринимателя на основании договора поручения, исходя из подлинного экономического содержания данных операций, являются доходами самой организации. В связи с этим указанные доходы должны быть включены в облагаемую базу в целях исчисления налога на прибыль за проверяемый период.

Признавая доказанным факт умышленной минимизации организацией налоговой базы путем создания схемы дробления бизнеса, судьи приняли во внимание совокупность документально подтвержденных обстоятельств, установленных в ходе выездной налоговой проверки организации.

Считая правомерной позицию налогового органа по вопросу использования налогоплательщиком схемы дробления бизнеса, судьи учитывали наличие в материалах дела доказательств, свидетельствующих не только о согласованности действий участников спорных операций, но и косвенной подконтрольности предпринимателя проверяемому налогоплательщику. При этом в качестве ключевого доказательства подконтрольности судьи признали тот факт, что организация являлась единственным источником доходов предпринимателя и осуществления им соответствующей предпринимательской деятельности.

Обращаю ваше внимание на то, что по рассматриваемому делу суды не отличались единым мнением: каждая инстанция не соглашалась с предыдущей, но в итоге спор выиграли налоговые органы.

В упомянутом выше Письме ФНС отметила, что анализ судебного акта показал: критериями, по которым налогоплательщик может быть признан судом недобросовестным, являются в том числе: наличие единой производственной базы, отсутствие у подконтрольного лица собственных производственных мощностей, использование проверяемой фирмой и подконтрольными ей лицами одних и тех же трудовых ресурсов.

В самом последнем абзаце Письма ФНС дала рекомендации своим же работникам, как им действовать, чтобы доказать факт дробления бизнеса в качестве инструмента налоговой оптимизации. ФНС отметила, что в рамках процесса доказывания использования проверяемым налогоплательщиком схемы дробления бизнеса в качестве инструмента налоговой оптимизации налоговому органу необходимо располагать доказательствами, которые в совокупности и взаимосвязи будут однозначно свидетельствовать о совершении проверяемым налогоплательщиком совместно с подконтрольными ему лицами виновных, умышленных согласованных действий, направленных исключительно на получение необоснованной налоговой выгоды путем уменьшения соответствующей налоговой обязанности или уклонения от ее исполнения.

Ранее в практике налогового контроля были распространены случаи, когда налоговый орган, избегая ясности в квалификации обстоятельств получения налогоплательщиком необоснованной налоговой выгоды, перечислял установленные при проверке факты и, ограничиваясь ссылками на пп. 1, 5, 6, 10 постановления Пленума ВАС РФ от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», делал выводы о получении налогоплательщиком необоснованной налоговой выгоды.

Этот подход еще в 2011 году ФНС сочла недопустимым, как и изложение позиции налоговых органов на основании взаимоисключающих доводов. См.:

Письмо ФНС РФ от 24.05.2011 № СА-4-9/8250

«О доказывании необоснованной налоговой выгоды»

Где найти:

Где найти:

ИБ Версия Проф

ФНС России обратила внимание нижестоящих налоговых органов на то, что при досудебном урегулировании налоговых споров установлены случаи неполного исследования и отражения в решениях налоговых органов всех необходимых обстоятельств и доказательств, подтверж- дающих получение налогоплательщиками необоснованной налоговой выгоды. Это в первую очередь обусловлено неправильным определением обстоятельств, подлежащих доказыванию, отсутствием доказательственной базы или недостаточностью доказательств, на которые ссылается налоговый орган.

Итак, уважаемые читатели, мы с вами рассмотрели основные нормативные документы, которыми руководствуются налоговые и судебные органы при принятии решения о получении налогоплательщиком обоснованной или необоснованной налоговой выгоды. Далее я предлагаю вам ознакомиться с тем, как же на практике происходит рассмотрение таких дел, какие доводы в свою пользу приводят налогоплательщики. И начать я хотел бы со следующего разбирательства:

Постановление Арбитражного суда Западно-Сибирского округа от 26.03.2015

№ Ф04-17411/2015 по делу № А46-7351/2014

Где найти:

Где найти:

ИБ Арбитражный суд Западно-Сибирского округа

Позиция налогового органа основывалась на том, что единая предпринимательская деятельность осуществлялась двумя ООО с целью минимизации налогового бремени, поскольку они, будучи участниками одного производственного процесса, состоящего в изготовлении полиграфической продукции, лишь формально удовлетворяли условиям применения УСН каждым из них. Об этом свидетельствует то, что организации: осуществляли один вид деятельности, находились по одному адресу, имели один кадровый состав, использовали для осуществления деятельности одно и то же имущество.

Однако суд не согласился с доводами налогового органа, мотивируя свое решение следую-щим.

Заключение с работниками трудовых договоров о работе по совместительству в указанных организациях не противоречит законодательству и не доказывает получение необоснованной налоговой выгоды.

Выдача заработной платы и других компенсационных, стимулирующих и иных выплат, а также уплата страховых взносов и перечисление НДФЛ с сумм заработной платы работников производились самостоятельно каждым из юридических лиц.

Общества созданы учредителем в различные периоды времени.

Организации осуществляли самостоятельные виды деятельности, реализовывали произведенную продукцию третьим лицам, имели самостоятельные банковские счета, собственный кадровый состав, взаимоотношения с третьими лицами (в частности, по поводу закупок материалов и оборудования для осуществления производственной деятельности) и основные средства, состояли на учете в налоговых органах и фондах, отчитывались в установленном законом порядке.

Организации арендовали офисные и производственные площади и несли расходы на их содержание и оплату аренды на основании самостоятельно заключенных договоров.

Факт взаимозависимости юридических лиц не свидетельствует об уклонении от уплаты налогов посредством применения схемы дробления бизнеса.

Нахождение организаций по одному юридическому адресу не доказывает совершение противоправных действий налогоплательщиком.

Действующим законодательством не ограничено как количество создаваемых юридических лиц с одинаковым составом учредителей, так и количество юридических лиц, в которых одно и то же физическое лицо может занимать должность единоличного исполнительного органа. Совпадение учредителя либо руководителя между взаимодействующими юридическими лицами (в отсутствиие других доказательств) не свидетельствует об отсутствии реальной предпринимательской деятельности у организаций и получении необоснованной налоговой выгоды

Не менее интересным является следующее судебное разбирательство:

Постановление Арбитражного суда

Северо-Кавказского округа от 25.05.2015

№ Ф08-2820/2015 по делу № А63-4162/2014

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Кавказского округа

Налоговики посчитали, что Общество и предприниматели С. (шурин директора ООО) и Д. (сын директора ООО) преднамеренно раздробили общий бизнес в целях получения необоснованной выгоды путем применения предпринимателями спецрежима в виде УСН. Об этом свидетельствуют следующие обстоятельства: ООО и предприниматели используют один склад, директор общества являлся исполнительным директором у предпринимателей, отдельные работники общества работали у предпринимателей по совместительству; товар обществу и предпринимателям поставляли одни и те же поставщики; предприниматели предоставляли займы ООО.

Однако, как и в предыдущем рассмотренном деле, суды не согласились с налоговым органом, объясняя свое решение следующим:

Общество создано задолго до регистрации предпринимателей.

ООО осуществляло оптовую торговлю метал-лоизделиями, а предприниматели – розничную.

Предприниматели осуществляли самостоятельную деятельность. Торговля на территории одного склада обусловлена взаимной поддержкой лиц, имеющих родственные отношения, в целях получения личного дохода каждым из этих лиц. Между обществом и предпринимателями заключены договоры аренды, которые исполнялись сторонами. Предприниматели имели свои уголки покупателя, где размещалась информация в соответствии с требованиями законодательства. Кладовщики пояснили, что для каждого из предпринимателей был определен свой отдельный участок склада. Приход товара учитывался лицами на разных участках территории склада.

Все опрошенные инспекцией работники (кладовщики, заведующий складом, грузчики, кассир, бухгалтер) работали у предпринимателей по совместительству, были оформлены надлежащим образом, получали от каждого из лиц заработную плату, четко определяли трудовые обязанности по каждому из работодателей. НДФЛ уплачивался каждым из работодателей в со-ответствии с выданной работникам зарплатой.

Доказательства выплаты работникам заработной платы только обществом или принудительного перевода сотрудников отсутствуют.

Незначительная часть товара (от 0,5% до 8% годового объема закупок предпринимателя) приобреталась предпринимателями у ООО. Такие обстоятельства свидетельствуют в пользу вывода о реальном характере возмездных, а не подконтрольных взаимоотношений. Наличие кредиторской задолженности (менее 5% оборота) соотносится с обычной практикой делового оборота.

Налоговый орган не представил доказательства того, что общество несло какие-либо затраты на компенсацию текущих расходов предпринимателей, а также распоряжалось их доходом.

Все опрошенные поставщики указали, что доставляли товар в адрес каждого лица отдельно. Оплата поставщикам осуществлялась каждым лицом от своего имени.

После регистрации предпринимателей торговый оборот общества не уменьшился, а вырос. Общество самостоятельно могло выделить объект розничной торговли и применять спецрежим в виде уплаты ЕНВД, что не потребовало бы создавать искусственное дробление бизнеса, на которое указывает инспекция.

Следующее дело, которое я хотел бы с вами рассмотреть, посвящено ЕНВД:

Постановление Арбитражного суда Волго-Вятского округа от 11.03.2015

№ Ф01-452/2015 по делу № А11-314/2014

Где найти:

Где найти:

ИБ Арбитражный суд Волго-Вятского округа

Налоговый орган посчитал, что Общество получило необоснованную налоговую выгоду посредством дробления бизнеса и создания взаимозависимого юридического лица (ООО продало ООО-1 «лишние» автомобили, чтобы не допустить превышения по численности в количестве 20 единиц) для сохранения условий применения ЕНВД (автотранспортные услуги по перевозке грузов) и уменьшения размера налоговых обязательств. Это подтверждается следующими обстоятельствами: обе организации находились по одному адресу (менеджеры обеих организаций размещались в одном кабинете, оба директора также осуществляли свою рабочую деятельность в одном кабинете), сотрудники обоих ООО распоряжения по работе получали от обоих учредителей, стоянки и ремонт автотранспортных средств осуществлялись по одному адресу, работники обеих организаций были связаны в своей деятельности между собой.

Суд указал, что нахождение двух организаций в одном помещении, стоянка и ремонт транспорта в одном гараже, работа некоторых сотрудников в обеих организациях, возможность доступа должностных лиц к расчетным счетам двух организаций не свидетельствуют о согласованности действий общества с взаимозависимой организацией и направленности их на получение необоснованной налоговой выгоды. Инспекция не установила фактов взаимной передачи заказов; заказчики не воспринимали обе организации как одно целое; общество не распоряжалось денежными средствами взаимозависимой организации.

Завершая рассмотрение судебной практики по сегодняшнему вопросу, я хотел бы рассказать еще об одном достаточно интересном деле:

Постановление Арбитражного суда Дальневосточного округа от 21.01.2015

№ Ф03-5980/2014 по делу № А04-1655/2014

Где найти:

Где найти:

ИБ Арбитражный суд Дальневосточного округа

Налоговики усмотрели в создании множества юридических лиц, взаимодействующих с компанией, намеренное дробление ее выручки с целью уклонения от уплаты налогов по ОСН. Проверяющие рассмотрели взаимозависимые организации компании в качестве ее обособленных подразделений. По мнению инспекторов, компания и ее взаимозависимые юридические лица (обособленные подразделения), будучи единой производственной системой, должны применять общий порядок налогообложения.

И в этот раз суды оказались на стороне налогоплательщика. В случае разделения бизнеса на множество организаций экономические риски снижаются, так как приостановление деятельности одной из них не повлечет для других неблагоприятных последствий. Таким образом, обосновано наличие деловой цели в виде сокращения риска потерь для бизнеса. И у инспекции нет оснований для доначисления налогов, пени и привлечения к штрафным санкциям по мотиву занижения доходов путем распределения их по искусственно созданным организациям, формально осуществляющим финансово-хозяйственную деятельность.

Уважаемые читатели, наш сюжет близится к логическому завершению и на основании как изложенных выше, так и других нерассмотренных в данной статье судебных решений я хотел бы подвести некоторые итоги.

При оценке налоговых последствий дробления бизнеса налоговики будут устанавливать:

- имеет ли место разделение бизнеса, направленное исключительно на достижение налоговой выгоды, или имела место оптимизация бизнеса как такового: прекращение одного из видов деятельности у первоначальной организации и выведение этого вида деятельности в новой организации;

- состав участников юридических лиц, образовавшихся в результате реструктурирования бизнеса;

- имеются ли доказательства подконтрольности среди группы компаний.

Анализ положительной для налогоплательщика судебной практики позволяет сделать следующие выводы:

а) судами в обязательном порядке учитывается, в разные ли налоговые периоды созданы новые организации, состав их учредителей, состав работающего персонала, наличие или отсутствие имущества для осуществления своей деятельности, деловых связей с другими контрагентами;

б) наличие у созданных в результате дробления организаций одного и того же юридического адреса, общих руководителей, банковских счетов в одном и том же банке не исключает самостоятельного характера деятельности этих организаций и не свидетельствует о создании схемы ухода от налогообложения;

в) взаимозависимость созданных организаций сама по себе не может служить основанием для признания налоговой выгоды необоснованной, если не доказано, что это обстоятельство существенно повлияло на результаты сделок.

Анализ отрицательной для налогоплательщиков судебной практики позволяет выделить некоторые признаки незаконной схемы дробления бизнеса исключительно с целью снижения налогового бремени:

- показатели и критерии деятельности налогоплательщика-«спецрежимника» близки к предельным значениям, которые ограничивают право на такой налоговый режим;

- взаимозависимость вновь созданных юридических лиц: 90–100% доли в уставных капиталах вновь созданных организаций принадлежат одному физическому или юридическому лицу;

- руководящие должности в обществе и организациях занимают одни и те же лица;

- все организации находятся по одному и тому же адресу;

- у проверяемого налогоплательщика и его контрагентов совпадают IP-адреса;

- вновь созданные организации не имеют собственных производственных площадей, оборудования, персонала;

- деятельность вновь созданных организаций осуществляется на материально-технической базе третьего лица и самого проверяемого налогоплательщика;

- ассортимент продукции вновь созданные организации представляют на своих сайтах в Интернете от имени проверяемого налогоплательщика, выступая как отделы розничной реализации продукции налогоплательщика;

- оформление приема на работу сотрудников этих вновь созданных организаций носит формальный характер (все сотрудники продолжают получать зарплату в кассе, расположенной в административном здании проверяемого налогоплательщика, трудовые книжки сотрудников всех организаций хранятся вместе);

- налогоплательщик является единственным поставщиком продукции для организаций;

- договоры на поставку товара между проверяемым плательщиком и организациями не заключались.

Полезные советы для тех, кто применяет дробление бизнеса

- Вновь созданные плательщики не должны отвечать критериям взаимозависимости, адреса создаваемых в результате дробления организаций должны быть различными.

- Необходимо избегать открытия счетов в одном банке.

- Следует позаботиться о наличии письменного заключения об экономическом эффекте в связи с дроблением бизнеса, подготовленного сторонними экспертами, оказывающими услуги финансового консультирования. При расчете предполагаемого экономического эффекта от дробления бизнеса не стоит делать акцент на налоговой оптимизации.

- Продумайте схему трудовых отношений работников всех компаний, исключив взаимную подчиненность работников разных организаций, имея в виду, что любой работник может быть допрошен в рамках выездных налоговых проверок.

- Позаботьтесь о наличии у каждого самостоятельного налогоплательщика отдельной материальной (производственной, торговой или технической) базы.

- Финансовая самостоятельность вновь созданных организаций должна быть очевидна (они должны самостоятельно оплачивать свои текущие расходы, арендные и / или коммунальные платежи и т.п.).

- При разделении у каждой из вновь созданных организаций должна быть своя производственная или торговая база (оборудование, склад) на праве собственности или праве аренды.

- Для доказательства самостоятельной хозяйственной деятельности у каждой из таких организаций должны быть свои деловые партнеры.

- Следует предусмотреть наличие необходимого персонала, который позволит компаниям независимо друг от друга осуществлять хозяйственную деятельность.

- Обязательно предусмотреть и наличие деловой цели в дроблении бизнеса: налоговая выгода может быть признана необоснованной лишь в том случае, когда отсутствует разумная деловая цель. Налоговая выгода не может рассматриваться в качестве самостоятельной деловой цели.

- Выделенное направление деятельности не должно дублировать функции того бизнеса, из которого оно выделено, что подтверждает отсутствие «неделовой» цели.

Если уважаемый читатель скажет, что каждая ситуация уникальна и давать рекомендации нельзя без понимания протекающих в организации бизнес-процессов и без наличия иной ключевой информации, я буду абсолютно согласен, ведь это действительно так. Однако я искренне надеюсь, что рассмотренный нами материал станет для вас полезной памяткой, содержащей обобщающие выводы, которые помогут разобраться с особенностями безопасного структурирования вашего бизнеса.

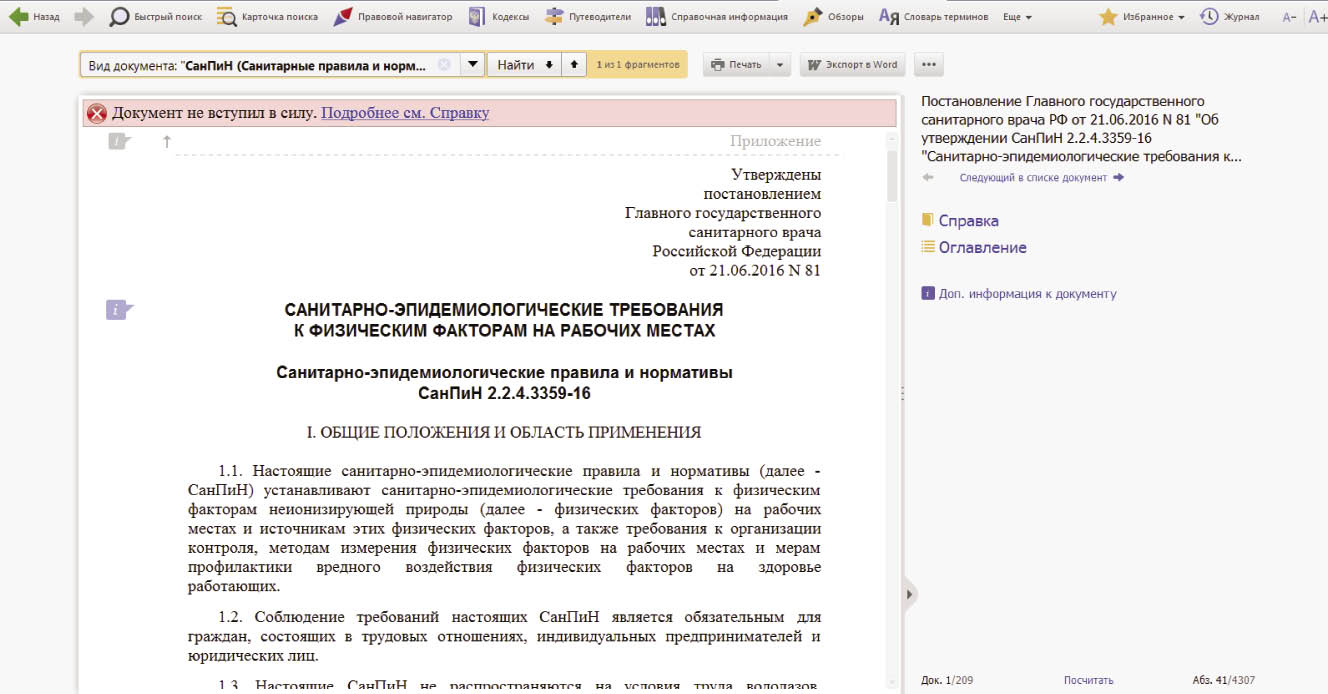

Где найти:

Где найти: