Ведение воинского учета – это обязанность работодателей-организаций. В соответствии с п. 9 постановления Правительства РФ от 27.11.2006 № 719 «Об утверждении Положения о воинском учете» (далее по тексту – Положение о воинском учете) воинский учет граждан по месту их работы осуществляется организациями в соответствии с законодательством Российской Федерации, Положением и методическими рекомендациями, разрабатываемыми Министерством обороны Российской Федерации.

Ознакомиться с определением воинского учета, его целями и задачами можно в п. 3 и п. 17 методических рекомендаций по ведению воинского учета в организациях (утв. Генштабом Вооруженных Сил РФ 11.04.2008) (далее по тексту – Рекомендации).

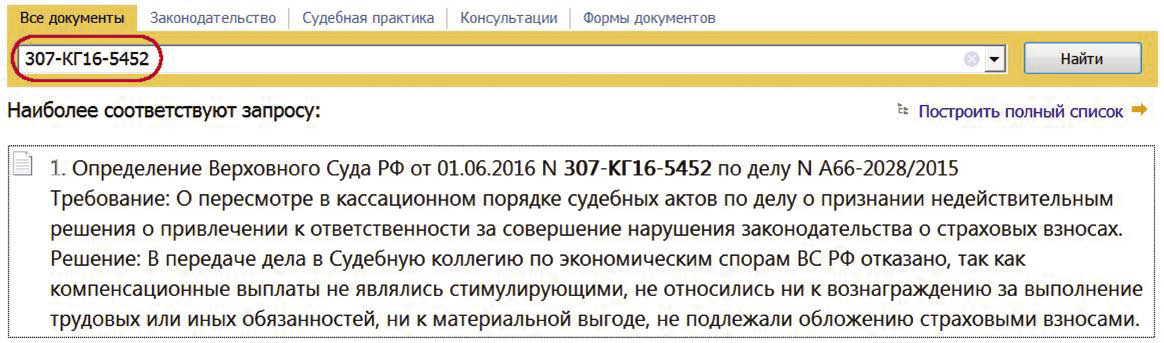

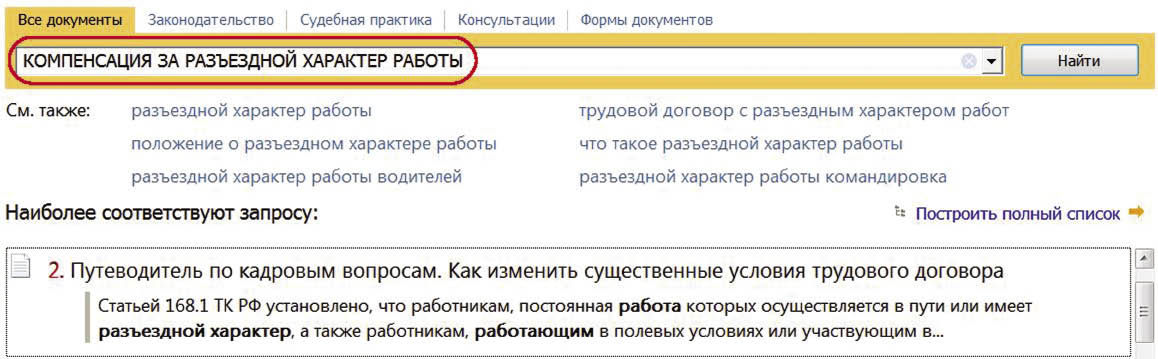

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Воинский учет военнообязанных подразделяется на общий и специальный.

На специальном воинском учете состоят военнообязанные, которые в установленном порядке бронируются за органами государственной власти, органами местного самоуправления или организациями на периоды мобилизации, военного положения и в военное время, а также проходящие службу в органах внутренних дел, Государственной противопожарной службе, учреждениях и органах уголовно-исполнительной системы, органах по контролю за оборотом наркотических средств и психотропных веществ на должностях рядового и начальствующего состава.

Остальные военнообязанные состоят на общем воинском учете.

ВОПРОС:

Кто осуществляет ведение воинского учета в организации?

Пунктом 12 Положения о воинском учете определены нормы численности работников, осуществляющих воинский учет в организации:

|

Число граждан, состоящих на воинском учете в организации

|

Количество работников организации, осуществляющих воинский учет

|

|

Менее 500

|

1 работник, выполняющий обязанности по совместительству

|

|

От 500 до 2 000

|

1 освобожденный работник

|

|

От 2 000 до 4 000

|

2 освобожденных работника

|

|

На каждые последующие 3 000 граждан (свыше 4 000)

|

1 освобожденный работник

|

Под освобожденным работником понимается лицо, для которого ведение воинского учета является основной обязанностью в соответствии с должностной инструкцией.

Общее количество работников, осуществляющих воинский учет в организациях, определяется исходя из количества граждан, стоящих на воинском учете по состоянию на 31 декабря предшествующего года. При наличии в организациях двух и более работников, осуществляющих воинский учет, они объединяются в отдельное подразделение – военно-учетный стол.

Согласно п. 22 Рекомендаций руководитель организации должен издать приказ, в котором будут определены персональный состав и функциональные обязанности работников по ведению воинского учета, в том числе по бронированию граждан. Проект данного приказа должен быть согласован с военным комиссаром муниципального образования, осуществляющим свою деятельность в пределах территории, на которой расположена организация (ее структурное подразделение), либо с органом местного самоуправления, осуществляющим первичный воинский учет на территориях, где нет военных комиссаров.

Также необходимо помнить: п. 22 Рекомендаций установлено, что руководителям организаций целесообразно согласовывать с военным комиссаром муниципального образования кандидатуры военно-учетных работников перед назначением их на должность, а также направлять в адрес военного комиссара копии приказов о назначении на должности работников, осуществляющих воинский учет в организациях. Последующие перемещения и увольнение указанных работников рекомендовано проводить также по согласованию с военным комиссариатом муниципального образования. Исключение составляют организации, имеющие мобилизационные органы. Этот вопрос обязательно поднимается при проверке военными комиссариатами организаций.

Обязанности работника организации, осуществляющего воинский учет, закреплены в Положении. Рекомендуем составлять должностные инструкции соответствующих работников, основываясь на указанных в нем нормах, а также указывать эти обязанности в трудовых договорах.

Внимание: п. 21 Рекомендаций установлено, что для обеспечения сохранности документов по воинскому учету руководители организаций обязаны выделить для работников, осуществ-ляющих воинский учет, специально оборудованные помещения и железные шкафы.

ВОПРОС:

Кто подлежит постановке на воинский учет в организациях?

Ознакомиться с перечнем лиц, подлежащих постановке на воинский учет, можно в п. 14 Положения о воинском учете. Особое внимание стоит обратить на граждан женского пола, имеющих военно-учетную специальность. Перечень военно-учетных специальностей приведен в Приложении к Положению о воинском учете и Приложении № 2 к Рекомендациям.

ВОПРОС:

Какие документы военнообязанных граждан необходимы для ведения воинского учета в организациях?

Документами воинского учета, на основании которых ведется воинский учет и заполняются личные карточки, являются:

1) для призывников – удостоверение гражданина, подлежащего призыву на военную службу (такое удостоверение имеет обложку с изображением герба Российской Федерации и надписью «Российская Федерация. Удостоверение гражданина, подлежащего призыву на военную службу»);

2) для военнообязанных запаса:

- военный билет (военные билеты офицеров запаса имеют зеленую обложку с изображением герба Российской Федерации и надписью «Российская Федерация. Военный билет офицера запаса» (обложка военных билетов, изданных до 2000 года, имеет изображение герба СССР и надпись «Министерство обороны. Военный билет офицера запаса Вооруженных Сил СССР» или «Военный билет генерала запаса Вооруженных Сил СССР»); военные билеты солдат, матросов, сержантов, старшин, прапорщиков и мичманов имеют красную обложку с изображением герба Российской Федерации и надпись «Российская Федерация. Военный билет» (обложка военных билетов, изданных до 1994 года, имеет изображение герба СССР и надпись «СССР. Министерство обороны. Военный билет»);

- временное удостоверение, выданное взамен военного билета. Оно выдается только в целях установления личности отдельных военнообязанных, не имеющих соответствующих документов для оформления и выдачи им военных билетов, при необходимости проверки и подтверждения подлинности предъявленных ими документов, а также для запроса и получения военных билетов, которые сданы на хранение в военный комиссариат по прежнему месту жительства. Временное удостоверение подписывается военным комиссаром и заверяется гербовой печатью. Временные удостоверения выдаются сроком на один месяц. Военные комиссары могут продлить срок их действия на срок до одного месяца, но общей продолжительностью не более трех месяцев;

3) справка, выданная взамен военного билета. С 26.12.2014 гражданам, не прошедшим военную службу по призыву, не имея на то законных оснований, в соответствии с заключением призывной комиссии вместо военного билета выдается справка. См. п. 1 Порядка, утв. приказом Министра обороны РФ от 18.07.2014 № 495.

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Саму работу по ведению воинского учета можно разделить на несколько этапов:

- учетная работа при приеме граждан на работу;

- ведение личных карточек Т-2, Т-2 ГС (МС);

- актуализация сведений, содержащихся в документах воинского учета, предоставление отчетности.

ВОПРОС:

В чем заключается учетная работа при приеме граждан на работу?

В соответствии с п. 30 Положения о ведении воинского учета работодатели:

1) Проверяют у граждан, принимаемых на работу, наличие отметок в паспортах граждан Российской Федерации об их отношении к воинской обязанности.

Отметка об отношении к воинской обязанности производится на странице 13 паспорта гражданина РФ. В штампе указываются отношение к воинской обязанности в зависимости от пола военнообязанного, дата внесения штампа и подпись сотрудника, осуществившего внесение штампа.

Внимание: в случаях отсутствия отметок на странице 13 паспорта гражданина Российской Федерации об отношении к воинской обязанности или о постановке на воинский учет в документах воинского учета организации обязаны направлять:

– офицеров запаса и призывников – в военный комиссариат по месту жительства или месту пребывания;

– солдат, матросов, сержантов, старшин, прапорщиков и мичманов запаса – в военный комиссариат по месту жительства (месту пребывания), а проживающих на территории муниципальных образований, где нет военных комиссариатов, – в орган местного самоуправления.

2) Проверяют у граждан, принимаемых на работу, наличие и подлинность документов воинского учета, а также подлинность записей в них, отметок о постановке на воинский учет по месту жительства или месту пребывания.

Чтобы установить, состоит ли гражданин, принимаемый на работу, на воинском учете, необходимо проверить наличие следующих отметок в документах:

– в военном билете офицера запаса в п. 24 «Отметки о приеме на воинский учет и снятии с воинского учета» в военном комиссариате или ином органе, осуществляющем воинский учет, производятся отметки о приеме офицера запаса на воинский учет и снятии его с воинского учета (штампами размером 35 x 30 мм) в соответствующих графах, заверенные подписью должностного лица и гербовой печатью (печатью для отметок воинского учета) военного комиссариата;

– в военном билете солдата, матроса, сержанта, старшины, прапорщика, мичмана запаса в разделе IX «Отметки о приеме на воинский учет и снятии с воинского учета» в военном комиссариате или при его отсутствии в органе местного самоуправления производятся отметки о приеме на воинский учет и снятии с воинского учета (штампами размером 35 x 30 мм);

– в удостоверении гражданина, подлежащего призыву на военную службу, в разделе I «Отметки о приеме на воинский учет и снятии с воинского учета» производятся отметки о снятии призывника с воинского учета и о его постановке на воинский учет штампами военного комиссариата.

3) Проверяют у граждан, принимаемых на работу, наличие мобилизационных предписаний (для военнообязанных при наличии в военных билетах отметок о вручении мобилизационного предписания).

4) Проверяют у граждан, принимаемых на работу, наличие жетонов с личными номерами Вооруженных Сил Российской Федерации (для военнообязанных при наличии в военном билете отметки о вручении жетона).

5) Проверяют у граждан, принимаемых на работу, соответствие данных документов воинского учета паспортным данным гражданина, наличие фотографии и ее соответствие владельцу, а во временных удостоверениях, выданных взамен военных билетов, кроме того, и срок действия.

Внимание: при обнаружении в указанных документах неоговоренных исправлений, неточностей, подделок или неполного количества листов их владельцы направляются в военный комиссариат, в котором они состоят на воинском учете или не состоят, но обязаны состоять, для уточнения документов воинского учета. Рекомендуем для таких случаев брать с работника расписку, что ему разъяснена его обязанность явиться в военкомат.

ВОПРОС:

В чем заключается работа по ведению личных карточек Т-2 в рамках воинского учета?

В организациях, ведущих воинский учет, личные карточки формы № Т-2, № Т-2ГС (МС) заполняются в двух экземплярах, один из которых вкладывается в личное дело сотрудника, а другой – в картотеку личных карточек граждан, поставленных на воинский учет (далее – Картотека). Картотека состоит из нескольких разделов, внутри которых карточки располагаются по алфавиту:

– первый раздел содержит личные карточки на офицеров запаса;

– второй раздел – личные карточки на солдат, матросов, сержантов, старшин, прапорщиков и мичманов запаса;

– третий раздел – личные карточки на военнообязанных запаса женского пола;

– четвертый раздел – личные карточки на призывников.

Отдельно указан пятый раздел Картотеки, который ведется при наличии в организации на воинском учете свыше 500 граждан. В данный раздел помещаются личные карточки военно-обязанных, имеющих мобилизационные предписания и отметки о вручении мобилизационных предписаний в военных билетах. Сортировка карточек в данном разделе производится по командам (партиям) на основании данных подп. «а» п. 7 «Состоит на воинском учете: а) общем (номер команды, партии)» раздела II «Сведения о воинском учете» личной карточки, а в командах – по алфавиту. Вместе с тем военные комиссары муниципальных образований вправе устанавливать иной порядок построения пятого раздела картотеки исходя из местных условий.

Личные карточки на граждан, достигших предельного возраста пребывания в запасе, и граждан, признанных не годными к военной службе по состоянию здоровья, изымаются из соответствующего раздела картотеки граждан, пребывающих в запасе. При этом в п. 8 раздела II «Сведения о воинском учете» личных карточек граждан, достигших предельного возраста пребывания в запасе, производится отметка «Снят с воинского учета по возрасту», а в личных карточках граждан, признанных не годными к военной службе по состоянию здоровья, – «Снят с воинского учета по состоянию здоровья».

Указанные выше записи вносятся в личную карточку на основании записей, сделанных в военном комиссариате:

– в военном билете офицера запаса – в п. 25 «Отметки об освобождении от исполнения воинской обязанности» и в п. 26 “___” ____________ 20__ г. снят с воинского учета по достижении предельного возраста пребывания в запасе»;

– в военном билете солдата, матроса, сержанта, старшины, прапорщика и мичмана – в разделе X «Отметки об освобождении от исполнения воинской обязанности».

Отметим, что при проверках военные комиссариаты всегда проверяют наличие и порядок ведения картотеки личных карточек Т-2.

Личные карточки на военнообязанных и призывников при увольнении их с работы (отчислении из образовательных учреждений) изымаются из картотеки организаций и сдаются в архив.

ВОПРОС:

Как заполняется раздел II личных карточек офицеров запаса?

При заполнении раздела II личных карточек офицеров запаса должны соблюдаться следующие требования:

- п. 1 «Категория запаса» не заполняется;

- п. 2 «Воинское звание» заполняется на основании п. 6 «Воинское звание» (стр. 3) и п. 14 «Последующее присвоение очередных воинских званий» (стр. 9 и 10) военного билета офицера запаса;

- п. 3 «Состав (профиль)» заполняется в соответствии с п. 8 «Наименование профиля» (стр. 3) военного билета офицера запаса. Наименование профиля записывается без сокращений («командный», «медицинский» и т.д.).

Полное кодовое обозначение ВУС заполняется в соответствии с п. 7 «ВУС N» (стр. 3) военного билета офицера запаса. Записывается полное кодовое обозначение ВУС (шесть цифр, например: 021101);

- п. 5 «Категория годности к военной службе» заполняется на основании записи в п. 16 «Сведения о медицинских освидетельствованиях» (стр. 13 и 14) военного билета офицера запаса. Категория годности записывается одной из букв:

- А (годен к военной службе);

- Б (годен к военной службе с незначительными ограничениями);

– В (ограниченно годен к военной службе);

– Г (временно не годен к военной службе);

– Д (не годен к военной службе).

При отсутствии записей в п. 16 военного билета офицера запаса в п. 5 личной карточки проставляется категория годности к военной службе «А»;

5) в п. 6 «Наименование военного комиссариата по месту жительства» указывается наименование военного комиссариата, в котором гражданин состоит на воинском учете (п. 24 «Отметки о приеме на воинский учет и снятии с воинского учета» военного билета офицера запаса);

6) в п. 7 «Состоит на воинском учете:» прос-тым карандашом заполняются:

– строка «а) общем (N команды, партии)» – в случаях наличия мобилизационного предписания и штампа о вручении мобилизационного предписания в п. 17 «Отметки о выдаче и изъятии мобилизационных предписаний» (стр. 15–22) военного билета офицера запаса. Номер команды (партии) указывается соответственно в п. 1 мобилизационного предписания и строке «в команду N __» штампа о вручении мобилизационного предписания;

– строка «б) специальном» – в отношении граждан, забронированных в установленном порядке за организацией на период мобилизации и на военное время.

Пример заполнения раздела II личных карточек можно найти в ИБ Деловые бумаги.

ВОПРОС:

Как заполняется раздел II личных карточек солдат, матросов, сержантов, старшин, прапорщиков и мичманов запаса для целей воинского учета в организации?

При заполнении раздела II личных карточек солдат, матросов, сержантов, старшин, прапорщиков и мичманов запаса должны соблюдаться следующие требования:

а) п. 1 «Категория запаса» заполняется на основании п. 23 «Категория запаса» раздела V «Пребывание в запасе» (стр. 11) военного билета путем записи цифры 1 или 2;

б) п. 2 «Воинское звание» заполняется на основании п. 20 «Присвоение воинских званий и классной квалификации по специальности» (стр. 8) военного билета;

в) п. 3 «Состав (профиль)» заполняется в соответствии с п. 25 «Состав» раздела V «Пребывание в запасе» (стр. 11) военного билета. Наименование состава записывается в соответствии с имеющимся воинским званием без сокращений («солдаты», «матросы» и т.д.);

г) п. 4 «Полное кодовое обозначение ВУС» заполняется в соответствии со второй графой «Полное кодовое обозначение ВУС» п. 26 «N ВУС» (стр. 11) военного билета. Записывается полное кодовое обозначение ВУС (шесть цифр и буквенный знак, например: 113194 А);

д) п. 5 «Категория годности к военной службе» заполняется на основании записи в строке «Категория годности к военной службе» пп. 6, 7, 9 раздела III «Отношение к военной службе. Прохождение военной службы» (стр. 2, 3) или пп. 29, 30 раздела VI «Сведения о медицинских освидетельствованиях и прививках» (стр. 13, 14) военного билета. Категория годности записывается одной из букв:

– А (годен к военной службе);

– Б (годен к военной службе с незначительными ограничениями);

– В (ограниченно годен к военной службе);

– Г (временно не годен к военной службе);

– Д (не годен к военной службе).

При отсутствии записей в указанных пунктах военного билета в п. 5 личной карточки прос-тавляется категория годности к военной службе «А»;

е) в п. 6 «Наименование военного комиссариата по месту жительства» указывается наименование военного комиссариата, в котором гражданин состоит на воинском учете (раздел IX «Отметки о приеме на воинский учет и снятии с воинского учета» (стр. 21–24) военного билета);

ж) в п. 7 «Состоит на воинском учете:» простым карандашом заполняются:

– строка «а) общем (N команды, партии)» – в случаях наличия мобилизационного предписания и штампа о вручении мобилизационного предписания в разделе VII «Отметки о выдаче и об изъятии мобилизационных предписаний» (стр. 16–18) военного билета. Номер команды (партии) указывается соответственно в п. 1 мобилизационного предписания и строке «в ко- манду N ___» штампа о вручении мобилизацион-ного предписания. Выдачу мобилизационных предписаний и производство отметок штампами о вручении мобилизационных предписаний в военном билете офицера запаса осуществляет военный комиссариат по месту жительства гражданина;

– строка «б) специальном» – в отношении граждан, забронированных в установленном порядке за организацией на период мобилизации и на военное время. Проставляются серия и номер удостоверения об отсрочке от призыва на военную службу в периоды мобилизации, военного положения и в военное время, номер Перечня, пункта и раздела Перечня (постановления Межведомственной комиссии по вопросам бронирования граждан, пребывающих в запасе), по которому оформлены бронирование граждан, пребывающих в запасе, а также дата оформления отсрочки военным комиссариатом.

ВОПРОС:

Как заполняется раздел II личных карточек граждан, подлежащих призыву на военную службу?

При заполнении раздела II личных карточек граждан, подлежащих призыву на военную службу, должны соблюдаться следующие требования:

а) п. 1 «Категория запаса» не заполняется;

б) в п. 2 «Воинское звание» делается запись «Подлежит призыву»;

в) п. 3 «Состав (профиль)» не заполняется;

г) п. 4 «Полное кодовое обозначение ВУС» не заполняется;

д) п. 5 «Категория годности к военной службе» заполняется на основании записи решения комиссии по постановке граждан на воинский учет после слова «признан» на стр. 1 удостоверения гражданина, подлежащего призыву на военную службу. Категория годности записывается одной из букв:

– А (годен к военной службе);

– Б (годен к военной службе с незначительными ограничениями);

– В (ограниченно годен к военной службе);

– Г (временно не годен к военной службе);

– Д (не годен к военной службе);

е) в п. 6 «Наименование военного комиссариата по месту жительства» указывается наименование военного комиссариата, в котором гражданин состоит на воинском учете (раздел I «Прием на воинский учет и снятие с воинского учета» (стр. 2 и 3) удостоверения гражданина, подлежащего призыву на военную службу);

ж) п. 7 «Состоит на воинском учете:» не заполняется.

Предоставление отчетности и необходимые документы по ведению воинского учета

Перед началом очередного календарного года необходимо составлять план работы по ведению воинского учета и бронированию граждан, пребывающих в запасе. Как указано в п. 37 Рекомендаций, данный план разрабатывают в течение всего календарного года и согласовывают с военным комиссариатом муниципального образования.

По утвержденному плану работник, ответственный за ведение воинского учета, организует свою работу, оформляет документы, в том числе необходимые для передачи сведений в военные комиссариаты.

Кроме того, Положением о воинском учете, Рекомендациями определены обязательные формы отчетности, которые предоставляются в военкоматы в рамках реализации законодательства по воинскому учету.

Работники, осуществляющие воинский учет в организациях, обязаны:

1) Направлять в двухнедельный срок в соответствующие военные комиссариаты и (или) органы местного самоуправления сведения о гражданах, подлежащих воинскому учету и принятию (поступлению) или увольнению (отчислению) их с работы (из образовательных учреждений). В случае необходимости, а для призывников в обязательном порядке, в целях постановки на воинский учет по месту жительства или месту пребывания либо уточнения необходимых сведений, содержащихся в документах воинского учета, оповещать граждан о необходимости личной явки в соответствующие военные комиссариаты или органы местного самоуправления.

Форма данных сведений является Приложением № 9 к Рекомендациям по организации воинского учета.

2) Направлять в двухнедельный срок по запросам соответствующих военных комиссариатов и (или) органов местного самоуправления необходимые сведения о гражданах, состоящих на воинском учете, а также о гражданах, не состоящих, но обязанных состоять на воинском учете. Эта форма является Приложением № 10 к Рекомендациям.

3) Представлять ежегодно, в сентябре, в соответствующие военные комиссариаты списки граждан мужского пола 15–16-летнего возраста, а до 1 ноября – списки граждан мужского пола, подлежащих первоначальной постановке на воинский учет в следующем году: эта форма является Приложением № 11 к Рекомендациям.

4) Сверять не реже одного раза в год сведения о воинском учете, содержащиеся в личных карточках, со сведениями, содержащимися в документах воинского учета граждан. При этом необходимо внести соответствующую запись о проведенной сверке в журнал проверок военными комиссариатами.

5) Сверять не реже одного раза в год сведения о воинском учете, содержащиеся в личных карточках, со сведениями, содержащимися в документах воинского учета соответствующих военных комиссариатов и (или) органов местного самоуправления.

Порядок проведения сверки установлен Приложением № 12 к Рекомендациям.

6) Вносить в личные карточки сведения об изменениях семейного положения, образо-вания, структурного подразделения организации, должности, места жительства или места пребывания, состояния здоровья граждан, состоящих на воинском учете, и в двухнедельный срок сообщать об указанных изменениях в военные комиссариаты. Порядок сообщения организациями об изменениях семейного положения, образования, структурного подразделения организации, должности, места жительства или места пребывания, состояния здоровья (получении инвалидности) граждан, состоящих на воинском учете, утвержден Приложением № 13 Рекомендаций.

7) Оповещать граждан о вызовах (повестках) соответствующих военных комиссариатов или органов местного самоуправления и обеспечивать им возможность своевременной явки в места, указанные военными комиссариатами, в том числе в периоды мобилизации, военного положения и в военное время.

Кроме этого, согласно п. 39 Рекомендаций в каждой организации должны быть разработаны и вестись следующие документы:

– приказ «Об организации воинского учета граждан, в том числе бронирования граждан, пребывающих в запасе»;

– картотека личных карточек формы № Т-2 и № Т-2ГС (МС) на граждан из числа призывников и граждан, пребывающих в запасе;

– журнал проверок осуществления воинского учета и бронирования граждан, пребывающих в запасе Вооруженных Сил РФ;

– расписки в приеме от граждан документов воинского учета;

– служебное делопроизводство (отдельное дело) по вопросам ведения воинского учета граждан и бронирования граждан, пребывающих в запасе, в организации;

– другие документы в соответствии с требованиями, устанавливаемыми федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления и руководителями организаций;

– справочная информация по воинскому учету, мобилизационной подготовке и мобилизации.

Особое внимание уделите отдельному делопроизводству, создайте папку «Руководящие документы», в которую войдут Конституция РФ, Федеральный закон от 31.05.1996 № 61-ФЗ «Об обороне», Федеральный закон от 26.02.1997 № 31-ФЗ «О мобилизационной подготовке и мобилизации в РФ», Федеральный закон от 28.03.1998 № 53-ФЗ «О воинской обязанности и военной службе», Положение о воинском учете, методические рекомендации по ведению воинского учета в организациях. Также необходимо подготовить стенд с выписками из законов и иных нормативных правовых актов, отражающих обязанности граждан в части исполнения воинской обязанности. Наличие отдельного делопроизводства, стенда всегда проверяется военными комиссариатами.

Если у вас остался вопрос, какая ответственность возникает, если работодатель не ведет воинский учет или ненадлежащим образом исполняет свои обязанности, рекомендуем заглянуть в гл. 21 Кодекса об административных правонарушениях РФ.

Например, несообщение руководителем или другим ответственным за военно-учетную работу должностным лицом организации в военный комиссариат сведений о принятых на работу гражданах, состоящих или обязанных состоять, но не состоящих на воинском учете, влечет наложение административного штрафа в размере от 300 до 1 000 рублей.

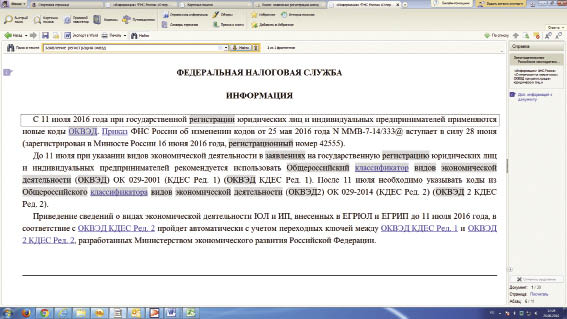

Где найти:

Где найти: