Про убытки

Если за 2016 год или предшествующие годы вашей организацией получен убыток, то, согласно п. 1 ст. 283 Налогового кодекса Российской Федерации (далее – НК РФ), вы вправе уменьшить налоговую базу текущего отчетного периода на сумму полученного убытка. Однако, в отличие от предшествующих лет, полностью уменьшить налоговую базу первого отчетного периода 2017 года на сумму убытка вы не вправе. Перенос убытка на будущее с 2017 года осуществляется с учетом ограничений, установленных п. 2.1 ст. 283 НК РФ. В течение следующих четырех лет, с 1 января 2017 года по 31 декабря 2020 года, налоговая база по налогу на прибыль за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков более чем на 50%.

Для справки! С 1 января 2014 года в Налоговом кодексе РФ были прямо закреплены положения, позволяющие уменьшать налоговую базу уже по итогам отчетного периода на сумму переносимого убытка.

Поскольку размер убытков, которые можно принять в уменьшение налоговой базы, теперь ограничен, отведенных десяти лет для переноса убытка на будущее может не хватить. Значит ли это, что часть расходов вы можете потерять для целей налогового учета? К счастью, всё не так плохо. Законодатель, ограничив размер переносимого на будущее убытка половиной налоговой базы, снял ограничения по сроку переноса убытка на будущее, поэтому с 2017 года вы имеете полное право уменьшать налоговую базу на убытки прошлых лет в течение не ограниченного по срокам периода.

Важно! Новые правила касаются тех убытков, которые были получены за налоговые периоды, начинающиеся с 1 января 2007 года (п. 16 ст. 13 Федерального закона от 30.11.2016 № 401-ФЗ).

Про документы, подтверждающие факт возникновения и размер понесенного убытка

Поскольку срок переноса убытка на будущее теперь не ограничен, еще большую актуальность приобретает срок хранения документов, подтверждающих понесенные убытки. Общий срок хранения документов для целей Налогового кодекса РФ составляет четыре года. Согласно подп. 8 п. 1 ст. 23 НК РФ налогоплательщик обязан в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов, если иное не предусмотрено Налоговым кодексом РФ.

Как раз иное и предусмотрено положениями гл. 25. Согласно положениям п. 4 ст. 283 НК РФ вы обязаны хранить документы, подтверждающие объем понесенного убытка, в течение всего срока, когда уменьшаете налоговую базу на сумму ранее полученных убытков. Налоговая база, согласно ст. 313 НК РФ, формируется на основе данных налогового учета. Налоговый учет ведется на основе данных первичных документов. Первичные документы должны соответствовать требованиям ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Прежде всего это накладные на передачу товарно-материальных ценностей, акты приема-передачи результатов выполненных работ, акты, подтверждающие оказание услуг. Договоры не являются первичными документами, однако для подтверждения обоснованности понесенных затрат они не будут лишними. Следовательно, вы обязаны хранить «первичку» в течение всего срока переноса убытка на будущее и плюс еще три года, которые может охватить налоговая проверка.

Обращаю внимание на то, что данные налоговых регистров, налоговых деклараций, прошедших камеральную проверку, акты по итогам прошедшей выездной налоговой проверки при отсутствии первичных документов не позволят вам обосновать уменьшение налоговой базы на сумму переносимого убытка.

Данные выводы подтверждаются судебной практикой. Так, в постановлении Президиума ВАС РФ от 24.07.2012 № 3546/12 указано: «…В случае отражения в налоговой декларации убытка без соответствующих подтверждающих первичных документов на основании регистров налогового учета и иных аналитических документов порядок, установленный пунктом 4 статьи 283 Кодекса, нельзя признать соблюденным.

Поскольку возможность учесть суммы убытка носит заявительный характер и на налогоплательщика возложена обязанность доказать их правомерность и обоснованность, при отсутствии документального подтверждения убытка соответствующими документами, включая первичные учетные документы, в течение всего срока, когда он уменьшает налоговую базу на суммы ранее полученного убытка, налогоплательщик несет риск неблагоприятных налоговых последствий».

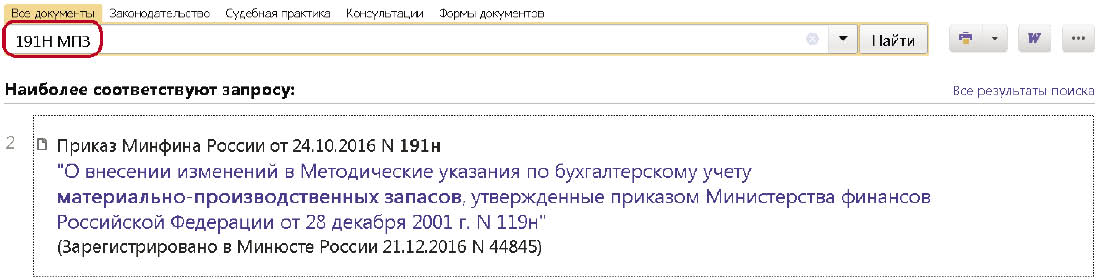

Где найти:

Где найти:

ИБ Решения высших судов

Про право или обязанность

Выводы, сделанные в постановлении Президиума ВАС РФ от 24.07.2012 № 3546/12, находят свое отражение в спорах о том, обязаны ли налоговые органы при обнаружении недоимки по налогу на прибыль учитывать сумму не перенесенного на будущее убытка. Дело в том, что положения п. 1 ст. 283 НК РФ дают право налогоплательщику уменьшить базу текущего отчетного (налогового) периода на сумму убытка. Свое право вы можете реализовать или уменьшив налоговую базу на сумму убытка, или не делая этого. Зачастую суды придерживаются именно такой точки зрения. Если налогоплательщик не воспользовался правом на перенос убытка, то налоговые органы не обязаны делать это за него. Подтверждение тому вы сможете найти в многочисленных судебных актах. Например, см.:

Постановление Арбитражного суда Дальневосточного округа от 12.08.2016 № Ф03-3197/2016 по делу № А04-6477/2015

Где найти:

Где найти:

ИБ Арбитражный суд

Дальневосточного округа

Из материалов дела: «Отклоняя данный довод общества, суды, правомерно руковод-ствуясь положениями статей 274, 283 НК РФ, а также правовой позицией, выраженной в Постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 24.07.2012 № 3546/12, исходили из того, что при исчислении налога на прибыль налогоплательщикам предоставлено право учесть убыток при условии соблюдения установленных законом требований, в частности, предусмотренных пунктом 4 статьи 283 НК РФ.

<…> Обязанность самостоятельно определять налоговый период, в котором надлежит учесть убыток, на налоговый орган не возлагается.

В отсутствие соответствующего волеизъявления налогоплательщика об учете убытка по налогу на прибыль <…> выраженного путем подачи соответствующей декларации, суд не вправе учесть этот убыток <…>, поскольку за налогоплательщиком сохраняется право по своему выбору учесть такой убыток в любом из периодов в течение последующих десяти лет.

Заявление об учете убытка обществом не было сделано ни на стадии рассмотрения материалов проверки и принятия оспариваемого решения инспекции, ни в ходе рассмотрения жалобы налогоплательщика в управлении, что, как констатировали суды, не исключает возможность подачи налогоплательщиком соответствующей уточненной декларации по налогу на прибыль за любой иной последующий период (в течение десяти лет) <...>.

При таких обстоятельствах решение налогового органа в части доначисления налога на прибыль организаций, пеней и штрафных санкций соответствует закону». См.:

Определение Верховного суда РФ от 05.06.2015 № 309-КГ15-5223 по делу № А76-20764/2013

Где найти:

Где найти:

ИБ Решения высших судов

Из материалов дела:

«Исходя из доводов жалобы, общество считает, что инспекция должна была при доначислении налога на прибыль по результатам выездной налоговой (2009–2010 годов) проверки самостоятельно учитывать оставшийся неучтенным убыток 2009 года.

При рассмотрении спора суды указали, что уменьшение налогоплательщиком налоговой базы текущего налогового периода на сумму полученного им в предыдущем налоговом периоде убытка является правом налогоплательщика, которое реализуется путем отражения сумм убытка, уменьшающего налоговую базу по налогу на прибыль, в соответствующей декларации (статьи 80, 283 Налогового кодекса Российской Федерации).

При этом именно налогоплательщик самостоятельно определяет, в каком периоде и в какой сумме засчитывать имеющийся у него убыток. Налоговый орган не наделен полномочиями принудительно определять размер убытка, подлежащего учету при исчислении налога на прибыль.

Данные выводы судов подтверждаются правовой позицией, изложенной в Постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 24.07.2012 № 3546/12, в соответствии с которой возможность учесть суммы убытка носит заявительный характер и на налогоплательщика возложена обязанность доказать их правомерность и обоснованность».

Напрашивается следующий вывод: для того чтобы уменьшить размер недоимки, обнаруженной при проведении налоговой проверки, организации необходимо заявить ранее не перенесенные убытки в уточненных декларациях за те налоговые периоды, в которых имелось на это право, но в силу каких-то причин не было реализовано.

Скрывать или не скрывать

Ни для кого не секрет, что отражение убытков в отчетности вызывает негативную реакцию инспекторов даже на стадии камеральной проверки. Поэтому многие бухгалтеры поставлены перед выбором: показывать убыток в дек- ларации или не показывать? Давайте разберемся в последствиях сделанного выбора.

Согласно п. 2 ст. 318 НК РФ сумму косвенных и внереализационных расходов в полном объеме необходимо относить к расходам текущего отчетного периода. Прямые расходы относятся к расходам по мере реализации. Порядок учета отдельных видов расходов закреплен в ст. 272 НК РФ. Таким образом, Налоговый кодекс РФ не дает возможности выбора периода учета затрат. Следовательно, если расходы относятся к текущему периоду и приводят к возникновению убытка, убыток должен быть отражен в декларации.

В том случае, если вы решили пойти на компромисс с налоговым инспектором и часть зат- рат не показали, отразив их на «любимом» счете 97 для целей налогового учета, принятое вами решение спровоцирует ошибки в будущем. В том периоде, к которому относятся расходы занижения суммы, налог к уплате не формируется, более того, образуется переплата. Однако в периоде признания неучтенных, оставленных «на потом» затрат (ведь расходы-то терять не хочется), как раз и возникает занижение суммы налога к уплате в бюджет, что приведет при проведении налоговой проверки к обнаружению недоимки. См.:

Постановление Арбитражного суда Московского округа от 01.07.2016 № Ф05-7983/2016

Где найти:

Где найти:

ИБ Арбитражный суд

Московского округа

Из материалов дела: «В ходе проведения проверки Налоговым органом было установлено отнесение Заявителем расходов, возникших в 2010 году, к расходам 2011 и 2012 годов.

При анализе ОСВ 97 ''Расходы будущих периодов'' за 2011 и 2012 годы ООО ''Витабиотикс'' Инспекцией установлено входящее сальдо на начало 2011 года в размере 6 090 436 рублей. За период 2011 года Обществом списана на расходы, уменьшающие налогооблагаемую базу 2011 года по налогу на прибыль организаций, сумма в размере 2 220 732 рублей. За период 2012 года на расходы, уменьшающие налогооблагаемую базу 2012 года по налогу на прибыль организаций, списана сумма в размере 4 204 573 рублей. Указанные данные подтверждает Анализ счета 44 ''Расходы на продажу'' Общества за 2011 и 2012 годы.

<…> В соответствии с пунктом 1 статьи 272 Налогового кодекса Российской Федерации расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты, и определяются с учетом положений статей 318–320 Налогового кодекса Российской Федерации.

Налоговый орган определил, что указанные расходы в соответствии с нормами гл. 25 Налогового кодекса Российской Федерации должны быть отнесены к косвенным расходам текущего периода и списываться единовременно в периоде их возникновения.

<…> Доводы Общества о неправомерности указанных начислений ему налога, пени и штрафа не могут быть приняты, поскольку в настоящем случае заявителем, независимо от существа издаваемых им внутренних документов, нарушены прямые нормы налогового законодательства, обязывающие его, как и всех других налогоплательщиков, относить такого рода расходы в целях налогового учета на уменьшение налогооблагаемой базы по налогу на прибыль организаций только в момент их возникновения».

Итак, делайте выводы, уважаемые читатели: перенос расходов из одного периода в другой не так уж и безобиден.

Совет! Учитывая расходы в более поздних налоговых периодах, воспользуйтесь правом сделать пересчет налоговой базы в текущем периоде, если ошибка (искажение) привела к излишней уплате налога. Такое право дает ст. 54 НК РФ.

Для этого:

а) составьте бухгалтерскую справку о выявленном искажении;

б) в периоде совершения ошибки должна быть переплата налога;

в) с момента совершения ошибки не должно пройти более трех лет;

г) отразите эти расходы по строке 400 приложения 2 листа 02 налоговой декларации по налогу на прибыль.

Про убытки и премии

С вопросом о возможности учета в расходах премиальных выплат в пользу работников при убыточной деятельности компании приходится сталкиваться достаточно часто. Логика проста: если финансовый результат отрицателен, премию выплачивать не за что. Однако такой подход выглядит очень однобоким. Давайте вспомним нормы законодательства, регламентирующие выплату заработной платы. Согласно ст. 129 Трудового кодекса Российской Федерации (далее – ТК РФ) заработная плата – это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

В соответствии со ст. 191 ТК РФ работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии). Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. Таким образом, работодатель имеет право поощрять и стимулировать труд работников вне зависимости от финансового результата деятельности компании.

На основании подп. 2 ст. 255 НК РФ к расходам на оплату труда в целях исчисления налога на прибыль относятся начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели. Положениями Налогового кодекса РФ лишь запрещено учитывать расходы на выплату вознаграждений, не предусмотренных трудовым договором (подп. 21 ст. 270 НК РФ).

Следовательно, если премия предусмотрена трудовым договором и связана с трудовыми показателями, убыток не препятствует учету затрат. См.:

Постановление Арбитражного суда Поволжского округа от 17.02.2015 № Ф06-20220/2013 по делу № А55-15124/2014

Где найти:

Где найти:

ИБ Арбитражный суд Поволжского округа

Камнем преткновения в этом деле стала сумма вознаграждения генеральному директору, учтенная в расходах на оплату труда в размере 46,7 млн рублей. Налоговый орган посчитал, что выплата премии при наличии убытка в течение двух лет нецелесообразна. Однако суд не согласился с таким подходом, указав на то, что налоговый орган не вправе определять экономическую целесообразность расходов, их необходимость для общества.

Из материалов дела:

«Суды пришли к правильному выводу о том, что премии генеральному директору начислены на основании трудового договора за исполнение трудовых обязанностей, на основании решений Совета директоров и приказов, в связи с чем вывод налогового органа о наличии оснований для применения статьи 270 Налогового кодекса Российской Федерации и исключения указанных сумм премий из состава расходов, учитываемых при определении налогооблагаемой прибыли, является необоснованным». См.:

Постановление ФАС Московского округа от 06.02.2014 № Ф05-17554/2013 по делу № А40-33091/13

Где найти:

Где найти:

ИБ Арбитражный суд Поволжского округа

Из материалов дела: «Признавая решение инспекции недействительным <…> суды исходили из того, что в данном случае оплата труда работников заявителя осуществляется на основании трудовых договоров, заключенных с работниками, положения о премировании, приказов о поощрении работников налогоплательщика; налогоплательщиком представлены расчетные ведомости по премиям.

В положении о премировании указаны основания премирования, порядок и размер премирования работников, которые были соблюдены обществом при премировании вышеуказанных сотрудников.

Таким образом, суды сделали обоснованный вывод о том, что заявителем были соблюдены все требования статей 252 и 255 НК РФ: расходы по выплатам премий работникам в целях налогообложения подлежат отнесению к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль в проверяемом периоде.

Доводы налогового органа, касающиеся того, что по результатам работы за 2009 и 2011 годы обществом были получены убытки, в результате чего налоговым органам представляется нецелесообразным производить выплату премий работникам в указанных размерах, отклоняются судом кассационной инстанции, поскольку налоговый орган не вправе определять экономическую целесообразность расходов, их необходимость для общества и не принимать расходы для целей исчисления налога на прибыль в силу их ''несоответствия'' данным критериям».

Совет! Перед тем как учесть затраты на выплату вознаграждения, проанализируйте условия ваших локальных актов по выплате премий. И, например, если положением о премировании в вашей организации предусмотрена выплата премии за год при наличии положительного финансового результата, но тем не менее премия будет начислена и при наличии убытка, обосновать такую выплату вам будет сложно.

Про долги

Если контрагент вам задолжал, то Налоговый кодекс РФ дает два варианта учета таких долгов. Первый вариант – в качестве сомнительных долгов, путем формирования резерва по сомнительным долгам. Второй вариант – в том случае, если резерв не формируется и долг из категории сомнительного переходит в категорию безнадежного – в качестве безнадежного долга единовременно, в составе внереализационных расходов.

Про сомнительные долги: что нового

Согласно положениям п. 1 ст. 266 НК РФ сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в том случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. С 1 января 2017 года при условии, что у вас имеется встречное обязательство перед контрагентом, сомнительным долгом признается задолженность в той части, которая превышает эту кредиторскую задолженность. Таким образом, на уровне Налогового кодекса РФ поставлена точка в споре о размере сомнительного долга при наличии встречной кредиторской задолженности.

Налоговые органы и ранее придерживались аналогичной позиции, полагая, что «просроченная и необеспеченная дебиторская задолженность при наличии у налогоплательщика просроченной кредиторской задолженности перед тем же контрагентом не может быть признана сомнительным долгом в связи с возможностью налогоплательщика осущест-вить в одностороннем порядке зачет встречных обязательств». См.:

Письмо ФНС России от 16.01.2012 № ЕД-4-3/269@

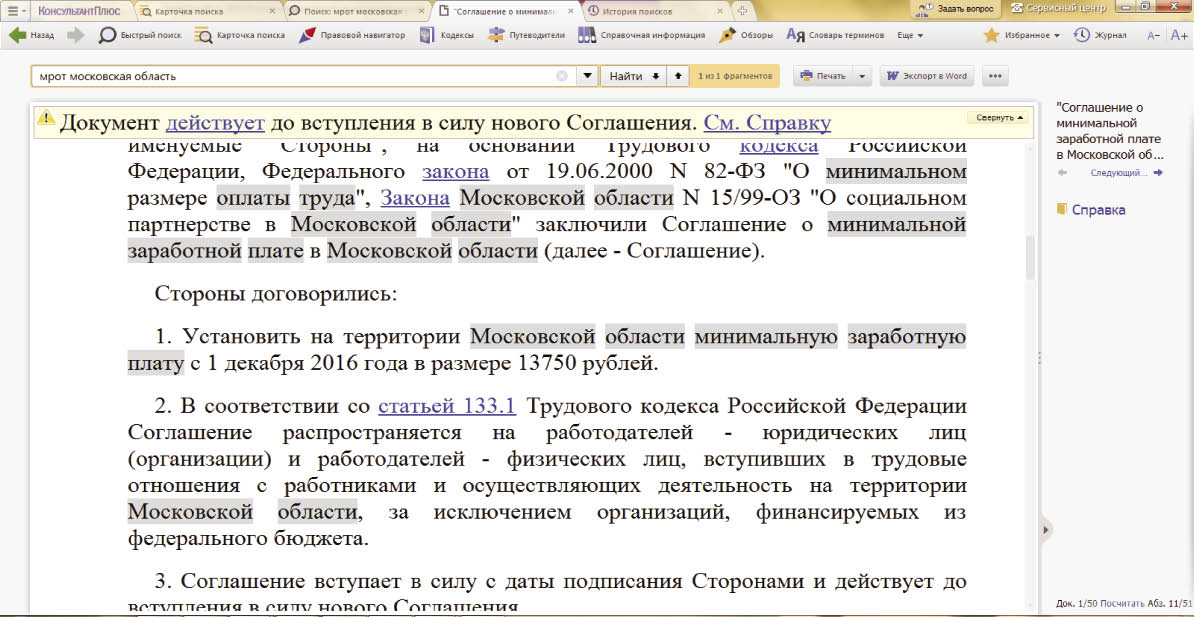

Где найти:

Где найти:

ИБ Финансист

Однако суды поддерживали противоположный подход, указывая на то, что в Налоговом кодексе нет положений, запрещающих рассматривать в качестве сомнительного долга задолженность контрагента, перед которым имеется встречная задолженность. См.:

Постановление Президиума ВАС РФ от 19.03.2013 № 13598/12

Где найти:

Где найти:

ИБ Решения высших судов

Из материалов дела: «Глава 25 Налогового кодекса рассматривает сомнительный долг как любую просроченную и необеспеченную дебиторскую задолженность и не устанавливает каких-либо ограничений по отнесению сомнительного долга в состав резерва в том случае, когда у налогоплательщика имеется кредиторская задолженность перед должником.

Кроме того, прекращение обязательства зачетом встречного однородного требования является правом стороны, в связи с чем наличие такой возможности не должно влечь автоматическую корректировку налогоплательщиком резерва, формируемого им на основании данных бухгалтерского учета».

Про сомнительные долги и авансы

Сомнительным долгом для целей налогового учета признается не любая задолженность контрагента, а только возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг. Поэтому дебиторская задолженность, возникшая в результате перечисления аванса, не закрытого вовремя отгрузкой, не может быть включена в состав сомнительного долга.

Такой подход представители финансовых ведомств объясняют тем, что в соответствии с п. 14 ст. 270 НК РФ авансы перечисленные не уменьшают налоговую базу по налогу на прибыль, если компания применяет метод начисления. См.:

Письмо Минфина России от 04.09.2015 № 03-03-06/2/51088

Где найти:

Где найти:

ИБ Финансист

Про сомнительные долги и приобретение права требования долга

Именно потому, что при приобретении права требования долга задолженность возникает не в связи с реализацией товаров, работ, услуг, а по другому основанию, включать в состав сомнительных долгов такую задолженность рискованно. См.:

Письмо Минфина России от 28.10.2013 № 03-03-06/1/45488

Где найти:

Где найти:

ИБ Финансист

Тем не менее, суды нередко поддерживают правомерность включения задолженности, приобретенной по соглашению об уступке прав требования в составе безнадежных долгов. Однако необходимо заметить, что понятие безнадежного долга неравнозначно понятию сомнительного долга. Безнадежными долгами, согласно п. 2 ст. 266 НК РФ, признаются долги, по которым истек установленный срок исковой давности, долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации. Следовательно, до наступления указанных событий задолженность, возникшую по договору уступки права требования, включать в состав сомнительных долгов для формирования резерва крайне рискованно.

Про размер резерва по сомнительным долгам

Налоговый кодекс РФ ограничивает размер отчислений в резерв по сомнительным долгам. Статьей 266 НК РФ установлен двойной фильтр – это, прежде всего, срок образования задолженности и размер выручки, полученной в отчетном (налоговом) периоде. В части срока возникновения задолженности с 2017 года ничего не меняется. По-прежнему, согласно п. 4 ст. 266 НК РФ, если срок возникновения задолженности свыше 90 календарных дней, в резерв включается вся сумма задолженности, если же срок возникновения задолженности – от 45 до 90 календарных дней (включительно), в резерв включается 50% от суммы задолженности, ну а если срок возникновения задолженности не превышает 45 дней, то такая задолженность не подлежит включению в состав резерва.

С 1 января 2017 года максимальная сумма отчислений в резерв по итогам налогового периода по-прежнему ограничена 10% выручки от реализации этого налогового периода. А вот в течение года вы сможете учесть в составе резерва большую сумму, чем раньше. Поскольку, согласно п. 5 ст. 266 НК РФ в новой редакции, при исчислении резерва по сомнительным долгам в течение налогового периода по итогам отчетных периодов вы можете брать большую из величин – 10% от выручки за предыдущий налоговый период или 10% от выручки за текущий отчетный период.

Где найти:

Где найти: