Для начала обозначим, что существует закрытый перечень требований, соответствуя которым можно осуществить переход на УСН (пп. 2, 3 ст. 346.12 НК РФ), а именно:

- организация не является бюджетным или казенным учреждением или участником СРП, банком, страховщиком, ломбардом и пр.;

- организация не занимается или производством подакцизных товаров, или добычей полезных ископаемых, кроме общераспространенных;

- доля всех участников-организаций в уставном капитале в совокупности не превышает 25%;

- у организации нет филиалов;

- бухгалтерская остаточная стоимость ОС не превышает 100 млн рублей;

- средняя численность работников не превышает 100 человек;

- если организация собирается перейти на УСН с 2016 года, ее доходы за январь – сентябрь 2015 года не должны превысить 51 615 000 рублей;

- своевременно подано уведомление о переходе на УСН.

Напомним, что для перехода на УСН размер доходов ИП значения не имеет. См.:

Письмо Минфина России от 01.03.2013 № 03-11-09/4/6114

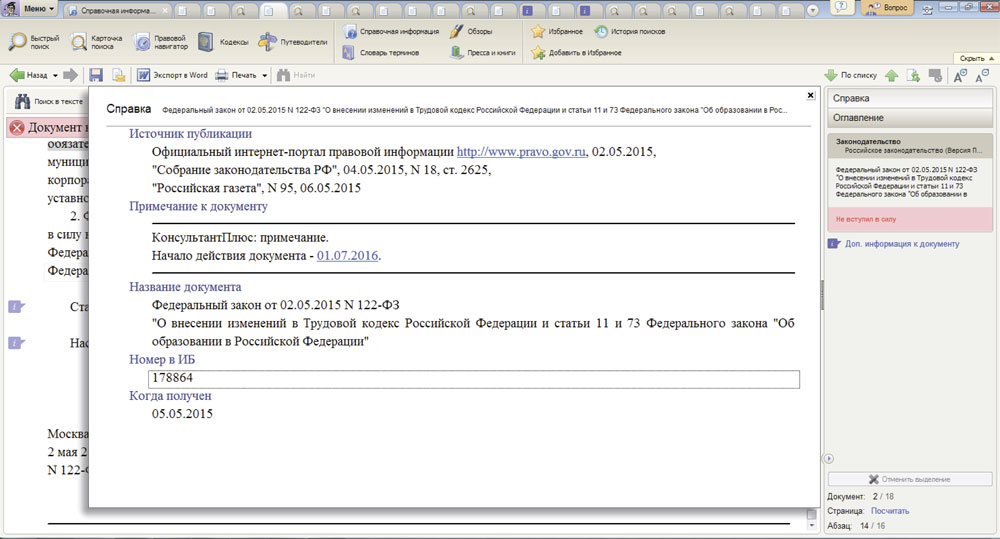

ГДЕ НАЙТИ:

ИБ Финансист

Кроме того, важно учитывать, что если средняя численность работников за девять месяцев превышает 100 человек, но при этом в компании уже известно, что в декабре пройдет сокращение штата и на 1 января года перехода на УСН лимит по численности будет соблюден, то никаких проблем с переходом на УСН быть не должно. Данная позиция также подтверждена. См.:

Письмо Минфина России от 01.12.2009 № 03-11-06/2/254

ГДЕ НАЙТИ:

ИБ Финансист

Постановление ФАС СЗО от 18.07.2014 № Ф07-5201/2014

ГДЕ НАЙТИ:

Арбитражный суд Северо-Западного округа

Но допустим, что все условия для применения УСН соблюдены. И здесь предстоит нелегкий выбор – какой объект налогообложения предпочесть: доходы или доходы минус расходы.

Если вы проанализировали соотношение доходов и расходов, и последних оказалось немного, а также у вас есть проблемы с документальным подтверждением расходов или вы хотите упростить налоговый учет, то лучше выбрать объект «доходы». Кроме того, при «доходной» УСН вероятность выездной налоговой проверки ниже в связи с тем, что налоговикам гораздо сложнее найти неучтенные доходы, чем отказать в признании расходов.

Если же в вашем регионе предусмотрены пониженные ставки для «доходно-расходной» УСН, если расходы, учитываемые при УСН, составляют более 80% доходов, то, возможно, выгоднее выбрать объект «доходы минус расходы». Однако, коллеги, помните про минимальный налог при УСН – 1% от доходов. И в случае низкой рентабельности или убыточной деятельности фирма может существенно потерять в деньгах.

Представим ситуацию, что вы подали уведомление и указали выбранный объект, например, «доходы», но еще раз всё взвесив и пересчитав, передумали и хотите выбрать «доходы минус расходы». Как быть?

В такой ситуации Минфин позволяет сменить решение и выбрать другой объект при условии, что переход на УСН с выбранным объектом еще не состоялся. То есть не позднее 31 декабря 2015 года компании могут подать в налоговый орган новое уведомление о переходе на УСН, указав в нем иной объект налогообложения и приложив письмо о том, что ранее поданное уведомление аннулируется. См.:

Письмо Минфина России от 16.01.2015 № 03-11-06/2/813

ГДЕ НАЙТИ:

ИБ Финансист

Но вот решение о переходе на УСН нами принято, по всем параметрам наша компания может позволить себе переход и никаких изменений не предвидится, с выбором объекта мы определились, значит, необходимо заполнить и подать в ИФНС по месту своего нахождения (месту жительства) уведомление о переходе.

Важно! В соответствии с п. 1 ст. 346.13 НК РФ подать уведомление необходимо до 31 декабря текущего года.

Если вы подадите уведомление позже этого срока, то применить УСН у вас не получится – налоговики оставят вас на общем режиме, а потому даже в суде вряд ли удастся отстоять свою позицию. См.:

Постановление Восьмого арбитражного апелляционного суда от 26.02.2015 № 08АП-13424/2014

ГДЕ НАЙТИ:

8 апелляционный суд

Форма уведомления о переходе на УСН утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Решение о переходе с ОСН на УСН принято. И первый вопрос, который встает перед нами: «Как учитывать доходы и расходы переходного периода?».

Наиболее актуальна данная информация будет для тех, кто до перехода на УСН использовал метод начисления, так как ст. 346.25 НК РФ установлены специальные правила учета доходов и расходов переходного периода.

Итак, учет доходов. И здесь возможны два варианта.

Вариант 1

До перехода на УСН вы получили от контрагента деньги в счет оплаты по договору, но до смены режима договор не исполнен. В данном случае, согласно норме подп. 1 п. 1 ст. 346.25 НК РФ полученную до перехода на УСН сумму необходимо включить в доходы на дату перехода (на 1 января первого года применения УСН).

Распространяется данная норма и на реализацию недвижимости в переходный период.

Кроме того, Минфин России в письме от 15.10.2009 № 03-03-06/4/87 разъяснил, как следует учитывать при переходе на УСН доход от продажи недвижимости, если выручка поступила в кассу до перехода на УСН, а договор купли-продажи зарегистрирован и акт приемки-передачи составлен уже во время применения УСН.

Письмо Минфина России от 15.10.2009 № 03-03-06/4/87

ГДЕ НАЙТИ:

ИБ Финансист

Ситуация 1:

Предположим, что ООО «А» в 2014 году работало на ОСН и применяло метод начисления. В ноябре 2014 года ООО «А» (поставщик) заключило договор поставки товара с ООО «Б» (покупатель). Цена договора поставки составила 800 000 рублей. По условиям договора предусмотрена стопроцентная предоплата. В декабре 2014 года ООО «Б» перечислило ООО «А» 800 000 рублей. С 1 января 2015 года ООО «А» перешло на УСН. 1 апреля 2015 года товары были отгружены ООО «Б».

В данном случае, руководствуясь нормами подп. 1 п. 1 ст. 346.25 НК РФ, ООО «А» должно признать и отразить в Книге учета доходов и расходов доход в сумме 800 000 рублей на 1 января 2015 года. Учесть эти денежные средства необходимо при расчете налоговой базы по упрощенному налогу в I квартале 2015 года.

Вариант 2

До перехода на УСН вы отгрузили товары (работы, услуги) контрагенту, но оплата за них поступит уже в период применения УСН. В такой ситуации выручка учитывается в составе доходов для целей исчисления налога на прибыль на дату отгрузки, а поступившая оплата не учитывается в доходах для целей исчисления налога при УСН. Основание – подп. 3 п. 1 ст. 346.25 НК РФ.

Данная норма применима, например, и к процентам по выданным займам, начисленным в налоговом учете на ОСН и полученным в период применения УСН.

Ситуация 2:

Предположим, что ООО «А» в 2014 году работало на ОСН и применяло метод начисления. 20 декабря 2014 года ООО «А» (поставщик) заключило договор поставки товара с ООО «Б» (покупатель). Цена договора поставки составила 800 000 рублей. По условиям договора предусмотрена оплата товара не позднее 30 дней с даты отгрузки. 25 декабря 2014 года ООО «А» отгрузило ООО «Б» весь товар. Так как отгрузка произошла 25 декабря 2014 года, на ту же дату ООО «А» учло доход в целях исчисления налога на прибыль. С 1 января 2015 года ООО «А» перешло на УСН. 20 января 2015 года в адрес ООО «А» от ООО «Б» поступила оплата за отгруженный товар.

В данном случае, руководствуясь нормами подп. 3 п. 1 ст. 346.25 НК РФ, организация «А» не должна признавать доход в размере 800 000 рублей на 20 января 2015 года и учитывать его при расчете налоговой базы по упрощенному налогу.

Следующее, что мы рассмотрим, это учет расходов.

Если при переходе на УСН вы выбрали объект налогообложения «доходы», то здесь всё предельно ясно – расходы не учитываются (п. 1 ст. 346.18 НК РФ).

Если же вы избрали объект налогообложения «доходы минус расходы», то в данном случае необходимо помнить правила учета расходов переходного периода, которые закреплены в ст. 346.25 НК РФ.

ПРАВИЛО ПЕРВОЕ. В соответствии с подп. 4 п. 1 ст. 346.25 НК РФ, если до перехода на УСН вы оплатили свои расходы и при этом не учли их при исчислении налога на прибыль, то признать их нужно при расчете упрощенного налога на дату осуществления. К таким расходам могут относиться:

- прямые расходы, приходящиеся на нереализованную продукцию и незавершенное производство;

- расходы, которые в целях налога на прибыль распределялись по отчетным (налоговым) периодам.

Аналогичный вывод можно сделать на основании письма Минфина России от 30.10.2009 № 03-11-06/2/233. В нем финансовое ведомство указало, что при переходе на УСН материальные расходы, относящиеся к нереализованной готовой продукции и незавершенному производству на дату перехода на УСН, оплаченные в период применения общего режима налогообложения, можно учесть в первом отчетном (налоговом) периоде применения УСН.

Письмо Минфина России от 30.10.2009 № 03-11-06/2/233

ГДЕ НАЙТИ:

ИБ Финансист

Ситуация 3:

Предположим, что ООО «А» в 2014 году работало на ОСН и применяло метод начисления. В ноябре 2014 года ООО «А» (заказчик) заключило договор об оказании консультационных услуг с ООО «В» (исполнитель). Цена договора составила 30 000 рублей. По условиям договора предусмотрена стопроцентная предоплата. В декабре 2014 года ООО «А» перечислило исполнителю 30 000 рублей. С 1 января 2015 года ООО «А» перешло на УСН. Акт сдачи-приемки услуг был подписан между сторонами 5 апреля 2015 года.

В данном случае ООО «А» должно признать и отразить расходы в Книге учета доходов и расходов в графе «расходы, учитываемые при исчислении налоговой базы» в сумме 30 000 рублей на 5 апреля 2015 года. Учесть эти денежные средства необходимо при расчете налоговой базы по упрощенному налогу во II квартале 2015 года.

ПРАВИЛО ВТОРОЕ. В соответствии с подп. 4 п. 1 ст. 346.25 НК РФ, если вы осуществили и оплатили расходы после перехода на УСН, то и учтете вы их при исчислении налога по УСН на дату оплаты.

Ситуация 4:

Предположим, что ООО «А» в 2014 году работало на ОСН и применяло метод начисления. В ноябре 2014 года ООО «А» (покупатель) заключило договор поставки оргтехники для бухгалтерии с ООО «С» (продавец). Цена договора составила 50 000 рублей. С 1 января 2015 года ООО «А» перешло на УСН. Оргтехника была получена организацией «А» в марте 2015 года, а 5 апреля 2015 года общество произвело их оплату.

В данном случае ООО «А» должно признать и отразить расходы в Книге учета доходов и расходов в графе «расходы, учитываемые при исчислении налоговой базы» в сумме 50 000 рублей на 5 апреля 2015 года. Учесть эти денежные средства необходимо при расчете налоговой базы по упрощенному налогу во II квартале 2015 года.

ПРАВИЛО ТРЕТЬЕ. В соответствии с подп. 5 п. 1 ст. 346.25 НК РФ если до перехода на УСН при исчислении налога на прибыль вы учли расходы, а оплатили их уже после перехода на УСН, то вы не вправе учесть данные расходы при исчислении упрощенного налога.

Ситуация 5:

Предположим, что ООО «А» в 2014 году работало на ОСН и применяло метод начисления. В декабре 2014 года ООО «А» (заказчик) заключило договор с ООО «Б» (исполнитель) на оказание консультационных услуг. Цена договора составила 15 000 рублей. Услуги оказаны 15 декабря 2015 года. С 1 января 2015 года ООО «А» перешло на УСН. ООО «А» оплатило услуги 11 января 2015 года.

В данном случае ООО «А» должно признать расход в сумме 15 000 рублей на 15 декабря 2014 года. И, несмотря на то, что услуги были оплачены в январе 2015 года (после перехода на УСН), при исчислении упрощенного налога данная сумма учитываться не будет.

А теперь рассмотрим достаточно актуальный для многих наших читателей вопрос: как же «перевести» на УСН имеющиеся на балансе организации основные средства (ОС) и нематериальные активы (НМА) и учесть в расходах их остаточную стоимость.

Для осуществления такого «перевода» в НК РФ предусмотрен п. 2.1 ст. 346.25.

Первое, что вам необходимо сделать – это определить остаточную стоимость ОС или НМА на 31 декабря года, который предшествует переходу на УСН.

В данном случае можно воспользоваться формулой:

ОстСт-ть = ЦП – Ам-я

где ЦП – цена приобретения (сооружения, изготовления) ОС или цена приобретения (цена создания самой организацией) НМА;

Ам-я – сумма амортизации, начисленной в соответствии с гл. 25 НК РФ до перехода на УСН.

После того как вы определите величину остаточной стоимости ОС или НМА на 31 декабря года, предшествующего переходу на УСН, данную сумму необходимо отразить в налоговом учете на дату перехода, а именно на 1 января года, с которого начинаете применять «упрощенку». Для этого необходимо внести сведения об объекте ОС и НМА и их остаточной стоимости в раздел 2 за I квартал Книги учета доходов и расходов. Остаточная стоимость – в графе 8 данного раздела.

Изменения с 2016 года. Увеличивается стоимостной лимит для признания в налоговом учете имущества амортизируемым (в том числе основным средством). К амортизируемому имуществу (в том числе к ОС), стоимость которого учитывается в расходах через ежемесячную амортизацию, будет относиться имущество с первоначальной стоимостью более 100 000 рублей (пп. 7, 8 ст. 2, п. 4 ст. 5 Закона № 150-ФЗ). Объекты со сроком полезного использования более 12 месяцев и стоимостью 100 000 рублей и меньше можно будет списывать на расходы единовременно при их отпуске в эксплуатацию (подп. 3 п. 1 ст. 254 НК РФ).

Согласно подп. 3 п. 3 ст. 346.16 НК РФ включение в расходы остаточной стоимости ОС и НМА, которые «переводятся» с ОСН на УСН, зависит от срока их полезного использования.

Для наглядности списание в расходы стоимости ОС в зависимости от срока полезного использования приведем в таблице:

| Срок полезного использования |

Как списывается в расходы стоимость ОС |

| До 3 лет включительно |

Полностью в первый год применения УСН (т.е. по 1/4 ежеквартально) |

| От 3 до 15 лет включительно |

В первый год применения УСН 50% за год (т.е. по 12,5% ежеквартально) |

| Во второй год применения УСН 30% за год (т.е. по 7,5% ежеквартально) |

| В третий год применения УСН 20% за год (т.е. по 5% ежеквартально) |

| Свыше 15 лет |

В течение первых десяти лет применения УСН 10% за год (т.е. по 2,5% ежеквартально) |

Отражать данные затраты вам необходимо на последнее число отчетного (налогового) периода в размере уплаченных сумм. Это прямо следует из подп. 4 п. 2 ст. 346.17 НК РФ.

Напомним, что сроком полезного использования признается период времени, в течение которого амортизируемое имущество служит для выполнения целей деятельности организации.

Давайте рассмотрим данную ситуацию на конкретном примере.

Ситуация 6:

Предположим, что ООО «А» в 2014 году работало на ОСН и применяло метод начисления. С 1 января 2015 года ООО «А» перешло на УСН.

К моменту перехода у него числилось основное средство остаточной стоимостью по данным налогового учета 260 000 рублей и сроком полезного использования десять лет.

В данном случае ООО «А» будет учитывать остаточную стоимость основного средства в следующем порядке:

- Исчисляя налог при УСН за 2015 год, оно включит в расходы только 50% остаточной стоимости ОС, что составит 130 000 рублей (260 000 рублей x 50%).

Эту сумму она учтет в расходах равными долями по 32 500 рублей (130 000 рублей / 4) на 31 марта, 30 июня, 30 сентября и 31 декабря 2015 года.

- Исчисляя налог за 2016 год, ООО «А» включит в расходы 30% остаточной стоимости ОС, что составит 78 000 рублей (260 000 рублей x 30%).

Данную сумму оно учтет в расходах равными долями по 19 500 рублей (78 000 рублей / 4) на 31 марта, 30 июня, 30 сентября и 31 декабря 2016 года.

- При расчете упрощенного налога за 2017 год «А» учтет в расходах 20% остаточной стоимости ОС, что составит 52 000 рублей (260 000 рублей x 20%).

Указанную сумму организация учтет в расходах равными долями по 13 000 рублей (52 000 рублей / 4) на 31 марта, 30 июня, 30 сентября и 31 декабря 2017 года.

При переходе с ОСН на УСН необходимо помнить о существенных особенностях, связанных с учетом «переходного» НДС.

Правила, которые регулируют вопросы учета НДС при переходе с ОСН на УСН, закреплены в ст. 170 и ст. 346.25 НК РФ.

На практике в переходный период для организаций может сложиться несколько ситуаций. Давайте рассмотрим каждую из них подробно.

Многие из вас после перехода на УСН с ОСН продолжат использовать в своей деятельности ОС, НМА, а также товары, работы и услуги, которые были приобретены до перехода на УСН.

Для упрощения понимания давайте всё вышеперечисленное обобщим под понятием «товары».

И здесь, в соответствии с подп. 2 п. 3 ст. 170 НК РФ, суммы НДС, которые были приняты по таким товарам, при переходе на УСН нужно будет восстановить.

По общему правилу налог восстанавливается в той же сумме, в которой он был принят к вычету. Исключение касается только ОС и НМА. По ним налог восстанавливается в части пропорционально их остаточной (балансовой) стоимости без учета переоценки.

Восстановить НДС необходимо в том налоговом периоде, который предшествует переходу на УСН. Так как налоговым периодом по НДС является квартал, значит если вы переходите на УСН с 1 января 2016 года, восстановить НДС необходимо в IV квартале 2015 года.

Уважаемые коллеги, хотелось бы обратить внимание на один важный момент, с которым могут столкнуться те, кто принял решение о переходе на УСН. А именно: при определении суммы восстанавливаемого НДС берется остаточная стоимость основных средств по данным бухгалтерского учета.

На это неоднократно указывал и Минфин России в письмах от 01.04.2010 № 0303-06/1/205, от 27.01.2010 № 03-07-14/03, от 10.06.2009 № 03-11-06/2/99.

Согласно абз. 3 подп. 2 п. 3 ст. 170, подп. 1 п. 1 ст. 264 НК РФ сумма восстановленного НДС учитывается при исчислении налога на прибыль в составе прочих расходов, связанных с производством и реализацией. См., например:

Письмо Минфина России от 01.04.2010 № 03-03-06/1/205

ГДЕ НАЙТИ:

ИБ Финансист

Ситуация 7:

Предположим, что ООО «А» в 2015 году работает на ОСН и применяет метод начисления. В период работы на ОСН «А» приобрело оборудование стоимостью 400 000 рублей, в т. ч. НДС 61 017 рублей. Сумма налога была принята к вычету. С 1 января 2016 года ООО «А» приняло решение перейти на УСН. К моменту перехода (декабрь 2015) у нее числится основное средство остаточной стоимостью по данным бухгалтерского учета 242 131 рубль.

В данной ситуации ООО «А» обязано восстановить принятый к вычету НДС в сумме 43 400 рублей (242 131 х 18%).

Данную сумму организация также учтет в расходах по налогу на прибыль.

Проводки будут такими:

| Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

| В месяце восстановления НДС в связи с переходом организации на применение УСН (в декабре 2015 года) |

| Восстановлен НДС с суммы остаточной стоимости ОС |

19 |

68 |

43 584 |

Счет-фактура |

| Сумма восстановленного НДС учтена в составе расходов |

91-2 |

19 |

43 584 |

Бухгалтерская справка-расчет |

Особого внимания также требует ситуация, когда, применяя ОСН, вы получали авансы в счет предстоящих поставок, а исполнение обязательств предстоит уже на УСН. В данном случае, поскольку вы получаете аванс в период применения ОСН, то обязаны начислить НДС с аванса и заплатить его в бюджет. Если после этого вы не предпримите никаких действий, то, отгружая товар уже в период действия «упрощенки», необходимо будет начислить НДС. Основание начисления: в отгрузочных документах согласно договору вы должны выделить налог. Поэтому и появляется обязанность уплатить его в бюджет, несмотря на то, что «упрощенцы» не являются плательщиками НДС. При этом поставить к вычету НДС с ранее полученного аванса не получится, так как такой возможности у «упрощенцев» нет.

Согласитесь, не слишком радужная перспектива дважды платить НДС в бюджет, особенно если сумма полученного аванса была значительной.

Для решения такой ситуации п. 5 ст. 346.25 НК РФ предусмотрено следующее правило: суммы НДС, исчисленные и уплаченные с сумм оплаты, полученной до перехода на УСН в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых в период после перехода на УСН, подлежат вычету в последнем налоговом периоде, предшествующем месяцу перехода плательщика НДС на УСН, при наличии документов, свидетельствующих о возврате сумм налога покупателям в связи с переходом налогоплательщика на УСН.

Реализовать данное правило возможно несколькими вариантами действий:

- Вы можете заключить с покупателем соглашение к договору об изменении цены договора, в котором укажете, что цена договора уменьшается на сумму НДС. Тогда при наличии документов, подтверждающих возврат сумм НДС контрагенту (платежек), можно принять НДС с авансов к вычету в последнем квартале года, предшествующего месяцу перехода на УСН (п. 5 ст. 346.25, п. 8 ст. 346.26 НК РФ). Для применения вычета вам необходимо в Книге покупок за IV квартал зарегистрировать счет-фактуру, на основании которого сумма НДС ранее была начислена. В декларации по НДС эту сумму вычета покажите по строке 130 раздела 3. И помните, что начиная с отчетности за I квартал 2015 года в декларации по НДС по каждому счетуфактуре, зарегистрированному в Книге покупок, необходимо заполнять раздел 8.

- Также вместо возврата покупателю реальных денег вы можете заключить с ним соглашение о зачете данной суммы НДС в счет предстоящих поставок и платежей по договору. Однако не исключено, что данный вариант вызовет претензии со стороны налоговых органов. Наличие судебной практики подтверждает это. Причем суды встают на сторону налогоплательщика. См.:

Постановление ФАС СЗО от 04.08.2010 № А21-11991/2009

ГДЕ НАЙТИ:

Арбитражный суд Северо-Западного округа

Постановление Тринадцатого арбитражного апелляционного суда от 05.04.2010 по делу № А21-11991/2009

ГДЕ НАЙТИ:

13 апелляционный суд

В данных судебных решениях суд указал, что соглашения сторон по гражданско-правовым договорам, предусматривающие зачет НДС в счет увеличения суммы предоплаты, исключили необходимость связанных с возвратом НДС покупателям взаимных денежных расчетов через расчетные счета.

НДС фактически возвращен контрагентам. Возврат налога покупателям путем зачета, при наличии согласия сторон при изменении цены договора в сторону ее уменьшения, а предварительной оплаты – в сторону увеличения, соответствует содержанию п. 5 ст. 346.25 НК РФ.

- Может сложиться ситуация, что вы получили аванс в период применения ОСН и исчислили НДС. После перехода на УСН договор с покупателем был расторгнут, и полученную предоплату вы вернули. По мнению налоговиков, вернуть сумму аванса надо до 31 декабря года, предшествовавшего переходу на УСН. Только в этом случае организация сможет реализовать право на вычет НДС с предоплаты в IV квартале. Если возврат НДС производится позднее, например, в I квартале 2016 года, то компания, по мнению инспекторов, не сможет воспользоваться правом на вычет НДС с аванса, даже если представит уточненную декларацию за IV квартал 2015 года.

Однако суды не согласны с налоговиками. См.:

Постановление ФАС Поволжского округа от 18.07.2008 № А65-26854/2007

ГДЕ НАЙТИ:

Арбитражный суд Поволжского округа

В ситуации, когда налогоплательщик получил аванс до перехода на УСН и уплатил с него в бюджет НДС, а после перехода на «упрощенку» договор с покупателем был расторгнут и аванс возвращен покупателю, судьи пришли к выводу, что организация имеет право на вычет НДС с возвращенного аванса. Причем вычет следует использовать в последнем налоговом периоде перед началом применения УСН.

В качестве примера рассмотрим ситуацию.

Ситуация 8:

ООО «А» в 2014 году работало на ОСН и применяло метод начисления. В октябре 2014 года организация «А» (поставщик) заключила договор поставки товара с ООО «Б» (покупатель). Цена договора поставки составила 800 000 рублей, в т.ч. НДС 122 034 рубля. По условиям договора предусмотрена стопроцентная предоплата. 15 октября 2014 года ООО «Б» перечислило ООО «А» 800 000 рублей. С 1 января 2015 года ООО «А» перешло на УСН. 10 февраля 2015 года товары были отгружены организации «Б». Организация «А» в октябре уплатила с полученного аванса в бюджет НДС в сумме 122 034 рубля.

Для решения данной ситуации ООО «А» и ООО «Б» заключили соглашение к договору поставки о снижении цены поставки на сумму НДС, и цена договора составляет 677 966 рублей (без НДС). При этом до 31 декабря 2015 года ранее исчисленный НДС в сумме 122 034 рубля организация «А» вернула покупателю. Для того чтобы принять данный НДС к вычету, бухгалтер организации «А» отразил ранее выставленный счет-фактуру в Книге покупок за IV квартал 2014 года на сумму НДС 123 034 рубля. Данный вычет был отражен в декларации по НДС за IV квартал 2014 года.

Еще хотелось бы немного внимания уделить вопросу восстановления НДС по лизинговым платежам лизингополучателями, имеющими на балансе лизинговые основные средства.

Всё достаточно просто в случае если вы уплачивали текущие лизинговые платежи, а выкупная цена лизингового имущества не была учтена при расчете текущих платежей. Выкупную цену вы должны заплатить по окончании срока действия договора, а значит, лизингодатель не выставлял вам счет-фактуру, НДС к вычету вы не предъявляли, следовательно, и восстанавливать при переходе на УСН вам нечего.

Восстанавливать НДС с уплаченных текущих платежей также не нужно. Лизингодатель предъявлял вам НДС на стоимость оказанных услуг – и услуги сразу потреблялись. С данной позицией согласен и Минфин. См.:

Письмо Минфина России от 08.11.2015 № 03-07-11/57730

ГДЕ НАЙТИ:

ИБ Финансист

Ситуация усложняется в случае если вы уплатили авансовые платежи по договору лизинга, зачитываемые в счет текущих лизинговых платежей в конце срока действия договора.

В данном случае, если вы приняли к вычету НДС с уплаченных авансов, то перед переходом на УСН такой вычет необходимо будет восстановить. И несмотря на то, что в НК РФ такое правило прямо не закреплено, в случае, если НДС не восстановить, это, несомненно, вызовет претензии налогового органа.

Еще одной сложной ситуацией, не регламентированной законодательством, может быть случай, если выкупная цена включена в текущие лизинговые платежи, следовательно, вы имели право заявить НДС к вычету. Но при переходе на УСН встает вопрос: как восстановить налог (пропорционально остаточной стоимости предмета лизинга или полностью)? К сожалению, официальных разъяснений нет, но можно не сомневаться, что налоговая служба рассмотрит оплаченную часть выкупной стоимости как авансовый платеж, и, следовательно, восстановит НДС с полной его суммы. Правило о пропорциональном восстановлении принятого к вычету НДС в данном случае вряд ли удастся применить. Поэтому, если хотите избежать претензий налоговиков и не хотите ходить по судам, доказывая свое право, то лучше восстановить НДС с уплаченной выкупной стоимости до перехода на УСН. Кроме того, в отсутствие судебной практики предсказать исход дела невозможно.

Уважаемые коллеги, теперь рассмотрим сложные вопросы в ситуации, когда вы перечислили аванс продавцу, находясь на ОСН, а отгрузка будет происходить уже в период применения УСН. При этом вы воспользовались своим правом (п. 12 ст. 171 НК РФ) и при соблюдении всех условий приняли к вычету НДС с перечисленной предоплаты.

И тут появляются вопросы: а нужно ли восстанавливать ранее принятый НДС к вычету? Если нужно, то когда это необходимо сделать (ведь товар, работа, услуга еще не получены)?

Общее правило – НДС с выданных авансов восстанавливается в момент принятия товаров (работ, услуг) на учет. Но в нашем случае данный момент будет иметь место уже когда мы начнем применять УСН, а Налоговый кодекс для «упрощенцев» такой обязанности не предусматривает.

Таким образом, оснований для восстановления НДС при переходе на УСН нет, и можно предположить, что если НДС с аванса выданного был принят к вычету на ОСН, то при переходе на УСН восстанавливать его не нужно.

К сожалению, до настоящего времени никаких официальных разъяснений по этому вопросу не сформировано. Но, коллеги, хотелось бы предупредить, что если вы не восстановите НДС с авансов выданных и при этом учтете налог, который вам предъявит поставщик при отгрузке, в составе расходов, велика вероятность того, что при проверке налоговый орган вряд ли поддержит такой подход и потребует восстановить НДС.

В арбитражной практике есть всего одно решение по этому вопросу но, к сожалению, в нем арбитры не поддержали налогоплательщика. См.:

Постановление Восемнадцатого арбитражного апелляционного суда от 26.09.2012 по делу № А18АП-8284/2012

ГДЕ НАЙТИ:

18 апелляционный суд

В нем судьи не согласились с налогоплательщиком и пришли к выводу, что в подп. 2 п. 3 ст. 170 НК РФ содержится указание на необходимость восстановления НДС, ранее правомерно принятого к вычету по любому основанию, предусмотренному гл. 21 НК РФ, в том числе и на основании п. 12 ст. 171 НК РФ. Соответственно, вне зависимости от того, каким способом произведена оплата услуги – предоплата или по факту оказания, НДС, ранее принятый к вычету, при переходе на специальные налоговые режимы подлежит восстановлению в налоговом периоде, предшествующем переходу.

Таким образом, если вы не готовы рисковать и для исключения претензий налоговиков следует восстановить сумму НДС, принятую к вычету по предоплате, относящейся к части товаров (работ, услуг), которые налогоплательщик получит уже после перехода на упрощенную систему налогообложения. Сделать это нужно по правилам подп. 2 п. 3 ст. 170 НК РФ в IV квартале года, предшествующего переходу на УСН.

У вас может возникнуть встречный вопрос: а если мы восстанавливаем данный НДС по правилам подп. 2 п. 3 ст. 170 НК РФ, то можно ли восстановленные суммы учесть в составе прочих расходов по налогу на прибыль, также как и восстановленный НДС по товарам (работам и услугам)?

И на первый взгляд – да, действительно, если мы восстанавливаем НДС с аванса в соответствии с подп. 2 п. 3 ст. 170 НК РФ, то восстановленные суммы должны быть учтены в расходах по налогу на прибыль в соответствии со ст. 264 НК РФ.

Но, коллеги, хотелось бы предостеречь вас от следующего риска: есть вероятность того, что налоговые органы с этим не согласятся и суммы восстановленного НДС квалифицируют как входящие в состав предоплаты, ведь согласно п. 14 ст. 270 НК РФ при методе начисления в расходах по налогу на прибыль суммы предоплаты не учитываются.

Таким образом, для избежания риска претензий со стороны налоговиков всё же не стоит учитывать восстановленную сумму НДС с авансов в расходах по налогу на прибыль. И если вы выберете объект налогообложения «доходы минус расходы», то на основании подп. 8, 23 п. 1 ст. 346.16 НК РФ уплаченные суммы налога учтете уже при «упрощенке» в качестве сумм НДС, относящихся к приобретенным товарам (работам, услугам).

Однако помните, что сделать это можно только по тем товарам (работам, услугам), которые поименованы в закрытом перечне расходов.

До конца не регламентированной законодательством, но встречающейся на практике является ситуация, когда у налогоплательщика в период применения ОСН произошла отгрузка товара на экспорт, а комплект подтверждающих документов собран уже в периоде применения УСН. Естественный вопрос: остается ли в данной ситуации право на возмещение НДС при экспорте.

И в данном случае необходимо руководствоваться разъяснениями контролирующих органов и сложившейся судебной практикой.

Случается, что на практике налоговые органы отказывают налогоплательщикам в возмещении НДС в подобной ситуации, ссылаясь на то, что декларация по НДС, в которой заполнен раздел 4 с соответствующей суммой выручки и возмещаемого налога, предоставляется тогда, когда организация уже не является плательщиком НДС.

Налоговики на местах выступают за то, что основания для применения нулевой ставки и налоговых вычетов при названных обстоятельствах отсутствуют. В частности, УФНС по г. Москве в письме от 12.08.2011 № 16-15/ 079549 указало: в налоговый орган декларацию по НДС и документы, предусмотренные ст. 165 НК РФ для подтверждения налоговой ставки 0%, представляют только плательщики НДС. Таким образом, организация, реализовавшая товар на экспорт, находясь на общей системе налогообложения и перешедшая на УСН до того момента, когда был собран пакет подтверждающих документов в соответствии с требованиями ст. 165 НК РФ, оснований для применения налоговой ставки 0% и налоговых вычетов по этим экспортным операциям не имеет. Другими словами, налоговая ставка по НДС 0% и налоговые вычеты применяются только в том налоговом периоде, когда сформирована налоговая база по экспортным операциям, и в этот период соответствующее лицо должно иметь статус плательщика НДС.

Арбитражная практика по данному вопросу также была противоречивой. Например, ФАС Центрального округа в постановлении от 16.09.2009 № А09-801/2009 пришел к выводу, что переход на УСН не имеет правового значения, когда отгрузка на экспорт производится в период применения общей системы налогообложения. ФАС Восточно-Сибирского округа в постановлении от 24.10.2011 № А195573/2011, наоборот, не поддержал налогоплательщика, указав, что переход на УСН лишает права на получение вычета.

Точку в данном вопросе поставил Президиум ВАС РФ в постановлении от 09.10.2012 № 6759/12. Суд указал, что переход на УСН не лишает налогоплательщика права на получение возмещения по ставке НДС 0%. При этом судьи подчеркнули, что налоговое законодательство не ограничивает права налогоплательщика представить полный пакет документов для подтверждения экспортной операции по истечении 180-дневного срока.

Таким образом, в случае если вы окажетесь в подобной ситуации, и у налоговиков возникнут претензии, боритесь и отстаивайте свою позицию, в том числе ссылаясь на позицию ВАС.

Постановление Президиума ВАС от 09.10.2012 № 6759/12 по делу № А72-5102/2011

ГДЕ НАЙТИ:

Решения высших судов

Итак, мы вкратце рассмотрели порядок перехода на УСН с ОСН. Надеюсь, что в данной статье вы найдете ответы на вопросы, которые возникнут при переходе на УСН. Искренне желаю, чтобы, приняв решение о переходе на УСН, вы столкнулись с как можно меньшими проблемами и претензиями контролирующих органов.

На этом наш сюжет закончен.

Где найти:

Где найти: