Итак, начнем с правил учета расходов, установленных НК РФ (гл. 25 НК РФ «Налог на прибыль организаций»).

Согласно п. 2 ст. 252 НК РФ расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы. Порядок определения суммы расходов на производство и реализацию установлен в ст. 318 НК РФ. Внереализационные расходы, установленные ст. 265 НК РФ, живут по своим правилам, к ним правила распределения расходов не относятся.

Согласно п. 1 ст. 318 НК РФ к прямым расходам организация может отнести, в частности:

- материальные затраты, определяемые в соответствии с подпунктами 1 и 4 п. 1 ст. 254 НК РФ. Это затраты на приобретение материалов, используемых для производства продукции или образующих ее основу, и стоимость комплектующих, а также полуфабрикатов;

- расходы на оплату труда персонала, участвующего в процессе производства продукции, и расходы на обязательные виды страхования, начисленные на зарплату работников, участвующих в производственном процессе;

- суммы начисленной амортизации по ОС, используемым при производстве товаров, работ, услуг.

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, осуществляемых организацией в течение отчетного (налогового) периода.

Список прямых расходов налогоплательщик определяет самостоятельно в учетной политике для целей налогообложения.

На первый взгляд правила распределения расходов несложны и понятны всем. Однако почему же вопрос распределения расходов спорный, а нарушения — характерные при выездном контроле?

Ответы на эти вопросы — в подходе налоговиков и судей к прочтению и пониманию ст. 318 НК РФ.

Во-первых, несмотря на формулировку «могут быть прямыми...», затраты, перечисленные выше, надо понимать, по мнению проверяющих, как «должны быть прямыми...». Можно отнести к косвенным расходы, прямо названные в п. 1 ст. 318 НК РФ, только если обоснована невозможность их отнесения к прямым. Организация вправе в целях налогообложения отнести отдельные затраты, связанные с производством товаров (работ, услуг), к косвенным расходам только при отсутствии реальной возможности отнести их к прямым расходам, применив при этом экономически обоснованные показатели. См.:

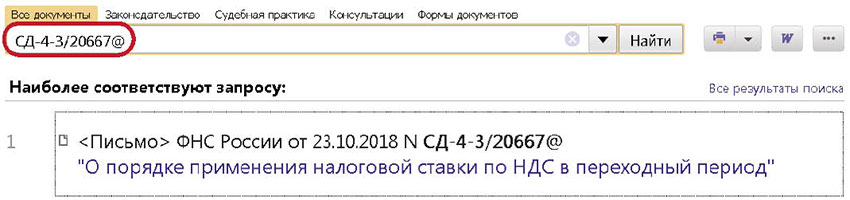

Письмо Минфина России от 05.09.2018 № 03-03-06/1/63428

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации, Разъясняющие письма органов власти

Позиция Минфина России согласована с ФНС РФ, что подтверждается многочисленными судебными решениями. См.:

Письмо ФНС России от 24.02.2011 № КЕ-4-3/2952@

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

По мнению налоговой службы (а ФНС России обращает в письме внимание, что данная позиция подтверждается судебной практикой, в частности определением ВАС РФ от 13.05.2010 № ВАС-5306/10), гл. 25 НК РФ, с одной стороны, не содержит положений, запрещающих налогоплательщику относить те или иные расходы к прямым или косвенным. Однако из ст. ст. 252, 318, 319 НК РФ следует, что выбор расходов, формирующих в налоговом учете стоимость произведенной и реализованной продукции, должен быть обоснованным. Более того, в ст. 318 НК РФ есть норма, предусматривающая включение в состав прямых расходов именно тех расходов, которые связаны с производством товаров (выполнением работ, оказанием услуг).

Характерным примером учета расходов из «списка прямых расходов по НК РФ» является постановление Арбитражного суда Дальневосточного округа. См.:

Постановление Арбитражного суда Дальневосточного округа от 29.01.2016 № Ф03-5998/2015 по делу № А51-11452/2015

Где найти:

Где найти:

ИБ Арбитражный суд Дальневосточного округа

По мнению налоговой службы, организация необоснованно включила в состав косвенных расходов затраты по электроэнергии и ГСМ в связи с эксплуатацией экскаватора, перевозкой скального грунта (вскрыши) автосамосвалами до бункера дробильно-сортировочного комплекса, поскольку данные затраты непосредственно связаны с выпуском продукции (щебня) (ст. ст. 318, 319 НК РФ). Признавая позицию ИФНС неправомерной, судьи учли, что учетной политикой для целей налогообложения налогоплательщик установил закрытый перечень прямых расходов, в который не включены затраты на энергетические ресурсы и ГСМ. Также суд счел, что ИФНС необоснованно отнесены к прямым расходам затраты на приобретение налогоплательщиком всего количества электроэнергии и ГСМ, поскольку эти ресурсы не в полном объеме используются в технологических целях; автомобили, работающие на ГСМ и электроэнергии, использовались не только в процессе доставки камня до бункера, но и в вывозе отходов производства в отвал, вывозе общехозяйственных отходов и пр.

Приведем пример еще одного дела «о прямых и косвенных расходах». См.:

Постановление Арбитражного суда Центрального округа от 22.12.2016 № Ф10-5026/2016 по делу № А68-11437/2015

Где найти:

Где найти:

ИБ Арбитражный суд Центрального округа

Налоговая доначислила, в частности, налог на прибыль, пени, штрафы в связи с неправомерным исключением из состава прямых расходов в целях налогообложения прибыли суммы начисленной амортизации по ОС, используемым при производстве продукции, поскольку амортизация ОС связана с производственным процессом и по своему характеру подлежит включению в состав прямых расходов.

В ходе рассмотрения дела было установлено, что «...порядок отнесения расходов к прямым установлен пунктом 2.3.4.1 Учетной политики, которым предусмотрено, что в связи с невозможностью точного разделения амортизационных отчислений на конкретный вид продукции и отнесения к прямой и косвенной, амортизационные отчисления, связанные с реализацией готовой продукции, осуществленные в отчетном (налоговом) периоде, признаются косвенными расходами и списываются единовременно в уменьшение налоговой базы».

В итоге суд пришел к выводу, что исходя из особенностей производственного процесса предприятия определить амортизационные отчисления методом прямого счета невозможно. Подобное распределение в итоге привело бы к искажению учета и невозможности формирования полной, достоверной и объективной информации о деятельности общества вследствие искажения величины прямых расходов, приходящейся на остаток готовой продукции. При этом невозможность отнесения амортизационных отчислений на конкретное изделие пропорционально каким-либо затратам является признаком косвенных затрат.

На практике такая позиция налоговых служб не редкость. Позиция налогового органа о включении всех указанных в п. 1 ст. 318 НК РФ расходов в состав прямых, в том числе амортизации производственных ОС, нарушает право организации, установленное НК РФ, предоставляющее ей возможность самостоятельно определять механизм распределения расходов при наличии к тому объективных оснований. В описанном выше случае такие объективные основания имелись, они заключались в особенностях технологического процесса производства продукции. Однако доказывать это организации пришлось в суде.

Приведем еще один пример. Этот судебный акт налоговики приводят как характерную спорную ситуацию (в пользу налоговой) на своем ресурсе. См.:

Постановление Арбитражного суда Дальневосточного округа от 01.08.2017 № Ф03-2571/2017 по делу № А04-10568/2016

Где найти:

Где найти:

ИБ Арбитражный суд Дальневосточного округа

Суть дела такова: по результатам проверки обществу доначислены налоги, пени, штрафы, поскольку к косвенным расходам неправомерно относились затраты по приобретению запасных частей, связанные с ремонтом и комплектацией автомобильной и специальной техники; расходы по оплате труда работников, чем занижена налогооблагаемая база по налогу на прибыль.

В проверяемом периоде налогоплательщик (ООО) осуществлял деятельность по добыче руд и песков, драгоценных металлов. Реализуемой продукцией общества, в стоимости которой учитываются прямые расходы, являлись драгоценные металлы.

Инспекция квалифицировала в качестве прямых расходов стоимость следующих запасных частей: автошин, аккумуляторов, генераторов, амортизаторов, дисков, датчиков, вкладышей, прокладок, болтов, гаек, гусениц и пр. Кроме того, из состава косвенных расходов были исключены суммы оплаты труда работников следующих должностей: генерального директора, заместителя генерального директора, главного инженера, главного бухгалтера, бухгалтера, начальника участка, механика, водителя автомобиля, тракториста, машиниста крана, вальщика леса, электрогазосварщика, моториста, слесаря, токаря, электрика, электрослесаря, коменданта, геолога, плотника, подсобного рабочего. Как видите, в списке должностей не только производственные работники.

Отстаивая свое мнение, организация указывала, что налоговый орган при отнесении спорных расходов к прямым не учел положения действующей учетной политики предприятия, а также тот факт, что рабочий процесс разделен на основной и вспомогательный. Так, согласно учетной политике, косвенными расходами признаются:

- «стоимость запасных частей для ремонта основных средств, осуществляемого вне полигонов добычи полезных ископаемых;

- оплата труда работников, не занятых в основном производственном процессе».

В обоснование данной точки зрения суду были представлены выписки из технических проектов, схема производственного процесса, трудовые договоры, должностные инструкции, приказы о трудоустройстве работников, не занятых в основном производственном процессе. Однако суд это всё не убедило. По мнению судей, организация не учла (неверно истолковала) положения ст. ст. 318 и 319 НК РФ. Из абз. 10 п. 1 ст. 318 НК РФ следует, что прямые расходы — те, которые непосредственно связаны с производством товаров (выполнением работ, оказанием услуг). Если отнести прямые расходы к конкретному производственному процессу по изготовлению данного вида продукции (работ, услуг) невозможно, налогоплательщик самостоятельно определяет механизм распределения указанных прямых расходов с применением экономически обоснованных показателей. Несмотря на то что налогоплательщик самостоятельно формирует учетную политику, она не должна противоречить НК РФ.

В данном случае основным видом деятельности общества является добыча руд и песков драгоценных металлов, а реализуемой продукцией, в стоимости которой должны учитываться прямые расходы, являются драгоценные металлы. При этом значительную часть расходов общества составляют косвенные расходы, списываемые в полном объеме в текущем отчетном (налоговом) периоде.

Судьи акцентировали внимание на том, что материальные затраты на приобретение запчастей напрямую связаны с ремонтом и комплектацией автомобильной и специальной техники, которая непосредственно участвует в основной деятельности (добыче полезных ископаемых). В связи с этим стоимость запчастей должна учитываться в качестве прямых расходов и рассчитываться с учетом остатка произведенной и нереализованной продукции.

Обратите внимание: по спорным профессиям (тракторист, стажер горного мастера, начальник участка золотодобычи, машинист автокрана, водитель, вальщик леса) суд также пришел к выводам о правомерности отнесения их к прямым расходам в связи с отсутствием доказательств, свидетельствующих о том, что указанные лица не участвуют в осуществлении обществом основной производственной деятельности и их работа направлена на достижение иной цели, не связанной с добычей полезных ископаемых. Разделение производственного процесса на основной и вспомогательный в целях удобства ведения бухучета не является доказательством обоснованности отнесения спорных расходов к косвенным. В материалах дела отсутствуют доказательства, исключающие участие перечисленных работников в производственном процессе, а также того, что данные работники не имели допуска к работе на полигонах добычи.

Таким образом, основным критерием отнесения расходов к прямым является их связь непосредственно с основной производственной деятельностью:

- Можно отнести к косвенным расходы, прямо названные в п. 1 ст. 318 НК РФ, только если обоснована невозможность их отнесения к прямым. Такое обоснование привел налогоплательщик в постановлении Арбитражного суда Центрального округа от 22.12.2016 № Ф10-5026/2016 по делу № А68-11437/2015.

- Нельзя отнести к косвенным прямо названные в п. 1 ст. 318 НК РФ расходы, когда не обоснована невозможность их отнесения к прямым (постановление Арбитражного суда Дальневосточного округа от 01.08.2017 № Ф03-2571/2017 по делу № А04-10568/2016. Определением Верховного Суда Российской Федерации от 24.11.2017 № 303-КГ17-17016 отказано в передаче дела № А04-10568/2016 в Судебную коллегию по экономическим спорам Верховного Суда Российской Федерации для пересмотра в порядке кассационного производства данного постановления).

С расходами, прямо перечисленными в п. 1 ст. 318 НК РФ, разобрались. Какие расходы еще могут быть прямыми?

Достаточно часто, анализируя судебные решения, мы видим такие фразы: «Предоставляя налогоплательщику возможность самостоятельно определять учетную политику, включая формирование состава прямых расходов, Кодекс не рассматривает этот процесс как зависящий исключительно от воли налогоплательщика». Что это значит?

Механизм распределения затрат на производство и реализацию должен содержать экономически обоснованные показатели, обусловленные технологическим процессом. А следовательно, организация может отнести отдельные затраты, прямо не указанные в п. 1 ст. 318 НК РФ, но связанные с производством товаров, выполнением работ, оказанием услуг, к косвенным расходам, только если отсутствует возможность их включения в состав прямых расходов, применив при этом экономически обоснованные показатели.

На первом месте по претензиям проверяющих, на наш взгляд, находятся затраты по оплате работ и услуг сторонней организации. Пристальная проверка данных расходов организации обеспечена, если характер ее деятельности — производство, выполнение подрядных работ разного вида, строительство, строительно-монтажные работы, НИОКР.

Расходы на приобретение работ и услуг производственного характера, выполняемых сторонними организациями, не включены в примерный перечень прямых расходов ст. 318 НК РФ. В случае если в соответствии с учетной политикой для целей налогообложения затраты на приобретение работ и услуг производственного характера, выполняемых сторонними организациями, относятся к косвенным расходам, такие расходы в полном объеме могут быть отнесены к расходам текущего отчетного (налогового) периода. Так сказано в письмах Минфина России. См.:

Письмо Минфина России от 09.09.2010 № 03-03-06/4/86,

письмо Минфина России от 13.11.2010 № 03-03-05/251

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации, Разъясняющие письма органов власти

По общему правилу, установленному подп. 6 п. 1 ст. 254 и п. 2 ст. 272 НК РФ, затраты на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или ИП, относятся к материальным расходам и признаются на дату подписания налогоплательщиком акта приемки-передачи услуг (работ). См.:

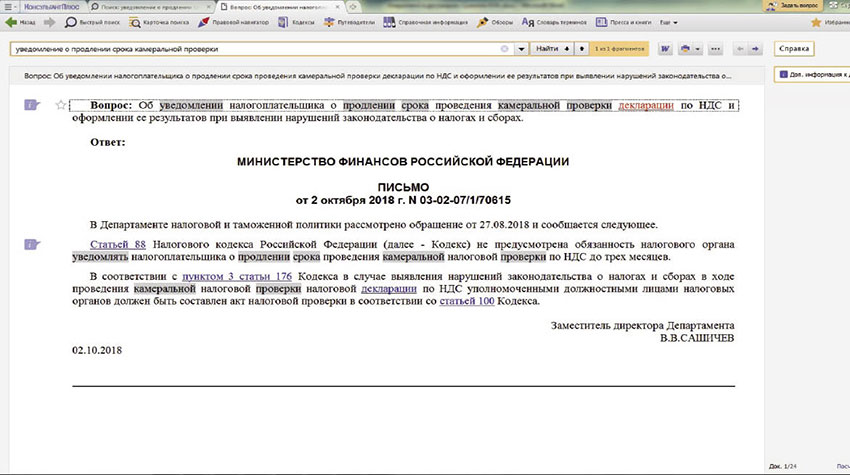

Письмо Минфина России от 01.02.2018 № 03-03-06/3/5771

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации, Разъясняющие письма органов власти

Как видим, рассматриваемые расходы могут быть косвенными. Однако данный подход связан с налоговыми рисками. В судебных решениях часто можно встретить ссылку на то, что отсутствие прямого указания в ст. 318 НК РФ на спорные затраты в перечне прямых расходов не свидетельствует о том, что они не могут относиться к прямым расходам, поскольку данный перечень является открытым. Привлечение подрядной организации не дает налогоплательщику права не учитывать данные расходы в составе прямых расходов.

Приведем пример. См.:

Постановление Арбитражного суда Западно-Сибирского округа от 23.05.2016 № Ф04-1219/2016 по делу № А27-10958/2015

Где найти:

Где найти:

ИБ Арбитражный суд Западно-Сибирского округа

Инспекция пришла к выводу, что ООО «Шахта „Алардинская“» необоснованно квалифицировало расходы, понесенные им по договорам подряда и аренды как косвенные, а не прямые. Указанные расходы были понесены шахтой в связи с тем, что вследствие отсутствия лицензии на право эксплуатации пожароопасных производственных объектов налогоплательщиком (заказчиком) был заключен договор подряда с ОАО «ОУК «Южкузбассуголь» (подрядчик), согласно которому подрядчик выполнял для заказчика работы по добыче угля подземным способом на участках каменноугольных месторождений. Это был самый обыкновенный субподряд. Кроме того, между указанными организациями был заключен договор аренды оборудования, непосредственно используемого при добыче угля. Шахта отнесла указанные расходы к косвенным и учла их при исчислении налога на прибыль единовременно. Налоговый орган квалифицировал данные расходы как непосредственно связанные с добычей угля, вследствие чего они не могут являться косвенными и их единовременное списание является невозможным.

Арбитражный суд согласился с позицией налогового органа: исходя из того, что основным видом деятельности шахты является добыча угля, которая производилась силами, механизмами, оборудованием и материалами вышеуказанного подрядчика, соответствующие расходы непосредственно связаны с производственной деятельностью шахты — добычей угля, они должны быть учтены в составе прямых расходов и распределены на остатки готовой продукции на складе и на отгруженную и реализованную продукцию.

По другому делу налоговый орган признал неправомерным включение в состав косвенных расходов затрат на выполнение работ по переработке в рамках договора подряда, являющихся, по мнению проверяющих, прямыми расходами, поскольку они непосредственно связаны с получением готовой продукции (постановление Арбитражного суда Западно-Сибирского округа от 21.08.2017 № Ф04-3174/2017 по делу № А27-19836/2016).

Имейте в виду, что осуществление работ по производству готового продукта собственными силами, равно как и силами подрядной организации, является основой технологического процесса его изготовления (производства), и расходы по их осуществлению образуют основу стоимости продукции этого производства. Следовательно, если работы выполняются подрядным способом и они непосредственно связаны с производством конкретного объема готового продукта, их признают прямыми. В связи с этим к прямым расходам должны быть отнесены не только материальные затраты, определяемые в соответствии с подпунктами 1, 4 п. 1 ст. 254 НК РФ, но и стоимость работ, услуг, оказанных сторонними организациями.

Между тем имеется и иной подход к определению порядка учета расходов на работы сторонней организации. В частности, суд установил, что затраты на оплату субподрядных работ налогоплательщиком к прямым расходам не отнесены. Поскольку расходы на субподрядные работы предусмотрены подп. 6 п. 1 ст. 254 НК РФ, а обязательность включения данных расходов в состав прямых расходов не предусмотрена ст. 318 НК РФ, они могут быть отнесены к косвенным расходам (постановление Арбитражного суда Восточно-Сибирского округа от 24.03.2017 № Ф02-477/2017, Ф02-525/2017 по делу № А78-684/2016).

Также анализу на предмет связи с производственным процессом могут быть подвергнуты такие традиционно косвенные расходы, как командировочные и представительские расходы, расходы по подготовке кадров.

Перечисленные расходы относятся, согласно ст. 264 НК РФ, к прочим расходам, связанным с производством и реализацией (пп. 12, 22, 23 ст. 264 НК РФ). Согласитесь, большинство организаций признает такие расходы косвенными и учтет их по общим правилам п. 2 ст. 318 НК РФ: сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных НК РФ.

Однако и эти расходы могут стать причиной доначислений. См.:

Постановление Арбитражного суда Поволжского округа от 05.06.2018 № Ф06-32863/2018 по делу № А12-26817/2017

Где найти:

Где найти:

ИБ Арбитражный суд Поволжского округа

Данный судебный акт также приводится на официальном ресурсе ФНС РФ как характерное дело по распределению расходов.

Налоговый орган доначислил налог на прибыль, ссылаясь на неправомерное включение налогоплательщиком в состав косвенных расходов затрат на проведение экспертизы проектной документации, затрат на оплату труда и уплату соответствующих страховых взносов сотрудников, непосредственно принимавших участие в заключении, реализации и сопровождении заключенных налогоплательщиком договоров, командировочных и представительских расходов, расходов по подготовке кадров.

Обратите внимание: признавая позицию проверяющих правомерной, судьи учитывали следующие факты:

- Были проанализированы положения об указанных отделах ООО (подразделениях организации), должностные инструкции сотрудников отделов, нормативно-правовые акты, регламентирующие деятельность налогоплательщика по разработке проектной документации.

- Были учтены допросы свидетелей, которые подтвердили свое участие в разработке проектной документации, нахождение в служебных командировках по реализации государственных контрактов.

Судьи пришли к выводу о том, что заработную плату, страховые взносы, расходы на подготовку и переподготовку кадров, командировочные и представительские расходы сотрудников основного производства необходимо относить в состав прямых расходов общества.

Сделаем выводы: судебная практика неоднозначна в отношении расходов, прямо не названных в п. 1 ст. 318 НК РФ (например, затрат на энергоресурсы, оплаты работы сторонней организации). Отнесение расходов в состав прочих, связанных c производством и реализацией, не дает гарантий на их учет в составе косвенных, более того, бухгалтерский учет таких расходов не предопределяет их включение в состав косвенных.

В отношении расходов, прямо не поименованных в ст. 318 НК РФ, действует общий подход: их можно отнести к косвенным, только если обоснована невозможность их отнесения к прямым.

В качестве примера приведем решение суда в пользу налогоплательщика. См.:

Постановление Арбитражного суда Московского округа от 10.10.2016 № Ф05-14712/2016 по делу № А40-236638/2015

Где найти:

Где найти:

ИБ Арбитражный суд Московского округа

По результатам выездной проверки организации доначислены налог на прибыль, пени и штраф в связи с неправомерным включением в полном объеме в состав косвенных расходов затрат на электрическую энергию.

Судом было установлено, что электроэнергия используется обществом исключительно в качестве энергоресурса для обеспечения работы цеха и при производстве всех видов продукции, то есть ее невозможно отнести напрямую к какой-либо продукции. Кроме того, определено, что организация налогового учета в цехах основного производства предусматривает расчет налоговой себестоимости отдельно по каждому продукту в разрезе элементов затрат, объединенных в группы затрат.

Учитывая, что в НК РФ понятие прямых и косвенных расходов не раскрывается, а указываются только общие критерии, общество имеет возможность определить объем электроэнергии, потребленной цехом / станком в целом, однако это не позволяет соотнести ее с конкретным производственным процессом по изготовлению конкретного вида продукции, что исключает возможность отнести ее стоимость на прямые расходы.

В ходе судебного разбирательства было установлено: довод инспекции о том, что при производстве продукции электроэнергия является составным компонентом процесса производства каждого вида продукции, выпускаемой основными производственными цехами общества, подлежит отклонению как несостоятельный. Налоговая не представила доказательств неправомерности действий общества по определению косвенных расходов.

Отметим, что в практике можно встретить решения в пользу налогоплательщиков, где достаточным для суда поводом признания расходов косвенными послужили только нормы ст. 318 НК РФ и учетная политика общества (постановление Арбитражного суда Центрального округа от 11.03.2015 № Ф10-375/2015 по делу № А64-803/2014).

Как видим, поводов для беспокойства у бухгалтеров достаточно. Вопрос о распределении расходов на прямые и косвенные — базовый, существенный и очень «характерно» спорный. Анализировать объем прямых расходов при проверке налога на прибыль будут, выявить характерные нарушения в части учета расходов будут пытаться. Тактика отстаивания вашего распределения зависит от вида деятельности организации, от вида расходов и, конечно, от грамотного экономического обоснования с учетом специфики вашего производства.

В заключение успокоим бухгалтеров организаций, занимающихся оказанием услуг. Согласно п. 2 ст. 318 НК РФ (последний абзац) налогоплательщики, оказывающие услуги, вправе относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства. Это означает, что прямые расходы у них все-таки есть, а учет их ведется без правил формирования НЗП согласно ст. 319 НК РФ. Иными словами, хоть расходы и прямые, учитываются они как косвенные, а следовательно, вопрос их распределения не так уж и важен для формирования налоговой базы по налогу на прибыль организаций. С этим согласны и контролирующие органы (письма Минфина России от 15.06.2011 № 03-03-06/1/348, от 31.08.2009 № 03-03-06/1/557, от 11.02.2009 № 03-03-06/1/50, от 15.07.2008 № 03-03-06/1/404, от 11.06.2008 № 03-03-06/1/560; письмо УФНС России по г. Москве от 02.12.2009 № 16-15/127111).

Где найти: ИБ Разъяснения органов государственной власти

Где найти: ИБ Разъяснения органов государственной власти

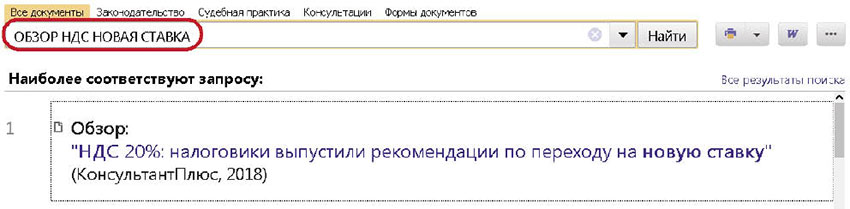

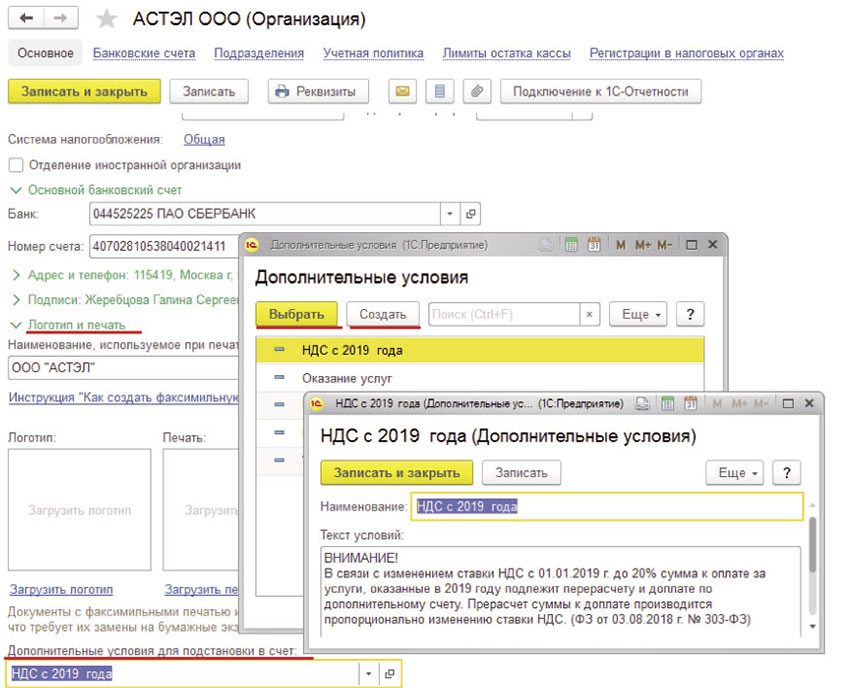

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: