С 1 января 2019 года ставка НДС возрастет на 2 процентных пункта и вместо привычных 18% станет равна 20% (напомним, что таким размер базовой ставки был до 2004 года). Соответствующие изменения внесены в Налоговый кодекс Законом № 303-ФЗ и затрагивают, подчеркнем, именно базовую налоговую ставку, применяемую при реализации товаров (работ, услуг), в том числе по государственным регулируемым ценам (письмо Минфина РФ от 01.08.2018 № 03-07-11/53970).

Понятно, что указанное повышение ставки приведет к росту налоговой нагрузки для организации и снижению чистой прибыли.

Но Минфин видит эффект от данного мероприятия, ведь возникнут дополнительные доходы федерального бюджета, средства которого будут направлены на развитие инфраструктуры, новых секторов экономики, а также на выполнение принятых обязательств по финансированию расходов на социально значимые программы (см., например, письма от 02.08.2018 № 03-13-14/54406, № 03-07-14/54349, от 01.08.2018 № 03-11-11/54195).

Стоит обратить внимание на то, что Закон № 303-ФЗ не содержит положений по переходному периоду, а также информации о том, что ставка НДС 20% применяется только к договорам, заключенным с 2019 года.

Плательщиками НДС являются (п. 1 ст. 143 НК РФ, п. 1 постановления Пленума ВАС РФ от 30.05.2014 № 33):

- российские и иностранные организации, применяющие ОСН (в том числе государственные и муниципальные учреждения);

- индивидуальные предприниматели, которые применяют ОСН;

- импортеры товаров в Россию.

При реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик дополнительно к цене реализуемых ТРУ, передаваемых имущественных прав обязан предъявить к оплате покупателю соответствующую сумму налога.

Размер налоговых ставок определен ст. ст. 164, 174.2 НК РФ, в 2018 году ставки НДС были следующими: 0%, 10%, 15,25% и 18%. С 1 января 2019 года – 0%, 10%, 16,67% и 20%. Ставка НДС 10% осталась неизменной.

В письме Минфина России от 21.05.2018 № 03-07-11/33947 сообщается, что датой отгрузки товаров признается дата первичного документа, составленного продавцом на имя поставщика для доставки товара покупателю.

Какую ставку НДС применять, зависит от даты отгрузки товаров (работ, услуг). Если она произведена до 1 января 2019 года, то применяется ставка 18%, а если уже после – то ставка 20%.

Следовательно, при реализации таких товаров после 1 января 2019 года нужно применять ставку 20% (письмо Минфина России от 10.09.2018 № 03-07-11/64577).

Условия договора

Вопрос изменять или нет условия договора, а именно цену договора при повышении ставки НДС, отдан на согласование сторон договора. Цену договора можно изменить по соглашению сторон либо в одностороннем порядке, если это предусмотрено договором. Также можно попробовать изменить договор в судебном порядке, однако положительный исход данного спора не гарантирован.

Если в договор не будут внесены изменения относительно применяемых ставок, это не освободит стороны от обязанности применять ставку НДС 20% начиная с 1 января 2019 года.

В определении КС РФ от 15.05.2007 № 372-О-П сформулирована правовая позиция, в соответствии с которой налоговая ставка является обязательным элементом налогообложения и налогоплательщик не может произвольно ее применять (изменить ее размер в большую или меньшую сторону) или отказаться от ее применения.

При заключении в настоящее время новых договоров, распространяющих свое действие как на 2018 год, так и на 2019 год, отразить условие о ставке НДС возможно следующими способами:

- отказаться от указания конкретной ставки налога и предусмотреть, что стоимость товаров (работ, услуг) включает НДС по ставке, установленной п. 3 ст. 164 НК РФ. Для покупателей (заказчиков) итоговая стоимость товаров (работ, услуг) в 2019 году в данном случае не изменится;

- указать, что стоимость товаров (работ, услуг) установлена без НДС, а НДС исчисляется дополнительно по ставке, установленной п. 3 ст. 164 НК РФ. В таком случае окончательная стоимость товаров (работ, услуг) в 2019 году увеличится.

Изменение действующих договоров

В отношении договоров, которые уже были заключены до 1 января 2019 года и продолжат осуществляться после этой даты, не учитывающих изменения ставки НДС, ни в Законе № 303-ФЗ, ни в Налоговом кодексе РФ не установлены переходные положения по вопросам налогообложения операций в рамках указанных сделок.

Согласно п. 3 ст. 2 Гражданского кодекса РФ в данном случае следует учитывать, что налоговые правоотношения гражданским законодательством не регулируются. То есть гражданско-правовым договором нельзя устанавливать налоговые ставки.

В постановлениях Президиума ВАС РФ от 21.07.2009 № 3474/09 и от 22.09.2009 № 5451/09 суд однозначно высказался за единство цены как договорной категории. В них было сказано, что договорная цена является единым неделимым целым, а НДС, в случае если соответствующая операция является налогооблагаемой, – просто ее составляющей.

При этом поставщик не вправе взыскивать с покупателя НДС сверх согласованной в договоре цены. См.:

Определение Верховного Суда РФ от 23.11.2017 № 308-ЭС17-9467 по делу № А32-4803/2015

Где найти:

Где найти:

ИБ Решения высших судов

По смыслу гражданско-правовых отношений сумма НДС является частью цены договора, подлежащей оплате покупателем (п. 1 ст. 424 ГК РФ). Указание в договоре, что его цена включает в себя НДС, по существу направлено на достижение определенности в отношениях сторон по вопросу о том, учитывается ли сумма НДС в цене договора или этот налог предъявляется покупателю (заказчику, исполнителю) к уплате сверх договорной цены.

В соответствии с пп. 1 и 2 ст. 424 ГК РФ договором могут предусматриваться условия изменения цены после заключения договора. Стороны могут увеличить цену товара (работы, услуги) своим соглашением в любой момент после заключения договора и до его полной оплаты, если иное не предусмотрено ГК РФ, другими законами или договором (п. 1 ст. 450 ГК РФ). Например, согласно абз. 2 п. 1 ст. 424 ГК РФ нельзя изменить цену товара (работы, услуги) и в случае, если путем государственного либо ведомственного регулирования цен установлены фиксированные цены на товар. При этом не имеет значения, по каким причинам стороны решили изменить цену и содержится ли право на такое изменение в договоре. Главное – наличие добровольного волеизъявления обеих сторон.

Согласно п. 1 ст. 452 ГК РФ соглашение об изменении цены товара должно быть составлено в той же форме, что и сам договор, если из закона, иных правовых актов, договора или обычаев не вытекает иное. В соответствии со сложившейся деловой практикой с этой целью стороны подписывают дополнительное соглашение к договору поставки.

Также в договоре возможно предусмотреть условие о том, что поставщик (исполнитель, подрядчик) имеет право на увеличение цены в одностороннем порядке, о чем покупатель (заказчик) письменно уведомляется при определенных условиях. Здесь будет важным момент предъявления требования об увеличении цены товаров (работ, услуг) до исполнения договора сторонами надлежащим образом.

В свою очередь, согласно п. 1 ст. 408 ГК РФ, нельзя увеличить цену товара (работы, услуги) после его полной оплаты, поскольку надлежащее исполнение прекращает обязательство. См.:

Информационное письмо Президиума ВАС РФ от 13.11.1997 № 21 «Обзор практики разрешения споров, возникающих по договорам купли-продажи недвижимости»

Где найти:

Где найти:

ИБ Решения высших судов

В случае если соглашение сторон не достигнуто и договор не содержит положений об изменении цены в одностороннем порядке, поставщик (исполнитель, подрядчик) вправе требовать от контрагента изменения условий договора в судебном порядке (п. 2 ст. 450, п. 4 ст. 451 ГК РФ), однако для этого должны иметься предусмотренные законом основания, как то: существенные нарушения договора или существенное изменение обстоятельств, из которых стороны исходили при заключении договора. Чтобы сторона могла потребовать изменить цену, необходимо направить контрагенту предложение изменить договор в части цены. Только после того, как контрагент ответит отказом либо пройдет 30 дней (если иной срок не указан в предложении, законе или договоре), а ответа не будет, можно предъявить иск в суд (п. 2 ст. 452 ГК РФ). После того как решение суда об изменении договора вступит в законную силу, договор будет считаться измененным (п. 3 ст. 453 ГК РФ).

Учитывая вышеизложенное, считаем, что вопрос преобразования цены договора при изменении ставки НДС отдан на согласование сторон договора (см. постановление ФАС Дальневосточного округа от 21.05.2007 № Ф03-А37/07-1/1382 по делу № А37-2525/06-13).

При отсутствии возможности изменить цену договора потенциальная проблема может заключаться в том, что общая сумма НДС, указанная в счетах-фактурах, не будет соответствовать сумме НДС, указанной в договоре. В такой ситуации, если в договор между сторонами не будут внесены изменения относительно применяемых ставок, это не освободит стороны от обязанности применять ставку НДС 20% начиная с 1 января 2019 года в связи с тем, что нормы НК РФ превалируют над условиями коммерческих договоров.

Если аванс получен до 1 января 2019 года, а отгрузка произошла после этой даты

Независимо от того, какие условия стороны закрепили в договоре относительно цены товара, в реальности может сложиться ситуация, когда аванс получен до 1 января 2019 года с НДС 18%, а отгрузка произошла уже после 1 января 2019 года.

Если до 1 января 2019 года поступила предоплата в счет предстоящей отгрузки товаров (выполнения работ, оказания услуг), по которой был исчислен НДС в размере 18%, то при отгрузке товаров (выполнении работ, оказании услуг) после 1 января 2019 года исчисление налога должно производиться в любом случае по ставке 20%. См.:

Письмо Минфина России от 06.08.2018 № 03-07-05/55290

Где найти:

Где найти:

ИБ Разъяснения органов государственной власти

В случае невыделения в договоре НДС он включается в цену договора по умолчанию. Следовательно, сумму налога из данной цены продавец самостоятельно выделяет расчетным методом. Исключением является случай, когда из условий договора или обстоятельств, предшествующих его заключению, следует, что налог не учтен в цене договора (п. 17 постановления Пленума ВАС РФ от 30.05.2014 № 33, письмо Минфина России от 20.04.2018 № 03-07-08/26658).

В данной ситуации возможны два варианта:

- В договоре установлена цена товара без НДС (например, 200 рублей) со ссылкой на действующую в момент совершения операции ставку налога (в соответствии с п. 3 ст. 164). Аванс получен в 2018 году на сумму 236 рублей (в том числе НДС 36 рублей). Продавец перечислил в бюджет НДС в сумме 36 рублей, в счете-фактуре на аванс также указан налог 36 рублей, который покупатель может принять к вычету.

В 2019 году товар отгружается на сумму 240 рублей (в том числе НДС 40 рублей). Недостающая сумма может быть доплачена покупателем. Продавец примет к вычету авансовый НДС в сумме 36 рублей и перечислит в бюджет 40 рублей налога. Эту же сумму он укажет в счете-фактуре на отгрузку. Покупатель восстановит авансовый НДС в сумме 36 рублей и примет к вычету НДС в сумме 40 рублей.

- Если в договоре цена установлена в твердой сумме с учетом НДС, например, 236 рублей, то и стоимость товара при отгрузке должна быть указана в размере 236 рублей, однако НДС следует рассчитать и указать в счете-фактуре исходя из ставки 20%:

236 рублей : 120% х 20% = 39,33 рубля.

Второй вариант выхода из сложившейся ситуации, по нашему мнению, не совсем корректен. Это объясняется тем, что покупатель получает таким образом некую преференцию – уменьшает свои затраты и увеличивает сумму вычета по налогу. Кроме того, формально нарушаются требования п. 1 ст. 168 НК РФ, которая гласит, что при реализации налогоплательщик дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) обязан предъявить к оплате покупателю этих товаров (работ, услуг) соответствующую сумму налога. То есть расчетный способ исчисления НДС при реализации не предполагается. К тому же применение расчетной ставки НДС (20/120) не предусмотрено п. 4 ст. 164 НК РФ для случаев обычной реализации.

Хотелось бы обратить внимание, что не имеет значения, полный или частичный аванс получен.

Рассмотрим на примере:

В октябре 2018 года ООО «Альфа» заключило договор на поставку строительных материалов на сумму 5 млн рублей, в том числе НДС 18% – 762 712 рублей, и оплатило аванс за поставку на сумму 4 млн рублей, в том числе НДС 18% – 610 169 рублей. В 2019 году поставка будет осуществлена и предстоит доплата в размере 1 млн рублей. В 2018 году организация получила счет-фактуру на аванс и приняла к вычету НДС в сумме:

4 000 000 рублей : 118% х 18% = 610 169 рублей.

В 2019 году поставщик при отгрузке всей партии материалов выставит счет-фактуру с НДС 20%:

5 000 000 рублей : 120% х 20% = 833 333 рубля.

Организация-покупатель восстановит НДС с аванса в сумме 610 169 рублей и примет к вычету НДС в сумме 833 333 рубля.

Доплатить следует 1 млн рублей, в том числе НДС:

1 000 000 рублей : 120% х 20% = 200 000 рублей.

Можно ли по заключенным до 2019 года договорам, предусматривающим предоплату поставки товара, которая будет перечислена в декабре 2018 года, установить ставку НДС 20%?

На данный вопрос отвечаем, что нельзя. Это обуславливается тем, что исключений в отношении товаров (работ, услуг), имущественных прав, реализуемых по договорам, заключенным до 1 января 2019 года, в том числе предусматривающим перечисление авансовых платежей, Законом № 303-ФЗ не установлено (письмо Минфина России от 06.08.2018 № 03-07-05/ 55290).

Таким образом, продавец при реализации в 2019 году товаров применяет ставку 20%, даже если ранее с аванса был исчислен НДС исходя из ставки 18/118. К вычету можно принять только фактически исчисленный налог, то есть нужно исходить из прежней ставки.

Входной НДС принимается к вычету при условии наличия надлежащим образом оформленного счета-фактуры, выставленного продавцом (п. 1 ст. 169 НК РФ). Согласно подпунктам 10 и 11 п. 5 ст. 169 НК РФ к числу обязательных реквизитов счета-фактуры относятся, в частности, налоговая ставка и сумма налога, предъявляемая покупателю и определяемая исходя из применяемых продавцом налоговых ставок.

В письме ФНС России от 17.07.2015 № СА-4-7/12693@ со ссылкой на определение КС РФ от 15.05.2007 № 372-О-П и определение ВС РФ от 20.02.2015 № 302-КГ14-8990 разъяснено, что налоговая ставка по НДС является обязательным элементом налогообложения и налогоплательщик не может произвольно ее применять (изменить ее размер в большую или меньшую сторону) или отказаться от ее применения.

Президиум ВАС РФ в постановлении от 25.02.2009 № 13893/08 отметил, что налогоплательщик не вправе по своему усмотрению изменять предусмотренную налоговым законодательством ставку налога. См.:

Постановление Президиума ВАС РФ от 20.06.2006 № 14555/05,

постановление Президиума ВАС РФ от 19.06.2006 № 1964/06,

постановление Президиума ВАС РФ от 04.04.2006 № 15865/05

Где найти:

Где найти:

ИБ Решения высших судов

Данной точки зрения придерживаются и арбитражные суды. Неправомерно включенный в счет-фактуру НДС по иной ставке, чем предусмотрено соответствующими требованиями ст. 164 НК РФ, не может приниматься налогоплательщиком, получившим такой счет-фактуру, к вычету. См.:

Постановление Девятого ААС от 23.12.2010 № 09АП-29714/2010, № 09АП-29991/2010

Где найти:

Где найти:

ИБ Арбитражные суды округов

Таким образом, правовым последствием применения продавцом иной налоговой ставки (вместо установленной в отношении соответствующей операции) может стать отказ со стороны налогового органа контрагенту такого налогоплательщика (покупателю) в применении вычета по НДС. См.:

Постановление АС Московского округа от 01.10.2015 № Ф05-11410/15,

постановление ФАС Уральского округа от 18.06.2014 № Ф09-3204/14

Где найти:

Где найти:

ИБ Арбитражные суды округов

Таким образом, покупатель при принятии к учету полученных товаров в 2019 году заявит к вычету НДС, предъявленный продавцом, по ставке 20%. Если ранее он принял к вычету НДС с выданного аванса по ставке 18/118, его необходимо восстановить по той же ставке.

Если отгрузка произошла до 1 января 2019 года, а оплата – после этой даты

Возможна и обратная ситуация – товар отгружен с НДС 18%, а оплата производится уже в период действия ставки 20%.

Согласно подп. 1 п. 1 ст. 167 НК РФ момент определения налоговой базы зависит от конкретной операции. При реализации моментом определения налоговой базы, по общему правилу, является день отгрузки товара (работы, услуги).

Следовательно, если за товар, отгруженный в 2018 году, покупатель рассчитывается в 2019 году, то исходя из того, что покупатель должен погасить свою задолженность за уже полученный товар, исчисленную с учетом ставки налога, которая применялась на дату отгрузки (18%), в расчетных документах следует указать сумму НДС, указанную в счете-фактуре поставщика в 2018 году (по ставке 18%).

Отметим, что пока нет никаких официальных разъяснений по этой ситуации, поэтому всё сказанное является исключительно нашим экспертным мнением.

Рассмотрим пример:

Товар отгружен в 2018 году на сумму 236 рублей, в том числе НДС 18%. В счете-фактуре на отгрузку в 2018 году продавец указывает стоимость товара 236 рублей, в том числе НДС 18 рублей. Поставщик начисляет к уплате в бюджет НДС с аванса в сумме 36 рублей, а покупатель эту же сумму налога принимает к вычету.

В 2019 году покупатель перечисляет за товар сумму своей задолженности – 236 рублей. Поскольку оплата товара в этом случае не играет никакой роли в расчетах по НДС, то в платежных документах следует указать всё ту же сумму 236 рублей, в том числе НДС 36 рублей.

Лизинг

Договор финансовой аренды относится к категории длящихся договоров. При уплате лизинговых платежей после 1 января 2019 года, в том числе по договорам, заключенным до этой даты, счета-фактуры должны выставляться лизингополучателям с указанием ставки НДС 20%. При этом перерасчеты по сумме разницы между суммой налога, указанной в договоре, заключенном до 1 января 2019 года, и суммой налога, указанной в счетах-фактурах, необходимо выполнять по договоренности между лизингодателем и лизингополучателем.

При этом если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю, то кроме лизинговых платежей может быть предусмотрена также выкупная цена.

Согласно разъяснениям финансового ведомства в письме Минфина от 07.12.2016 № 03-03-06/1/72853 суммы, вносимые в счет уплаты выкупной цены предмета лизинга до перехода права собственности на предмет лизинга к лизингополучателю (реализации лизингового имущества), следует рассматривать для целей налогового учета у лизингодателя и лизингополучателя как авансовые платежи. Это значит, что авансы, полученные (уплаченные) в 2018 году, облагаются по расчетной ставке НДС 18/118, в 2019 году и далее – по ставке 20/120, а передача предмета лизинга в собственность лизингополучателю, которая состоится после 2019 года, – по ставке НДС 20%.

Стороны вправе внести изменение в договор (подписать дополнительное соглашение) и произвести перерасчет.

Аренда

При выставлении счета-фактуры в 2019 году арендодателю нужно учитывать, что если фактическое пользование услугой произошло в 2018 году, когда ставка НДС составляла 18%, то и счета-фактуры должны содержать ставку НДС 18% и ссылку на период фактического использования имущества – 2018 год.

Ставка НДС в размере 20% применяется в отношении услуг по предоставлению в аренду имущества, оказываемых после 1 января 2019 года, в том числе на основании договоров, заключенных до указанной даты. См.:

Письмо Минфина РФ от 10.09.2018 № 03-07-11/64576

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Ставка НДС при уступке права требования

При уступке права требования величина уступаемой задолженности не изменяется, даже если она включает НДС. Независимо от периода уступки ставка налога остается в размере 18%. Согласно пп. 1, 2 ст. 155, п. 4 ст. 164 НК РФ к налоговой базе, сформированной по уступке права требования, нужно применять после 1 января 2019 года ставку 20% первоначальным кредиторам и ставку 20/120 – новым кредиторам.

Корректировка стоимости, если отгрузка совершена до 2019 года

Если реализация работ произошла в 2018 году, а в 2019 году произойдет корректировка стоимости ранее выполненных работ, то должна применяться ставка НДС, действующая на момент реализации, то есть 18%.

Это обуславливается тем, что до 1 января 2019 года ставки НДС установлены в размере 0%, 10% и 18% (ст. 164 НК РФ), а с 1 января 2019 года ставка НДС увеличивается с 18% до 20%.

В соответствии с п. 4 ст. 5 Закона № 303-ФЗ положения п. 3 ст. 164 НК РФ применяются в отношении товаров (работ, услуг, имущественных прав), отгруженных (выполненных, оказанных, переданных) начиная с 1 января 2019 года.

С учетом изложенного полагаем, что если реализация работ произошла в 2018 году, а в 2019 году произойдет корректировка стоимости, должна применяться ставка НДС, действующая на момент реализации, то есть 18%.

Если налоговый агент уплатил 100% аванса иностранцу до 1 января 2019 года

Организация в своей деятельности может сотрудничать с иностранными фирмами. При выплате аванса иностранному контрагенту до 1 января 2019 года налоговый агент исчисляет НДС по ставке 18/118.

Правом на вычет НДС с аванса можно воспользоваться после принятия на учет результата работ, услуг. См.:

Письмо Минфина России от 21.06.2013 № 03-07-08/23545

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Если работы (услуги) выполнены после 1 января 2019 года, налоговый агент обязан исчислить и удержать налог уже по ставке 20/120, приняв к вычету ранее исчисленный с аванса НДС по ставке 18/118.

Если с иностранного контрагента не удержать налог, то его нужно доплатить налоговому агенту за счет собственных средств. В данной ситуации это будет разница в 2% от изменения ставки налога. См.:

Постановление Президиума ВАС РФ от 03.04.2012 № 15483/11 по делу № А72-5929/2010

Где найти:

Где найти:

ИБ Решения высших судов

Если по договору предусмотрена выплата 100% аванса, рекомендуем заранее урегулировать вопрос итоговой стоимости работ, услуг с учетом увеличения ставки НДС.

Расчетные ставки НДС

Согласно п. 4 ст. 164 НК РФ расчетная ставка НДС представляет собой процентное отношение прямой налоговой ставки в размере 10% или 20% к налоговой базе, принятой за 100% и увеличенной на соответствующий размер прямой ставки НДС.

В соответствии с п. 4 ст. 158, п. 4 ст. 164, п. 5 ст. 174.2 НК РФ для расчета НДС предусмотрены три расчетные ставки: 10/110, 20/120 и 16,67%.

Во всех случаях, когда основная операция облагается по ставке 20%, применяется ставка НДС 20/120 (п. 4 ст. 164 НК РФ).

Так, налогоплательщики должны применить расчетную ставку 20/120, если получили (пп. 1–3 ст. 161, подп. 3 п. 1 ст. 162, пп. 3, 4 ст. 164 НК РФ):

- аванс на поставку товаров, выполнение работ, оказание услуг, которые облагаются по ставке 20%;

- имущество в аренду от государственных и муниципальных органов;

- проценты по товарному кредиту в рамках реализации товаров, облагаемых по ставке 20%;

- процент (дисконт) по облигациям и векселям, которые перечислены в счет оплаты товаров, работ, услуг, облагаемых по ставке 20%.

Кроме того, эта ставка применяется, если вы приобрели у иностранного лица, которое не состоит на налоговом учете в РФ, товары (работы, услуги), облагаемые по ставке 20%.

Ставка 20% по государственным и муниципальным контрактам

Согласно Федеральному закону от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее – Закон № 44-ФЗ) в некоторых случаях возможно внести изменения в контракты, в том числе при изменении ставки НДС.

Так, пп. 2, 3 и 4 части 1 ст. 95 Закона № 44-ФЗ определено, что существенные условия контракта могут быть изменены в случае, если цена заключенного контракта составляет либо превышает размер цены, установленный постановлением Правительства РФ от 19.12.2013 № 1186, и исполнение указанного контракта по независящим от сторон контракта обстоятельствам без изменения его условий невозможно.

Постановлением Правительства РФ № 1186 установлены размеры цены контракта, заключенного на срок не менее чем три года для обеспечения федеральных нужд, нужд субъекта РФ и на срок не менее чем один год для обеспечения муниципальных нужд, при которой или при превышении которой существенные условия контракта могут быть изменены, если выполнение контракта по независящим от сторон контракта обстоятельствам без изменения его условий невозможно:

- 10 млрд рублей – для федеральных контрактов;

- 1 млрд рублей – для региональных контрактов;

- 500 млн рублей – для муниципальных контрактов.

Цены таких крупных контрактов могут быть скорректированы соответственно по решению Правительства РФ, региона, местной администрации. См.:

Письмо Минфина России от 28.08.2018 № 24-03-07/61247

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Итак, с 1 января 2019 года ставка НДС повышается с 18% до 20%. Начиная с этой даты все договоры, в том числе заключенные до 1 января 2019 года, независимо от прописанных в них условий подлежат исполнению исходя из ставки НДС 20%. Бояться данных изменений не стоит – необходимо следовать четкому алгоритму, и тогда проблем не будет.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

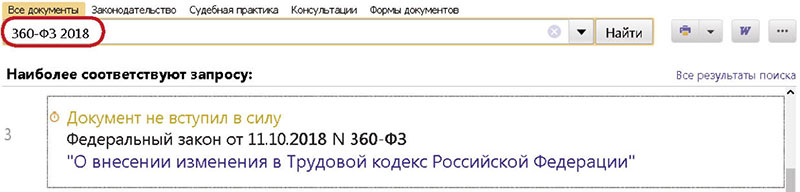

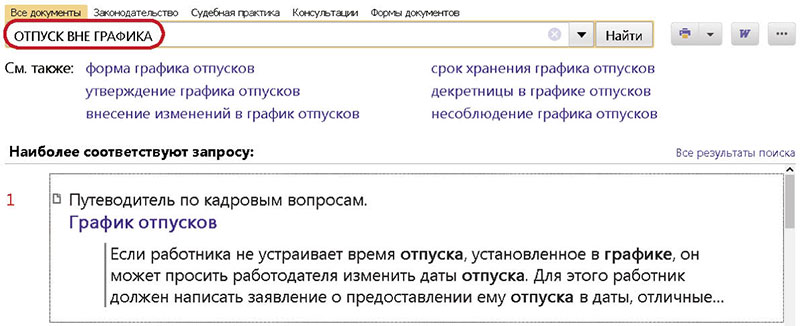

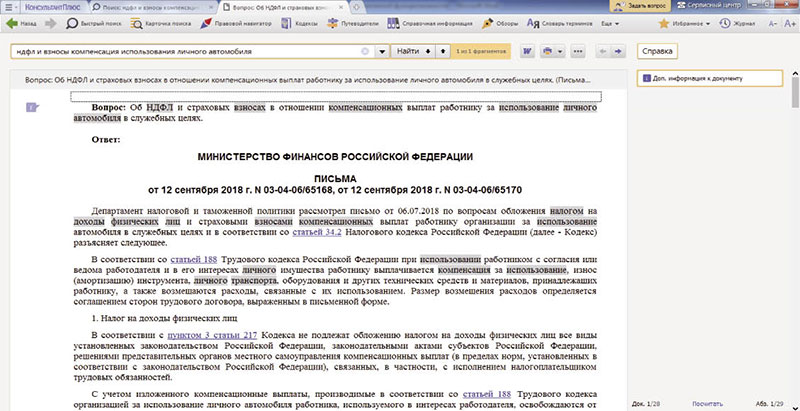

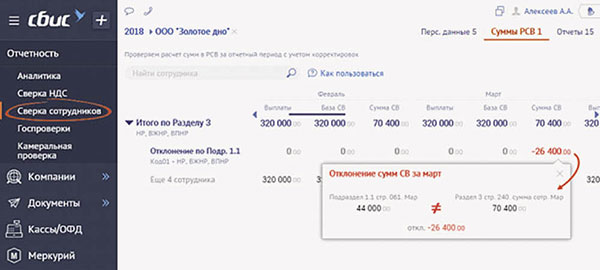

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: