Оформление выдачи денег

Наличные деньги под отчет можно выдать на основании одного из документов: заявления сотрудника либо приказа или иного распорядительного документа с подписью руководителя. Такая возможность предусмотрена п. 6.3 Указания Банка России от 11.03.2014 № 3210-У. Какие-либо ограничения на размер подотчетных сумм или срок, на который выдаются деньги, в законодательстве отсутствуют.

В заявлении необходимо указать:

— фамилию, имя и отчество (при наличии) подотчетного лица;

— сумму наличных денег;

— срок, на который выдаются деньги.

Заявление обязательно должно быть подписано руководителем организации. При необходимости заявление работника на выдачу наличных денег под отчет может подписать не только руководитель юридического лица, но и уполномоченное доверенностью лицо (в том числе уполномоченный бухгалтер). Заявление можно напечатать на компьютере, проставив от руки только подписи.

Наличие приказа о списке подотчетных лиц не освобождает организацию от оформления при каждой выдаче денег под отчет заявления или приказа на каждую выдачу денег (письмо Банка России от 06.09.2017 № 29-1-1-ОЭ/20642).

Если организация выдает деньги под отчет руководителю организации, то логично оформлять не заявление, а приказ, который он сам и подписывает. Нет запрета оформлять общий приказ на несколько сумм. Так, в приказе могут указываться несколько работников с указанием по каждому подотчетному лицу суммы наличных денег и срока, на который они выдаются (письмо Банка России от 13.10.2017 № 29-1-1-ОЭ/24158).

С августа 2017 года новые подотчетные суммы можно выдать даже в том случае, когда сотрудник не отчитался по предыдущему подотчету. Это указано в п. 6.3 Указания Банка России от 11.03.2014 № 3210-У.

Для выполнения служебных заданий сотруднику можно выдать корпоративную банковскую карту. Карта может быть дебетовой или кредитной. Ее разрешено использовать для оплаты командировочных и представительских расходов, а также других подотчетных операций (п. 2.5 Положения Банка России от 24.12.2004 № 266-П).

Чтобы получить корпоративную карту, сотрудник должен написать заявление. Денежные средства на карту зачисляются на основании приказа руководителя. Также рекомендуется утвердить порядок использования корпоративной карты, а учет выданных карт вести в специальном журнале.

Подотчетные деньги можно перечислить и на личную банковскую карту сотрудника.

Для перечисления подотчетных сумм на личные карты сотрудников необходимо в учетной политике организации предусмотреть такой порядок расчета с подотчетными лицами. Например, прописать, что «все расчеты по подотчетным суммам проводятся либо через кассу, либо с использованием зарплатных карт сотрудников». Кроме того, в платежном поручении необходимо указывать, что перечисляемые средства являются подотчетными.

Чтобы перечислить деньги на зарплатную или личную карту сотрудника, достаточно приказа руководителя или заявления от сотрудника с реквизитами счета, к которому привязана карта. К авансовому отчету сотруднику придется приложить документы, подтверждающие оплату зарплатной картой (письмо Минфина России от 25.08.2014 № 03-11-11/42288).

Предельный размер расчета наличными между юрлицами или ИП — 100 000 рублей по одной сделке, он не применяется при выдаче подотчетных сумм сотруднику. Однако это ограничение действует при расчетах с другими организациями или предпринимателями (п. 6 Указания Банка России от 07.10.2013 № 3073-У). Поэтому при оплате товаров, работ, услуг от лица организации сотрудник должен его соблюдать. Если лимит будет нарушен, налоговые инспекторы могут оштрафовать организацию на сумму от 40 000 до 50 000 рублей (ст. 15.1 КоАП РФ).

Нарушения, связанные с превышением лимита расчетов наличными, не считаются длящимися. Поэтому инспекторы могут начислить штраф, только если обнаружат данное нарушение в течение двух месяцев после того, как сотрудник расплатится наличными. Если они этот срок пропустили, то организацию оштрафовать нельзя (часть 1 ст. 4.5 КоАП РФ).

Документы, подтверждающие расходы подотчетных лиц

С 1 июля 2019 года действуют изменения в правилах работы с ККТ, которые повлияли на требования к подтверждающим документам. Разберемся с основными ситуациями, связанными с представлением документов подотчетными лицами.

1. Товарный чек без кассового чека

Часто спрашивают: можно ли принять расходы по авансовому отчету, если есть только товарный чек, а кассовый чек отсутствует?

Чтобы ответить на этот вопрос, нужно разобраться, кто может продолжать работать без ККТ с 1 июля 2019 года.

Согласно п. 1 ст. 252 Налогового кодекса Российской Федерации (далее — НК РФ) расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных в ст. 265 НК РФ, — убытки), осуществленные (понесенные) налогоплательщиком.

Поэтому руководитель организации вправе принять решение возместить расходы по товарному чеку без кассового. Но учесть при расчете налога на прибыль или на УСН расходы на основании товарного чека можно лишь в ограниченных случаях.

В налоговом учете есть требования к документам, которыми подтверждаются расходы. Поэтому при приобретении товаров в розницу за наличный расчет авансовый отчет можно принять к налоговому учету, если товарный чек подтверждает факты заключения договора и совершения платежа (ст. 493 Гражданского кодекса Российской Федерации, письмо Минфина России от 16.08.2017 № 03-01-15/52653). Однако выдавать товарный чек без кассового вправе только:

— ИП на патенте, которые занимаются отдельными видами деятельности;

— ИП без персонала — при продаже товаров собственного производства до 1 июля 2021 года (ст. 2 Федерального закона от 06.06.2019 № 129-ФЗ);

— организации и ИП, которые ведут расчеты в отдаленных и труднодоступных местностях;

— организации и ИП, которые полностью освобождены от применения ККТ в рамках ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ (далее — Закон № 54-ФЗ).

В остальных случаях продавец, независимо от системы налогообложения, обязан выдать кассовый чек (п. 1 ст. 1.2 Закона № 54-ФЗ). Расчет без кассового чека является нарушением.

Таким образом, без чека можно покупать товары в удаленных и труднодоступных местностях и товары, продажа которых освобождена от применения ККТ. В остальных случаях торговля должна осуществляться с ККТ. Поэтому, если ИП продает товары без кассы, с точки зрения учета в расходах безопаснее купить товар в другом магазине.

2. Кассовый чек без товарного чека или накладной

Существует и обратная предыдущей ситуация, когда сотрудник прикладывает к авансовому отчету только кассовый чек, в котором отсутствует расшифровка наименований купленных товаров, и также отсутствует товарный чек или накладная с расшифровкой трат.

Эта ситуация часто возникает при покупке у ИП. Так, ИП, применяющие ПСН или УСН, а также ИП, уплачивающие ЕСХН или ЕНВД, за исключением тех, кто торгует подакцизными товарами, до 1 февраля 2021 года могут не указывать наименование товаров (работ, услуг) и их количество (часть 17 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ).

Для того чтобы учесть на расходы покупку таких материалов, желательно самостоятельно оформить дополнительный документ, который подтвердит поступление ценностей. Так, при поступлении материалов без документов от поставщика можно оформить приходный ордер по унифицированной форме № М-4 или акт приемки материалов, который вы разработали самостоятельно (часть 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ). Этот документ нужен, поскольку кассовый чек подтверждает только факт расчета (письмо Минфина России от 30.04.2019 № 03-03-06/1/32212).

3. Оплата товаров, работ, услуг по договору с другой организацией или ИП

Когда организация приобретает у другой организации товары, работы, услуги по договору и оплачивает наличными деньгами через подотчетника, сотрудник должен подтвердить расход следующими документами:

— товарная накладная или акт;

— счет-фактура (если продавец — плательщик НДС);

— корешок доверенности на получение ТМЦ;

— кассовый чек.

В этой ситуации нужно учесть, что с 1 июля 2019 года кассовый чек или бланк строгой отчетности (БСО), сформированный при осуществлении расчетов между организациями и (или) ИП с использованием наличных денег и (или) с предъявлением электронных средств платежа, наряду с реквизитами, указанными в п. 1 ст. 4.7 Закона № 54-ФЗ, должен содержать (п. 6.1 ст. 4.7 Закона № 54-ФЗ):

— наименование покупателя (клиента) (наименование организации, фамилию, имя, отчество (при наличии) ИП);

— ИНН покупателя (клиента);

— сведения о стране происхождения товара (при осуществлении расчетов за товар);

— сумму акциза (если применимо);

— регистрационный номер таможенной декларации (при осуществлении расчетов за товар) (если применимо).

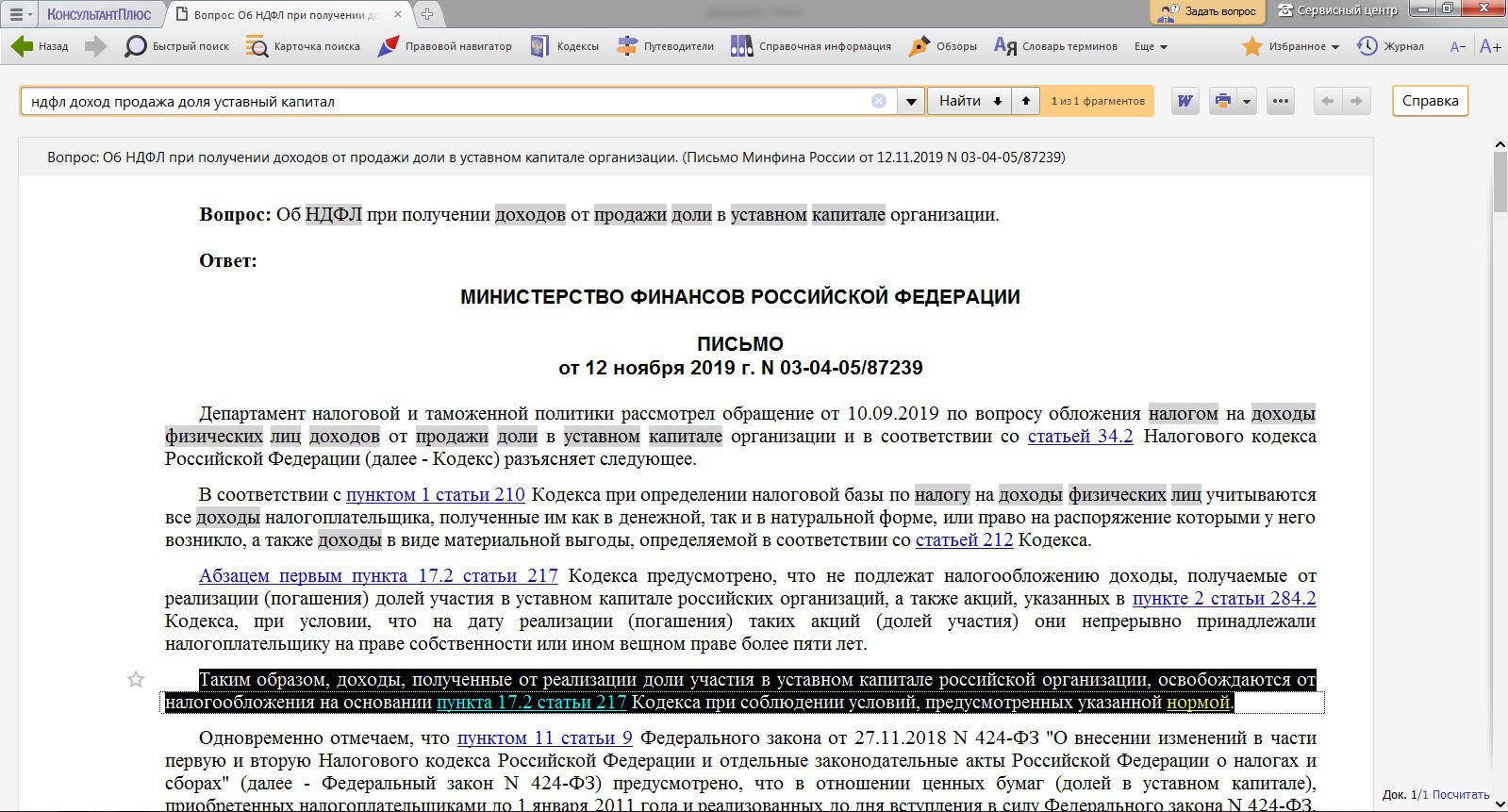

Идентификация покупателя (клиента) как организации происходит на основании предъявляемой им доверенности на совершение расчетов от имени организации. Также важным фактором взаимодействия двух организаций является договор. В случае соблюдения указанных условий расчет осуществляется между организациями, при таком расчете применяется одна единица ККТ и формируется один кассовый чек. При этом ККТ применяется лицом, которое оказывает услуги (продает товары, выполняет работы), с выдачей (направлением) кассового чека. Если продавцом достоверно не установлен статус лица как подотчетного (например, что могло быть достигнуто предъявлением подотчетным лицом доверенности), ККТ продавцу следует применять в порядке, предусмотренном для расчета с покупателем — физическим лицом (письмо ФНС России от 10.08.2018 № АС-4-20/15566@).

Часто задают вопрос: можно ли учесть расходы, если кассовый чек (БСО) подотчетному лицу организации (ИП) был выдан как физическому лицу, т.е. без указания реквизитов, предусмотренных п. 6.1 ст. 4.7 Закона № 54-ФЗ? Ответ: можно. Кассовый чек, выданный физическому лицу, в том числе подотчетному, является первичным документом, на основании которого организация (ИП) может учесть расходы. Этот ответ содержится на официальном сайте ФНС России www.nalog.ru в разделе «Часто задаваемые вопросы».

Еще обоснованием позиции, что можно продолжать принимать чеки без указания покупателя, являются особенности указания реквизитов в чеках ККТ, которые регулируются приказом ФНС России от 21.03.2017 № ММВ-7-20/229@ и зависят от применяемой версии ФФД. Для новых реквизитов установлены следующие теги в формате чека ККТ:

- «Покупатель (клиент)» — тег 1227. Он не обязателен, его можно не включать в состав кассового чека (БСО) при использовании как ФФД версии 1.05, так и ФФД версии 1.1;

- «ИНН покупателя (клиента)» — тег 1228:

— обязателен для ФФД 1.1;

— лишь рекомендован для ФФД 1.05. Так что если нет технических возможностей, то продавец может вообще не включать в чек ИНН покупателя.

Как видно, при применении продавцом ФФД 1.05 данных покупателя может не быть в чеке, даже если этот покупатель — доверенное лицо организации или ИП и чек ККТ надо пробивать (при наличных расчетах или с предъявлением ЭСП). Это не противоречит действующему порядку, утвержденному ФНС. Разумеется, до тех пор, пока формат 1.05 не отменят или не поправят приказ.

Также в ситуации расчетов с контрагентами через подотчетных лиц нужно помнить, что предельный размер наличных расчетов между организациями и (или) ИП составляет 100 000 рублей по одному договору (п. 6 Указания Банка России от 07.10.2013 № 3073-У). Указанный лимит действует при оплате товаров как через представителя продавца, так и через подотчетное лицо.

В случае нарушения лимита наличных расчетов и продавцу, и покупателю грозит штраф в размере от 40 000 до 50 000 рублей (ст. 15.1 КоАП РФ).

4. Электронный чек

Подотчетное лицо может предоставить в подтверждение своих расходов электронный кассовый чек. Это часто бывает при оплате им такси, покупке билетов, покупках в интернет-магазинах.

По закону о применении ККТ если покупатель (клиент) до совершения расчета представил абонентский номер либо адрес электронной почты для передачи информации, то пользователь в целях исполнения обязанности, указанной в п. 2 ст. 1.2 Закона № 54-ФЗ, вправе направить покупателю (клиенту) (п. 3 ст. 1.2 Закона № 54-ФЗ):

— сведения в электронной форме, идентифицирующие такой кассовый чек (регистрационный номер контрольно-кассовой техники, сумма, дата и время расчета, фискальный признак документа);

— информацию об адресе информационного ресурса, который размещен в сети Интернет и по которому такой кассовый чек может быть бесплатно получен покупателем (клиентом).

Но продавец обязан отправить электронный чек при наличном расчете или оплате картой на месте, только если покупатель такой чек попросил, в ином случае будет выдан обычный бумажный чек.

Если же подотчетник оплачивал картой онлайн (например, ввел реквизиты карты в интернет-магазине), ему придет только электронный кассовый чек.

Электронных кассовых чеков бояться не нужно. По законодательству электронный чек, полученный покупателем (клиентом) в электронной форме и распечатанный им на бумажном носителе, приравнивается к обычному бумажному кассовому чеку при условии, что сведения, указанные в таком чеке, идентичны направленному покупателю (клиенту) в электронной форме кассовому чеку. Это указано в п. 4 ст. 1.2 Закона № 54-ФЗ и подтверждает Минфин России в письмах от 21.04.2017 № 03-01-15/24307, от 20.08.2019 № 03-01-15/63725.

Плюс распечатанного электронного чека в том, что его не нужно ксерокопировать, он не выцветет, как обычный бумажный чек.

5. Покупка работ, услуг, продукции собственного производства у ИП без персонала

Если услуги оказываются ИП без наемных работников или этот ИП продает товары собственного производства, то он может до июля 2021 года не применять ККТ, а выдать любой подтверждающий оплату документ (ст. 2 Федерального закона от 06.06.2019 № 129-ФЗ). Например, БСО, квитанцию или товарный чек. Такая ситуация часто возникает с командировочными, когда они прикладывают квитанции из такси. Если квитанция выдана ИП, ее можно принять в расходах, если же квитанция оформлена юрлицом, то к ней с 1 июля 2019 года необходим кассовый чек.

6. Копии вместо подлинников

Иногда теряются оригиналы документов, но есть копии.

К сожалению, в данной ситуации учесть расходы не получится. К авансовому отчету сотрудник должен приложить оригиналы первичных документов — проездные билеты, счета за проживание, кассовые и товарные чеки, квитанции электронных терминалов и т.д. При расчете налога на прибыль можно учесть только документально подтвержденные расходы (п. 1 ст. 252, подп. 12 п. 1 ст. 264 НК РФ).

Руководитель организации вправе принять решение возместить расходы по такому отчету. Но учесть при расчете налога на прибыль расходы на основании копий документов организация не сможет.

Если сотрудники к авансовому отчету прикладывают кассовые чеки, то нужно сделать копии чеков, так как они имеют свойство выцветать. Копии нужно заверить и приложить к ним оригиналы или указать, где оригинал находится. Если оригинал документа утерян, расходы подтвердить нельзя (письма Минфина России от 22.04.2019 № 03-11-11/28986, от 17.09.2008 № 03-03-07/22).

7. Оплата услуг «Почты России»

Если подотчетное лицо производит расходы на покупку марок, конвертов на почте, то они подтверждаются кассовым чеком. Если же подотчетное лицо отправляет корреспонденцию с объявленной ценностью или заказную, то к чеку надо приложить квитанцию (п. 31 приказа Минкомсвязи РФ от 31.07.2014 № 234). По отправлениям с объявленной ценностью к квитанции прилагают опись вложения (п. 10 приказа Минкомсвязи России от 31.07.2014 № 234).

8. Оплата услуг, которые оформляют утвержденными БСО

Часто сотрудники приносят бланки строгой отчетности. При принятии их у сотрудников нужно учитывать, что бумажный БСО по утвержденной форме с 1 июля 2019 года не заменяет кассовый чек. Чтобы подтвердить расход, подотчетник должен получить у продавца один из следующих комплектов документов:

— БСО и кассовый чек;

— фискальный БСО, сформированный с помощью автоматизированной системы БСО;

— БСО на бумаге с нанесенным на него QR-кодом и (или) реквизитами чека (дата и время расчета, порядковый номер, признак расчета, сумма расчета, заводской номер фискального накопителя, фискальный признак документа), тогда дополнительно кассовый чек не требуется.

Об этом сказано в пп. 1, 2 и 5.8 ст. 1.2 Закона № 54-ФЗ, письме ФНС России от 02.09.2019 № ГД-4-14/17486@.

Если же оплата была за услуги, для которых нет утвержденных бланков БСО (например, парковка), то они могут напечатать просто кассовый чек с наименованием этой услуги и дополнительно БСО не выписывать.

9. Оплата проезда в общественном транспорте

Билет без кассового чека с 1 июля 2019 года не подтверждает оплату проезда. При оплате проезда в общественном транспорте перевозчик должен выдать следующие документы (допустим любой из вариантов):

— билет и кассовый чек;

— кассовый чек с допреквизитами (маршрут поездки, наименование транспорта и т.д.);

— БСО, сформированный на ККТ;

— билет со ссылкой или кодом, по которому можно получить электронный чек. Этот чек сотруднику необходимо распечатать и приложить к билету. Такой вариант возможен при покупке билета в салоне транспорта.

Об этом сказано в пп. 2, 5.7, 5.9 ст. 1.2 Закона № 54-ФЗ.

Но в связи с тем, что по ст. 2 Федерального закона от 03.07.2019 № 171-ФЗ до 1 июля 2020 года приостановлено действие час-тей 2–4 и 6 ст. 14.5 КоАП РФ в отношении применения контрольно-кассовой техники при осуществлении расчетов водителями или кондукторами в салоне транспортного средства при реализации проездных документов (билетов) и талонов для проезда в общественном транспорте, получить чек практически невозможно. Поэтому подотчетник может принести вам и привычный билет — по мнению автора, его можно принимать на расходы.

10. Оплата проезда в железнодорожном транспорте

Бумажный БСО с 1 июля 2019 года нельзя выдавать взамен чека. Подтвердить расходы подотчетное лицо может следующими документами:

- При покупке бумажного билета:

— железнодорожный билет с напечатанными на нем реквизитами кассового чека либо QR-кодом;

— железнодорожный билет и кассовый чек, если на билете нет реквизитов чека или QR-кода.

- При покупке электронного билета:

— контрольный купон электронного проездного документа с реквизитами чека или QR-кодом;

— контрольный купон электронного проездного документа и кассовый чек, если на документе нет реквизитов чека или QR-кода.

Это следует из пп. 1, 2 и 5.8 ст. 1.2 Закона № 54-ФЗ, ст. 82 Устава железнодорожного транспорта, п. 5 приказа Минтранса России от 21.08.2012 № 322.

Несмотря на то что к БСО теперь требуется кассовый чек, на основании БСО — билета, как и раньше, можно заявить вычет по НДС. По билетам (в том числе электронным) принять НДС к вычету можно без счета-фактуры, если соблюдены все другие условия для вычета (п. 7 ст. 171, п. 1 ст. 172 НК РФ; п. 18 правил ведения Книги покупок; письма Минфина России от 07.09.2018 № 03-07-11/63996, от 30.01.2015 № 03-07-11/3522; п. 2 письма ФНС России от 21.05.2015 № ГД-4-3/8565).

11. Оплата авиаперелета

Бумажный БСО с 1 июля 2019 года нельзя выдавать взамен чека. Подтвердить оплату авиаперелета подотчетное лицо может следующими документами:

— пассажирский билет и багажная квитанция;

— маршрут-квитанция с напечатанными на ней реквизитами кассового чека либо QR-кодом. Если кода и реквизитов на маршрут-квитанции нет, нужен дополнительно кассовый чек;

— посадочный талон, содержащий штамп о досмотре. Если нет штампа, нужна выданная авиаперевозчиком или его представителем справка, содержащая необходимую для подтверждения полета информацию.

Это следует из пп. 1, 2 и 5.8 ст. 1.2 Закона № 54-ФЗ, п. 2 ст. 105 Воздушного кодекса Российской Федерации от 19.03.1997 № 60-ФЗ, подпунктов 1 и 2 п. 1 приложения к приказу Минтранса России от 08.11.2006 № 134, письма Минфина России от 28.02.2019 № 03-03-05/12957.

Минтранс разрешил с 25 февраля 2019 года не распечатывать электронные посадочные талоны в тех аэропортах, где есть:

— техническая возможность считать с них штрихкод;

— электронная база данных досмотра.

Но, несмотря на введение такого прохода на борт самолета, по мнению налоговой, нужно по-прежнему распечатывать посадочный талон и передавать его в бухгалтерию со штампом. Если его нет, придется брать у перевозчика справку о перелете или собирать другие бумаги (письма ФНС России от 11.04.2019 № СД-3-3/3409@, Минфина России от 23.09.2019 № 03-03-06/1/72906).

12. Аренда жилого помещения

Оплату аренды жилого помещения во время командировки подтверждают следующие документы:

— договор аренды, действующий в период командировки;

— кассовый чек, если арендодатель — организация или ИП (за исключением ИП без работников);

— расписка в получении денег, если арендодатель — физлицо.

Сейчас очень удобно для аренды жилья пользоваться сервисами — онлайн-площадка-ми для размещения, поиска и краткосрочной аренды частного жилья.

Если работник, направляемый в служебную командировку, арендует жилое помещение у собственников жилья, используя специализированные сайты, например сайт Airbnb, то понесенные расходы на наем жилого помещения можно подтвердить:

— квитанцией о бронировании с сайта с указанием адреса арендуемого жилого помещения, Ф. И. О. работника, направляемого в служебную командировку, наименования организации, направляющей работника в служебную командировку, периода проживания. Как правило, квитанция составляется на английском языке, поэтому необходимо приложить перевод;

— квитанцией об оплате и (или) выпиской со счета банковской карты работника, подтверждающими оплату аренды жилого помещения в период нахождения работника в служебной командировке (письмо Минфина России от 07.03.2018 № 03-03-06/1/14620).

13. Документы на иностранном языке

Первичный учетный документ, который составлен на иностранном языке, должен быть построчно переведен на русский язык (абз. 3 п. 9 Положения по ведению бухучета, письма Минфина России от 29.04.2019 № 03-03-06/1/31506, от 09.12.2015 № 03-07-14/71801).

Чеки, квитанции, билеты и все другие документы о затратах сотрудника за рубежом построчно переведите на русский язык. Это необходимо и для бухучета, и для налогообложения.

В самих документах ничего дописывать не нужно. Необходимо приложить к документам отдельные переводы на русский язык, подписанные людьми, сделавшими перевод. Такой перевод может быть сделан как профессиональным переводчиком, так и специалистами самой организации (письмо Минфина России от 20.04.2012 № 03-03-06/1/202).

Минфин в письме от 29.04.2019 № 03-03-06/1/3150 напомнил: если такие документы на иностранном языке составлены по типовой форме, то достаточно один раз перевести на русский язык постоянные показатели, а в последующем переводить только изменяющиеся данные.

В то же время ФНС России считает, что необходимость построчного перевода электронного билета в целях исчисления налога на прибыль в общем случае отсутствует, поскольку значение всех реквизитов электронного билета определено различными нормативными документами, регулирующими порядок оформления электронных билетов. При этом в письме ФНС России от 26.04.2010 № ШС-37-3/656@ приведены таблицы, позволяющие однозначно определить значение на русском языке всех реквизитов электронного билета.

Но если не сделать перевод билетов, то принять к вычету входной НДС, а также учесть расходы нельзя (письмо ФНС России от 17.10.2013 № ЕД-4-3/18593@).

14. Покупка товаров у частного лица

При приобретении товаров у физических лиц (в т.ч. и на рынке) достаточным документальным подтверждением является закупочный акт по форме ОП-5, утвержденной постановлением Госкомстата России от 25.12.1998 № 132, где указаны Ф. И. О. продавца, ИНН, перечень товарно-материальных ценностей, подписи лиц, участвующих в купле-продаже. Также компания может разработать собственную форму акта.

Если же подотчетное лицо покупает у физлица товары для последующей перепродажи, то это уже является расчетом. Организация, для которой предназначены товары, должна применять ККТ и выдавать кассовый чек с признаком расчета «Расход» (абз. 7 письма ФНС России от 14.08.2018 № АС-4-20/15707).

Приложение (фрагмент инструкции для подотчетных лиц)

|

Вид расходов

|

Документы

|

|

Оплата товаров в розничных магазинах

|

Бумажный кассовый чек с QR-кодом или распечатанный электронный чек.

Без кассового чека возможна оплата у ИП без наемных работников, которые продают товары собственного производства. В этом случае в бухгалтерию представьте квитанцию или иной документ, подтверждающий оплату. Следите, чтобы в нем были реквизиты ИП, дата документа, наименование товара, его количество, стоимость и подпись ИП.

|

|

Оплата товаров в интернет-магазине

|

Кассовый чек с QR-кодом или распечатка электронного чека.

Интернет-магазины вправе не выдавать кассовый чек, а дать вам только QR-код — прислать его на почту или дать считать с мобильника или планшета. Но для подтверждения расходов распечатайте электронный чек.

|

|

Оплата товара оптом

|

Кассовый чек с QR-кодом или распечатка электронного чека, товарная накладная, счет-фактура и корешок доверенности на получение ТМЦ.

|

|

Оплата услуг или работ по договору с организацией или индивидуальным предпринимателем

|

С 1 июля 2019 года необходим кассовый чек с QR-кодом и акт об оказании услуг.

Исключение только для ИП без наемных работников, которые лично оказывают услуги, например услуги такси.

|

|

Оплата авиаперелета

|

С 1 июля 2019 года вам необходимо представить:

1. Маршрут-квитанцию с напечатанными на ней реквизитами кассового чека либо QR-кодом. Если кода и реквизитов на маршрут-квитанции нет, нужен дополнительно кассовый чек.

2. Посадочный талон, содержащий штамп о досмотре. Если нет штампа, нужна выданная авиаперевозчиком или его представителем справка, содержащая необходимую для подтверждения полета информацию.

|

|

Оплата проезда в общественном транспорте

|

Билет и кассовый чек с QR-кодом.

С 1 июля вам могут выдавать билеты с QR-кодом или ссылкой, по которой можно скачать электронный чек. Распечатайте его и приложите к авансовому отчету.

|

|

Покупка товаров у физлица

|

Необходимо представить закупочный акт.

|

Как найти: на главной странице сайта elcode.ru

Как найти: на главной странице сайта elcode.ru

Где найти:

Где найти:

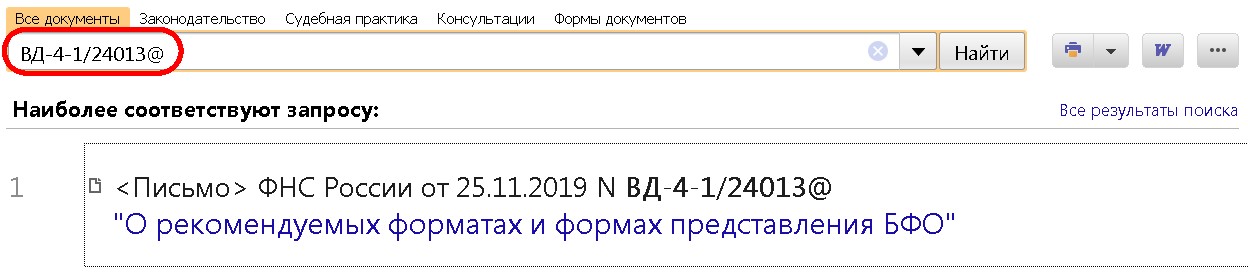

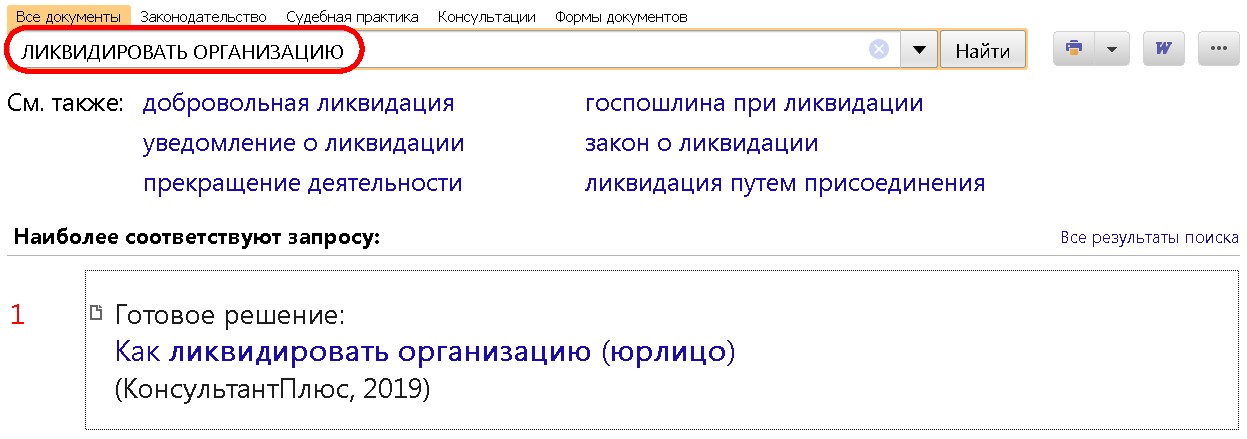

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: