Изменить порядок применения ККТ законодатели предполагали уже давно: соответствующий пункт имел место еще в Плане законопроектной деятельности Правительства РФ на 2012 год (утв. Распоряжением Правительства от 28.12.2011 № 2425-р). А в 2014–2015 годах по инициативе Минфина был проведен эксперимент по применению инновационной ККТ, которая в режиме онлайн передавала сведения о проведенных расчетах напрямую налоговикам. Проходил он в четырех регионах РФ: Москве, Московской и Калужской областях и Татарстане. См.:

Постановление Правительства РФ от 14.07.2014 № 657 «О проведении в 2014–2015 годах эксперимента…»

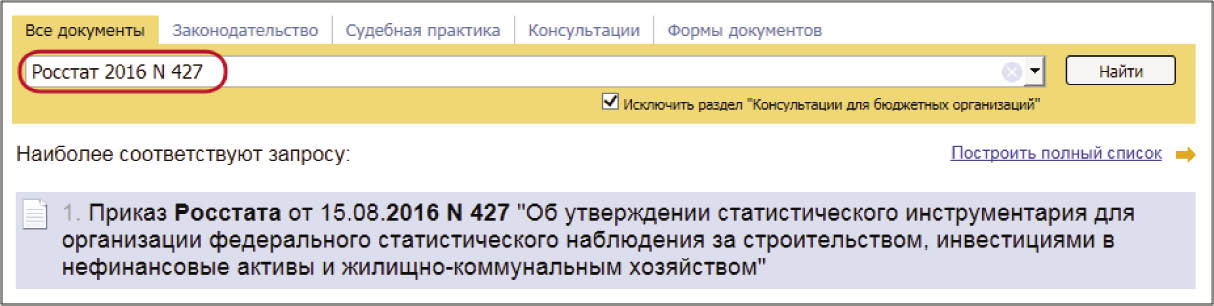

Где найти:

Где найти:

ИБ Версия Проф

Об итогах эксперимента ФНС сообщила на своем официальном сайте (www.nalog.ru). Согласно данным ведомства, больше тысячи налогоплательщиков приняли участие в эксперименте.

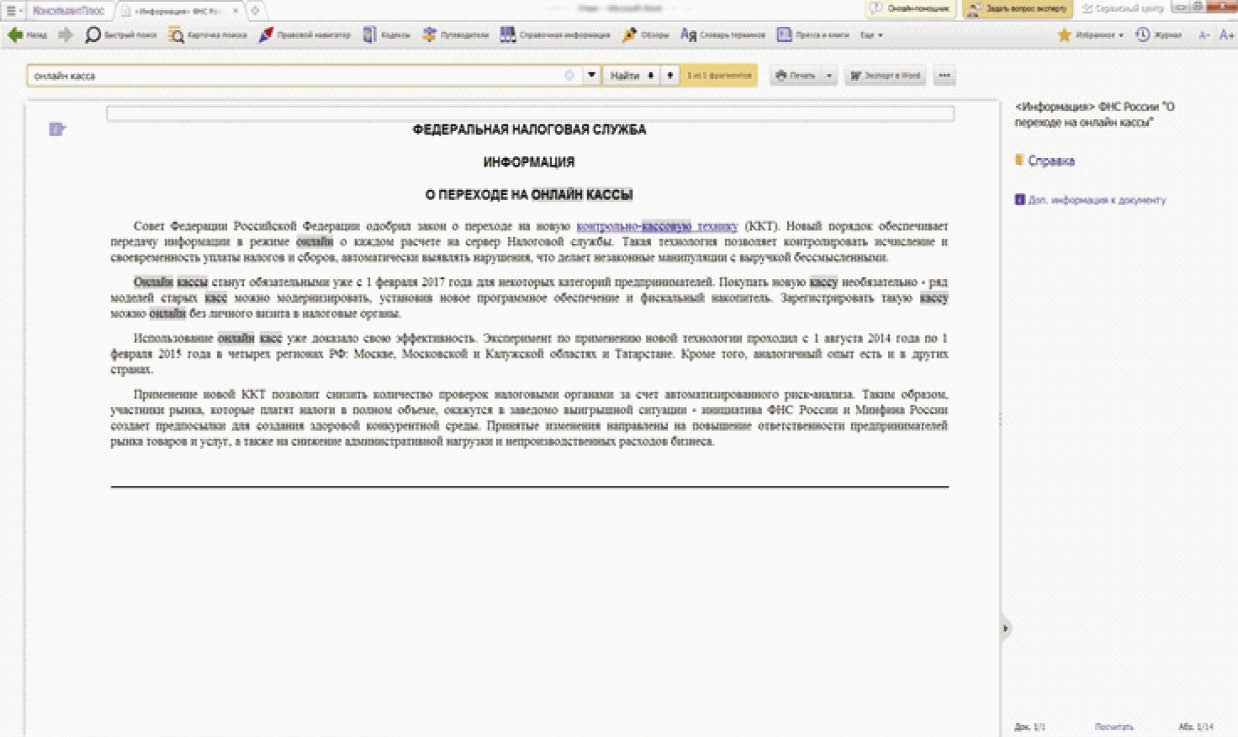

В итоге эксперимент был признан успешным, и Законом от 03.07.2016 № 290-ФЗ «О внесении изменений в Федеральный закон ‘‘О применении контрольно-кассовой техники‘‘» (далее – Закон № 290-ФЗ) поправки внесены в порядок применения ККТ уже для всеобщего применения. Согласно изменениям, внесенным в Закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее – Закон № 54-ФЗ), переход на новую ККТ будет произведен в несколько этапов. См.:

Информация ФНС России «О переходе на онлайн-кассы»

Где найти:

Где найти:

ИБ Версия Проф

Полностью замена применяемой в настоящее время ККТ на новую произойдет 1 июля 2018 года. Но к этому предпринимателей будут подводить постепенно.

Переход на онлайн-кассы предусмотрен в несколько этапов:

- С 15 июля 2016 года предусматривается добровольный переход на онлайн-кассы.

- С 1 февраля 2017 года регистрировать и подключать к ИФНС будут только онлайн-кассы. Отметим, что онлайн-касса отличается от обычной наличием модема, фискального накопителя и возможностью обмениваться данными с налоговой службой с помощью ОФД (оператора фискальных данных).

- С 1 июля 2017 года начинает действовать обязательное применение онлайн-касс (кроме налогоплательщиков, которые в настоящий момент не обязаны применять ККТ).

- С 1 июля 2018 года обязанность применять онлайн-кассы распространяется на всех налогоплательщиков, включая тех, кто на ЕНВД и патенте.

Таким образом, до 1 июля 2018 года у так называемых льготников сохраняется право не применять ККТ. Речь идет, в частности, об индивидуальных предпринимателях, применяющих ПСН, а также о «вмененщиках» (ИП и организациях), которые до сих пор могли не применять ККТ, если по требованию покупателя выдавали ему товарный чек, квитанцию или другой документ, подтверждающий прием денежных средств в оплату определенного товара. Организации и ИП, осуществляющие торговлю с использованием торговых автоматов, также могут не применять в составе таких торговых автоматов ККТ до 1 июля 2018 года. У лиц, торгующих некоторыми видами товаров (чайной продукцией в поездах, лотерейными билетами, почтовыми марками по номинальной стоимости), есть право не применять ККТ. Начиная с 1 июля 2018 года оно будет утрачено. См.:

Статья 7 Закона № 290-ФЗ

Где найти:

Где найти:

ИБ Версия Проф

Отметим, что компании и ИП, которые не смогут передавать данные в режиме реального времени из-за отсутствия связи, будут фиксировать сведения о расчетах только в фискальном накопителе ККТ. Перечень таких местностей определят региональные власти. Правда, ранее такие торговцы при наличных расчетах не выписывали покупателям никаких документов, теперь же должны выдать по требованию клиента документ, подтверждающий факт оплаты (ст. 1 Закона № 290-ФЗ).

Кроме того, новый закон сохраняет широкий перечень исключений и даже дополняет их. Кассы не будут применяться при: продаже газет и журналов, ценных бумаг, проездных документов; обеспечении питанием в учебных заведениях; на рынках, ярмарках и в выставочных комплексах; разносной торговле; ремонте обуви; уходе за детьми, больными и престарелыми и во многих других случаях (ст. 1 Закона № 290-ФЗ).

Также право не применять кассовую технику не распространяется на тех, кто реализует подакцизные товары (ст. 1 Закона № 290-ФЗ).

Таким образом, сроки перехода на онлайн-кассы с функцией передачи данных в налоговые органы через Интернет зависят от применяемого режима налогообложения и вида деятельности.

Для удобства особенности перехода можно привести в виде таблицы:

|

Режим налогообложения продавца

|

Момент перехода на онлайн-кассы

|

Особенности

|

|

Общая система налогообложения

|

С 01.02.2017, если регис- трируется (перерегис-трируется) ККТ (часть 4 ст. 7 Закона № 290-ФЗ)

|

До 01.02.2017 можно регистрировать ККТ в прежнем порядке (часть 3 ст. 7 Закона № 290-ФЗ).

ККТ, зарегистрированная в инспекции до 01.02.2017, применяется, перерегистрируется и снимается с учета в прежнем порядке до 01.07.2017 (часть 3 ст. 7 Закона № 290-ФЗ).

Регистрация (перерегистрация) ККТ, которая не обеспечивает передачу оператору фискальных данных электронного кассового чека (бланка строгой отчетности), с 01.02.2017 не допускается (часть 6 ст. 7 Закона № 290-ФЗ).

С 15.07.2016 до 01.02.2017 можно применять новую ККТ добровольно (часть 5 ст. 7 Закона № 290-ФЗ)

|

|

Упрощенная система налогообложения

|

С 01.02.2017, если регис-трируется (перерегис-трируется) ККТ (часть 4 ст. 7 Закона № 290-ФЗ)

|

|

ЕНВД

|

С 01.07.2018 (часть 7 ст. 7 Закона № 290-ФЗ)

|

До 01.07.2018 можно не применять ККТ, но при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа) (часть 7 ст. 7 Закона № 290-ФЗ)

|

|

Патентная система налогообложения

|

С 01.07.2018 (часть 7 ст. 7 Закона № 290-ФЗ)

|

|

Вид деятельности

|

Момент перехода на онлайн-кассы

|

Особенности

|

|

Любая торговая деятельность, выполнение работ, оказание услуг

|

С 01.02.2017 (часть 4 ст. 7 Закона № 290-ФЗ)

|

До 01.02.2017 можно регистрировать ККТ в прежнем порядке (часть 3 ст. 7 Закона № 290-ФЗ).

Если продавец осуществляет деятельность в местности, отдаленной от сетей связи и поименованной в специальном перечне субъекта РФ, то применение онлайн-кассы не требуется (ст. 1 Закона № 290-ФЗ)

|

|

Торговля с помощью торговых автоматов

|

С 01.07.2018 (часть 11 ст. 7 Закона № 290-ФЗ)

|

Можно не применять ККТ в составе торговых автоматов до 01.07.2018 (часть 11 ст. 7 Закона № 290-ФЗ)

|

|

Продажа лотерейных билетов

|

С 01.07.2018 (часть 9 ст. 7 Закона № 290-ФЗ)

|

Можно не применять ККТ до 01.07.2018 (часть 9 ст. 7 Закона № 290-ФЗ)

|

|

Оказание бытовых услуг населению (изготовление мебели, ремонт и техническое обслуживание бытовой техники и т.д.)

|

С 01.07.2018 (часть 8 ст. 7 Закона № 290-ФЗ)

|

Можно не применять ККТ до 01.07.2018 (часть 8 ст. 7 Закона № 290-ФЗ)

|

Переход на применение онлайн-касс преподносится как событие, в котором заинтересованы все стороны «кассовых отношений».

Так, бизнес получит возможность регистрировать кассовые аппараты дистанционно, без предоставления в налоговый орган. Кроме того, снизятся и ежегодные расходы на ККТ. Плюс ко всему у владельцев ККТ появится инструмент, позволяющий в режиме реального времени следить за оборотами в своих магазинах и лучше контролировать свой бизнес. Но и это еще не всё. Предполагается, что в связи с повсеместным переходом на применение новой ККТ компании и ИП окажутся в условиях честной конкурентной бизнес-среды, поскольку тем самым пресекается возможность недобросовестных налогоплательщиков незаконно минимизировать свои налоговые обязательства и нечестно получать конкурентное преимущество. Ну и наконец, еще один бонус – снижение количества кассовых проверок.

В свою очередь, от нововведения выиграют и покупатели: благодаря тому, что каждый кассовый чек будет формироваться в электронной форме и фиксироваться в «облаке», у потребителя появится уникальная возможность получить и хранить свои кассовые чеки в электронной форме, что может пригодиться для получения налоговых вычетов и бюджетирования личных и семейных расходов. Получить чек можно будет при совершении покупки непосредственно на электронный адрес (если у кассового аппарата есть такая техническая возможность) или через ссылку, которую направит продавец на номер мобильного телефона покупателя по его требованию. Если покупателю не нужно получать чек в электронной форме, ему распечатают бумажный чек, по которому он впоследствии сможет найти электронную форму такого чека и сохранить ее. Чтобы каждый раз не диктовать свой номер телефона или адрес электронной почты, в мобильном приложении можно будет сформировать уникальный идентификатор покупателя в виде штрихкода. Такой штрихкод на экране телефона можно предъявить для считывания кассиру. А чтобы убедиться в добросовестности продавца, любой покупатель сможет легко и просто проверить легальность выданного ему чека и в случае обнаружения нарушения тут же через мобильное приложение направить жалобу в ФНС России.

Ну и наконец, переход на применение новой ККТ, безусловно, выгоден и государству. Ожидается, что в результате будут легализованы розничная торговля и сфера услуг. А это приведет к росту налоговых отчислений, да и контроль за полнотой учета выручки будет фактически проходить в автоматическом режиме, соответственно, снизит нагрузку на налоговиков, и они смогут сосредоточить свое внимание на иных зонах риска.

Где найти:

Где найти:

Официальный сайт ФНС (

www.nalog.ru).

Раздел «Новый порядок применения контрольно-кассовой техники»

Казалось бы, действительно всем будет хорошо. Но переход на новые правила применения ККТ вызывает много вопросов у хозяйствующих субъектов. Какие же новшества внес Закон № 290-ФЗ в Закон № 54-ФЗ и КоАП РФ?

В измененной редакции Закона о применении ККТ первое, что бросается в глаза, – это новый понятийный аппарат. В него включили 34 определения вместо прежних восьми (ст. 1 Закона № 290-ФЗ).

Приведем некоторые определения, которые важны для понимания процесса работы новой технологии:

- контрольно-кассовая техника – это ЭВМ, иные компьютерные устройства и их комплексы, обеспечивающие запись и хранение фискальных данных в фискальных накопителях. Они должны уметь формировать фискальные документы, печатать их на бумаге и передавать в электронном виде в налоговые органы через оператора фискальных данных;

- кабинет контрольно-кассовой техники – это информационный интернет-ресурс, который будет доступен на сайте ФНС России (www.nalog.ru);

- оператор фискальных данных – это организация, которая будет обрабатывать данные, полученные от ККТ (по аналогии с оператором защищенного электронного документооборота);

- фискальный накопитель – это усовершенствованный аналог ЭКЛЗ (электронной контрольной ленты защищенной), которая сейчас стоит во всех ККТ-устройствах. Накопитель будет записывать и в зашифрованном виде хранить всю информацию о проведенных ККТ-расчетах, естественно, без возможности ее корректировки.

Таким образом, одним из основных требований к контрольно-кассовой технике станет возможность ее подключения к Интернету. По этой причине новые кассы называют онлайн-кассами. Существуют и другие требования, в частности, наличие корпуса с заводским номером, встроенных часов и устройства для печати чеков с двухмерным штрихкодом (ст. 1 Закона № 290-ФЗ).

Онлайн-кассы отличаются от ККТ прежнего образца еще и тем, что они не снабжены ни фискальной памятью, ни ЭКЛЗ. На смену им придет устройство под названием «фискальный накопитель», который будет хранить и защищать информацию о платежах. Фискальный накопитель находится в опломбированном корпусе и содержит ключи для шифрования данных, пересылаемых налоговикам (ст. 1 Закона № 290-ФЗ).

Как и раньше, продавцы смогут использовать только кассовую технику, включенную в специальный реестр. В дополнение к этому появится отдельный реестр для фискальных накопителей (ст. 1 Закона № 290-ФЗ). Перед началом эксплуатации онлайн-кассу необходимо зарегистрировать в налоговой инспекции, а при замене фискального накопителя перерегистрировать. Регистрация и перерегистрация онлайн-кассы не требует обязательного визита в ИФНС. Пройти эти процедуры можно в онлайн-режиме, направив по Интернету заявление, подписанное электронной подписью (ст. 1 Закона № 290-ФЗ).

Отметим, что для регистрации ККТ старого образца необходим договор с центром технического обслуживания (ЦТО), а для регистрации онлайн-кассы такой договор не нужен. Это означает, что при переходе на онлайн-кассу торговец при желании может отказаться от услуг ЦТО.

Отдельно скажем про кассовый чек. Это первичный учетный документ, сформированный в электронной форме или отпечатанный на ККТ в момент расчета (ст. 1 Закона № 290-ФЗ). Он подтверждает факт расчета и содержит сведения о нем. Заметим, что в прежней редакции Закона № 54-ФЗ данное понятие отсутствовало. Оно содержалось только в п. 2 Положения о регистрации и применении контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями, утвержденного постановлением Правительства Российской Федерации от 23.07.2007 № 470. В обновленном законе установлены 20 обязательных реквизитов чека и бланка строгой отчетности (ст. 1 Закона № 290-ФЗ) помимо уже привычных суммы покупки, цены с НДС и без, адреса и ИНН компании, наименования товара, номера документа за смену и размера скидки. Есть и другие новые реквизиты современного чека. В частности, в кассовом чеке, помимо всего прочего, должны указываться применяемая продавцом система налогообложения, признак расчета (приход, возврат прихода, расход или возврат расхода), форма расчета, адрес сайта уполномоченного органа в сети Интернет, на котором может быть проверена подлинность чека, и т.д. Если покупателю передается кассовый чек в электронной форме, то также в чеке указываются абонентский номер или адрес электронной почты покупателя (клиента) и сведения о сайте продавца. Интернет-данные могут не указываться в чеках компаний и ИП, которые торгуют в местности, где интернет-связь отсутствует.

Напомним, что ранее перечень обязательных реквизитов был только в п. 4 Положения о применении ККМ (утверждено постановлением Правительства РФ от 30.07.93 № 745) и состоял из семи пунктов.

Обратите внимание: все реквизиты, содержащиеся на кассовом чеке или в бланке строгой отчетности, должны быть четкими и легко читаемыми в течение не менее шести месяцев со дня их выдачи на бумажном носителе (ст. 1 Закона № 290-ФЗ).

Комментируемые поправки вводят такие понятия, как «кассовый чек коррекции» и «бланк строгой отчетности коррекции». Эти документы предназначены для исправления ранее произведенных расчетов. Сформировать чек коррекции или БСО коррекции можно будет только в том случае, если исходная операция относится к этой же смене (ст. 1 Закона № 290-ФЗ). Другими словами, скорректировать вчерашние, позавчерашние или более ранние расчеты не получится.

Сейчас компании и ИП, которые оказывают услуги населению, могут вместо кассовых чеков выдавать бланки строгой отчетности (БСО). Эти бланки либо печатают в типографии, либо формируют при помощи специальных автоматизированных систем.

Так будет продолжаться вплоть до 1 июля 2018 года (часть 8 ст. 7 Закона № 290-ФЗ). После указанной даты право выдавать БСО при оказании услуг населению сохранится. Но формировать бланки можно будет только одним способом – при помощи устройства под названием «автоматизированная система для бланков строгой отчетности» (ст. 1 Закона № 290-ФЗ). Несмотря на схожее название, данное устройство отличается от автоматизированной системы прежнего образца. Новая автоматизированная система для БСО – это разновидность контрольно-кассовой техники, и к ней предъявляются такие же требования, как к любой другой ККТ. Сам же бланк строгой отчетности станет, по сути, разновидностью кассового чека (ст. 1 Закона № 290-ФЗ).

Разберемся с правилами применения новой ККТ. Продавец при покупке пробивает чек, и в момент расчета документ попадает в специальную систему, где он доступен налоговикам онлайн. Несмотря на то, что теперь все чеки и БСО будут электронными, обязанность продавца, применяющего онлайн-кассу, выдать документ на бумаге не отменена. Исключением является ситуация, когда до момента расчета покупатель предоставит кассиру адрес электронной почты. В этом случае чек направят на нее в электронном виде (ст. 1 Закона № 290-ФЗ). Есть и другой вариант – направить клиенту не сам чек или БСО, а сведения, при помощи которых можно их идентифицировать: регистрационный номер кассы, сумму, дату и время расчета и прочее. Получив эти сведения, клиент сможет самостоятельно найти и бесплатно получить свой чек или БСО на информационном интернет-ресурсе, который указал продавец (ст. 1 Закона № 290-ФЗ).

Отдельная схема расчетов предусмотрена для интернет-магазинов. Они не обязаны больше привозить бумажный чек вместе с покупкой, но должны направить его электронную копию на адрес электронной почты или телефон, указанный при регистрации на сайте магазина (ст. 1 Закона № 290-ФЗ).

Все фискальные данные, переданные ККТ в систему в онлайн-режиме, будет хранить специальная организация – Оператор фискальных данных (ОФД) (ст. 1 Закона № 290-ФЗ). Это российская организация, которая прошла весьма жесткую проверку и получила разрешение на обработку фискальных данных. Если у данной организации вдруг аннулируют разрешение на такую работу, то она будет обязана подключиться к новому оператору в течение 20 дней. Всё это время касса будет работать в автономном режиме и копить чеки. После подключения они будут переданы в систему (ст. 1 Закона № 290-ФЗ). Кстати, аналогичный порядок предусмотрен для различных сбоев соединения. Если какое-то время нет связи, ККТ не может подключиться к системе, она собирает данные в режиме офлайн и передает их после восстановления соединения.

Таким образом, алгоритм взаимодействия пользователя кассы, ОФД и налоговиков будет следующим. Перед началом работы продавец заключает договор с ОФД и регистрирует онлайн-кассу в ИФНС. Кассир в обычном режиме пробивает кассовые чеки. Зашифрованные сведения о каждом пробитом чеке в электронном виде незамедлительно передаются на сервер ОФД. Там они проходят проверку, и при положительном исходе оператор направляет продавцу подтверждение о приеме. Если подтверждение не пришло, онлайн-касса автоматически дублирует передачу данных. На этом непосредственное участие торговца в процессе передачи данных о чеке заканчивается.

Далее оператор фискальных данных пересылает сведения налоговикам. Перед отправкой ОФД фиксирует всю информацию о пробитом чеке таким образом, чтобы впоследствии ее нельзя было исправить. Эти записи попадают в базу данных и в ее резервную копию. Оператор фискальных данных хранит их не менее пяти лет (ст. 1 Закона № 290-ФЗ).

Кроме того, предполагается использовать кабинет для электронного документооборота, связанного с регистрацией ККТ, снятием с учета и прочими действиями с кассовой техникой, где необходимо участие налогового органа (ст. 1 Закона № 290-ФЗ).

Новый порядок применения ККТ затрагивает трех субъектов:

- непосредственно пользователя ККТ;

- оператора фискальных данных;

- налоговый орган.

Рассмотрим права и обязанности каждого из них.

Обязанности организации

Чтобы иметь возможность передавать онлайн-данные в систему, пользователь ККТ должен заключить договор с оператором фискальных данных и зарегистрировать новую ККТ. При регистрации ККТ нужно, как и прежде, направить заявление в налоговый орган. Но теперь такая процедура существенно упрощена, можно всё сделать через Интернет. При этом возможность сдать бумажное заявление сохранена (ст. 1 Закона № 290-ФЗ). Форму нового заявления должна утвердить ФНС России. В ней будут реквизиты, которые прямо прописаны в законе, но могут быть добавлены и иные по усмотрению налоговиков (ст. 1 Закона № 290-ФЗ).

Перерегистрация техники нужна, если изменяются сведения о владельце и прочие данные, а также при замене самого фискального накопителя и ключа фискального признака. Ключ нужен непосредственно для передачи данных в систему налоговых органов – это своеобразный аналог электронной цифровой подписи. Срок действия ключа для субъектов малого бизнеса – «спецрежимников» (ЕНВД, ЕСХН и патент) составляет не менее 36 месяцев. Для сезонных производств – не менее 13 месяцев (ст. 1 Закона № 290-ФЗ).

Также пользователь должен: своевременно информировать налоговые органы, если меняются какие-то данные, например, место установки, название компании и др.; исключать возможность несанкционированного доступа третьих лиц к ККТ; предоставлять инспекторам по запросам информацию, необходимую для проверки; обеспечивать доступ должностных лиц к фискальным накопителям.

Обязанности оператора

Оператор фискальных данных должен иметь лицензии и получить экспертное заключение о том, что обладает соответствующими техническими средствами, позволяющими обрабатывать фискальные данные (ст. 1 Закона № 290-ФЗ). Он обязан уведомлять налоговые органы о каждом заключении или расторжении договора с пользователем и обеспечивать бесперебойную передачу фискальных данных. Если какой-либо чек не пройдет фискальный контроль (не будет соответствовать фискальным признакам), оператор должен уведомить об этом налоговые органы и, кроме того, по запросу инспекции, которая проводит проверку пользователя, в течение трех дней предоставить определенную информацию о пользователе (ст. 1 Закона № 290-ФЗ). Форму запроса утвердит ФНС России.

Обязанности и права налоговых органов

Инспекторы по-прежнему будут осуществлять весь комплекс мероприятий по контролю и надзору за соблюдением законодательства о применении ККТ, в том числе следить за полнотой учета выручки. Только новый порядок сделает этот контроль менее заметным и более эффективным. Например, полнота учета выручки будет анализироваться на основании полученных через Интернет данных и мониторинга расчетов. То есть проверки станут преимущест- венно удаленными. Однако от контрольных закупок налоговая служба пока не отказывается. Более того, право их проводить теперь официально зафиксировано в ст. 1 Закона № 290-ФЗ. ФНС России будет вести реестры контрольно-кассовой техники и фискальных накопителей, о которых было сказано ранее. Эти реестры будут формироваться на основании данных, полученных от изготовителей. Последние должны сдавать заявления о включении ККТ и накопителей в реестр. Кроме того, до передачи ККТ на реализацию изготовителей обязали представлять в налоговую службу уведомление обо всех изготовленных моделях техники и накопителей с указанием заводского номера и даты изготовления каждой единицы (ст. 1 Закона № 290-ФЗ). Таким образом, все без исключения кассовые аппараты будут учтены в системе.

Отметим, что новыми правилами предусмотрена специальная экспертиза моделей ККТ, которую имеют право проводить только те экспертные организации, которые соответствуют требованиям, определенным в ст. 1 Закона № 290-ФЗ, в частности, обладают чистыми активами в размере не менее 10 млн рублей.

Комментируемые поправки изменили не только Закон о применении ККТ, но и Кодекс об административных правонарушениях. В частности, скорректирована ст. 14.5 КоАП РФ, где говорится об ответственности за неприменение ККТ и о других нарушениях в этой сфере. Новые санкции применяются уже с 15.07.2016 (более позднее вступление в силу предусмотрено только для новой редакции части 4 ст. 14.5 КоАП РФ). Размеры новых штрафов приведены в таблице (части 2–6 ст. 14.5 КоАП РФ).

Помимо того, что штрафы существенно выросли, за нарушения в области применения контрольно-кассовой техники возможно административное приостановление деятельности (абз. 1 части 1 ст. 3.12 КоАП РФ). Решение о приостановлении деятельности может принять только суд. Максимальный срок приостановления – 90 суток. А за первичное неприменение ККТ отменено предупреждение.

Для операторов фискальных данных, изготовителей техники и экспертных организаций за нарушение или неисполнение обязанностей, возложенных на них Законом № 54-ФЗ, размеры санкций существенно выше, чем для пользователей. Например, за нарушение конфиденциальности фискальных данных оператора могут оштрафовать на сумму до 1 млн рублей. А изготовителя за продажу техники, не включенной в реестр, – до 200 000 рублей (части 7–15 ст. 14.5 КоАП РФ).

|

Правонарушение

|

Наказание для должностных лиц и ИП

|

Наказание для организаций

|

|

Неприменение ККТ (часть 2 ст. 14.5 КоАП РФ)

|

Штраф от 25% до 50% суммы расчетов, проведенных без ККТ, но не менее 10 000 рублей

|

Штраф от 75% до полного размера суммы расчетов, проведенных без ККТ, но не менее 30 000 рублей

|

|

Повторное неприменение ККТ, если сумма расчетов, проведенных без техники, составила 1 млн рублей и более (часть 3 ст. 14.5 КоАП РФ)

|

Дисквалификация на срок от одного до двух лет

|

Административное приостановление деятельнос-ти на срок до 90 суток (распространяется на ИП)

|

|

Использование ККТ, которая не соответствует закону, или с нарушением порядка регистрации, перерегистрации и условий применения (часть 4 ст. 14.5 КоАП РФ) (будет действовать только с 01.02.2017)

|

Предупреждение или штраф от 1 500 до 3 000 рублей

|

Предупреждение или штраф от 5 000 до 10 000 рублей

|

|

Непредставление или несвоевременное представление организацией или ИП информации и документов по запросам налоговых органов (часть 5 ст. 14.5 КоАП РФ)

|

Предупреждение или штраф от 1 500 до 3 000 рублей

|

Предупреждение или штраф от 5 000 до 10 000 рублей

|

|

Ненаправление организацией или ИП покупателю электронного чека или БСО или непередача указанных документов на бумажном носителе по его требованию (часть 6 ст. 14.5 КоАП РФ)

|

Предупреждение или штраф до 2 000 рублей

|

Предупреждение или штраф до 10 000 рублей

|

Наказания за нарушения, установленные частями 2, 4 и 6 ст. 14.5 КоАП РФ, можно избежать, если нарушитель сам сообщит в ИФНС о своем нарушении. Но сделать это нужно до того, как будет вынесено соответствующее постановление. Кроме того, для освобождения от штрафа необходимо соблюдение двух условий. Во-первых, у налоговиков не должно быть сведений и документов об этом нарушении. Во-вторых, нарушитель должен предъявить сведения и документы, достаточные для установления события нарушения (ст. 14.5 КоАП РФ).

В заключение хотелось бы отметить, что плюсы у нового порядка, безусловно, есть. Как видите, теперь не нужно заключать договор с ЦТО и раз в год менять ЭКЛЗ. Весь документооборот с налоговиками возможен через личный кабинет налогоплательщика и пользователя ККТ. Соответственно, это позволит экономить время и бумагу. Новые кассы покупать придется далеко не всем. Подавляющее большинство моделей вполне можно модернизировать. Кроме того, новшества вводят дополнительный механизм защиты потребителя.

Конечно, результат этих нововведений и практическую пользу мы сможем проверить только по прошествии длительной работы в новых условиях. А сейчас главное – собирать информацию и быть полностью готовым к грядущим изменениям. Надеюсь, данная статья поможет вам в этом.

Где найти:

Где найти: