Согласно ст. 11 Закона № 402-ФЗ и п. 26 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина № 34н (далее по тексту — Положение), для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка. Для целей налогового учета также важно, проведена ли инвентаризация: дебиторскую и тем более кредиторскую задолженность НК РФ «требует» списать в конкретный отчетный (налоговый) период, пропуск которого означает в дальнейшем внесение корректировок и представление уточненных расчетов и деклараций. Наш сюжет — для тех, кто еще раз хочет проверить, правильно ли отражены результаты годовой инвентаризации.

Порядок проведения инвентаризации (количество инвентаризаций в отчетном году, даты их проведения, перечень имущества и обязательств, проверяемых при каждой из них, и т.д.) определяется руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно. Составление годовой отчетности — как раз такой случай. Вполне допустимо проведение инвентаризации в разные временные промежутки: инвентаризацию ОС или МПЗ можно начинать уже в октябре, а инвентаризацию расчетов с контрагентами на практике проводят в январе, после новогодних праздников. Главное — учесть, что выявленные при инвентаризации расхождения между фактическим наличием объектов и данными регистров бухгалтерского учета подлежат регистрации в бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация (п. 4 ст. 11 Закона № 402-ФЗ). Так как отчетность мы составляем по состоянию на 31 декабря 2017 года, то результат инвентаризации должен приходиться на 31 декабря 2017 года, даже если все первичные документы по инвентаризации составлены уже январем 2018 года.

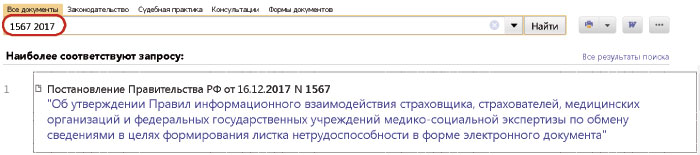

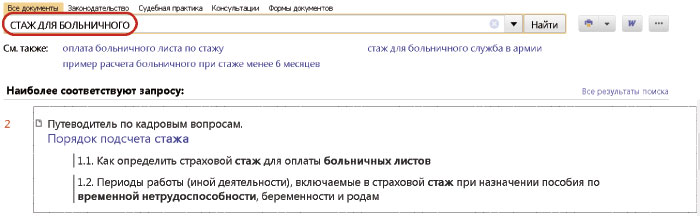

Порядок проведения инвентаризации, в том числе годовой, определяется экономическим субъектом самостоятельно. Для этих целей в учетной политике организации отводится отдельный раздел, в котором определены регламент проведения всех обязательных процедур, ответственные лица, сроки проведения инвентаризации, оформляемые первичные документы. Кроме того, организация может следовать Методическим указаниям, утвержденным приказом Минфина РФ от 13.06.1995 № 49. См.:

Приказ Минфина РФ от 13.06.1995 № 49 «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Согласно рекомендациям Минфина России, для проведения инвентаризации в организации создается постоянно действующая инвентаризационная комиссия, а при большом объеме работ создаются рабочие инвентаризационные комиссии. Издается приказ, где указываются состав комиссий, сроки проведения инвентаризации, ответственные за оформление результата лица. В состав инвентаризационной комиссии могут быть включены представители администрации организации, работники бухгалтерии, другие специалисты (инженеры, экономисты, техники и т.д.), представители службы внутреннего аудита организации, независимых аудиторских организаций. Форма приказа, как и остальные первичные документы по инвентаризации, законодательно не утверждены. Если организация продолжает использовать формы Госкомстата России, то приказ оформляется по форме ИНВ-22. См.:

Постановление Госкомстата РФ от 18.08.1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Результат инвентаризации ОС и МПЗ

Основными целями инвентаризации ОС и МПЗ являются: выявление фактического наличия имущества; сопоставление фактического наличия имущества с данными бухгалтерского учета; проверка полноты отражения в учете обязательств. Фактическое наличие имущества при инвентаризации МПЗ определяют путем обязательного подсчета, взвешивания, обмера. При инвентаризации ОС комиссия производит осмотр объектов и заносит в описи полное их наименование, назначение, инвентарные номера и основные технические или эксплуатационные показатели. При этом проверка фактического наличия имущества производится при обязательном участии материально ответственных лиц. При инвентаризации зданий, сооружений и другой недвижимости комиссия проверяет наличие документов, подтверждающих нахождение указанных объектов в собственности организации.

Результат таких процедур заносят в инвентаризационные описи или акты инвентаризации не менее чем в двух экземплярах. Формы таких описей утверждает организация. Если организация продолжает использовать формы Госкомстата России, то описи оформляются по формам ИНВ-1 (по ОС), ИНВ-3, ИНВ-4, ИНВ-5.

Если никаких расхождений фактического наличия имущества и данных учета нет, то на этом этапе инвентаризация заканчивается. Очень важно сохранить акты и описи, ведь они не только подтвердят данные бухгалтерского учета. Такие документы еще и могут затребовать налоговики при проверке сделок и операций в налоговом учете, в том числе при встречной проверке.

Если обнаружены расхождения данных учета с фактическим наличием имущества, то следующий этап — оформление сличительных ведомостей или иных документов с отражением таких расхождений. В сличительных ведомостях отражаются результаты (излишки или недостача) Инвентаризации, то есть расхождения между показателями по данным бухгалтерского учета и данными инвентаризационных описей. Суммы излишков и недостач ТМЦ в сличительных ведомостях указываются в соответствии с их оценкой в бухгалтерском учете. Если организация продолжает использовать формы Госкомстата России, то сличительные ведомости оформляются по формам ИНВ-18 (по ОС), ИНВ-19 (по МПЗ и товарам).

Дальнейшие действия — отразить в бухгалтерском и налоговом учете излишки и недостачи.

Если обнаружены излишки

Согласно п. 28 Положения излишек имущества приходуется по рыночной стоимости на дату проведения инвентаризации, и соответствующая сумма зачисляется на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации. Под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанного актива на дату принятия к бухгалтерскому учету. При определении текущей рыночной стоимости могут быть использованы, в частности, экспертные заключения (например, оценщиков) о стоимости отдельных объектов ОС (абзацы 2, 3 п. 29 Методических указаний по бухгалтерскому учету ОС). См.:

Приказ Минфина РФ от 13.10.2003 № 91н «Об утверждении Методических указаний по бухгалтерскому учету основных средств»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Проводки будут такие:

Д 01 (08, 10, 41) К 91 — выявлены ОС, материалы, товар.

На выявленное имущество оформляются соответствующие первичные документы по учету ОС, МПЗ, товаров.

В налоговом учете согласно п. 20 ст. 250 НК РФ у организации при выявленных излишках возникает внереализационный доход в виде стоимости ОС, МПЗ или товара, выявленного в результате инвентаризации. Сумма дохода определяется исходя из рыночной стоимости выявленного имущества без учета НДС (пп. 5, 6 ст. 274 НК РФ).

Особой даты получения дохода в виде стоимости выявленного в результате инвентаризации имущества положениями ст. 271 НК РФ не установлено. Полагаем, что такие доходы признаются в том отчетном периоде, к которому относится дата проведения инвентаризации, на основании документов, которыми оформлены результаты этой инвентаризации (п. 1 ст. 271 НК РФ).

Выявленное ОС включается в состав амортизируемого имущества. Его стоимость определяется согласно абз. 2 п. 1 ст. 257 НК РФ как сумма, в которую оценено такое имущество в соответствии с п. 20 ст. 250 НК РФ. Если выявленное ОС требует дополнительных вложений (ремонта, модернизации или дополнительных расходов, связанных с доведением его до состояния готовности), то они также увеличат первоначальную стоимость ОС. Такое ОС амортизируют по общим правилам в соответствии с гл. 25 НК РФ. См.:

Письмо Минфина РФ от 06.02.2012 № 03-03-06/4/4

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Выявленные излишки в виде МПЗ, товаров также приходуются по рыночной стоимости (п. 2 ст. 254 НК РФ) и в дальнейшем «участвуют» в учете по общим правилам.

Если обнаружена недостача

В целях бухгалтерского учета согласно п. 28 Положения недостача имущества и его порча в пределах норм естественной убыли относятся на издержки производства или обращения (расходы), сверх норм — за счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи имущества и его порчи списываются на финансовые результаты у коммерческой организации или увеличение расходов у некоммерческой организации.

Если выявлены порча, хищение ОС, то оформляется акт выбытия ОС (ОС-4 или иной первичный документ) с одновременным списанием остаточной стоимости ОС.

Проводки:

Д 01 субсчет «Выбытие ОС» К 01.

Д 02 К 01 субсчет «Выбытие ОС»

(на счете 01 субсчет «Выбытие ОС» сформирована остаточная стоимость ОС).

Д 94 К 01 субсчет «Выбытие ОС» — списали остаточную стоимость ОС.

Д 91 К 94 — по факту отсутствия виновных лиц списана остаточная стоимость ОС.

Если выявлена недостача или порча МПЗ, в том числе товаров на складе, то проводки будут следующие:

Д 94 К 10 (41,43) — по факту отражения недостачи согласно сличительной ведомости.

Д 20 (44, 25,26) — К 94 — списание недостачи в пределах норм естественной убыли.

Д 91 К 94 — списание недостачи сверх норм естественной убыли по факту отсутствия виновных лиц.

В налоговом учете списать недостачу, выявленную при инвентаризации, не так просто.

Для целей налога на прибыль стоимость приобретения недостающих МПЗ учитывается в материальных расходах в периоде выявления недостачи в пределах утвержденных норм естественной убыли (подп. 2 п. 7 ст. 254 НК РФ). См.:

Письмо Минфина от 06.07.2015 № 03-03-06/1/38849

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Порядок учета недостач МПЗ сверх норм естественной убыли и недостач МПЗ, для которых такие нормы не утверждены, зависит от ситуации.

Если лицо, виновное в возникновении недостачи, установлено, то стоимость недостач учитывается в расходах или на дату признания виновным суммы ущерба (например, на дату заключения с работником соглашения о добровольном возмещении ущерба), или на дату вступления в силу решения суда о взыскании с виновного суммы ущерба (подп. 8 п. 7 ст. 272 НК РФ).

Аналогичные выводы можно видеть в письмах Минфина России. См.:

Письмо Минфина от 27.08.2014 № 03-03-06/1/42717 (п. 1)

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Не забудьте одновременно с расходами учесть сумму ущерба в доходах, ведь в данном случае речь идет о возмещаемых убытках (п. 3 ст. 250, подп. 4 п. 4 ст. 271 НК РФ).

Если лицо, виновное в возникновении недостачи, не установлено, то НК РФ требует от налогоплательщика доказательства того, что виновников искали соответствующие органы и результат оказался «нулевым».

Тогда стоимость недостач учитывается во внереализационных расходах на основании подпунктов 5, 6 п. 2 ст. 265 НК РФ либо если имеется постановление о приостановлении предварительного следствия по уголовному делу в связи с тем, что лицо, подлежащее привлечению в качестве обвиняемого, не установлено, либо если налогоплательщик представил документ компетентного органа, подтверждающего, что недостача вызвана чрезвычайным происшествием. См.:

Письмо Минфина от 29.12.2015 № 03-03-06/1/77005,

письмо Минфина от 29.05.2015 № 03-03-06/1/31130

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Например, при пожаре такими документами будут справка из органов противопожарной службы (МЧС), акт о пожаре и протокол осмотра места происшествия (см. письмо УФНС по г. Москве от 25.06.2009 № 16-15/065190).

Обратите внимание на то, что только наличие документов уполномоченных органов власти дает право на списание недостачи в налоговом учете. Внутренние расследования по факту хищения или порчи имущества позволят организации списать недостачи только в бухгалтерском учете. Налоговые риски возрастают, если такие операции списания в организации не единичны, «масштабны», плохо задокументированы и официально не расследованы. В первую очередь риски присутствуют по НДС, ведь выбытие имущества безвозмездно в адрес третьих лиц может быть признано реализацией, а следовательно, будет доначислен НДС.

Согласно п. 10 постановления Пленума ВАС РФ при определении налоговых последствий выбытия (списания) имущества в результате наступления событий, не зависящих от воли налогоплательщика (утрата имущества по причине порчи, боя, хищения, стихийного бедствия и тому подобных событий), необходимо иметь в виду, что исходя из содержания п. 1 ст. 146 НК РФ такое выбытие не является операцией, учитываемой при формировании объекта налогообложения. Однако налогоплательщик обязан зафиксировать факт выбытия и то обстоятельство, что имущество выбыло именно по указанным основаниям, без передачи его третьим лицам. См.:

Постановление Пленума ВАС РФ от 30.05.2014 № 33

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Рассмотрим теперь вопросы инвентаризации расчетов с контрагентами, в первую очередь — дебиторской и кредиторской задолженности.

Как правило, сверкой сумм «дебиторки» и «кредиторки» по данным организации и данным ее контрагентов бухгалтер занимается после окончания года. Это удобно, тем более допустимо, ведь в большинстве случаев документооборот организации не идеален, еще не все операции могут быть отражены по состоянию на 31 декабря. Конечно, речь не идет о тех организациях, чей документооборот электронный, или тех организациях, где финансовый год закрывается в очень сжатые сроки, буквально в первых числах января. Безусловно, тут результат сверки должен быть отражен на 31 декабря.

Инвентаризация дебиторской и кредиторской задолженности начинается с подготовки справки о дебиторской и кредиторской задолженности, где отражается информация о задолженности, числящаяся по данным бухгалтерского учета. Форму справки организация может разработать самостоятельно, а может воспользоваться формой Госкомстата (Приложение к форме ИНВ-17). См.:

Постановление Госкомстата РФ от 18.08.1998 № 88

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

В справке приводятся наименования конкретных дебиторов и кредиторов, основания возникновения задолженности и реквизиты подтверждающих ее документов. Суммы задолженности в справке удобно группировать в разрезе бухгалтерских счетов: 60, 62, 76, 66, 67.

После выявления «дебиторки» и «кредиторки» организация сверяет данные с данными контрагентов, составляя акты сверки. Такие акты составляются с каждым контрагентом в двух экземплярах и подписываются руководителями организаций или иными уполномоченными лицами. Форма акта сверки — любая, соответствующая требованиям первичного документа (ст. 9 Закона № 402-ФЗ). Вместо актов сверки подтвердить согласование суммы задолженности можно, например, письмом контрагента, в котором он признает свой долг.

После проведения сверки бухгалтер составляет акт, например, ИНВ-17, в котором отражается полная информация о подтвержденной или не подтвержденной контрагентом задолженности, при этом рекомендуется группировать такую задолженность отдельно. Также обособленно выделяются дебиторская и кредиторская задолженность с истекшим сроком исковой давности.

Если выявлены «дебиторка» или «кредиторка», подлежащие списанию, составляется соответствующий приказ. Задача бухгалтера — правильно определить такие случаи. Рассмотрим их более подробно.

Бухгалтерская отчетность должна быть полной, достоверной, следовательно, в ней должны отражаться только те суммы дебиторской задолженности, погашение которых не вызывает сомнений. В соответствии с Положением организация создает резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации (п. 70 Положения). См.:

Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2015 год (приложение к письму Минфина России от 22.01.2016 № 07-04-09/2355)

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Согласно п. 77 Положения дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались в порядке, предусмотренном п. 70 настоящего Положения, или на увеличение расходов у некоммерческой организации.

Долг организации списывается в полной сумме (вместе с НДС) в том случае, если срок исковой давности по этому долгу истек, если организация-дебитор ликвидирована или исключена из ЕГРЮЛ как недействующее лицо, или же вашей организации удалось получить постановление судебного пристава-исполнителя об окончании исполнительного производства и возвращении исполнительного листа взыскателю в связи с невозможностью взыскания.

Аналогичные основания списания безнадежного долга присутствуют в налоговом учете (п. 2 ст. 266 НК РФ).

Согласно многочисленным разъяснениям Минфина России долг списывается в том отчетном (налоговом) периоде, в котором произошло любое из перечисленных выше событий. См.:

Письмо Минфина от 14.11.2016 № 03-03-06/1/66459

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Так, после внесения в ЕГРЮЛ записи об исключении из реестра юридического лица кредитор вправе признать задолженность безнадежной и включить эту сумму в состав расходов при расчете налоговой базы по налогу на прибыль организаций. Документальным подтверждением ликвидации организации-должника может служить выписка из ЕГРЮЛ, порядок получения которой установлен ст. 6 Закона № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей». См.:

Письмо Минфина России от 25.03.2016 № 03-03-06/1/16721

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Однако если организация исключена из ЕГРЮЛ как недействующее лицо до 01.09.2014, в налоговые расходы такой долг списать нельзя. Дело в том, что до указанной даты такое исключение организации из ЕГРЮЛ не признавалось ликвидацией в смысле ГК РФ (п. 2 ст. 64.2 ГК РФ, пп. 1, 3 ст. 3 Закона № 99-ФЗ), а следовательно, не было оснований такой долг списать в соответствии со ст. 266 НК РФ. Такой долг списывается на основании истечения срока исковой давности. См.:

Письмо Минфина России от 27.02.2013 № 03-03-06/1/5556

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

После внесения изменений в ГК РФ списание исключенных по инициативе налоговой службы организаций на основании ст. 266 НК РФ стало возможным, что подтверждают специалисты Минфина России и налоговой службы. См.:

Письмо Минфина России от 24.07.2015 № 03-01-10/42792

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Списать дебиторскую задолженность в полном объеме на основании ст. 266 НК РФ можно даже при наличии встречной кредиторской задолженности, хотя и Минфин России, и налоговики против такого списания.

Официальная позиция Минфина России такова: при наличии встречной кредиторской задолженности включить безнадежные долги в расходы нельзя. Объяснение простое: любые расходы организации должны соответствовать условиям ст. 252 НК РФ, то есть должны быть произведены для осуществления деятельности, направленной на получение дохода. Признание на основании подп. 2 п. 2 ст. 265 НК РФ внереализационным расходом дебиторской задолженности, которую можно зачесть в счет погашения кредиторской задолженности по встречным однородным требованиям, не соответствует положениям п. 1 ст. 252 НК РФ. См.:

Письмо Минфина РФ от 04.10.2011 № 03-03-06/1/620

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Позиция судов по этому вопросу иная. Наличие одновременно кредиторской и дебиторской задолженности по одному контрагенту не свидетельствует о необходимости проведения налогоплательщиком зачета встречных требований до момента ликвидации контрагента-дебитора. Таких требований взаимозачета ст. 266 НК РФ не устанавливает.

Как поступить — решает организация, оценивая свои налоговые риски и судебную практику своего региона. Зачастую для судей одним из аргументов в пользу организации служит самостоятельное списание «кредиторки» в составе внереализационных доходов на основании п. 18 ст. 250 НК РФ.

Выявив безнадежный долг, он списывает, в том числе НДС, во внереализационные расходы (подп. 2 п. 2 ст. 265 НК РФ) либо в полном объеме (если организация не создавала резерва по сомнительным долгам), либо за счет резерва. Во внереализационные расходы включается только та часть суммы безнадежного долга, которая превышает сумму резерва, созданного на последнее число предшествующего отчетного (налогового) периода.

Обратите внимание на то, что списать в расходах как безнадежный долг можно не любую «дебиторку». Так, остается спорным вопрос о списании задолженности, приобретенной по соглашению об уступке прав требования. Чиновники считают, что ее списать на основании ст. 266 НК РФ нельзя (см. письмо Минфина России от 23.03.2009 № 03-03-06/1/176).

Так как сумма долга по сделке по приобретению права требования не связана с реализацией товаров (работ, услуг), она не может быть учтена в составе внереализационных расходов в соответствии с подп. 2 п. 2 ст. 265 НК РФ. См.:

Письмо УФНС России по г. Москве от 30.01.2012 № 16-15/007470@

Где найти:

Где найти:

ИБ Москва Проф

Вообще, любая задолженность, не связанная с реализацией, находится в зоне риска. В спорах с налоговиками по списанию долгов на убытки в налоговом учете организации ссылаются на постановление Президиума ВАС РФ от 17.06.2014 № 4580/14 по делу № А27-1862/2013.

Где найти:

Где найти:

ИБ Решения высших судов

Суд указал, что безнадежный долг, возникший не в связи с реализацией товаров (работ, услуг), не может участвовать в формировании резерва по сомнительным долгам в силу прямого указания закона (п. 1 ст. 266 НК РФ). Однако он может быть учтен в составе внереализационных расходов в соответствии с подп. 2 п. 2 ст. 265 НК РФ.

Также возможны споры с налоговиками, если по списанному долгу отсутствовал письменный договор либо безнадежным признана сумма долга невозвращенных беспроцентных займов.

При списании безнадежного долга проводки будут такие:

Д 63 — К 62 (58, 60, 76) — списан безнадежный долг, под который создавался резерв.

Д 91 — К 62 (58, 60, 76) — списан безнадежный долг, не покрытый резервом.

Д 007 — безнадежный долг отражен на забалансовом учете.

Кредиторская задолженность организации, выявленная при инвентаризации, также подлежит изучению и анализу

Согласно п. 78 Положения суммы кредиторской и депонентской задолженности, по которым срок исковой давности истек, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации. В налоговом учете п. 18 ст. 250 НК РФ указывает на необходимость включения в состав внереализационных доходов суммы кредиторской задолженности, списанной в связи с истечением срока исковой давности или по другим основаниям.

Налоговики настаивают, что положения ст. 250 Кодекса предусматривают обязанность организации отнести суммы «кредиторки», по которой истек срок исковой давности, в состав внереализационных доходов в год истечения срока исковой давности. См.:

Письмо ФНС России от 08.12.2014 № ГД-4-3/25307@ «О разъяснении налогового законодательства»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

К другим основаниям для списания «кредиторки» относятся: ликвидация организации-кредитора, исключение организации-кредитора из ЕГРЮЛ как недействующего юридического лица, прощение долга кредитором.

Обратите внимание на то, что налогоплательщик должен учесть суммы требований кредиторов, по которым истек срок исковой давности, в составе внереализационных доходов в определенный налоговый период (год истечения срока исковой давности), а не в произвольно выбранный организацией. Эта обязанность подлежит исполнению вне зависимости от того, проводилась ли организацией инвентаризация задолженности и был ли издан по ее результатам приказ руководителя о списании задолженности. Иначе можно говорить о занижении налоговой базы по налогу на прибыль соответствующего периода. См.:

Постановление Президиума ВАС РФ от 22.02.2011 № 12572/10 по делу № А40-65335/09-98-396

Где найти:

Где найти:

ИБ Решения высших судов

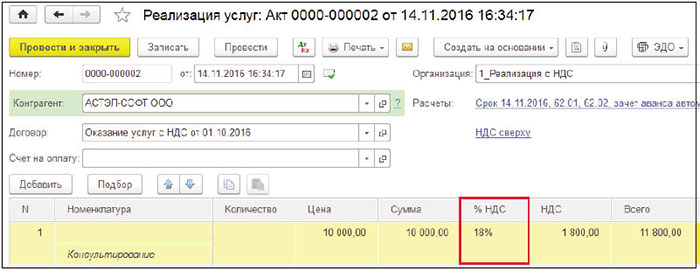

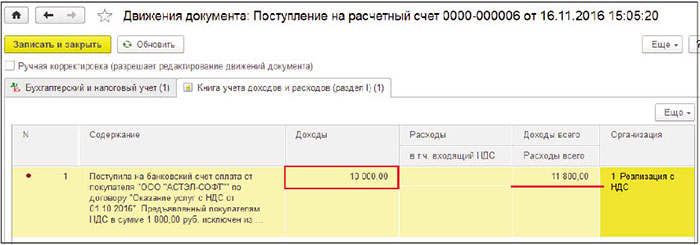

Следует отметить, что остается неоднозначным вопрос списания НДС, исчисленного с полученного аванса (см. письмо Минфина от 07.12.2012 № 03-03-06/1/635). Как утверждает Минфин России, НДС в налоговом учете включается в доходы в составе списываемой кредиторской задолженности и в расходах не учитывается. Судебные решения не поддерживают такой учет НДС, ведь НДС, исчисленный с аванса, подлежит уплате в бюджет. Поскольку при уплате НДС в бюджет налогоплательщик не получил экономическую выгоду в денежной или натуральной форме, указанный НДС обоснованно не признан судами доходом в силу ст. 41 НК РФ. См.:

Постановление ФАС Московского округа от 04.04.2012 по делу № А40-24625/11-90-105

Где найти:

Где найти:

Арбитражный суд Московского округа

В бухгалтерском учете списание кредиторской задолженности отражается так:

Д 60 (62, 66, 76) — К 91 — списана кредиторская задолженность.

Инвентаризация в организации также включает и инвентаризацию расчетов с бюджетом, работниками, участниками. Ей подлежат счета учета незавершенного производства и строительства, счета расходов будущих периодов. Инвентаризации также подлежат финансовые вложения, кассовые и денежные документы. Все связанные с ней вопросы, к сожалению, в рамках одного тематического сюжета не осветить. Мы рассмотрели, на наш взгляд, самые актуальные и востребованные широкой аудиторией бухгалтеров вопросы.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

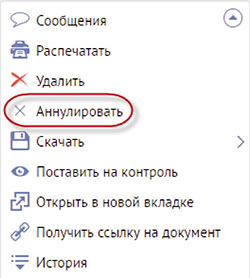

, а в окне документа — состояние

, а в окне документа — состояние