Квалификация работника – это уровень знаний, умений, профессиональных навыков и опыта работы работника (часть 1 ст. 195.1 Трудового кодекса РФ).

В свою очередь, профессиональный стандарт – это характеристика квалификации, необходимой работнику для осуществления определенного вида профессиональной деятельности, в том числе выполнения определенной трудовой функции (часть 2 ст. 195.1 Трудового кодекса РФ).

Трудовым кодексом РФ установлены два случая, когда работодатель обязан учитывать требования к квалификации, установленные профессиональными стандартами:

- когда в соответсвии с Трудовым кодексом РФ, иными федеральными законами с выполнением работ по определенным должностям, профессиям, специальностям связано предоставление компенсаций и льгот либо наличие ограничений, то наименование этих должностей, профессий или специальностей и квалификационные требования к ним должны соответствовать наименованиям и требованиям, указанным в квалификационных справочниках, или соответствующим положениям профессиональных стандартов (часть 2 ст. 57 Трудового кодекса РФ);

- когда Трудовым кодексом РФ, другими федеральными законами, иными нормативными правовыми актами Российской Федерации установлены требования к квалификации, необходимой работнику для выполнения определенной трудовой функции, профессиональные стандарты в части указанных требований обязательны для применения работодателями (часть 1 ст. 195.3 Трудового кодекса РФ).

При решении вопроса об объеме применения профессионального стандарта в первом случае обратите внимание на то, что профессиональный стандарт или квалификационный справочник становится обязательным не в полном объеме, а только в части требований к наименованию должности, профессии, специальности и квалификационным требованиям к ней; во втором случае – только в части требований, установленных в Трудовом кодексе РФ, федеральном законе, нормативном правовом акте.

ВОПРОС: Каким образом работодателям определить соответствие квалификации работника требованиям профессионального стандарта?

При решении данного вопроса стоит отметить проблему несоответствия терминов «квалификация работника» и «требования к квалификации». Т.к. зачастую федеральными законами, нормативными правовыми актами устанавливаются лишь требования к определенному виду образования и / или опыту работы, а в определении «квалификация», которое содержится в части 1 ст. 195.1 Трудового кодекса РФ, речь идет об уровне знаний, умений, профессиональных навыков и опыта работы работника. Каких-либо разъяснений или судебной практики по вопросу, как соотносить эти понятия работодателям, в настоящее время нет.

По мнению автора, в том случае, когда Трудовым кодексом РФ, федеральным законом, нормативным правовым актом установлены только требования к виду образования (то есть нет требований к знаниям, умениям, навыкам), работодатели могут формально провести документарную сверку сведений об образовании и опыте работы сотрудника. Достаточно проверить наличие документов об образовании и записей в трудовой книжке (или иных документах, которыми может быть подтвержден опыт работы). Такую проверку нужно оформить приказом работодателя, создать комиссию, определить сроки проверки, состав комиссии. Результатом работы комиссии будет оформление акта или протокола о проверке соответствия образования и опыта работы требованиям профессионального стандарта. Однако такой способ проверки подойдет только в том случае, когда в федеральном законе или нормативном правовом акте, устанавливающем требования к квалификации, не определены требования к уровню знаний, умений, навыков. Например, в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»

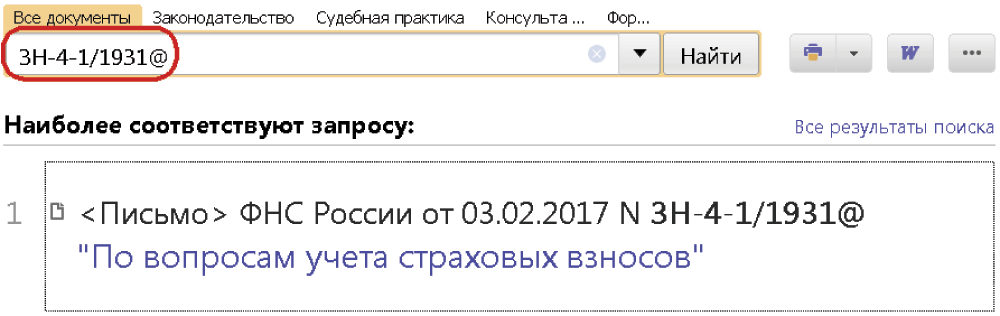

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

в части 4 ст. 7 установлено требование к квалификации для главного бухгалтера открытых акционерных обществ (за исключением кредитных организаций), страховых организаций и негосударственных пенсионных фондов, акционерных инвестиционных фондов, управляющих компаний паевых инвестиционных фондов, иных экономических субъектов, ценные бумаги которых допущены к обращению на организованных торгах (за исключением кредитных организаций), органов управления государственных внебюджетных фондов, органов управления государственных территориальных внебюджетных фондов:

- иметь высшее образование;

- иметь стаж работы, связанной с ведением бухгалтерского учета, составлением бухгалтерской (финансовой) отчетности либо с аудиторской деятельностью, не менее трех лет из последних пяти календарных лет, а при отсутствии высшего образования в области бухгалтерского учета и аудита – не менее пяти лет из последних семи календарных лет.

Обратите внимание: требования к знаниям, умениям, навыкам главного бухгалтера таких организаций законом не установлены, значит, работодатель формально может ограничиться только проверкой соответствия образования работника и опыта его работы.

А, например, в требованиях к квалификации врача по лечебной физкультуре и спортивной медицине Приказом Минздрава РФ от 16.09.2003 № 434 «Об утверждении требований к квалификации врача по лечебной физкультуре и спортивной медицине»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

определен перечень знаний и умений, которыми должен обладать такой специалист. Следовательно, простой проверкой документов об образовании и стаже работы работодателю здесь уже не обойтись.

Для того чтобы проверить соответствие знаний, умений, навыков работников требованиям федерального закона, нормативного правового акта, положениям профессионального стандарта:

- работодатель может провести аттестацию работников или квалификационный экзамен (для рабочих профессий);

- работник самостоятельно или по направлению работодателя (но с согласия работника) может пройти независимую оценку квалификаций.

ВОПРОС: Как работодателю провести аттестацию работников?

В соответствии с п. 3 части 1 ст. 81 ТК РФ работодатель может расторгнуть трудовой договор с работником, если последний не соответствует занимаемой должности или выполняемой работе вследствие недостаточной квалификации. Главным условием прекращения трудовых отношений по данному основанию является подтверждение факта несоответствия результатам аттестации.

Нормативного правового акта, который определял бы общие правила проведения, сроки, категории работников и иные вопросы, касающиеся аттестации, в настоящее время нет. Но нужно учитывать, что есть отдельные нормативные акты, которые регулируют проведение аттестации или квалификационного экзамена только в отношении определенных категорий работников.

Например, один раз в пять лет проводится аттестация педагогических работников, которые относятся к профессорско-преподавательскому составу (за исключением тех, с кем заключен срочный трудовой договор). Положение о порядке проведения аттестации таких работников утверждено Приказом Минобрнауки России от 30.03.2015 № 293.

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Аттестация предусмотрена также в отношении руководителей федеральных государственных унитарных предприятий

См.: Постановление Правительства РФ от 16.03.2000 № 234 «О порядке заключения трудовых договоров и аттестации руководителей федеральных государственных унитарных предприятий»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

и иных категорий работников.

Работодатели, работники которых не подлежат обязательной аттестации, могут предусмотреть в локальном нормативном акте нормы, позволяющие проводить проверку соответствия квалификации работников при выполнении трудовых функций.

При этом если локальными нормативными актами работодателя уже была предусмотрена процедура аттестации, то, скорее всего, в них не были предусмотрены процедура и правила проведения внеочередной аттестации для проверки соответствия квалификации работников требованиям профстандартов. Поэтому данные локальные акты необходимо дополнить нормами о такой внеочередной аттестации.

ВАЖНО: возможность проведения внеочередной аттестации зависит от того, предусмотрел ли работодатель ее в соответствующем локальном нормативном акте. См.:

Апелляционное определение суда Чукотского автономного округа от 27.10.2014 по делу № 33-173/14, 2-25/14

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Если аттестация ранее работодателем не проводилась, необходимо разработать локальные нормативные акты, которые будут регулировать порядок аттестации.

Единого нормативного акта, определяющего порядок проведения аттестации в коммерческих организациях, нет. За основу при подготовке соответствующих локальных нормативных актов работодателя на практике применяются:

- Положение о порядке проведения аттестации руководящих, инженерно-технических работников и других специалистов предприятий и организаций промышленности, строительства, сельского хозяйства, транспорта и связи, которое утверждено Постановлением ГКНТ СССР № 470 и Госкомтруда СССР № 267 от 05.10.1973

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

(Постановление применяется в части, не противоречащей Трудовому кодексу РФ);

- иные нормативные акты, которые касаются отдельных категорий работников (например, спасателей или госслужащих).

При первичном внедрении процедуры аттестации желательно подготовить проект локального нормативного акта, например, положения о прохождении аттестации (это могут быть положение, стандарт, правила и т.п.). Порядок проведения аттестации, установленный таким актом, принимается с обязательным учетом мнения представительного органа работников (часть 2 ст. 81 ТК РФ). В документе описываются процедуры, применяемые при аттестации. Таким локальным нормативным актом могут регламентироваться следующие вопросы проведения аттестации:

- Задачи и цели проведения.

- Категории работников, в отношении которых может проводиться аттестация.

- Категории работников, не подлежащих ат-тестации.

- Сроки проведения аттестации.

- Аттестационная комиссия.

- Подразделение, ответственное за подготовку материалов для представления в аттестационную комиссию.

- Порядок составления графиков проведения аттестации.

- Критерии оценки.

- Порядок проведения аттестации.

С утвержденным положением по аттестации работников следует ознакомить под подпись. При отсутствии подписи работника применять к нему дисциплинарные взыскания в связи с несоблюдением установленного порядка нельзя.

Перед аттестацией необходимо определить круг лиц, подлежащих аттестации, т.е. составить списки, подготовить и утвердить график аттестации, ознакомив с ним заинтересованных работников, собрать и обработать характеристики и иные документы о трудовой деятельности работника, сформировать состав аттестационной комиссии.

Аттестация проводится аттестационной комиссией, состав которой утверждается приказом руководителя. Данный приказ может содержать следующие сведения:

- дату и время проведения аттестации;

- список работников, подлежащих аттестации;

- перечень документов, необходимых для проведения квалификационного экзамена.

Помимо этого, приказ может разграничивать ответственность за составление и представление характеристик на работника, формирование пакета документов для представления в аттестационную комиссию, сроки подачи документов о трудовой деятельности работника в аттестационную комиссию и пр.

Следующим этапом аттестации работников будет непосредственно проведение аттестации, порядок которой должен быть установлен локальным нормативным актом. Аттестуемый работник отвечает на тесты либо устно беседует с членами комиссии, которые изучают его характеристику до начала аттестации или в процессе ее проведения.

Проведение аттестации сопровождается ведением протокола, в который заносится вся информация, в том числе и об оценке квалификации работника.

Как правило, работник присутствует на заседании аттестационной комиссии. Определите в локальных документах порядок взаимодействия аттестуемого с членами комиссии. Обязательно укажите, что делать в том случае, если аттестуемый не пришел на заседание.

Аттестационная комиссия изучает документы, представленные на аттестуемого работника, и проверяет его знания, умения и навыки.

Для проверки знаний работники заполняют опросники и проходят тестирование. Умения можно проверить при решении кейсов и ситуационных задач. Навыки проверяются в ходе выполнения практического задания.

Обязательно должны быть разработаны и утверждены методики, по которым аттестационная комиссия будет оценивать результаты труда и квалификацию работников, ее соответствие требованиям профстандарта.

Сравните полученную во время аттестации информацию о квалификации работника с требованиями профстандарта.

После заслушивания всех лиц, включенных в список аттестуемых, члены комиссии проводят обсуждение и принимают решение по каждому аттестуемому в порядке, предусмотренном локальным нормативным актом (открытое или закрытое голосование, в присутствии или в отсутствие работника и пр.). Решение комиссии, внесенное в протокол, доводится до сведения работников под подпись в установленные сроки. Если локальным нормативным актом утверждена форма индивидуального документа, в который заносится решение аттестационной комиссии, то с внесенной информацией работник также должен быть ознакомлен под подпись.

Следует иметь в виду, что невнесение в протокол какой-либо информации о работнике может затруднить доказывание фактов (опрос по конкретным вопросам, представление дополнительных документов и т.д.).

В протоколе необходимо максимально подробно отразить проведение аттестации:

- дату, место и время проведения аттестации;

- фамилии, имена, отчества и должности присутствующих на аттестации членов комиссии;

- сведения о работниках, в отношении которых проводится аттестация;

- повестку дня, то есть перечень вопросов, вынесенных на рассмотрение комиссией;

- решение комиссии об уровне квалификации работника и вывод о его соответствии / несоответствии занимаемой должности.

После завершения процедуры аттестации в личную карточку работника (форма № Т-2) вносится соответствующая информация.

Завершающим этапом проведения аттестации является утверждение руководителем протокола аттестационной комиссии и принятие им окончательного решения по ее итогам. Решение работодателя оформляется приказом.

Аттестационная комиссия определяет соответствие уровня квалификации работника занимаемой им должности или выполняемой работе. Решение о переводе работника, повышении его квалификации, увольнении может принять только работодатель (как одна из сторон трудовых отношений), в том числе наделенный полномочиями по расторжению трудовых договоров.

С приказом о результатах аттестации необходимо ознакомить работника.

ВОПРОС: Как проводится независимая оценка квалификаций?

Если работодатель посчитает проведение процедуры аттестации трудоемкой или в целях предупреждения возможного спора с работником о достоверности результатов такой аттестации, с 1 января 2017 года работодатель может направить работника на независимую оценку его квалификации на соответствие требованиям профессионального стандарта.

Обратите внимание: прохождение независимой оценки квалификации не является обязательным. Независимая оценка квалификаций осуществляется на добровольной основе (по крайней мере, в теории позиционируется именно так).

С 1 января 2017 года вступили в силу ряд законов и подзаконных актов по независимой оценке квалификаций. См.:

Федеральный закон от 03.07.2016 № 238-ФЗ «О независимой оценке квалификации» (далее по тексту – Закон № 238-ФЗ), Федеральный закон от 03.07.2016 № 239-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации в связи с принятием Федерального закона ''О независимой оценке квалификации''», Федеральный закон от 03.07.2016 № 251-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации в связи с принятием Федерального закона ''О независимой оценке квалификации''», Постановление Правительства РФ от 16.11.2016 № 1204 «Об утверждении Правил проведения центром оценки квалификаций независимой оценки квалификации в форме профессионального экзамена», Приказ Минтруда России от 19.12.2016 № 759н «Об утверждении требований к центрам оценки квалификаций и Порядка отбора организаций для наделения их полномочиями по проведению независимой оценки квалификации и прекращения этих полномочий», Приказ Минтруда России от 12.12.2016 № 726н «Об утверждении положения о разработке наименований квалификаций и требований к квалификации, на соответствие которым проводится независимая оценка квалификации», Приказ Минтруда России от 02.12.2016 № 706н «Об утверждении образца заявления для проведения независимой оценки квалификации и Порядка подачи такого заявления» и др.

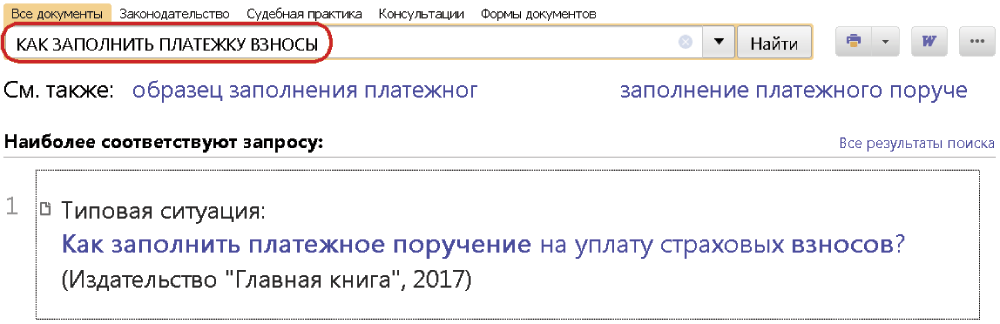

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

ВОПРОС: Что представляет собой независимая оценка квалификаций?

В соответствии с п. 3 ст. 2 Закона № 238-ФЗ независимая оценка квалификации работников или лиц, претендующих на осуществление определенного вида трудовой деятельности (далее – независимая оценка квалификации), представляет собой процедуру подтверждения соответствия квалификации соискателя положениям профессионального стандарта или квалификационным требованиям, установленным федеральными законами и иными нормативными правовыми актами Российской Федерации (далее – требования к квалификации), проведенную центром оценки квалификаций в соответствии с настоящим Федеральным законом.

Участниками системы независимой оценки квалификации являются:

- Национальный совет при Президенте РФ по профессиональным квалификациям (НСПК) (был создан в апреле 2014 года. Консультативный орган, координирует деятельность в сфере независимой оценки квалификаций) – http://nspkrf.ru/;

- Национальное агентство развития квалификаций (НАРК) (обеспечивает организационную, методическую, экспертно-аналитическую поддержку деятельности всех участников системы. Формирует и ведет реестр системы независимой оценки квалификаций) – http://nark.ru/;

- советы по профессиональным квалификациям (утверждают оценочные средства по соответствующим квалификациям, наделяют организации полномочиями центра оценки квалификаций и др.) Сейчас их 28 – http://nspkrf.ru/soveti.html;

- центры оценки квалификаций (юрлица, которые непосредственно проводят профессиональные экзамены);

- работодатели;

- соискатели;

- Минтруд (уполномочен принимать нормативные акты о независимой оценке квалификаций и контролировать сферу независимой оценки квалификаций).

Независимая оценка квалификации проводится в форме профессионального экзамена центром оценки квалификаций в порядке, установленном постановлением Правительства РФ от 16.11.2016 № 1204 «Об утверждении Правил проведения центром оценки квалификаций независимой оценки квалификации в форме профессионального экзамена».

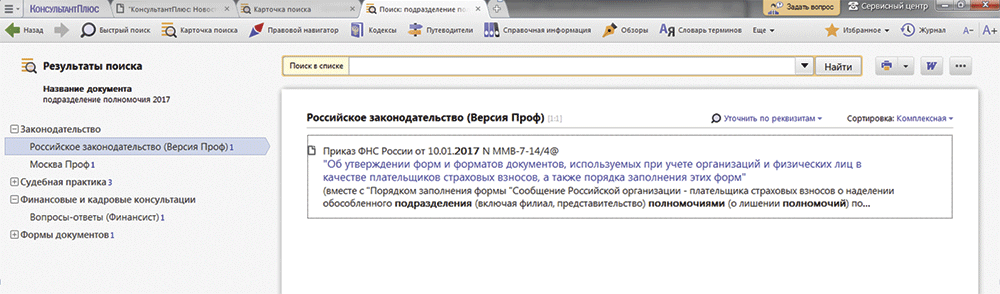

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Профессиональный экзамен проводится по инициативе работника за счет его средств, иных физических и (или) юридических лиц либо по направлению работодателя за счет средств работодателя в порядке, установленном трудовым законодательством.

ВОПРОС: Как узнать адрес центра оценки квалификаций в соответствующей отрасли?

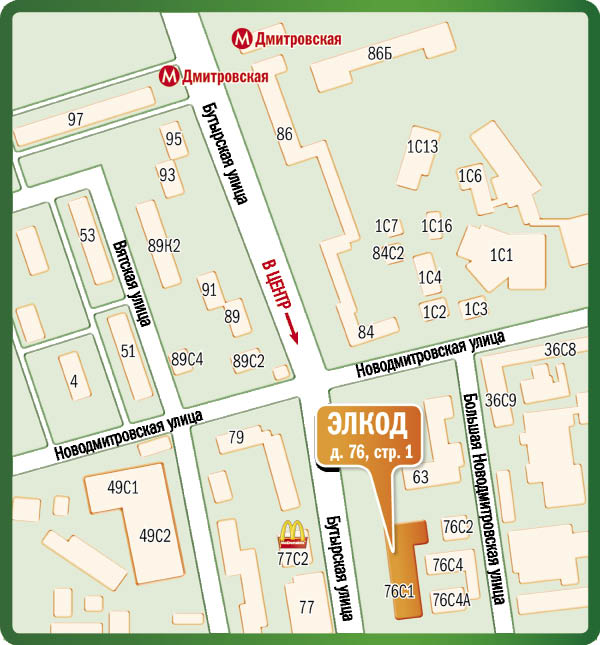

Реестр центров оценки квалификаций ведется Национальным агентством развития. На информационном ресурсе http://nok-nark.ru/ представлен единый реестр сведений независимой оценки квалификаций. Также информация об аккредитованных центрах оценки квалификаций размещается на официальном сайте соответствующего отраслевого совета. Например, ознакомиться с перечнем работающих на данный момент центров оценки квалификаций для бухгалтеров, аудиторов и других специалистов финансового рынка можно на официальном сайте совета по профессиональным квалификациям финансового рынка – http://asprof.ru/ok/reestr_COK.

ВОПРОС: Как работодателю направить работника на независимую оценку квалификаций?

Если работодатель решает направить работника на независимую оценку квалификаций, то алгоритм действий может быть следующим:

- Определение в локальном нормативном акте работодателя перечня необходимых профессий и специальностей для направления работников на независимую оценку квалификаций (проект ЛНА направляется на учет мнения представительного органа работников в соответствии со ст. ст. 372 ТК РФ (часть 3 ст. 196 ТК РФ)).

- Получение письменного согласия работника о прохождении независимой оценки квалификаций (часть 2 ст. 196 ТК РФ).

- Закрепление условий и порядка направления работников на независимую оценку квалификаций в коллективном договоре, соглашении, трудовом договоре (часть 2 ст. 196 ТК РФ).

- Выбор центра оценки квалификаций, оформление договора, оплата услуги.

- Издание приказа о направлении работника на независимую оценку квалификаций.

- Освобождение работника от работы на время оценки (часть 1 ст. 187 ТК РФ) (потребуется внесение изменений в форму табеля, нет кода в унифицированной форме).

- Сохранение за работником на период независимой оценки квалификаций места работы и начисление среднего заработка, если оценка происходит с отрывом от работы. Также, если независимая оценка квалификаций проходит в другой местности, потребуется оплата командировочных расходов (суточные, стоимость проезда, проживания).

- Затребование у работника документов по итогам профессионального экзамена. В течение 30 календарных дней после экзамена должно быть выдано:

- свидетельство о квалификации (при успешной сдаче профессионального экзамена)

ИЛИ

- заключение о прохождении экзамена (при получении неудовлетворительной оценки при прохождении профессионального экзамена).

- Если не согласны с результатами – подача письменной жалобы в апелляционную комиссию (часть 6 ст. 4 Закона № 238-ФЗ).

- Оформление результатов независимой оценки квалификаций.

После оформления согласия работника на направление на независимую оценку квалификаций и заключения договора с центром оценки квалификаций работник подает лично (через представителя) или направляет в форме электронного документа в центр оценки квалификаций:

- письменное заявление по утвержденному образцу;

- копию паспорта;

- иные документы, если они необходимы для прохождения экзамена по соответствующей квалификации.

Расходы на прохождение независимой оценки квалификаций учитываются в составе прочих «прибыльных» расходов:

- при наличии договора между центром оценки квалификаций и работодателем;

- при наличии трудового договора с работником, который прошел независимую оценку квалификаций (подп. 23 п. 1 ст. 264 Налогового кодекса РФ).

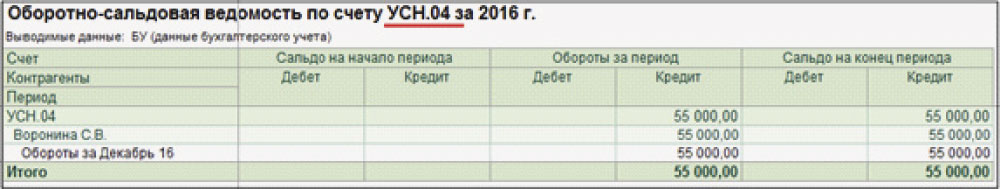

При тех же условиях расходы на проведение независимой оценки квалификаций можно учесть и при «доходно-расходной» УСН (подп. 26 п. 2 ст. 346.5 Налогового кодекса РФ).

Суммы оплаты работодателем независимой оценки квалификации работника не облагаются НДФЛ (п. 21.1 ст. 217 Налогового кодекса РФ).

ВОПРОС: Какова стоимость независимой оценки квалификаций и в течение какого срока действительно свидетельство о независимой оценке квалификаций?

Информация о стоимости прохождения независимой оценки квалификаций и сроке действия свидетельства в обязательном порядке должна размещаться на официальном сайте соответствующего центра оценки квалификаций.

Например НП «Институт профессиональных бухгалтеров и аудиторов России» проводит независимую оценку квалификации соискателя по каждому наименованию квалификации за 19 000 рублей (см. https://www.ipbr.org/ qec/#5), а свидетельство о квалификации выдается сроком на три года. Стоимость и срок действия свидетельств в других отраслях необходимо уточнять в том центре оценки квалификаций, где планируется прохождение независимой оценки квалификаций.

Итак, в зависимости от того, как прописаны требования к квалификации в федеральном законе, ином нормативном правовом акте, а также в зависимости от материальных и временных ресурсов работодатели могут выбрать следующие способы оценки квалификации работника на соответствие требованиям профессионального стандарта:

- документарная проверка соответствия образования и опыта работы;

- проведение работодателем аттестации или квалификационного экзамена;

- направление работника (с его письменного согласия) на прохождение независимой оценки квалификаций.

Где найти:

Где найти:

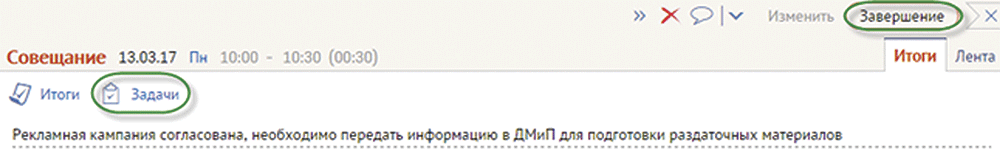

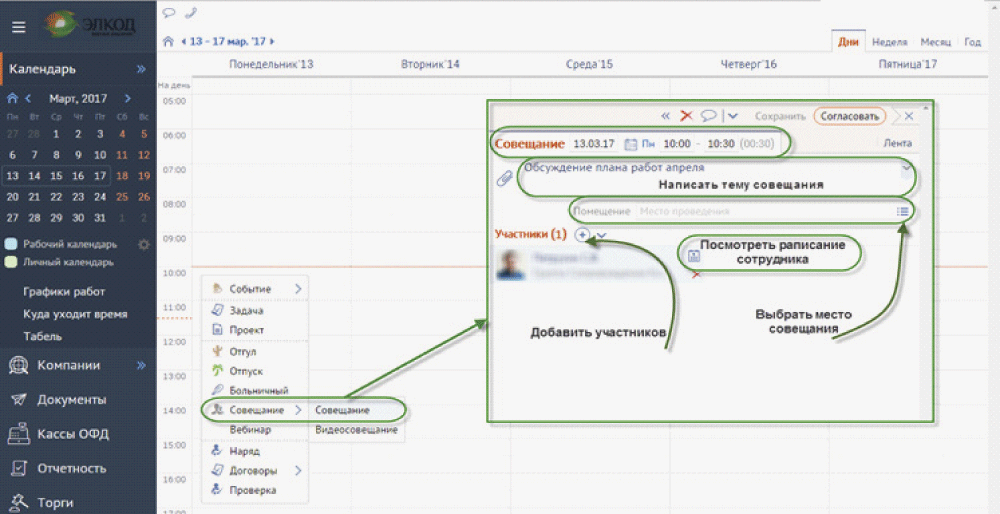

, это означает, что в запланированное для совещания время указанный сотрудник занят. По клику на значок можно перейти в его личный календарь и посмотреть расписание.

, это означает, что в запланированное для совещания время указанный сотрудник занят. По клику на значок можно перейти в его личный календарь и посмотреть расписание. .

. , можно добавить несколько повесток совещаний, а также указать докладчиков для удобного структурирования совещания.

, можно добавить несколько повесток совещаний, а также указать докладчиков для удобного структурирования совещания.