Можно придумать много причин, по которым счастливый обладатель жилья не использует свое право на применение имущественного вычета: нет лишнего свободного времени, занят ремонтом, не знает о таком праве, не верит, что государство вернет ему какие-либо деньги. Какая бы ни была причина, нужно понимать, что нереализованное право – это недополученные денежные средства, которые можно было бы применить с пользой.

Возникает вопрос: в течение какого срока можно реализовать свое право на получение имущественного вычета?

Обращаем ваше внимание на то, что налоговое законодательство не содержит положений о сроке, в течение которого налогоплательщик может реализовать свое право на получение имущественного вычета в связи с приобретением (строительством) жилья, предусмотренного подп. 3 п. 1, п. 3 ст. 220 Налогового кодекса Российской Федерации (далее – НК РФ). Но в то же время действует п. 7 ст. 78 НК РФ, согласно которому заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

По данному вопросу имеется кассационное определение Верховного Суда РФ, в котором судебной коллегией отмечено, что в отличие от налоговых вычетов, предусмотренных п. 2 ст. 171 НК РФ, которые могут быть заявлены в течение трех лет, законодательством не установлен срок обращения за получением имущественного налогового вычета в случае приобретения физическими лицами жилых домов, квартир, комнат или доли (долей) в них. См.:

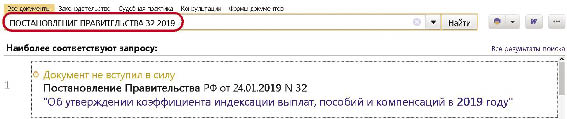

Кассационное определение Верховного Суда РФ от 27.12.2017 № 81-КГ17-24

Где найти:

Где найти:

ИБ Решения высших судов

Позиция контролирующих ведомств выстраивается аналогичным образом. См.:

Письмо Минфина России от 19.06.2015 № 03-04-05/35503,

письмо Минфина России от 11.06.2014 № 03-04-05/28218,

письмо Минфина России от 21.02.2012 № 03-04-05/7-203,

письмо УФНС России по г. Москве от 19.08.2011 № 20-14/3/081613@

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Совокупный анализ указанных разъяснений позволяет прийти к общему выводу: несмотря на то что, согласно положениям ст. 78 НК РФ, заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты данной суммы, ст. 220 НК РФ не определяет срок, в течение которого физическое лицо может реализовать право на получение имущественного вычета.

Таким образом, в случае если право на применение имущественного вычета не было по каким-то причинам реализовано, не стоит отчаиваться. Налогоплательщику не может быть отказано в вычете даже по истечении трехлетнего периода с момента возникновения права на вычет.

Итак, разобрались: собственник жилья может получить вычет независимо от того, когда право на вычет было получено. Возникает закономерный вопрос: за какой же период можно заявить вычет, если жилье приобретено (построено) более чем за три года до момента обращения за вычетом?

Этот вопрос в полном объеме законодательно не освещен на сегодняшний день. Действующее налоговое законодательство не устанавливает конкретный период, за который налогоплательщик вправе получить имущественный вычет в рассматриваемом вопросе. Имеется несколько позиций, с которыми мы предлагаем вам ознакомиться.

Позиция 1

Официальная точка зрения выражена в письмах ведомств. См.:

Письмо Минфина России от 21.02.2012 № 03-04-05/7-203,

письмо ФНС России от 23.06.2010 № ШС-20-3/885,

письмо УФНС России по г. Москве от 19.08.2011 № 20-14/3/081613@,

письмо УФНС России по г. Москве от 13.01.2011 № 20-14/4/001320

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Анализ официальных разъяснений подтверждает вывод о том, что конкретного ответа нет. Специалисты Минфина еще раз обращают наше внимание на п. 7 ст. 78 НК РФ, разъясняя, что срок обращения за возвратом излишне уплаченного налога ограничен тремя годами. Следовательно, обращаясь за вычетом, физическое лицо может заявить вычет по доходам также за три предшествующих года.

Налоговики допускают и другие варианты решения вопроса, но в то же время и поддерживают изложенную выше позицию.

Позиция 2

Вторая позиция была выражена в уже названном выше письме ФНС России от 23.06.2010 № ШС-20-3/885. Среди предложенных вариантов решения вопроса отдельным пунктом выделен путь, согласно которому вычет можно получить за любой налоговый период, в котором налогоплательщик получал облагаемые по ставке 13% доходы, без применения каких-либо сроков давности.

Позиция 3

Третью точку зрения высказали специалисты Минфина. См.:

Письмо Минфина России от 02.04.2018 № 03-04-05/21052

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Согласно позиции Минфина имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 п. 1 ст. 220 НК РФ, предоставляются за тот налоговый период, в котором возникло право на их получение, или в последующие налоговые периоды вне зависимости от периода, когда налогоплательщик нес расходы по приобретению вышеуказанного имущества.

Позиция 4

Еще одна точка зрения была озвучена в вышеназванном письме УФНС России по г. Москве от 19.08.2011 № 20-14/3/081613@ и заключается в том, что имущественный вычет можно заявить за период, в котором налогоплательщик обратился за вычетом, а также в последующие налоговые периоды.

Таким образом, с учетом многогранности вопроса, его неоднозначности и факта того, что официальная позиция не является жесткой, можно с уверенностью сказать, что игра стоит свеч. Имущественный вычет представляет собой немалую денежную сумму, и заявить право на него можно и нужно за любой период, даже если жилье приобретено (построено) более чем за три года до момента обращения за вычетом.

Продолжая разговор о периоде, за который может быть заявлен имущественный вычет, нельзя обойти стороной пенсионеров, которые также имеют право на возврат НДФЛ при приобретении жилья.

Представим себе ситуацию: не работающий с 2009 года пенсионер купил квартиру в 2018 году. Имеет ли право это физическое лицо заявить вычет на приобретение жилья?

Для решения данного вопроса необходимо вспомнить положения п. 10 ст. 220 НК РФ. В соответствии с указанной нормой лица, получающие пенсии, имеют право на перенос остатка имущественного налогового вычета на предыдущие три года. Иными словами, по квартире, приобретенной в 2018 году, вычет может быть перенесен только на 2017, 2016, 2015 годы. Налогоплательщик в этот период облагаемых НДФЛ по ставке 13% доходов не имел.

По аналогичной ситуации у специалистов Минфина сложилась своя точка зрения. См.:

Письмо Минфина России от 18.01.2017 № 03-04-05/1679

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Финансисты опять возвращают нас к п. 7 ст. 78 НК РФ и указывают на трехлетний срок обращения за возвратом суммы излишне уплаченного налога. Иными словами, пенсионер, не работающий с 2009 года, не вправе заявить вычет по доходам за 2008-й и предшествующие годы в отношении квартиры, приобретенной в 2018 году. Вместе с тем ст. 22 НК РФ налогоплательщикам гарантируется судебная защита их прав и законных интересов.

Далее предлагаем ознакомиться с судебной позицией по существу рассматриваемого вопроса. См.:

Определение Конституционного Суда РФ от 26.01.2017 № 133-О

Где найти:

Где найти:

ИБ Решения высших судов

Физическое лицо решило оспорить конституционность п. 10 ст. 220 НК РФ о переносе вычета только на предшествующие три года, так как данная норма препятствует получению налогоплательщиками, вышедшими на пенсию, но продолжающими нести расходы, связанные с приобретением жилой недвижимости, имущественного налогового вычета в полном объеме. Конституционный Суд РФ отказал в принятии жалобы, указав, что оспариваемая норма, устанавливающая льготу и условия ее применения для такой категории налогоплательщиков, как пенсионеры, принята законодателем в порядке реализации своих дискреционных полномочий в сфере установления правил льготного налогообложения и не может расцениваться как нарушающая права налогоплательщиков-пенсионеров.

Таким образом, физическое лицо, указанное в вопросе, к сожалению, не сможет заявить вычет в рассматриваемой ситуации.

Далее рассмотрим вопрос о возможности применения имущественного вычета по расходам на ремонт квартиры, приобретаемой на вторичном рынке. По квартире, купленной на первичном рынке, скорее всего, вопросов ни у кого не возникнет.

Зачастую приобретаемая квартира полностью устраивает нас по местоположению, развитой инфраструктуре, но внутреннее ее состояние требует ремонта, иногда дорогостоящего.

Согласно подпунктам 3–5 п. 3 ст. 220 НК РФ вычету подлежат расходы на достройку и отделку приобретенного имущества. Однако это возможно лишь в том случае, если договор прямо предусматривает приобретение незавершенных строительством объектов – жилого дома, квартиры, комнаты (прав на квартиру, комнату) без отделки, или долей в них.

Отметим, что НК РФ не содержит понятий «отделочные работы» и «отделочные материалы». Минфин в письме от 08.07.2015 № 03-04-05/39414 указал, что налогоплательщик может включить в состав имущественного вычета расходы, перечисленные в группе 43.3 «Работы строительные отделочные» ОКВЭД ОК 029-2014 (КДЕС ред. 2). Под отделочными материалами понимаются все материалы, которые исполь-зовались в осуществлении указанных работ.

По существу рассматриваемого вопроса Минфин сформировал свою позицию. См.:

Письмо Минфина России от 02.04.2010 № 03-04-05/10-161,

письмо Минфина России от 25.01.2011 № 03-04-05/9-28

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

С точки зрения специалистов Минфина, принятие к вычету расходов на достройку и отделку приобретенной квартиры возможно исключительно в том случае, если в договоре, на основании которого осуществлено такое приобретение, указано приобретение квартиры без отделки.

В подавляющем большинстве квартир, которые продаются в новостройках, отделочные работы отсутствуют, и эти квартиры продаются непригодными для проживания в них, в отличие от квартир, которые были куплены на вторичке. Поэтому термин «отделка» к вторичному жилью не может быть применен по определению. В связи с этим вычет не может быть применен к расходам на ремонт вторичного жилья.

Однако такую позицию нельзя назвать однозначной. См.:

Письмо Минфина России от 20.04.2012 № 03-04-05/9-538

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Из ответа специалистов Минфина не следует, что в целях получения имущественного вычета в части ремонта и приобретения отделочных материалов важно, чтобы квартира приобреталась исключительно на первичном рынке. Основное условие – в договоре купли-продажи должно быть указано, что квартира приобретена без отделки.

Отвечая на рассматриваемый вопрос, отметим, что физическое лицо наверняка столкнется с попыткой отказа со стороны налоговых органов в предоставлении вычета. Однако если квартира была куплена на первичном рынке без отделки и во втором договоре купли-продажи также указано, что квартира продана без отделки, то, по нашему мнению, есть шансы отстоять свою позицию и оспорить отказ налоговиков в части включения расходов по отделке квартиры в общую сумму вычета по приобретению квартиры. Считаем, что такой вычет будет возможен, если первичный покупатель не заявлял вычет на расходы на отделочные работы.

Теперь предлагаем вам рассмотреть очень интересный вопрос, с которым рано или поздно может столкнуться бухгалтерская служба организации. Вопрос касается алиментов с сумм НДФЛ, возвращаемого работнику на основании уведомления о его праве на имущественный вычет. Сотрудник, с которого на основании исполнительного листа удерживаются алименты, может принести уведомление из ИФНС. В сложившейся ситуации налог в текущем году будет исчисляться с дохода, уменьшенного на сумму вычета, указанную в уведомлении. Иными словами, облагаемый доход и НДФЛ становятся меньше.

Согласно положениям п. 3 ст. 210 НК РФ при наличии такого уведомления работодатель должен предоставлять имущественный вычет работнику с начала года, независимо от месяца, в котором работник принес такое уведомление. Возврат суммы налога осуществляется на счет, указанный налогоплательщиком. Нужно ли удерживать алименты с возвращенной суммы?

Решение данного вопроса имеет большое значение для экономии денежных средств организации. Ведь размер штрафа за неправильный расчет алиментов отнюдь не маленький и составляет на основании п. 3 ст. 17.14 КоАП РФ:

- для граждан – от 2 000 до 2 500 рублей;

- для должностных лиц – от 15 000 до 20 000 рублей;

- для юридических лиц – от 50 000 до 100 000 рублей.

По данному вопросу нет единой точки зрения. Разберемся с существующими позициями.

Позиция 1: алименты удерживать не нужно

Такая позиция поддерживается судами. См.:

Апелляционное определение Челябинского областного суда от 17.11.2015 № 11а-14277/2015,

определение Приморского краевого суда от 25.06.2015 № 33-5265/2015

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Судьи постановили следующее: поскольку имущественный налоговый вычет является по своей природе налоговой льготой, предоставляемой лицам при строительстве, приобретении квартиры, и носит компенсационный характер, то в силу п. 6 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» взыскание на него при расчете алиментов обращено быть не может.

Позицию о том, что имущественный вычет является льготой, неоднократно высказывал и Конституционный Суд РФ. См.:

Постановление Конституционного Суда РФ от 13.03.2008 № 5-П,

определение Конституционного Суда РФ от 25.11.2010 № 1557-О-О

Где найти:

Где найти:

ИБ Решения высших судов

Суд указывает, что смысл имущественного налогового вычета состоит в предоставлении физическим лицам налоговой льготы при строительстве либо приобретении на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них.

Также нельзя не обратить внимания на следующее решение Конституционного Суда РФ: «Налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в казну, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства. Взыскание налога не может расцениваться как произвольное лишение собственника его имущества – оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности». См.:

Постановление Конституционного Суда РФ от 17.12.1996 № 20-П

Где найти:

Где найти:

ИБ Решения высших судов

Иными словами, алименты могут быть взысканы только с тех доходов, которыми налогоплательщик может распоряжаться. Поскольку вычет является возвращенным налогом, необходимо обратиться еще к одному постановлению Конституционного Суда РФ. См.:

Постановление Конституционного Суда РФ от 20.07.2010 № 17-П

Где найти:

Где найти:

ИБ Решения высших судов

В п. 3.1 постановления указано, что суммы, подлежащие уплате в бюджет в виде налогов, не входят в состав средств, образующих экономическую выгоду алиментнообязанного лица.

Для закрепления вышеизложенной точки зрения необходимо обратиться к документу, который определяет перечень видов заработной платы и иных доходов, из которых производится удержание алиментов на несовершеннолетних детей. См.:

Постановление Правительства РФ от 18.07.1996 № 841

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Анализ данного документа позволяет сделать вывод о том, что с суммы возвращенного НДФЛ удерживать алименты неправомерно.

Позиция 2: удерживать алименты нужно

Такая точка зрения находит свое отражение в судебном решении, где судьи постановили, что при предоставлении имущественного налогового вычета налогооблагаемая база по НДФЛ фактически уменьшилась, а доход увеличился, поскольку фактически произошел возврат суммы удержанного НДФЛ. См.:

Апелляционное определение Московского городского суда от 08.12.2016 № 33а-46981/2016

Где найти:

Где найти:

ИБ Суды Москвы и области

Кроме того, эту позицию можно подкрепить анализом ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве». В данной статье отражены виды доходов, на которые не может быть обращено взыскание. Доход в виде возвращенного налога здесь не поименован.

Таким образом, при решении вопроса о необходимости удержания алиментов бухгалтерская служба должна отдавать себе отчет в том, что безопаснее всего эти суммы удержать. Но в то же время налогоплательщику следует намекнуть, что суммы возвращенного налога при получении вычета у работодателя и через ИФНС будут идентичными, а при возврате налога через налоговую последняя не должна производить удержание суммы алиментов.

Далее рассмотрим ситуацию, в которой налогоплательщик покупает вторую квартиру. Допустим, что физическое лицо в 2010 году купило квартиру и воспользовалось имущественным вычетом на приобретение жилья, а в 2014 году это же физическое лицо покупает другую квартиру, но с привлечением ипотечных денежных средств. Вправе ли этот налогоплательщик претендовать на получение имущественного налогового вычета в сумме фактически произведенных расходов на погашение процентов по целевым займам? Такой вопрос волнует многих налогоплательщиков, ведь имущественный вычет был использован до 2014 года. Давайте разбираться.

Для решения этого вопроса необходимо вспомнить положения Федерального закона от 23.07.2013 № 212-ФЗ «О внесении изменения в статью 220 части второй Налогового кодекса Российской Федерации» (далее – Закон № 212-ФЗ). С даты вступления в силу данного закона существенным образом изменился порядок предоставления имущественного вычета по расходам на погашение процентов по займу (кредиту), израсходованному на приобретение жилья. Имущественный вычет по процентам выделен в отдельный подп. 4 п. 1 ст. 220 НК РФ.

До этого закона ответ на рассматриваемый вопрос был однозначно отрицательным. Похожая ситуация была рассмотрена в письме Минфина и в решении ФНС. См.:

Письмо Минфина России от 27.05.2013 № 03-04-05/18905

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Решение ФНС России от 15.12.2017 № СА-2-9/1692@

Где найти:

Где найти:

ИБ Решения госорганов по спорным ситуациям

Специалисты Минфина рассмотрели ситуацию, в которой физлицо приобрело квартиру в 2005 году за счет собственных средств и получило имущественный налоговый вычет по НДФЛ в полном объеме. В 2013 году физлицо купило вторую квартиру в ипотеку. Минфин России трактует вычет по расходам на погашение процентов по целевым займам (кредитам), фактически израсходованным на приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли в них, как часть имущественного налогового вычета. А обращение за вычетом по ипотечным процентам в подобной ситуации расценивается им как попытка получить имущественный вычет повторно, чего не допускает налоговое законодательство. Иными словами, Минфин России напрямую увязывает получение вычета по процентам по ипотечному кредиту и вычета на приобретение жилья.

Налоговики пришли к аналогичному выводу, отметив, что у заявителя право на получение имущественного налогового вычета по НДФЛ по расходам на погашение процентов по целевым займам (кредитам), фактически израсходованным на приобретение квартиры в 2012 году, возникло до вступления в силу изменений, внесенных в ст. 220 НК РФ Законом № 212-ФЗ, в связи с чем заявленный заявителем в декларациях по НДФЛ имущественный налоговый вычет по НДФЛ по квартире является повторным и в его предоставлении отказано.

С даты вступления в силу Закона № 212-ФЗ при поиске ответа на наш вопрос исходим из следующих обстоятельств.

При определении размера налоговой базы в соответствии с п. 3 ст. 210 НК РФ налогоплательщик имеет право на получение имущественных налоговых вычетов. Статья 220 НК РФ содержит следующие налоговые вычеты:

- на основании подп. 3 п. 1, подп. 1 п. 3 ст. 220 НК РФ в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории РФ жилья, в частности квартир. Размер такого имущественного налогового вычета имеет ограничение – не более 2 000 000 рублей;

- на основании подп. 4 п. 1, п. 4 ст. 220 НК РФ в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории РФ жилья, в том числе квартиры. Такой имущественный налоговый вычет предоставляется в сумме фактически произведенных налогоплательщиком расходов по уплате процентов в соответствии с договором займа (кредита), но не более 3 000 000 рублей.

Минфин выразил свою точку зрения по аналогичному вопросу в письме, выпущенном после вступления в силу Закона № 212-ФЗ. См.:

Письмо Минфина России от 10.10.2017 № 03-04-05/65835

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Позиция состоит в том, что имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации, в частности, квартиры, является самостоятельным имущественным налоговым вычетом наряду с имущественным налоговым вычетом, установленным подп. 3 п. 1 ст. 220 НК РФ, и может быть предоставлен налогоплательщику независимо от него.

Минфин указывает: «...налогоплательщик вправе претендовать на получение имущественного налогового вычета в сумме фактически произведенных расходов на погашение процентов по целевым займам (кредитам), фактически израсхо-дованным им на приобретение в 2014 году квартиры, в случае, если ранее расходы на погашение процентов по целевым займам (кредитам) не включались в состав имущественного налогового вычета, полученного налогоплательщиком в связи с приобретением им в 2010 году жилого дома».

Аналогичная точка зрения ранее высказывалась в письмах Минфина России, которые письмом ФНС России от 21.05.2015 № БС-4-11/8666@ были доведены до рядовых налоговиков как руководство к действию. См.:

Письмо Минфина России от 14.05.2015 № 03-04-07/27582,

письмо Минфина России от 25.03.2015 № 03-04-07/16238

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Факт получения имущественного вычета в размере фактически произведенных и документально подтвержденных расходов, связанных с приобретением до 1 января 2014 года другого жилья, на порядок предоставления имущественного вычета, установленного в подп. 4 п. 1 ст. 220 НК РФ, не влияет.

В настоящее время точку в данном вопросе ставит одно из самых свежих разъяснений Минфина РФ. См.:

Письмо Минфина России от 08.06.2018 № 03-04-05/39409

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Финансисты указали на то, что согласно п. 2 ст. 2 Закона № 212-ФЗ положения ст. 220 части второй НК РФ применяются к правоотношениям по предоставлению имущественного налогового вычета, возникшим после дня вступления в силу указанного закона.

Таким образом, положения Закона № 212-ФЗ применимы к налогоплательщикам, которые впервые обращаются в налоговые органы за предоставлением имущественного налогового вычета по налогу на доходы физических лиц, и в отношении объектов недвижимого имущества, приобретенных налогоплательщиками после 1 января 2014 года.

В случае приобретения другой квартиры после 1 января 2014 года с привлечением кредитных средств налогоплательщик вправе претендовать на получение имущественного налогового вычета по налогу на доходы физических лиц в сумме фактически произведенных расходов на погашение процентов по кредитам, фактически израсходованным им на ее приобретение, если ранее расходы на погашение процентов по кредиту в отношении квартиры, приобретенной до 2014 года, не заявлялись в состав имущественного налогового вычета по налогу на доходы физических лиц.

В завершение рассмотрим еще одну интересную ситуацию, связанную с изменениями, которые привнес Закон № 212-ФЗ. Представим себе ситуацию, когда физическое лицо заключает договор ДДУ и приобретает в 2013 году квартиру, привлекая ипотечные денежные средства, при этом акт приемки-передачи квартиры будет получен этим налогоплательщиком лишь в 2015 году. На какую сумму в этой ситуации физическое лицо может заявить вычет по фактически уплаченным процентам: в размере лимита – 3 миллиона рублей – или лимит не ограничен?

Напомним, что в соответствии с подп. 6 п. 3 ст. 220 НК РФ, частью 1 ст. 28 Федерального закона от 13.07.2015 № 218-ФЗ, частями 1 и 7 ст. 21 Федерального закона от 03.07.2016 № 360-ФЗ право на имущественный вычет возникает с года, в котором:

- в Едином государственном реестре недвижимости зарегистрировано право собственности на недвижимость, что подтверждается свидетельством, выданным до 15 июля 2016 года, или выпиской из ЕГРН (до 01.01.2017 – ЕГРП);

- имеются в наличии акт о передаче жилья (если приобретена квартира (комната) в строящемся доме) и документы, подтверждающие произведенные расходы на приобретение жилья.

Наши законодатели и контролирующие ведомства не обошли этот вопрос стороной. См.:

Письмо Минфина России от 07.04.2014 № 03-04-05/15495

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Специалисты Минфина пояснили, что налогоплательщик вправе получить имущественный налоговый вычет, предусмотренный подп. 4 п. 1 ст. 220 НК РФ, начиная с налогового периода, в котором получены документы, перечисленные в подп. 6 п. 3 данной статьи. При этом налогоплательщик в составе имущественного налогового вычета вправе учесть все фактически произведенные расходы по уплате процентов в соответствии с договором займа (кредита) за всё время действия договора.

Одновременно сообщаем, что согласно п. 4 ст. 2 Закона № 212-ФЗ имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), полученным налогоплательщиком до дня вступления в силу данного закона, предоставляется без учета ограничения, установленного п. 4 ст. 220 части второй НК РФ (в редакции данного закона).

На этом тематический сюжет завершен. Искренне надеемся, что представленный материал окажется полезным при решении производственных задач и спорных моментов в трудовой деятельности станет меньше.

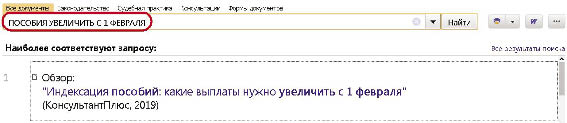

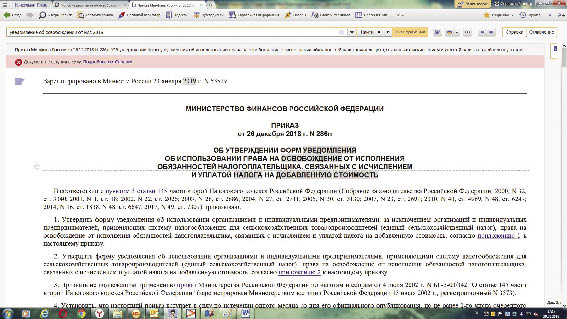

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: