Вопрос 1. Как не «слететь» с УСН в течение года?

В течение всего налогового периода требуется контролировать условия применения УСН. При несоблюдении хотя бы одного из условий нахождения на УСН организация «слетает» с льготного режима и начинает применять ОСН как вновь созданная организация (п. 4 ст. 346.13 НК РФ). А это, как вы понимаете, означает опять исчисление налога на прибыль, НДС, налога на имущество. Критерии нахождения на УСН вы найдете в п. 3 ст. 346.12 НК РФ и п. 4 ст. 346.13 НК РФ. Перечислим те из них, которые наиболее часто становятся причиной потери права на УСН.

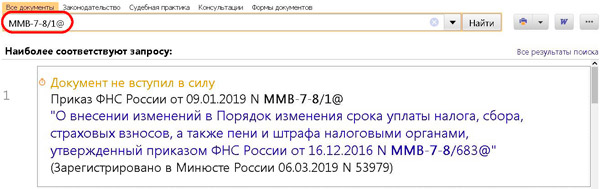

- Превышение доходов по итогам отчетного (налогового) периода. В 2019 году такой лимит фиксирован и равен 150 млн рублей. Обратите внимание на порядок расчета лимита: в доходы должны попасть доходы, определяемые в соответствии со ст. 346.15 и подпунктами 1 и 3 п. 1 ст. 346.25 НК РФ. Иными словами, это все доходы текущего периода и доходы переходного периода. См.:

Письмо Минфина от 25.08.2017 № 03-11-06/2/54808

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

- В течение любого отчетного периода был зарегистрирован филиал. Обратите внимание, что не любое ОП является филиалом.

На практике, к сожалению, налоговый орган может прийти к выводу о том, что организация не вправе применять УСН, поскольку имеет филиал, который, по мнению самой организации, является ОП. Такой вопрос был предметом рассмотрения в постановлении АС ЗСО от 30.05.2018 № Ф04-1671/2018 по делу № А27-16080/2017.

Суды трех инстанций поддержали налогоплательщика, указав следующее. При решении вопроса о наличии у организации филиала необходимо учитывать как общие признаки, установленные в п. 2 ст. 11 НК РФ для признания ОП, так и специальные нормы, предусмотренные в ст. 55 ГК РФ для признания ОП филиалом.

Согласно пп. 2 и 3 ст. 55 ГК РФ филиалом является ОП юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства. Филиалы действуют на основании утвержденных им положений. При этом создание филиала предполагает совершение ряда действий: утверждение создавшим его юрлицом положения о филиале, наделение филиала имуществом, назначение руководителя филиала, указание филиала в учредительных документах данного юридического лица. Сведения о филиалах указываются в ЕГРЮЛ. И, кстати, это самое значимое условие, позволяющее утверждать, что раз филиал не указан в ЕГРЮЛ, значит, применять УСН можно. Аналогичной логики придерживаются в Минфине России. См.:

Письмо Минфина России от 06.03.2017 № 03-11-11/12586

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

- В течение отчетного периода средняя численность работников превысила 100 человек. Обратите внимание, что средняя численность отличается от среднесписочной тем, что включает внешних совместителей и работников по гражданско-правовым договорам.

- В течение отчетного периода бухгалтерская остаточная стоимость ОС превысила 150 млн рублей. При этом учитываются основные средства, которые признаются амортизируемым имуществом в соответствии с гл. 25 НК РФ (стоят более 100 тыс. рублей). Этот критерий контролировать несложно. Бухгалтерский учет ОС при переходе на УСН не меняется, амортизация продолжает начисляться.

- В течение отчетного периода максимальная доля других организаций в УК превысила 25%. Этот критерий должен быть известен участникам общества. В практике не редкость, когда бухгалтера ставят в известность о смене собственника-физлица на собственника-юрлицо, не подозревая о последствиях для УСН. Даже если по итогам отчетного периода условие о доле участников юрлиц опять будет выполняться, это не убережет организацию от возвращения на ОСН. См.:

Письмо Минфина России от 15.02.2019 № 03-11-06/2/9480

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Вопрос 2. Чем отличается бухучет на ОСН и УСН?

Бухучет на УСН действительно можно упростить, но упрощенные способы учета, как и упрощенная отчетность, — это не следствие применения спецрежима. Иными словами, упрощенный бухучет может быть и у организации на ОСН. Действительно, согласно пп. 4 и 5 ст. 6 Закона № 402-ФЗ «О бухгалтерском учете» организация, являющаяся СМП, не подлежащая обязательному аудиту, может применять упрощенные способы учета и упрощенные формы бухгалтерской отчетности. Организации, применяющие УСН, как правило, относятся к СМП (ст. 4 Закона № 209-ФЗ), поэтому можно порекомендовать бухгалтеру задуматься, особенно в начале года, о внесении изменений в учетную политику организации тех «льготных» правил, которые предусматривают соответствующие ФСБУ. Например, можно отказаться от применения нескольких «любимых» положений — ПБУ 18/02, 8/2010, 2/2008, 11/2008. Полезными будут упрощенные правила исправления существенных ошибок, выявленных после представления отчетности (ПБУ 22/2010), и упрощенный механизм отражения в бухгалтерской отчетности последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации (ПБУ 1/2008). Можно установить упрощенный способ формирования стоимости ОС, МПЗ (ПБУ 6/01 и ПБУ 5/01 соответственно), упрощенный порядок учета ТЗР. См.:

Информация Минфина России № ПЗ-3/2015 «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Вопрос 3. Что надо знать про НДС, применяя УСН?

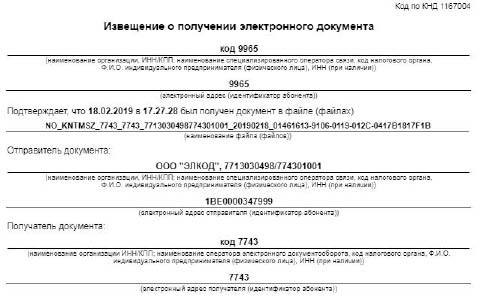

Согласно п. 2 ст. 346.11 НК РФ организации, применяющие УСН, не признаются налогоплательщиками НДС, за исключением налога на добавленную стоимость, в соответствии с НК РФ подлежащего уплате при ввозе товаров на территорию РФ. Иными словами, организации, применяющие УСН, по сути, не должны выставлять счета-фактуры, и, значит, предъявлять к уплате контрагентам соответствующую сумму НДС, поскольку плательщиками НДС не являются. Это не означает, что организации на УСН запрещено продавать товары, работы, услуги с НДС. Если желание провести операцию по реализации с НДС все-таки возникнет, то в соответствии с п. 5 ст. 173 НК РФ организация обязана исчислить и уплатить в бюджет сумму НДС, которая определяется как сумма налога, указанная в соответствующем счете-фактуре, переданном покупателю товаров (работ, услуг). Более того, организация обязана представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по ТКС через оператора электронного документооборота в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. См.:

Письмо Минфина России от 08.12.2016 № 03-11-06/2/73239

Входной НДС по расходам, связанным с НДС-операцией, то есть вычет, организацией на УСН при таких условиях хозяйствования заявлен быть не может. ВАС в постановлении № 33 от 30.05.2014 отметил, что «возникновение в данном случае обязанности по перечислению в бюджет налога не означает, что выставившее счет-фактуру лицо приобретает в отношении таких операций статус налогоплательщика, в том числе право на применение налоговых вычетов». См.:

Постановление Пленума ВАС РФ от 30.05.2014 № 33

«О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость»

Если организацию, применяющую УСН, не смущают все перечисленные последствия предъявления НДС при реализации товаров, работ, услуг, то заключение договора с НДС на УСН, возможно, и ненаказуемо. Отдельно заметим, что обязанность по уплате НДС в бюджет возлагается на продавца, применяющего УСН, только в случае выставления таким продавцом покупателю товаров (работ, услуг) счета-фактуры с выделением суммы НДС. В этой связи при невыставлении счета-фактуры продавцом, применяющим УСН, обязанности по уплате НДС в бюджет не возникает, в том числе в случае, если в договоре стоимость реализуемых товаров (работ, услуг) указана с НДС и при оплате этих товаров (работ, услуг) заказчиком в платежном поручении выделена сумма НДС. На это неоднократно указывали специалисты Минфина России и налоговики. См.:

Письмо Минфина России от 15.02.2018 № 03-07-14/9470

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Какие еще вопросы учета НДС вас также могут затронуть при применении УСН? Организации, применяющие спецрежим, не освобождаются от выполнения функции налогового агента по НДС (п. 5 ст. 346.11 НК РФ). Например, организация, приобретающая у иностранной организации услуги, местом реализации которых признается территория РФ, обязана исчислить, удержать и уплатить в бюджет сумму НДС в качестве налогового агента. И применение организацией УСН или ОСН значения не имеет. См.:

Письмо ФНС России от 14.08.2017 № СД-4-3/15933@

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Таким образом, все правила гл. 21, в соответствии с которыми организация обязана заплатить НДС как налоговый агент, применяются и организацией на УСН, например при аренде государственного или муниципального имущества (п. 3 ст. 161 НК РФ).

Также с НДС придется столкнуться при заключении посреднических договоров в качестве агента или комиссионера при продаже или покупке товаров, работ, услуг для комитента (принципала) на ОСН. В этом случае вам придется ознакомиться с порядком выставления, перевыставления счетов-фактур, заполнением журнала выставленных и полученных счетов-фактур в соответствии с постановлением Правительства РФ от 26.12.2011 № 1137. Обратите внимание, что при исполнении функции посредника, например при продаже товаров от собственного имени (организация на УСН — комиссионер или агент), вам придется выставлять счета-фактуры с выделенной суммой налога по стандартным правилам постановления № 1137, то есть как при применении ОСН. Однако надо понимать, что, оформляя операцию по реализации, организация продает не собственный товар, а товар организации-ко-митента. И если комитент применяет ОСН, то предъявленный посредником в счете-фактуре НДС должен уплатить именно комитент, организация-посредник только оформляет документы, подтверждающие реализацию, и счет-фактуру.

Вопрос 4. Какие правила формирования налоговой базы в переходный период?

При подаче уведомления о переходе на УСН организация выбирала объект налого-обложения: «доходы» или «доходы минус расходы». Поменять объект налогообложения в середине года нельзя, выбрать иной объект налогообложения можно только с нового налогового периода (ст. 346.14 НК РФ). Соответственно, в течение первого отчетного периода либо вы будете учитывать только доходы и по итогам квартала налоговая база будет или нулевая, или положительная, либо в налоговую базу будут попадать и доходы и расходы и, как следствие, результат может быть или положительный, или нулевой, или отрицательный (убыток). Порядок учета доходов при применении УСН остается неизменным для разных вариантов определения налоговой базы (с учетом расходов или нет).

Порядок формирования налоговой базы в части доходов закреплен ст. ст. 346.15, 346.17, 346.25 НК РФ.

Итак, ст. 346.15 НК РФ дает классификацию доходов на УСН. Как и при применении ОСН, доходы на УСН включают: доходы от реализации, внереализационные доходы и неучитываемые доходы. Основная часть доходов — это, как правило, выручка от реализации, поэтому первое, что будут контролировать и сравнивать налоговики, проверяя организацию на УСН, — это обороты по расчетному счету (или кассе) организации и доходы, отраженные в налоговой базе за соответствующий отчетный (налоговый) период. Согласно п. 1 ст. 346.17 НК РФ датой получения доходов на УСН признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод). Именно поэтому денежные средства, поступившие на расчетный счет в первом отчетном периоде (квартале) применения УСН, надо проверить на необходимость включения их в налоговую базу. В переходный период действуют также «особые» правила (подпункты 1, 3 п. 1 ст. 346.25 НК РФ). Суть их такова: доходы, с которых был исчислен налог на прибыль, не должны попасть в налоговую базу по УСН; и наоборот, в налоговую базу по УСН должны попасть доходы от реализации товаров, работ, услуг, оплата которых приходится на ОСН. Иными словами, если в период ОСН был получен аванс, а аванс не включается в налоговую базу при исчислении налога на прибыль (п. 1 ст. 251 НК РФ), то на дату перехода на УСН (01.01.2019) такой аванс должен попасть в налоговую базу первого отчетного периода. С другой стороны, если оплату за реализованные товары, работы, услуги при применении ОСН организация получит уже на «упрощенке», соблюдая кассовый порядок учета, такая реализация попадает под налогообложение дважды (и на ОСН, и на УСН), чего быть не должно. Поэтому подп. 3 п. 1. ст. 346.25 НК РФ указывает: «Не включаются в налоговую базу денежные средства, полученные после перехода на упрощенную систему налогообложения, если по правилам налогового учета по методу начислений указанные суммы были включены в доходы при исчислении налоговой базы по налогу на прибыль организаций».

Обратите внимание на характерные нарушения формирования доходов в части выручки от реализации при применении УСН.

1. Неправильно определяется величина дохода и момент признания дохода при применении в расчетах с покупателями электронных кошельков, иных платежных систем при оплате через терминалы, банкоматы. Согласно разъяснениям Минфина России моментом погашения задолженности покупателя перед поставщиком является момент одновременного принятия оператором электронных денежных средств распоряжения клиента, уменьшения им остатка электронных денежных средств плательщика и увеличения им остатка электронных денежных средств получателя средств на сумму перевода электронных денежных средств. Следовательно, датой получения доходов при применении УСН будет день, когда покупатели оплачивают приобретенные товары электронными денежными средствами. См.:

Письмо Минфина России от 05.06.2013 № 03-11-11/163

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

2. Занижение налоговой базы при реализации товаров, работ, услуг с условием компенсации покупателем (заказчиком) определенных договором расходов. Поясним ситуацию на примере. Организация оказывает юридические услуги с условием компенсации заказчиком возникших в ходе оказания услуги допрасходов, в частности на оплату госпошлины, отправку почтовой корреспонденции, расходы на получение сведений из ЕГРЮЛ и ЕГРИП. Сумма за оказанные юридические услуги, а также сумма компенсируемых расходов исполнителя включаются в доход при применении УСН. Не включается в налоговую базу имущество (в том числе денежные средства), поступившее комиссионеру, агенту и (или) иному поверенному в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору, а также в счет возмещения затрат, произведенных комиссионером, агентом и (или) иным поверенным за комитента, принципала и (или) иного доверителя, если такие затраты не подлежат включению в состав расходов комиссионера, агента и (или) иного поверенного в соответствии с условиями заключенных договоров (подп. 9 п. 1 ст. 251 НК РФ). Иными словами, если бы организация была посредником и получала от комитента (принципала) компенсацию расходов, возникших в процессе оказания услуги, то эти средства действительно не включались бы в налоговую базу при УСН. Но организация не посредник, а исполнитель по договору, а значит, компенсация расходов увеличивает доходы от реализации. Такие выводы вы можете найти в письмах Минфина России, в том числе и в отношении оказания услуг по аренде с компенсацией коммунальных услуг. См.:

Письмо Минфина России от 30.11.2015 № 03-11-06/2/69446, письмо Минфина России от 15.01.2018 № 03-11-11/995

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Список внереализационных доходов на УСН установлен в ст. 250 НК РФ. Если организация применяла общий режим налогообложения до УСН, то этот список доходов должен быть известен. Именно внереализационные доходы могут быть не связаны с движением по счету. То есть никаких средств организация не получала, а внереализационный доход есть. Характерный пример — списание кредиторской задолженности в соответствии с п. 18 ст. 250 НК РФ.

Кредиторская задолженность с истекшим сроком исковой давности, а также иная «кредиторка», подлежащая списанию с учета, включается в состав доходов, учитываемых при определении налоговой базы УСН. Исключение из общего правила на УСН — кредиторская задолженность в виде аванса полученного. Суммы предварительной оплаты (авансы), полученные от покупателей в счет получения товаров (работ, услуг), должны учитываться при определении налоговой базы в отчетном (налоговом) периоде их получения. В связи с этим суммы просроченной «кредиторки» по авансовым платежам, полученным организацией на УСН, при определении налоговой базы учитываться не должны. Такие разъяснения вы найдете в письмах Минфина России, не спорят с этим и налоговики. См.:

Письмо Минфина России от 14.03.2016 № 03-11-06/2/14135

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Иная «кредиторка», например по К 60, К 66, К 76, то есть по неоплаченным товарам, работам, услугам, невозвращенным займам, процентам или штрафным санкциям, подлежащим уплате, увеличивает налоговую базу по УСН.

Характерной хозяйственной операцией на УСН является «финансовая помощь от участника». И чаще всего это деньги. Если вы при применении ОСН получали такую помощь от участника, то обрадуем вас — на «упрощенке» правила ее учета аналогичные. То есть, если такое финансирование предполагает возврат денег участнику, то имеет место заем, ну а тело займа как на УСН, так и на ОСН — необлагаемые доходы (подп. 10 п. 1 ст. 251 НК РФ). Если участник — физическое лицо с долей в капитале организации более 50%, то безвозмездно полученные средства на расчетный счет не облагаются на УСН на основании подп. 11 п. 1 ст. 251 НК РФ, а если доля участника равна или менее 50%, то, оформив финансовую помощь как вклад в имущество общества (ст. 27 14-ФЗ), денежные средства также не увеличивают налоговую базу на УСН, но уже на основании подп. 3.7. п. 1 ст. 251 НК РФ.

Обратите внимание, что, упоминая необлагаемые доходы, идет ссылка на ст. 251 НК РФ из гл. 25 «Налог на прибыль». Это логика верная, ведь в соответствии с п. 1.1 ст. 346.15 НК РФ при определении объекта налогообложения не учитываются доходы, указанные в ст. 251 НК РФ. Рекомендуем ознакомиться с письмом Минфина России от 17.04.2015 № 03-11-06/2/21943, в котором даны аналогичные комментарии по учету финансовой помощи от участника общества на УСН. См.:

Письмо Минфина России от 17.04.2015 № 03-11-06/2/21943

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Упомянем еще одно простое правило, работающее на УСН. Организация не должна включать в доходы средства, не являющиеся экономической выгодой организации (ст. 41 НК РФ). Например, средства, полученные от территориального органа Фонда социального страхования Российской Федерации в возмещение произведенных расходов по социальному страхованию на случай временной нетрудоспособности и в связи с материнством, не являются экономической выгодой налогоплательщика, указанные средства не включаются в состав доходов при определении налоговой базы. См.:

Письмо Минфина России от 13.03.2013 № 03-11-11/98

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Также денежные средства, полученные при возврате бракованного товара, не признаются доходом от реализации и, соответственно, не учитываются при исчислении налога при УСН. См.:

Письмо Минфина РФ от 20.09.2007 № 03-11-04/2/228

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Аналогично не являются облагаемым доходом денежные средства, возвращенные банком из-за неверного указания в платежном поручении реквизитов получателя, денежные средства, возвращенные продавцом в связи с ошибочным перечислением, возвращенные налоги (НДС), переплата по иным налогам, возвращенная организации.

Итак, анализируя движение по счету организации по итогам первого отчетного периода и отраженные в книге учета доходов и расходов облагаемые доходы, можно заметить, что не всё, что получено на расчетный счет, облагается на УСН. Также в налоговую базу могут попасть доходы, которые не связаны с поступлением денег на расчетный счет организации или в кассу организации.

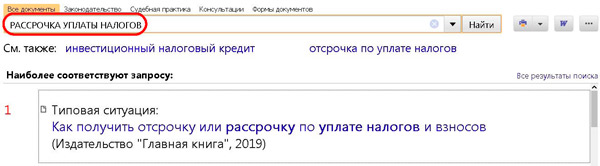

Вопрос 5. Как быстро понять, какие расходы можно и нельзя учитывать на УСН?

Напомним, что тематический сюжет мы посвятили тем организациям, которые впервые применяют УСН в 2019 году. Поэтому обозначим коротко основные правила учета расходов на УСН. Надеемся, что после прочтения этих «постулатов» учет расходов не будет казаться на первых порах сложным или путанным.

Правило первое: на УСН можно учесть только те расходы, которые перечислены в списке п. 1 ст. 346.16 НК РФ. Список расходов на УСН закрыт. Так, например, при применении УСН не учитываются расходы на питьевую воду или расходы на обеспечение иных нормальных условий труда. См.:

Письмо Минфина России от 06.12.2013 № 03-11-11/53315

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Также нельзя учесть на УСН расходы на приобретение доли в уставном капитале ООО. Выводы Минфина России таковы: перечень расходов, уменьшающих полученные доходы, является исчерпывающим и в п. 1 ст. 346.16 НК РФ такой вид расходов, как расходы на приобретение имущественных прав, не поименован, затраты на приобретение доли в уставном капитале ООО не учитываются в расходах при применении УСН. См.:

Письмо Минфина России от 18.04.2018 № 03-11-06/2/25967

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Правило второе: расходы должны соответствовать требованиям ст. 252 НК РФ, то есть должны быть обоснованны и документально подтверждены (п. 2 ст. 346.16 НК РФ).

В случае если расходы не могут быть документально подтверждены, такие расходы не могут учитываться при применении УСН. См.:

Письмо Минфина России от 17.10.2017 № 03-11-11/67498

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Правило третье: расходы, поименованные в подпунктах 5, 6, 7, 9–21, 38 п. 1 ст. 346.16 НК РФ, учитываются в соответствии с правилами налога на прибыль. Например, согласно подп. 20 п. 1 ст. 346.16 НК РФ в расходах на УСН учитываются расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания. Однако порядок учета таких расходов определен п. 4 ст. 264 НК РФ. Так, на УСН, как и при применении ОСН, могут быть как нормируемые, так и ненормируемые расходы на рекламу. Если расходы на рекламу нормируются, то максимальная величина расхода — 1% от выручки за соответствующий отчетный (налоговый) период.

В соответствии с п. 4 ст. 264 НК РФ к расходам на рекламу относятся расходы на рекламные мероприятия через СМИ, информационно-телекоммуникационные сети, при кино- и видеообслуживании. Учитывая это, расходы на рекламу через информационно-телекоммуникационные сети уменьшают налоговую базу при применении УСН. См.:

Письмо Минфина России от 24.01.2018 № 03-11-11/3772

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

Правило четвертое: кассовый учет расходов (п. 2 ст. 346.17 НК РФ). Расходами признаются затраты после их фактической оплаты. При этом суммы аванса (предварительной оплаты) в расходы включить нельзя, так как в целях применения гл. 26.2 оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав. Иными словами, расходы должны быть приняты к учету, только после этого их можно учесть в налоговой базе на УСН. См.:

Письмо Минфина России от 03.04.2015 № 03-11-11/18801

Где найти:

Где найти:

Финансовые и кадровые консультации,

ИБ Разъясняющие письма органов власти

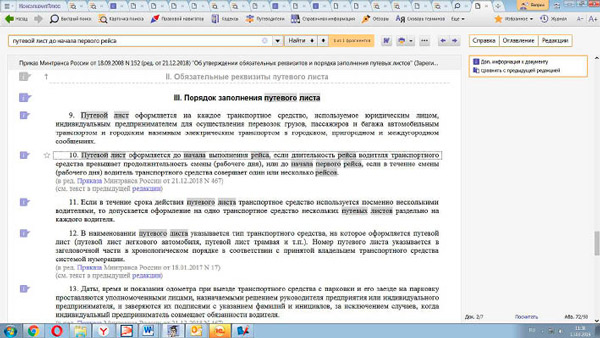

Правило пятое: для некоторых видов затрат предусмотрен особый порядок признания в расходах. Особый порядок учета предусмотрен для ОС и НМА (подп. 1, 2 п. 1 ст. 346.16 НК РФ, пп. 3, 4 ст. 346.16 НК РФ, подп. 4 п. 2 ст. 346.17 НК РФ), реконструкции, модернизации ОС, для товаров, приобретенных для дальнейшей реализации (подп. 2 п. 2 ст. 346.17 НК РФ), для расходов при оплате векселями (подп. 5 п. 2 ст. 346.17 НК РФ). Коротко изложить порядок учета перечисленных расходов не получится, каждый вид расхода с особым порядком заслуживает отдельного тематического сюжета, а значит, если в учете бухгалтера впервые встречаются такие расходы, можно посоветовать уделить больше внимания их изучению.

Как найти: к подборке можно перейти с главной страницы сайта elcode.ru через раздел «Сервисы» — Подборки документов.

Как найти: к подборке можно перейти с главной страницы сайта elcode.ru через раздел «Сервисы» — Подборки документов.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: