Порядок учета нематериальных активов для целей бухгалтерского учета и налогообложения различается. ПБУ 14/2007 «Учет нематериальных активов», утвержденное приказом Минфина РФ от 27.12.2007 № 153н, регулирует порядок отражения НМА для целей бухгалтерского учета, а в положениях гл. 25 НК РФ отражены нормы учета НМА для целей налогообложения. См.:

Письмо Минфина РФ от 01.12.2017 № 03-03-06/1/79869

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Различия между двумя видами учета НМА порождают необходимость применения ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

ОБЪЕКТЫ, ОТНОСЯЩИЕСЯ К НМА

В соответствии с п. 3 ПБУ 14/2007 для принятия к бухгалтерскому учету объекта в качестве НМА необходимо единовременное выполнение следующих условий:

— объект в будущем должен приносить организации экономическую выгоду;

— организация имеет надлежаще оформленные документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации (патенты, свидетельства и другие охранные документы; договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации; документы, подтверждающие переход исключительного права без договора, и т.п.);

— контроль над объектом (ограничен доступ иных лиц);

— есть возможность выделения или отделения (идентификации) объекта от других активов;

— объект предназначен для использования в течение длительного времени (срока полезного использования) продолжительностью свыше 12 месяцев;

— организацией не предполагается реализация объекта в течение 12 месяцев;

— фактическая (первоначальная) стоимость объекта может быть достоверно определена;

— у объекта отсутствует материально-вещественная форма.

В п. 4 ПБУ 14/2007 поименованы объекты, которые относятся к НМА для целей бухгалтерского учета.

В п. 4 ПБУ 14/2007 поименованы объекты, которые относятся к НМА для целей бухгалтерского учета.

Согласно п. 3 ст. 257 НК РФ для целей налогового учета НМА — это «приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (при выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев)».

Для признания объекта нематериальным активом необходима способность объекта приносить экономическую выгоду владельцу, а также наличие надлежаще оформленных документов, подтверждающих существование НМА и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности.

В п. 3 ст. 257 НК РФ поименованы объекты, которые относятся к НМА для целей налогового учета.

КРИТЕРИЙ ПО СТОИМОСТИ

ПБУ 14/2007 не устанавливает стоимостной критерий для отнесения объекта к НМА (в отличие от ОС). То есть для целей бухгалтерского учета объект может быть признан НМА вне зависимости от его стоимости.

В п. 1 ст. 256 НК РФ говорится, что амортизируемым признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей.

При этом в п. 3 ст. 257 НК РФ, определяющем условия отнесения объекта к НМА, содержится критерий о длительном времени его использования (более 12 месяцев), но условие о стоимости НМА отсутствует.

Фискалы же ответа на этот вопрос не дают. Минфин в своих письмах пояснял, что затраты на приобретение НМА стоимостью менее той, что указана в п. 1 ст. 256 НК РФ, для целей налого-обложения прибыли признаются как материальные расходы. См.:

Письмо Минфина РФ от 31.08.2012 № 03-03-06/1/450,

письмо Минфина РФ от 09.12.2010 № 03-03-06/1/765

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

ФНС РФ сообщала, что стоимость НМА учитывается в целях налогообложения прибыли через механизм амортизации вне зависимости от стоимости. См.:

Письмо ФНС РФ от 25.02.2011 № КЕ-4-3/3006

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

На основании этого можно сделать вывод, что организация может отразить этот спорный момент в учетной политике, прописав, например, что стоимостной критерий для НМА не устанавливается. И как следствие, разницы между бухгалтерским и налоговым учетом не возникнут. При этом если указать, что НМА признается объект стоимостью более 100 000 рублей, то возникнут постоянные разницы и необходимость применения ПБУ 14/2007.

НМА поступают в организацию следующими способами:

— приобретены за плату;

— созданы организацией;

— получены в качестве вклада в уставный капитал;

— получены безвозмездно.

Приобретение НМА за плату

Согласно пп. 6, 7 ПБУ 14/2007 НМА принимается к бухгалтерскому учету по фактической (первоначальной) стоимости, определенной по состоянию на дату принятия его к учету. Такой стоимостью признается сумма, исчисленная в денежном выражении, равная величине оплаты в денежной и иной форме или величине кредиторской задолженности, уплаченная или начисленная организацией при приобретении, создании актива и обеспечении условий для использования актива в запланированных целях.

В соответствии с п. 8 ПБУ 14/2007 расходами на приобретение НМА являются:

— суммы, уплачиваемые в соответствии с договором об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации правообладателю (продавцу);

— таможенные пошлины и таможенные сборы;

— невозмещаемые суммы налогов, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением НМА;

— вознаграждения, уплачиваемые посреднической организации;

— суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением НМА;

— иные расходы, непосредственно связанные с приобретением НМА и обеспечением условий для использования актива в запланированных целях.

Информация о поступлении НМА в организацию сначала отражается на счете 08 «Вложения во внеоборотные активы». К нему открывается специальный субсчет 08-5 «Приобретение нематериальных активов».

Счет 08 — активный, сальдо дебетовое, показывает величину незавершенных вложений в объекты НМА.

По дебету субсчета 08-5 отражают сумму фактических затрат на приобретение объекта НМА, включаемых в его фактическую (первоначальную) стоимость.

Сформированную фактическую (первоначальную) стоимость объектов НМА, принятых в эксплуатацию и оформленных в установленном порядке, списывают с кредита субсчета 08-5 в дебет счета 04:

Д 04 К 08-5 — отражены постановка на учет объекта НМА по фактической (первоначальной) стоимости и его ввод в эксплуатацию.

В налоговом учете согласно п. 3 ст. 257 НК РФ первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением НДС и акцизов (кроме случаев, предусмотренных НК РФ).

Состав расходов, включаемых в первоначальную стоимость НМА при его приобретении, в бухгалтерском и налоговом учете совпадает.

Но, как показывает практика, есть один спорный момент относительно учета таможенных пошлин. В налоговом учете они относятся к прочим расходам на основании подп. 1 п. 1 ст. 264 НК РФ. ФНС РФ и Минфин РФ утверждают, что данная норма не применяется при формировании первоначальной стоимости амортизируемого имущества. См.:

Письмо ФНС РФ от 22.04.2014 № ГД-4-3/7660@,

письмо Минфина РФ от 08.07.2011 № 03-03-06/1/413

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Но судебная практика демонстрирует противоположную точку зрения: таможенные пошлины можно учесть в прочих расходах. См.:

Постановление ФАС Дальневосточного округа от 26.12.2013 № Ф03-6587/2013 по делу № А51-27345/2012

Где найти:

Где найти:

ИБ Арбитражные суды округов

Чтобы снизить налоговые риски и сблизить налоговый и бухгалтерский учет, организации следует включить таможенные пошлины в первоначальную стоимость НМА. Если же учесть таможенные пошлины единовременно в прочих расходах на основании подп. 1 п. 1 ст. 264 НК РФ, то для минимизации налоговых рисков необходимо отразить этот порядок в учетной политике.

Вычет НДС при приобретении НМА

Предъявленный продавцом входной НДС принимайте к вычету после того, как примете НМА на учет, и при условии, что (п. 2 ст. 171, п. 1 ст. 172 НК РФ):

— НМА организация будет использовать в облагаемых НДС операциях;

— у организации есть правильно оформленный счет-фактура и первичные документы.

Принять НДС к вычету организация может в пределах трех лет после постановки НМА на учет сразу и в полном объеме. Заявлять вычет частями в разных кварталах в течение этого срока нельзя (пп. 1, 1.1 ст. 172 НК РФ). См.:

Письмо Минфина РФ от 04.09.2018 № 03-07-11/63070,

письмо Минфина РФ от 19.12.2017 № 03-07-11/84699

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Если приобретенный НМА организация планирует использовать как в облагаемых, так и необлагаемых операциях, то необходимо вести раздельный учет входного НДС (п. 4 ст. 170 НК РФ).

Создание НМА самой организацией

В бухгалтерском учете согласно п. 9 ПБУ 14/2007 при создании НМА кроме расходов, предусмотренных в п. 8 ПБУ 14/2007, к затратам также относятся:

— суммы, уплачиваемые за выполнение работ или оказание услуг сторонним организациям по заказам, договорам подряда, договорам авторского заказа либо договорам на выполнение НИОКР;

— расходы на оплату труда работников, непосредственно занятых при создании НМА или при выполнении НИОКР по трудовому договору;

— отчисления на социальные нужды;

— расходы на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других основных средств и иного имущества, расходы на амортизацию ОС и НМА, использованных непосредственно при создании НМА, фактическая (первоначальная) стоимость которого формируется;

— иные расходы, непосредственно связанные с созданием НМА и обеспечением условий для использования актива в запланированных целях.

Первоначальная стоимость НМА формируется на счете 08. Счет 08 — активный, сальдо дебетовое, показывает величину незавершенных вложений в объекты НМА. Далее с 08 при вводе в эксплуатацию актив отражается на счете 04:

Д 04 К 08-5 — отражены постановка на учет объекта НМА по фактической (первоначальной) стоимости и его ввод в эксплуатацию.

Для целей налогового учета согласно п. 3 ст. 257 НК РФ стоимость НМА, созданного организацией, определяется как сумма фактических расходов на его создание, изготовление (в том числе материальные расходы, расходы на оплату труда, расходы на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов в соответствии с НК РФ.

При этом суммы страховых взносов, начисляемые с заработной платы работников, участвующих в создании НМА, формируют его первоначальную стоимость в соответствии с п. 3 ст. 257 НК РФ. См.:

Письмо Минфина РФ от 25.03.2011 № 03-03-06/1/173,

письмо Минфина РФ от 02.02.2011 № 03-03-06/1/55

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Итак, в бухгалтерском учете состав расходов, включаемых в первоначальную стоимость НМА при создании его собственными силами, аналогичен составу расходов для налогового учета.

Получение НМА безвозмездно

Безвозмездно полученный актив принимается к учету в качестве НМА по фактической (первоначальной) стоимости, если одновременно удовлетворяет критериям, предусмотренным п. 3 ПБУ 14/2007. Согласно п. 6 ПБУ 14/2007 первоначальная стоимость определяется по состоянию на дату принятия НМА к бухгалтерскому учету.

Первоначальная стоимость НМА рассчитывается исходя из его текущей рыночной стоимости на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы. Под текущей рыночной стоимостью понимается сумма денежных средств, которая могла бы быть получена в результате продажи НМА на дату определения текущей рыночной стоимости. Текущая рыночная стоимость может быть определена на основе экспертной оценки (п. 13 ПБУ 14/2007).

На практике всё гораздо сложнее, поскольку во многих случаях достоверно определить текущую рыночную стоимость НМА невозможно ввиду их уникальности.

В таком случае организация для определения рыночной стоимости НМА может обратиться к профессиональному оценщику либо воспользоваться Методическими рекомендациями по определению рыночной стоимости интеллектуальной собственности, утвержденными Министерством имущественных отношений РФ 26.11.2002 № СК-4/21297.

Первичными документами, являющимися основанием для принятия к учету безвозмездно полученного НМА, служат:

— договор о безвозмездной передаче;

— документы, подтверждающие рыночную стоимость полученного актива;

— акт приема-передачи НМА.

При принятии объекта НМА к учету сведения о нем вносятся в карточку учета нематериальных активов (она также разрабатывается организацией, за основу можно принять унифицированную форму № НМА-1). Карточка заполняется в единственном экземпляре на основании документа о приеме-передаче данного актива.

Для учета стоимости активов, полученных безвозмездно, используется счет 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления». Принятие к бухгалтерскому учету безвозмездно полученных НМА отражается записью по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Приобретение нематериальных активов», в корреспонденции с кредитом счета 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления». Далее производится запись по дебету счета 04 «Нематериальные активы» в корреспонденции с кредитом счета 08.

Отметим, что в первоначальную стоимость полученных безвозмездно НМА могут включаться расходы, перечисленные в пп. 8–9 ПБУ 14/2007 (вознаграждения посредников, невозмещаемые суммы налогов и пр.).

На величину первоначальной стоимости НМА, полученных организацией безвозмездно, в течение срока их полезного использования (другими словами, по мере начисления амортизации) формируются финансовые результаты. Иначе говоря, суммы доходов будущих периодов постепенно переносятся в состав прочих доходов. Производится запись по дебету счета 98 и кредиту счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы».

При уплате патентной пошлины (госпошлины) за счет средств организации ее сумму следует включить в первоначальную стоимость объекта НМА. При этом нужно произвести учетную запись по дебету счета 08 и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» на сумму патентной пошлины, то же самое касается и госпошлин.

Для целей налогового учета доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в ст. 251 НК РФ, признаются внереализационными доходами (п. 8 ст. 250 НК РФ).

Для целей налогового учета доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в ст. 251 НК РФ, признаются внереализационными доходами (п. 8 ст. 250 НК РФ).

Как мы говорили ранее, объектами НМА в силу п. 3 ст. 257 НК РФ признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение более 12 месяцев. Первоначальной стоимостью амортизируемых НМА признается сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных налоговым законодательством.

Отметим, что гл. 25 НК РФ не предусматривает порядка формирования первоначальной стоимости безвозмездно полученных НМА, в том числе не подразумевает использования как основы рыночных цен. Полученный безвозмездно объект НМА может быть оценен по его рыночной стоимости, но не ниже его остаточной стоимости у передающей стороны.

Таким образом, согласно п. 8 ст. 250 НК РФ и подп. 1 п. 4 ст. 271 НК РФ рыночная стоимость нематериального актива, безвозмездно полученного организацией, подтвержденная независимым оценщиком, признается внереализационным доходом на дату подписания договора об отчуждении исключительных прав.

В целях налогообложения прибыли исключительные права на нематериальный актив со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей включаются в состав амортизируемого имущества в качестве НМА (п. 1 ст. 256, подп. 2 п. 3 ст. 257 НК РФ). Но не стоит забывать: ФНС РФ сообщала, что стоимость НМА учитывается в целях налогообложения прибыли через механизм амортизации вне зависимости от стоимости (об этом мы говорили ранее). См.:

Письмо Минфина РФ от 12.03.2012 № 07-02-06/49

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Согласно п. 3 ст. 257 НК РФ первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования.

Поскольку положения гл. 25 НК РФ не содержат особого порядка определения первоначальной стоимости НМА, полученных безвозмездно, рыночная стоимость НМА, полученных организацией, не может быть учтена в составе первоначальной стоимости данных НМА, формируемой для целей налогового учета.

Таким образом, к расходам, формирующим первоначальную стоимость НМА, в рассматриваемой ситуации может быть отнесена только стоимость услуг независимого оценщика, госпошлина (патентная пошлина), а также иные расходы, понесенные организацией. При этом для целей налогообложения прибыли указанная сумма признается в составе расходов единовременно, если их стоимость менее 100 000 рублей (п. 1 ст. 256, подп. 26 п. 1 ст. 264, подп. 3 п. 7 ст. 272 НК РФ), либо через механизм амортизации, если сумма превышает 100 000 рублей (будем придерживаться позиции Минфина).

Обратите внимание: в п. 3 ст. 257 НК РФ нет специальных правил определения первоначальной стоимости НМА, полученных организацией безвозмездно. Поэтому первоначальная стоимость таких нематериальных активов в налоговом учете всегда признается равной нулю независимо от того, была их стоимость включена в состав внереализационных доходов, облагаемых налогом на прибыль, или нет.

Аналогичная позиция изложена в письме Минфина РФ от 23.03.2018 № 03-03-06/2/18611 в отношении безвозмездно полученных прав пользования программным обеспечением.

Отметим: в пп. 8, 9 ПБУ 14/2007 и п. 3 ст. 257 НК РФ содержатся открытые перечни расходов, формирующих первоначальную стоимость нематериальных активов, что позволяет организациям самостоятельно установить конкретный состав затрат, включаемых в первоначальную стоимость объектов, признаваемых в качестве НМА.

Таким образом, если НМА получен безвозмездно, его первоначальная стоимость будет образована только в бухгалтерском учете.

Но организация может сформировать в налоговом учете первоначальную стоимость на основании госпошлины, расходов на оплату услуг оценщика и других понесенных расходов.

Следовательно, на основании п. 7 ПБУ 18/02 возникнут постоянные разницы, приводящие к образованию ПНО.

ГОСПОШЛИНА ЗА РЕГИСТРАЦИЮ НМА

Для целей бухгалтерского учета

Суммы, уплаченные за регистрацию НМА, следует признать необходимыми расходами на создание нематериального актива (пп. 3, 4, 6, 7, 8 Положения по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2007).

Расходы на государственную регистрацию товарного знака подлежат отражению по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Нематериальные активы» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами». В последующем счет 08 «Вложения во внеоборотные активы» будет закрываться проводкой на дебет счета 04 «Нематериальные активы» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина РФ от 31.10.2000 № 94н).

Соответственно, расходы на уплату госпошлины за регистрацию НМА отражаются по дебету счета 08 «Вложения во внеоборотные активы» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Для целей налогового учета

По вопросу признания при расчете налога на прибыль расходов на создание или приобретение нематериальных активов: учет таких расходов, в том числе в виде госпошлины за регистрацию исключительных прав на товарный знак, зависит от того, признается ли данный НМА амортизируемым имуществом.

Суммы государственной, патентной и иной предусмотренной законодательством пошлины включаются в первоначальную стоимость НМА и списываются в расходы через механизм амор-тизации (п. 3 ст. 257 НК РФ). См.:

Письмо Минфина РФ от 12.08.2011 № 03-03-06/1/481,

письмо Минфина РФ от 10.08.2016 № 03-03-07/46765

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Таким образом, расходы в виде госпошлины за государственную регистрацию НМА, подлежащего амортизации, включаются в его первоначальную стоимость и учитываются в составе расходов по налогу на прибыль через механизм амортизации.

Если уплата пошлины не обусловлена созданием (приобретением) амортизируемого имущества, такие расходы могут быть учтены в целях налогообложения прибыли единовременно в составе прочих расходов, связанных с производством и реализацией, на основании подпунктов 1 и 49 п. 1 ст. 264 НК РФ. См.:

Письмо Минфина РФ от 12.08.2011 № 03-03-06/1/481

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

ИЗМЕНЕНИЕ ПЕРВОНАЧАЛЬНОЙ СТОИМОСТИ

Согласно п. 16 ПБУ 14/2007 фактическая (первоначальная) стоимость НМА, по которой он принят к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством РФ и указанным ПБУ.

Изменение фактической (первоначальной) стоимости НМА допускается в случаях переоценки и обесценения нематериальных активов.

В налоговом учете возможность изменения первоначальной стоимости НМА после начала его амортизации гл. 25 НК РФ не предусмотрена, в том числе в случаях переоценки НМА. См.:

Письмо Минфина РФ от 04.02.2016 № 03-03-06/1/5716,

письмо Минфина РФ от 03.06.2014 № 03-03-06/4/26501

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Итак, если организация понесет затраты, связанные с объектом интеллектуальной собственности (на обновление, доработку программного обеспечения, патентные пошлины за продление госрегистрации НМА), они будут списываться в текущие расходы и в бухгалтерском, и в налоговом учете.

Если же будет проведена переоценка НМА, то ее результаты будут отражены только в бухгалтерском учете, что приведет к возникновению разниц и необходимости применения ПБУ 18/02.

ВЫБЫТИЕ НМА

Согласно п. 34 ПБУ 14/2007 для целей бухгалтерского учета стоимость НМА, который выбывает или не способен приносить организации доход в будущем, подлежит списанию.

Выбытие НМА происходит в случае:

— прекращения срока действия права организации на результат интеллектуальной деятельности или средство индивидуализации;

— передачи по договору об отчуждении исключительного права на результат интеллектуальной деятельности или средство индивидуализации;

— перехода исключительного права к другим лицам без договора;

— прекращения использования вследствие морального износа;

— передачи в виде вклада в уставный капитал другой организации;

— передачи по договору мены, дарения;

— внесения в счет вклада по договору о сов-местной деятельности;

— выявления недостачи активов при их инвентаризации;

— в иных случаях.

Одновременно со списанием стоимости НМА подлежит списанию сумма накопленных по нему амортизационных отчислений.

В соответствии с п. 35 ПБУ 14/2007 доходы и расходы от списания НМА учитываются при определении финансовых результатов в качестве прочих доходов и расходов и отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся.

В налоговом учете финансовый результат будет определяться в соответствии с п. 1 ст. 268 НК РФ. В данной норме сообщается, что доходы от реализации амортизируемого имущества налогоплательщик вправе уменьшить на его остаточную стоимость, определяемую по п. 1 ст. 257 НК РФ, а также на сумму расходов, непосредственно связанных с такой реализацией. Если в результате такого уменьшения в налоговом учете образуется убыток, он отражается в составе прочих расходов равными частями в течение времени, рассчитанного как разница между сроком полезного использования НМА и сроком его фактического использования (п. 3 ст. 268, ст. 323 НК РФ).

В налоговом учете согласно п. 3 ст. 271 НК РФ, п. 1 ст. 39 НК РФ и п. 4 ст. 1234 ГК РФ при реализации объекта интеллектуальной собственности по договору отчуждения исключительных прав выручка от реализации признается на дату перехода исключительного права от правообладателя к приобретателю, независимо от факта оплаты.

Следовательно, если договор об отчуждении исключительного права подлежит государственной регистрации, доход от реализации учитывается в целях налогообложения на дату такой регистрации, если не подлежит — в момент заключения договора (если стороны не договорятся об ином).

Подведем итог. НМА — особый вид вне-оборотных активов, не имеющих материально-вещественной формы, это результаты интел-лектуальной деятельности и средства индивидуализации, на которые у вашей компании есть исключительные права. Бухгалтерский учет данного вида активов ведется в соответствии с ПБУ 14/2007.

В налоговом учете НМА признают активы со сроком полезного использования больше 12 месяцев и стоимостью больше 100 000 рублей. В бухучете ограничения по стоимости нет (п. 3 ПБУ 14/2007). См.:

Письмо Минфина от 18.03.2019 № 03-03-06/1/17688

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Но если опираться на мнение ФНС РФ, то стоимость НМА учитывается в целях налогообложения прибыли через механизм амортизации вне зависимости от стоимости.

Срок полезного использования НМА равен сроку действия патента, свидетельства на товарный знак, другого подобного документа (п. 2 ст. 258 НК РФ). Для некоторых НМА вы можете установить СПИ сами, но не менее двух лет. В бухучете минимальный СПИ для любых НМА — свыше 12 месяцев, т.е. 13 месяцев.

НМА принимайте к учету по первоначальной стоимости. Включите в нее все затраты на приобретение или создание актива (п. 3 ст. 257 НК РФ, п. 7 ПБУ 14/2007).

20 мая «ЭЛКОД» отметил 25-летие производства Регионального выпуска КонсультантПлюс. На мероприятии присутствовал весь коллектив Департамента региональных систем, начальники управлений, руководство компании «ЭЛКОД» и представители компании «Консультант Плюс».

20 мая «ЭЛКОД» отметил 25-летие производства Регионального выпуска КонсультантПлюс. На мероприятии присутствовал весь коллектив Департамента региональных систем, начальники управлений, руководство компании «ЭЛКОД» и представители компании «Консультант Плюс». В знак прочных деловых и душевных дружеских отношений «ЭЛКОД» и компания «Консультант Плюс» обменялись памятными подарками.

В знак прочных деловых и душевных дружеских отношений «ЭЛКОД» и компания «Консультант Плюс» обменялись памятными подарками. Выступления руководства и гостей перемежались видеороликами, на которых представители органов власти поздравляли «ЭЛКОД» со значимой датой, вспоминали о том, с чего начиналось сотрудничество, говорили о его пользе. Практически в каждом интервью звучали слова о том, что работа, выполняемая коллективом Департамента региональных систем, имеет огромную ценность, что благодаря труду специалистов «ЭЛКОДА» государственные структуры города и области могут слаженно и грамотно работать на благо общества и государства. В качестве основных плюсов клиенты отмечали скорость внесения изменений в Информационные банки и полноту историй по этим изменениям, эталонность информации по отношению к первоисточнику и ее системность, достоверность сведений, удобные ссылки и полезный функционал.

Выступления руководства и гостей перемежались видеороликами, на которых представители органов власти поздравляли «ЭЛКОД» со значимой датой, вспоминали о том, с чего начиналось сотрудничество, говорили о его пользе. Практически в каждом интервью звучали слова о том, что работа, выполняемая коллективом Департамента региональных систем, имеет огромную ценность, что благодаря труду специалистов «ЭЛКОДА» государственные структуры города и области могут слаженно и грамотно работать на благо общества и государства. В качестве основных плюсов клиенты отмечали скорость внесения изменений в Информационные банки и полноту историй по этим изменениям, эталонность информации по отношению к первоисточнику и ее системность, достоверность сведений, удобные ссылки и полезный функционал.

Где найти:

Где найти:

Где найти:

Где найти: В

В  Для целей налогового учета доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в

Для целей налогового учета доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в

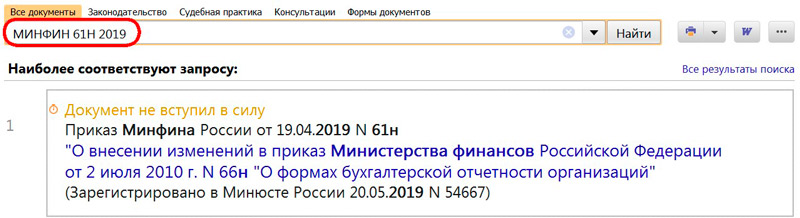

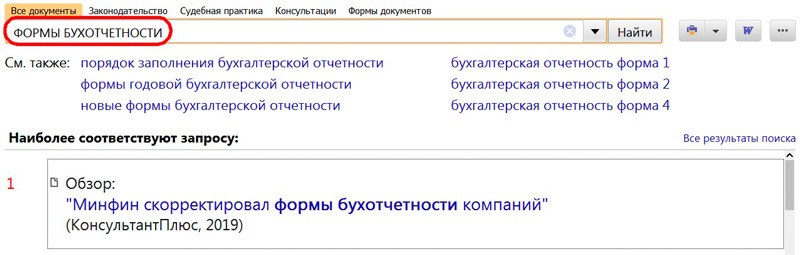

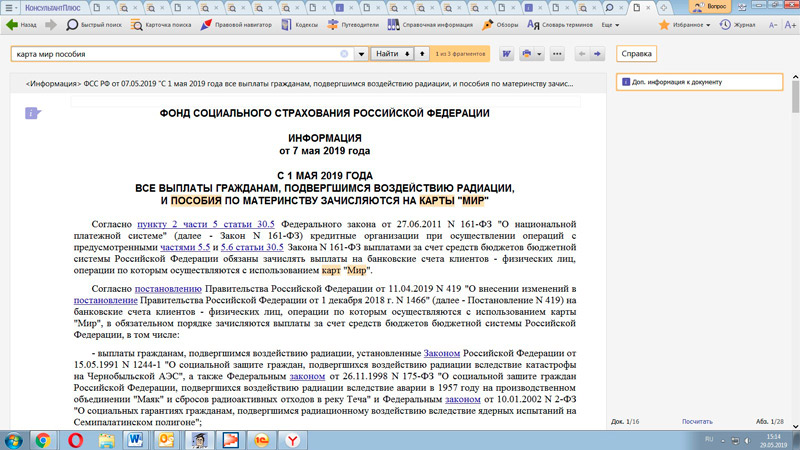

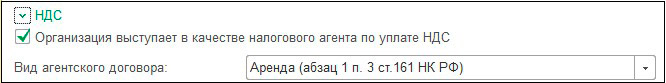

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

Этот вывод соответствует разъяснениям, содержащимся в

Этот вывод соответствует разъяснениям, содержащимся в  Судья районного суда установил, что гражданин с 1 октября 2010 года по 6 июля 2011 года занимал должность, включенную в

Судья районного суда установил, что гражданин с 1 октября 2010 года по 6 июля 2011 года занимал должность, включенную в

В Москве предоставление льгот на вывоз ТКО регулируется

В Москве предоставление льгот на вывоз ТКО регулируется