И начать я бы хотел с федерального закона, который предусматривает внесение изменений в следующие законодательные акты РФ:

- Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

- Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

- Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования».

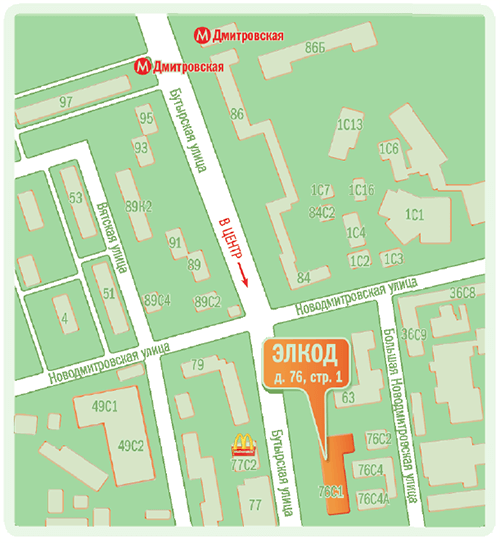

Федеральный закон от 29.12.2015 № 394-ФЗ

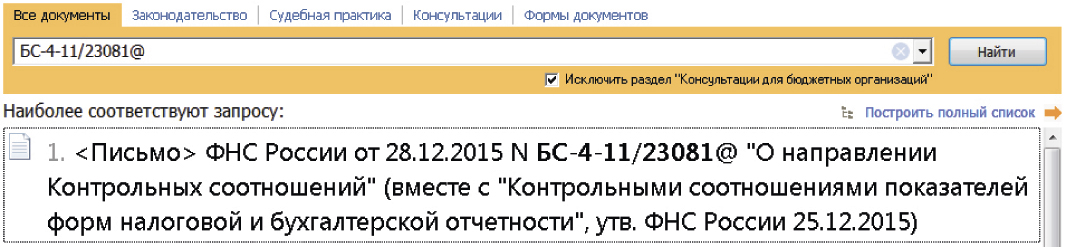

Где найти:

Где найти:

ИБ Российское законодательство

Обращаю ваше внимание на то, что Федеральный закон от 29.12.2015 № 394-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (далее – Закон № 394-ФЗ) вступил в силу с 1 января 2016 года.

Рассмотрим более подробно некоторые новшества, внесенные Законом № 394-ФЗ.

В частности, п. 4 ст. 22 Закона № 125-ФЗ изложен в новой редакции. С 1 января 2016 года страхователь уплачивает страховые взносы ежемесячно в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляются страховые взносы. Если указанный срок уплаты приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным или нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день. Ранее сроки уплаты зависели от того, в рамках какого договора производятся выплаты физлицу: трудового или гражданско-правового. Взносы по новому сроку необходимо перечислить в январе 2016 года.

Также изменения затронули и ст. 19 Закона 125-ФЗ, а именно, введен штраф:

«Непредставление страхователем предусмотренной отчетности в территориальный орган страховщика по месту своего учета в срок, установленный настоящим Федеральным законом, влечет взыскание штрафа в размере 5 процентов суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Отказ в представлении или непредставление в установленный срок страхователем в территориальный орган страховщика документов (копий документов), необходимых для осуществления контроля за правильностью исчисления, своевременностью и полнотой уплаты (перечисления) страховых взносов, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ».

Определить сумму штрафа за непредставление конкретной декларации или расчета вам поможет калькулятор (http://www.glavkniga.ru/calculators).

С учетом вступивших в силу новшеств п. 4 ст. 15 Закона № 125-ФЗ претерпел серьезные изменения. Указанным пунктом закрепляется перечень документов, необходимых для назначения обеспечения по страхованию. Обратите внимание, что решение о назначении или об отказе в назначении страховых выплат принимается страховщиком не позднее десяти календарных дней (в случае смерти застрахованного – не позднее двух календарных дней) со дня поступления заявления на получение обеспечения по страхованию и всех необходимых документов (их копий, заверенных в установленном порядке) по определенному им перечню. О принятом решении страховщик уведомляет застрахованного в письменной форме в течение трех рабочих дней со дня принятия соответствующего решения.

В п. 7 ст. 12 Закона № 125-ФЗ теперь указано, что при определении размера заработка, утраченного застрахованным в результате наступления страхового случая по обязательному социальному страхованию, в качестве минимальной социальной гарантии будет использоваться минимальный размер оплаты труда, установленный федеральным законом на день обращения за назначением обеспечения по страхованию.

Законом также внесены поправки, связанные с:

- регистрацией страхователей и снятием с учета;

- контролем над уплатой страховых взносов и соблюдением сроков их уплаты;

- привлечением страхователей к ответственности;

- обязанностью банков по предоставлению в ряде случаев информации, составляющей банковскую тайну.

Обсудив с вами вышеперечисленные факты, я хотел бы завершить обзор изменений, которые мы увидели благодаря Закону № 394-ФЗ, и приступить к рассмотрению других новшеств, интересных подавляющему большинству бухгалтеров.

Вашему вниманию предлагается Федеральный закон, вступивший в силу с 1 января 2016 года, который устанавливает до 2018 года включительно тариф страховых взносов.

Федеральный закон от 28.11.2015 № 347-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

На период до 2018 года включительно сохраняются тарифы страховых взносов во внебюджетные фонды, которые большинство плательщиков взносов применяет до конца 2017 года.

В 2015 году тарифы страховых взносов были установлены в размере 30% (ПФР – 22%, ФСС РФ – 2,9%, ФФОМС – 5,1%) в пределах установленной величины базы для начисления страховых взносов и в размере 10% в бюджет ПФР сверх установленной предельной величины базы для начисления страховых взносов.

Изменение не затронет лиц, уплачивающих взносы по пониженным тарифам.

Упомянув о тарифах страховых взносов во внебюджетные фонды, необходимо обратить особенное внимание на то, что предельные значения базы для исчисления страховых взносов ежегодно устанавливаются постановлением Правительства РФ.

Постановление Правительства РФ от 26.11.2015 № 1265

Где найти:

Где найти:

ИБ Российское законодательство

В соответствии с частями 4 – 5.1 ст. 8 Закона № 212-ФЗ предельная величина базы для начисления взносов в ПФР и ФСС на случай временной нетрудоспособности и в связи с материнством устанавливается Правительством на каждый календарный год.

База для начисления страховых взносов ежегодно индексируется с учетом роста средней заработной платы в РФ. С 1 января 2016 года коэффициент индексации для начисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС РФ, устанавливается в размере 1,072, а коэффициент индексации для начисления страховых взносов на обязательное пенсионное страхование, уплачиваемых в ПФР, – 1,8.

Согласно п. 1 постановления Правительства от 26.11.2015 № 1265 в 2016 году предельная база составляет:

- по взносам в ПФР – 796 000 рублей;

- по взносам в ФСС – 718 000 рублей.

Предельная база для начисления взносов в ФФОМС и ФСС на страхование от несчастных случаев на производстве (взносы «на травматизм») не установлена. Это значит, что данные взносы начисляются на всю сумму облагаемых выплат, начисленных работнику в течение года.

С 1 января 2016 года при заполнении платежных поручений на уплату страховых взносов (пеней и процентов по ним) необходимо учесть, что некоторые коды бюджетной классификации были изменены. О том, какие нововведения ожидают плательщиков в 2016 году, прописано в приказе Минфина России от 08.06.2015 № 90н и в приказе Минфина России от 01.12.2015 № 190н.

Уважаемые читатели, предлагаю остановиться на некоторых моментах подробнее.

Все мы прекрасно помним, что позиция Минфина РФ относительно кодов бюджетной классификации на уплату страховых взносов в 2015 году была изменчива.

Ответим же на главный вопрос, который интересует всех без исключения налогоплательщиков: изменились ли КБК? Коды бюджетной классификации не изменены.

В случае перечисления взносов позже установленных законом сроков необходимо заплатить пени. А если страхователь, например, получил отсрочку (рассрочку) по уплате взносов в ПФР и (или) ФСС РФ, то ему будут начислены проценты (п. 6 ст. 18.1 Закона № 212-ФЗ). С 2016 года указанные платежи будут перечисляться в зависимости от подвида доходов (14-й – 17-й разряды КБК):

- 2100 – пени;

- 2200 – проценты.

Далее, коллеги, разберем еще один вопрос.

Вопросу о заемном труде уже давно уделяется значительное внимание. Предлагаю в рамках нашей темы раскрыть некоторые интересные моменты. Рассмотрим следующий Федеральный закон:

Федеральный закон от 05.05.2014 № 116-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

Указанным законом вносятся изменения в ст. 22 Закона № 125-ФЗ, а именно добавляется п. 2.1 ст. 22, согласно которому с 2016 года, если организация временно направляет своих работников по договору о предоставлении труда персонала в случаях и на условиях, которые установлены ТК РФ и Законом о занятости населения в РФ (Закон РФ от 19.04.1991 № 1032-1), то она должна уплачивать страховые взносы с заработка таких сотрудников исходя из страхового тарифа, определяемого в соответствии с основным видом экономической деятельности принимающей стороны. При этом должны учитываться установленные ей надбавки и скидки к страховому тарифу, устанавливаемые с учетом результатов специальной оценки условий труда на рабочих местах, на которых фактически работают временно направленные работники. Всю необходимую информацию должна предоставить принимающая сторона. Такие новшества прописаны в п. 2.1 ст. 22 Закона о страховании от несчастных случаев на производстве, который введен Федеральным законом от 05.05.2014 № 116-ФЗ.

Рассматривая уже вступившие в силу изменения в законодательстве о страховых взносах, я считаю, что нельзя обойти стороной планируемые новшества, на которые должны обратить внимание все без исключения главные бухгалтеры и директора организаций.

Законодатели подготовили два проекта, основная цель которых – установить уголовную ответственность за неуплату страховых взносов и ввести органы внутренних дел в состав проверяющих при проверках, проводимых в соответствии с Федеральным законом № 212-ФЗ.

Проектом № 927406-6 предлагается внести в Федеральный закон № 212-ФЗ изменения, направленные на создание механизма взаимодействия между органами контроля за уплатой страховых взносов и правоохранительными органами. Наряду с этим законопроектом предусмотрено участие органов внутренних дел по запросу органов контроля за уплатой страховых взносов в проводимых ими выездных проверках.

Проектом № 927133-6 планируется дополнить УК РФ ст. ст. 199.3 и 199.4, устанавливающими ответственность за уклонение от уплаты страховых взносов в государственные внебюджетные фонды, совершенное страхователем – физическим лицом и страхователем-организацией, производящими выплаты и иные вознаграждения физическим лицам, в крупном либо особо крупном размере.

На момент написания данной статьи уголовной ответственности за неуплату страховых взносов нет, но, если проект будет принят, руководителя организации или главного бухгалтера смогут осудить, если задолженность компании по взносам будет более 6 млн рублей за три года.

Ответственность наступит и при меньшей задолженности, когда недоимка по взносам превышает 2 млн рублей и составляет более 10% от суммы взносов, которую организация была обязана заплатить.

С учетом положений УК РФ вносятся изменения в УПК РФ. Законопроектом предлагаются поправки к ст. 144 УПК РФ, согласно которым регламентируются порядок рассмотрения сообщения о преступлениях, предусмотренных ст. ст. 199.3 – 199.4 УК РФ, а также механизм направления таких материалов в органы контроля за уплатой страховых взносов.

Следует отметить, что ВС РФ представил Официальный отзыв (№ 3-ВС-5719/15 от 4 сен-тября 2015 года) о проекте № 927133-6, в котором поддержал его.

На этом я предлагаю прекратить рассмотрение изменения в нормативно-правовых актах и перейти к особенностям заполнения форм отчетности.

Наверняка, большинство бухгалтеров слышало о ежемесячной отчетности в ПФР. Предлагаю рассмотреть данный вопрос более подробно. Данные изменения вносятся следующим законом:

Федеральный закон от 29.12.2015 № 385-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

С 1 апреля 2016 года организации будут чаще представлять в ПФР данные о работниках. Кроме квартального отчета по РСВ-1, предстоит ежемесячно сообщать ФИО, ИНН и СНИЛС сотрудников. Тем, кто этого делать не будет, грозит штраф в размере 500 рублей за каждое застрахованное лицо.

На момент написания данной статьи форма отчетности еще не разработана. Как только появится новая форма, мы обязательно подробно расскажем о том, как ее заполнить и на какие строки обратить особое внимание.

Скорее всего, самый первый вопрос, который у вас возник: а кто должен сдавать ежемесячную отчетность в ПФР?

Сдавать ежемесячную отчетность в ПФР должны как юридические лица, так и индивидуальные предприниматели, являющиеся работодателями. Иными словами, если у указанных выше субъектов работают лица, за которых они уплачивают взносы в ПФР, то они должны подавать в ПФР ежемесячно сведения о данных лицах. Это касается и тех работников, которые работают по гражданско-правовым договорам, по которым в ПФР уплачиваются взносы.

Когда нужно в первый раз подать ежемесячную отчетность в ПФР?

Закон, предусматривающий ежемесячную отчетность, вступает в силу с 1 апреля 2016 года. Это значит, что первую отчетность нужно сдать за апрель 2016 года.

Наверняка вас интересует, как же заполнять эту ежемесячную отчетность в ПФР в 2016 году.

При подготовке данной статьи обнаружена информация только о том, что страхователи представляют о каждом работающем у него застрахованном лице, включая лица, заключившие договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации о страховых взносах начисляются страховые взносы, следующие сведения:

- страховой номер индивидуального лицевого счета;

- фамилию, имя и отчество.

В какие же сроки необходимо отчитываться по новой форме в ПФР в 2016 году?

Новую отчетность в ПФР нужно будет сдавать за каждый отчетный период. Так как отчетным периодом считается месяц, то, на наш взгляд, компания будет сдавать отчетность каждый месяц. Это нужно будет делать до 10-го числа каждого месяца, следующего за отчетным.

Если крайний срок представления ежеквартальной отчетности выпадает на нерабочий праздничный день или выходной, последний срок сдачи переносится на ближайший следующий рабочий день.

Можно ли по новой ежемесячной отчетности отчитываться в электронном виде?

Отчитаться в ПФР в электронном виде должны компании, у которых среднесписочная численность работников за 2015 год составляет более 25 человек. У всех остальных компаний есть выбор – сдать ежемесячную отчетность на бумажном носителе или в электронном виде.

Далее, уважаемые читатели, я предлагаю вам обратить внимание на особенности заполнения формы 4-ФСС за IV квартал 2015 года.

Не так давно фонд социального страхования обновил порядок заполнения 4-ФСС. Изменений, которые необходимо учесть для успешной сдачи расчета в ФСС за IV квартал 2015 года, не так много, но всё же они есть. Приступим к их рассмотрению.

Напомним, что организации и индивидуальные предприниматели, у которых есть наемные работники, должны сдавать расчет по форме 4-ФСС за IV квартал 2015 года в следующие сроки: на бумажном носителе – не позднее 20 января, в электронном виде – не позднее 26 января. Если страхователь не начислял зарплату, надо сдать нулевой расчет.

Форма 4-ФСС и Порядок ее заполнения, утвержденные приказом ФСС РФ от 26.02.2015 № 59, согласно пп. 1, 2 данного приказа применяются при представлении отчетности начиная с I квартала 2015 года.

Обратите внимание на то, что с 07.04.2015 АО и ООО вправе, но не обязаны иметь печать. Если организация решит иметь печать, об этом должно быть сказано в ее уставе. Тогда использовать печать необходимо только в случаях, установленных федеральным законом (п. 7 ст. 2 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах», п. 5 ст. 2 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

В Порядке заполнения теперь нет требования об обязательном проставлении в расчете 4-ФСС печати – на титульном листе и при внесении исправлений. Поскольку не все организации сегодня обязаны ее иметь, печать ставится в форме только при ее наличии (пп. 2, 5.16 приложения № 2 к приказу ФСС РФ от 26.02.2015 № 59 (далее – приложение № 2)).

В этом вопросе ФСС просто восполнил очередной пробел. В соответствии с Информацией ФСС РФ от 10.06.2015 до внесения изменений в Порядок Фонд также разъяснял, что территориальные органы были не вправе отказать в приеме у АО или ООО расчета 4-ФСС из-за отсутствия печати.

Согласно положениям приложений № 2, 3, 4 к приказу ФСС РФ от 17.02.2015 № 49 аналогично в заявлениях о зачете / возврате сумм излишне уплаченных страховых взносов, пеней и штрафов, а также о возврате излишне взысканных сумм печать нужно ставить тоже только при ее наличии.

Обратите внимание, уважаемые коллеги, что все страхователи должны сдавать Таблицы 1, 3, 6, 7, Таблицу 10 и титульный лист. Остальные таблицы надо заполнить только в том случае, если есть показатели.

Итак, уважаемые коллеги, предлагаю начать рассмотрение изменений формы 4-ФСС с титульного листа.

На титульном листе формы 4-ФСС за IV квартал 2015 года есть несколько ячеек, в которых отражается численность работников. В одной – общая численность. В другой – численность женщин.

В соответствии с п. 5.14 приложения № 2 численность женщин, которая должна быть указана на титульном листе, теперь определяется как количество застрахованных женщин, а не работающих. Исходя из предыдущей формулировки, не было ясно, нужно ли включать в число «работающих женщин» тех, кто находится в отпуске по уходу за ребенком, ведь трудовые функции они не выполняют. Согласно Порядку понятно, что учитывать их всё же нужно.

В соответствии с п. 2 части 3 ст. 9 Закона № 212-ФЗ женщин, с которыми заключен ГПД, включать в указанный выше показатель не нужно, так как выплаты по таким договорам не подлежат обложению взносами в ФСС. Однако если с выплат по ГПД начисляются взносы «на травматизм», что указано в условиях договора, то женщина должна быть учтена и в числе застрахованных женщин на основании п.1 ст. 5, п.1 ст. 20.1 Закона от 24.07.1998 № 125-ФЗ.

Страховые взносы «на травматизм», доначисленные фондом по итогам камеральных проверок, в интересующей нас форме 4-ФСС за IV квартал 2015 года записывать теперь нужно иначе.

Согласно п. 26.3 приложения № 2 приказа ФСС РФ от 26.02.2015 № 59 в Таблице 7 формы, где показываются расчеты по обязательному страхованию «на травматизм», в строке 3 нужно отражать суммы доначисленных взносов по результатам не только выездных, но и камеральных проверок. Раньше такие начисления надо было показывать в строке 5. А теперь в ней на основании п.26.5 приложения № 2 надо отмечать только суммы взносов, доначисленных самим страхователем. Таким образом, суммы доначислений по камеральной проверке переместились из строки 5 в строку 3.

Напомним, уважаемые читатели, что с 12 августа 2015 года вступил в силу Договор о присоединении Кыргызской Республики к Договору о Евразийском экономическом союзе от 29 мая 2014 года. Соответственно, с 12 августа 2015 года имеются правовые основания для того, чтобы с выплат и вознаграждений работникам, являющимся гражданами Республики Кыргызстан, начислять страховые взносы в связи со временной нетрудоспособностью и материнством в ФСС РФ по тарифу 2,9 процента. До 12 августа 2015 года страховые взносы должны были начисляться по тарифу 1,8 процента.

Ни формой 4-ФСС, ни Порядком ее заполнения не предусмотрено, что выплаты и вознаграждения в пользу работников из стран – участников ЕАЭС нужно каким-либо особенным образом выделять в расчете. То есть всю информацию о таких работниках нужно отражать в таком же порядке, как и информацию о работниках – гражданах РФ. Поэтому, на мой взгляд, в форме 4-ФСС данные о взносах, уплаченных с доходов таких иностранных работников, нужно отражать суммарно с показателями по работникам-неиностранцам.

Все выплаты работникам до 12 августа нужно записать в строке 1 Таблицы 3 и расшифровать в строке 8 Таблицы 3, а выплаты начиная с этой даты следует записать только в строке 1, в строке 8 их писать не надо. Пособия по бюллетеням, которые врачи выдали работникам до 12 августа, необходимо записать в строке 3 Таблицы 2. А декретные, детские и больничные по страховым случаям, наступившим с 12 августа и позже, – по строке 1 Таблицы 2.

Обратите также внимание на следующее. Многие отделения фондов требуют, чтобы компании заполняли ИНН иностранных работников, которые согласно ст. 65 ТК РФ требовать при приеме на работу необязательно, в графе 3 Таблицы 3.1 расчета. Узнать номер можно либо у самого работника, либо на сайте ФНС в разделе «Узнай ИНН». Если же найти номер не удалось, в графе 3 Таблицы 3.1 расчета надо поставить прочерк.

Заполнять 4-ФСС необходимо с учетом лимита, который устанавливается ежегодно. В соответствии с постановлением Правительства РФ от 04.12.14 № 1316 для ФСС он равен 670 тысячам рублей. Если у некоторых работников доходы, облагаемые взносами в ФСС за 2015 год, превысили эту сумму, то все доходы надо отразить в строке 1 Таблицы 3 расчета, а сверхлимитные – в строке 3.

Проверить взносы с отпускных. Все взносы с отпускных нужно начислять в месяце, в котором компания их выдала. В соответствии с письмом Минтруда России от 17.06.2015 № 17–4/ В-298 не имеет значения, когда отдыхал работник – в том же месяце или в следующем. Все отпускные, выданные не позднее 30 декабря, необходимо включить в строку 1 Таблицы 3 формы 4-ФСС за IV квартал 2015 года за год.

Рассмотрев основные изменения в законодательстве и в заполнении отчетности, я предлагаю приступить к обсуждению наиболее часто задаваемых вопросов.

В поле «Численность работников» титульного листа расчета по форме 4-ФСС надо указать численность работников организации за отчетный период (п. 5.14 Порядка заполнения формы 4-ФСС). Она рассчитывается как сумма среднесписочной численности, посчитанной в обычном порядке, и численности работников, которые находятся в отпус-ках по беременности и родам, а также в отпусках по уходу за ребенком до полутора лет.

Для наглядности продемонстрируем ответ на цифрах.

Среднесписочная численность работников организации за 9 месяцев 2015 года составила 73 человека. Кроме того, в отчетном периоде:

- два работника находятся в отпуске по беременности и родам;

- четыре работника – в отпуске по уходу за ребенком до полутора лет.

В поле «Численность работников» титульного листа расчета по форме 4-ФСС за 9 месяцев 2015 года организация должна указать 79 (73 + 2 + 4).

Сведения о средней (среднесписочной) численности работников для целей исчисления страховых взносов необходимы, чтобы определить, в какой форме плательщик должен сдавать отчетность, а также для применения пониженного тарифа страховых взносов (часть 10 ст. 15, п. 3 части 2.1 ст. 57, п. 3 части 1, части 5, 5. 4 ст. 58 Закона № 212-ФЗ). Также сведения о среднесписочной численности работников указываются на титульном листе расчета РСВ-1 ПФР и используются при заполнении поля «Численность работников» титульного листа формы 4-ФСС всеми плательщиками взносов на основании п. 5.11 Порядка заполнения формы РСВ-1 ПФР, утвержденного постановлением Правления ПФР от 16.01.2014 № 2п, подп. 5.14 п. 5 Порядка заполнения формы 4-ФСС, утвержденного приказом ФСС РФ от 26.02.2015 № 59.

Согласно положениям п. 3 части 2.1 ст. 57 Закона № 212-ФЗ средняя численность работников определяется в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики.

Порядок расчета средней численности работников организации установлен Указаниями по заполнению форм федерального статистического наблюдения, утвержденными приказом Росстата от 28.10.2013 № 428 (далее – Указания).

Так, согласно Указаниям и форме № П-4 среднесписочная численность работников и средняя численность работников по ГПД показываются в целых единицах, а среднюю численность внешних совместителей допускается показывать с одним десятичным знаком (подп. «б» п. 81.3, пп. 82, 83, 81.4 Указаний, разд. 1 формы № П-4 (приложение № 11 к приказу Росстата от 24.09.2014 № 580)).

При этом в Указаниях не сказано, как округ-лять среднюю численность работников. По нашему мнению, для точности расчетов среднюю численность работников за каждый месяц периода (год, квартал, полугодие и т.п.) можно определять с одним десятичным знаком, а среднюю численность работников в целом за период следует указывать в целых единицах. При этом применяется арифметическое правило округления: значение менее 0,5 отбрасывается, а 0,5 и более – округляется до целой единицы.

Следующий вопрос будет интересен бухгалтерам организаций, в которых работают иностранные граждане.

- ВОПРОС:

Где с 01.01.2015 отражаются выплаченные пособия по временной нетрудоспособности временно пребывающим в РФ гражданам других государств при заполнении расчета по форме 4-ФСС, если такие иностранные граждане имеют право на получение пособия и работодатель уплачивал за них взносы в течение шести месяцев и более?

С 01.01.2015 в силу ст. 2 Закона № 255-ФЗ от 29.12.2006 обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством подлежат, в частности, постоянно или временно прожива-ющие на территории РФ иностранные граждане и лица без гражданства, а также иностранные граждане и лица без гражданства, временно пребывающие в РФ (за исключением высококвалифицированных специалистов), работающие по трудовым договорам.

Суммы пособий, выплаченных иностранным гражданам и лицам без гражданства, временно пребывающим в РФ, необходимо показать по строкам 3 и 4 Таблицы 2 расчета по форме 4-ФСС.

В соответствии с п. 9.4 Порядка заполнения формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения, утвержденного приказом ФСС РФ от 26.02.2015 № 59 (далее – Порядок № 59), по строке 3 Таблицы 2 необходимо отразить расходы на выплату пособий по временной нетрудоспособности, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством на основании первичных листков нетрудоспособности за отчетный период, в отношении работающих иностранных граждан и лиц без гражданства, временно пребывающих в РФ (кроме высококвалифицированных специалистов), а по строке 4 – в отношении внешних совместителей.

Что касается отражения выплат, начисленных этим работникам, необходимо заполнить строку 8 Таблицы 3 (п.10.8 Порядка № 59). Кроме того, для указания сведений о работниках-иностранцах, временно пребывающих в РФ, не из стран – членов ЕАЭС предусмотрена Таблица 3.1 ( п. 11 Порядка № 59).

Двигаемся дальше. В сложившейся непростой экономической ситуации работники организации, желая помочь и немного подзаработать, предоставляют организации процентные займы. Разберемся в следующем вопросе.

В соответствии с частью 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа, в пользу авторов произведений по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства, в том числе вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам, заключенным с пользователями.

Поскольку договор займа не относится к числу вышеуказанных договоров, начисляемые заимодавцу проценты не образуют объект обложения страховыми взносами во внебюджетные фонды. Соответственно, в отчетности, представляемой во внебюджетные фонды (формы РСВ-1 ПФР и формы 4-ФСС), суммы полученных заимодавцем процентов не отражаются.

При этом не имеет значения тот факт, что заимодавец параллельно состоит в трудовых отношениях с организацией-заемщиком.

Во многих организациях работают внештатные сотрудники, что может объясняться производственной необходимостью.

Пунктами 1 и 2 ст. 702 ГК РФ предусмотрены гарантии компенсационного характера исполнителю работ по гражданско-правовому договору в виде возмещения издержек подрядчика.

Суммы расходов на постоянные служебные разъезды подрядчика являются частью стоимости работ по договору гражданско-правового характера.

Указанные суммы подлежат исключению из облагаемой базы по страховым взносам в ПФР на основании положений ст. 702 ГК РФ, письма Минтруда России от 26.02.2014 № 17-3/ В-80, подп. «ж» п. 2 части 1 ст. 9 Закона № 212-ФЗ.

Данные выплаты, в соответствии с постановлением Правления ПФР № 2п, должны отражаться в разд. 2 отчетной формы РСВ-1 ПФР в соответствующих графах: в подразделе 2.1 по коду строки 201 – в части начисления страховых взносов и в случае уплаты взносов по дополнительному тарифу – в подразделе 2.2 по коду строки 221 (пп. 9.4, 11.2 постановления Правления ПФ РФ от 16.01.2014 № 2п).

В соответствии с п. 2 части 3 ст. 9 Закона № 212-ФЗ в части страховых взносов, подлежащих уплате в ФСС РФ, суммы, выплачиваемые физическому лицу по договорам гражданско-правового характера, в базу для начисления страховых взносов не включаются.

Форма 4-ФСС предусмотрена для заполнения страхователем только сумм вознаграждений и выплат в отношении работников, на которых распространяется действие Трудового кодекса РФ.

Новогодние праздники уже закончились, но некоторым, кому пришлось работать в нерабочие праздничные дни, может быть предоставлен дополнительный день отдыха. Предлагаю рассмотреть отражение таких дней отдыха в отчетности.

В соответствии с частью 1 ст. 153 Трудового кодекса РФ работа в выходной или нерабочий праздничный день должна быть оплачена не менее чем в двойном размере. По желанию работника вместо двойной оплаты ему может быть предоставлен день отдыха. В таком случае работа в выходной (нерабочий праздничный день) оплачивается в одинарном размере, а день отдыха оплате не подлежит согласно части 3 ст. 153 ТК РФ.

Следует учитывать, что заработная плата в том месяце, когда используется день отдыха, подлежит выплате в полном объеме, что подтверждается Письмом Роструда от 18.02.2013 № ПГ/992-6-1.

Сведения о работе физического лица за последние три месяца отчетного периода отражаются в составе расчета по форме РСВ-1 ПФР в подразделе 6.8 разд. 6.

В графе 7 подраздела 6.8 разд. 6 расчета по форме РСВ-1 ПФР отражаются дополни-тельные сведения о периоде работы. Коды для этой графы определены в подразделе «Исчисление страхового стажа: дополнительные сведения» Классификатора параметров, используемых при заполнении персонифицированных сведений (приложение № 2 к Порядку заполнения формы РСВ-1 ПФР). При этом перечень случаев применения кода «НЕОПЛ» ограничен. Предоставление работнику дополнительного выходного дня в порядке, предусмотренном ст.153 ТК РФ, в перечне не поименован.

Обращаю ваше внимание, что дополнительные дни отдыха взамен выполнения трудовых обязанностей в выходные или нерабочие праздничные дни означают лишь перенос таких выходных дней. Поскольку выходные дни по календарю пятидневной (или шестидневной) рабочей недели не включаются в сведения о стаже, то и дополнительные дни отдыха, предусмотренные ст. 153 ТК РФ, на мой взгляд, в расчете по форме РСВ-1 ПФР специально отражать не нужно. Для отражения таких периодов не следует использовать код «НЕОПЛ».

На этом наш сюжет завершен. Искренне надеюсь, что он поможет вам разобраться в изменениях законодательства и быстро и без ошибок сдать отчетность в фонды.

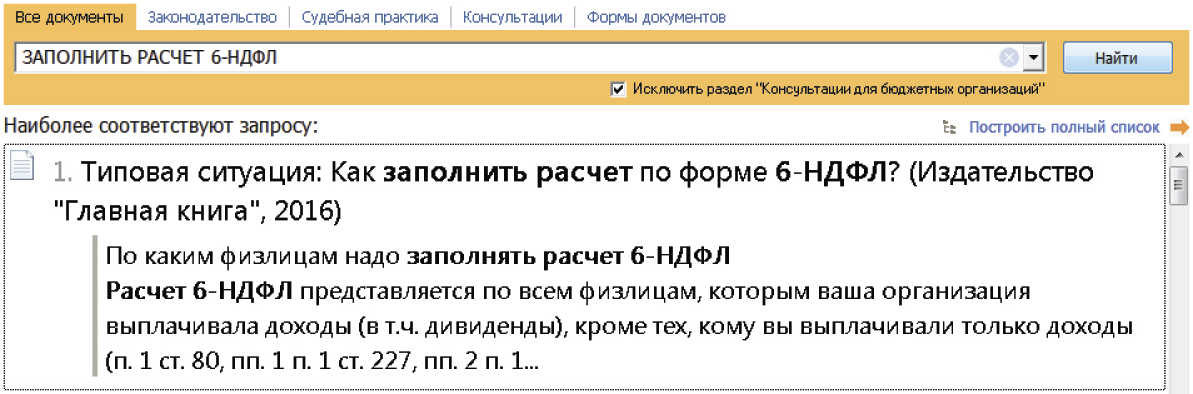

Где найти:

Где найти: