Оперативно и достоверно №16 (323), 22.08.2016

Электронное приложение «Профессиональные стандарты»

Новшества на ЭЛКОД-ТВ

Бухгалтеру

Выплачиваете премии сотрудникам вместе с авансом? Придется отразить их отдельно в 6-НДФЛ

Источник: Письмо ФНС России от 08.06.2016 № БС-4-11/10169@

ФНС в Письме от 08.06.2016 № БС-4-11/10169@ разъяснила, что дата фактического получения дохода в виде премии определяется как день выплаты этого дохода (премии) налогоплательщику. При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ). В письме приведен построчный пример заполнения раздела 2 формы 6-НДФЛ при выплате работнику дохода в виде премии.

Риски: в расчете 6-НДФЛ нужно отразить премии, выплачиваемые работникам отдельно от заработной платы.

Что нужно проставить в справке 2-НДФЛ при выплате доходов, для которых нет кодов

Источник: Письмо ФНС России от 06.07.2016 № БС-4-11/12127

При выплате доходов, для которых не установлены свои коды доходов по НДФЛ, при заполнении справки 2-НДФЛ проставляется код 4800 «Иные доходы», об этом напомнила ФНС в Письме от 06.07.2016 № БС-4-11/12127.

Возможности: при выплате дохода, не поименованного в справочнике кодов доходов, в справке 2-НДФЛ проставляется код 4800 «Иные доходы».

Выдали сотруднику беспроцентный заем до 2016 года? Минфин рассказал, как удержать НДФЛ с матвыгоды

Источник: Письмо Минфина России от 12.07.2016 № 03-04-06/40905

Минфин в Письме от 12.07.2016 № 03-04-06/ 40905 разъяснил: если до 2016 года погашения задолженности по беспроцентному займу не производилось, дохода в виде материальной выгоды, подлежащего обложению НДФЛ, в налоговых периодах, предшествующих налоговому периоду 2016 года, не возникает. Применительно к беспроцентному займу (за периоды до 2016 года) соответствующая налоговая база, по мнению Минфина, определяется на дату погашения задолженности.

Возможности: исчислить НДФЛ с материальной выгоды по беспроцентному займу, полученному до 2016 года, нужно только при погашении займа.

ФНС выпустила первый информационный бюллетень по переходу на онлайн-кассы

Источник: Официальная информация на сайте ФНС России

С 1 февраля 2017 года начнется поэтапный переход на применение касс, передающих информацию о наличных расчетах налоговым органам через Интернет в режиме онлайн (Федеральный закон от 03.07.2016 № 290-ФЗ). В связи с этим ФНС на официальном сайте создала раздел «Новый порядок применения контрольно-кассовой техники», в котором размещаются информационные материалы для налогоплательщиков по переходу на новую систему.

Возможности: ознакомиться с бюллетенем, выпущенным ФНС, и получить ответы на вопросы по переходу на онлайн-кассы.

ФСС больше не будет возмещать расходы на спецодежду иностранных производителей

Источник: Приказ Минтруда России от 29.04.2016 № 201н

Минтруд Приказом от 29.04.2016 № 201н скорректировал правила финансового обеспечения предупредительных мер в части приобретения спецодежды, спецобуви и других средств индивидуальной защиты (СИЗ).

С 1 января 2017 года ФСС будет возмещать расходы на спецодежду, спецобувь и прочие СИЗ, если только они произведены на территории России. Причем с 1 августа 2017 года добавится еще одно условие: за счет уплаты взносов на травматизм можно будет приобретать только такие СИЗ, которые не просто произведены в России, но и изготовлены из отечественных материалов.

Риски: с 1 января 2017 года при направлении заявления на возмещение сумм, потраченных на охрану труда, нужно будет прикладывать копии сертификатов (деклараций), подтверждающих российское происхождение приобретенных СИЗ.

Когда нельзя уменьшить транспортный налог на платежи в систему «Платон»

Источник: Письмо Минфина России от 18.07.2016 № 03-05-04-04/41940

Минфин в Письме от 18.07.2016 № 03-05-04-04/41940 уточнил: если транспортное средство зарегистрировано на лизингодателя, а с «Платоном» рассчитывается лизингополучатель, то лизингодатель не вправе уменьшить транспортный налог на уплаченную лизингополучателем сумму платы в счет возмещения вреда.

Риски: если большегруз зарегистрирован на лизингодателя, а плату за него в счет возмещения вреда федеральным дорогам вносит лизингополучатель, то лизингодатель не вправе учесть дорожный сбор при исчислении транспортного налога.

Росстат рассказал, в каком случае организацию не оштрафуют за несдачу статотчетности

Источник: Письмо Росстата от 26.07.2016 № 04-04-4/92-СМИ

В Письме от 26.07.2016 № 04-04-4/92-СМИ Росстат ответил на некоторые вопросы организаций по применению ресурса statreg.gks.ru, на котором размещаются формы статистического наблюдения, которые нужно сдать конкретной организации. В частности, ведомство разъясняет, что если на ресурсе размещены формы, которые организация должна предоставить, но они не сданы, то наложение штрафа вполне законно. В ситуации, если в соответствии с statreg форму требуется представить, но орган статистики письменно подтвердил, что сдавать ее не нужно, то организация освобождается от штрафа за непредставление формы.

Возможности: если на портале statreg статистическая форма значится как обязательная, но организация была письменно проинформирована органом статистики о том, что форму не нужно предоставлять, то штрафные санкции на нее не налагаются.

ПФР изменил порядок представления СЗВ-М

Источник: Официальная информация на сайте ПФР

На официальном сайте ПФР опубликовал информацию по представлению в ПФР ежемесячной формы СЗВ-М. В частности, ведомство сообщило, что СЗВ-М не представляется на единственного учредителя, который фактически руководит организацией, не ведущей деятельность, если с таким учредителем не заключен трудовой или гражданско-правовой договор.

Возможности: если компания не ведет деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, то сдавать СЗВ-М организации не нужно.

Минфин подготовил Проект изменений в форму Книги учета доходов и расходов

В целях приведения формы Книги учета доходов и расходов (далее – КУДиР), в которой «упрощенцы» обязаны вести налоговый учет, в соответствие действующему законодательству Минфин разработал Проект «О внесении изменений в приказ от 22 октября 2012 г. № 135н».

Появится раздел, посвященный уменьшению налога на торговый сбор. В порядке заполнения КУДиР будет оговорено, что в графе 4 не учитываются доходы в виде прибыли контролируемых иностранных компаний. Скорректируется наименование взносов, учитываемых ИП без работников в уменьшение налога при УСН с объектом «доходы», – вместо имеющейся формулировки «в размере, определяемом исходя из стоимости страхового года» появится «в фиксированном размере».

Возможности: если Проект будет принят, то форма КУДиР будет приведена в соответствие действующему законодательству и декларации по УСН (в части отражения сумм торгового сбора).

Еще по этой теме

Переходный НДС: с ОСН на УСН, с УСН на ОСН, с «без НДС» на «с НДС»

Бухгалтеру бюджетной организации

Новые разъяснения Минфина о квартальной отчетности бюджетных и автономных учреждений

Источник: Письмо Минфина России № 02-07-07/39110, Казначейства России № 07-04-05/02-493 от 04.07.2016

В Письме Минфина России № 02-07-07/39110 и Казначейства России № 07-04-05/02-493 от 04.07.2016 рассмотрены особенности формирования показателей форм месячной и квартальной бюджетной отчетности, квартальной сводной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений. Речь идет, в частности, о Справке по консолидируемым расчетам (ф. 0503125), Сведениях по дебиторской и кредиторской задолженности (ф. 0503169), Отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737), Сведениях об остатках денежных средств учреждения (ф. 0503779) и др.

Возможности: воспользоваться таблицами для расчета некоторых показателей ф. 0503169 и ф. 0503769 и примерами заполнения этих форм при составлении и представлении в 2016 году месячной и квартальной бюджетной отчетности, а также квартальной сводной бухотчетности бюджетных и автономных учреждений.

Еще по этой теме

Кадровику

Касса без кассира: Минтруд рассказал, как передать функции кассира другому сотруднику

Источник: Письмо Минтруда России от 20.07.2016 № 14-2/В-688

В Письме от 20.07.2016 № 14-2/В-688 Минтруд рассказал, как работодателю возложить на бухгалтера обязанности по ведению кассы, если в организации временно отсутствует кассир. Ведомство напомнило, что работодатель может поручить работнику с его согласия выполнение в течение рабочего дня вместе с работой, определенной трудовым договором, дополнительную работу по другой или такой же профессии (должности) за дополнительную плату (ст. 60.2 ТК РФ). При этом работнику производится доплата (часть 1 ст. 151 ТК РФ): при совмещении профессий (должностей); исполнении обязанностей временно отсутствующего работника; расширении зон обслуживания; увеличении объема работы.

Риски: когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения, то есть с дополнительной оплатой.

Еще по этой теме

Руководителю, юристу

Ужесточение требований к деятельности третейских судов с 1 сентября 2016 года: Минюст утвердил положение о специальном Совете

Источник: Приказ Минюста России от 13.07.2016 № 165

Приказом Минюста России от 13.07.2016 № 165 утверждено Положение о порядке создания и деятельности Совета по совершенствованию третейского разбирательства. Совет создается при Министерстве юстиции РФ. В функции Совета включена подготовка рекомендаций Правительству РФ о предоставлении или об отказе в предоставлении НКО права на осуществление функций постоянно действующего арбитражного учреждения.

Возможности: использование альтернативного порядка разрешения споров в третейских судах (негосударственной структуре), деятельность которых станет более качественной и эффективной.

ФНП утвердила рекомендации по оформлению доверенностей

Источник: Решение Правления ФНП от 18.07.2016, протокол № 07/16

Решением Правления ФНП от 18.07.2016 (протокол № 07/16) утверждены новые Методические рекомендации по удостоверению доверенностей. Ранее действовавшие Методические рекомендации, утвержденные в 2003 году, утратили силу с 19 сентября 2015 года.

Новый документ составлен с учетом последних изменений законодательства, в том числе вступающих в силу с 1 января 2017 года и касающихся обеспечения доступа к сведениям о нотариально удостоверенных доверенностях в сети Интернет.

Нотариальная палата обращает внимание, что Федеральным законом от 03.07.2016 № 332-ФЗ в подп. 2 п. 1 ст. 188 ГК РФ закреплено требование к форме сделки отмены доверенности (изменения вступают в силу с 1 января 2017 года).

Возможности: повышение безопасности сделок, совершаемых по нотариально удостоверенным доверенностям.

С 15 июля 2016 года действуют новые правила переоценки кадастровой стоимости

Источник: Федеральный закон от 03.07.2016 № 360-ФЗ

С 15 июля 2016 года установлен ряд особенностей в отношении государственной кадастровой оценки, определяемой в соответствии с Федеральным законом от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации». Изменения внесены ст. 19 Федерального закона от 03.07.2016 № 360-ФЗ.

С 1 января 2017 года по 1 января 2020 года если применение кадастровой стоимости предусмотрено нормативными правовыми актами РФ, то используется кадастровая стоимость объекта недвижимости, действующая на 1 января 2014 года. Исключений для применения более поздней оценки два:

- если кадастровая стоимость для объекта была впервые определена позже 1 января 2014 года;

- если после 1 января 2014 года кадастровая стоимость была снижена в результате утверждения новых результатов кадастровой оценки либо вследствие приравнивания ее к рыночной стоимости в индивидуальном порядке.

Возможности: применяется наименьшая кадастровая стоимость объектов недвижимости, установленная в период с 1 января 2014 года.

Смягчена уголовная ответственность за неуплату налогов

Источник: Федеральный закон от 03.07.2016 № 325-ФЗ

Федеральным законом от 03.07.2016 № 325-ФЗ внесены важные изменения в УК РФ, направленные на либерализацию уголовного законодательства в сфере экономической деятельности.

В частности, увеличена предельная сумма неуплаченного налога (сбора) для целей возбуждения уголовных дел о налоговых преступлениях (ст. 198, ст. 199 УК РФ).

Законом расширен перечень преступлений в сфере экономической деятельности, в отношении которых установлена возможность освобождения от уголовной ответственности, если преступление совершено впервые (ст. 76.1. УК РФ).

Возможности: избежать уголовной ответственности в случае обнаружения недоимки по налогам, в том числе если уголовное дело уже возбуждено или передано в суд; подать заявление о пересмотре приговора суда по делу о неуплате налогов в связи с принятием закона, смягчившего условия привлечения к ответственности.

Еще по этой теме

ФНС обновила формы документов для взыскания налоговой задолженности

Личный интерес

Утвержден порядок отдыха в 2017 году

Источник: Постановление Правительства РФ от 04.08.2016 № 756

Постановлением Правительства от 04.08.2016 № 756 установлен порядок переноса выходных дней в 2017 году.

В следующем году несколько праздничных дней совпадают с выходными. В связи с этим выходной с воскресенья 1 января переносится на пятницу 24 февраля; с субботы 7 января на понедельник 8 мая. Например, на новогодние праздники отдыхать будем 9 дней: с 31 декабря 2016 года по 8 января 2017 года, а 8 Марта будем отмечать всего один день в середине недели.

Возможности: ознакомиться с выходными днями в 2017 году, подумать о датах отпусков и поездок.

Москва: скоро будет единый билет на метро, городские автобусы и МКЖД

Источник: Приказ Минтранса России от 21.07.2016 № 202

Приказ Минтранса России от 21.07.2016 № 202 вносит изменения в правила перевозок пассажиров и багажа ж/д транспортом, которые дадут возможность использовать один билет для проезда в автобусе, метро и электричке, курсирующих в границах одного населенного пункта. В первую очередь это новшество коснется Москвы, так как скоро будет запущено движение электропоездов по Московской кольцевой железной дороге (МКЖД). Нововведения, внесенные в Приказ Минтранса, позволят совместить две билетные системы – метрополитена и железной дороги, чтобы пересадка была бесплатной для пассажиров (при условии, что пересадка будет осуществляться в течение 90 минут с момента первого прохода в метро через турникет).

Возможности: поездки на столичном метро, автобусе и электричках МКЖД можно будет оплатить одним билетом.

Еще по этой теме

В Москве установлен прожиточный минимум по группам населения на 2026 год

Минцифры: до 1 ноября 2025 года нужно отказаться от лишних сим-карт

СЕНТЯБРЬ

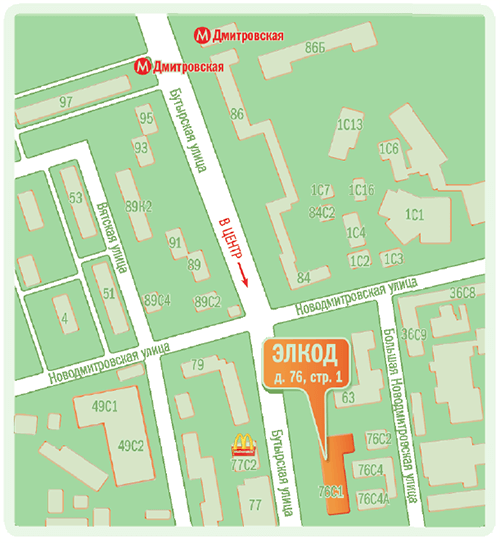

Встречая первый месяц осени, на Руси говорили: «В сентябре синица просит осень в гости». А мы приглашаем вас принять участие во втором этапе конкурса «Я и ”ЭЛКОД”» и заранее зарегистрироваться на XXXV юбилейную конференцию «В помощь бухгалтеру», которая пройдет 4 октября 2016 года в ЦКИ «Меридиан».

Встречая первый месяц осени, на Руси говорили: «В сентябре синица просит осень в гости». А мы приглашаем вас принять участие во втором этапе конкурса «Я и ”ЭЛКОД”» и заранее зарегистрироваться на XXXV юбилейную конференцию «В помощь бухгалтеру», которая пройдет 4 октября 2016 года в ЦКИ «Меридиан».

Сентябрь для бухгалтера месяц относительно спокойный (вся отчетность или уже позади или далеко впереди), но хлопотный – нужно отвести детей в школу. Чтобы за суматохой перед новым учебным годом вы не забыли о важных поправках, вступающих в силу в сентябре, и основных делах (уплате налогов и взносов), мы традиционно приготовили для вас шпаргалку.

Принять участие в конкурсе «Я и “ЭЛКОД”» и побороться за суперприз

Участие в конкурсе – это отличная возможность поделиться с коллегами своим опытом, а также уникальный шанс получить право посетить один любой МАСТЕР-КЛАСС из линейки мероприятий Центра образования «ЭЛКОД» в период за IV квартал 2016 года или I квартал 2017 года или выиграть суперприз – трехдневный тур на двоих по городам России!

У вас еще есть время до 27 августа рассказать о случаях из СВОЕЙ ПРАКТИКИ, а именно – как система КонсультантПлюс или дополнительные услуги компании «ЭЛКОД» помогли вам в решении рабочих или личных вопросов, – и пройти во второй этап конкурса, который стартует в сентябре.

Победители конкурса «Я и “ЭЛКОД”» станут известны уже 30 сентября 2016 года.

Зарегистрироваться заранее на юбилейную Конференцию «В помощь бухгалтеру»

Компания «ЭЛКОД» традиционно готовит для своих клиентов и всех заинтересованных специалистов в области бухгалтерии и налогообложения образовательную конференцию «В помощь бухгалтеру». Тема XXXV юбилейной конференции «ВСЁ НОВОЕ ДЛЯ БУХГАЛТЕРА В 2016–2017 ГОДАХ. Изменения в бухгалтерском учете и налогообложении в рамках отчетности за 9 месяцев 2016 года». Она пройдет 4 октября в ЦКИ «Меридиан».

Участников ждет насыщенная и полезная деловая программа:

Надежда Степановна Чамкина – государственный советник Российской Федерации 2-го класса, заслуженный экономист РФ – проведет семинар на тему «Решаем сложные ситуации при исчислении НДС с учетом последних изменений».

Компания «ЭЛКОД» всегда заботится о том, чтобы гости и участники конференции получили альтернативное видение заявленной темы мероприятия. Соблюдена эта традиция и на этот раз. В рамках ХXXV конференции запланировано выступление Анны Алексеевны Ефремовой – генерального директора АКГ «Вектор развития». Анна Алексеевна поделится с участниками практическими рекомендациями аудитора по борьбе с основными ошибками в бухгалтерской отчетности.

Для тех, кто работает на упрощенной системе налогообложения, в программе конференции запланирован семинар Татьяны Александровны Воронцовой – ведущего эксперта-консультанта по налогообложению, преподавателя компании «ЭЛКОД». Татьяна Александровна расскажет участникам о том, как качественно подготовить налоговую отчетность, и о порядке перехода и применения УСН в 2017 году.

Работа выездного офиса компании «ЭЛКОД» поможет бухгалтерам получить ответы на волнующие вопросы. Специалисты системы СБиС, 1С, КонсультантПлюс, представители издательства «Главная книга» и Центра образования «ЭЛКОД» будут рады пообщаться со всеми желающими.

Отметим, что для пользователей системы КонсультантПлюс – клиентов компании «ЭЛКОД» действует специальное предложение по цене. Оплатите конференцию до 20 сентября, и скидка составит 20%! При оплате счета второй участник от вашей компании сможет посетить конференцию бесплатно! И, конечно же, участие в конференции идет в зачет повышения квалификации по программе ИПБР.

Обратить внимание на поправки в законодательстве

С 1 сентября 2016 года вступают в силу законы (Федеральный закон от 23.06.2016 № 191-ФЗ, Федеральный закон от 03.07.2016 № 241-ФЗ), которые упростят для компаний и ИП процедуру открытия счета в банке. Во-первых, для открытия счета организациям и ИП не нужно будет предъявлять в банк свидетельство о госрегистрации и постановке на учет в налоговом органе. Во-вторых, с сентября банковский счет может быть открыт юрлицу без личного присутствия его представителя, имеющего право действовать без доверенности, если такой представитель:

- является физическим лицом;

- находится на обслуживании данной кредитной организации;

- информация в отношении него обновляется в установленные сроки (новая редакция п. 5 ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ).

В этом случае клиент предоставляет банку документы и сведения в форме электронного документа, подписанного его усиленной квалифицированной электронной подписью.

Перечень основных бухгалтерских дел сентября

12 сентября

- Страхователи: сдать сведения персонифицированного учета по каждому работнику за август 2016 года

Организации (обособленные подразделения) и ИП, которые выплачивают вознаграждения физическим лицам по трудовым договорам и отдельным видам ГПД (далее – страхователи), обязаны представить сведения о каждом работающем у страхователя застрахованном лице (форма СЗВ-М) за август 2016 года.

Форма СЗВ-М утверждена постановлением Правления ПФР от 01.02.2016 № 83п.

На заметку: Недавно ПФР на официальном сайте разъяснил, что СЗВ-М не представляется на единственного учредителя, который фактически руководит организацией, не ведущей деятельность, если с таким учредителем не заключен трудовой или гражданско-правовой договор.

Ранее в Письме от 06.05.2016 № 08-22/6356 Пенсионный фонд указывал, что даже в этом случае СЗВ-М подать все-таки придется. Ведь руководители организаций, являющиеся единственными участниками (учредителями), относятся к работающим гражданам (ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ). А СЗВ-М подается страхователем на каждого работающего у него застрахованного лица.

15 сентября

- Страхователи: уплатить ежемесячные взносы в Фонды за август 2016 года

Организации (обособленные подразделения) и ИП, которые выплачивают вознаграждения физическим лицам по трудовым договорам и отдельным видам гражданско-правовых договоров, должны перечислить взносы в ПФР, ФСС и ФФОМС за август 2016 года.

Сумму ежемесячного обязательного платежа, начисленную к уплате, надо перечислить в рублях и копейках:

- в ПФР по КБК 392 1 02 02010 06 1000 160;

- в ФСС – на ВНиМ по КБК 393 1 02 02090 07 1000 160; на травматизм по КБК 393 1 02 02050 07 1000 160;

- в ФФОМС по КБК 392 1 02 02101 08 1011 160.

В 2016 году предельная величина базы для начисления взносов в ПФР и ФСС составляет:

- в ПФР 796 тысяч рублей;

- в ФСС 718 тысяч рублей.

В ФФОМС с 2015 года не учитывается предельная величина базы для начисления взносов.

Общий тариф, который предусмотрен для страхователей, не имеющих право на применение пониженного тарифа по какому-либо основанию в 2016 году:

- в пределах установленной предельной величины базы в ПФР – 22%, в ФСС – 2,9%;

- свыше установленной предельной величины базы в ПФР – 10%, в ФСС – 0%;

- в ФФОМС – 5,1%, независимо от величины базы.

26 сентября

- Уплатить 1/3 суммы НДС за II квартал 2016 года

Организации и ИП на общем режиме налогообложения (налогоплательщики), а также налоговые агенты должны перечислить в бюджет 1/3 налога за II квартал 2016 года по КБК 182 1 03 01000 01 1000 110.

28 сентября

- Уплатить авансы по налогу на прибыль

Российские организации (обособленные подразделения) и иностранные организации, которые осуществляют деятельность в РФ через постоянное представительство и (или) получают доходы от источников в РФ, обязаны перечислить авансовый платеж по налогу на прибыль в зависимости от применяемого способа:

- авансовый платеж за август 2016 года (если вы уплачиваете авансовые платежи исходя из фактической прибыли);

- третий ежемесячный авансовый платеж за III квартал 2016 года (если вы уплачиваете квартальные и ежемесячные авансовые платежи в течение квартала).

Авансовые платежи перечисляются в ИФНС по месту нахождения организации:

- в федеральный бюджет (ставка 2%) по КБК 182 1 01 01011 01 1000 110;

- в региональный бюджет (ставка от 13,5% до 18%) по КБК 182 1 01 01012 02 1000 110.

- Представить декларацию по налогу на прибыль за 8 месяцев 2016 года

Организации (обособленные подразделения), которые уплачивают ежемесячные авансовые платежи исходя из фактической прибыли, обязаны сдать декларацию за январь – август 2016 года.

Форма налоговой декларации по налогу на прибыль организаций и порядок ее заполнения утверждены приказом ФНС России от 26.11.2014 № ММВ-7-3/600@.

30 сентября

- Налоговые агенты: уплатить НДФЛ по больничным, отпускам за сентябрь 2016 года

Организации (обособленные подразделения) и ИП, которые в сентябре выплачивали работникам отпускные и / или пособия по временной нетрудоспособности (включая пособие по уходу за больным ребенком), обязаны исчислить, удержать у налогоплательщика и пере-числить в бюджет НДФЛ за сентябрь 2016 года (п. 1, 6 ст. 226 НК РФ). Удержанный налог можно перечислить одной платежкой за всех работников общей суммой в рублях по КБК 182 1 01 02010 01 1000 110.

P. S. Наступление осени – пора бабьего лета и бархатный сезон на морских курортах! Желаем вам провести время с пользой и удовольствием!

Еще по этой теме

Спортинвентарь в офисе: как учесть для НДФЛ, страховых взносов и налога на прибыль

ФНС напомнила о новых лимитах при применении ПСН в 2026 году

Спрашивали - отвечаем

ВОПРОС:

- Как отразить в 6-НДФЛ перерасчет заработной платы, если заработная плата была выплачена в марте 2016 года, а перерасчет произведен в апреле 2016 года?

- Каким образом отразить в форме 6-НДФЛ за I квартал начисленную, но не выплаченную заработную плату за февраль? И каким образом отразить в периоде выплаты задержанной заработной платы?

- Как заполнить 6-НДФЛ при выплате премии?

- Каким образом отразить в расчете 6-НДФЛ отпускные с последующим увольнением?

ОТВЕТ:

- Если организация делает перерасчет заработной платы и, соответственно, суммы НДФЛ с них, то в разд. 1 расчета 6-НДФЛ отражаются итоговые суммы с учетом перерасчета (Письмо ФНС России от 24.05.2016 № БС-4-11/9248).

В результате перерасчета сумма заработной платы может получиться как больше ранее выданной работнику, так и меньше. Соответственно, и сумма НДФЛ получается либо излишне удержанной и перечисленной в бюджет, либо не удержанной.

Допустим, если заработная плата была рассчитана и выплачена в марте, а перерасчет происходит уже в апреле, то дополнительный доход или уменьшение дохода у работника появляются именно в этом месяце. А потому уточненный расчет 6-НДФЛ за I квартал представлять в ИФНС нет необходимости. Все перерасчеты надо отразить в расчете за полугодие.

При удержании излишне уплаченной заработной платы в разд. 1 расчета по строке 020 должны отразить уже правильную (пересчитанную) сумму дохода, а по строке 040 – исчисленный с нее НДФЛ. В разд. 2 по строкам 130 и 140 показывается зарплата уже с учетом того, что из нее вычли переплаченную заработную плату. Соответственно, и переплаченная сумма НДФЛ отдельно не отражается.

Если Вы доплачиваете заработную плату работнику, тогда в разд. 1 по строке 020 также должны отразить уже правильную (пересчитанную) сумму дохода, а по строке 040 – исчисленный с нее НДФЛ. А вот в разд. 2 сумму доплаченной заработной платы и НДФЛ с нее Вы показываете вместе с заработной платой за апрель одним блоком.

- ФНС в письмах (письма ФНС России от 24.05.2016 № БС-4-11/9194, от 16.05.2016 № БС-4-11/8609, от 25.04.2016 № 11-2-06/0333@) разъяснила, что:

- начисленную, но не выплаченную зарплату отражают только в разд. 1: сумму зарплаты показывают по строке 020, исчисленный с нее налог – по строке 040. А вот в строках 070 «Сумма удержанного налога» и 080 «Сумма налога, не удержанная налоговым агентом» проставляют нули. В строке 070 сумма удержанного налога появится только в том отчетном периоде, в котором будет выплачена зарплата, например в полугодии, если зарплату за I квартал выдадут во II квартале;

- разд. 2 следует заполнять только начиная с того периода, в котором будет выплачена зарплата. То есть если зарплата за I квартал будет выплачена во II квартале, тогда разд. 2 нужно заполнять начиная с расчета за полугодие. А в расчете за I квартал разд. 2 и вовсе быть не должно. Иными словами, бывают случаи, когда при заполненном разд. 1 разд. 2 будет пустым или вовсе отсутствовать.

Например, если заработная плата за февраль была выплачена в апреле, 6-НДФЛ за полугодие необходимо заполнить следующим образом:

- В разд. 1, т.к. он заполняется нарастающим итогом с начала года, а ранее в I квартале Вы уже отражали данную заработную плату в строках 020 и 040, ее необходимо отразить только в строке 070.

- В разд. 2 отдельным блоком в строке 100 Вы указываете последнее число месяца, за который была начислена заработная плата, следовательно, 29.02.2016. По строке 110 указываете день выплаты задержанной заработной платы, по строке 120 указывается день, следующий за тем, что указан в строке 110.

- Недавно в ФНС дали разъяснения о порядке заполнения 6-НДФЛ при выплате премии в письме ФНС России от 08.06.2016 № БС-4-11/10169@.

В соответствии с данным письмом разд. 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год. В разд. 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Строка 100 разд. 2 «Дата фактического получения дохода» заполняется с учетом положений ст. 223 Кодекса, строка 110 разд. 2 «Дата удержания налога» заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 Кодекса, строка 120 разд. 2 «Срок перечисления налога» заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 Кодекса.

В соответствии с подп. 1 п. 1 ст. 223 Кодекса дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц – при получении доходов в денежной форме.

Таким образом, дата фактического получения дохода в виде премии определяется как день выплаты дохода в виде премии налогоплательщику, в том числе перечисления дохода на счета налогоплательщика в банке.

Согласно п. 4 ст. 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 Кодекса).

Если работнику доход в виде премии в размере 20 000 рублей выплачен 20.06.2016, то данная операция отражается в разд. 2 расчета по форме 6-НДФЛ за II квартал 2016 года следующим образом:

- по строке 100 указывается 20.06.2016;

- по строке 110 – 20.06.2016;

- по строке 120 – 21.06.2016;

- по строке 130 – 20 000;

- по строке 140 – 2 600.

- ФНС России разъяснила, как отразить в разд. 2 формы 6-НДФЛ за I квартал (строки 100–140) операцию по оплате отпуска с последующим увольнением.

Строку 100 «Дата фактического получения дохода» заполняют с учетом ст. 223 Налогового кодекса РФ. Дата получения дохода в виде отпускных – это день их выплаты, в том числе перечисления на банковский счет сотрудника (подп. 1 п. 1 ст. 223 НК РФ, Письмо Минфина России от 10.10.2007 № 03-04-06-01/349).

Строка 110 «Дата удержания налога» заполняется с учетом п. 4 ст. 226 Налогового кодекса РФ. С дохода в виде отпускных НДФЛ удерживают при их фактической выплате (Письмо Минфина России от 01.02.2016 № 03-04-06/4321).

Строку 120 «Срок перечисления налога» нужно заполнить с учетом п. 6 ст. 226 Налогового кодекса РФ (Письмо ФНС России от 20.01.2016 № БС-4-11/546@). НДФЛ перечисляют в бюджет не позднее последнего числа месяца выплаты отпускных.

Попробуем разобраться в данном вопросе на конкретном примере.

Если отпускные выплачены увольняющемуся сотруднику 24 июня, в разд. 2 расчета по форме 6-НДФЛ за II квартал будет отражено следующее:

- по строке 100: дата фактического получения дохода – день выплаты отпускных (24.06.2016);

- по строке 110: дата удержания НДФЛ – день выплаты отпускных (24.06.2016);

- по строке 120: срок перечисления НДФЛ – не позднее последнего числа месяца, в котором выплачены отпускные (30.06.2016);

- по строкам 130 и 140 – соответствующие суммовые показатели.

Еще по этой теме

Какие самые частые ошибки при заполнении 6-НДФЛ и РСВ: анализ от региональной УФНС

Привлекаем работника к дисциплинарной ответственности: порядок, сроки, типичные ошибки

Принимая работника на работу, работодатель справедливо ожидает от него добросовестного исполнения трудовых обязанностей, подчинения правилам поведения, закрепленным в локальных нормативных актах, трудовом договоре. Квалифицированный, надежный персонал – это залог эффективной деятельности организации. Однако работа с персоналом всегда связана с так называемым человеческим фактором, когда или такова личность работника, или система мотивации работодателя дала обратный результат – и возник эффект демотивации. Причин, когда работник перестает соблюдать дисциплину труда, надлежащим образом выполнять трудовые обязанности, может быть много. При принятии управленческих решений по устранению таких ситуаций работодателю важно учитывать требования трудового законодательства, так как несоблюдение установленного порядка привлечения работника к дисциплинарной ответственности может обернуться для работодателя проверками государственной инспекции труда или судебными спорами с работниками. В нашем тематическом сюжете мы рассмотрим основные правила привлечения работника к дисциплинарной ответственности.

Контроль за дисциплиной труда со стороны работодателя невозможен без определения неких правил игры, которые устанавливаются прежде всего в локальных нормативных актах. Таким локальным нормативным актом в первую очередь являются правила внутреннего трудового распорядка. В соответствии с частью 4 ст. 189 Трудового кодекса РФ (далее по тексту – ТК РФ) именно в правилах внутреннего трудового распорядка регламентируются основные права, обязанности и ответственность сторон трудового договора, режим работы, применяемые к работникам меры взыскания и иные вопросы.

Когда перед работодателем возникает вопрос, что делать с нерадивым работником (понять его или встряхнуть дисциплинарным взысканием), важно ответить, с чего начиналось оформление трудовых отношений с этим работником, с какими документами он был ознакомлен при приеме на работу. Например, работодатель пытается привлечь работника к дисциплинарному взысканию за опоздания. Это значит, что сначала необходимо проверить, ознакомлен ли был работник с установленным ему режимом рабочего времени, четко ли регламентировано время начала и окончания рабочего дня, с какого момента начинается отсчет рабочего времени, если от проходной в организацию до рабочего места работника долгий путь.

Если работник ненадлежащим образом (как представляется работодателю) исполняет трудовые обязанности, необходимо проверить следующее: был ли работник до подписания трудового договора ознакомлен с должностной или рабочей инструкцией, определено ли в ней, как он должен исполнять трудовую функцию. При этом к разработке должностной инструкции недопустим формальный подход: разработали и утвердили просто потому, что надо. В практике автора была ситуация, когда работодатель уволил водителя за ненадлежащее исполнение трудовых обязанностей из-за того, что работник опаздывал с доставкой товара заказчикам, выбивался из графика поставок. При этом должностная инструкция водителя была самая что ни на есть обычная. Согласно ей, водитель должен был управлять транспортным средством, эксплуатировать его, заправлять, ремонтировать и т.п. И когда в суде разбирался вопрос о том, в чем, собственно, заключалось ненадлежащее исполнение обязанностей (управлять – управлял, заправлял, эксплуатировал, не ремонтировал, потому что не ломалось), работодатель объяснял, что работник не укладывается в график поставок. Очевидно, что судья принял решение о восстановлении работника на работе, так как не усмотрел ненадлежащего исполнения работником трудовых обязанностей в связи с тем, что то, чего на словах требовал работодатель, не было зафиксировано в его локальных нормативных актах, трудовом договоре с работником. Поэтому берем на заметку первое негласное правило: принимая решение о привлечении работника к дисциплинарной ответственности, задайте себе вопрос, с чего начиналось оформление трудовых отношений. Был ли работник ознакомлен с нужными документами?

Собственно, привлечь работника к дисциплинарной ответственности можно за совершение дисциплинарного проступка, определение которого приведено в ст. 192 ТК РФ: неисполнение или ненадлежащее исполнение работником по его вине возложенных на него трудовых обязанностей. Перечень дисциплинарных проступков законодательно не определен. Пленум Верховного суда РФ в Постановлении от 17.03.2004 № 2

Где найти:

Где найти:ИБ Российское законодательство (Версия Проф)

рекомендовал учитывать, что неисполнением работником без уважительных причин является неисполнение трудовых обязанностей или ненадлежащее исполнение по вине работника возложенных на него трудовых обязанностей (нарушение требований законодательства, обязательств по трудовому договору, правил внутреннего трудового распорядка, должностных инструкций, положений, приказов работодателя, технических правил и т.п.).

Согласно позиции Пленума Верховного суда РФ, к таким нарушениям относятся:

а) отсутствие работника без уважительных причин на работе или рабочем месте;

б) отказ работника без уважительных причин от выполнения трудовых обязанностей в связи с изменением в установленном порядке норм труда (ст. 162 ТК РФ), так как в силу трудового договора работник обязан выполнять определенную этим договором трудовую функцию, соблюдать действующие в организации правила внутреннего трудового распорядка (ст. 56 ТК РФ);

в) отказ или уклонение без уважительных причин от медицинского освидетельствования работников некоторых профессий, а также отказ работника от прохождения в рабочее время специального обучения и сдачи экзаменов по охране труда, технике безопасности и правилам эксплуатации, если это является обязательным условием допуска к работе.

Определять наличие или отсутствие дисцип-линарного проступка должен именно работодатель.

Виды дисциплинарных взысканий

Согласно части 1 ст. 192 ТК РФ работодатель имеет право за совершение дисциплинарного проступка применить следующие дисциплинарные взыскания:

- замечание;

- выговор;

- увольнение по соответствующим основаниям.

Для среднестатистического работника перечень взысканий закрытый. Но для отдельных категорий работников (например, сотрудников органов внутренних дел, государственных гражданских служащих, судей, работников прокуратуры и др.) федеральными законами, уставами и положениями о дисциплине для отдельных категорий работников могут быть предусмотрены также и другие дисциплинарные взыскания. Соответственно, в обычном случае, когда работодатель может привлекать работников к дисциплинарной ответственности в виде замечания, выговора, увольнения, включение в правила внутреннего трудового распорядка иных видов взысканий (например, штрафов, предупреждений, порицаний, строгого выговора и т.п.) является нарушением, работодатель может быть привлечен к административной ответственности.

ВОПРОС:

Какие основания увольнения относятся к дисциплинарным?

К дисциплинарным основаниям увольнения можно отнести следующие:

- неоднократное неисполнение работником без уважительных причин трудовых обязанностей, если он имеет дисциплинарное взыскание (п. 5 части 1 ст. 81 ТК РФ);

- однократное грубое нарушение работником трудовых обязанностей (п. 6 части 1 ст. 81 ТК РФ):

- совершение прогула, то есть отсутствие на рабочем месте без уважительных причин в течение всего рабочего дня (смены) независимо от его (ее) продолжительности, а также отсутствие на рабочем месте без уважительных причин более четырех часов подряд в течение рабочего дня (смены);

- появление на работе (на своем рабочем месте или на территории организации или объекта, где по поручению работодателя работник должен выполнять трудовую функцию) в состоянии алкогольного, наркотического или иного токсического опьянения;

- разглашение охраняемой законом тайны (государственной, коммерческой, служебной и иной), ставшей известной работнику в связи с исполнением им трудовых обязанностей, в том числе разглашение персональных данных другого работника;

- совершение по месту работы хищения (в том числе мелкого) чужого имущества, растраты, умышленного его уничтожения или повреждения, установленных вступившим в законную силу приговором суда или постановлением судьи, органа, должностного лица, уполномоченных рассматривать дела об административных правонарушениях;

- нарушение требований охраны труда, установленное комиссией по охране труда или уполномоченным по охране труда, если это нарушение повлекло за собой тяжкие последствия (несчастный случай на производстве, аварию, катастрофу) или заведомо создавало реальную угрозу наступления таких последствий;

- принятие необоснованного решения руководителем организации (филиала, представительства), его заместителями и главным бухгалтером, повлекшего за собой нарушение сохранности имущества, неправомерное его использование или иной ущерб имуществу организации (п. 9 части 1 ст. 81 ТК РФ);

- однократное грубое нарушение руководителем организации (филиала, представительства), его заместителями своих трудовых обязанностей (п. 10 части 1 ст. 81 ТК РФ);

- для педагогических работников: повторное в течение года грубое нарушение устава организации, осуществляющей образовательную деятельность (п. 1 ст. 336 ТК РФ);

- для спортсменов: спортивная дисквалификация на срок от шести и более месяцев; нарушение спортсменом, в том числе однократное, общероссийских антидопинговых правил и (или) антидопинговых правил, утвержденных международными антидопинговыми организациями, признанное нарушением по решению соответствующей антидопинговой организации (ст. 348.11 ТК РФ);

- совершение виновных действий работником, непосредственно обслуживающим денежные или товарные ценности, если эти действия дают основание для утраты доверия к нему со стороны работодателя и совершены работником по месту работы и в связи с исполнением им трудовых обязанностей (п. 7 части 1 ст. 81 ТК РФ);

- непринятие работником мер по предотвращению или урегулированию конфликта интересов, стороной которого он является (п. 7.1 части 1 ст. 81 ТК РФ);

- совершение работником, выполняющим воспитательные функции, аморального проступка, несовместимого с продолжением данной работы, если указанный проступок совершен работником по месту работы и в связи с исполнением трудовых обязанностей (п. 8 час-ти 1 ст. 81 ТК РФ).

Обратите внимание: не каждого работника можно уволить по дисциплинарному основанию, даже если на то есть причины. Например, беременных женщин нельзя уволить по инициативе работодателя. Исключение – случаи ликвидации организации. Члена профсоюза нельзя уволить за неоднократное неисполнение трудовых обязанностей без учета мнения профсоюза (часть 2 ст. 82 ТК РФ). Несовершеннолетнего сотрудника нельзя уволить за дисциплинарный проступок без согласия трудовой инспекции и комиссии по делам несовершеннолетних (ст. 269 ТК РФ).

Второе правило при привлечении работников к дисциплинарному взысканию – соблюдение установленной процедуры.

Процедура привлечения к дисциплинарной ответственности

Процедура привлечения к дисциплинарной ответственности регламентирована трудовым законодательством достаточно подробно, но выделим все-таки некий алгоритм. Для рассмотрения процедуры возьмем порядок привлечения работника к дисциплинарной ответственности по п. 5 части 1 ст. 81 ТК РФ – неоднократное неисполнение работником без уважительных причин трудовых обязанностей, если он имеет дисциплинарное взыскание.

Первый этап – подготовительный. На данном этапе происходит фиксация неисполнения или ненадлежащего исполнения трудовых обязанностей и сбор доказательств.

Так как в законодательстве перечень дисциплинарных проступков не перечислен, работодателю необходимо грамотно фиксировать совершение проступка и тщательно собирать доказательства, подтверждающие его вину. Если исходить из анализа судебной практики, получается, что самым убедительным доказательством совершения работником проступка является бумажный документ.

Как мы уже отмечали выше, работодателю стоит обратить внимание на локальные нормативные акты, должностную инструкцию, трудовой договор, проверить, был ли работник ознакомлен с правилами поведения, знал ли, как исполнять обязанности. Но нужно понимать, что проступки бывают разные, и, например, если работник опоздал, то подтвердить факт опоздания можно и системами контроля допуска, если их применение закреплено работодателем правилами внутреннего трудового распорядка. См.:

Кассационное определение Московского городского суда от 02.12.2015 № 4г-10725/2015, определение Московского городского суда от 31.08.2015 № 4г/6-7625/15, апелляционное определение Московского городского суда от 30.03.2015 по делу № 33-10409/2015

Где найти:

Где найти:ИБ Суды общей юрисдикции

Оцениваются и свидетельские показания. См.:

Апелляционное определение Московского областного суда от 17.03.2014 по делу № 33-5647/2014

Где найти:

Где найти:ИБ Суды общей юрисдикции

Дополнительно подтверждать факт опоздания работника могут материалы видеофиксации. См.:

Кассационное определение Московского городского суда от 11.12.2015 № 4г-12442/2015

Где найти:

Где найти:ИБ Суды общей юрисдикции

То есть на первом этапе происходит сбор материалов для дальнейшего доказывания совершения работником дисциплинарного проступка.

Нередко вопрос на практике таков: нужно ли работодателю создавать комиссию по проверке (расследованию) дисциплинарного проступка? Ответ на этот вопрос зависит от того, предусмотрено ли федеральными законами, иными нормативно-правовыми актами по отдельным организациям создание такой комиссии (например, для сотрудников органов внутренних дел, для государственных гражданских служащих и др.). Для коммерческих организаций в большинстве своем такое требование не установлено. Но работодатель локальными нормативными актами может предусмотреть создание комиссии для оценки обстоятельств, при которых был совершен проступок. Создание комиссии удобно тем, что позволяет устанавливать не просто факт ненадлежащего исполнения работником или неисполнения трудовых обязанностей, но и устанавливать вину и противоправность поведения.

В зависимости от того, кто обнаружил проступок, создавалась ли комиссия, документы, которыми подтверждается факт совершения дисциплинарного проступка, на практике оформляются следующими способами:

- непосредственный руководитель работника или иное должностное лицо составляют докладную записку. Докладная записка – адресованный руководителю документ, содержащий обстоятельное изложение какого-либо вопроса производственной деятельности с выводами и предложениями;

- оформляется акт, где фиксируется, кто, когда, при каких обстоятельствах обнаружил неисполнение или ненадлежащее исполнение работником трудовых обязанностей, приводится ссылка на пункт должностной инструкции, правил внутреннего трудового распорядка или иного локального нормативного акта, который был нарушен;

Апелляционное определение Московского городского суда от 28.10.2015 по делу № 33-39627/2015

Где найти:

Где найти:ИБ Суды Москвы и области

- оформляется решение комиссии.

Второй этап – процедура привлечения работника к дисциплинарной ответственности.

Если требования к первому этапу в законодательстве не прописаны, то процедура применения дисциплинарного взыскания регламентирована подробно.

Первый шаг – затребование письменных объяснений.

Затребование письменных объяснений является одним из важнейших действий работодателя в процедуре привлечения работника к дисциплинарной ответственности в соответствии с частью 1 ст. 193 ТК РФ. Если работодатель не затребует письменное объяснение или не сможет предоставить допустимое, бесспорное и достоверное доказательство затребования от работника письменного объяснения по факту проступка, суд признает порядок применения дисциплинарного взыскания нарушенным, работник, скорее всего, будет восстановлен на работе с выплатой среднего заработка за всё время вынужденного прогула. См.:

Апелляционное определение Московского городского суда от 08.09.2014 по делу № 33-18654/2014, апелляционное определение Ростовского областного суда от 29.08.2013 по делу № 33-10871

Где найти:

Где найти:ИБ Суды общей юрисдикции

ТК РФ не уточняет, в какой именно форме работодатель должен затребовать данное объяснение. Поэтому если работник готов представить объяснительную записку сразу, письменное требование о необходимости дать объяснение можно не оформлять. Если же ситуация носит конфликтный характер, то данное требование лучше оформить письменно и вручить работнику под роспись. Если работник откажется его получать, то зачитайте запрос ему вслух и составьте акт, указав причину запроса, дату и время, когда его пытались вручить.

Обратите внимание: предоставьте работнику возможность ознакомиться с содержанием составленного акта, а в акте предусмотрите строку об ознакомлении работника с ним.

В письменном требовании должно быть четко определено, по факту какого проступка работодатель требует письменное объяснение. См.:

Определение Санкт-Петербургского городского суда от 05.12.2011 № 33-17915/2011

Где найти:

Где найти:ИБ Суды общей юрисдикции

Второй шаг – предоставление работником письменного объяснения и оценка уважительности причины проступка работодателем или составление акта о непредоставлении объяснений.

В соответствии с частью 1 ст. 193 ТК РФ, если по истечении двух рабочих дней объяснение работником не предоставлено, то составляется соответствующий акт. То есть у работника есть два рабочих дня для предоставления письменной объяснительной.

ВОПРОС:

Работник опоздал на работу 2 августа на 30 минут, работодатель в тот же день затребовал письменное объяснение. Работник отказался предоставить письменное объяснение. Какой датой правомерно работодателю составить акт о непредоставлении работником объяснений?

Полагаем, что исчисление срока представления письменных объяснений нужно начинать со следующего дня после затребования от работника письменных объяснений. Так как в части 1 ст. 193 ТК РФ норма звучит «по истечении», безопаснее составить акт о непредоставлении объяснений 5 августа. См.:

Определение Московского городского суда от 04.02.2011 по делу № 33-2371

Где найти:

Где найти:ИБ Суды Москвы и области

Самое непростое в ситуации, когда работник предоставляет письменное объяснение, оценить уважительность причины совершения проступка. Это, безусловно, оценочное понятие. В трудовом законодательстве отсутствует перечень причин, которые можно отнести к уважительным. Этот вопрос должен решать руководитель организации в каждой конкретной ситуации с учетом объяснений, которые дал работник.

На практике уважительными причинами можно признать сбои в работе общественного транспорта, вызов в правоохранительные органы и суд, болезнь работника, прохождение медосмотра, пожары, невозможность явиться на работу из-за стихийного бедствия и т.п. Работник должен не только назвать причины неисполнения или ненадлежащего исполнения трудовых обязанностей, но и документально подтвердить их уважительность, например, справками, повестками, актами, больничными листками и т.п. Такой позиции придерживается Роструд в Письме от 31.10.2008 № 5916-ТЗ.

Где найти:

Где найти:ИБ Вопросы-ответы (Финансист)

Аналогичных выводов придерживаются и судьи. См.:

Определение Верховного суда РФ от 06.12.2013 № 5-КГ13-130

Где найти:

Где найти:ИБ Решения высших судов

Определение Санкт-Петербургского городского суда от 15.11.2011 № 17346

Где найти:

Где найти:ИБ Суды общей юрисдикции

Третий шаг – принятие работодателем решения о привлечении работника к дисциплинарной ответственности.

Обратите внимание: в соответствии с частью 2 ст. 193 ТК РФ непредоставление работником объяснения не является препятствием для применения дисциплинарного взыскания.

Сроки применения дисциплинарного взыскания

При применении дисциплинарного взыскания очень важно соблюсти сроки, установленные ТК РФ. Оспаривая наказание, работники ссылаются на несоблюдение работодателем сроков. Издать приказ о применении дисциплинарного взыскания можно, только если:

- со дня совершения проступка прошло не более шести месяцев, а по результатам ревизии, проверки финансово-хозяйственной деятельности или аудиторской проверки – не более двух лет;

- со дня обнаружения проступка прошло не более одного месяца (ст. 193 ТК РФ). При этом днем обнаружения проступка считается день, когда об этом проступке стало известно непосредственному руководителю работника. И неважно, есть ли у этого руководителя право применять выговор или замечание (п. 34 постановления Пленума Верховного суда РФ от 17.03.2004 № 2).

Данные сроки продлеваются в следующих случаях:

- если нарушение обнаружено по результатам ревизии, проверки финансово-хозяйственной деятельности или аудиторской проверки, то срок, отсчитываемый с момента совершения проступка, увеличивается до двух лет (ст. 193 ТК РФ);

- если проступок работника стал основанием для возбуждения уголовного дела, то время производства по нему не учитывается при расчете периода, прошедшего с момента совершения проступка (ст. 193 ТК РФ);

- если работник болел, находился в отпуске, то время болезни работника, пребывания его в отпуске, а также время, необходимое на учет мнения профсоюзной организации, не учитывается при расчете месячного срока, отсчитываемого с момента обнаружения проступка (ст. 193 ТК РФ).

Выбираем вид дисциплинарного взыскания

В соответствии с частью 5 ст. 192 ТК РФ при наложении дисциплинарного взыскания должны учитываться тяжесть совершенного проступка и обстоятельства, при которых он был совершен. Пленум Верховного суда РФ в постановлении от 17.03.2004 № 2

Где найти:

Где найти:ИБ Решения высших судов

разъясняет необходимость работодателю представить доказательства, свидетельствующие не только о том, что работник совершил дисциплинарный проступок, но и о том, что при наложении взыскания учитывались:

- тяжесть этого проступка;

- обстоятельства, при которых он был совершен;

- предшествующее поведение работника, его отношение к труду.

На практике считается, что замечание, выговор, увольнение в части 1 ст. 192 ТК РФ располагаются в порядке возрастания тяжести выбранной работодателем меры дисциплинарного взыскания. Замечание – легкая, выговор – средняя, увольнение – крайняя мера. См.:

Апелляционное определение Астраханского областного суда от 13.01.2016 по делу № 33-29/2016, апелляционное определение Свердловского областного суда от 27.03.2015 по делу № 33-3902/2015, определение Московского областного суда от 06.07.2010 по делу № 33-13120/2010

Где найти:

Где найти:ИБ Суды общей юрисдикции

Важно: именно для того, чтобы доказывать в суде, что работодатель учитывал не только тяжесть совершенного проступка и обстоятельства, при которых он был совершен, но и предшествующее поведение работника, его отношение к труду, не рекомендуется к применению п. 5 части 1 ст. 81 ТК РФ подходить формально: например, если работник один раз совершил проступок и ему объявили выговор, то на второй раз – увольнение, так как два раза уже неоднократность. Всё будет зависеть от того, какой проступок, какие негативные последствия возникли при его совершении, имел ли работодатель возможность дать работнику исправиться.

Если работодатель принимает решение привлечь работника к дисциплинарной ответственности в виде замечания или взыскания, то приказ о применении дисциплинарного взыскания оформляется в произвольной форме. Если в качестве взыскания работодатель принимает решение уволить работника (например, за неоднократное неисполнение трудовых обязанностей или однократное грубое нарушение), то можно сразу оформлять приказ о прекращении трудового договора по унифицированной форме Т-8 или по самостоятельно разработанной форме. Если работник увольняется по п. 5 части 1 ст. 81 ТК РФ, в строке «Основания» должны быть перечислены реквизиты приказов о применении дисциплинарных взысканий по совершенным ранее проступкам и все документы (акты, докладные, объяснительные и т.п.) по последнему.

Недопустимость повторного наказания

Важно: за каждый дисциплинарный проступок может быть применено только одно дисциплинарное взыскание (часть 5 ст. 193 ТК РФ). Например, в течение года работодатель привлекал работника к дисциплинарной ответственности в виде замечания, потом выговора. И по последнему случаю работодатель, собрав доказательную базу, истребовав письменные объяснения и их получив, сразу должен принять решение о выборе меры дисциплинарного взыскания: если работодатель принимает решение об увольнении работника, недопустимо сначала по третьему случаю издавать приказ, например, о выговоре, а потом об увольнении, так как это может трактоваться как нарушение требования части 5 ст. 193 ТК РФ.

Обратите внимание: работодатель вправе расторгнуть трудовой договор по п. 5 части 1 ст. 81 ТК РФ при условии, что к работнику ранее было применено дисциплинарное взыскание и на момент повторного неисполнения им без уважительных причин трудовых обязанностей оно не снято и не погашено (п. 33 постановления Пленума Верховного суда от 17.03.2004 № 2).

Напомним, что в соответствии с частью 1 ст. 194 ТК РФ, если в течение года со дня применения дисциплинарного взыскания работник не будет подвергнут новому дисциплинарному взыс-канию, то он считается не имеющим дисциплинарного взыскания.

Четвертый шаг – в течение трех рабочих дней после издания приказа о применении дисциплинарного взыскания с ним нужно ознакомить работника под подпись. При этом время отсутствия работника на работе в трехдневный срок не входит. Если работник откажется подписывать приказ, доведите до его сведения содержание приказа устно и составьте акт об отказе подписать документ в произвольной форме.

Обратите внимание: в приказе о применении выговора или замечания не должно быть общих, абстрактных формулировок о ненадлежащем исполнении работником трудовых обязанностей. В приказе необходимо указать дату проступка, обстоятельства совершения проступка, ссылку на норму локального нормативного акта работодателя или трудового договора, которая нарушена.

Итак, для того, чтобы привлечь работника к дисциплинарному взысканию, необходимо помнить несколько правил:

- работодателю важно проверить, как был оформлен прием на работу работника, был ли он ознакомлен с документами работодателя, нормы которого, по мнению работодателя, нарушены;

- ненадлежащее исполнение обязанностей или неисполнение обязанностей должно быть зафиксировано;

- должна быть соблюдена процедура применения дисциплинарного взыскания;

- важно не пропустить сроки применения дисциплинарного взыскания;

- при оценке совершения работником проступка работодатель должен установить наличие вины и противоправного поведения работника, а также учесть тяжесть совершенного проступка и обстоятельств, при которых он был совершен;

- со всеми документами (актами, решениями, приказами и т.п.), составляемыми при привлечении работника к дисциплинарной ответственности, сам работник должен быть ознакомлен. Или же актом в присутствии свидетелей необходимо зафиксировать отказ работника от письменного ознакомления.

На этом наш тематический сюжет завершен, и мы желаем работодателям как можно меньше ситуаций, когда материалы сюжета придется применять на практике.

Еще по этой теме

ЕДИНАЯ ОТЧЕТНОСТЬ ПО ВЗНОСАМ

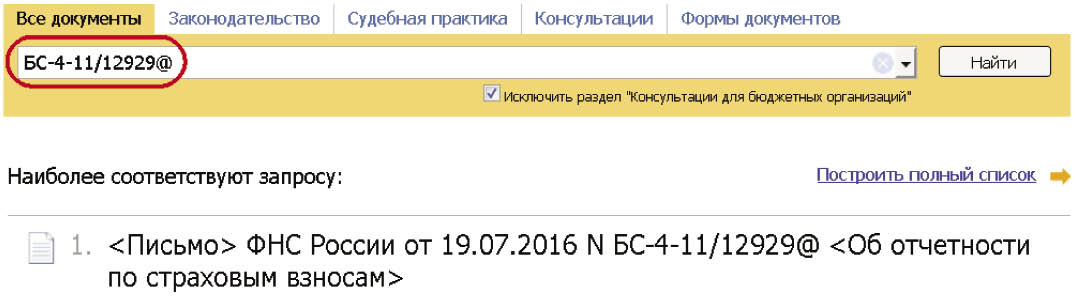

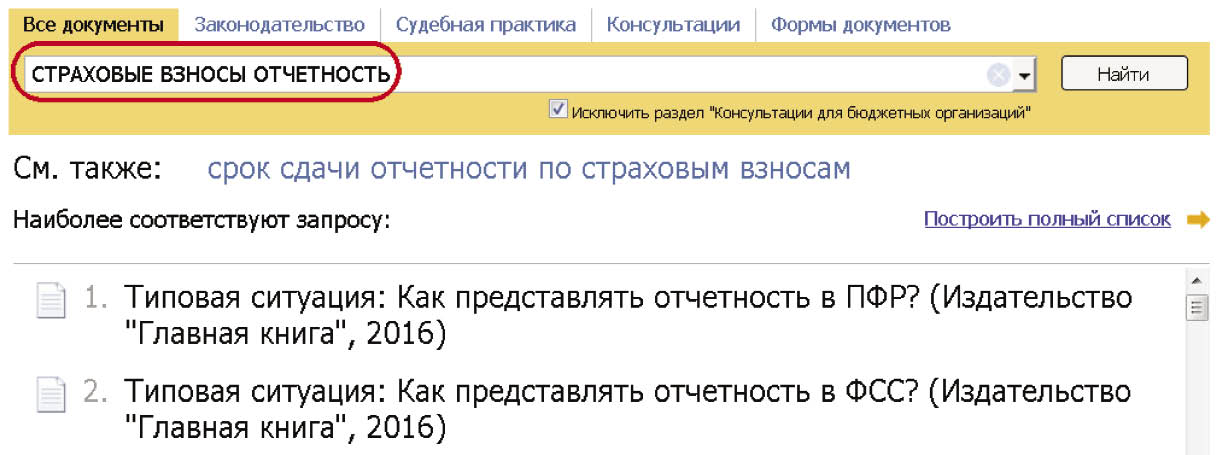

Обращаем внимание на Письмо ФНС России от 19.07.2016 № БС-4-11/12929@ «Об отчетности по страховым взносам»

ИЗ ДОКУМЕНТОВ ВЫ УЗНАЕТЕ, ЧТО:

С 2017 года формы РСВ-1 и 4-ФСС заменит единый расчет по страховым взносам. Сдавать его нужно будет в налоговые органы. Проект новой формы уже разработан ФНС и находится на согласовании в государственных внебюджетных фондах. В расчете оптимизирован состав показателей, идентифицирующих работника и работодателя. Исключены лишние и дублирующие показатели.

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ:

О том, как отчитываться перед фондами за отчетные периоды 2016 года, читайте в Типовой ситуации: Как представлять отчетность в ПФР? (Издательство «Главная книга», 2016) и Типовой ситуации: Как представлять отчетность в ФСС? (Издательство «Главная книга», 2016).

Еще по этой теме

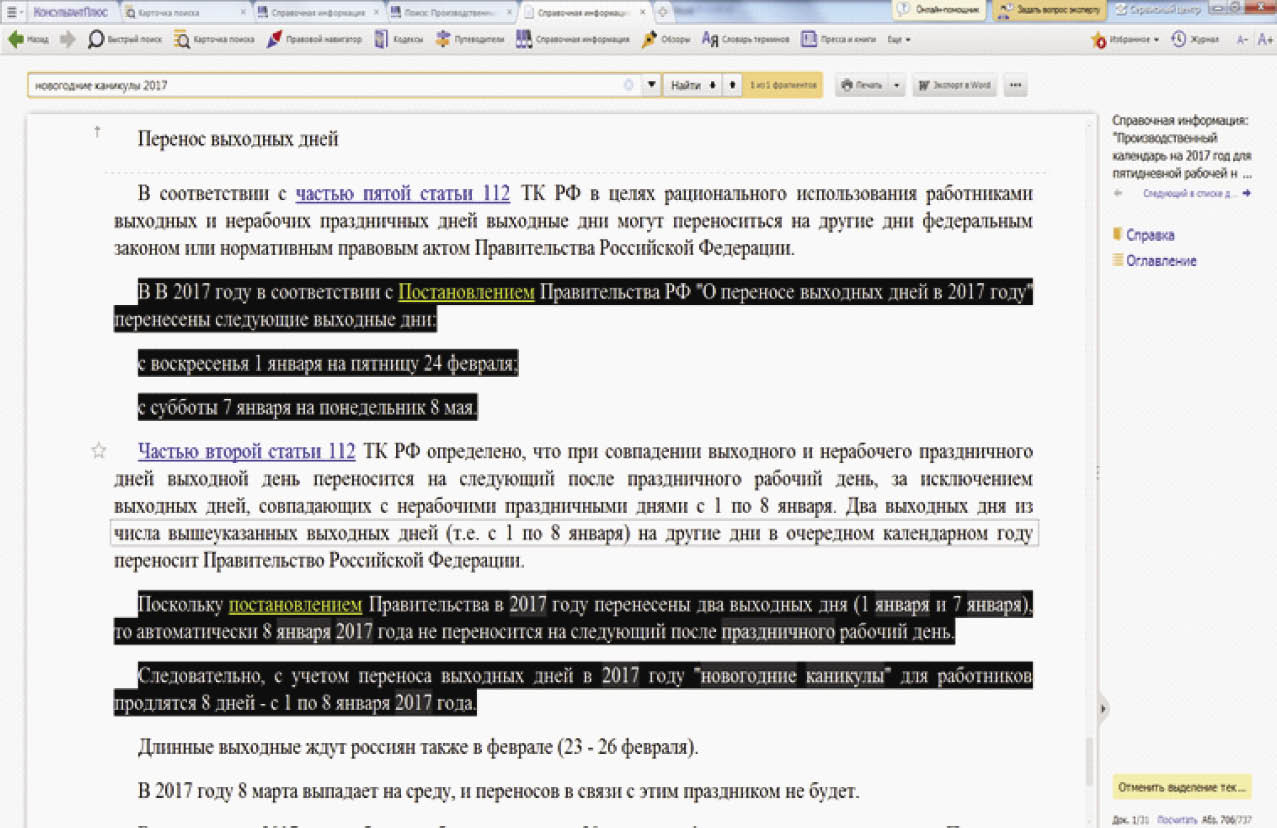

Сколько дней продлятся новогодние каникулы в 2017 году?

- Открыть вкладку Справочная информация.

- Выбрать раздел Производственный календарь.

- В полученном списке документов открыть первый документ: Справочная информация: «Производственный календарь на 2017 год для пятидневной рабочей недели».

- В строке поиска написать: новогодние каникулы 2017.

- Таким образом, согласно Постановлению Правительства РФ от 04.08.2016 № 756 «О переносе выходных дней в 2017 году», с учетом переноса выходных дней в 2017 году новогодние каникулы для работников продлятся 8 дней с 1 по 8 января 2017 года.

Еще по этой теме

Минцифры: до 1 ноября 2025 года нужно отказаться от лишних сим-карт

Кто теперь вправе получить бесплатную юридическую помощь для защиты в суде по трудовым спорам

Восстановление пароля от личного кабинета на сайте sbis.ru

Для того чтобы восстановить доступ к sbis.ru, выполните следующие действия:

- На странице авторизации перейдите по ссылке Забыли пароль?

- В всплывающем окне укажите логин, номер телефона или адрес электронной почты, указанные в вашем профиле на online.sbis.ru.

- Нажмите кнопку Восстановить.

- В зависимости от того, какой из указанных выше способов восстановления был выбран, на e-mail или на мобильный телефон вам поступит код подтверждения операции, который необходимо набрать на странице восстановления пароля и нажать кнопку Подтвердить.

- Система перенаправит вас на страницу Изменение пароля, где необходимо ввести новый пароль и его подтверждение, а затем нажать кнопку Изменить.

- Авторизуйтесь в системе, используя введенный пароль.

При проведении процедуры восстановления пароля следует помнить несколько нюансов:

- Восстановить пароль по номеру телефона получится только в том случае, если этот номер подтвержден и в профиле пользователя указан логин;

- Обязательным условием восстановления доступа по e-mail является указанный в профиле пользователя логин;

- В случае невозможности воспользоваться вышеперечисленными способами восстановления доступа к своему аккаунту, вы можете написать письмо на официальном бланке вашей компании с просьбой восстановить доступ к вашим данным, указав номер аккаунта, логин для входа и электронную почту, которая будет привязана к этому логину. Отсканированную копию письма необходимо отправить на электронную почту sbis@elcode.ru с темой письма «Восстановление пароля СБиС».

Еще по этой теме

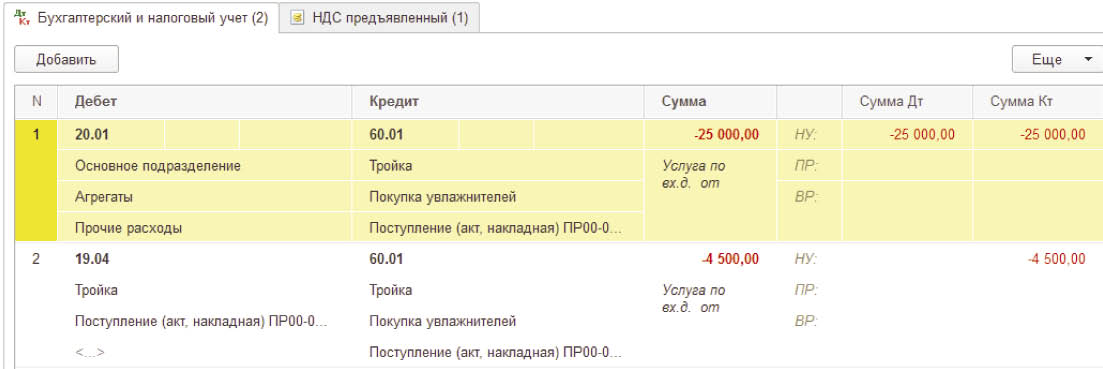

Как аннулировать документ поступления в программе «1С:Предприятие 8» конфигурации «Бухгалтерия предприятия», редакция 3.0?

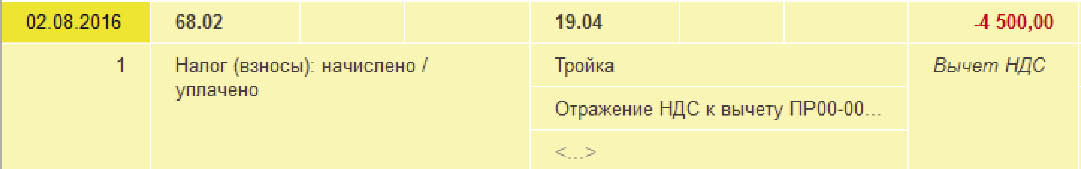

1.Для аннулирования хозяйственных операций в закрытых для редактирования периодах текущего года необходимо удалить документ с помощью документа Операция – вид операции Сторно документа. Документ доступен в разделе Операции. Если аннулируем документ текущего периода, программа создает движения:

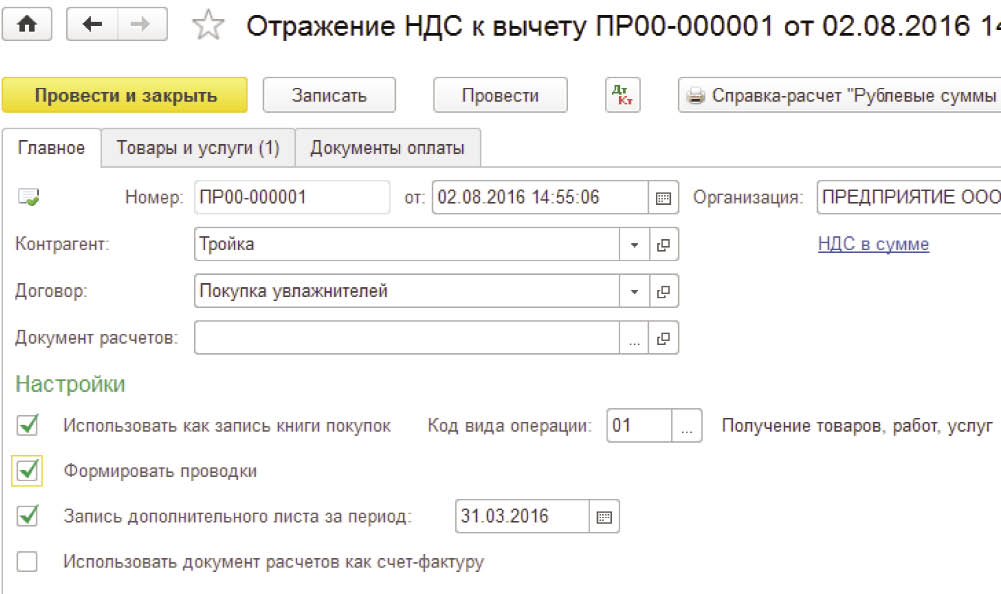

2. Сумму НДС необходимо отразить в дополнительном листе Книги покупок за корректируемый период с помощью документа Отражение НДС к вычету.

На закладке Товары и услуги в табличную часть добавляем строку и заполняем суммы расходов и НДС со знаком минус.

Документ создает сторнировочную запись по сумме НДС, ошибочно принятую к вычету.

В уточняющей декларации по НДС за корректируемый период исправления будут отражены при автоматическом заполнении по команде Заполнить, если на титульном листе будет установлен признак корректирующего отчета.

Уточненную декларацию по налогу на прибыль за соответствующий период необходимо редактировать вручную.

Еще по этой теме

Получение статуса субъекта малого и среднего предпринимательства

Статус субъекта малого и среднего предпринимательства (далее – МСП) дает немало преимуществ своему обладателю: это и возможные налоговые льготы, и льготные арендные ставки, и преимущества при государственных торгах на электронных площадках, и многое-многое другое. Однако далеко не каждый владелец бизнеса знает, подпадает ли его организация под критерии отнесения к субъектам МСП и что нужно сделать для получения такого статуса.

Сегодняшняя статья расскажет о критериях отнесения к субъектам МСП, о порядке включения в единый реестр субъектов МСП и о тех формах поддержки, которые предусмотрены для субъектов МСП.

Критерии отнесения к субъектам МСП

Правовой основой статуса субъектов МСП выступает Федеральный закон от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее – Закон № 209-ФЗ). В ст. 4 названного Закона перечислены условия (критерии), при соблюдении которых лицо имеет право получить статус субъекта МСП.

Обозначим коротко данные условия:

- Субъект должен иметь одну из следующих организационно-правовых форм: хозяйственное общество (в частности, ООО), хозяйственное партнерство, производственный кооператив, потребительский кооператив, крестьянское (фермерское) хозяйство или индивидуальный предприниматель.

- Среднесписочная численность работников субъекта за предшествующий календарный год должна быть в пределах:

- до 100 человек – для малых предприятий (до 15 человек – для микропредприя-тий);

- от 101 до 250 человек – для средних предприятий.

- Доход субъекта, полученный от осуществления им предпринимательской деятельности за предшествующий календарный год, не должен превышать предельных значений:

- для микропредприятий – 120 млн рублей;

- для малых предприятий – 800 млн рублей;

- для средних предприятий – 2 млрд рублей.

- Субъекты, являющиеся хозяйственными обществами или хозяйственными партнерствами, должны соответствовать хотя бы одному из следующих требований:

- суммарная доля участия РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций, благотворительных и иных фондов в уставном капитале ООО не превышает 25%, а суммарная доля участия иностранных юридических лиц и юридических лиц, не являющихся субъектами малого и среднего предпринимательства, не превышает 49%;

- акции АО, обращающиеся на организованном рынке ценных бумаг, отнесены к акциям высокотехнологичного (инновационного) сектора экономики в установленном порядке;

- деятельность субъекта заключается в практическом применении результатов интеллектуальной деятельности, исключительные права на которые принадлежат учредителям субъекта;

- данные субъекты имеют статус участника инновационного проекта в Сколково (см. Федеральный закон от 28.09.2010 № 244-ФЗ);

- учредителями данных субъектов выступают юридические лица, предоставляющие господдержку инновационной деятельности и включенные в утвержденный Правительством РФ соответствующий перечень.

Категория субъекта МСП изменяется, если предельные значения среднесписочной численности работников и дохода субъекта выше или ниже предельных значений, указанных ранее, в течение трех календарных лет, следующих один за другим.

Что касается вновь созданного юридического лица или вновь зарегистрированного индивидуального предпринимателя, то категория субъекта МСП сохраняется или изменяется, если сведения о таких юридическом лице или индивидуальном предпринимателе сохраняются в едином реестре субъектов МСП с учетом установленных условий при исключении из единого реестра субъектов МСП указания на то, что юридическое лицо или индивидуальный предприниматель являются, соответственно, вновь созданным юридическим лицом, вновь зарегистрированным индивидуальным предпринимателем (часть 4.1 ст. 4 Закона № 209-ФЗ).

Включение в единый реестр субъектов МСП

Особой процедуры регистрации организаций и индивидуальных предпринимателей, соответствующих вышеприведенным критериям, в качестве субъектов МСП законодательством не предусмотрено.

Частью 1 ст. 4.1 Закона № 209-ФЗ установлено, что сведения о юридических лицах и об индивидуальных предпринимателях, отвечающих условиям отнесения к субъектам МСП, вносятся в единый реестр субъектов МСП, ведением которого занимается ФНС России. Сведения в единый реестр субъектов МСП вносятся ФНС самостоятельно на основании данных налоговой отчетности, данных ЕГРЮЛ и ЕГРИП; данных, полученных в ходе межведомственного взаимодействия.

Таким образом, организации и индивидуальные предприниматели, соответствующие критериям субъектов МСП, получают статус субъекта МСП автоматически.

Обратите внимание: в том случае, если хозяйствующий субъект не представил предусмотренные законодательством сведения о среднесписочной численности работников за предшествующий календарный год или налоговую отчетность, позволяющую определить величину дохода, полученного от осуществления предпринимательской деятельности за предшествующий календарный год, ФНС России не внесет сведения о данном субъекте в единый реестр субъектов МСП в текущем году.

В едином реестре субъектов МСП содержатся следующие сведения:

- наименование юридического лица или Ф. И. О. индивидуального предпринимателя;

- ИНН;

- место нахождения юридического лица или место жительства индивидуального предпринимателя;

- дата внесения сведений;

- категория субъекта МСП;

- указание на то, что юридическое лицо или индивидуальный предприниматель являются, соответственно, вновь созданным юридическим лицом, вновь зарегистрированным индивидуальным предпринимателем;

- сведения о производимой юридическим лицом, индивидуальным предпринимателем продукции;

- иная информация.

Ознакомиться с единым реестром субъектов МСП и проверить наличие собственной фирмы в указанном реестре можно на интернет-сайте налоговой службы по следующему адресу: https://rmsp.nalog.ru/index.html.

Первое размещение сведений, содержащихся в едином реестре МСП, на указанном сайте было осуществлено 1 августа 2016 года. В дальнейшем сведения о принадлежности хозяйствующего субъекта к категории субъектов МСП будут обновляться ежегодно 10 августа соответствующего календарного года на основе тех данных, которые будут в распоряжении налоговой службы по состоянию на 1 июля.

При этом предусмотрено ежемесячное обновление отдельных видов сведений:

- сведений о вновь созданных юридических лицах, вновь зарегистрированных индивидуальных предпринимателях;

- сведений о юридических лицах, индивидуальных предпринимателях, прекративших деятельность;

- сведений о наименовании организаций или о Ф. И. О. индивидуального предпринимателя, о виде осуществляемой деятельности, о выданных лицензиях;

- сведений о производимой продукции, участии в закупках товаров, работ, услуг для нужд органов государственной власти и местного самоуправления.

Также, будучи субъектом МСП, вы можете самостоятельно в добровольном порядке сообщить в налоговую службу дополнительные сведения для внесения в единый реестр субъектов МСП. К таким сведениям относится информация о видах производимой продукции, имеющемся опыте, а также об участии в программах партнерства. Внести сведения можно с помощью специального электронного сервиса: https://rmsp.nalog.ru/sign-in.html?mode=lk2. После прохождения процедуры авторизации с использованием усиленной квалифицированной электронной подписи вам необходимо будет заполнить предлагаемую форму.

Поддержка субъектов МСП

В соответствии со ст. 16 Закона № 209-ФЗ поддержка субъектов МСП включает в себя финансовую, имущественную, информационную, консультационную, правовую поддержку; поддержку в области подготовки, переподготовки и повышения квалификации работников; поддержку в области инноваций и промышленного производства, ремесленничества; поддержку в продвижении производимых товаров (работ, услуг); иные формы поддержки.

Так, например, как указано в части 1 ст. 26.1 Федерального закона от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», по общему правилу в отношении субъектов малого предпринимательства с 1 января 2016 года по 31 декабря 2018 года плановые проверки не проводятся.

Одним из принципов поддержки субъектов МСП является интегральность поддержки, что означает возможность ее получения одновременно в нескольких формах, предусмотренных законодательством.

Условия и порядок оказания поддержки субъектам МСП устанавливаются правовыми актами РФ, субъектов РФ и муниципальных образований. Так, правовой основой поддержки субъектов МСП в Москве выступает Закон г. Москвы от 26.11.2008 № 60 «О поддержке и развитии малого и среднего предпринимательства в городе Москве» (далее – Закон Мос-квы № 60).

Согласно части 4 ст. 18 Закона Москвы № 60 устанавливаются особенности поддержки субъектов МСП в таких социально-экономических сферах, как:

- инновации и промышленное производство;

- ремесленная деятельность;

- жилищно-коммунальное хозяйство.

Поддержка со стороны органов власти Москвы не может предоставляться субъектам МСП, являющимся: нерезидентами РФ, кредитными организациями, страховыми организациями, инвестиционными фондами, негосударственными пенсионными фондами, профессиональными участниками РЦБ, ломбардами; организациями, осуществляющими предпринимательскую деятельность в сфере игорного бизнеса; участниками соглашений о разделе продукции.

При обращении за соответствующей поддержкой субъекты МСП должны представить документы, подтверждающие их соответствие критериям МСП. В частности, вновь созданные юридические лица и вновь зарегистрированные индивидуальные предприниматели, сведения о которых внесены в единый реестр субъектов МСП, при обращении за оказанием поддержки заявляют о соответствии условиям отнесения к субъектам МСП по форме, утвержденной приказом Минэкономразвития России от 10.03.2016 № 113. Не допускается требовать у субъектов МСП представления документов, которые находятся в распоряжении государственных органов, органов местного самоуправления.

Статья 8 Закона № 209-ФЗ предписывает федеральным и региональным органам исполнительной власти, органам местного самоуправления, оказывающим поддержку субъектам МСП, вести реестры субъектов МСП – получателей такой поддержки. Порядок ведения реестров субъектов МСП – получателей поддержки, требования к технологическим, программным, лингвистическим, правовым и организационным средствам обеспечения пользования указанными реестрами установлен постановлением Правительства РФ от 06.05.2008 № 358.

В рамках настоящей статьи мы не будем подробно описывать конкретные формы поддержки субъектов МСП. Данному вопросу будет посвящена одна из наших следующих статей.

Желаем вам удачи!

Еще по этой теме

Утвержден перечень отраслей для применения МСП пониженных тарифов страховых взносов

Как малому и среднему бизнесу поучаствовать в проекте «Зима в Москве»

ФНС направила рекомендуемую форму РСВ с отчетности за I квартал 2026 года

Как узаконить самовольную постройку?

Прежде чем рассматривать вопрос, связанный с порядком узаконивания самостроя, разберем, какие же постройки признаются самовольными. Так, согласно ст. 222 ГК РФ самовольная постройка – это здание, сооружение или другое строение, возведенные на земельном участке, не предоставленном в установленном порядке, или на земельном участке, разрешенное использование которого не допускает строительства на нем данного объекта, либо недвижимость, созданная без получения на это необходимых разрешений или с нарушением градостроительных и строительных норм и правил.

Пользование самовольной постройкой, возведенной на земельном участке, принадлежащем ее владельцу, скорее всего, никаких проблем у него не вызовет. Проблемы возникнут, когда лицо, создавшее самострой, захочет им распорядиться, например, продать. Проблемы эти связаны с тем, что в силу прямого указания закона собственность на самовольную постройку не возникает, соответственно, распоряжаться им нельзя. При этом даже если найдется покупатель на самовольную постройку, оформить надлежащим образом сделку не получится, так как Росреестр просто не внесет сведения в ЕГРП.

Чтобы избежать подобных ситуаций, необходимо легализовать строение.

ВОПРОС:

Получил в наследство от родителей дачу, через какое-то время решил продать, но выяснилось, что никаких документов на нее нет. Что мне надо делать?

Заметим, что поскольку самовольная постройка не является объектом гражданских прав, она не может быть включена в наследственную массу и перейти по наследству именно как недвижимое имущество. Тем не менее в п. 27 Пленума Верховного суда РФ № 10, Пленума ВАС РФ № 22 от 29.04.2010 указано, что это обстоятельство не лишает наследников, принявших наследство, права требовать признания за ними права собственности на самовольную постройку.

Однако такое требование может быть удов-летворено только в том случае, если к наследникам в порядке наследования перешло право собственности или право пожизненного наследуемого владения земельным участком, на котором осуществлена постройка, при соблюдении условий, установленных ст. 222 ГК РФ.

Узаконить самовольную постройку можно в административном и судебном порядке. При этом прибегнуть ко второму способу можно только тогда, когда возможности первого исчерпаны. Вероятнее всего, дачу можно оформить в собственность по так называемой дачной амнистии, обратившись в территориальный орган Росреестра. Мы уже рассматривали этот способ в одном из предыдущих выпусков, поэтому подробно останавливаться на нем не будем.

Рассмотрим, как оформить право собственности, прибегнув к помощи суда.

Иск о признании права собственности на самовольную постройку подается в мировой суд, если стоимость постройки не превышает 50 000 рублей, если же стоимость выше, то в районный суд. При этом подать иск можно только в суд по месту нахождения самостроя.

Составляя исковое заявление, следует указать в нем вид права на земельный участок, на котором расположена дача (собственность, пожизненное наследуемое владение), вид постройки, а также лицо, ее осуществившее. Помимо этого, необходимо расписать, почему не были получены необходимые разрешения, какие действия предпринимались Вами для узаконения постройки в административном порядке.

Также в исковом заявлении очень важно отметить, что при строительстве дачи не были нарушены градостроительные нормы и правила и что она не создает угрозу жизни и здоровью граждан и не нарушает права и законные интересы третьих лиц.

В качестве ответчика по иску следует указать орган местного самоуправления, на территории которого находится самовольная постройка (п. 25 постановления Пленума Верховного суда РФ № 10, Пленума ВАС РФ № 22 от 29.04.2010).

При подаче искового заявления к нему необходимо приложить следующие документы:

- документы, подтверждающие право на земельный участок (например, копию свидетельства о праве собственности на землю);