Договорной курс, установленный соглашением сторон

Договором может быть предусмотрено, что обязательство покупателя по оплате товара (цена товара) устанавливается в иностранной валюте или в условных денежных единицах (у.е.), а оплата производится в рублях в сумме, определяемой по официальному курсу соответствующей валюты на день платежа или иному курсу, установленному соглашением сторон (п. 2 ст. 317 ГК РФ).

Покупатель оплачивает товары с соблюдением порядка и формы расчетов, предусмотренных договором поставки (п. 1 ст. 516 ГК РФ).

В налоговом учете при исполнении договоров с у.е. пересчету в рубли подлежит дебиторская или кредиторская задолженность участника такой сделки. Пересчет задолженности, как и в бухгалтерском учете, в силу п. 8 ст. 271 и п. 10 ст. 272 НК РФ осуществляется:

- на дату прекращения (исполнения) требований (обязательств);

- на последнее число текущего месяца (в зависимости от того, что произошло раньше).

При каждом пересчете оформляется бухгалтерская справка.

Курсовые разницы, рассчитанные на каждую дату пересчета, включаются:

При реализации товаров по таким договорам, последующая оплата по которым предусмотрена в рублях, моментом определения налоговой базы является день отгрузки (передачи) товаров (п. 4 ст. 153, п. 1 ст. 167 НК РФ). На указанную дату при определении налоговой базы иностранная валюта или условные денежные единицы пересчитываются в рубли по официальному курсу Банка России. При получении от покупателя оплаты налоговая база по НДС не корректируется (п. 4 ст. 153 НК РФ). Разницы в сумме налога, возникающие у налогоплательщика-продавца при последующей оплате товаров (работ, услуг), имущественных прав, учитываются в доходах в соответствии со ст. 250 НК РФ или в расходах в соответствии со ст. 265 НК РФ, т.е. возникающие курсовые разницы (положительные или отрицательные) не учитываются при расчете НДС.

Покупатель, в свою очередь, принимает налог к вычету в сумме, указанной в отгрузочном счете-фактуре продавца, и после оплаты величину вычета также не корректирует (п. 1 ст. 172 НК РФ). Возникающие положительные или отрицательные курсовые разницы и продавец, и покупатель полностью учитывают во внереализационных доходах или расходах (п. 11 ст. 250 НК РФ, подп. 5 п. 1 ст. 265 НК РФ).

Обратите внимание: в норме фигурирует именно курс, установленный Центральным банком РФ, а не договорной курс. Кроме того, ст. 172 НК РФ напрямую не говорит, на какую дату исчисляется НДС к вычету. Поэтому никаких проблем с применением нормы не возникнет, только если:

- по договору стороны используют в расчетах курс ЦБ РФ на день отгрузки, день оплаты;

- право собственности на товары переходит к покупателю в день отгрузки, соответственно, дата отгрузки у продавца и дата принятия к учету у покупателя совпадают.

В этом случае будут одинаковыми:

- суммы НДС, исчисленные продавцом и принятые к вычету покупателем;

- суммы НДС в счете-фактуре и накладной.

Если же стороны используют договорной курс, появляется некоторая проблема, так как исчисление и вычет НДС при применении договорного курса в немалой степени зависят от формулировок договора.

Допустим, в договоре прописано, что для расчета цены товаров применяется курс иностранной валюты, установленный ЦБ РФ на дату подписания спецификации к договору, то есть для определения контрактной стоимости товаров берется курс ЦБ на эту дату, и она отлична от даты оплаты или даты отгрузки.

В отличие от положений ПБУ 3/2006 и гл. 25 НК РФ, в гл. 21 НК РФ не содержится особых указаний о возможности применения курса у.е., согласованного сторонами, для пересчета в рубли базы по НДС.

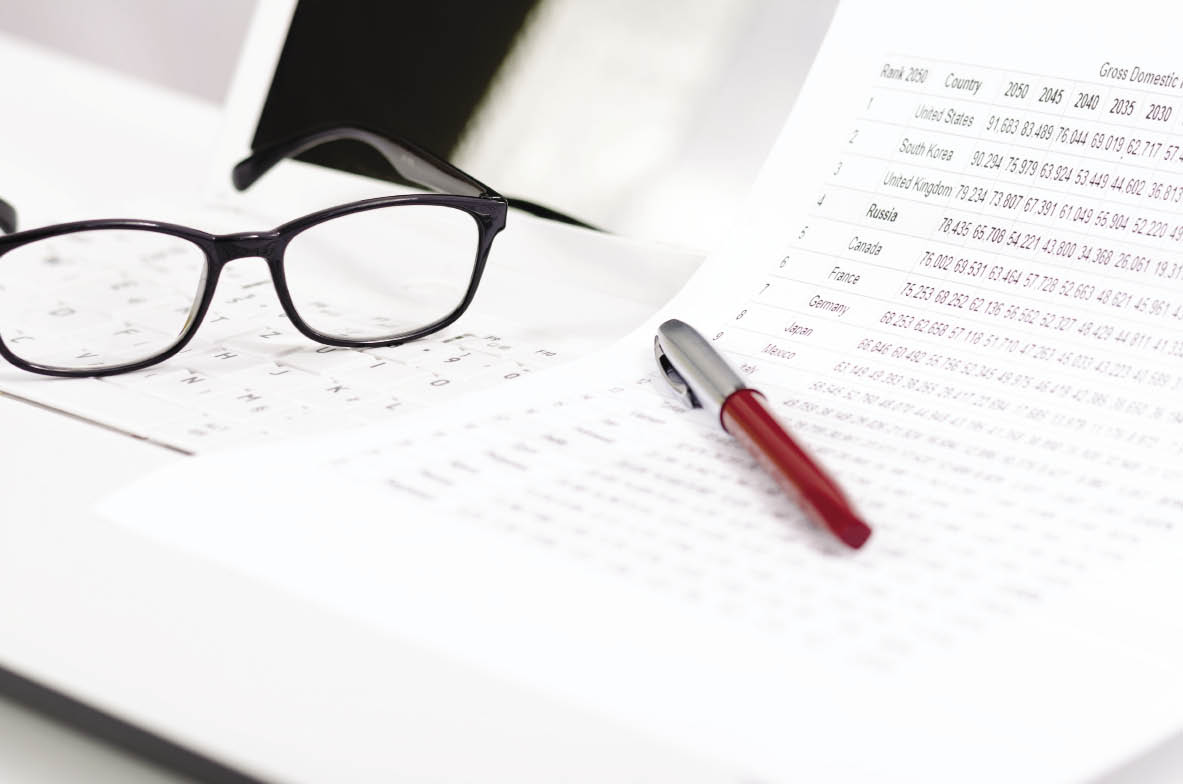

Если напрямую следовать норме ст. 153 НК РФ, у вас нет оснований исчислять НДС по договорному курсу. Минфин также подтвердил, что для исчисления НДС в данном случае применим только официальный курс. И налоговая база, и сумма вычета определяются строго по официальному курсу ЦБ РФ. См.:

Письмо Минфина России от 21.02.2012 № 03-07-11/51

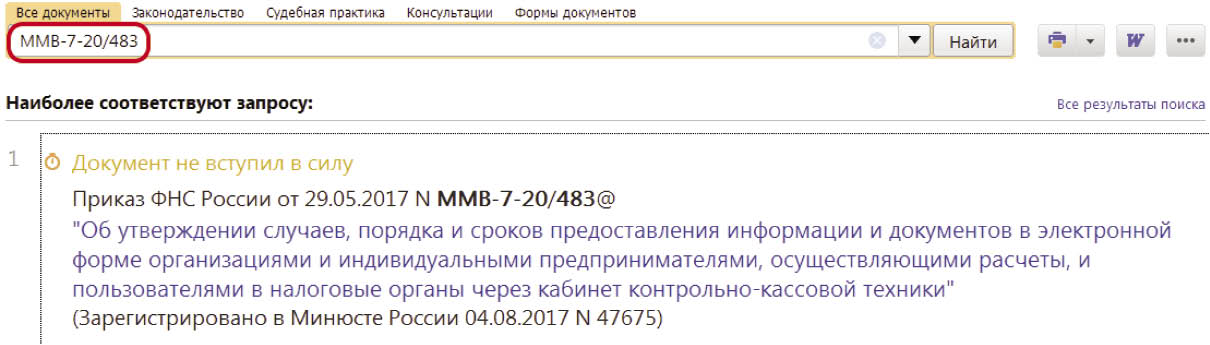

Где найти:

Где найти: ИБ Бухгалтерская пресса и книги

Естественно, по этому же курсу должны быть рассчитаны показатели в отгрузочном счете-фактуре.

Кроме того, во всех первичных документах (например, в товарной накладной) НДС надо указывать в сумме, пересчитанной в рубли по курсу Банка России.

Таким образом, главной проблемой в этом случае будет несовпадение стоимости товаров с НДС и без налога, указанного в счете-фактуре и накладной.

Пример поставки товара с применением договорного курса

ЗАО «Общество 1» и ООО «Общество 2» заключили договор, по которому первое Общество обязуется поставить 500 кг товара по цене 2,36 евро (в том числе НДС = 0,36 евро) за килограмм. Товары оплачиваются рублями по курсу Банка России на день оплаты, увеличенному на 0,2% (соглашением сторон установлен иной курс, отличный от официального курса, установленного ЦБ РФ).

27 февраля при официальном курсе евро 75 руб. / евро ЗАО «Общество 1» отгрузило товар, 5 апреля при официальном курсе 74 руб. / евро ООО «Общество 2» полностью оплатило товары. Право собственности перешло к покупателю в момент отгрузки.

Рассмотрим, как исчисляется налоговая база и определяется сумма вычета НДС, а также как учитываются курсовые разницы в этом случае строго в соответствии с НК РФ.

Учет у продавца

- 27 февраля, в день отгрузки товаров, ЗАО «Общество 1» пересчитывает налоговую базу (цену) в рубли по курсу ЦБ РФ (75 руб. / евро), определяет сумму НДС и отражает эти данные в отгрузочном счете-фактуре:

- налоговая база (стоимость товаров без НДС) составила 75 000 руб. ((2,36 евро – 0,36 евро) х 500 кг х 75 руб. / евро);

- НДС – 13 500 руб. (75 000 руб. х 18%);

- стоимость товаров с НДС – 88 500 руб.

- Также в день отгрузки (27 февраля) продавец определяет выручку для целей бухгалтерского учета и налогообложения без НДС по договорному курсу, равному 75,15 руб. / евро (75 руб. / евро + (75 руб. / евро х 0,2%)). Выручка составит 75 150 руб. ((2,36 евро – 0,36 евро) х 500 кг х 75,15 руб. / евро). Таким образом, бухгалтерская запись Дт 62 Кт 90 формируется в сумме, равной размеру выручки без НДС, посчитанной по договорному курсу и увеличенной на НДС, который исчислен по курсу ЦБ РФ, то есть 88 650 руб. (75 150 руб. + 8 100 руб.). Эта же сумма должна быть отражена в товарной накладной.

- 5 апреля покупатель (ООО «Общество 2») исчисляет сумму оплаты в рублях по договорному курсу, равному 74,15 руб. / евро (74 руб. / евро + (74 руб. / евро х 0,2%). Таким образом, «рублевая» сумма оплаты, которую получил продавец (ЗАО «Общество 1»), составила 87 497 руб. (2,36 евро х 500 кг х 74,15 руб. / евро).

- Цена товара с НДС, уплаченная покупателем (87 497 руб.), оказалась меньше выручки с учетом НДС, исчисленной продавцом в день отгрузки (88 650 руб.) по договорному курсу. Однако, несмотря на это, ЗАО «Общество 1» налоговую базу по НДС и сумму налога не корректирует. Отрицательную курсовую разницу из-за разных курсов на дату отгрузки и оплаты, равную 1 153 руб. (87 497 руб. – 88 650 руб.), продавец просто включает в налоговые внереализационные расходы.

Учет у покупателя

- В день принятия товаров к учету покупатель:

- отражает товары по договорной стоимости, равной 75 150 руб. ((2,36 евро – 0,36 евро) х 500 кг х 75,15 руб. / евро);

- на основании счета-фактуры принимает к вычету НДС в сумме 13 500 руб.

- После оплаты покупатель не корректирует вычет. Поскольку он заплатил сумму меньше той, что указана в товарной накладной (87 497 руб. вместо 88 650 руб.), положительную суммовую разницу, равную 1 153 руб., он включает в налоговые внереализационные доходы.

Таким образом, в приведенном выше примере стоимость товара без НДС и с учетом НДС в счете-фактуре и в накладной не совпадают. Это связано с тем, что в счете-фактуре указывается фактически налоговая база по НДС, определенная по официальному курсу ЦБ РФ. А в накладной (или другом первичном документе) – цена товара по договорному курсу иностранной валюты (без НДС и с учетом НДС) (п. 5 ПБУ 3/2006).

Конечно, не исключено, что разные суммы в документах привлекут внимание налоговых инспекторов, однако это объясняется легко: в договоре обозначен именно такой (договорной) курс.

Договор с фиксированным курсом

Иногда договором в у.е. устанавливается фиксированный курс рубля по отношению к выбранной иностранной валюте. В этом случае в целях расчета налоговой базы по НДС возникает вопрос квалификации такого договора, в котором расчеты определены на основе неизменного курса рубля: он остается при таких расчетах договором в у.е. и к нему применяется норма п. 4 ст. 153 НК РФ, или же он является договором, стоимость которого, по сути, выражена в рублях, а не в у.е., и к нему применима общая норма п. 2 ст. 153 НК РФ.

Рассмотрим такой пример: стоимость товара в у.е. равна 1 180 долл. США в рублевом эквиваленте (в том числе НДС – 180 долл. США) на дату оплаты. При этом договором установлено, что цена в рублях определяется по фиксированному курсу 70 руб. / долл. На дату отгрузки и принятия к учету товара курс ЦБ составляет 77 руб. / долл.

Если считать, что при фиксированном курсе у.е. договор продолжает быть договором в у.е., то на основании п. 4 ст. 153 НК РФ продавец при отгрузке должен начислить НДС с налоговой базы, рассчитанной по официальному курсу Банка России, т.е. 77 000 руб. (1 000 долл. x 77 руб. / долл.). Фактически за товар он получит 70 000 руб.

Если же считать, что при таких условиях расчетов договор перестает быть договором в у.е., тогда налоговая база по отгрузке должна определяться на основании п. 2 ст. 153 НК РФ исходя из всех доходов, связанных с расчетами по оплате отгруженных товаров. В соответствии с условиями договора эти доходы оцениваются в 70 000 руб. Определение налоговой базы НДС по такому варианту, скорее всего, приведет к спорам с налоговым инспектором у продавца.

Если же во избежание этих споров продавец исчислит НДС с налоговой базы 77 000 руб. (по первому варианту) и выставит соответствующий счет-фактуру покупателю, то при проверке последнего налоговый инспектор может настаивать на том, что договор выражен в рублях и продавец должен выставлять счет-фактуру с НДС, начисленным с налоговой базы 70 000 руб. При лучшем исходе дел инспектор позволит покупателю принять к вычету НДС, но только в сумме, соответствующей размеру налоговой базы в 70 000 руб. В худшем варианте у покупателя исключат вычет со ссылкой на неверное указание в счете-фактуре стоимости товаров и суммы налога, т.е. на наличие в нем неточностей, которые лишают налогоплательщика-покупателя права на вычет НДС (п. 2 ст. 169 НК РФ). Если та же стоимость товаров (77 000 руб.) будет отражена в первичном документе, на основании которого составляется счет-фактура, то это может стать причиной для отказа в принятии расходов на приобретение товаров в целях исчисления налога на прибыль. См.:

Письмо ФНС России от 12.02.2015 № ГД-4-3/2104@

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Можно предположить, что когда официальный курс рубля будет ниже зафиксированного в договоре, в споре с продавцом проверяю-щий будет настаивать на том, что договор не является договором в у.е., соответственно, налоговую базу по НДС следует исчислять по норме п. 2 ст. 153 НК РФ, т.е. с налоговой базы, исчисленной по зафиксированному договором курсу у.е. (по более высокому по отношению к официальному курсу Банка России).

Таким образом, можно сказать однозначно, что в рассмотренной ситуации не исключены претензии со стороны налоговиков как в сторону поставщика, так и в сторону покупателя, и выбор фискальных органов одной из сторон такого договора в качестве объекта для предъявления претензий будет зависеть от квалификации самого договора: будет он признан договором в у.е. или нет.

Вместе с тем, по мнению автора, с большой долей вероятности риски возникнут в том случае, если при определении налоговой базы по НДС пересчет делать, исходя из фиксированного курса иностранной валюты, установленного договором, а не из официального курса Банка России.

При этом в счете-фактуре поставщика надо указать цену в рублях и сумму НДС, рассчитанные по официальному курсу Банка России. А в накладной отразить:

- общую стоимость товаров – исходя из фиксированного курса, установленного соглашением сторон;

- сумму НДС – по данным отгрузочного счета-фактуры.

Возможно, избежать налоговых рисков по НДС сторонам договора поможет следующее: заблаговременно получить юридическое заключение, которое подтвердит, что договор не является договором, выраженным в у.е., а является договором в рублях, так как расчеты по нему осуществляются по фиксированному курсу независимо от колебаний курса ЦБ РФ.

Также, чтобы снизить указанные выше налоговые риски, можно установить в договоре цену в рублях, а ниже прописать порядок ее расчета: указать сумму в иностранной валюте и ее фиксированный курс. И тогда налоговая база по НДС определяется так, как будто цена товаров (работ, услуг) изначально установлена в рублях. Однако в таком случае можно просто установить цену договора в рублях без каких либо расшифровок расчета сумм в иностранной валюте.

Договор займа

В целях бухгалтерского учета учет операций с заемными обязательствами в иностранной валюте и условных денежных единицах регулируется ПБУ 15/2008 и ПБУ 3/2006. Правила бухгалтерского учета для обоих видов заемных обязательств одинаковы.

Основная сумма обязательства по полученному займу отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа в сумме, указанной в договоре. При этом в п. 4 ПБУ 15/2008 сделан акцент на отражение расходов по займам обособленно от основных сумм обязательств.

Задолженность по займам, выраженным в иностранной валюте, показывается в валюте расчетов и в рублевой оценке. Сумма в рублях рассчитывается в общепринятом порядке, т.е. перемножением суммы поступивших средств в иностранной валюте на официальный курс этой иностранной валюты к рублю, установленный Банком России на дату зачисления средств на счет заемщика в банке. При поступлении займа в у.е., если для пересчета такого заемного обязательства, подлежащего оплате в рублях, законом или соглашением сторон установлен иной курс, пересчет производится по установленному курсу.

Далее, по мере совершения операций с данной задолженностью (увеличение суммы долга, частичное или полное погашение долга и др.), а также на каждую отчетную дату (на последнее число каждого месяца) величина данного обязательства пересчитывается.

В результате пересчета в бухгалтерском учете возникают положительные (отрицательные) курсовые разницы, которые учитываются в составе прочих доходов (расходов) независимо от целей привлечения и использования заемных средств.

В целях налогового учета заемщик учитывает проценты по договору займа, исчисленные исходя из фактической ставки, установленной договором в составе внереализационных расходов (абз. 2 п. 1 ст. 269 НК РФ).

При применении в налоговом учете метода начисления обязательства по процентам, выраженные в иностранной валюте (условных денежных единицах), пересчитываются в рубли на дату возникновения обязательств, на дату прекращения (исполнения) обязательств и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше. Пересчет обязательств (кредиторской задолженности) перед заимодавцем производится на указанные даты по курсу Банка России либо по иному курсу, установленному законом или соглашением сторон (абзацы 2, 3 п. 8 ст. 271, абзацы 2, 3 п. 10 ст. 272 НК РФ). Следовательно, в связи с изменением курса иностранной валюты (условных денежных единиц) к рублю по расчетам с заимодавцем возникают курсовые разницы. Положительная курсовая разница возникает при уценке обязательств, а отрицательная – при их дооценке. Такие разницы включаются в состав внереализационных доходов или внереализационных расходов соответственно (п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ).

Курсовые разницы признаются в составе внереализационных доходов или внереализационных расходов на дату прекращения (исполнения) обязательств и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше (подп. 7 п. 4, абз. 2 п. 8 ст. 271, подп. 6 п. 7, абз. 2 п. 10 ст. 272 НК РФ).

Вместе с тем в соответствии с частью 3 ст. 3 Федерального закона от 20.04.2014 № 81-ФЗ доходы (расходы) в виде суммовой разницы, возникшие у налогоплательщика по сделкам, заключенным до 1 января 2015 года, учитываются в целях налогообложения прибыли в порядке, установленном до этой даты.

По мнению Минфина России, при определении даты заключения сделки для применения нормы части 3 ст. 3 Федерального закона от 20.04.2014 № 81-ФЗ следует ориентироваться на дату совершения операции, в результате которой возникают требования и обязательства (кредиторская и дебиторская задолженности). См.:

Письмо Минфина РФ от 15.04.2016 № 03-03-06/1/21802,

письмо Минфина РФ от 01.10.2015 № 03-03-06/1/56180

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Письмо Минфина РФ от 14.05.2015 № 03-03-10/27647 (направлено ФНС России для сведения и использования в работе письмом от 26.06.2015 № ГД-4-3/11191).

Где найти:

Где найти: ИБ Российское законодательство

(Версия Проф)

Такой подход обусловлен тем, что суммовые разницы возникают только по уже возникшим обязательствам и требованиям.

Хотя в указанных письмах финансового ведомства приведены разъяснения по вопросу возникновения суммовых или курсовых разниц в отношении сделок, которые связаны с поставкой товара, по мнению автора, изложенный подход применим и к доходам в виде процентов по договору займа, заключенному до 1 января 2015 года.

С 1 января 2015 года при применении в налоговом учете метода начисления в отношении процентов, признаваемых в составе расходов для целей налогообложения прибыли, при пересчете обязательств (кредиторской задолженности) по таким процентам возникают курсовые разницы. Пересчет производится на дату прекращения (исполнения) обязательств и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше.

Разницы по процентам перед заимодавцем, возникшим до 1 января 2015 года (кредиторская задолженность), при применении в налоговом учете метода начисления учитываются в порядке, который действовал до этой даты. В соответствии с ним разницы образуются на момент фактической уплаты процентов (п. 7 ст. 271, п. 9 ст. 272 НК РФ) и признаются для целей налого-обложения прибыли как суммовые разницы. Заемщик учитывает их в составе внереализационных расходов и доходов соответственно (п. 11.1 части 2 ст. 250, подп. 5.1 п. 1 ст. 265 НК РФ). Аналогичные разъяснения дает финансовое ведомство в письме Минфина России от 27.05.2013 № 03-03-06/1/18920.

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Также следует напомнить, что ранее финансовое ведомство в письме от 30.03.2015 № 03-03-06/1/17387

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

по вопросу учета для целей налога на прибыль суммовой разницы по заключенным до 1 января 2015 года сделкам, исполнение которых возникает после этой даты, придерживалось иной точки зрения. Официальная позиция заключалась в том, что в такой ситуации организациям необходимо учитывать в доходах (расходах) для целей налогообложения доходы (расходы) в виде суммовой разницы.

На основании данных разъяснений можно было сделать вывод, что по договору займа, заключенному до 1 января 2015 года, у заемщика, который применяет в налоговом учете метод начисления, разницы, возникающие на момент фактической уплаты процентов, продолжают признаваться для целей налогообложения прибыли как суммовые разницы и учитываются в порядке, действовавшем до указанной даты.

Таким образом, если сумма займа выражена в условных денежных единицах (в долларах США, евро и т.д.), а получение и возврат займа производятся в рублях, бухгалтеру необходимо:

- учесть сумму долга в размере фактически поступивших денежных средств;

- увеличить или уменьшить задолженность по займу исходя из курса иностранной валюты, установленного Банком России или соглашением сторон, на дату возврата денег и на каждую отчетную дату (по процентам, возникшим после 01.01.2015);

- увеличить или уменьшить задолженность по займу исходя из курса иностранной валюты, установленного Банком России или соглашением сторон, на дату фактической уплаты (по процентам, возникшим до 01.01.2015).

Если курс иностранной валюты на дату возврата денежных средств (составления отчетности) будет больше, чем на дату их получения или пересчета на предыдущую отчетную дату, возникает отрицательная курсовая разница. Она является прочими расходами фирмы. На ее сумму возрастает задолженность по займу.

В течение года кредиторскую задолженность по займу, выраженную в у.е., нужно пересчитывать на каждую отчетную дату (по курсу, установленному в договоре займа).

Обращаю ваше внимание на ситуацию, когда, получая заем от другой организации, компания выдает простой вексель в иностранной валюте, который будет погашен в рублях. Такой вексель не относится к валютным ценностям, валюту такого обязательства следует рассматривать как у.е. Выдачей векселедателем собственного векселя оформляются заемные отношения с получателем векселя и учитываются в порядке, применимом к договорам займа в у.е.

Трудовой договор

Согласно ст. 131 ТК РФ зарплата выдается в денежной форме в валюте Российской Федерации (в рублях). При этом ТК РФ не запрещает устанавливать размер зарплаты в иностранной валюте.

Тем не менее Федеральная служба по труду и занятости в письме от 20.11.2015 № 2631-6-1

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

дала разъяснения по вопросу установления в трудовом договоре размера заработной платы в у.е. По мнению ведомства, установление в трудовых договорах оклада в иностранной валюте (у.е.) не соответствует трудовому законодательству и ущемляет права работников.

Нарушение трудового законодательства ведет к привлечению виновных лиц к дисциплинарной и материальной ответственности в порядке, установленном ТК РФ и иными федеральными законами, а также виновные лица привлекаются к гражданско-правовой, административной и уголовной ответственности в порядке, установленном федеральными законами (ст. 419 ТК РФ).

Согласно части 1 ст. 5.27 Кодекса Российской Федерации об административных правонарушениях (далее – КоАП РФ) нарушение трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, если иное не предусмотрено частями 2 и 3 настоящей статьи и ст. 5.27.1 КоАП РФ, влечет предупреждение или наложение административного штрафа на должностных лиц в размере от 1 000 до 5 000 руб.; на лиц, осуществляю-щих предпринимательскую деятельность без образования юридического лица, – от 1 000 до 5 000 руб.; на юридических лиц – от 30 000 до 50 000 руб.

Арбитражная практика по данному вопросу не сформировалась.

Таким образом, устанавливать заработную плату (оклад) сотруднику в иностранной валюте либо у.е. рискованно.

Оформление первичных учетных документов

Бухгалтерский учет в Российской Федерации ведется в рублях на основании данных первичных учетных документов (часть 1 ст. 9, часть 1 ст. 10, часть 2 ст. 12, часть 1 ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ, ст. 27 Федерального закона от 10.07.2002 № 86-ФЗ). Минфин России неоднократно разъяснял, что при расчетах в рублях первичные учетные документы должны составляться в рублях. См.:

Письмо Минфина РФ от 17.07.2007 № 03-03-06/2/127,

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Письмо Минфина РФ от 06.03.2001 № 04-02-05/1/47

Где найти:

Где найти: ИБ Вопросы-ответы (Финансист)

Принимая во внимание разъяснения финансового ведомства, необходимо обеспечить, чтобы при расчетах в рублях в первичных учетных документах стоимостные показатели были выражены в рублях.

Поэтому если в договоре стоимость товаров (работ, услуг, имущественных прав) выражена в иностранной валюте (у.е.), а оплата производится в эквивалентной сумме в рублях (п. 2 ст. 317 ГК РФ), в первичных учетных документах стоимость таких товаров (работ, услуг, имущественных прав) должна быть отражена в рублях (п. 5 части 2 ст. 9, часть 2 ст. 12 Федерального закона от 06.12.2011 № 402-ФЗ).

Однако возникает вопрос о возможности отражения стоимости товаров (работ, услуг) по договорам в у.е. в первичных документах в иностранной валюте (условных единицах).

В действующем законодательстве нет запрета на включение в форму первичных учетных документов дополнительных показателей (реквизитов). Вместе с тем следует учитывать, что формы первичных учетных документов вы определяете самостоятельно (часть 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

Исходя из изложенного и руководствуясь частями 2, 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ, полагаем, что наряду с обязательными реквизитами (в том числе с денежными измерителями факта хозяйственной жизни в рублях) допустимо вводить в формы первичных учетных документов дополнительные реквизиты, например, сумму в иностранной валюте (у.е.), курс пересчета и (или) порядок расчета суммы в рублях, эквивалентной сумме в иностранной валюте (у.е.).

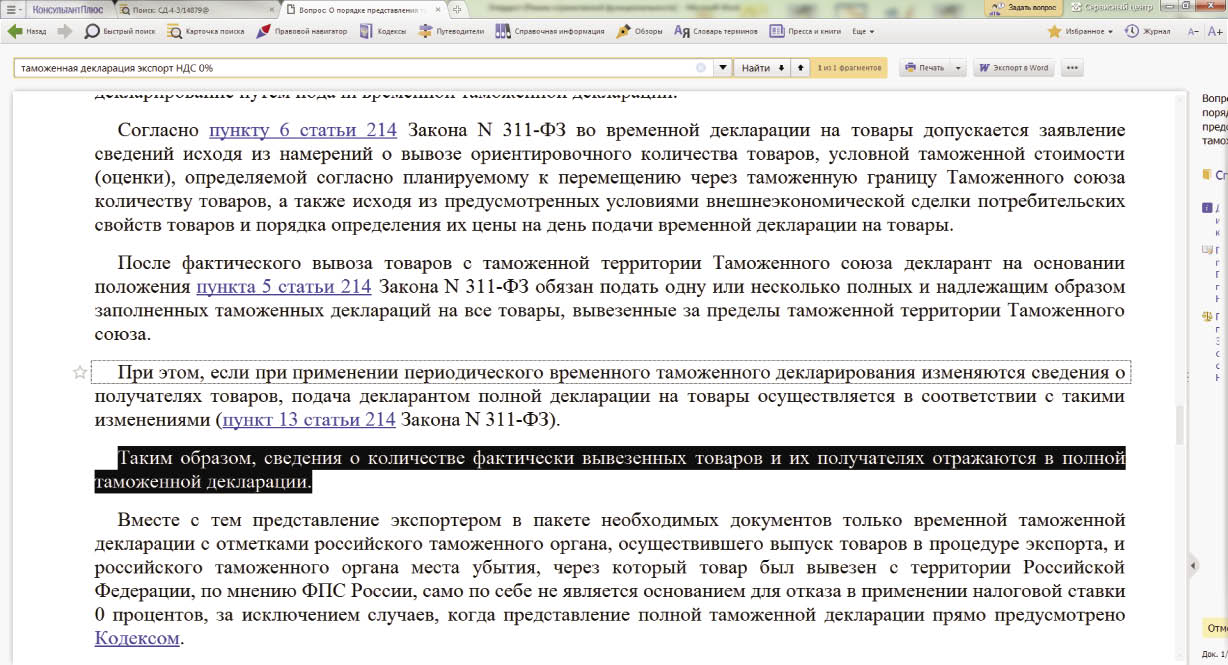

Где найти: ИБ Бухгалтерская пресса и книги

Где найти: ИБ Бухгалтерская пресса и книги

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

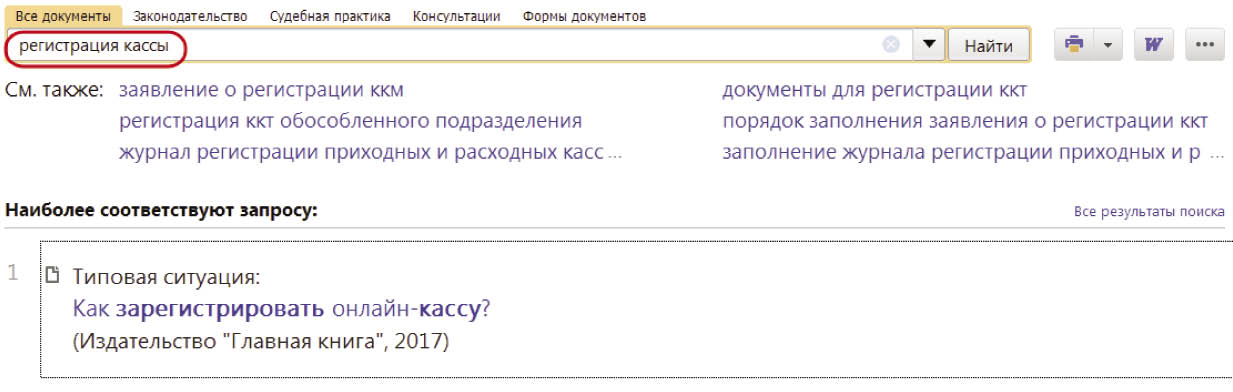

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: