При приеме на работу иностранного гражданина работодателю необходимо убедиться в законности его нахождения на территории Российской Федерации. По общему правилу иностранец при пересечении границы должен получить и заполнить миграционную карту. Только с Республикой Беларусь у Российской Федерации достигнуто соглашение о едином бланке миграционной карты, суть которого сводится к тому, что граждане Республики Беларусь при въезде на территорию Российской Федерации или наоборот – граждане Российской Федерации при въезде в Республику Беларусь – не заполняют миграционную карту. См.:

Соглашение между Правительством РФ и Правительством Республики Беларусь от 05.10.2004 «Об использовании миграционной карты единого образца»

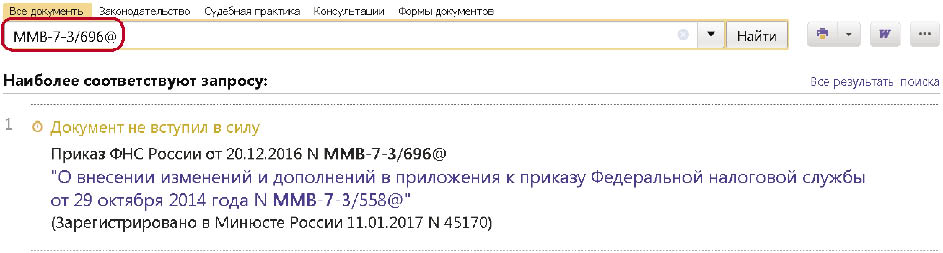

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

По приезде в Российскую Федерацию иностранные граждане подлежат постановке на миграционный учет. При этом важное значение имеет правовой статус иностранного гражданина. В зависимости от правового статуса иностранный гражданин обязан встать на миграционный учет по месту жительства и (или) по месту пребывания.

Сразу договоримся по используемой в тематическом сюжете терминологии: в обывательской ситуации чаще всего и сами иностранцы, и работодатели называют миграционный учет регистрацией. Термин «регистрация» в законодательстве применительно к миграционному учету с 15 января 2007 года не используется. В связи с чем, если и читатель тематического сюжета привык к термину «регистрация», сразу же заменяем его здесь на правовое понятие – «миграционный учет».

С 2016 года органом, ведающим вопросами миграционного учета, является Главное управление по вопросам миграции Министерства внутренних дел Российской Федерации (далее по тексту – МВД РФ), которому соответствующие полномочия были переданы от расформированной ФМС РФ. При этом на дату подготовки тематического сюжета нормативно-правовые акты, касающиеся миграционного учета, используются те, что были изданы при ФМС РФ. Ниже представлен перечень самых важных нормативно-правовых актов, которые необходимо знать работодателям при решении вопросов о постановке на миграционный учет иностранных граждан:

- Федеральный закон от 18.07.2006 № 109-ФЗ О миграционном учете иностранных граждан и лиц без гражданства в Российской Федерации» (далее по тексту – Закон № 109-ФЗ);

- Постановление Правительства РФ от 15.01.2007 № 9 «О порядке осуществления миграционного учета иностранных граждан и лиц без гражданства в Российской Федерации»;

- Приказ ФМС РФ от 23.09.2010 № 287 «Об утверждении формы заявления иностранного гражданина или лица без гражданства о регистрации по месту жительства, формы уведомления о прибытии иностранного гражданина или лица без гражданства в место пребывания»;

- Приказ ФМС России от 29.08.2013 № 364 «Об утверждении Административного регламента предоставления Федеральной миграционной службой государственной услуги по осуществлению миграционного учета в Российской Федерации».

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В соответствии с Законом № 109-ФЗ миграционный учет подразделяется на следующие виды:

Миграционному учету по месту жительства подлежат постоянно и временно проживающие иностранные граждане. Но в процедуре постановки на миграционный учет по месту жительства работодатель не задействован. Поэтому данный вопрос нами не рассматривается в рамках тематического сюжета.

Постановке на учет по месту пребывания подлежат:

- постоянно пребывающие иностранные граждане;

- временно проживающие иностранные граждане;

- временно пребывающие иностранные граждане.

Постоянно и временно проживающих иностранцев нужно ставить на миграционный учет по месту пребывания только в том случае, если они находятся вне места жительства. При этом с временно проживающими иностранными гражданами это достаточно редкая ситуация, т.к. по общему правилу им запрещено проживать и работать вне территории того субъекта, где им выдано разрешение на временное проживание. Т.е. если разрешение на временное проживание иностранному гражданину выдано в г. Москве, то и работать, и проживать он должен в г. Москве.

С постоянно проживающими иностранцами дела обстоят иначе. Например, иностранец мог получить вид на жительство в г. Челябинске, соответственно, там он был поставлен на миграционный учет по месту жительства, но приехал с целью трудоустройства в г. Москву. Соответственно, в г. Москве он должен быть поставлен на миграционный учет по месту пребывания.

Прежде чем мы изучим порядок, сроки постановки на миграционный учет по месту пребывания, рассмотрим два важнейших понятия, анализ которых позволит ответить на вопрос: кто является принимающей стороной для иностранных граждан, может ли работодатель являться принимающей стороной?

В соответствии со ст. 2 Закона № 109-ФЗ местом пребывания иностранного гражданина или лица без гражданства в Российской Федерации (далее – место пребывания) является жилое помещение, не являющееся местом жительства, а также иное помещение, учреждение или организация, в которых иностранный гражданин или лицо без гражданства находится и (или) по адресу которых иностранный гражданин или лицо без гражданства подлежит постановке на учет по месту пребывания в порядке, установленном настоящим Федеральным законом.

То есть местом пребывания не может быть место, где иностранный гражданин подлежит миграционному учету по месту жительства.

Принимающей стороной может быть:

- гражданин Российской Федерации,

- постоянно проживающие в Российской Федерации иностранный гражданин или лицо без гражданства,

- юридическое лицо, филиал или представительство юридического лица,

- федеральный орган государственной власти,

- орган государственной власти субъекта Российской Федерации,

- орган местного самоуправления,

- дипломатическое представительство либо консульское учреждение иностранного государства в Российской Федерации,

- международная организация или ее представительство в Российской Федерации либо представительство иностранного государства при международной организации, находящейся в Российской Федерации, у которых иностранный гражданин или лицо без гражданства фактически проживает или осуществляет трудовую деятельность (находится)

Важный момент: принимающей стороной может быть как физическое лицо (и тогда местом пребывания будет жилое помещение, не являющееся местом жительства), так и юридическое лицо, филиал, представительство юридического лица, у которого иностранный гражданин осуществляет трудовую деятельность.

То есть смысл миграционного учета по месту пребывания – это возможность найти иностранного гражданина по адресу постановки на учет. Иностранец должен фактически проживать или трудиться у принимающей стороны.

Соответственно, работодатель может, а в ситуации отсутствия у иностранца постановки на миграционный учет у физического лица – обязан – выступать принимающей стороной.

При этом на практике иногда возникает заблуждение, что иностранец должен быть поставлен на миграционный учет по месту пребывания там, где «тапочки стоят», т.е. там, где проживает. Однако из определения места пребывания и принимающей стороны следует, что местом пребывания может быть как жилое помещение, так и нежилое, а в качестве принимающей стороны может выступать как физическое лицо, так и юридическое лицо. Судебной практикой также подтверждается правомерность постановки иностранных граждан на миграционный учет по месту пребывания по адресу работодателя. См.:

Постановление Московского городского суда от 12.04.2016 № 4а-1081/2016

Где найти:

Где найти:

ИБ Суды Москвы и области

ВОПРОС: Головная организация работодателя находится в г. Санкт-Петербурге, принимает иностранного работника для работы в складском комплексе, располагаю- щемся в г. Москве. Где должен быть поставлен на миграционный учет иностранец?

Если работодатель является принимающей стороной, то ставить на миграционный учет нужно по месту фактического выполнения работником трудовой функции, то есть в данном примере – в г. Москве.

При приеме на работу иностранного гражданина уточните у него наличие отрывной части бланка уведомления о постановке на миграционный учет по месту пребывания, в народе – регистрации. Дальше возможны следующие варианты развития событий:

- У иностранного гражданина отсутствует отрывная часть бланка уведомления о постановке на миграционный учет, соответственно, принимающей стороной будет работодатель, у которого он будет осуществлять трудовую деятельность.

- У иностранного гражданина есть отрывная часть бланка уведомления о постановке на миграционный учет, но в нем в качестве принимающей стороны указано юридическое лицо.

Юридическое лицо может быть указано в двух случаях:

- Это прежний работодатель или «работодатель-посредник». Главное, что при трудоустройстве в вашу компанию автоматически в силу норм Закона № 109-ФЗ именно вы как работодатель становитесь принимающей стороной.

- Это гостиница, хостел, иное учреждение, где иностранный гражданин проживает. В этом случае принимающей стороной является администрация гостиницы, хостела и т.д. См.:

Постановление Верховного Суда РФ от 05.04.2016 № 303-АД16-1973 по делу № А16-536/2015

Где найти:

Где найти:

ИБ Решения высших судов

При этом на практике есть неофициальная позиция территориальных органов МВД по вопросам миграции, связанная с тем, что у работодателя должен быть договор с гостиницей на размещение в гостинице иностранных работников работодателя. Однако эта позиция не обоснована нормативно.

Важный момент: если иностранец будет снят с миграционного учета по адресу гостиницы, то принимающей стороной автоматически становится работодатель.

- Третья ситуация: когда иностранец предъявляет отрывную часть бланка уведомления о постановке на миграционный учет по месту пребывания, где в качестве принимающей стороны указано физическое лицо. Это одна из самых неоднозначных ситуаций, т.к. большинство работодателей полагают, что этого достаточно, и больше не возвращаются к вопросу миграционного учета данного иностранца, полагая, что все остальные вопросы по миграционному учету сам иностранец должен решать с физическим лицом. Так ли это? Чтобы ответить на этот вопрос, необходимо понимать порядок постановки на миграционный учет и основания для снятия с миграционного учета по месту пребывания. Поэтому ответ на этот вопрос мы оставим ближе к завершению тематического сюжета.

Для постановки иностранного гражданина на миграционный учет по месту пребывания принимающая сторона заполняет уведомление по форме, утвержденной Приказом ФМС России от 23.09.2010 № 287.

К уведомлению о прибытии необходимо прилагать, в частности, копию документа, удостоверяющего личность иностранного гражданина, а в отношении временно пребывающего в РФ иностранца может быть также представлена копия миграционной карты. Если у иностранца есть отрывная часть бланка уведомления о постановке на миграционный учет по прежнему месту пребывания, она также предоставляется иностранным гражданином. На ее основании принимающая сторона заполнит строку «Адрес прежнего места пребывания», для того чтобы миграционный орган в своей информационной системе снял иностранца с миграционного учета с прежнего места пребывания и поставил на миграционный учет по адресу новой принимающей стороны. В уведомлении о прибытии принимающая сторона или иностранный гражданин должны указать сведения об иностранном гражданине.

Также в том случае, если принимающей стороной является организация, в уведомлении о прибытии указываются следующие сведения:

|

а)

|

фамилия, имя, отчество ответственного лица организации;

|

|

б)

|

вид и реквизиты (серия, номер, дата выдачи, срок действия) документа, удостоверяющего личность ответственного лица организации;

|

|

в)

|

адрес места жительства ответственного лица организации;

|

|

г)

|

наименование организации;

|

|

д)

|

фактический адрес организации;

|

|

е)

|

идентификационный налоговый номер организации.

|

Принимающая сторона свое согласие на временное нахождение у нее иностранного гражданина выражает подписью на оборотной стороне уведомления о прибытии, а для организации, принимающей иностранного гражданина, такая подпись скрепляется печатью указанной организации (при наличии печати).

Уведомление о прибытии в место пребывания иностранного гражданина подается в территориальный орган МВД РФ принимающей стороной. Сам иностранный гражданин может подать такое уведомление только при наличии документально подтвержденных уважительных причин, препятствующих принимающей стороне самостоятельно направить уведомление о прибытии иностранного гражданина в место пребывания в орган миграционного учета.

В соответствии с п. 22 постановления Правительства РФ от 15.01.2007 № 9 уведомление о постановке на миграционный учет можно направить тремя способами:

- Предоставить лично принимающей стороной в территориальный орган Главного управления по вопросам миграции МВД России.

- Через многофункциональный центр.

- Почтовым отправлением.

Если работодатель как принимающая сторона планирует предоставлять лично уведомление, несмотря на то что п. 46 Приказа ФМС России от 29.08.2013 № 364 «Об утверждении Административного регламента предоставления Федеральной миграционной службой государственной услуги по осуществлению миграционного учета в Российской Федерации» запрещено требовать от принимающей стороны документы и информацию, представление или осуществление которых не предусмотрено нормативными правовыми актами, на практике миграционные органы устанавливают свои «внутренние» правила и просят пакет документов на организацию. Так как он нормативно не установлен, список документов может меняться в зависимости от территориального органа, но чаще всего дополнительно просят предоставить:

- учетную карточку компании;

- ИНН, ОГРН;

- приказ / протокол о назначении генерального директора, а также его паспорт;

- доверенность на представителя;

- правоустанавливающие документы по адресу постановки иностранца на миграционный учет (свидетельство о собственности, договор аренды и др.).

Совет: перед непосредственной подачей документов в территориальный орган МВД уточните список документов, которые вам нужно будет предоставить как работодателю – принимающей стороне.

В случае направления уведомления о прибытии почтовым отправлением бланк уведомления заполняется в двух экземплярах, один из которых хранится в организации федеральной почтовой связи в течение года.

В случае представления многофункциональным центром уведомления о прибытии в территориальный орган МВД РФ бланк уведомления о прибытии заполняется в одном экземпляре, который хранится в многофункциональном центре в течение года. В случае отсутствия технической возможности представления многофункциональным центром уведомления о прибытии в территориальный орган МВД РФ в виде электронного документа бланк такого уведомления заполняется в двух экземплярах, один из которых хранится в многофункциональном центре в течение года (п. 27 постановления Правительства РФ от 15.01.2007 № 9 «О порядке осуществления миграционного учета иностранных граждан и лиц без гражданства в Российской Федерации»).

Важно! Уведомление должно быть направлено принимающей стороной строго в сроки, установленные законодательством. При этом сроки постановки на миграционный учет различаются в зависимости от правового статуса иностранного гражданина, а также для граждан отдельных стран сроки могут устанавливаться международными соглашениями.

Сроки постановки на миграционный учет по месту пребывания

|

Государство или правовой статус иностранного гражданина

|

Сроки

|

Обоснование

|

|

Постоянно проживающий, временно проживающий, временно пребывающий

|

Уведомление должно быть предоставлено не позднее семи рабочих дней со дня его прибытия в место пребывания.

|

Подп. 1, подп. 2 п. 3 ст. 20 Федерального закона от 18.07.2007 № 109-ФЗ

|

|

Высококвалифицированные специалисты и иностранные граждане, являющиеся членами семьи высококвалифицированного специалиста

|

Освобождаются от обязанности выполнения действий, необходимых для их постановки на миграционный учет по месту пребывания на срок, не превышающий 90 дней со дня их въезда на территорию Российской Федерации.

При этом указанные иностранные граждане, в установленном порядке зарегистрированные по месту жительства (поставленные на учет по месту пребывания) в Российской Федерации, в случае их передвижения по территории Российской Федерации и при прибытии в новое место пребывания на срок, не превышающий 30 дней, освобождаются от обязанности выполнения действий, необходимых для их постановки на учет по новому месту пребывания. После истечения такого 90-дневного или 30-дневного срока указанные иностранные граждане обязаны выполнить действия, необходимые для их постановки на учет по новому месту пребывания, в срок, не превышающий семи рабочих дней.

|

П. 4.1 ст. 20 Федерального закона от 18.07.2007 № 109-ФЗ

|

|

Республика Беларусь

|

В течение 90 дней с даты въезда освобождаются от регистрации по месту пребывания.

|

Ст. 3 Соглашения между Россией и Республикой Беларусь от 24 января 2006 года

|

|

Республика Казахстан

|

Освобождаются от обязанности регистрации (постановки на учет по месту пребывания) в течение 30 дней.

|

Ст. 1 Соглашения между РФ и Республикой Казахстан от 7 июня 2012 года

|

|

Кыргызская Республика

|

Освобождаются от обязанности регистрации (постановки на учет по месту пребывания) в течение 30 дней.

|

Ст. 1 Соглашения между Российской Федерацией и Кыргызской Республикой от 19 июня 2015 года

|

|

Республика Армения

|

Освобождаются от обязанности регистрации (постановки на учет по месту пребывания) в течение 30 дней.

|

Ст. 1 Соглашения между Правительством РФ и Правительством Республики Армения от 11 июля 2014 года

|

|

Республика Таджикистан

|

Освобождаются от обязанности по постановке на учет по месту пребывания в течение 15 дней.

|

Ст. 1 Соглашения между Россией и Республикой Таджикистан от 8 февраля 2013 года

|

|

Украина

|

Если срок их временного пребывания в России не превышает 90 дней, то они могут не вставать на миграционный учет. Соответственно, если граждане Украины въезжают в Россию на более длительный срок, то встать на миграционный учет они должны в общем порядке.

|

Ст. 1 Соглашения между Правительством РФ и Правительством Украины о безвизовых поездках граждан РФ и Украины от 16 января 1997 года

|

Внимание: в большинстве международных соглашений, предусматривающих послаб-ления к сроку временного пребывания для граждан отдельных государств, срок для постановки на миграционный учет исчисляется от даты въезда в РФ. Если иностранный гражданин приехал с целью трудоустройства, на практике рекомендуется ориентироваться на срок в семь рабочих дней для постановки на учет. Кроме того, если такой иностранный гражданин устраивается к вам на работу от другого работодателя, срок в семь рабочих дней следует соблюдать в обязательном порядке.

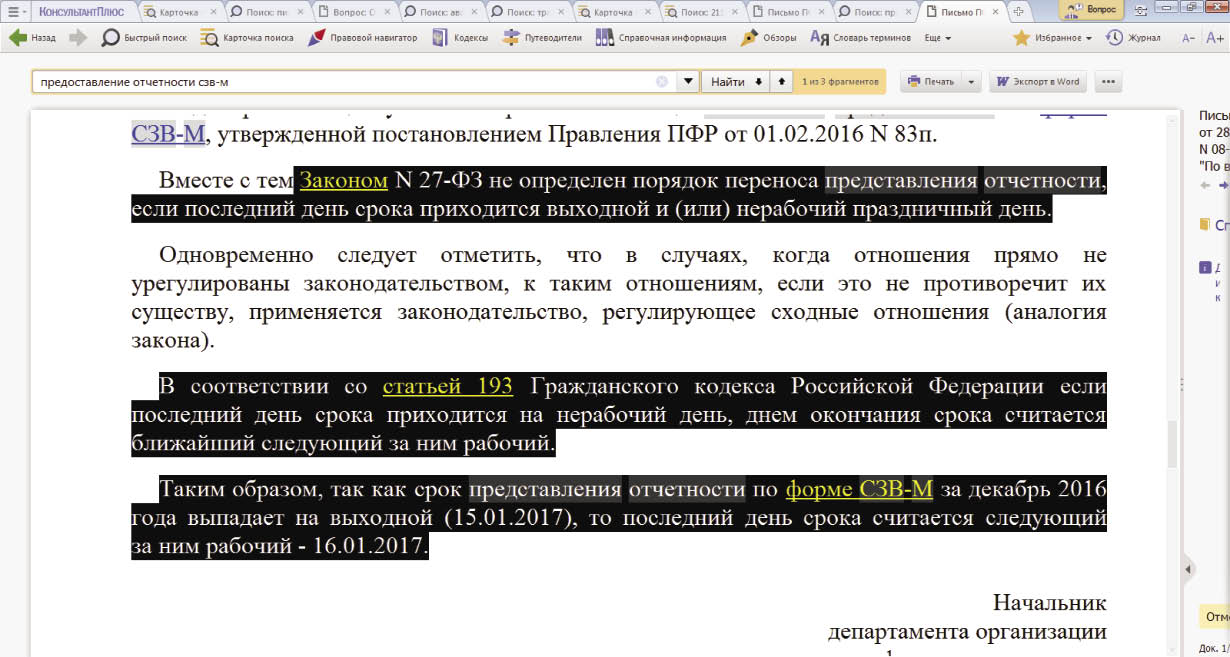

Обратите внимание: в случаях, названных в подп. «а»–«д» п. 1 и подп. «а»–«в» п. 2 части 2 ст. 20 Закона № 109-ФЗ, принимающая сторона обязана уведомить орган миграционного учета о прибытии в место пребывания иностранного гражданина, прибывшего в место пребывания в нерабочий день (в том числе в один из дней в течение нескольких нерабочих дней), в течение одних суток, являющихся рабочим днем и следующих непосредственно за нерабочим днем (за несколькими нерабочими днями). Из распространенного на практике (при прибытии, например, в гостиницу) – администрация гостиницы должна направить уведомление в течение суток.

В течение трех рабочих дней после приема уведомления о прибытии миграционные органы должны вносить сведения о нахождении иностранца в свои учетные документы, а также в государственную информационную систему миграционного учета. При этом администрация гостиницы, принявшая от иностранного гражданина уведомление о прибытии, а также территориальный орган МВД РФ, многофункциональный центр или организация федеральной почтовой связи, принявшие от принимающей стороны или иностранного гражданина уведомление о прибытии, проставляют отметку о приеме уведомления в бланк уведомления о прибытии, отрывная часть которого возвращается иностранному гражданину либо принимающей стороне.

Важно! Отрывную часть бланка уведомления о постановке на миграционный учет по месту пребывания принимающая сторона передает иностранному гражданину.

Снимать иностранца с миграционного учета принимающей стороне не нужно. Это сделают миграционные органы в случаях, названных в части 1 ст. 23 Закона № 109-ФЗ:

- постановки иностранного гражданина на учет по новому месту пребывания;

- выезда иностранного гражданина из Российской Федерации;

- смерти иностранного гражданина в Российской Федерации либо вступления в законную силу решения суда о признании иностранного гражданина, находившегося в Российской Федерации, безвестно отсутствующим или об объявлении его умершим;

- установления в порядке, определяемом федеральным органом исполнительной власти в сфере миграции, факта фиктивной постановки на учет по месту пребывания в жилом помещении.

Присмотримся внимательно к перечню оснований для снятия с миграционного учета по месту пребывания и вернемся к вопросу, оставленному нами без ответа: если в отрывной части уведомления о постановке на миграционный учет по месту пребывания как принимающая сторона указано физическое лицо, может ли работодатель не заниматься миграционным учетом, не брать его на контроль?

Рассмотрим такой пример: работодатель принял на работу гражданина Республики Казахстан, который при трудоустройстве предъявил отрывную часть бланка уведомления, подтверждающую постановку на миграционный учет по адресу физлица. В один из выходных иностранец съездил домой. Вернулся в РФ не только с новой миграционной картой, но и выезд из РФ явился основанием для снятия этого иностранного гражданина с миграционного учета, после того как миграционный орган получил информацию от органов пограничного контроля. И если физическое лицо снова не направило уведомление о постановке на миграционный учет, в такой ситуации иностранец будет считаться не имеющим миграционного учета, нарушающим правила пребывания на территории РФ; и автоматически, в силу определений места пребывания и принимающей стороны, которые содержатся в ст. 2 Закона № 109-ФЗ, принимающей стороной становится работодатель. Знает ли об этом работодатель? Незнание закона не освобождает от ответственности: и иностранец, и работодатель могут быть привлечены к административной ответственности по ст. 18.9 КоАП РФ.

Другой пример: работодатель принимает на работу гражданина Германии, у которого также есть миграционный учет у физического лица в качестве принимающей стороны, например, в г. Москве. Работодатель направляет гражданина Германии в командировку, например, в г. Екатеринбург. В командировке иностранец будет проживать в гостинице. Гостиница обязана была направить уведомление о постановке иностранца на учет в миграционный орган в течение суток, при этом напомним, что в форме уведомления заполняется строка «Адрес прежнего места пребывания». Соответственно, получив такое уведомление от гостиницы, миграционный орган в информационной системе снимает иностранца с миграционного учета с адреса у физлица и ставит на миграционный учет в гостиницу. Был ли вернувшийся из командировки гражданин Германии снова поставлен на учет принимающей стороной – физическим лицом? Если нет, то работодатель становится принимающей стороной, у которой иностранный гражданин осуществляет трудовую деятельность. Поэтому, когда иностранный гражданин предъявляет отрывную часть уведомления о постановке на миграционный учет, где в качестве принимающей стороны указано физическое лицо, работодатель может оставить всё как есть, аргументируя свою позицию невозможностью постановки иностранца на учет по двум адресам (двух принимающих сторон быть не может). Но в этой ситуации работодателю необходимо держать на контроле ситуации с возможными въездами-выездами иностранца в РФ и перемещениями иностранца по стране. См.:

Постановление Десятого арбитражного апелляционного суда от 20.04.2015 № 10АП-1606/2015 по делу № А41-83300/14

Где найти:

Где найти:

ИБ 10 апелляционный суд

Второй вариант: работодатель ставит иностранца на миграционный учет к себе, т.е. направляет уведомление о постановке на миграционный учет по месту пребывания, где в качестве принимающей стороны указывается юридическое лицо, и самостоятельно контролирует ситуации с въездами-выездами и перемещениями по стране. Для этого можно в трудовой договор или в памятку для иностранного гражданина внести условия о необходимости информировать работодателя обо всех фактах въезда-выезда из страны и постановки на учет в других организациях.

Итак, если к вам оформляется на работу иностранец, у которого отсутствует отрывная часть уведомления о постановке на миграционный учет по месту пребывания, исполнять обязанности принимающей стороны должен работодатель.

Если на работу оформляется иностранный гражданин, у которого есть отрывная часть бланка уведомления, в которой в качестве принимающей стороны заявлено юридическое лицо, и это не гостиница и тому подобное учреждение, работодатель обязан исполнить обязанности принимающей стороны, т.е. направить уведомление в территориальный орган МВД РФ по месту фактического осуществления иностранцем трудовой функции.

Если на работу оформляется иностранный гражданин, у которого в отрывной части уведомления принимающей стороной указано физическое лицо, работодатель контролирует исполнение физлицом обязанностей в части постановки иностранца на миграционный учет после наступления оснований для его снятия с миграционного учета или исполняет обязанности принимающей стороны и направляет уведомление.

В завершение тематического сюжета напомним работодателям об обязанности принимающей стороны или иностранного гражданина в течение трех рабочих дней сообщать в миграционный орган об изменениях сведений об иностранном гражданине, предусмотренных пп. 1–9 и 12 части 1 ст. 9 Закона № 109-ФЗ. Соответствующая обязанность предусмотрена п. 42 Постановления Правительства РФ от 15.01.2007 № 9. Сообщение сведений осуществляется на основании письменного заявления в произвольной форме с приложением заполненного бланка уведомления о прибытии и копий документов, подтверждающих изменение соответствующих сведений.

Где найти:

Где найти:

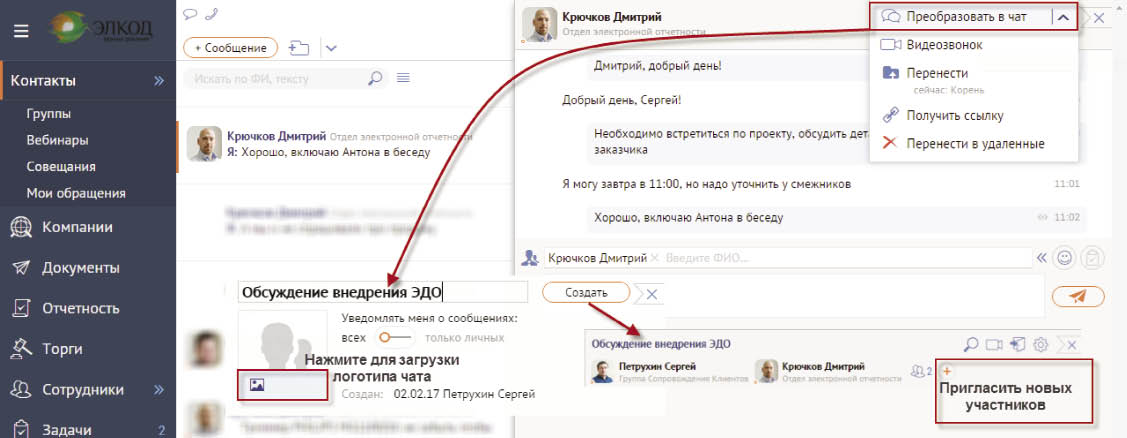

. Введите название чата и нажмите кнопку

. Введите название чата и нажмите кнопку  . Пригласите нужных вам собеседников с помощью кнопки

. Пригласите нужных вам собеседников с помощью кнопки  . Ваш коллега будет автоматически добавлен в группу и сможет видеть отправляемые в чат сообщения.

. Ваш коллега будет автоматически добавлен в группу и сможет видеть отправляемые в чат сообщения. .

.

.

. или

или  соответственно.

соответственно. (добавить вас обратно сможет администратор чата). если вы являетесь администратором чата, то, перед тем как выйти, вам необходимо назначить нового администратора.

(добавить вас обратно сможет администратор чата). если вы являетесь администратором чата, то, перед тем как выйти, вам необходимо назначить нового администратора.