В ст. 97 Трудового кодекса Российской Федерации (далее по тексту – ТК РФ) названо два варианта привлечения работника к работе за пределами установленной продолжительности рабочего времени: сверхурочная работа и работа на условиях ненормированного рабочего дня.

Начнем с работы на условиях ненормированного рабочего дня. Прежде чем рассматривать порядок его оформления, обратите внимание на определение, которое содержится в ст. 101 ТК РФ. Ненормированный рабочий день – это особый режим работы, в соответствии с которым отдельные работники могут по распоряжению работодателя при необходимости эпизодически привлекаться к выполнению своих трудовых функций за пределами установленной для них продолжительности рабочего времени. Это определение позволяет ответить на несколько вопросов.

Обратите внимание: само определение ненормированного рабочего дня содержит условие о том, что это особый режим работы, при котором только отдельные работники могут эпизодически привлекаться к выполнению своих трудовых функций за пределами установленной для них продолжительности рабочего времени. Соответственно, необоснованное установление всем работникам ненормированного рабочего дня может привести к спорам работодателя с проверяющими из государственной инспекции труда (далее по тексту – ГИТ).

- ВОПРОС:

Если работнику прописать в трудовом договоре ненормированный рабочий день, означает ли это, что ему можно не устанавливать конкретную продолжительность ежедневной работы, время начала, окончания рабочего дня и привлекать его к работе в любое удобное для работодателя время?

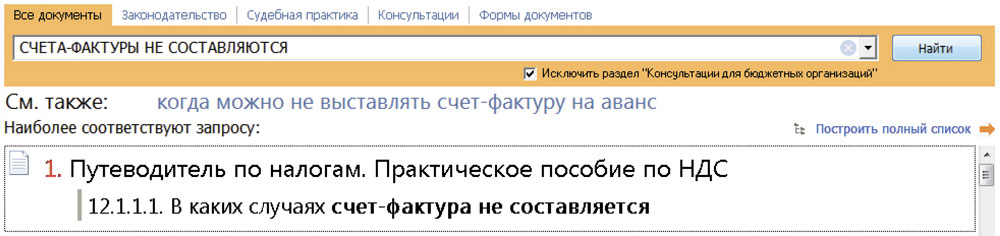

Как это ни странно, но такой вопрос мы достаточно часто получаем на семинарах и в Центре оперативного консультирования, а ведь для ответа достаточно внимательно прочитать определение ненормированного рабочего дня: при необходимости работник привлекается к выполнению трудовой функции за пределами установленной для него продолжительности рабочего времени. При этом установленной продолжительностью рабочего времени является то время, которое определено правилами внутреннего трудового распорядка, или, в случае, когда для работника режим рабочего времени отличается от общих правил, – трудовым договором. Поэтому, безусловно, для начала работнику устанавливается режим рабочего времени, и дополнительно определяется, что ему установлен ненормированный рабочий день. Аналогичная позиция у представителей Роструда, см., например,

Письмо Роструда от 07.06.2008 № 1316-6-1

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

- ВОПРОС:

А возможно ли устанавливать ненормированный рабочий день тем работникам, которые работают на условиях неполного рабочего времени? Например, работник работает пять дней в неделю по четыре часа, и ему установили ненормированный рабочий день.

Считаем, что такой вариант на практике возможен, т.к. в определении ненормированного рабочего дня говорится о привлечении работников к работе за пределами установленной для них продолжительности рабочего времени, соответственно, установленной для них является как раз неполная продолжительность рабочего дня. Аналогичную позицию можно встретить в письмах Роструда, см., например,

Письмо Роструда от 19.04.2010 № 1073-6-1

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

Но при определении категории работников с ненормированным рабочим днем следует учитывать, что в такую категорию нельзя включать работников, которым в соответствии со ст. 94 ТК РФ установлена предельная норма ежедневной работы (смены). К таким работникам относятся:

- работники в возрасте от 14 до 18 лет;

- инвалиды, продолжительность ежедневной работы которых устанавливается в соответствии с медицинским заключением;

- работники, занятые на работах с вредными и (или) опасными условиями труда.

Также в режиме ненормированного рабочего дня не могут работать лица, которым в соответствии со ст. 92 ТК РФ установлена сокращенная продолжительность рабочего времени. К таким работникам относятся, например:

- работники в возрасте до 18 лет (см. абз. 2, 3, часть 1 ст. 92 ТК РФ);

- работники, являющиеся инвалидами I или II группы (см. абз. 4, часть 1 ст. 92 ТК РФ);

- работники, условия труда на рабочих местах которых по результатам специальной оценки условий труда отнесены к вредным условиям труда III или IV степени или опасным условиям труда (см. абз. 5, часть 1 ст. 92 ТК РФ).

Самый интересный и злободневный вопрос: что же такое «эпизодически»? Не секрет, что у работника и работодателя понимание этого термина на практике явно различается. К сожалению, ни ТК РФ, ни иные нормативно-правовые акты не раскрывают понятие и критерии эпизодичности. Можно лишь встретить письма Роструда, из которых следует, что такое привлечение работников к работе на условиях ненормированного рабочего дня должно происходить не систематически. См., например,

Письмо Роструда от 07.06.2008 № 1316-6-1

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

Как же оформить в кадровом делопроизводстве ненормированный рабочий день?

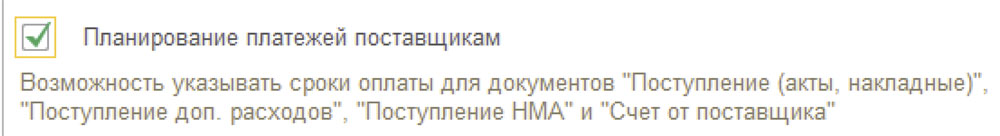

Первое, что необходимо сделать работодателю в соответствии со ст. 101 ТК РФ, это установить перечень должностей работников с ненормированным рабочим днем. Такой перечень может быть установлен коллективным договором, соглашением или локальным нормативным актом работодателя. Таким локальным нормативным актом могут быть правила внутреннего трудового распорядка или даже отдельное положение о ненормированном рабочем дне.

Обратите внимание: если у работодателя есть представительный орган работников, проект такого локального нормативного акта в обязательном порядке принимается с учетом мнения представительного органа работников.

Следующим этапом необходимо условие о ненормированном рабочем дне отразить в трудовом договоре с работником или, если такой режим устанавливается уже работающему, в соглашении об изменении условий трудового договора (дополнительным соглашением).

Обратите внимание: после того как работник был принят на работу и его ознакомили до подписания трудового договора с локальным нормативным актом, в котором его должность включена в перечень работников с ненормированным рабочим днем, и условие о ненормированном рабочем дне включено в подписанный трудовой договор, дополнительного согласия при самом факте привлечения за пределами установленной продолжительности рабочего времени не требуется, достаточно распоряжения работодателя.

Что касается самого распоряжения работодателя о привлечении работника к работе за пределами установленной продолжительности рабочего времени при ненормированном рабочем дне, нередко на практике работодатели оформляют приказ, но стоит обратить внимание, что ст. 101 ТК РФ не содержит такое требование, речь идет о распоряжении работодателя, которое может быть в устной или письменной форме. Форму такого распоряжения в каждом конкретном случае работодатель определяет самостоятельно.

Более важным вопросом при привлечении работника с ненормированным рабочим днем за пределами установленной продолжительности рабочего времени является учет времени, фактически отработанного таким работником. С одной стороны, в ст. 101 ТК РФ отсутствует такое требование, как ведение учета времени, отработанного работником при ненормированном рабочем дне за пределами установленной продолжительности рабочего времени. Именно отсутствие этого требования в ст. 101 ТК РФ зачастую приводит работодателей к нарушению трудового законодательства, т.к. забывается общее требование части 4 ст. 91 ТК РФ: работодатель обязан вести учет рабочего времени, фактически отработанного каждым работником. Таким образом, вести учет времени, отработанного работником на условиях ненормированного рабочего дня, нужно, но каким образом? Т.к. работа на условиях ненормированного рабочего дня не оплачивается, а работнику предоставляется дополнительный оплачиваемый отпуск в соответствии со ст. 119 ТК РФ, на наш взгляд, нет необходимости вести такой учет в табеле учета рабочего времени (формы № Т-12 или № Т-13). Работодатель может составить любой документ для фиксации времени привлечения работника с ненормированным рабочим днем к работе сверх установленной продолжительности рабочего времени, например, журнал учета работы сверх установленной продолжительности рабочего времени при ненормированном рабочем дне, служебные записки и др. Опять же, есть работодатели, которым удобнее использовать именно табель, в этом случае табель дополняется приказом работодателя новым специальным кодом для учета времени работы на условиях ненормированного рабочего дня. Выбор в любом случае за работодателем, т.к. форма такого документа законодательно не определена. Но важно помнить, что такая работа работнику не оплачивается. Ему должен предоставляться дополнительный оплачиваемый отпуск, продолжительность которого должна быть не менее трех календарных дней.

Обратите внимание: конкретная продолжительность ежегодного дополнительного оплачиваемого отпуска работникам с ненормированным рабочим днем должна быть определена коллективным договором или правилами внутреннего трудового распорядка. Это требование части 1 ст. 119 ТК РФ. Поэтому, если работодатель разрабатывал самостоятельный локальный нормативный акт о ненормированном рабочем дне, например, положение, продолжительность отпуска необходимо определять не в нем, а в правилах внутреннего трудового распорядка или коллективном договоре.

При этом работодатели часто задают такой вопрос: установили работнику ненормированный рабочий день, но по факту ни разу его не привлекали к работе за пределами установленной продолжительности рабочего времени. Нужно ли предоставлять дополнительный оплачиваемый отпуск? Хотелось бы обратить внимание, что предоставление отпуска связано не с фактом привлечения к работе, а только с режимом работы. Для предоставления отпуска достаточно наличия условия о ненормированном рабочем дне в локальном нормативном акте и в трудовом договоре. Так, специалисты Роструда в письме от 24.05.2012 № ПГ/3841-6-1

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

отметили следующее: законодательством не предусмотрено предоставление дополнительного отпуска за ненормированный рабочий день пропорционально отработанному в рабочем году времени. Право на дополнительный отпуск установленной продолжительности возникает у работника, включенного в перечень должностей работников организации с ненормированным рабочим днем, независимо от продолжительности работы в условиях ненормированного рабочего дня.

Итак, для того чтобы у работодателя была возможность привлекать работника за пределами установленной продолжительности рабочего времени на условиях ненормированного рабочего дня, необходимо проверить наличие его должности в перечне должностей работников с ненормированным рабочим днем. Этот перечень должен быть установлен коллективным договором, соглашением или локальным нормативным актом. Условие о ненормированном рабочем дне должно быть включено в трудовой договор, работодатель обязан обеспечить учет времени, фактически отработанного работником, и предоставлять таким работникам ежегодный дополнительный оплачиваемый отпуск продолжительностью не менее трех календарных дней, при этом конкретная продолжительность такого отпуска должна быть определена коллективным договором или правилами внутреннего трудового распорядка.

Что же такое сверхурочная работа, и каков порядок привлечения к ней работников?

Определение сверхурочной работы мы найдем в ст. 99 ТК РФ – работа, выполняемая работником по инициативе работодателя за пределами установленной для работника продолжительности рабочего времени: ежедневной работы (смены), а при суммированном учете рабочего времени – сверх нормального числа рабочих часов за учетный период. При этом ст. 99 ТК РФ выделяет три группы оснований для привлечения к сверхурочной работе, для каждой из которых будет отличаться порядок оформления:

Для того чтобы оформить привлечение работника к сверхурочной работе, в первом случае необходимо распоряжение работодателя, при этом в ТК РФ не уточняется форма такого распоряжения, это означает следующее: отсутствие приказа о привлечении к сверхурочной работе не будет являться нарушением трудового законодательства. Однако, если такое распоряжение было в устной форме и работник работает не у добросовестного работодателя, доказать наличие сверхурочной работы и, как следствие, обязанности работодателя по ее оплате будет достаточно тяжело. Кроме того, нередко работодатели задают вопрос: если работник остается на работе по своей собственной инициативе, т.к. не успевает выполнить работу в течение рабочего дня, будет ли она считаться сверхурочной работой? Обратите внимание, по мнению специалистов Роструда...

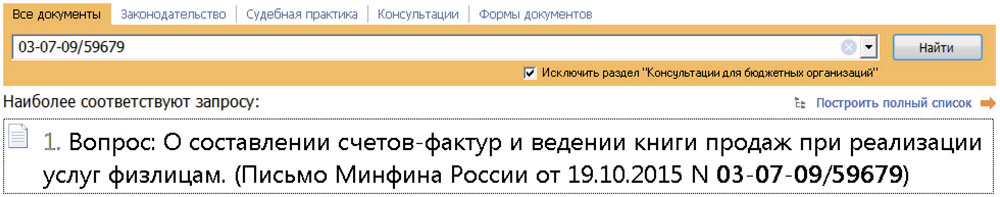

...см., например, письмо Роструда от 02.12.2009 № 3567-6-1

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

...и многих судей, если не будет установлено наличие распоряжения работодателя, и работник добровольно остается за пределами установленной продолжительности рабочего времени на работе, такая работа не может считаться сверхурочной. См., например,

Кассационное определение Московского городского суда от 18.03.2014 № 4г/2-1868/14, апелляционное определение Московского городского суда от 08.12.2014 № 33-38947/2014, апелляционное определение Московского городского суда от 04.03.2015 по делу № 33-6834

ГДЕ НАЙТИ:

ИБ Суды Москвы и области

Именно в целях предупреждения возможных споров с работниками или проверяющими рекомендуется оформлять приказы о привлечении к сверхурочной работе, но еще раз подчеркнем, что их отсутствие не будет являться нарушением трудового законодательства, тем более в случаях, названных в части 2 ст. 99 ТК РФ (при необходимости выполнить (закончить) начатую работу, которая вследствие непредвиденной задержки по техническим условиям производства не могла быть выполнена (закончена) в течение установленной для работника продолжительности рабочего времени, если невыполнение (незавершение) этой работы может повлечь за собой порчу или гибель имущества работодателя (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), государственного или муниципального имущества либо создать угрозу жизни и здоровью людей; при производстве временных работ по ремонту и восстановлению механизмов или сооружений в тех случаях, когда их неисправность может стать причиной прекращения работы для значительного числа работников; для продолжения работы при неявке сменяющего работника, если работа не допускает перерыва). В этих случаях может просто не быть времени для оформления такого приказа. Пример приказа о привлечении работника к сверхурочной работе можно найти в ИБ Деловые бумаги.

И все-таки как информацию для размышления отметим, что зачастую на практике такие «добровольные» задержки работника по окончании рабочего дня для завершения работы связаны с неправильно выстроенным нормированием труда, и это важно понимать, прежде всего, самому работодателю.

Но для того чтобы привлечь работника к сверхурочной работе в случаях, названных в части 2 ст. 99 ТК РФ, недостаточно распоряжения работодателя – необходимо наличие письменного согласия работника. Сразу же стоит вспомнить про категории работников, которых, во-первых, запрещено привлекать к сверхурочной работе:

Их Перечень утвержден

постановлением Правительства РФ от 28.04.2007 № 252

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

- спортсменов, если коллективным или трудовым договором, соглашениями, локальными нормативными актами установлены случаи и порядок привлечения к сверхурочной работе (части 3 ст. 348.8 ТК РФ);

- работников в период действия ученического договора (часть 3 ст. 203 ТК РФ);

- иных работников.

Внимание: даже если такие работники согласны работать сверхурочно, привлечение их к сверхурочной работе будет являться нарушением трудового законодательства.

Во-вторых, при привлечении к сверхурочной работе определенных категорий работников работодатель должен в соответствии с частью 5 ст. 99 ТК РФ:

- получить письменное согласие работника;

- убедиться в отсутствии медицинских противопоказаний;

- ознакомить работников под роспись с правом отказаться от выполнения сверхурочной работы.

К таким работникам относятся в соответствии с частью 5 ст. 99, ст. ст. 259, 264 ТК РФ:

- инвалиды;

- женщины, имеющие детей в возрасте до трех лет;

- матери и отцы, воспитывающие без супруга (супруги) детей в возрасте до пяти лет;

- работники, имеющие детей-инвалидов;

- работники, осуществляющие уход за больными членами семей в соответствии с медицинским заключением;

- опекуны (попечители) несовершеннолетних.

Именно поэтому целесообразно разработать некую форму документа (это может быть уведомление, предложение, заявление, служебная записка и др.), в которой будут обозначены причины, послужившие основанием для привлечения к сверхурочной работе, и отдельным пунктом будет прописано право вышеназванных категорий работников отказаться от сверхурочной работы, и под этим пунктом работник должен поставить свою подпись т.е. выделить отдельную строку, например, «с правом на отказ от выполнения сверхурочной работы ознакомлен: должность, личная подпись, расшифровка».

В этой же форме уведомления, предложения, служебной записке или ином документе работник выражает свое согласие на выполнение сверхурочной работы.

После того как получено письменное согласие, работник приступает к выполнению сверхурочной работы, а у работодателя возникает обязанность по обеспечению точного учета продолжительности сверхурочной работы. Т.е. в табеле учета рабочего времени должно быть отражено время сверхурочной работы. Для этого используется форма № Т-12 или № Т-13 (утв. постановлением Госкомстата России от 05.01.2004 № 1). Например, форма № Т-13 заполняется по следующим правилам: в верхних строках графы 4 напротив фамилии работника проставляется буквенный (С) или цифровой (04) код, а в нижних строках указывается продолжительность рабочего времени.

ВАЖНО! При привлечении работника к сверхурочной работе работодателю необходимо помнить про ограничения продолжительности сверхурочной работы, установленные частью 6 ст. 99 ТК РФ: продолжительность сверхурочной работы не должна превышать для каждого работника четырех часов в течение двух дней подряд и 120 часов в год.

Итак, для того чтобы оформить привлечение к сверхурочной работе, в первом случае из обязательных документов достаточно наличия письменного согласия работника и предупреждения отдельных категорий работников под роспись с их правом отказаться от выполнения сверхурочной работы и внести информацию о времени сверхурочной работы в табель. Но все-таки в целях предупреждения возможных конфликтных ситуаций идеальное кадровое делопроизводство по привлечению работников к сверхурочной работе может выглядеть следующим образом:

- уведомление работника о необходимости выполнить сверхурочную работу;

- ознакомление с правом на отказ от выполнения работы под роспись отдельных категорий работников;

- издание приказа о привлечении к сверхурочной работе и ознакомление с ним под роспись;

- отражение в табеле учета рабочего времени сверхурочной работы.

В случаях, названных в части 3 ст. 99 ТК РФ, не потребуется даже письменного согласия работника, достаточно только распоряжения работодателя и, конечно, ознакомления названных нами выше категорий работников с правом на отказ от выполнения данной работы. Что же это за случаи?

- Производство работ, необходимых для предотвращения катастрофы, производственной аварии либо устранения последствий катастрофы, производственной аварии или стихийного бедствия.

- Производство общественно необходимых работ по устранению непредвиденных обстоятельств, нарушающих нормальное функционирование централизованных систем горячего водоснабжения, холодного водоснабжения и (или) водоотведения, систем газоснабжения, теплоснабжения, освещения, транспорта, связи.

- Производство работ, необходимость которых обусловлена введением чрезвычайного или военного положения, а также неотложных работ в условиях чрезвычайных обстоятельств, то есть в случае бедствия или угрозы бедствия (пожары, наводнения, голод, землетрясения, эпидемии или эпизоотии) и в иных случаях, ставящих под угрозу жизнь или нормальные жизненные условия всего населения или его части.

Обратите внимание: если работодатель не нашел причину для привлечения работника к сверхурочной работе в части 2 и части 3 ст. 99 ТК РФ, привлечение к сверхурочной работе должно оформляться не только с письменного согласия работника, но и с учетом мнения выборного органа первичной профсоюзной организации (при его наличии). Т.е. проект распоряжения или приказа работодателя о привлечении работника к сверхурочной работе необходимо направить в выборный орган первичной профсоюзной организации. При этом напомним, что порядок учета мнения выборного органа первичной профсоюзной организации установлен ст. 372 ТК РФ.

Итак, в отличие от работы на условиях ненормированного рабочего дня, в большинстве случаев привлечение к сверхурочной работе должно оформляться с получением письменного согласия работника, сверхурочная работа в обязательном порядке отражается в табеле учета рабочего времени для дальнейшей оплаты или компенсируется дополнительным временем отдыха.

Про правило оплаты сверхурочной работы «Первые два часа в полуторном размере, остальные – в двойном» слышали все, однако обратимся к ст. 152 ТК РФ за точной формулировкой: сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы – не менее чем в двойном размере. Возникает закономерный вопрос: в полуторном, двойном от чего? Как определяется полуторный, двойной размер, если работнику установлен оклад или месячная тарифная ставка? А если оклад от суммы заработной платы составляет лишь процентов 30, всё остальное – надбавки и премии?

На данные вопросы законодательство не отвечает, именно поэтому настоятельно рекомендуем работодателям правила определения оплаты сверхурочной работы, особенно для работников, которым установлен оклад, закрепить в локальном нормативном акте, например, положении по оплате труда.

В настоящее время сложились три основных подхода к определению стоимости часа работы для тех работников, которым установлен оклад или месячная тарифная ставка.

- Работодатель рассчитывает стоимость часа сверхурочной работы исходя из оклада за месяц, в котором такая работа выполнялась, и нормального количества рабочих часов для данного работника по производственному календарю за этот месяц.

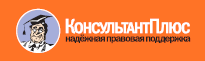

Например, работник работал три часа сверхурочно 10 ноября, оклад 35 000 рублей, установленная работнику продолжительность рабочей недели 40 часов. Стоимость одного часа работы составит 220,13 рубля (35 000 рублей / 159 рабочих часов).

- Работодатель рассчитывает стоимость часа сверхурочной работы исходя из оклада за месяц, в котором такая работа выполнялась, и среднемесячного количества рабочих часов, которое определяется исходя из количества рабочих часов по производственному календарю за конкретный календарный год и числа месяцев в году.

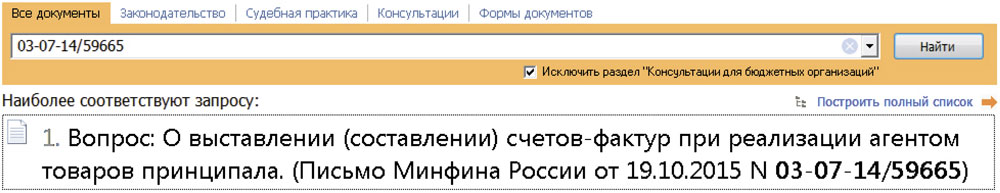

Такой подход при расчете часовой ставки поддерживают специалисты Роструда и Минздрава, см., например,

Письмо Роструда от 28.09.2011 № 2822-6-1, письмо Минздрава России от 02.07.2014 № 16-4/2059436 «Об оплате труда за сверхурочную работу»

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

Специалисты Минздрава, например, отмечают, что порядок исчисления часовой тарифной ставки из установленной месячной в целях оплаты сверхурочной работы действующим законодательством не установлен. И предлагают часовую тарифную ставку рассчитывать путем деления установленного работнику оклада на среднемесячное количество рабочих часов в зависимости от установленной продолжительности рабочей недели в часах. Например, среднемесячное количество рабочих часов при сорокачасовой рабочей неделе рассчитывается путем деления годовой нормы рабочего времени в часах на 12. В 2015 году среднемесячное количество рабочих часов при сорокачасовой рабочей неделе будет составлять 164,25 часа (1 971:12).

Применение такого порядка расчета части оклада за час работы для оплаты сверхурочной работы (в ночное время или нерабочие праздничные дни), по мнению чиновников, позволяет за равное количество часов, отработанных в различных месяцах, получать одинаковую оплату.

- Работодатель рассчитывает стоимость часа сверхурочной работы исходя из среднего заработка работника, т.е. учитываются не только оклад, но и иные выплаты, и полученная сумма делится на нормальное количество рабочих часов для данного работника по производственному календарю в месяце сверхурочной работы или на среднемесячное количество часов по году. Однако ТК РФ не обязывает работодателя рассчитывать дополнительную оплату исходя из среднего заработка работника, даже в том случае, когда система оплаты труда работодателя выстроена таким образом, что оклад составляет меньшую сумму от иных стимулирующих выплат работнику.

См., например,

Решение Верховного суда РФ от 21.06.2007 № ГКПИ07-516

ГДЕ НАЙТИ:

ИБ Решения высших судов

Таким образом, чтобы исключить не только споры с работниками по размерам оплаты сверхурочной работы, или, в случае если такой спор возник, иметь четкое обоснование, рекомендуем правила исчисления стоимости часа сверхурочной работы закрепить в локальном нормативном акте работодателя. Такой локальный нормативный акт позволит также обосновать отнесение на расходы по оплате труда сумм оплаты сверхурочной работы, если возникнет спор с проверяющими из налоговой инспекции.

Но помните, что ст. 152 ТК РФ предусматривает не только оплату сверхурочной работы, но и компенсацию ее временем отдыха. При этом замена оплаты временем отдыха может быть компенсирована исключительно по желанию работника. Т.е. оставить работника без оплаты сверхурочной работы и принудить его это время отдыхать работодатель не может. А вот может ли работодатель отказать работнику в предоставлении времени отдыха, если тот обратился с таким заявлением к работодателю? Считаем, что да. Первоначально ст. 152 ТК РФ указывает на обязанность работодателя оплатить сверхурочную работу, а вот в норме про желание работника вместо повышенной оплаты получить дополнительное время отдыха используется формулировка МОЖЕТ, т.е. норма неимперативная.

В завершение Тематического сюжета отметим, что правила привлечения работников к «переработкам», т.е. сверхурочной работе или работе на условиях ненормированного рабочего дня довольно просты. Проблема заключается действительно в том, что в большинстве своем работодатели уклоняются от официального оформления данной работы. Для таких работодателей напомним, что это чревато не только судебными спорами с работниками, но и административной ответственностью за нарушение трудового законодательства. Так, на данный момент за нарушение порядка оформления привлечения работников к работе за пределами установленной продолжительности рабочего времени предусмотрена административная ответственность по части 1 ст. 5.27 Кодекса административных правонарушений Российской Федерации – предупреждение или наложение административного штрафа:

- на должностных лиц в размере от 1 000 до 5 000 рублей;

- на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, – от 1 000 до 5 000 рублей;

- на юридических лиц – от 30 000 до 50 000 рублей.

Кроме того, самим работникам, которые столкнулись с недобросовестными работодателями, которые не оформляют такую работу, отказываются ее оплачивать, хотелось бы напомнить, что ТК РФ ограничивает сроки для обращения в суд. Так, если вы надеялись на порядочность работодателя и из месяца в месяц ждали, что работодатель оплатит такую работу, спустя три месяца после того, как вы узнали о том, что работодатель не оплатил сверхурочную работу, обращение в суд может быть уже бессмысленным, т.к. в соответствии с частью 1 ст. 392 ТК РФ работник имеет право обратиться в суд за разрешением индивидуального трудового спора в течение трех месяцев со дня, когда он узнал или должен был узнать о нарушении своего права. Надо сказать, что, анализируя судебную практику, можно отметить, что недобросовестные работодатели этим успешно пользуются. См., например,

Апелляционное определение Московского городского суда от 14.08.2015 по делу № 33-27287/2015, апелляционное определение Московского городского суда от 06.06.2014 по делу № 33-13899/2014

ГДЕ НАЙТИ:

ИБ Решения высших судов

Поэтому, как говорится, на работодателя надейся, а сам не плошай.

Где найти:

Где найти: