- Первое, с чего рекомендуем начать работодателям при решении вопроса оформления ежегодного основного оплачиваемого отпуска, – это определение продолжительности отпуска.

Для этого необходимо определить категорию работников, которым будут предоставляться отпуска.

В классическом варианте среднестатистическому работнику Российской Федерации ежегодный основной оплачиваемый отпуск предоставляется продолжительностью 28 календарных дней (ст. 115 Трудового кодекса РФ).

Работникам, заключившим срочные трудовые договоры на срок менее двух месяцев (ст. 291 ТК РФ) или на выполнение сезонных работ (ст. 295 ТК РФ), гарантируется предоставление отпуска в размере двух рабочих дней за каждый месяц работы.

Однако есть категории работников, которым предоставляются удлиненные ежегодные основные оплачиваемые отпуска, продолжительность которых превышает 28 календарных дней.

Для того чтобы не ошибиться в выборе продолжительности отпуска, можно составить чек-лист по проверке отпусков в вашей конкретной организации и внести одним из вопросов определение продолжительности ежегодного основного оплачиваемого отпуска в зависимости от категории работников.

НАПРИМЕР:

|

Продолжительность ежегодного основного оплачиваемого отпуска в зависимости от категории работников

|

|

Работники моложе 18 лет – 31 календарный день (ст. 267 ТК РФ).

|

|

Работники-инвалиды – не менее 30 календарных дней (часть 5 ст. 23 Федерального закона от 24.11.1995 № 181-ФЗ).

|

|

Педагогические работники – 42 или 56 календарных дней (ст. 334 ТК РФ и п. 3 части 5 ст. 47 Федерального закона от 29.12.2012 № 273-ФЗ, постановление Правительства РФ от 14.05.2015 № 466 «О ежегодных основных удлиненных оплачиваемых отпусках»).

|

|

Работники, занятые на работах с химическим оружием, – 56 и 49 календарных дней (в зависимости от группы работ с химическим оружием) в соответствии с частями 2, 3 ст. 1, ст. 5 Федерального закона от 07.11.2000 № 136-ФЗ).

|

|

Доктора наук научных учреждений, финансируемых из федерального бюджета, – 48 рабочих дней (постановление Правительства РФ от 12.08.1994 № 949).

|

|

Кандидаты наук научных учреждений, финансируемых из федерального бюджета, – 36 рабочих дней (постановление Правительства РФ от 12.08.1994 № 949).

|

|

Государственные гражданские служащие – 30 календарных дней (часть 3 ст. 46 Федерального закона от 27.07.2004 № 79-ФЗ).

|

|

Прокуроры, научные и педагогические работники системы прокуратуры РФ – от 30 календарных дней (ст. 41.4 Федерального закона от 17.01.1992 № 2202-1).

|

|

Сотрудники Следственного комитета – от 30 календарных дней (ст. 25 Федерального закона от 28.12.2010 № 403-ФЗ).

|

|

Спасатели профессиональных аварийно-спасательных служб, профессиональных аварийно-спасательных формирований – от 30 до 40 суток в соответствии с п. 5 ст. 28 Федерального закона от 22.08.1995 № 151-ФЗ.

|

|

Сотрудники таможенных органов – 30 календарных дней без учета времени следования к месту проведения отпуска и обратно (ст. 36 Федерального закона от 21.07.1997 № 114-ФЗ).

|

|

Судьи – от 30 рабочих дней (п. 2 ст. 19 Закона РФ от 26.06.1992 № 3132-1, п. 5 Указа Президента РФ от 14.09.1995 № 941).

|

Нужно понимать, что это далеко не весь перечень категорий работников, которым предоставляются удлиненные отпуска. Скорее – наиболее распространенный. Задача работодателя – знать нормативные правовые акты, которыми может устанавливаться удлиненная продолжительность отпуска его работникам.

2. Второй вопрос, на который необходимо ответить, – отпуск предоставляется за первый год работы или за второй и последующие?

Этот вопрос имеет принципиальное значение для решения следующих задач:

- отпуск будет предоставляться на основании графика отпусков или по заявлению работника;

- нужно ли включать работников, принятых на работу в 2017 году, в график отпусков на 2017 год;

- имеет ли право работодатель самостоятельно определять время предоставления и использования отпуска работником.

Обратите внимание: в соответствии с частью 2 ст. 122 ТК РФ право на использование отпуска за первый год работы возникает у работника по истечении шести месяцев его непрерывной работы у данного работодателя. По соглашению сторон оплачиваемый отпуск работнику может быть предоставлен и до истечения шести месяцев.

Внимание: у работника возникает право на использование отпуска и за весь первый год работы. Дело в том, что среди работодателей распространено заблуждение, что эта норма о том, что работник по истечении шести месяцев может обратиться с заявлением, а работодатель имеет право отказать, или о том, что по прошествии шести месяцев работник имеет право использовать только 14 календарных дней отпуска. Это не так. В части 2 ст. 122 ТК РФ речь идет именно о праве использовать отпуск, а не написать заявление, и о праве использовать отпуск за весь первый год работы. Аналогичная точка зрения высказана в письме Роструда от 24.12.2007 № 5277-6-1.

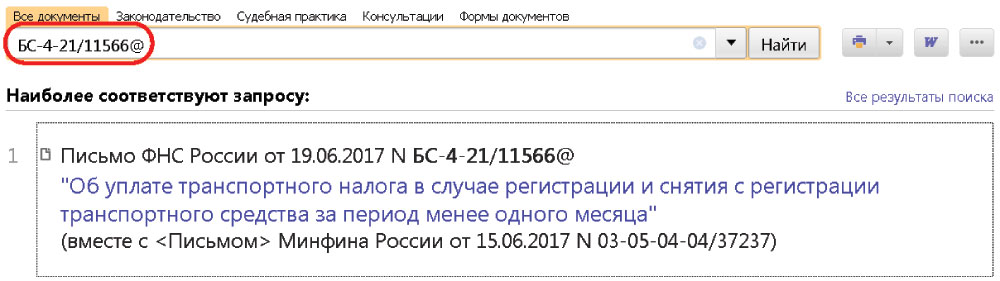

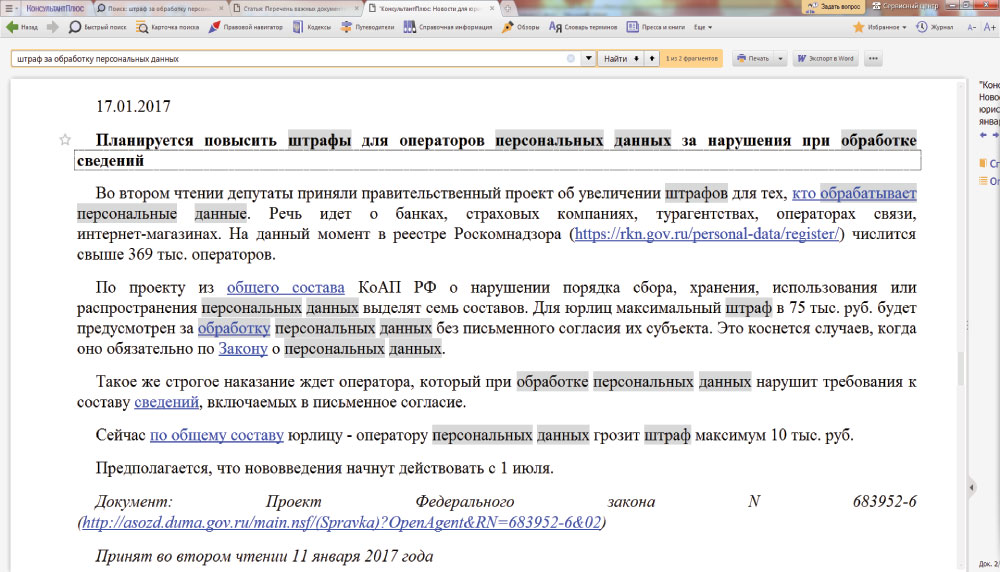

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Обратите внимание: до истечения шести месяцев отпуск может быть предоставлен по соглашению сторон. Но есть категории работников, которым работодатель обязан по их заявлению предоставить оплачиваемый отпуск до истечения шести месяцев непрерывной работы.

А вот отпуск за второй и последующие годы работы может предоставляться в любое время рабочего года в соответствии с очередностью предоставления ежегодных оплачиваемых отпусков, установленной у данного работодателя (часть 4 ст. 122 ТК РФ).

Таким образом, если работнику предоставляется отпуск за первый год работы, отпуск по истечении шести месяцев непрерывной работы предоставляется, как правило, на основании заявления работника, а не на основании графика отпусков (для отдельных категорий работников работодатель обязан предоставить оплачиваемый отпуск и до истечения шести месяцев непрерывной работы). В график отпусков на 2017 год таких работников, принятых в 2017 году, включать не нужно, работодатель не вправе определять самостоятельно время использования отпуска такими работниками по истечении шести месяцев их непрерывной работы в организации. Если работники принимались на работу, например, в октябре – ноябре, то включать их в график отпусков на следующий год можно, но с учетом вышеназванных особенностей:

- или не заполняйте графу 6 «Дата запланированная», в графе 10 «Примечание» поставьте отметку о дате приема на работу, наступит соответствующий год, и по истечении шести месяцев предоставьте отпуск, заполнив графу 7 «Дата фактическая»;

- или возьмите заявление от работника о том, когда бы он хотел использовать свой отпуск за первый год работы, и внесите в графу 6 «Дата запланированная» дату, указанную в заявлении работника, в графе 10 «Примечания» также проставьте отметку о дате приема на работу и реквизиты заявления работника.

ВОПРОСЫ ДЛЯ ЧЕК-ЛИСТА МОЖНО СОСТАВИТЬ СЛЕДУЮЩИМ ОБРАЗОМ:

|

Оплачиваемый отпуск используется

|

|

За первый год работы.

|

|

За второй или последующие годы.

|

|

Период предоставления оплачиваемого отпуска за первый год работы

|

|

Отпуск предоставлен по истечении шести месяцев работы в организации на основании заявления работника.

|

|

Отпуск предоставлен до истечения шести месяцев работы в организации по соглашению сторон.

|

3. Третий вопрос косвенно связан со вторым: необходимо определить категории работников, которым отпуска предоставляются по их желанию и в удобное для них время.

Перечень таких категорий работников достаточно большой, так как эти льготы установлены не только Трудовым кодексом РФ, но и иными федеральными законами.

Правильнее заранее заготовить для чек-листа вопрос с перечислением всех категорий работников, которым отпуска предоставляются в удобное время у данного конкретного работодателя.

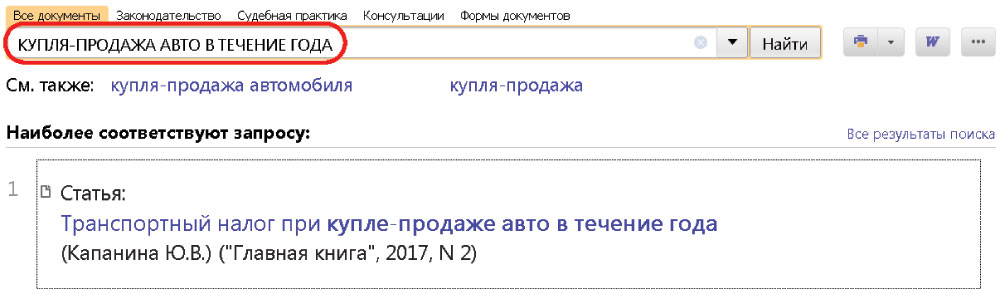

Составить такой перечень пользователям СПС КонсультантПлюс помогут материалы «Путеводителя по кадровым вопросам. График отпусков».

ПРИВЕДЕМ ПРИМЕР ТОГО, КАК МОЖЕТ БЫТЬ СОСТАВЛЕН ЭТОТ ВОПРОС ДЛЯ ЧЕК-ЛИСТА:

|

Категория работника, имеющего право изъявить желание о предоставлении отпуска в удобное время

|

|

Работники в возрасте до 18 лет (ст. 267, абз. 3 части 3 ст. 122 ТК РФ).

|

|

Женщины перед началом отпуска по беременности и родам или непосредственно после него, в том числе до истечения шести месяцев непрерывной работы у данного работодателя, непосредственно после окончания отпуска по уходу за ребенком независимо от стажа работы у данного работодателя (абз. 2 части 3 ст. 122, ст. 260 ТК РФ).

|

|

Мужья, чьи жены находятся в отпуске по беременности и родам (часть 4 ст. 123 ТК РФ, ст. 30 Федерального закона от 15.11.1997 № 143-ФЗ).

|

|

Лица, награжденные знаком «Почетный донор России», «Почетный донор СССР» (п. 1 частей 1, 2 ст. 23 Федерального закона от 20.07.2012 № 125-ФЗ).

|

|

Ветераны боевых действий (подп. 11 п. 1 ст. 16, подп. 4 п. 2 ст. 16, подп. 3 п. 3 ст. 16 Федерального закона от 12.01.1995 № 5-ФЗ).

|

|

И т.д.

|

Для этого вопроса в чек-листе можно выделить четыре графы, 4-я графа будет примечанием, где удобнее вписывать Ф. И. О. работников, которые относятся к соответствующим категориям. Также отметки о льготах можно проставлять в личной карточке работника в разделе X. Дополнительные сведения.

ВОПРОС:

Работник, имеющий право на предоставление отпуска в удобное для него время, в ноябре 2016 года написал заявление, в котором указал пожелания по времени использования оплачиваемого отпуска в 2017 году. На основании его заявления и соответствующей резолюции работодателя о внесении этой даты в график отпусков на 2017 год в графе 6 «Дата запланированная» была указана дата предполагаемого отпуска. В 2017 году работник пишет заявление о переносе той даты на другое время. Вправе ли работодатель отказать такому работнику в переносе отпуска, сославшись на норму части 2 ст. 123 ТК РФ: график отпусков обязателен для работника и для работодателя?

Полагаем, что работодатель даже после внесения отпуска в график отпусков на основании заявления работника обязан удовлетворить его просьбу. В такой ситуации мы видим противоречие двух норм – общей нормы части 2 ст. 123 ТК РФ (график отпусков обязателен для работника и для работодателя) и нормы-льготы части 4 ст. 123 ТК РФ о предоставлении отпуска отдельным категориям работников в любое удобное для них время. В правоприменительной практике при коллизии общей нормы и нормы-льготы предпочтение отдается норме-льготе. Судебной практикой также подтверждается обязанность работодателя предоставить отпуск в любое удобное время таким работникам, даже если предварительно отпуск был внесен в график отпусков. См.:

Апелляционное определение Верховного Суда Республики Бурятия от 30.07.2014 по делу № 33-2789

Где найти:

Где найти:

ИБ Суды общей юрисдикции

ВОПРОС:

У нас работает сотрудник – ветеран боевых действий. Попросил предоставить ему отпуск с завтрашнего дня. Может ли работодатель отказать работнику в предоставлении отпуска со ссылкой на невозможность оплатить отпуск за три дня до его начала?

К сожалению, это одна из самых неприятных ситуаций для работодателей, так как права отказать в предоставлении отпуска в любое удобное время ветерану боевых действий у работодателя нет. Работодатель обязан удовлетворить просьбу работника в такой ситуации, так как законодатели не предусмотрели никаких исключений для предоставления отпуска в любое удобное время для такой категории работников. См.:

Определение Санкт-Петербургского городского суда от 13.02.2012 № 33-1972/2012

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Работодателю придется оформить предоставление отпуска, исчислить и выплатить отпускные в кратчайшие сроки, однако норма части 9 ст. 136 ТК РФ о выплате отпускных не позднее чем за три дня до начала отпуска в любом случае будет нарушена. Работодателю вместе с выплатой отпускных необходимо заплатить денежную компенсацию за задержку выплаты отпускных в соответствии со ст. 236 ТК РФ.

Обратите внимание: обязанность по выплате указанной денежной компенсации возникает независимо от наличия вины работодателя (часть 2 ст. 236 ТК РФ).

ПРАВИЛЬНОСТЬ ПРЕДОСТАВЛЕНИЯ ОТПУСКА ПО ЗАЯВЛЕНИЮ РАБОТНИКА В ЛЮБОЕ УДОБНОЕ ВРЕМЯ НА ОСНОВАНИИ ЗАКОНА МОЖНО ПРОВЕРИТЬ СЛЕДУЮЩИМ ВОПРОСОМ:

|

Предоставление отпуска на основании заявления работника в удобное для него время на основании закона

|

|

Получено заявление от работника.

|

|

Работнику выплачены отпускные за три дня до начала отпуска.

|

|

Издан приказ о предоставлении отпуска, работник ознакомлен с ним под роспись.

|

|

Информация о предоставлении отпуска внесена в личную карточку в раздел VIII. Отпуска.

|

|

Если информация об отпуске данной категории работников указывалась в графике отпусков, заполнена графа 7 «Дата фактическая».

|

|

В табеле учета рабочего времени дни отпуска отмечены соответствующим кодом.

|

4. Четвертый вопрос, который необходимо проверить работодателю, – это предоставление отпуска по графику отпусков.

В соответствии с частью 1 ст. 123 ТК РФ очередность предоставления оплачиваемых отпусков определяется ежегодно в соответствии с графиком отпусков, утверждаемым работодателем с учетом мнения выборного органа первичной профсоюзной организации не позднее чем за две недели до наступления календарного года.

РАССМОТРИМ ВОЗМОЖНЫЕ ВОПРОСЫ ДЛЯ ЧЕК-ЛИСТА ПО ПРОВЕРКЕ ОТПУСКА.

|

Дата утверждения графика отпусков

|

|

Не позднее чем за две недели до начала календарного года.

|

|

Оплачиваемый отпуск на основании графика

|

|

Планируется и используется фактически полностью.

|

|

Планируется и (или) используется частями на основании достигнутого соглашения сторон, одна из частей – не менее 14 календарных дней.

|

Обратите внимание: если работодатель изначально при утверждении графика отпусков в графе 5 «Количество календарных дней» указывал части отпуска, а не полную продолжительность, то работодателю важно иметь доказательство достигнутого с работником соглашения сторон. Это соглашение должно быть до даты утверждения графика отпусков. Мы не случайно обращаем на это внимание, так как иногда работодатели говорят о том, что ознакомили работника с графиком отпусков после его утверждения. Дело в том, что «ознакомлен» и «согласен» – два совершенно разных понятия, влекущих за собой разные правовые последствия. Кроме того, график отпусков является локальным актом работодателя, утверждаемым в одностороннем порядке, поэтому так важно до даты утверждения графика отпусков иметь подтверждение согласия работника.

И несмотря на то, что форма согласия в части 1 ст. 125 ТК РФ не уточняется, рекомендуем брать письменное согласие. Самым оптимальным вариантом в таких ситуациях будет заявление работника с просьбой в следующем календарном году разделить его оплачиваемый отпуск на такие-то части. Заявление от работника о предоставлении части отпуска и дальнейшее ее предоставление работодателем рассматривается судьями как доказательство соглашения между работником и работодателем. См.:

Решение Пермского краевого суда от 19.04.2017 по делу № 7-674-2017(21-421/2017)

Где найти:

Где найти:

ИБ Суды общей юрисдикции

В графике отпусков обратите внимание на наличие задолженности по отпускам. Несмотря на то, что специалисты Роструда в письме от 01.03.2007 № 473-6-0

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

разъясняют, что ежегодные отпуска за предыдущие рабочие периоды могут предоставляться либо в рамках графика отпусков на очередной календарный год, либо по соглашению между работником и работодателем, этот вопрос не столь прост, как кажется на первый взгляд. С управленческой точки зрения удобно задолженность включать в график отпусков, тем самым лишая работника возможности манипулировать работодателем, говорить, что сейчас ему неудобно использовать отпуск и т.п. При выполнении работодателем всех необходимых действий по оформлению и оплате отпуска работник обязан будет использовать отпуск в соответствии с графиком отпусков (за исключением случаев предоставления отпуска работникам, которым отпуск в силу Трудового кодекса РФ или иного федерального закона предоставляется по их желанию в удобное для них время). Но есть у этого вопроса и оборотная сторона медали: при плановых проверках график отпусков запрашивается, как правило, всегда, а личные карточки на работников – выборочно. И при запросе проверяющего о предоставлении на проверку, например, десяти личных карточек работодатель имеет возможность предоставить те личные карточки, которые не содержат задолженности. А при внесении задолженности в график отпусков это является своего рода добровольным признанием работодателя. См.:

Решение Верховного Суда Республики Карелия от 21.03.2016 № 21-110/2016

Где найти:

Где найти:

ИБ Суды общей юрисдикции

В ЧЕК-ЛИСТ МОЖНО ДЛЯ ЭТОГО СЛУЧАЯ ВНЕСТИ, НАПРИМЕР, ТАКОЙ ВОПРОС:

|

Период, за который предоставлен отпуск за второй и последующие годы

|

|

Ежегодный основной оплачиваемый отпуск предоставлен за рабочий год.

|

|

Ежегодный основной оплачиваемый отпуск предоставляется за текущий и предшествующий год, отпуск предоставляется не более чем за два года на основании части 3 ст. 124 ТК РФ.

|

5. Пятый вопрос – это проверка порядка предоставления ежегодного основного оплачиваемого отпуска по графику отпусков.

|

Порядок предоставления ежегодного основного оплачиваемого отпуска по графику отпусков

|

|

Работник извещен о времени начала отпуска под роспись не позднее чем за две недели до его начала (часть 3 ст. 123 ТК РФ).

|

|

Издан приказ о предоставлении отпуска, с которым работник ознакомлен под роспись.

|

|

Работнику выплачены отпускные не позднее чем за три дня до начала отпуска (часть 9 ст. 136 ТК РФ).

|

|

Порядок предоставления ежегодного основного оплачиваемого отпуска по графику отпусков

|

|

Заполнена графа 7 («Дата фактическая») графика отпусков, она совпадает с графой 6 «Дата запланированная».

|

|

Заполнен раздел VIII. Отпуска Личной карточки Т-2.

|

|

За дни нахождения в отпуске в табеле проставляется соответствующий код.

|

По данному вопросу нужно дать некоторые пояснения.

Форма извещения работника о времени начала отпуска не уточнена, должны быть выполнены два условия:

- не позднее чем за две недели;

- работник должен быть извещен под роспись.

При этом форма документа может быть любой: персональные извещения в двух экземплярах (один работнику, второй – с отметкой и росписью работника о получении аналогичного экземпляра), служебная записка. Работодатель может утвердить свою форму графика отпусков с графой 11 «О времени начала отпуска извещен. Дата. Подпись», и работники в этой графе сразу после утверждения могут проставлять дату и подпись. Этот способ очень удобен для решения еще одного вопроса, на который нет однозначного ответа: является ли график отпусков локальным нормативным актом и, соответственно, нужно ли знакомить с ним под роспись.

Например, специалисты Роструда в письме от 01.08.2012 № ПГ/5883-6-1 определяют график отпусков как локальный нормативный акт и тонко намекают на необходимость выполнения работодателем обязанности по ознакомлению работников с локальными нормативными актами под роспись в соответствии с частью 2 ст. 22 ТК РФ.

Известны случаи, когда проверяющие ГИТ привлекали работодателей к ответственности за неознакомление работников с графиком отпусков под роспись. Мы же полагаем, что график отпусков не является нормативным актом работодателя, так как не содержит норм права, не рассчитан на неоднократное применение. Однако, как показывает практика, не все проверяющие ГИТ, не все судьи так «глубоко» этот вопрос изучают, работодателей действительно привлекают к административной ответственности за отсутствие росписей работников, подтверждающих ознакомление с графиком отпусков. См.:

Постановление Калининградского областного суда от 22.04.2016 № 4А-170/2016, решение Смоленского областного суда от 16.12.2014 по делу № 21-385/2014, решение Белгородского областного суда от 29.08.2016 по делу № 7(2)-382/2016

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Поэтому способ извещения о времени начала отпуска с проставлением росписи работника в графе 11 «О времени начала отпуска извещен. Дата. Подпись» позволяет убить двух зайцев: и требование об извещении о времени начала отпуска выполнить, и в ситуации, если к вам пришел инспектор, полагающий, что график отпусков – локальный нормативный акт, будут проставлены росписи работников в самом графике отпусков.

Но вернемся к форме извещения о времени начала отпуска. То, что форма извещения законодательно не определена, поддерживают и специалисты Роструда в письме от 30.07.2014 № 1693-6-1.

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Но автору известна инспекционная практика, когда проверяющие пытались работодателям вменить в нарушение отсутствие персональных извещений работников и использование, например, формы графика отпусков. Еще раз

обращаем внимание на то, что работодатель может быть привлечен к административной ответственности, только если не докажет, что под роспись и не позднее чем за две недели работник извещен о времени начала отпуска. Всё остальное – неправомерные действия проверяющих.

Обратите внимание: если отпуск по графику отпусков, то не работник пишет заявление, а именно работодатель обязан известить работника. Документом – основанием для приказа на отпуск – в таком случае является сам график отпусков. Заявления появляются, когда есть отклонения от графика, например, работник просит часть отпуска или возникли законные обстоятельства для переноса отпуска.

Что касается приказа на отпуск, трудовым законодательством, иными нормативными правовыми актами не установлена обязанность работодателя издавать приказ о предоставлении отпуска, однако на практике проверяющие ГИТ отслеживают наличие этого приказа и ознакомление с ним работника под роспись. См.:

Решение Верховного Суда РФ от 01.03.2017 № 84-АД17-1

Где найти:

Где найти:

ИБ Решения высших судов

6. Обязательно проверьте такой вопрос: если «Дата фактическая» в графике отпусков не совпадает с «Датой запланированной», в графе 8 и 9 графика должны быть отражены изменения в связи с продлением или переносом отпуска.

При этом нарушением будет считаться как незаполнение соответствующих граф (см. решение Краснодарского краевого суда от 19.05.2015 № 12-1484/15),

Где найти:

Где найти:

ИБ Суды общей юрисдикции

так и перенос отпуска по основанию, не предусмотренному трудовым законодательством.

К сожалению, каждый второй работодатель ошибочно полагает, что отпуск можно перенести на любую другую дату, просто взяв с работника заявление о переносе. Это заблуждение связано, скорее, с отсутствием понимания того, что норма части 2 ст. 123 ТК РФ императивна: график отпусков обязателен для работника и для работодателя – это обязательное к исполнению правило, которое невозможно изменить по соглашению сторон, если это не предусмотрено законодательством.

Так, случаи для переноса отпуска установлены в ст. 124 ТК РФ. Особое внимание стоит уделить абз. 3 части 1 ст. 124 ТК РФ, где среди случаев, когда отпуск должен быть продлен или перенесен, названы другие случаи, предусмотренные трудовым законодательством, локальными нормативными актами, то есть, помимо случаев, названных в трудовом законодательстве, работодатель может предусмотреть и иные случаи для переноса отпуска. Удобно это сделатьв правилах внутреннего трудового распорядка, например, в разделе «Время отдыха».

Что же касается ситуации, когда отпуск может быть перенесен с согласия работника по так называемой производственной причине, то это должен быть настолько исключительный случай в соответствии с частью 3 ст. 124 ТК РФ, что предоставление отпуска работнику в текущем рабочем году может неблагоприятно отразиться на нормальном ходе работы организации, индивидуального предпринимателя. То есть это не ситуация, когда работник попросил – работодатель удовлетворил просьбу работника. Помните о правиле части 2 ст. 123 ТК РФ: график отпусков обязателен для работника и для работодателя, любое несовпадение «Даты запланированной» и «Даты фактической» должно иметь обоснование.

В ЧЕК-ЛИСТ ПО ПРОВЕРКЕ ПРЕДОСТАВЛЕНИЯ ОПЛАЧИВАЕМЫХ ОТПУСКОВ МОЖНО ВНЕСТИ СЛЕДУЮЩИЙ ВОПРОС:

|

Проверка основания продления или перенесения ежегодного оплачиваемого отпуска

|

|

Временная нетрудоспособность работника, наступившая в период отпуска (часть 1 ст. 124 ТК РФ).

|

|

Исполнение работником во время отпуска государственных или общественных обязанностей, если для этого предусмотрено освобождение от работы (часть 1 ст. 124 ТК РФ).

|

|

Другие случаи, предусмотренные локальными актами.

|

|

По письменному заявлению работника, которому своевременно не выплачены отпускные (часть 2 ст. 124 ТК РФ).

|

|

По письменному заявлению работника, которого не известили о времени начала отпуска не позднее чем за две недели до его начала (часть 2 ст. 124 ТК РФ).

|

|

Арест работника во время отпуска (подп. «в» п. 17 Правил об очередных и дополнительных отпусках, утв. НКТ СССР от 30.04.1930 № 169).

|

Итак, мы рассмотрели шесть наиболее актуальных вопросов по предоставлению основного оплачиваемого отпуска, которые работодателям необходимо проверить. Удобнее всего такой внутренний аудит проводить с помощью проверочных листов. Заготовки для такого чек-листа по проверке предоставления основного оплачиваемого отпуска вы сегодня получили. Осталось доработать их под конкретную ситуацию у вашего работодателя и дополнить не рассмотренными нами вопросами (например, определением стажа, дающего право на отпуск; вопросами, связанными с выплатой компенсации за неиспользованный отпуск; отзывом работника из отпуска и т.д.).

Напомним: если ошибки не будут связаны с задержкой выплаты отпускных, за нарушение рассмотренных нами вопросов работодатель может быть привлечен к административной ответственности по части 1 ст. 5.27 КоАП РФ. За невыплату или неполную выплату отпускных за три календарных дня до начала отпуска работодатель может быть привлечен к административной ответственности по части 6 ст. 5.27 КоАП РФ.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

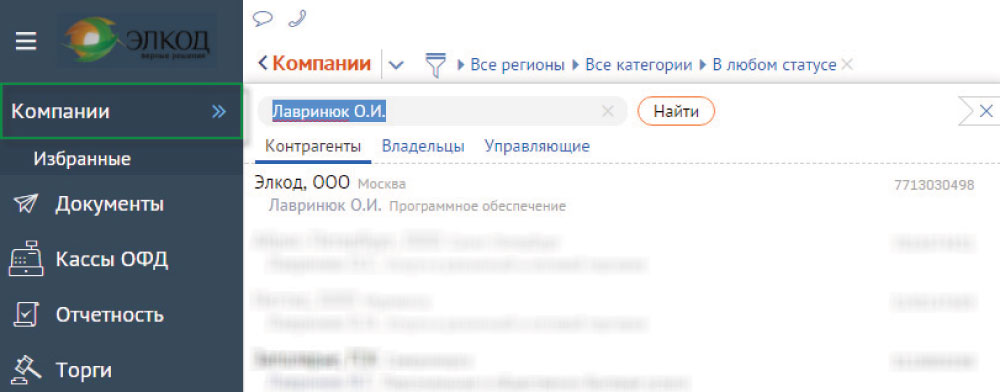

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: